Депозит в банке — что это такое простыми словами, как открыть депозит

Здравствуйте! В этой статье мы расскажем про особенности депозитов.

Сегодня вы узнаете:

- Чем отличаются понятия «депозит» и «вклад»;

- Какие бывают депозиты и что нужно для открытия депозита;

- От чего зависит годовая ставка по депозиту;

- В каких случаях нужно платить налог с дохода депозита.

Депозит и вклад – одно ли это и то же

Понятие вклада на слуху у многих. Это привычный способ сохранить собственные средства. Вы относите накопления в банк, который выдаст их через некоторое время с небольшой прибавкой. Хотя, чем больше сумма вклада, тем больше можно получить с неё.

Откуда банк берёт деньги, чтобы выдать проценты клиенту? Всё очень просто. Ваши же деньги банковская организация выдаёт другим клиентам в качестве займов под высокие проценты.

Также банковская организация размещает средства на фондовом рынке, покупая акции других компаний или облигации государственного уровня. Банк пользуется вашими средствами, они не лежат без дела. За распоряжение вашими средствами он и платит проценты.

Есть такое понятие, как депозит. Многие считают, что вклад приравнен к нему. В общем смысле это правильный ход мыслей. Когда вы приходите в банк, вам предложат внести сумму именно на депозит, таковым он будет числиться и по документам.

Однако, есть между понятиями вклада и депозита незначительное для обычного вкладчика различие. Первое слово употребляется в том случае, если вы принесли в банк деньги.

Депозит – это не только активы в денежном эквиваленте, но и ценные бумаги, металл и даже недвижимость. Иными словами, депозит – более широкое понятие, включающее в себя разные объекты для накоплений. В нашей статье мы будем применять понятие вклада и депозита в равнозначном смысле.

Виды депозитов

Каждый год приносит что-то новое в банковскую сферу. Исключением не является и депозит. Новые формы и разные возможности для вкладчиков позволяют выбрать депозит по индивидуальным потребностям.

Все депозиты делятся на две большие группы:

- До востребования. Данный вид вложений не имеет временных рамок. Вы вносите активы на любой срок. Ставка по такому депозиту находится на самом низком уровне: как правило, она не превышает 1% в лучшем случае. Депозит не несёт в себе смысла накопления, его главная цель – держать средства в надёжном месте до того момента, когда они понадобятся. Потребоваться они могут и завтра и через год. Для банка подобные депозиты несут высокий риск, так как использовать средства с них в обороте можно ограниченно. В связи с этим и ставки по депозиту минимальные;

- Срочные. Сумма депозита вносится на определённый период, который оговаривается в банковском договоре. По таким способам накоплений

kakzarabativat.ru

Что такое депозит в банке для физических лиц простыми словами

Елена Пазина

Обновлено: 2019.06.13

Шрифт A A

Нет времени читать?

Не каждому понятно, что скрывается за тем или иным банковским термином. Например, депозит — это то же самое, что и вклад, или что-то иное? Мы поможем разобраться в этом вопросе, расскажем о том, что собой представляет депозит, какими бывают разновидности депозита и как его открыть.

Что такое депозит

Банковский депозит представляет собой договор банка с клиентом. Согласно его условиям физическое лицо передаёт на хранение кредитной организации некие ценности. Банк обеспечивает сохранность доверенного ему капитала. В большинстве случаев за хранение средств в банке клиенту выплачиваются проценты — таким образом он получает дополнительный доход. Но данное условие не является обязательным.

Из определения можно сделать вывод, что депозит — это другое название банковского вклада. Но это не совсем верно. Отличие депозита в том, что клиент может передавать на хранение банку не только деньги, но и такие ценности как металлы или ценные бумаги.

Вклад подразумевает привлечение только денежных средств. Можно сказать, что вклад — это одна из разновидностей депозита. Но депозит представляет собой более широкое понятие и включает расширенный перечень услуг.

Виды депозитов

Банки предлагают клиентам несколько разновидностей депозита. Они различаются между собой видом передаваемых на хранение ценностей, сроками хранения и возможностями получения дохода.

Денежный счёт

Денежный счёт — это привычный для многих банковский вклад. Депозитный вклад предполагает размещение клиентом денежных средств на счеёте в банке. За использование денег вкладчика банк начисляет ему определённые проценты. Все условия вклада заранее оговариваются и прописываются в договоре.

Вклады бывают нескольких видов в зависимости от условий их размещения.

| Виды вкладов | Основание классификации |

| По сроку | |

| Срочные | Вклад открывается на определённый срок. Он может исчисляться как месяцами, так и годами. По окончании срока вклад можно закрыть или продлить на другой период. Часто при досрочном закрытии такого вклада можно потерять начисленные проценты. |

| До востребования | Вклад открывается на неопределённый срок и закрывается только по желанию клиента. У этого вида проценты всегда ниже, чем у срочных вкладов. |

| По способу начисления процентов | |

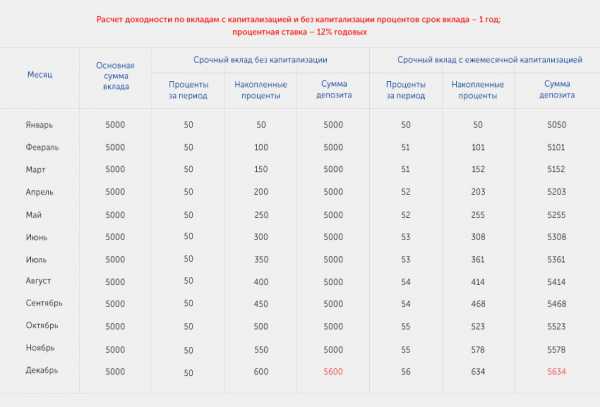

| С капитализацией процентов | Капитализация означает, что начисленные проценты прибавляются к первоначальной сумме вклада и в дальнейшем начисление процентов идет по отношению к этой величине. |

| Без капитализации процентов | Полученные проценты никак не влияют на дальнейшие начисления дохода. Проценты могут храниться на счёте либо перечисляться клиенту на карту. |

| По возможности пополнения | |

| Пополняемые | На счёт можно вносить дополнительные деньги в любой сумме и с любой периодичностью на протяжении всего периода действия вклада. |

| Не пополняемые | После внесения первоначального взноса на счёт нельзя добавлять денежные средства. |

| По используемой валюте | |

| В национальной валюте | Расчёты по вкладу производятся в рублях. |

| В иностранной валюте | Вклад открывается в любой иностранной валюте. |

| Мультивалютные | Разрешается вкладывать деньги в нескольких валютах. |

Перед открытием депозитного вклада надо определиться с его желаемыми параметрами. От их значения зависит размер процентов и прочие условия размещения средств.

Металлический счёт

Металлический счёт представляет собой разновидность вклада. Его главная особенность состоит в том, что деньги клиента переводятся в стоимость металлов. Но для того, чтобы открыть такой счёт, нет необходимости покупать золото в слитках. Достаточно купить несколько граммов металла, в зависимости от того, какой суммой располагает клиент. На счету отражаются не денежные единицы, а вес металла в граммах. Для металлического счёта можно приобрести золото, серебро или платину. Доход по такому депозиту будет складываться из разницы в ценах на металл.

Банк не может гарантировать доход по металлическому счёту. Он напрямую связан с курсом металла на момент его покупки и продажи.

Многое здесь зависит от действий клиента. При выборе металлического счёта для вложения средств следует помнить, что он относится к долгосрочным вложениям. Это значит, что ощутимый доход можно получить только через несколько лет.

Примером металлического счета выступает обезличенный металлический счёт от Сбербанка. Этот счёт бессрочный. Для первоначального вложения достаточно купить 1 г серебра или 0,1 г золота. Также можно приобрести платину и палладий. Счёт не требует дополнительных расходов и легко открывается через Сбербанк Онлайн. Металл можно продать в любой момент при наличии выгодной цены и получить доход.

Банковская ячейка

Банковская ячейка представляет собой специальный сейф в банке, которым пользуются клиенты. Владельцу банковской ячейки выдается ключ. Второй ключ остаётся в банке. Попасть в хранилище можно только при предъявлении документов и в сопровождении сотрудников банка. В сейфе можно хранить не только деньги, но и другие ценности, например, ценные бумаги или ювелирные изделия.

Доход при использовании ячейки не предусмотрен. Главное ее предназначение — обеспечение сохранности имущества клиента.

С клиента взимается арендная плата за использование сейфа.

Как открыть депозит в банке

Чтобы внести депозит, необходимо обратиться в выбранную кредитную организацию. При себе следует иметь паспорт. Сотрудник банка выслушает запрос клиента и при необходимости даст пояснения и рекомендации.

Между клиентом и банком заключается договор. В нём отражаются все условия депозита, права и обязанности сторон. Договор скрепляется подписями и печатью. Один экземпляр остаётся на руках у клиента. После этого на депозит вносятся средства.

Можно открыть денежный вклад и металлический счёт через систему интернет-банка при наличии у клиента личного кабинета. Достаточно выбрать нужную операцию в личном кабинете и перевести деньги с карты или другого счёта. Данная процедура недоступна для открытия банковской ячейки.

Депозит предлагает клиентам банка широкие возможности для хранения средств. На сегодняшний день основные виды депозита — это денежный вклад, металлический счёт и банковская ячейка. Они отличаются не только способом размещения средств, но и возможностью получения дополнительного дохода.

Мой опыт работы в банковской сфере — 9 лет, в розничном бизнесе — 6 лет. 3 года я занималась анализом документов юридических лиц. Веду авторский блог о финансах.

Стать авторомmoneyscanner.ru

Что такое банковский депозит, их виды и чем отличается депозит от вклада?

Первый закон финансовой сферы гласит, что деньги должны работать на приумножение. Самый выгодный и правильный способ пустить деньги в оборот — это сделать депозитный вклад в банке. Это не только метод обезопасить свои деньги, но и возможность получать постоянный доход (процент).

Депозит — что это?

Чтобы максимально правильно и просто охарактеризовать такую денежную операцию как депозит, нужно обратиться к финансовой терминологии. Депозит — это особая разновидность ссуды. Если потребительский кредит это ссуда банка клиенту, то банковские депозиты это ссуды, которые клиенты добровольно предоставляют своему банку, с условием получения процента.

Такая финансовая операция взаимовыгодна для обеих сторон, и вкладчику и банку. Говоря, что такое депозит, вкладчик получает возможность:

- законно пустить свободные средства в оборот;

- получить гарантию безопасности денег;

- пользоваться процентной ставкой.

А банк получает возможность:

- увеличить свой финансовый оборот;

- увеличить объем кредитных средств для нужд населения;

- укрепить свое положение на финансовом рынке.

Депозитный вклад — долг банка перед вкладчиком, и подлежит обязательному возвращению средств владельцу по истечению определенного времени. Перед тем как нести свои деньги в банк определитесь, какой вклад вас интересует. Нужно знать, что отличает простой вклад в банк под проценты от депозитного вклада.

Чем отличается депозит от вклада?

Депозит включает в себя объемное определение, и вклад, это одна из его основных его разновидностей. Первое отличие вклада от депозита в том, что в качестве ссуды могут выступать только наличные средства. То есть, клиент банка открывает счет, вносит на него определенную сумму денег и предоставляет их в распоряжение этой банковской организации на строго определенное (или бессрочное, до востребования) время. На период указанного срока хранения банк оставляет за собой право в распоряжении этими денежными средствами на свое усмотрения.

Виды депозитов

Депозит в банке имеет несколько разновидностей в зависимости от условий договора между финансовой организацией и клиентом. Так банк может предложить размещение денег с условием:

- накопительного вклада — депозит с пополнением;

- строчного сберегательного вклада;

- вклада с условием до востребования;

- сберегательный;

- мультивалютный депозит;

- депозит с капитализацией;

- залоговый депозит;

- пенсионный;

- инвестиционный.

Каждая разновидность договора имеет как свои особенности, так и свои нюансы. Прежде чем, отдать предпочтение тому или иному виду вложения денег, стоит подробнее изучить, какие права и обязанности будет иметь клиент (вкладчик), а какие преимущества и права получает по такому договору сам банк.

Накопительный депозит

Если рассматривать все выгодные депозиты в банках, то накопительный депозитный вклад хорошая альтернатива срочному. От первого варианта такой отличается возможностью делать постоянные «вливания» средств на основной счет — депозит с пополнением. То есть, размещая определенную сумму в банке под процент, клиент по своему усмотрению может постепенно увеличивать тело депозита, размещая на этом счету новые вклады.

В данном случае тоже действует условие размещения денег на строго оговоренный в договоре срок или на срок до востребования. Единственный нюанс заключается в том, что клиент обязуется постоянно пополнять счет на определенную сумму (можно больше, но не меньше) указанную в договоре. Ставка на такой депозит будет разной в зависимости от условий, которые предоставляет клиенту банк.

Краткосрочные депозиты

Среди всех продуктов, которые предложит банк, стоит обратить внимание на еще один выгодный депозит — краткосрочный. Особенность такого вклада в его сроке действия. Он подразумевает под собой размещение большой суммы денег на очень короткий срок. Основной идеей такого вклада есть возможность для клиента обезопасить большую сумму наличных между серьезными денежными операциями. Чаще такой депозит используется населением:

- при желании быстро получить дополнительный доход с большой суммы денег;

- обезопасить большую сумму денег от воров;

- при продаже-покупке дорогостоящего движимого и недвижимого имущества.

Операцию проще всего проследить на таком примере. Физическое лицо осуществляет сделку продажи квартиры. Оплата сделана наличными, то есть на руках у человека присутствует большая сумма наличных денег. Хранить сколько наличности дома небезопасно и тогда клиент приходить в банк с намерением сделать вклад. Если в ближайшее время, вкладчику предстоит сделать крупную покупку, ему будет не выгодно заключать договор на определенный срок и тогда банк предоставляет ему продукт, по условиям которого клиент может открыть счет на несколько дней.

Депозиты до востребования

Еще одним популярным видом оборота наличных денег через банк является заработок на депозитах. Так при наличии крупной суммы денег клиент может открыть счет и сделать вклад на условии того что воспользоваться финансами можно в любой момент. Такой депозит в особенности популярен как один из разновидностей срочного сберегательного вклада или вклада с капитализацией. Так клиент, внес на счет большую суму денег, под процент, через некоторое время имеет возможность снять или добавить определенную сумму.

Такой банковский продукт удобен, если физическое лицо при наличии крупной суммы не планирует в ближайшее время делать крупную покупку. Деньги лежат на счету в первоначальном виде, клиент может добавлять (ну или не добавлять) на счет средства, но иметь возможность снимать проценты в любое время. Есть возможность воспользоваться всем вкладом или его частью в любое время по собственному желанию.

Преимущества:

- нет ограничений по сумме вклада;

- полная свобода действий самого клиента.

Недостатки:

- условия невыгодны при небольших суммах;

- процентная ставка низкая.

Выгодным с финансовой стороны такой продукт будет клиенту только при условии размещения очень крупной суммы денег. При скромной сумме вклада для накопления процентов стоит выбрать другой банковский продукт. Депозит до востребования будет удобным для долгосрочного накопления или как детский вклад «до совершеннолетия».

Сберегательные депозиты

Разбираясь в вопросе, что такое депозит, стоит обратить внимание еще на один вид услуги. Такой банковский продукт как сберегательный депозит выгоден только при размещении на счету крупной суммы денег. В данном случае целью вкладчика есть процентный доход с депозита. Тело вклада, должно быть стабильным на протяжении срока указанного в договоре. Такой вклад нельзя забрать с банка в любой момент, только по истечению срока по договору. Такой выбор депозита требует строгого соблюдения правил.

Мультивалютный депозит

Немаловажно знать, что такое депозит в мультивалютном варианте. Нестабильное положение денежных единиц заставляет банки искать и создавать новые выгодные предложения для клиентов. Так мультивалютный депозит предоставит клиенту использовать конвертацию валют внутри вклада по своему усмотрению. Финансовая практика показывает, что депозиты в валюте это самое выгодное вложение средств.

Депозит с капитализацией

Срочный сберегательный вклад — относится к категории самых удобных и самых простых для клиента вариантов размещения денег в банке под проценты. К основным преимуществам такого выбора относятся:

- возможность клиента мониторить все операции с депозитом;

- право распоряжаться вкладом в любое время на свое усмотрение;

- получать более высокий процент от банка;

- возможность снять деньги в любой момент;

- начисление процентов происходит на реальную сумму на счету (постоянная капитализация процентов).

Условие постоянной капитализации процентов это самый выгодный депозит, если клиент не снимает средства и начисленные проценты на протяжении долгого времени. Тогда при постепенном увеличении тела вклада растет и процент. По ходу увеличения суммы на счету депозита увеличивается и сумма начисления процента.

Залоговый депозит

Чтобы полноценно увидеть картину залоговой политики, нужно иметь представление о том, что означает депозит, при котором тело вклада не просто накопительное, но и со страховочным вложением. Так, дать определение залоговому депозиту проще всего на конкретном примере. Чаще такой вид депозита используется при аренде жилья или другого движимого и недвижимого имущества. Владелец, арендодатель, для того чтобы застраховать свое имущество от человеческого фактора (порча вещей, неуплата коммунальных платежей и т.д.).

Пенсионный депозит

Бывают варианты, когда человеку необходимо использовать долгосрочные депозиты. Что такое пенсионный депозит — такой банковский продукт может формироваться на протяжении нескольких лет. Это самый выгодный депозит с пополнением. За несколько лет до выхода на пенсию клиент банка открывает накопительный депозитный счет, на который идут постоянные отчисления с карты для выплат (зарплатной).

При выходе на пенсию клиент имеет право:

- пользоваться своим вкладом по усмотрению;

- добавлять тело вклада по усмотрению;

- просто снимать раз в месяц проценты.

Пенсионный депозит может подразумевать также отчисление процентов раз в месяц на пенсионную карту клиента. Такой выбор депозита требует тщательного ознакомления со всеми условиями, которые предлагает банк. Важно обратить внимания и условия страховки вклада. Риск в том что банк может «прогореть» и тогда накопления вкладчика спасет только грамотно оформленная страховка.

Инвестиционный депозит

Если клиента интересует вопрос, как заработать на депозитах, то банк предоставляет ему следующий продукт — инвестиционный депозит. Это относительное новшество на постсоветском финансовом рынке. Основа такого депозита в том, что к обычным условиям включены условия, по которым клиент берет на себя обязательства приобретения пая инвестиционного фонда. Преимущество такого депозита в том, что если рынок в росте, то клиент в доходе, но если рынок на спаде, клиент теряет деньги. Такой выбор депозита приемлем, только если клиент осознает и преимущества и риски игры на бирже.

womanadvice.ru

Что такое депозит и как им правильно пользоваться? и

| 27 марта 2013 | 0 | 54274 | (с) alb.kz |

Банковские вклады давно вошли в нашу жизнь, но, как это обычно бывает, мы не всегда знаем достаточно о привычных вещах.

И так, чем же депозит лучше откладывания денег «в чулок»?

Во-первых, инфляция — она в условиях современной экономики неизбежна. А банк начисляет вознаграждение — «проценты», как принято говорить. Клиент банка, как минимум, не теряет ежегодно 7-8 процентов стоимости своих накоплений. «В чулке» же деньги обесцениваются. Если же доходность депозита превышает уровень инфляции, то вкладчик остается выигрыше. Во-вторых, банальные соображения безопасности — хранить деньги дома… ну, скажем так, если и не вполне безопасно, то не совсем комфортно психологически. И третье соображение, о котором битым словом говорят все финансовые консультанты — накопить значительную сумму, откладывая деньги «в чулок» (а равно — в матрас, в банку, в коробку со специями) — практически невозможно.

«Когда деньги находятся в заманчивой доступности — на расстоянии вытянутой руки, то возникает соблазн использовать их на какие-то сиюминутные, но, как кажется, важные нужды».

— Когда деньги находятся в заманчивой доступности — на расстоянии вытянутой руки, то возникает соблазн использовать их на какие-то сиюминутные, но, как кажется, важные нужды, — объясняет психолог и психотерапевт Ирина Гафурова. — Дескать, вот сейчас немного у самого себя перехвачу, а потом положу обратно. Обычно это самообман — человек просто тратит свою «заначку» и не превращает ее в полноценные накопления. И некоторая дистанция — дальше чем расстояние «вытянутой руки» — позволяет деньгам действительно накапливаться.

В этом отношении банк очень удобен — с одной стороны вклад, действительно, не дома под подушкой находится, с другой — деньги практически всегда доступны.

— Сейчас деньги на счете в банке находятся ближе чем даже чем в «шаговой» — доступности, — говорит директор департамента развития розничного бизнеса «Альянс Банк» Марина Нурпеисова. — Так, «Альянс Банк» располагает широкой линейкой дистанционных сервисов — вкладчик может оформить пластиковую карточку, пользоваться интернет-банкингом. (А такие сервисы как HandyPay и KZM расширяют возможности клиента по проведению платежей). Сервисы позволяют вкладчикам банка распоряжаться своими средствами буквально круглосуточно: пополнять счет, например, через банкоматы с функцией cash-in или через интернет-банкинг, производить платежи, снимать деньги и так далее. Помимо всего прочего у нас есть и услуга автопополнения — банк сам переводит средства на депозит с указанного клиентом счета.

Словом, депозит в банке — это с одной стороны деньги «под рукой», с другой — полезный психологический барьер, позволяющий эти самые деньги копить.

Словом, депозит в банке — это с одной стороны деньги «под рукой», с другой — полезный психологический барьер, позволяющий эти самые деньги копить. Банальный, но не теряющий актуальности совет — «не класть все яйца в одну корзину». Это обычно означает, что самая оптимальная стратегия — делать вклады в разных валютах, так как прогнозы по поводу курса валют, как и всякие прогнозы, имеют обыкновение не всегда сбываться. А разбивка накоплений на самые популярные валюты позволяет снизить риски.

«АльянсДепозит» позволяет делать вклады в 4 самых популярных видах валюты: нашем тенге, долларах США, евро и российских рублях

— «АльянсДепозит» позволяет делать вклады в 4 самых популярных видах валюты: нашем тенге, долларах США, евро и российских рублях, — поясняет Марина Нурпеисова. — И такой «коктейль» пользуется популярностью у населения. Вместе с низкой суммой неснижаемого остатка — от 15 тысяч тенге и высокой ставкой вознаграждения наш выполняет ту функцию, которая востребована казахстанцами: сохранить и преумножить накопления. Добавлю, что наш банк является участником государственной системы гарантирования депозитов — государство обеспечивает возврат вкладов на сумму до 5 миллионов тенге, к тому же три последних года банк работал в конкурентных, рыночных условиях. Государство входило в капитал банка в свое время для стабилизации финансового положения, а сейчас — так как банк показал свою способность устойчиво развиваться и население нам доверяет — закономерно встал вопрос об изменении структуры собственности. Для наших клиентов — вкладчиков и заемщиков ничего не изменится, операционная деятельности банка будет вестись в том же постоянном режиме.

Но тут возникает другой вопрос — а как, и с чего откладывать? Нередко можно слышать фразу «хотелось бы, да не с чего откладывать».

А как, и с чего откладывать? Нередко можно слышать фразу «хотелось бы, да не с чего откладывать».

— Процитирую классика английской литературы Чарльза Диккенса: «Ежегодный доход двадцать фунтов, ежегодный расход девятнадцать фунтов, девятнадцать шиллингов, шесть пенсов, и в итоге — счастье. Ежегодный доход двадцать фунтов, ежегодный расход двадцать фунтов шесть пенсов, и в итоге — нищета»- говорит Ирина Гафурова. — Из этой гениальной фразы следуют два вывода: первое — лучше откладывать понемногу, чем не откладывать вовсе; второе — надо в любом случае планировать бюджет с учетом накоплений. Скажем, откладывать деньги сразу по их получке и до того, как начнете производить какие-то траты. Да, и самое важное — следует четко знать, на что вы тратите эти деньги, и как вы их будете тратить.

Цель — это самое важное. Она позволяет не размениваться на мелочи. Подумайте только о таком факте: тратя «всего» 200 тенге в день на чипсы, сигареты и прочую чепуху, вы теряете в год десятки тысяч тенге! Впечатляет? Только мы сами решаем, быть нам богатыми и получать удовольствие от жизни за свои деньги, делать так, чтобы деньги работали на нас, или просто работать…

Если резюмировать слова экспертов, то человеку, твердо решившему накопить определенную сумму, стоить руководствоваться следующими важными моментами: лучше откладывать деньги на депозит, а не «в чулок»; не использовать копимые деньги на мелкие, сиюминутные, «тактические» цели; «не класть все яйца в одну корзину» и узнавать больше об условиях вклада и состоянии банка; откладывать деньги несмотря ни на что, поставить себе реалистичные цели.

Председатель Правления АО «Альянс Банк» Максат Кабашев: «Сейчас — так как «АльянсБанк» показал свою способность устойчиво развиваться и население нам доверяет — закономерно встал вопрос об изменении структуры собственности. Для наших клиентов — вкладчиков и заемщиков ничего не изменится, операционная деятельность «Альянс Банка» будет вестись в том же постоянном режиме».

Подписывайтесь на наш канал в Telegram Please enable JavaScript to view the comments powered by Disqus.

prodengi.kz

Что такое депозит и как им пользоваться?

Одним из распространенных видов инвестирования в России и других странах мира является банковский депозит, иначе говоря — банковский вклад. Данный выбор обуславливается не только быстрым развитием инвестиционной сферы, но и непосредственной доступностью и простотой этого метода для обычного гражданина. Но многие граждане задаются вопросом: «Что такое депозит?».

Что такое депозит?

Под термином «депозит» или вклад понимают деньги, которые передаются в банк на хранение под определенный процент, и которые подлежат возврату в определенный срок. Депозитом также могут являться ценные бумаги, а также денежные взносы в виде платежей. И в самом деле, не нужно обладать какими-либо особыми знаниями в сфере инвестиций, отслеживать ситуацию на рынке и быть в курсе различных экономических факторов. Для того чтобы получать проценты от вложенных денег необходимо всего лишь выбрать нужный банк, внести определенную сумму и ждать начисления обещанного процента.

Кроме того, большинство вкладчиков предпочитают определенность в банковских услугах, которая заключается в неизменности процентной ставки по депозиту. Иными словами человек, вложивший некоторую сумму под определенный процент, хочет получить эту же сумму с учетом процента прибыли, и ему не интересны разного рода экономические тенденции и факторы. Именно поэтому одной из почетных сфер привлечения инвестиций является банковский депозит.

Депозиты и инфляция

Тем не менее, если человек намеревается при помощи банковских вкладов решить все свои финансовые проблемы, то его ждет небольшое разочарование. Дело в том, что в основном все банки предоставляют процентную ставку по депозитам меньше или равную уровню инфляции в стране. Это означает, что вся полученная прибыль будет «съедена» инфляцией. Несомненно, банковские вклады могут значительно замедлить процесс уменьшения капитала, но что касается сохранения и приумножения, то здесь банковский вклад не актуален. В таком случае, если клиент хочет иметь значительную выгоду от инвестиций, ему необходимо искать и другие способы вложения денежных средств под проценты.

Однако не стоит полностью отказываться от банковских вкладов. Большинство успешных инвесторов пользуются данным видов вложения для хранения части своих средств. Как правило, в данном случае все зависит от стратегии инвестирования клиента, от предполагаемой прибыльности инвестиций и допустимого уровня риска. Одним из менее рискованных видов вложения денег является именно банковский вклад. Помимо этого, в большинстве стран действуют специальные фонды, которые гарантируют возврат вложенных денежных средств клиенту, если банк, в который был внесен депозит, станет банкротом. Необходимо только чтобы данный банк непосредственно был участником такого фонда. Рекомендуется перед тем, как иметь дело с каким-либо банком узнать рейтинги банков, а также ознакомиться с процентными ставками и условиями депозитных вкладов. Не стоит пренебрегать поиском необходимой информации о банке, с которым придется в дальнейшем работать.

Что такое депозиты по сроку размещения

Существует два вида депозитов: срочные и депозиты до востребования. Суть депозитов до востребования заключается в том, что денежные средства со счета можно снять в любой момент. Однако минусом данной банковской услуги является то, что процентная ставка занижена. Именно поэтому депозит до востребования является невыгодным.

Что касается срочных депозитов, то они характеризуются более высокой процентной ставкой. Прибыльность по данным вкладам зависит от срока, на который осуществляется вклад, а также — непосредственно от суммы вложения. Другими словами, чем больше сумма вклада и срок, тем выше процент. Однако срочный вклад не предоставляет возможности снимать деньги и пополнять существующую сумму. В основном процентная ставка по данным вкладам колеблется от 7% до 12% в год. Срок размещения средств может составлять как несколько дней, так и несколько лет.

В какой валюте размещать депозит

На сегодняшний день не составляет никакого труда осуществить вклад на депозит в различной валюте мира. Но, не смотря на данные возможности банков, в России большой популярностью пользуются вклады в национальной валюте, а также — долларах США и евро. Однако валютные вклады имеют меньшую доходность, так как процентная ставка на них ниже, чем на вклады в рублях. В некоторых банках существуют мультивалютные вклады, которые характеризуются тем, что учет идет отдельно по каждой валюте. Как правило, таким вкладам присущ неснижаемый остаток. Ещё одной особенностью такого вклада является возможность перевода одной валюты в другую по действующему банковскому курсу. Мультивалютные вклады будут полезны тем людям, которые много путешествуют, или в связи с родом своей деятельности обязаны иметь дело с разной валютой.

Постоянство процентной ставки в банковских вкладах

Существует два вида процентной ставки по банковскому вкладу: фиксированная и плавающая. Как правило, фиксированная процентная ставка устанавливается непосредственно в начале срока подписания договора и остается одинаковой в течение всего срока вклада. Что касается плавающей, то она может меняться в зависимости от определенных финансовых показателей государства. Во втором случае банк зачастую гарантирует минимальный процент прибыльности, максимальный же может быть значительно выше. Это означает, что выбрав плавающую процентную ставку, нельзя спрогнозировать получение дохода, однако в некоторых случаях возможна весьма ощутимая прибавка в прибыли. В банковской сфере существует термин капитализация. Этим термином именуется начисление процентов по вкладу по истечении определенного периода времени (месяц или год). Касательно депозита, начисление средств осуществляется на размер вклада плюс процент, который был начислен за предыдущий период.

Выбор выгодного банковского вклада

С целью получения стабильного и высокого дохода клиенту стоит прибегнуть к срочным рублевым вкладам, если только он не планирует закрыть вклад досрочно. Исходя из реальных жизненных событий необходимо тщательно выбирать срок, на который клиент хочет разместить вклад. Однако стоит учитывать, что намного лучше, когда срок банковского вклада больше.

Для клиентов, которым не страшен риск, подойдет банковский вклад с плавающей процентной ставкой. В данном случае человек будет получать относительно небольшой доход, однако есть вероятность значительного увеличения прибыли. Если же большая прибыль не является приоритетом, а существует необходимость снять денежные средства в любое время, тогда наиболее приемлемым для клиента будет вложение до «востребования». В некоторых случаях стоит воспользоваться банковскими вкладами в преддверие праздников. Данный вид вложений обычно обладает более выгодными условиями, чем обычные вклады по депозиту.

В заключении можно сделать вывод, что одним из приоритетных методов инвестиций являются банковские вклады. Однако стать успешным инвестором человеку не грозит, пользуясь только данным видом капиталовложений. Необходимо рассматривать различные виды вкладов под проценты.

finrussia.ru

Как работает депозит: на заметку вкладчику

О том, как работает депозит на простых примерах

Как работает депозит?

Банковский депозит – это сумма денег, которую вкладчик передает банку с целью получения дохода в виде процентов. Финучреждение распоряжается этими средствами по своему усмотрению. В том числе – выдает кредиты под более высокие проценты. Разница ставок по депозитам и кредитам – существенный источник прибыли для банка.

ЧИТАЙТЕ ПО ТЕМЕ:

Как сохранить свой депозит и заработать: выбираем лучший вклад

Как выбрать банк для депозита: ТОП-5 полезных советов

Депозит – это один из самых простых способов заставить деньги работать. Все, что требуется от вкладчика – готовность расстаться с определенной суммой денег. Чем больше сумма и длинней срок договора – тем выше вознаграждение.

Доходность депозитов в Украине очень высокая.

На момент публикации статьи средняя ставка по годовому банковскому вкладу в национальной валюте составила 18,49% (данные НБУ). Для сравнения, в Великобритании в июле 2016 процентная ставка по депозитам на 12 месяцев не превышала 1,5%.

Кажется, что банковский депозит — неплохая инвестиция.

Но и риск остаться без денег нельзя недооценивать. За два года банкопада украинские вкладчики потеряли 163 млрд. грн. Из них 30 млрд вряд ли удастся вернуть.

К рискам относится и девальвация национальной валюты. За последние несколько лет проценты по вкладам в национальной валюте не перекрывали стремительное обесценивание гривны.

Размещение вкладов в долларах или евро — тоже не панацея. Очередной скачек национальной валюты – и депозит преодолеет отметку в 200 тыс грн – сумма, которую гарантировано возвращает государство в случае неплатежеспособности банка.

Если вы все-таки решились открыть вклад в украинском банке – ознакомьтесь с разновидностью депозитных программ. Они отличаются, в зависимости от целей клиента. Кто-то размещает средства на три месяца и просит проценты авансом. А кто-то оставляет деньги в банке на несколько лет, прибавляя все процентные выплаты к основной сумме.

Но будьте готовы к тому, что свободный доступ к депозиту сделает его менее прибыльным. А полное доверие банку – более рискованным.

ЧИТАЙТЕ ТАКЖЕ — Топ украинских банков: кому можно доверять?

psm7.com

Инвестиции в банковские вклады — Какой депозит выбрать?

Продолжаем разбираться, куда инвестировать деньги. Самый первый вариант, который приходит в голову большинству – положить деньги на депозит. Давайте разберемся, сколько можно на этом заработать и чего вообще ждать от депозита.

Разбираемся с терминами и классификацией

Депозит – это денежные средства в белорусских рублях или иностранной валюте, размещаемые физическими и юридическими лицами в банке или небанковской кредитно-финансовой организации в целях хранения и получения дохода на срок, либо до востребования, либо до наступления (ненаступления) определенного в заключенном договоре обстоятельства (события).

Статья 179 Банковского Кодекса Республики Беларусь

С помощью банковского вклада вы можете:

- сохранить свои сбережения;

- получить доход в виде процентов на размещенные средства;

- накопить максимальную сумму на определенные цели за счет возможности пополнения вклада и капитализации процентов;

- управлять сбережениями за счет возможности частичного снятия средств со вклада.

В ноябре 2015 года Национальный банк Беларуси изменил классификацию депозитов. Теперь все вклады банкиры делят на две основные категории – отзывные и безотзывные. Несложно догадаться, что отличаются они возможностью досрочно забрать свои деньги.

Отзывный депозит оформляется на определенный срок, который прописан в договоре. При желании клиент этот депозит может отозвать полностью либо частично, такой вклад называется депозит с возможностью досрочного изъятия. Условия возврата, сроки у каждого продукта свои, они прописаны в договоре, поэтому читать документ нужно внимательно и до подписания.

Безотзывные вклады предполагают, что снять деньги или какую-то часть вы не можете до окончания указанного срока. Конечно, клиент может изъявить желание это сделать, но чтобы вернуть деньги, нужные веские основания. Банк их обязательно рассмотрит, но даст согласие только в том случае, если посчитает ваши аргументы очень серьезными.

Подход, который предложил Нацбанк, для мировой практики вовсе не нов. У нас и раньше банковские вклады отличались возможностью/невозможностью досрочного снятия денег, просто изменилась терминология. Такие условия прописываются в договорах с банками в Италии, Финляндии, Франции, Германии. В Австрии досрочный возврат срочного банковского вклада рассматривается как кредит, за который надо платить проценты от досрочно возвращенной суммы за каждый полный месяц, недостающий до наступления срока возврата вклада. В Великобритании нет понятия «срочный банковский вклад», но законодательство разрешает согласовывать любые сроки и условия банковских вкладов, в том числе и штрафы за несоблюдение договора.

Депозиты также отличаются сроками, на которые размещается вклад. Банки предлагают краткосрочные (до 3 месяцев), среднесрочные – (до 1 года) и долгосрочные (более 1 года) депозиты.

Традиционно вклады делятся и по типу валюты – можно открыть рублевый или валютный депозит.

Кроме вида депозита, срока хранения и валюты обращайте внимание, предусмотрена ли возможность пополнения вклада, т.е. можно ли вносить на вкладной счет дополнительные деньги в течение срока действия договора. Для вкладчика это отличный способ накопить и еще больше приумножить свои сбережения, ведь при увеличении суммы вклада растет и доход по нему, ведь проценты начисляются на большую сумму. Возможность пополнить свой вклад зависит от конкретного продукта. На некоторые из них банки устанавливают минимальную границу по сумме дополнительного взноса, а также ограничивают сроки, в которые вкладчик имеет право пополнить свой вклад. Например, депозит сроком на 1 год разрешают пополнять только первые несколько месяцев.

Ставки выше:

- по безотзывным депозитам, чем по отзывным;

- по рублевым депозитам, чем по валютным;

- по долгосрочным депозитам, чем по краткосрочным.

Проценты по вкладу

Процентная ставка по вкладу – это установленная банком плата, выраженная в процентах от суммы вклада за то, что вы предоставили банку возможность временно использовать свои денежные средства. Величина процентной ставки зависит от вида (отзывный или безотзывный) и суммы вклада, его срока и, возможно, некоторых дополнительных условий.

Проценты начисляются со дня поступления вклада в банк по день, предшествующий дню его возврата. В зависимости от условий вклада, банк может начислять проценты в конце определенного периода (например, месяца или квартала), в конце срока вклада или несколько раз в месяц. Это прописывается в условиях.

При выборе депозита есть смысл также разобраться с тем, как банк будет выплачивать проценты по вкладу. Например, он может выплачивать их непосредственно на вкладной счет, и тогда проценты присоединяются к основному вкладу, или на любой другой счет, который вы укажете, например, на ваш зарплатный карт-счет.

Также есть понятие «капитализация процентов». Капитализация – это способ начисления процентов по вкладу, при котором проценты начисляются на первоначальную сумму вклада с учетом ранее выплаченных на вкладной счет и присоединенных к сумме вклада процентов. Таким образом, выделяют вклады с капитализацией процентов и без капитализации. Доход по вкладу с капитализацией процентов будет выше.

Что со ставками

В среднем по рынку банки предлагают вклады в белорусских рублях под 10% – это исторический минимум, но есть и интересные предложения под 12% годовых. В валюте – в среднем 2-3%, максимум можно найти 4-5%.

Депозиты на срок до 1 года становятся все менее интересными: средняя ставка по новым вкладам до 1 года в белорусских рублях в июле составила всего 5,4% годовых, за полгода она сократилась чуть ли не в 2 раза. Сравните, в январе ставка была 12,4%. Падает и доходность депозитов, которые открывают больше, чем на год. Средняя ставка снизились с 17,1% годовых в январе до 9,4% в июле.

Посчитайте в калькуляторе депозитов, сколько сможете заработать вы. Найдете удобный калькулятор здесь.

От чего зависит ставка по депозиту

С одной стороны, банки сами определяют условия и процентные ставки, по которым привлекают депозиты. Еще влияют состояние денежного рынка, депозитная политика банка, потребность в валюте или рублях для кредитования. Национальный банк рассылает всем банкам рекомендации – выше какого уровня ставки не могут подняться. Что получается: даже если банку очень нужны рубли, например, есть большой спрос на кредитование, и он готов привлечь депозиты по любой цене, банк все равно не может это сделать, потому что ориентируется на политику Национального банка. Все банки Беларуси работают по одним правилам.

Ставка рефинансирования – ставка Национального банка Республики Беларусь, являющаяся базовым инструментом регулирования уровня процентных ставок на денежном рынке и служащая основой для установления процентных ставок по операциям предоставления ликвидности банкам.

В последние годы ставка рефинансирования плавно понижается. Сегодня она составляет 11,5% годовых, год назад была 18%, в августе 2015 – 25%, в августе 2012 – 30,5%. Исторический максимум – 480% годовых в декабре 1994 года.

Есть еще один индикатор, к которому банки привязывают процент по вкладам, – это ставка по кредитам овернайт, которую каждый день определяет Нацбанк. К этой ставке привязываются рублевые кредиты и депозиты. Так как ставка овернайт часто меняется, многие банки предлагают вклады не под фиксированную, а под плавающую ставку. В документе будет прописано: ваша ставка равняется – ставка овернайт, увеличенная или уменьшенная на определенное количество процентных пунктов. Выходит, что никто не знает, какая будет ставка через полгода. Банк может ее повысить или понизить, при этом по законодательству делать это он может в одностороннем порядке, но уведомив вкладчика. Конечно, если такое условие прописано в договоре.

Ставка овернайт – это процентная ставка по сверхкраткосрочным кредитам (на одни сутки, либо с вечера до утра), которые предоставляются коммерческим банкам центральным банком страны для оперативного регулирования финансового баланса.

К налогам готовы?

С доходов, которые мы получаем в виде процентов по банковским вкладам, нужно платить подоходный налог. Это правило появилось в Декрете президента №7 в ноябре 2015 года. Но есть ограничения: налог придется платить, если ваш депозит в белорусских рублях открыт менее, чем на год. В валюте – менее чем на 2 года. Подоходный налог составляет 13% от дохода. Упрощает жизнь то, что банк сам вычтет эти деньги из вашего дохода и передаст в пользу бюджета страны.

Тут есть один нюанс: подоходный налог удерживается со всей суммы, в том числе с дохода от дополнительных взносов. Например, по договору вы можете пополнить свой депозит. Так и случилось: открыли вклад на год, а через два месяца сэкономили зарплату и дополнительно перевели заработанные деньги на депозит. Так вот, подоходный налог будет удерживаться и с дохода от дополнительного взноса.

Но есть гарантии

В каком из белорусских банков и на каких условиях вы бы ни открыли вклад, у вас есть гарантии полной сохранности денег. Эту гарантию обещает государство. Даже если у банка будет отозвана лицензия, каждый вкладчик получит вложенные деньги в полном объеме, то есть действует 100% возмещение. Кстати, в 2008 году было создано специальное «Агентство по гарантированному возмещению банковских вкладов (депозитов) физических лиц», куда можно обратиться по любым спорным вопросам.

Можно ли открыть депозит за рубежом

Конечно, доходность по депозитам не та, что была раньше. А что если открыть банковский вклад за рубежом? По закону «О валютном регулировании и валютном контроле» граждане Беларуси вправе открывать счета в любой валюте за пределами страны, но при соблюдении некоторых условий и при разрешении Нацбанка. Чтобы его получить, нужно подать письменное заявление с указанием конкретных видов валютных операций и с экономическим обоснованием необходимости их проведения. В течение 15 дней Нацбанк рассматривает заявление и дает ответ, кстати, разрешение действует 1 год, после чего надо вновь подавать заявление.

Но даже если вы пройдете разрешение, стоит ли затраченное время ставок по депозитам за рубежом? Наверняка, вы слышали, что в Швейцарии есть минусовые ставки по депозитам, и это правда. С 2012 года центробанки ввели отрицательные ставки в семи регионах – Дании, еврозоне, Швейцарии, Швеции, Болгарии, Японии и недавно – в Венгрии. В Дании, например, некоторые ипотечные заемщики теперь ежемесячно получают от банков деньги, а не платят им проценты. У европейских вкладчиков логика другая: отрицательную ставку они трактуют как плату за «хранение» денег, их сохранность. Те, кто хранит деньги на депозитах, могут получать бонусы – сниженные ставки по кредитам, ипотечным кредитам и пр. Для макроэкономики отрицательные процентные ставки означают стимулирование потребления и инвестиций. Кстати, и в других европейских странах ставки по депозитам невысоки – 1% годовых в Германии, 2,2% в Литве, до 3,5% в Польше, в России – 7,5%.

Резюмируем

Перед заключением договора внимательно читайте условия:

- депозит отзывный или безотзывный – по безотзывным депозитам ставки выше. Выбирайте их, если вы уверены, что в течение срока вклада эти деньги вам не потребуются. Сроки по безотзывным вкладам вполне прогнозируемые, обращайте внимание на вклады от 6 месяцев.

- Как и когда выплачиваются проценты – в конце определенного периода или в конце срока вклада; на вкладной счет с капитализацией или на отдельный счет. Выбирайте способ выплаты процентов в зависимости от того, намерены ли вы скопить эти деньги или хотите пользоваться процентным доходом.

- есть ли возможность пополнения депозита – она важна, если вы хотите воспользоваться депозитом, чтобы, к примеру, накопить на отпуск или крупную покупку и с каждого поступления хотите откладывать деньги под проценты.

- рекомендуем заранее посчитать, какую сумму подоходного налога вычтут из вашего дохода. Сам налог равен 13%, и рассчитывается он от общей суммы прибыли.

Сейчас ставка пусть и небольшая, но на фоне стабильного рубля она приумножает сбережения. Лучше выбирать рублевый депозит – национальная валюта стабильна и нет предпосылок, что что-то может измениться. В краткосрочной перспективе – квартал и полгода – вообще можно чувствовать уверенность, что не будет перемен. Вклады сроком больше года нужно делать обдумано – финансовые консультанты советуют инвестировать деньги в разные источники, и депозит вполне может стать одним из них.

mtblog.mtbank.by