Возврат процентов по ипотеке при досрочном погашении

Займы по кредитам в наше время есть, пожалуй, почти у каждого совершеннолетнего жителя страны. А у некоторых даже не по одному такому займу. Соответственно, многих интересует, каким образом вернуть % по ипотеке, если она была погашена раньше срока.

Случаи для обращений

Возврат средств предполагает несколько случаев:

- Клиент решил осуществить досрочное погашение. В таких ситуациях финансовая компания должна делать перерасчет % на оставшуюся часть суммы, создав тем самым новый график для осуществления платежей.

- Еще один вариант – если ипотечный заем погашается полностью.

Чтобы справиться с проблемой, от финансовой компании нужно затребовать справки, что ипотека погашена полностью, а так же пересчитать % за период пользования по факту и за тот период, в который заемщик не использовал средства финансовой компании.

Как вернуть проценты при досрочном погашении?

Чтобы вернуть деньги, нужно выполнить определенные шаги. Разберем, какие именно.

Разберем, какие именно.

С чего начать?

Придерживайтесь следующей инструкции:

- Для начала обратитесь за помощью к специалисту с юридическим образованием. Чаще всего первая консультация является бесплатной.

- Далее соберите необходимый пакет бумаг.

- Напишите заявление в финансовой компании на возврат %.

В большинстве случаев финансовая компания требует, чтобы заявление было написано за месяц до списания средств.

НДФЛ при досрочном погашении

Каждый клиент, взявший заем в финансовой компании, имеет право получить 13% от переплаты по ипотеке. Данный факт нужно обязательно учитывать, если решено вернуть вычет.

Но здесь есть один нюанс. Для того, чтобы вернуть вычет, нужно быть официально трудоустроенным. В этом случае будет учитываться так называемая «белая» заработная плата. Есть несколько вариантов получения подобного вычета:

- У клиента банка не будут отнимать 13% от ЗП определенный срок. Этот срок будет длиться до тех пор, пока вся суммы вычета не будет погашена.

- 13 % будут возвращаться 1 раз в год с учетом всех расходов. Эта сумма будет возвращаться, пока не погасится вся сумма налога.

Для этого следует обратиться в налоговые органы.

Судебная практика

Напрасно некоторые опасаются возвращать средства, даже если это нужно сделать через суд. Данная процедура совершенно законна на уровне арбитражного суда.

Практика показала, что средства могут вернуть граждане, освободившиеся от долгов по ссуде. К слову, в актах высших судебных инстанций есть информация о том, что финансовые компании не имеют право взимать с клиентов комиссии. Данное утверждение вызвало огромное количество разбирательств к финансовым организациям и основательно «встряхнуло» ипотечный рынок.

А вот разбирательства по возврату процентов почему-то встречаются гораздо реже. Почему же люди не так охотно идут возвращать свои кровные деньги? Если используется аннуитетный платеж, то % авансируются. А потому даже если вы полностью погасили ипотеку за год, хотя брали ее на десять, то в 1-ые месяцы вы оплатили такие проценты, какие платили бы, если бы пользовались финансами несколько лет.

Выплаченные % можно рассчитать, используя обычный ипотечный калькулятор, а так же зная ставку по кредиту и те месяцы, когда средства использовались по факту.

Возможные проблемы и нюансы

В текущем 2018 году, как и в предыдущем, можно выбрать для себя, как именно вы будете возвращать средства – сразу всю сумму или с помощью ежемесячного вычета % без недоплаты налога. Естественно, воспользоваться первым способом можно только в том случае, если заем, взятый в финансовой компании, погашен полностью.

Если же дело дошло до разбирательства в суде, то высшие судебные инстанции в 95% случаев встают на сторону заемщика, а судебные издержки берет на себя финансовая компания, являющаяся ответчиком. Кроме того, вы можете запросить компенсацию за моральный ущерб.

О том, как именно вернуть проценты, можно узнать из видеоролика.

Налоговый вычет по военной ипотеке в 2019 году

До сих пор бытует мнение среди военнослужащих, что имущественный налоговый вычет можно получить со всей суммы, затраченной на покупку квартиры по военной ипотеке, потому как ранее, такие прецеденты случались. На сегодняшний день, позиция судов различных инстанций по этому вопросу однозначная и направлена на защиту интересов государства: «Так как источником финансирования являются бюджетные деньги, то требовать с них налоговый вычет участник НИС не имеет права».

На сегодняшний день, позиция судов различных инстанций по этому вопросу однозначная и направлена на защиту интересов государства: «Так как источником финансирования являются бюджетные деньги, то требовать с них налоговый вычет участник НИС не имеет права».

Приводим также официальные разъяснения Федеральной налоговой службы по данному вопросу

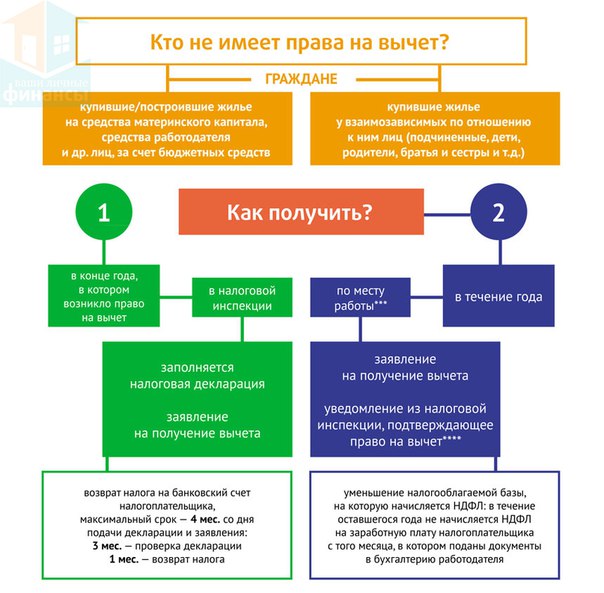

Вычет по покупке жилья не применяется в следующих случаях:

- если оплата приобретения жилья произведена за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств

- если сделка купли-продажи заключена с гражданином, являющимся по отношению к налогоплательщику взаимозависимым

Взаимозависимыми лицами признаются: физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (ст. 105.1 НК РФ).

105.1 НК РФ).

Налоговый вычет участнику НИС положен в ТОЛЬКО в случаях если:

- для приобретения квартиры были внесены собственные накопления, для увеличения общей денежной суммы;

- были внесены собственные средства в счет погашения процентов по ипотеке;

- потрачены средства на покупку отделочных материалов (только в случае покупки квартиры в строящемся доме);

- были траты на работы по ремонту жилого помещения или траты на разработку сметной и проектной документации.

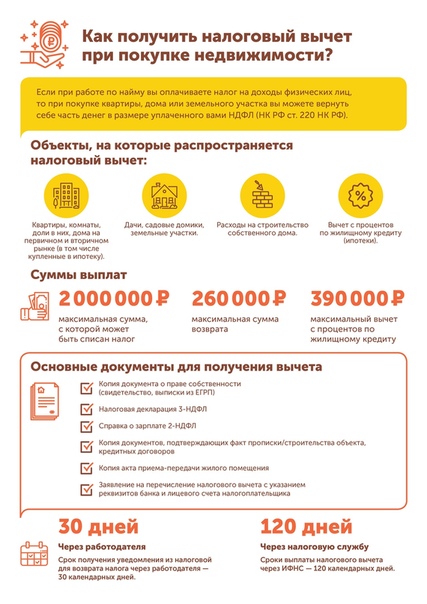

Согласно статье 220 налогового кодекса, граждане, уплачивающие подоходный налог, при покупке квартиры имеют право на возврат 13% от стоимости жилья.

2 000 000 Р

максимальная сумма расходов на приобретение жилья на территории Российской Федерации, с которой будет исчисляться налоговый вычет

Р — 260 000 Р. Если такой имущественный налоговый вычет получен не в полном размере, то остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования.

Р — 260 000 Р. Если такой имущественный налоговый вычет получен не в полном размере, то остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования.3 000 000 Р

максимальная сумма расходов на приобретение жилья при погашении процентов по целевым займам (кредитам), с которой будет исчисляться налоговый вычет

Ориентировочная сумма вычета с 3 млн. Р — 390 000 Р. Данный налоговый имущественный вычет может быть предоставлен только в отношении одного объекта недвижимого имущества.

ВАЖНО ЗНАТЬ!

ЕЛСИ ВЫ ДОСТРОЧНО ПОГАСИЛИ КРЕДИТ выданный по военной ипотеке, то налоговый вычет вы получите ТОЛЬКО с оплаченных процентов, а не с основного долга, как многие военнослужащие ошибочно полагают!!!

Для получения имущественного налогового вычета по окончанию года военнослужащему необходимо предоставить в налоговую по месту регистрации следующие документы:

- Налоговую декларацию 3-НДФЛ

Справку о доходах 2-НДФЛ

В Министерстве обороны для ее получения необходимо обратиться в Единый расчетный центр Министерства обороны Российской Федерации (ЕРЦ МО РФ)

Горячая линия» ЕРЦ МО РФ: 8 (800) 737-7-737, адрес электронной почты: erc@mil.

ru.

ru.Копии документов, подтверждающих право на жильё

+ договор о приобретении квартиры, акт о передаче налогоплательщику квартиры или свидетельство о государственной регистрации права на квартиру;

с 15 июля 2016 года Росреестр больше не выдает свидетельства о государственной регистрации права. После 15 июля 2016 года право на вычет при покупке квартиры подтверждает выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРН).

+ при погашении процентов по целевым займам (кредитам) – целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заёмными средствами.

- Копии платежных документов

Бесплатная консультация специалиста по всем вопросам связанным с военной ипотекой

Возврат процентов по ипотеке

Недвижимость, приобретаемая с привлечением средств по ипотечным кредитам, как правило, становится серьёзным бременем для семейного бюджета заёмщика.

Поскольку погашение долга перед банком включает выплаты не только по телу кредита, так и процентов по нему, общие затраты на покупку квартиры или другого недвижимого имущества составляют внушительную сумму, заметно превосходящую рыночную стоимость жилья. В такой ситуации возможность снизить финансовую нагрузку хотя бы в части процентных выплат облегчает финансовое положение заёмщика, и будет правильным ей воспользоваться.

Возврат процентов по ипотеке – дело добровольное и требует инициативы со стороны заёмщика. Эта процедура проводится при оформлении налогового вычета.

Как оформить налоговый вычет по процентам по ипотеке?

Налоговым кодексом установлено право физического лица на получения налогового вычета (возвращения части уплаченного налога на доходы) в различных ситуациях, в том числе и при приобретении жилья в ипотеку.

Возврату подлежит определённая часть налога, связанная как с покупкой недвижимости, так и с выплатой процентов по кредиту, причём эти позиции могут отрабатываться как вместе, так и по отдельности.

В этом разделе мы расскажем о том, как оформить вычет по процентным выплатам по ипотеке.

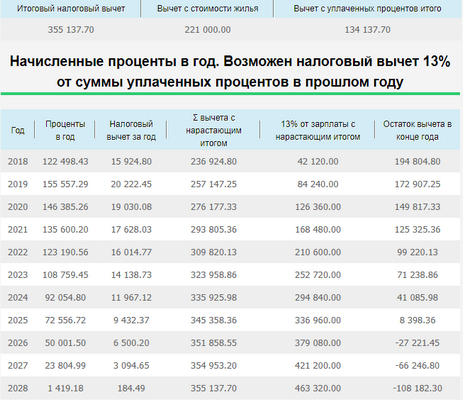

Прежде всего следует иметь в виду, что размер вычета не может превышать сумму уплаченного за отчётный год НДФЛ. Это означает, что процедура может быть не единовременной, а растянуться на годы.

Вычет не выплачивается в натуральной (денежной форме), он реализуется в форме сокращения (обнуления) уплачиваемых физическим лицом налогов.

Единовременная полная выплата возможна лишь при условии погашения долга, а частичная – по фактически уплаченным процентам. Для реализации своего права на получение возмещения по уплате налогов заёмщик должен представить в орган налоговой службы документы в следующем составе:

- заявление на получение вычета;

- копию паспорта;

- декларацию по форме 3-НДФЛ;

- справку (справки) о доходах по форме 2-НДФЛ;

- кредитный договор;

- график выплат по кредиту;

- справку банка о размере выплаченных процентов.

Отказ налогового органа в положительном решении по заявлению заёмщик может оспорить в суде.

Возврат процента по ипотеке при досрочном погашении

Займы по кредитам в наше время есть, пожалуй, почти у каждого совершеннолетнего жителя страны. А у некоторых даже не по одному такому займу. Соответственно, многих интересует, каким образом вернуть% по ипотеке, если она была погашена раньше срока.

Случаи для обращений

Возврат средств предполагает несколько случаев:

- Клиент решил осуществить досрочное погашение . В таких ситуациях финансовая компания должна делать перерасчет% на оставшуюся часть суммы, создавая тем самым новый график осуществления.

- Еще один вариант — если ипотечный заем погашается полностью .

Чтобы справиться с проблемой, от финансовой компании нужно затребовать справки, что ипотека погашена полностью, а так же пересчитать% за период пользования по факту и за тот период, который заемщик не использовал средства финансовой компании.

Как вернуть проценты при досрочном погашении?

Чтобы вернуть деньги, нужно выполнить шаги. Разберем, какие именно.

С чего начать?

Придерживайтесь следующей инструкции:

- Для начала обратитесь за помощью к специалисту с юридическим образованием. Чаще всего первая консультация бесплатно.

- Далее соберите необходимый пакет бумаг.

- Напишите заявление в финансовой компании на возврат%.

В большинстве случаев финансовая компания требует, чтобы заявление было написано за месяц до списания средств.

НДФЛ при досрочном погашении

Каждый клиент, взявший заем в финансовую компанию, имеет право получить 13% от переплаты по ипотеке.Данный факт нужно вернуть необходимо учитывать, если решено вычет.

Но здесь есть один нюанс. Для того, чтобы вернуть вычет, нужно быть официально трудоустроенным. В этом случае будет поставляться так называемая «белая» заработная плата. Есть несколько вариантов подобного вычета:

- У клиента банка не будут отнимать 13% от ЗП определенного срока.

Этот срок будет длиться до тех пор, пока вся сумма вычета не будет погашена.

Этот срок будет длиться до тех пор, пока вся сумма вычета не будет погашена. - 13% будут возвращаться 1 раз в год с учетом всех расходов.Эта сумма будет возвращаться, пока не погасится вся сумма налога.

Для этого следует обратиться в налоговые органы.

Судебная практика

Напрасно некоторые опасаются возвращать средства, даже если это нужно сделать через суд. Данная процедура совершенно законна на уровне арбитражного суда.

Практика показала, что средства могут вернуть граждан, освободившиеся от долгов по ссуде . К слову, в актах высших судебных инстанций есть информация о том, что финансовые компании не имеют право взимать с клиентов комиссии.Это утверждение вызвало огромное количество разбирательств к финансовым организациям и основательно «встряхнуло» ипотечный рынок.

А вот разбирательства по возврату процентов почему-то намного встречаются реже. Почему же люди не так охотно идут возвращать свои кровные деньги? Если используется аннуитетный платеж, то% авансируются. А потому даже если вы полностью погасили ипотеку за год, хотя брали ее на десять, то в течение одного месяца вы оплатили такие проценты, какие платили бы, если бы пользовались финансами несколько лет.

А потому даже если вы полностью погасили ипотеку за год, хотя брали ее на десять, то в течение одного месяца вы оплатили такие проценты, какие платили бы, если бы пользовались финансами несколько лет.

Выплаченные% можно рассчитать, используя обычный ипотечный калькулятор, а так же зную ставку по кредиту и те месяцы, когда средства использовались по факту.

Возможные проблемы и нюансы

В текущем 2018 году, как и в предыдущем году, можно выбрать для себя, как именно вы будете возвращать средства — сразу всю сумму или с помощью ежемесячного вычета% без недоплаты налога. Естественно, использовать первым способом можно только в том случае, если заем, взятый в финансовой компании, погашен полностью.

Если же дело дошло до разбирательства в суде, то высшие судебные инстанции в 95% случаев встают на сторону заемщика, а судебные издержки берет на себя финансовая компания, являющаяся ответчиком. Кроме того, вы можете запросить компенсацию за моральный ущерб.

О том, как именно вернуть проценты, можно узнать из видеоролика.

Возврат средств по ипотеке

Недвижимость, приобретаемая с привлечением по ипотечным кредитам, как правило, становится серьёзным бременем для семейного бюджета заёмщика.

9000 Заказ на оплату услуг наличного кредита составляет 9000Предоставляет выплаты не только по телу, так и по нему общие затраты на покупку квартиры или другого имущества составляют внушительную сумму, значительно превосходящую рыночную стоимость жилья. В такой ситуации возможность снизить финансовую нагрузку хотя бы в части процентных выплат облегчает финансовое положение заёмщика, и будет правильным ей воспользоваться.Возврат процента по ипотеке — дело добровольное и требует инициативы со стороны заёмщика.Эта процедура проводится при оформлении налогового вычета.

Как оформить налоговый вычет по процентам по ипотеке?

Налоговым кодексом установлено право физического лица на получение налогового вычета (возвращения части уплаченного налога на доходы) в различных ситуациях, в том числе и при приобретении жилья в ипотеку.

Возврату подлежит определенная часть налога, связанная как с покупкой недвижимости, так и с выплатой процентов по кредиту, причём эти позиции отрабатываться как вместе, так и по отдельности.

В этом разделе мы расскажем о том, как оформить вычет по процентным выплатам по ипотеке.

Следует иметь в виду, что размер вычета не может превышать сумму уплаченного за отчётный год НДФЛ. Это означает, что процедура может быть не единовременной, а растянуться на годы.

Вычет не выплачивается в натуральной (денежной форме), он реализуется в форме сокращения (обнуления) уплачиваемых физическим лицом налогов.

Единовременная полная выплата возможна лишь при условии погашения долга, а частичная — по фактически уплаченным процентам.Для реализации своего права на получение возмещения по уплате налогового заёмщик должен в орган налоговой службы представить следующий состав:

- заявление на получение вычета;

- копия паспорта;

- декларацию по форме 3-НДФЛ;

- справку о доходах по форме 2-НДФЛ;

- кредитный договор;

- график выплат по кредиту;

- справку банка о размере выплаченных процентов.

Отказ налогового органа в положительном решении по заявлению заёмщик может оспорить в суде.

Налоговый возврат: как вернуть деньги за учебу, ипотеку или страхование

Часть средств, затраченных гражданами, покрывается финансами

Практически у каждого украинца есть список обязательных платежей за месяц. При этом многие не знают, что граждане, трудоустроенные официально, по некоторым перечням расходов на получение части своих денег в налогового возврата. Об этом сообщает Сегодня.

За учебу по контракту

Читай также: Денег нет, но мы держимся

Одно из оснований для возврата налога — получение образования (обучение в государственном профессионально-техническом или высшем учебном заведении на контракте или же плата за учебу члена семьи первой степени родства (дочери, сына).Право на такую компенсацию, подтверждающую отсутствие ее по религиозным причинам.

При этом физлицо должно быть официально трудоустроено, так как налоговая скидка — это возврат части уплаченного его работодателем подоходного налога из официальной зарплаты. Предприниматели или те, кто работает по гражданско-правовым договорам, претендовать на налоговую скидку не могут.

Предприниматели или те, кто работает по гражданско-правовым договорам, претендовать на налоговую скидку не могут.

Документы

Чтобы воспользоваться правом налогового возврата, нужно документальное подтверждение расходов, включаемых в налоговую скидку.Это могут быть квитанции, фискальные или товарные чеки, приходные кассовые ордера, копии договоров, которые идентифицируют товары (работ, услуг) и их покупателя (получателя).

Читай также: В Украине задерживают зарплаты — долги растут

Нужно представить паспорт (оригинал + копия родителя-налогоплательщика и студента), идентификационный код (оригинал и копия), справку о размере заработной плате родителя за прошлый год ( берется в бухгалтерии по месту работы), копия контракта на обучение, по которым платились деньги, помесячные квитанции на оплату контракта на учебу (оригинал) и заполненную налоговую декларацию (можно скачать на сайте налоговой службы или даже купить в некоторых магазинах канцтоваров).

«Необходимо подать декларацию по итогам года и пакет документов, свидетельствующих о сумме, которые составляют платежи, и какую фактическую сумму из этого уплатил налогоплательщик. Предоставляет налоговую скидку, — объясняет директор отдела Консультационные услуги по персоналу, руководитель группы по предоставлению услуг частным клиентам компании YE в Украине Галина Хоменко. — Важно, чтобы договор был правильно составлен.

К примеру, нередко претенденты на налоговый возврат обращаются после года учебы и вписывают весь курс (учебный год). Это неправильно: в налоговой службе расчет ведется за календарный год, а год учебы в учебном заведении проверяет два календарных года: с сентября по декабрь и с января по июнь или июль. Поэтому налоговую декларацию подтверждают дважды ».

Также должны быть четко прописаны месяцы, где оплачена только половина месяца учебы.

Кому вернут и сколько

Читай также: В Минсоцполитики отчитались: безработица сокращается, а зарплаты растут

Важно, чтобы суммы, формулировались в договоре, совпадающем с основными понесенными тратами. «Если будет обнаружено несоответствие в сумме по договору и фактических подтверждений (утеряна квитанция за какой-то месяц), налоговая может посчитать исход, исходя из той суммы, которая будет меньше, или отказать вовсе», — говорит Галина Хоменко. — Стать отказом также могут быть некорректно составленные документы (если отсутствуют элементы, придающие договору или чекам и признаки официального документа) «.

«Если будет обнаружено несоответствие в сумме по договору и фактических подтверждений (утеряна квитанция за какой-то месяц), налоговая может посчитать исход, исходя из той суммы, которая будет меньше, или отказать вовсе», — говорит Галина Хоменко. — Стать отказом также могут быть некорректно составленные документы (если отсутствуют элементы, придающие договору или чекам и признаки официального документа) «.

Как считается возврат

Сумма возврата может быть разная в каждом конкретном случае.Посчитать ее можно по формуле: сумму оплаты за учебу в месяц умножить на количество месяцев учебы в течение календарного года. Из полученной суммы нужно высчитать 18% (ставку подоходного налога). Например, ежемесячный платеж за обучение составляет 1 тыс грн, время фактической учебы и оплаты за календарный год — 10 полных месяцев (с января по декабрь и 2 месяца каникул), выходит 1000х10 и из этой суммы 18% = 1800 грн.

Если для всех налогоплательщиков срок подачи налоговой декларации до 1 мая, то для претендентов на возврат срок продлен до 31 декабря года, следующего за отчетным. Если сейчас 2017-й и кампания по декларированию уже закрыта, но у физлиц-налогоплательщиков были расходы в 2016-м по пунктам из перечня, дающего право на налоговую скидку, они могут подать декларацию до конца года.

Если сейчас 2017-й и кампания по декларированию уже закрыта, но у физлиц-налогоплательщиков были расходы в 2016-м по пунктам из перечня, дающего право на налоговую скидку, они могут подать декларацию до конца года.

Срок и ходатайства

Читай также: Нардепы хотят заставить украинцев всех 35 лет копить на пенсию

Раньше срок возврата был ограничен 60 дней, и даже были установлены младенцы санкции за нарушение срока.На сегодняшний день такие ограничения отсутствуют, хотя возврат происходит в этом диапазоне времени.

«Получила налоговую скидку за дочь-студентку в размере 920 грн через 73 дня после подачи всех документов», — рассказала киевлянка Татьяна Василенко.

Подавать ходатайство о налоговом возврате налогоплательщик имеет право столько раз, сколько захочет этим заниматься. Первая подача декларации может быть за первый семестр первого курса, последняя — на следующий год после окончания учебы по контракту. Если налогоплательщик до конца налогового года, следующее за отчетным, не воспользовался правом на начисление налоговой скидки, право не переносится на следующие налоговые годы.

Если налогоплательщик до конца налогового года, следующее за отчетным, не воспользовался правом на начисление налоговой скидки, право не переносится на следующие налоговые годы.

Медицина: не все, что в законе

В Налоговом кодексе есть пункт о налоговой скидке на сумму средств, уплаченных налогоплательщиком в пользу учреждений здравоохранения. Согласно ему, можно компенсировать стоимость платных услуг по лечению такого налогоплательщика или члена его семьи первой степени родства.Сюда включено приобретение лекарств, донорских компонентов, протезно-ортопедических приспособлений, изделий медицинского назначения для индивидуального пользования инвалидов, платных услуг по реабилитации. При этом прописано много исключений (косметическая хирургия и протезирование, не связанные с медицинскими показаниями аборты, операции по смене пола, алкогольной зависимости и прочее).

Читай также: Кирпичи грузил: чиновник объяснил, как нажил миллионное состояние

Но есть одно большое «но»: налоговая скидка на медрасходы пока не в силе. «В конце Налогового кодекса есть приписочка, что она заработает только с того года, когда будет введено обязательное медицинское страхование. Только тогда украинцы попросить налоговую компенсацию части именно на медицинские услуги. На данном этапе они не могут быть включены в налоговую скидку «, — объяснила Галина Хоменко.

«В конце Налогового кодекса есть приписочка, что она заработает только с того года, когда будет введено обязательное медицинское страхование. Только тогда украинцы попросить налоговую компенсацию части именно на медицинские услуги. На данном этапе они не могут быть включены в налоговую скидку «, — объяснила Галина Хоменко.

Исключения

Тем не менее, есть позиции, которые налогоплательщик имеет право на налоговую скидку. Это расходы на оплату вспомогательных репродуктивных технологий согласно условиям, установленным законодательством.Но вернут не более чем сумма, равную трети дохода в виде заработной платы за отчетный налоговый год. Также в эту категорию входит оплата государственных услуг, связанных с усыновлением ребенка, включая уплату государственной пошлины.

«Мне вернули чуть больше 7 тыс. Грн в налоговой скидки за репродуктивные технологии. Считали так: зарплата у меня 10 тыс грн, за календарный год это 120 тыс грн. Получить могу скидку на сумму не более 30% от 120 тыс грн, а это 40 тыс грн. И вот с нее мне вернули 18% от суммы — 7200 грн », — рассказала Светлана Прокопив из Днепра.

И вот с нее мне вернули 18% от суммы — 7200 грн », — рассказала Светлана Прокопив из Днепра.

Документы

Читай также: В Киевэнерго рассказали, у скольких должников могут отобрать имущество

Пакет документов тоже будет увесистым: подтверждениями и доказательствами о понесенных расходах. При этом подавать документы на налоговый возврат должен тот налогоплательщик, который заключал договор с медицинским учреждением.И например, такую услугу, как вспомогательные репродуктивные технологии, может оплачивать муж, как работающий член семьи. Но этот вопрос желательно обсудить в налоговой заранее, так как потом «отменить« подписи будет невозможно. Обратившийся за налоговой скидкой также должен быть гражданином Украины и иметь официальную зарплату, с которой платится подоходный налог.

«Доход у нас высокий, но так как я не работаю, а муж — иностранный гражданин, нам в возврате отказали», — говорит киевлянка Ирина Нерощина.

Кредитное жилье: зависит от метража и зарплаты

Получить налоговый возврат право и официально трудоустроенные плательщики налога, которые выплачивают кредит на жилье. Такой возврат им выдается как компенсация части процентов, уплаченных за пользование ипотечным жилищным кредитом. Воспользоваться налоговой льготой можно только при условии, что налогоплательщик зарегистрирован по адресу жилья, приобретенного им по ипотеке.

Читай также: Щедрый народ: за что в Украине топ-чиновники получают 1,6 млн в месяц

Если жилье приобретено в ипотеку в строящемся доме, то в первый год после того, как человек зарегистрировался, он имеет право подать декларацию на налоговую скидку нарастающим итогом за предыдущие годы, которые он уплачивал кредит.Дальше такой налоговой скидкой можно пользоваться только в течение 10 лет. Если человек приобрел второй объект (квартиру) и тоже в кредит, воспользоваться налоговой скидкой он сможет, только если первый кредит выплачен в полном объеме.

Возврат зависит от площади

Налоговый возврат на проценты, уплаченные по ипотеке, ограниченным коэффициентом, который зависит от метража жилья. Граничная отметка здесь 100 кв м. Если площадь больше, расчет будет вестись с учетом понижающего коэффициента.Например, если квартира площадью 107 кв м, то понижающий коэффициент составит 0,96%. То есть из 107 кв м только 96 уплаченных процентов попадает под возврат части подоходного налога.

«С точки зрения возврата подоходного налога, выгоднее выплачивать кредит не аннуитетом (равными платежами), а платежами на убывание», — объясняют эксперты. — В таком случае платежи выше, но и проценты по ипотеке (часть которых вам компенсирует налоговая) — выше “.

Условия

Читай также: Владельца нерастаможенного авто оштрафовали за полтора миллиона гривен

У человека, претендующего на налоговую скидку части процентов по ипотеке, должна быть официальная зарплата, соизмеримая с платежами по кредиту. Так как, например, если официальная зарплата у человека 3,2 тыс грн (минималка), а проценты по ипотеке — 4 тыс грн, налогоплательщик может претендовать на возврат на все 4 тыс грн, а только на 3,2 тыс грн, потому что что он происходит в рамках получаемой зарплаты.

Так как, например, если официальная зарплата у человека 3,2 тыс грн (минималка), а проценты по ипотеке — 4 тыс грн, налогоплательщик может претендовать на возврат на все 4 тыс грн, а только на 3,2 тыс грн, потому что что он происходит в рамках получаемой зарплаты.

Так, кроме декларации и подтверждающих расходов документов, нужна также справка с места работы о сумме, начисленной в течение года, и сумме подоходного налога, удержанного в течение года. Пакет документов далее такой же, как и в случае с возвратом средств на обучение — все, что подтверждает расходы и фактические проплаты.

Отказы минимальны

Специалисты говорят, что отказы тем, кто обратился за возвратом — редкость. «Если соблюдены все условия и собраны все необходимые подтверждения — налоговая скидка будет предоставлена. Ее размер от размера официальной заработной платы и уплаченного ею НДФЛ, рассчитанный по площади в процентах, рассчитанных за такой кредит, — объяснил директор Палаты налоговых консультантов Виталий Смердов.

Читай также: Законы, транспорт и абонплата: каких изменений ждать украинцам в августе

«Я приметил, что налоговый возврат был примерно в размере процентов, которые приходится платить за 1 месяц.Примерно столько же вернули нескольким моим знакомым, которые оформили налоговую скидку примерно в то же время, что и я «, — вспоминает киевлянин Денис Вертоградский.

Не столь оптимистичны в этом плане специалисты, занимающиеся недвижимостью. «Я не слышал, чтобы вообще кому-то в моем окружении сделали налоговую скидку. Может, раньше такое и было, но в последнее время — нет, — говорит риелтор, юристВладимир Столитний. — Во-первых, ипотечное кредитование сейчас не в лучшей форме. Во-вторых, украинцев, которые получают официальную зарплату, что можно претендовать на покупку жилья в кредит, мало.В-третьих, даже те, кто имеет право на налоговую скидку, не хотят этим заниматься, так как не желают связываться с нашей бюрократической машиной ».

С оглядкой на пенсию

Вернуть могут также часть расходов налогоплательщика на уплату страховых платежей (страховых взносов, премий) и пенсионных взносов, уплаченных налогоплательщиком страховщику-резиденту, негосударственному фонду, банковскому учреждению по договорам долгосрочного страхования жизни. пенсионного обеспечения, по пенсионному контракту с негосударственным пенсионным фондом, а также взносы на банковский депозитный счет, на пенсионные вклады и счета фондов банковского управления как налогоплательщика, так и членов его семьи первой степени родства, не превышающие (в расчете за каждый из полных счетов) или неполных месяцев отчетного налогового года, в течение которых действовал договор страхования).

Читай также: Стало известно, сколько денег тратят украинцы на Верховную Раду

«К примеру, у вас есть работа, и работодатель платит обязательное пенсионное страхование. Если налогоплательщик подозревает, что пенсии, которое начислит государство, будет недостаточно, он может начать откладывать себе пенсию также, например, в негосударственном ПФ, поясняет Галина Хоменко.

ru.

ru.

Этот срок будет длиться до тех пор, пока вся сумма вычета не будет погашена.

Этот срок будет длиться до тех пор, пока вся сумма вычета не будет погашена.