Как вести семейный бюджет в тетради

Здравствуйте, дорогие читатели моего блога. С вами Артем Биленко. Сегодня у нас очень интересная тема. Мы поговорим о том, как вести семейный бюджет в тетради.

Вы узнаете о простом способе, позволяющем быстро организовать весь финансовый поток вашей семьи.

P.S. Обратите внимание на «Центр финансовой культуры». Здесь учат финансовой грамотности. Как управлять личными финансами чтобы накопить на дом, квартиру, машину. Как инвестировать накопленные деньги и увеличить доходы. Позволить себе ежегодный отпуск и путешествия по миру.

Сайт «Центр финансовой культуры».

Этап №1. Подсчет доходов

Чтобы эффективно планировать бюджет, нужно точно знать сумму, которой придется управлять. Если зарплата начисляется неравномерно, укажите минимальную цифру, которой вы распоряжались в течение последних 3-6 месяцев.

Пример расчета фиксированной суммы.

| Мой доход | Заработок жены | Итог |

|---|---|---|

| 6000 | 3500 | 9500 гривен |

Если доход вашей семьи не фиксированный, сравнительная таблица поможет быстро определить минимальную сумму.

| Месяц | Доход семьи |

|---|---|

| 1 | 8000 |

| 2 | 8400 |

| 3 | 8500 |

| 4 | 9000 |

| 5 | 8700 |

| 6 | 8200 |

Не забывайте каждые 3-6 месяцев обновлять данные и вносить корректировки в бюджет.

Задание

- Купите тетрадь.

- Запишите на 1-м листе общий месячный доход вашей семьи.

- Если точную сумму подсчитать не получается, запишите минимальную цифру, на которую вы можете рассчитывать.

Этап №2. Распределение

В этом вам сильно поможет методика 7 конвертов. Основная идея этой системы состоит в том, чтобы разбить семейный доход на целевые нужды.

Предположим, доход нашей семьи 8000 гривен. Распределим эти деньги по конвертам.

| № | Конверт | % отчислений | Сумма |

|---|---|---|---|

| 1 | Инвестиции | 10 | 800 |

| 2 | Коммунальные платежи, интернет | 20 | 1600 |

| 3 | Продукты питания | 35 | 2800 |

| 4 | Покупка сезонной одежды | 10 | 800 |

| 5 | Деньги на будущий отпуск | 5 | 400 |

| 6 | Расходы на потребности ребенка | 15 | 1200 |

| 7 | Деньги на будущую дорогостоящую покупку | 5 | 400 |

Задание

- Прочтите статью «7 конвертов — простой и эффективный метод управления семейным бюджетом».

- Распределите средства по конвертам.

- Зафиксируйте это на 2-м листе тетради.

Этап №3. Расфасовка

Когда вы поделите деньги по конвертам, весь ваш расход поделится на две категории:

- статистический – средства, которые тратятся на покупки, стоимость которых заранее известна;

- динамический – в этом случае стоимость и количество покупок постоянно меняется.

| Статистический | Динамический |

|---|---|

| Инвестиции | Продукты питания |

| Коммунальные платежи, интернет | Покупка сезонной одежды |

| Деньги на будущий отпуск | Расходы на потребности ребенка |

| Деньги на будущую дорогостоящую покупку | |

| Эти деньги вы откладываете сразу | Этими средствами нужно ежедневно управлять |

Определим статистические и динамические растраты нашей выдуманной семьи.

| Статистические траты | Сумма |

|---|---|

| Инвестиции | 800 |

| Коммунальные платежи, интернет | 1600 |

| Деньги на будущий отпуск | 400 |

| Деньги на будущую дорогостоящую покупку | 400 |

| Итог | 3200 гривен |

| Динамические траты | Сумма |

|---|---|

| Продукты питания | 2800 |

| Покупка сезонной одежды | 800 |

| Расходы на потребности ребенка | 1200 |

| Итог | 4800 гривен |

Задание

- Расфасуйте ваши расходы.

- На отдельном листе запишите размер всех статистических и динамических трат.

Этап №4. Управление

Динамические расходы – это остаток, который нужно ежедневно контролировать. В нашем примере у семьи есть 4800 гривен, которыми нужно активно управлять. Рассмотрим, как это проще всего сделать.

- Посчитайте количество дней до следующей зарплаты. Мы возьмем 30.

- Прибавьте 2 дня. Это резерв на непредвиденный случай.

- Разделите сумму динамических расходов на количество дней до следующей заработной платы. 4800 гривен / 32 дня = 150 гривен

- Результат – это ваш дневной лимит, за пределы которого вы не можете выходить.

- Сформируйте отчетную таблицу и контролируйте расходы с учетом установленного дневного лимита.

| Дата | Дневной лимит | Потрачено | |

|---|---|---|---|

| 21.03.2017 | 150 гривен | Покупка | Сумма |

| Продукты | 70 | ||

| Проезд | 9 | ||

| Ремонт школы | 50 | ||

| Моющие средства | 20 | ||

| Итог | 150 | 149 | |

| Баланс | +1 гривна | ||

Задание

- Рассчитайте дневной лимит.

- Расчертите отчетную таблицу для каждого дня.

- Закрывайтесь каждый день с нулевым или положительным балансом.

Этап №5. Анализ

Каждую неделю подводите итоги.

| День | Баланс |

|---|---|

| 1 | +1 |

| 2 | 0 |

| 3 | 0 |

| 4 | -5 |

| 5 | 0 |

| 6 | 0 |

| 7 | +7 |

| Итог | + 3 гривны |

| Неделя закрылась с положительным балансом, расходование бюджета проходит по плану, на следующей неделе никаких корректировок вносить не нужно | |

Дополнительную проверку проводите в конце месяца.

| Неделя | Баланс |

|---|---|

| 1 | +3 |

| 2 | 0 |

| 3 | +10 |

| 4 | -20 |

| 5 | 0 |

| Итог | -7 гривен |

| Месяц закрылся с отрицательным балансом, установка не выполнена. Чтобы исправить ситуацию, в следующем месяце нужно урезать бюджет на 7 гривен | |

Задание

- На отдельных листах прописывайте недельные и месячные балансы.

- Поощряйте себя за выполнение плана.

- Подумайте, за счет чего можно ликвидировать бюджетную недостачу.

Заключение

Теперь вы знаете, как можно организовать домашнюю бухгалтерию в тетради. Не откладывайте эти знания в долгий ящик. Прямо сейчас возьмите любую тетрадь или блокнот, посмотрите образец заполненной таблицы и начните планировать свой бюджет. Я искренне желаю всем успехов.

P.S. Подписывайтесь на обновления моего блога, читайте рубрику «Семейный и личный бюджет» и делитесь своими идеями в комментариях.

Оценка материала

artem-bilenko.com

ВЕДЕНИЕ СЕМЕЙНОГО БЮДЖЕТА. Пример того, как и где вести семейный бюджет

Ведение семейного бюджета – это очень интересное и увлекательное дело, особенно когда вы начинаете видеть результаты своей работы. Вести семейный бюджет можно несколькими способами. Делать это можно в обычной тетради или амбарной книге. Либо это можно делать с помощью компьютера.

Ведение семейного бюджета – это очень интересное и увлекательное дело, особенно когда вы начинаете видеть результаты своей работы. Вести семейный бюджет можно несколькими способами. Делать это можно в обычной тетради или амбарной книге. Либо это можно делать с помощью компьютера.

На сегодняшний день существует масса специальных программ для ведения семейных и личных финансов. Каждая из этих программ имеет свои преимущества и недостатки. Ознакомьтесь по ссылке с обзором лучшего софта и выберете для себя программу для ведения семейного бюджета.

Где вести учет семейного бюджета

ТЕТРАДЬ ИЛИ АМБАРНАЯ КНИГА

Если у вас нет возможности вести учет личных финансов на компьютере, то рекомендую вам завести тетрадь или амбарную книгу. Я советую разбить лист на три графы:

| Расход | Доход | Итого |

Графы Расход и Доход будут отражать соответствующее движение денег вашего кошелька, а графа Итого нужна для того, чтобы сверять цифры на бумаге с количеством денег в карманах. Они должны совпадать.

КОМПЬЮТЕР, КПК ИЛИ СМАРТФОН

Сегодня существуют программы ведения личных финансов для всех перечисленных приспособлений. Есть как бесплатные варианты, так и платные. Преимуществ у компьютерного ведения семейного бюджета масса. Я перечислю основные возможности:

Формирование отчетов. Это очень важная часть ведения семейного бюджета. Компьютер позволяет быстро сформировать нужные вам отчеты для дальнейшего анализа. Анализ вашего бюджета позволяет разрабатывать стратегию и вырабатывать план дальнейших действий, либо вносить корректировки в уже существующий план.

Формирование отчетов. Это очень важная часть ведения семейного бюджета. Компьютер позволяет быстро сформировать нужные вам отчеты для дальнейшего анализа. Анализ вашего бюджета позволяет разрабатывать стратегию и вырабатывать план дальнейших действий, либо вносить корректировки в уже существующий план.

Ведение нескольких типов счетов. Вы можете вести несколько счетов. Например, семейный бюджет, депозит в банке, пифы и т.д. Вся информация отображается на экране ПК, что очень удобно.

Планирование ваших финансов. Отличная возможность вносить будущие платежи и предполагаемые расходы. Планирование позволит вам рассчитывать свои действия на несколько шагов вперед.

Расчет кредитов и вкладов.Многие программы имеют встроенные калькуляторы для расчета кредита/вклада. Мне особенно нравится расчет по вкладам. Очень удобная и мотивирующая вещь.

Контроль за долгами. Вводите своих должников, для точного отражения ваших финансовых дел. Эта функция также помогает не забыть кому и сколько вы заняли. Я не раз сталкивался с тем, что иногда просто забывал кому я занимал деньги. А должники, в свою очередь, забывали у кого они занимали:)

Защита данных.Все свои данные вы сможете скрыть от лишних глаз надежным паролем.

Напоминание о необходимых платежах. Заплатить за квартиру, погасить кредит, вернуть долг, купить подарок – чтобы ничего не забыть, программа по ведению семейного бюджета напомнит вам об этом. Отличная функция – процессор компьютера имеет куда лучшую память, чем человек.

Я перечислил лишь несколько ключевых функций, которые доступны в большинстве программ для ведения семейного бюджета. Подробнее обо всех функциях программ для ведения семейного бюджета, читайте в Обзоре бесплатных и платных компьютерных программ и софта для учета и ведения семейного бюджета и личных финансов.

Как вести семейный бюджет и его учет

Начнем с того, что учет семейного бюджета необходимо вести как можно чаще. Желательно каждый день. Это занимает совсем немного времени. Все, что от вас требуется на первых порах – это учитывать все свои доходы и расходы и заносить их в амбарную книгу, либо специальную программу.

На то, чтобы собрать данные для анализа ваших доходов и расходов, желательно потратить не менее 2-3 месяцев. Собранные данные за месяц, скорее всего, не дадут объективного представления о вашем семейном бюджете.

На то, чтобы собрать данные для анализа ваших доходов и расходов, желательно потратить не менее 2-3 месяцев. Собранные данные за месяц, скорее всего, не дадут объективного представления о вашем семейном бюджете.

Поэтому, если вы еще не вели семейного бюджета или ведете его нерегулярно, то заставьте себя провести этот эксперимент в течение 2-3 месяцев. Не понравится – бросите. Самое сложное, это учет расходов. Крупные траты запомнить несложно. А вот мелкие, скорее всего вы будете забывать часто.

Именно эти мелкие траты, в конце месяца, составят те самые 10-30%, которые утекают через “дыры ваших карманов”. Дырами являются ваша память, невнимательность, легкомысленность.

Старайтесь записывать все ваши расходы и доходы. Используйте для этого все подручные средства: чеки, блокнот, мобильный телефон. Не ленитесь. Ведение семейного бюджета поможет улучшить вашу жизнь, реализовать ваши мечты и планы. Но только для этого нужно что-то делать. Начните с первого шага. С учета!

Что делать дальше?

После того как вы определились где вы будете вести учет своего семейного бюджета и личных финансов, нужно определить статьи ваших доходов и расходов. Рекомендую также прочитать дополнительную статью на тему категорий расходов и доходов.

Когда делаешь слишком много категорий расходов и доходов, то ведение семейного бюджета превращается в муку. Я же сторонник того, чтобы управление личными финансами приносило радость и удовольствие.

Соответственно, после того, как у вас накопятся данные по вашим расходам и доходам за несколько месяцев (достаточно хотя бы одного месяца), нужно приступать к следующему этапу – планированию и оптимизации ваших личных финансов и семейного бюджета:

P.S. Скачать бесплатную Excel-таблицу для ведения семейного бюджета (размер 53 кб). Отличное средство для учета ваших расходов и доходов.

P.P.S. Больше статей по этой теме читайте в разделе “Семейный бюджет и личные финансы”

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста мышкой и нажмите Ctrl+Enter.

Поставь оценку статье

data-full-width-responsive=»false»>myrouble.ru

Как вести домашнюю бухгалтерию: советы специалиста

Зарплату платят регулярно, а денег никогда нет. С этим утверждением согласятся многие наши соотечественники. В чем же проблема — в низком уровне оплаты труда или в неумении грамотно распределять личные средства? Постараемся разобраться, как вести домашнюю бухгалтерию и научиться контролировать финансы своей семьи.

Плюсы домашнего финансового планирования

На первый взгляд ведение домашней бухгалтерии может показаться скучной и рутинной обязанностью. Постоянно собирать все чеки и записывать расходы – это непривычно для тех, кто никогда ранее не задумывался о собственных тратах. Но на самом деле финансовое планирование – это ключ к стабильности и процветанию. Начав записывать свои расходы и доходы, вы достаточно быстро сможете найти ответ на вопрос: «Куда уходят деньги?». А рациональное распределение средств и экономия помогут вам накопить на крупные покупки и избавиться от долгов. Домашний бюджет – это доступный каждому инструмент финансового планирования. С его помощью можно научиться откладывать средства, отказаться от спонтанных приобретений и обрести финансовую независимость. Как вести домашнюю бухгалтерию правильно и эффективно?

На первый взгляд ведение домашней бухгалтерии может показаться скучной и рутинной обязанностью. Постоянно собирать все чеки и записывать расходы – это непривычно для тех, кто никогда ранее не задумывался о собственных тратах. Но на самом деле финансовое планирование – это ключ к стабильности и процветанию. Начав записывать свои расходы и доходы, вы достаточно быстро сможете найти ответ на вопрос: «Куда уходят деньги?». А рациональное распределение средств и экономия помогут вам накопить на крупные покупки и избавиться от долгов. Домашний бюджет – это доступный каждому инструмент финансового планирования. С его помощью можно научиться откладывать средства, отказаться от спонтанных приобретений и обрести финансовую независимость. Как вести домашнюю бухгалтерию правильно и эффективно?Распространенные варианты организации семейного бюджета

Наиболее распространены три формы семейного бюджета. Это общий, частично общий или раздельный бюджет. Классический вариант распределения средств во многих семьях нашей страны – это общие семейные деньги. Данная система предполагает, что все зарабатываемые средства хранятся у одного из супругов, он же отвечает за их распределение и траты. Чаще всего при такой организации бюджета управляет деньгами жена. Главный минус этого варианта — повышенная материальная ответственность (за распределение средств) одного из супругов. При этом чаще всего большая часть домашних обязанностей ложится на плечи того, кто управляет денежными потоками. Раздельный бюджет нередко выбирают молодые пары. В этом случае каждый из супругов управляет своими личными доходами, при этом выделяя часть на общие нужды. Вариант неплохой, но только в том случае, если и муж, и жена работают и имеют стабильный доход. Самая демократичная форма семейного бюджета: частично общий. Существует две его разновидности. В первом случае большая часть зарабатываемых супругами средств складывается в общую копилку и расходуется в соответствии с потребностями семьи. При этом у каждого остается достаточно финансов в личном управлении. Во втором случае на основные бытовые траты расходуется большая из зарплат супругов. Зарабатываемые же вторым из пары средства (меньшая зарплата) откладываются. Оба варианта являются вполне подходящей основой для грамотного финансового планирования. Как правильно вести домашнюю бухгалтерию, кто должен управлять деньгами в семье? Ответ на этот вопрос каждая пара должна найти непосредственно для себя. Все описанные выше варианты домашнего бюджета приемлемы и имеют право на существование.

Наиболее распространены три формы семейного бюджета. Это общий, частично общий или раздельный бюджет. Классический вариант распределения средств во многих семьях нашей страны – это общие семейные деньги. Данная система предполагает, что все зарабатываемые средства хранятся у одного из супругов, он же отвечает за их распределение и траты. Чаще всего при такой организации бюджета управляет деньгами жена. Главный минус этого варианта — повышенная материальная ответственность (за распределение средств) одного из супругов. При этом чаще всего большая часть домашних обязанностей ложится на плечи того, кто управляет денежными потоками. Раздельный бюджет нередко выбирают молодые пары. В этом случае каждый из супругов управляет своими личными доходами, при этом выделяя часть на общие нужды. Вариант неплохой, но только в том случае, если и муж, и жена работают и имеют стабильный доход. Самая демократичная форма семейного бюджета: частично общий. Существует две его разновидности. В первом случае большая часть зарабатываемых супругами средств складывается в общую копилку и расходуется в соответствии с потребностями семьи. При этом у каждого остается достаточно финансов в личном управлении. Во втором случае на основные бытовые траты расходуется большая из зарплат супругов. Зарабатываемые же вторым из пары средства (меньшая зарплата) откладываются. Оба варианта являются вполне подходящей основой для грамотного финансового планирования. Как правильно вести домашнюю бухгалтерию, кто должен управлять деньгами в семье? Ответ на этот вопрос каждая пара должна найти непосредственно для себя. Все описанные выше варианты домашнего бюджета приемлемы и имеют право на существование.Инструменты домашней бухгалтерии

Как вести домашнюю бухгалтерию: в тетради, в компьютерной программе или в своем личном смартфоне? Все зависит от стиля вашей жизни и личных предпочтений. Классический формат – гроссбух. Это тетрадь, блокнот или амбарная книга, заранее разлинованная под количество статей расходов. Заполняется в этом случае бюджет от руки. Вам понадобятся ручки (удобней использовать как минимум 2 цвета). Полезно хранить свой гроссбух вместе с калькулятором для простоты и быстроты подсчетов. Альтернативный вариант ведения домашнего бюджета понравится любителям электронной документации. Всем известная программа Microsoft Office Excel создана специально для работы с таблицами. Освоить ее совсем несложно даже неопытному пользователю ПК. Как вести домашнюю бухгалтерию в Excel, имеются ли какие-то нюансы? Нет, все просто настолько же, как в бумажной тетради – необходимо только создать таблицу подходящего размера. Сегодня частное финансовое планирование является актуальной темой. При желании несложно найти специальные приложения для ПК и смартфонов, а также онлайн-сервисы, предназначенные для ведения домашнего бюджета. Многим пользователям они кажутся невероятно удобными. Зачастую такие программы действительно имеют приятные дополнения в виде списков покупок, напоминаний, автоматического подведения итогов месяца.

Основные правила ведения домашнего бюджета

Что нужно знать о бухгалтерском учете для успешного применения его принципов в быту? Первое правило – регулярность. Записывайте все расходы регулярно. Не у каждого из нас есть возможность ежедневно заполнять финансовые таблицы. Однако не реже чем раз в 2 дня делать это необходимо. Если вести записи реже, вы, скорей всего, забудете значительную часть мелких расходов. Специалисты по финансовому планированию рекомендуют не упускать ни одной мелочи. Зачастую такие «мелкие» расходы, как оплата проезда на общественном транспорте, мороженое и кофе по дороге домой составляют значительную часть какой-либо статьи расходов.

Что нужно знать о бухгалтерском учете для успешного применения его принципов в быту? Первое правило – регулярность. Записывайте все расходы регулярно. Не у каждого из нас есть возможность ежедневно заполнять финансовые таблицы. Однако не реже чем раз в 2 дня делать это необходимо. Если вести записи реже, вы, скорей всего, забудете значительную часть мелких расходов. Специалисты по финансовому планированию рекомендуют не упускать ни одной мелочи. Зачастую такие «мелкие» расходы, как оплата проезда на общественном транспорте, мороженое и кофе по дороге домой составляют значительную часть какой-либо статьи расходов.Как правильно заполнять раздел доходов?

Первый и достаточно важный раздел домашнего бюджета – это доходы семьи. Сюда записываются все средства, получаемые членами семьи. Это зарплаты, социальные пособия, проценты по инвестициям. Не стоит забывать и о разовых доходах. Премии, личные финансовые подарки, компенсационные выплаты записывать также необходимо. Даже если вы выиграли в лотерею или случайно нашли купюру на улице, обязательно запишите полученную сумму в раздел доходов. Получается, что все источники доходов можно разделить на стабильные и разовые. Разумеется, при финансовом планировании опираться следует на первую категорию.

Первый и достаточно важный раздел домашнего бюджета – это доходы семьи. Сюда записываются все средства, получаемые членами семьи. Это зарплаты, социальные пособия, проценты по инвестициям. Не стоит забывать и о разовых доходах. Премии, личные финансовые подарки, компенсационные выплаты записывать также необходимо. Даже если вы выиграли в лотерею или случайно нашли купюру на улице, обязательно запишите полученную сумму в раздел доходов. Получается, что все источники доходов можно разделить на стабильные и разовые. Разумеется, при финансовом планировании опираться следует на первую категорию.Основные статьи расходов

Самая значимая статья расходов – это ежемесячные платежи. Каждый самостоятельный человек ежемесячно оплачивает счета за коммунальные услуги, интернет и телефонию, образование. Обычно это фиксированные суммы. Если мы ведем домашнюю бухгалтерию, все регулярные ежемесячные платежи можно вынести в одну колонку. Многие современные люди тратят личные финансы и на дополнительное образование или саморазвитие. Стоит ли вписывать в раздел ежемесячных платежей стоимость абонемента в фитнес-центр или языковых курсов? Если подобных трат насчитывается не более 3 позиций, логично записать их в этот же раздел. При большем количестве платных образовательных услуг имеет смысл вынести их в отдельную колонку. Следующий обширный раздел домашнего бюджета – это продукты питания. Сколько же всего должно получиться колонок в таблице, как вести домашнюю бухгалтерию правильно? Все зависит от потребностей и привычек семьи. Стандартные для большинства статьи расходов: дом, одежда, бытовая химия, лекарства, развлечения, хобби, подарки. Если в семье есть дети или домашние животные, для каждого из них также можно выделить отдельный раздел трат. Сколько всего разделов должен иметь ваш бюджет, вы поймете, как только начнете его вести. Не забудьте сделать колонку «Разное». В нее можно будет записывать все забытые траты, а также расходы, не поддающиеся выбранной классификации.

А сойдется ли домашний бюджет?

Достаточно записывать свои расходы на протяжении 1-2 месяцев, и вы сможете понять, куда уходят средства в вашей семье. Большинство наших соотечественников, неосознанно относящихся к домашней экономике, с уверенностью могут назвать только суммы ежемесячных платежей. И это уже важные данные для анализа. Если расходы на коммунальные услуги и прочие обязательные ежемесячные взносы превышают половину дохода семьи, это повод задуматься о поиске подработки или смене основного рабочего места. В случаях, когда это невозможно, следует попробовать оформить субсидии. Для многих категорий льготников предусмотрены социальные скидки на оплату коммунальных услуг и образования детей. Обязательно регулярно подводите итоги бюджета и анализируйте рациональность трат. Вы уже знаете, как вести домашнюю бухгалтерию. Программа для ПК, созданная для контроля личных расходов, может считать все введенные данные в автоматизированном режиме. Если же вы ведете домашний бюджет в тетради, вам придется использовать калькулятор.

Достаточно записывать свои расходы на протяжении 1-2 месяцев, и вы сможете понять, куда уходят средства в вашей семье. Большинство наших соотечественников, неосознанно относящихся к домашней экономике, с уверенностью могут назвать только суммы ежемесячных платежей. И это уже важные данные для анализа. Если расходы на коммунальные услуги и прочие обязательные ежемесячные взносы превышают половину дохода семьи, это повод задуматься о поиске подработки или смене основного рабочего места. В случаях, когда это невозможно, следует попробовать оформить субсидии. Для многих категорий льготников предусмотрены социальные скидки на оплату коммунальных услуг и образования детей. Обязательно регулярно подводите итоги бюджета и анализируйте рациональность трат. Вы уже знаете, как вести домашнюю бухгалтерию. Программа для ПК, созданная для контроля личных расходов, может считать все введенные данные в автоматизированном режиме. Если же вы ведете домашний бюджет в тетради, вам придется использовать калькулятор.Принципы рациональной экономии

Ведение домашней бухгалтерии позволит вам осознанней относиться к тратам. Как экономить без ущерба качеству жизни? Одна из обширных статей расходов – это продукты питания. Сэкономить на еде действительно можно, если всегда заранее составлять примерное меню и списки необходимых покупок. Сравнивайте цены в различных магазинах, производите закупки на оптовых базах. Неплохо сэкономить можно и на приобретении одежды, посещая сезонные распродажи и отдавая предпочтение вещам из прошлых коллекций. Постарайтесь отказаться от импульсивных покупок, старайтесь заранее планировать каждый поход в магазин.

Ведение домашней бухгалтерии позволит вам осознанней относиться к тратам. Как экономить без ущерба качеству жизни? Одна из обширных статей расходов – это продукты питания. Сэкономить на еде действительно можно, если всегда заранее составлять примерное меню и списки необходимых покупок. Сравнивайте цены в различных магазинах, производите закупки на оптовых базах. Неплохо сэкономить можно и на приобретении одежды, посещая сезонные распродажи и отдавая предпочтение вещам из прошлых коллекций. Постарайтесь отказаться от импульсивных покупок, старайтесь заранее планировать каждый поход в магазин.Как вести домашнюю бухгалтерию в тетради: образец заполнения

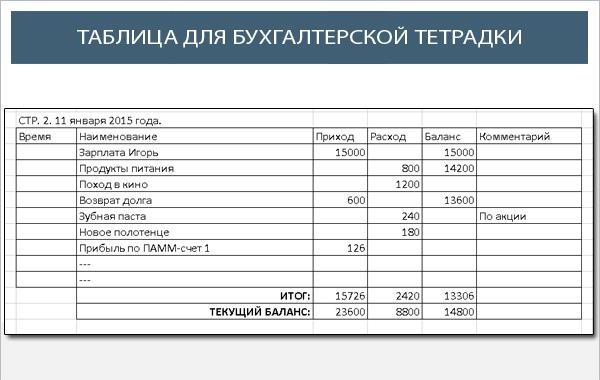

Предлагаем вашему вниманию примерный шаблон для ведения домашней бухгалтерии в бумажном варианте. Вы можете начертить в своем гроссбухе такую же таблицу или немного изменить ее. По мнению некоторых специалистов, намного удобней расположить фиксированные статьи расходов в виде вертикальных колонок и заполнять их по мере проведения финансовых операций. Это только один из вариантов, как вести домашнюю бухгалтерию в тетради. Пример, приведенный в начале этого абзаца, лучше всего подходит для молодой семьи или единоличного финансового планирования. Если же бюджет составляется для супругов, имеющих как минимум одного ребенка, вертикальное расположение столбцов является наиболее актуальным.

Предлагаем вашему вниманию примерный шаблон для ведения домашней бухгалтерии в бумажном варианте. Вы можете начертить в своем гроссбухе такую же таблицу или немного изменить ее. По мнению некоторых специалистов, намного удобней расположить фиксированные статьи расходов в виде вертикальных колонок и заполнять их по мере проведения финансовых операций. Это только один из вариантов, как вести домашнюю бухгалтерию в тетради. Пример, приведенный в начале этого абзаца, лучше всего подходит для молодой семьи или единоличного финансового планирования. Если же бюджет составляется для супругов, имеющих как минимум одного ребенка, вертикальное расположение столбцов является наиболее актуальным.Заключение

Мы постарались максимально подробно рассказать, что собой представляет домашняя бухгалтерия. Как вести, образец примерной таблицы, варианты организации семейного бюджета — все это представлено в нашем обзоре. Может, пора начать записывать все доходы и траты прямо сегодня?

fb.ru

Планирование семейного бюджета с примером: как жить по средствам?

Автор Платон Монеткин На чтение 5 мин. Опубликовано

Семейным бюджетом называется совокупность доходов и расходов любой семьи, соблюдение их баланса. Он базируется на трех китах: учет, контроль и планирование. Попробуем разобраться: как правильно вести семейный бюджет, управлять доходами и расходами.

Семейным бюджетом называется совокупность доходов и расходов любой семьи, соблюдение их баланса. Он базируется на трех китах: учет, контроль и планирование. Попробуем разобраться: как правильно вести семейный бюджет, управлять доходами и расходами.

Почему важно учитывать доходы и расходы

Многие семьи рано или поздно сталкиваются с ситуацией, когда денег не хватает до зарплаты, и куда они делись — неизвестно. Задумайтесь о ведении семейного бюджета. Это Вам позволит:

- контролировать все траты;

- всегда иметь средства на непредвиденные расходы;

- избавиться от долгов и кредитов;

- экономить семейный бюджет, не нанося существенного ущерба привычному образу жизни;

- исполнить свою мечту.

Самый первый и самый важный этап — постановка цели. Ответьте на вопросы: зачем вы решили учитывать расходы и доходы, что хотите получить в итоге? Если у Вас не будет конкретной цели, то ведение семейного бюджета вы закончите максимум через пару месяцев.

После определения цели начинайте отслеживать расходы семьи, собирайте все чеки. Ежедневно записывайте все траты: от крупной покупки до выпитой чашечки кофе. Первое время лучше делать это в тетради, так как компьютер иногда просто лень включать.

Узнайте, сколько будет составлять материнский капитал в 2015 году.

Как рассчитать пени по ставке рефинансирования, читайте здесь.

Программа государственного субсидирования автокредитов: http://creditbery.ru/credits/auto/subsidirovanie-avtokreditov.html

Как составить семейный бюджет

Второй этап — планирование: записываем все доходы и распределяем их по расходным статьям. Контролируем расходы, не допускаем ненужных трат.

С планированием доходной части обычно не возникает сложностей. Необходимо учесть все источники доходов:

- заработная плата,

- доход от сдаваемой жилплощади,

- пенсии, пособия и другие социальные выплаты,

- различные виды временного заработка.

Если заработная плата не носит фиксированный характер, то следует взять среднее значение.

С расходной частью дело обстоит несколько сложнее. Вы уже месяц, а может и больше фиксировали свои расходы. Теперь их необходимо систематизировать:

- Неприкосновенный запас. Сразу после получения заработной платы или любого другого дохода откладывайте 20% на «черный» день. Эту часть бюджета тратите только в случае какого-то форс-мажора: болезнь родственника, поломка необходимой бытовой техники или мебели и т. п.

- Обязательные траты: коммунальные платежи, абонентская плата за телекоммуникационные услуги, плата за питание, погашение кредитов. Их доля в семейном бюджете должна составлять в идеале 50%.

- Все остальные расходы: отдых, развлечения, одежда, хозяйство и т. п.

Не сразу получится такое соотношение, первое время будут некоторые перекосы. Но обязательно откладывайте на непредвиденные расходы, пусть не 20%, хотя бы десять или даже пять. Помните, это ваша «подушка безопасности».

Особенно внимательно анализируйте расходы на питание, обычно там скрываются самые большие и ненужные траты. Ни в коем случае не ходите в магазин с чувством голода. Всегда берите с собой список планируемых покупок и не отступайте от него.

Анализируйте свои расходы, ищите без чего можно обойтись. Например, одну остановку можно не ехать на общественном транспорте, а пройти пешком. Также можно отказаться от ежедневных походов в кафе после работы.

Если, несмотря даже на строжайший режим экономии семейного бюджета, расходы превышают доходы, стоит задуматься о возможности дополнительного заработка.

Способы ведения домашней бухгалтерии

- Первый и самый архаичный способ — ведение бюджета в тетради. Он наиболее рекомендуем на первых этапах: в тетрадку заносим все статьи расходов, туда же складываем чеки на покупки. Но этот способ не совсем удобен: чтобы найти какую-то запись иногда приходится перелопатить несколько страниц.

- Второй способ — вести семейный бюджет в программе Excel. Способ более наглядный, чем первый, с возможностью автоматизировать расчет.

- Третий способ — ведение семейного бюджета в специализированных программах для ведения семейного бюджета. Они бывают платные и бесплатные. Существуют онлайн-сервисы и инсталляционные программы, в основном платные, их стоимость составляет порядка 10−20 долларов США. Отличаются функционалом и интерфейсом. Наиболее распространенные программы для ведения семейного бюджета это «Домашняя бухгалтерия», «ДомФин», «Семейный бюджет», «Домашняя экономика», «AceMoney», «Family 10».

Вне зависимости от того каким способом вы будете вести семейный бюджет — в тетради или в специализированной программе, помните, что все зависит только от вас, от вашего учета, планирования и контроля.

Пример ведения бюджета семьи на месяц

В приведенном ниже примере сводные таблицы доходов и расходов семьи из трех человек. Колонка «План» заполняется с учетом предыдущего месяца, «Факт» — переносится из тетради с учетом сделанных расходов.

Обязательно вычисляйте процентное соотношение расходов, чтобы выявить доля каких наибольшая и попытаться оптимизировать их. Ниже приведен пример ведения таблицы семейного бюджета на месяц.

Таблица для учета доходов семейного бюджета

| Доходы | План | Факт | Разница |

| Зарплата мужа | 50 000 | 50 000 | 0 |

| Моя зарплата | 25 000 | 20 000 | — 5 000 |

| Аренда | 10 000 | 10 000 | 0 |

| Дополнительный заработок | 0 | 1 000 | + 1 000 |

| Итог | 85 000 | 81 000 | — 4 000 |

Таблица для учета расходов семейного бюджета

| Расходы | План | План, % | Факт | Факт, % | Разница |

| Неприкосновенный запас | 17 000 | 20,0 | 15 000 | 18,5 | — 2 000 |

| Обязательные платежи

| 17 000 | 20,0 | 18 500 | 22,8 | + 1 500 |

| Питание | 16 000 | 18,8 | 14 500 | 17,9 | — 1 500 |

Сынуля

| 12 000 | 14,1 | 11 000 | 13,6 | — 1 000 |

Я

| 6 000 | 7,1 | 5 000 | 6,2 | — 1 000 |

Муж

| 7 000 | 8,2 | 7 000 | 8,7 | 0 |

| Дом и хозяйство

| 10 000 | 11,8 | 10 000 | 12,3 | 0 |

| Итог | 85 000 | 100,0 | 81 000 | 100,0 | — 4 000 |

Учитесь управлять своими финансами, всё в Ваших руках, пусть ваши деньги работают на Вас.

creditbery.ru

Как я планирую семейный бюджет

10 мая 2018

20191 просмотр

-

- Елена Бродская

- Мама двух чудесных дочек. Работаю в крупной региональной компании. Люблю свою работу, обожаю дочек, получаю удовольствие от бега, чтения и путешествий. Люблю превращать мечты в реальность (как свои, так и чужие).

Тема финансовой устойчивости меня интересовала всегда, но пока было на кого рассчитывать, я особо этим вопросом не занималась.

Однако в один момент я вдруг оказалась ответственна не только за личное финансовое благополучие, но и за обеспечение остальных членов моей небольшой семьи.

Имея за плечами периоды времени, когда денег не хватало даже на хлеб, я подошла к вопросу весьма педантично. Поэтому простите меня те, кому мои изыскания покажутся слишком скрупулезными :).

Источник фото: Pixabay

Весь мой опыт говорил о том, что как минимум надо понимать, на что уходят деньги. Но ведь этого же не достаточно, подумала я. Как мне добавить уверенности в своей финансовой стабильности? Как мне избежать участи большинства, рассчитывающих только на помощь государства и, может быть, детей?

В голове у меня нарисовались весьма четкие картинки:

- Я путешествую и сейчас, и на пенсии.

- Я могу себе позволить посидеть в кафе с друзьями и сейчас, и на пенсии (да-да, мы с подружками лет эдак в 70 сидим в приятном кафе и обсуждаем последние новости).

- Я могу обеспечить своим детям достойное образование, не надеясь на квоту бесплатных бюджетных мест.

- Живу я не во дворце, но моя уютная квартирка меня очень радует.

- Машина, подходящая мне по характеру, стоит и ждет, куда же мы в этот раз отправимся.

В общем, озадачилась я весьма серьезно. Изучив информацию по теме, я пришла к пониманию, что мне нужен не просто финансовый план, а целая стратегия учета и инвестирования семейных финансов. Вот что у меня получилось:

1. Учет расходов и доходов — начало начал

Да. Именно так. Необходимо ВСЕ свои расходы и доходы учитывать. Желательно делать это не в голове, и даже не в тетрадке. Есть множество программ в открытом доступе.

Лично я пользуюсь CashFly. Она меня полностью устраивает. Есть возможность вести сразу несколько счетов. Делать перемещения между ними. Получать аналитику по любой статье за любой период времени. В общем, конфетка, а не программа 🙂

Я сама под себя разработала классификатор статей расходов и доходов. И вот тут чем подробнее, тем лучше. Ибо анализировать крупные статьи расходов с целью их оптимизации очень сложно. Я вывела для себя еще одно правило: статья «Прочее» не должна быть более от 5% общих расходов.

Сейчас у меня статья «Прочие расходы» занимают 2,6% от суммы общих трат. И это много! Потому что за год накапливается очень даже приличная сумма. И когда ты не можешь понять, на что же она ушла — становится грустно.

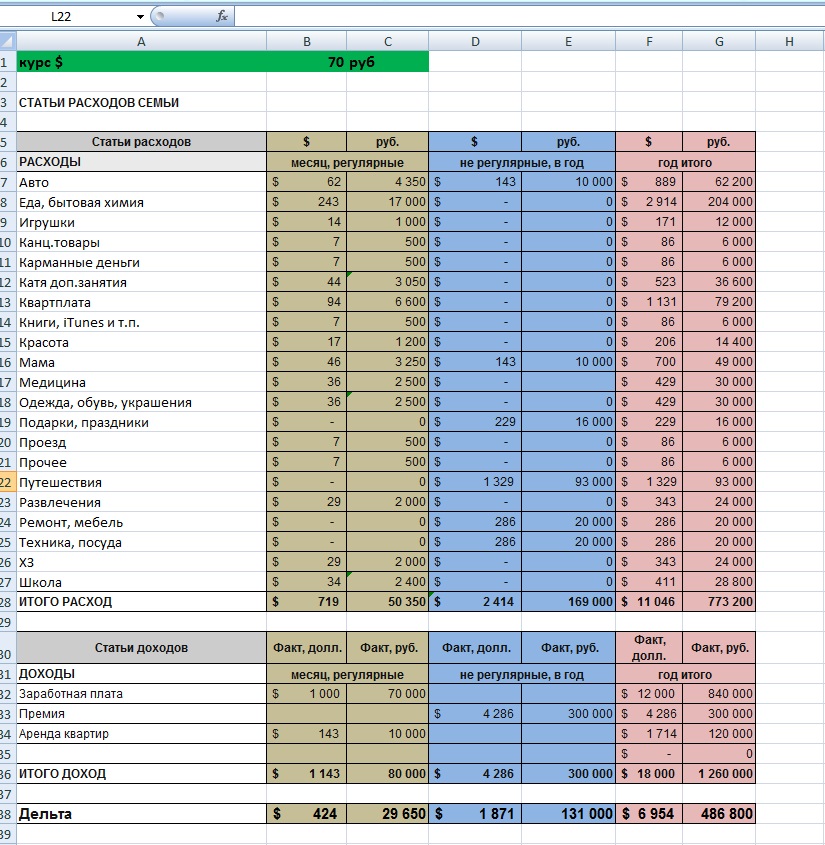

Мой классификатор выглядит примерно так (скачать файл с таблицей в Еxcel).

Не забыла я и еще об одной важной статье расходов — сначала заплати себе! Хочу я этого или нет, но минимум 10% дохода я решила безжалостно изымать из оборота вносить на депозит.

Все расходы и доходы в программу вносить желательно не реже одного раза в неделю. В идеале — ежедневно. Иначе часть потеряется. Я делаю это по выходным. В течение недели все операции по картам у меня зафиксированы в виде СМС, а оплату наличными я заношу в обычный блокнот в телефоне.

Так же раз в неделю я делаю сверку — не упустила ли чего. И если фактические суммы не бьются с суммами по программе, делаю корректировку. Заношу расход или приход на эту сумму под статьей «ХЗ» в программу (про расшифровку аббревиатуры лучше не спрашивайте)).

2. Планирование — наше все!

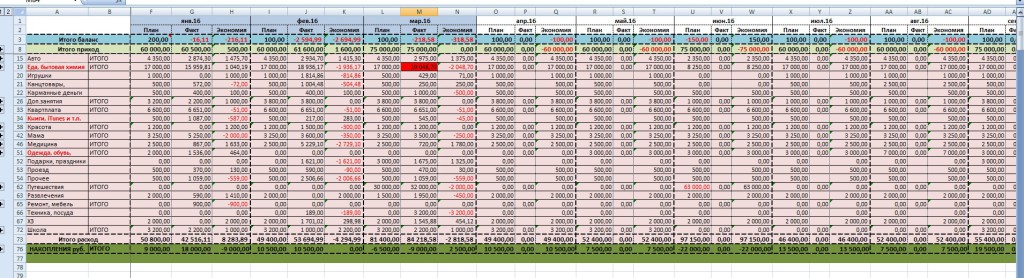

Имея на руках аналитику за первый месяц учета своих расходов, я приступила к следующему этапу — планированию. Ох и помучилась же я, пока «причесала» под себя файлик с планами. Но результатом довольна. Уже пятый год мой файл «Бюджет»гарантирует мне уверенность, что денег на все запланированное точно хватит. И любые нерегулярные траты (например, покупка билетов на летний отдых) не уведут меня в минус.

Планирую я на год. Все свои расходы и доходы по моим статьям я распределяю по каждому месяцу. В начале очередного месяца обязательно заношу в колонку «Факт»: что на самом деле получилось.

Если необходимо, дальнейшие помесячные планы я могу немного скорректировать. Ну и в конце года — подведение итогов и снова планирование (а как вы думали?:).

(картинка кликабельна)

(картинка кликабельна)3. Составляем таблицу своих возможностей

Имея на руках план своих доходов и расходов за год, я наконец-то смогла оценить картину по году в целом. Нужно мне это было, чтобы понять: сколько в итоге я могу инвестировать в свое светлое будущее.

Здесь начинается самое интересное. Если по итогам года у меня получается не очень радостная картинка, сажусь и думаю — как мне сократить расходы и увеличить доходы.

Колдую, шаманю и получаю более приятную сумму к инвестированию. К тому же не забывайте, я при любых раскладах минимум 10% дохода кладу на депозит.

4. Определяемся с финансовыми целями

Ну что, пришло время и помечтать! Чего же я хочу? На помощь снова приходит умение колдовать с табличками. Получается очень интересный и отрезвляющий файлик.

Я расписываю по годам свой возраст и возраст своих детей. Так же по годам прописываю крупные финансовые цели. Например, оплата высшего образования моих девочек. Младшей и годика не было, а я уже знала, в каком году и какая сумма мне понадобится для ее обучения.

Самое главное (для меня, по крайней мере) — я запланировала, какой пассивный доход с какого года я хочу получать. Вот так. Даже страшно стало — все так серьезно. И жизнь, по годам расписанная, уже не кажется бесконечной.

Мои финансовые цели (скачать файл с таблицей в Excel).

5. Разрабатываем финансовую стратегию

Дальше можно было бы загрустить или пуститься во все тяжкие, вкладывая деньги в акции или в недвижимость, или в другие заманчивые финансовые инструменты. Имея опыт и того, и другого я поняла, что не являюсь профессионалом в вопросах инвестиций.

Да, я играла на бирже. Покупала паи ПИФов. Вкладывала в недвижимость. Держала деньги просто на счете в банке. Но ни один из этих инструментов не гарантировал мне достижения моих финансовых хотелок.

Не мудрствуя лукаво, я стала собирать информацию. Общение с коллегами. Книги. Форумы. Рекомендации. В конце концов я выбрала для себя компанию, где оплатила разработку финансового плана. Оказалось, это вполне по карману.

Не буду подробно описывать, как проходила моя работа с финансовым консультантом. Скажу только, что сейчас я инвестирую деньги согласно разработанной стратегии, учитывающей мое отношение к риску. Раз в год я заказываю балансировку финансового плана. Я очень подробно изучила информацию о рекомендованных инструментах. И дисциплинированно следую плану.

Наверное, это самая неконкретная часть моей статьи. Но тут я не хотела бы писать очень подробно, тема весьма специфичная, и я в ней не очень разбираюсь. Хотя с удовольствием отвечу на вопросы и расскажу в деталях.

Если дочитали до конца — ура! Значит, либо тема интересная, либо написала я все-таки не очень скучно :).

Я буду рада, если мой опыт окажется кому-то полезным.

PS: В феврале-марте этого года я прошла курс по личным финансам у Леры Кузеевой. Несмотря на то, что я давно привела свои финансовые вопросы в порядок, курс оказался весьма полезным. Я заново взглянула на финансовые цели, добавила конкретики и нашла достаточно полезных идей для увеличения доходов. Очень рекомендую. А сейчас я участвую в тестировании нового курса Леры по инвестициям. Курс получается очень «вкусным».

Саморазвитие #деньги

interesno.co

Кто нибудь ведет тетрадь семейного бюджета?, семейный бюджет в тетради

4 февраля 2015 16:55

у меня просто обычная тетрадь 96 листов. хватает при частом использовании на год. вклеиваешь чеки. а если покупала что-то там где чека не дают просто записываешь что на сколько вышло. А для удобства я в конце каждого месяца на листе А4 распечатываю таблицу и пишу сколько и на что ушло за месяц. Например продукты. или проезд на работу. если заинтересуешься пиши.

ОтветитьНравится

4 января 2013 22:00

табличку в экселе муж ведет

ОтветитьНравится

4 января 2013 18:57

Отличная программа — «Домашняя бухгалтерия» — пользуюсь, очень удобно, там и расход и приход и ежемесячные платежи, включая кредиты.

ОтветитьНравится

4 января 2013 21:54

ОтветитьНравится

4 января 2013 21:59

ОтветитьНравится

5 января 2013 10:10

Нет, муж скачал бесплатно, лицензионную.

ОтветитьНравится

4 января 2013 14:28

у меня муж приносит доход каждую смену, поэтому не видно сколько заработал в месяц, вот и я решила сделать тетрадочку, в первой колонке она не очень большая пишу сколько принес денег за смену, во второй — сколько в кошельке денег на данный момент, ну и в третьей колонке, самой большой, сколько и на что потратила, округляю сумму до 50 р, и в конце и доход его видно и куда деньги ушли

ОтветитьНравится

4 января 2013 14:27

есть таблица в экселе)пользуюсь уже полгода, научилась понемногу экономить, сразу вижу куда что уходит)))

ОтветитьНравится

Приход, расход, остаток — на каждый день. И итоги за месяц, приход за весь месяц, расход за весь месяц, остаток. я так веду.

Приход, расход, остаток — на каждый день. И итоги за месяц, приход за весь месяц, расход за весь месяц, остаток. я так веду.ОтветитьНравится

4 января 2013 14:26

просто ежедневник (кстати уже заканчивается, 4 год в него уже записываю)

просто ежедневник (кстати уже заканчивается, 4 год в него уже записываю)ОтветитьНравится

4 января 2013 14:27

Fantagiroкак вы там записываете? какие колонки у вас?

Fantagiroкак вы там записываете? какие колонки у вас?ОтветитьНравится

4 января 2013 14:35

у меня по страницам на месяц 5 страниц (ну у меня все сложно, я люблю четко видеть куда что ушло)

на первой стр «приход» — в основном з/п мужа

вторая обязательные расходы — которые идут из месяца в месяц, алименты стоянка бензин

3-4 затраты на продукты — 2 страницы потому что живем с родителями и в конце мес рассчитываемся, считаю сколько потратили мы и сколько они (их тоже приучила чеки собирать)

вот как то так

записываю все приучила отчитываться каждого

31 или 1 числа каждого месяца все пересчитываю и в кошельках (у нас с мужем) и на бумажке — обычно все сходиться

пробовала вести в экселе — не удобно мне комп каждый раз включать

в тетрадку быстро черкнула и побежала

ОтветитьНравится

4 января 2013 14:37

ОтветитьНравится

4 января 2013 14:39

иногда конечно задалбливает все записывать, но когда подводишь итоги в конце месяца — все сразу видно что и куда

а то денег постоянно не хватает — сиди и думай куда же они расползлись и ну чем же теперь экономить, а так сразу видно что ты можешь себе позволить в следующем месяце а что нет

ОтветитьНравится

4 января 2013 14:42

А списание с карточек к примеру за сбербанк онлайн это тоже в расходы?

ОтветитьНравится

4 января 2013 14:56

конечно пишу в доход

с карточкой сложнее

если я снимаю с нее деньги и иду в магазин

то записываю и приход и расход

а если перевожу сразу на телефон, то иногда могу и не записывать

в вебманями такая же фигня

виртуальные деньги считать трудно ведь их как бы все равно нет

по этому и предпочитаю бумагу — там на полях заметочки можно сделать что бы не забыть что и где и как считать, гдето что то подшаманить

муж, родители все равно не проверяют — это мое развлечение 🙂

да кроме меня моих записей никто и не поймет — где что и как я считаю 🙂

ОтветитьНравится

4 января 2013 15:01

Fantagiroясно, начала пока на тетради, но на ежедневнике удобнее

Fantagiroясно, начала пока на тетради, но на ежедневнике удобнееОтветитьНравится

4 января 2013 15:05

а мне кажется тетрадь ежедневник блокнот — без разницы

у меня ежедневник потому что у него размер маленький половина от тетрадного листа — удобно с собой таскать и толстый на долго хватило (3 года в мой влезло) а до него писала в небольшом блокнотике — хватило на год

ОтветитьНравится

4 января 2013 15:07

ОтветитьНравится

4 января 2013 15:24

🙂 главное начать а там приспособитесь 🙂

ОтветитьНравится

4 января 2013 14:26

чеки собирала за месяц, потом считала

ОтветитьНравится

4 января 2013 14:26

я транжира))) но все равно бывает черкану в блокноте что куда надо заплатить, чтоб видеть сколько можно тратить)))

ОтветитьНравится

в голове держу ну не могу я регулярно что — то делать вести записи. таблетки принимать и т.д.

ОтветитьНравится

4 января 2013 14:25

я вела пару мес, бросила это дело. тупо записывала все что покупалось, вообще все все…

ОтветитьНравится

4 января 2013 14:25

расход, доход и планы что нужно

ОтветитьНравится

4 января 2013 14:25

послушаю

ОтветитьНравится

4 января 2013 14:25

таблика в эксле

таблика в экслерасходы по статьям по дням и доходы по дням

ОтветитьНравится

5 января 2013 01:45

ОтветитьНравится

www.baby.ru

Личный и семейный бюджет — как правильно вести?

15 июн 2013 Сергей Кикевич Все авторы

Этот материал мы размещаем специально для тех, кто уже понял, что ведение личного (семейного) бюджета важно. Мы хотели бы поделиться своим опытом в этой области и подсказать некоторые полезные вещи, связанные с бюджетированием.

Если Вы вдруг еще не поняли для чего нужно ведение бюджета, советуем ознакомиться с нашими предыдущими материалами на эту тему:

Излагая идею совсем коротко, ведение бюджета позволяет ответить на вопрос «где взять деньги?». Этот вопрос задают себе практически все, но те, кто не занимается финансовым планированием и не ведет бюджет, к сожалению, в 99% случаев просто обращаются к банкам за потребительскими кредитами. Это легкий путь, но ведет он к большим проблемам. Как мы описывали в изложенных выше материалах, действия финансово грамотного человека коренным образом отличаются. И главным инструментом анализа и планирования для него является бюджет. Кроме ответа на вопрос «где взять деньги?», бюджет также решает другие важные задачи. Например, для большинства людей прежде чем они получат ответ на вопрос «где взять деньги?», они должны ответить сами себе на другой промежуточный вопрос — «куда уходят деньги?». Именно бюджет позволяет определить, как можно оптимизировать расходы и понять, где можно без ущерба сэкономить. Перечисленного уже было бы вполне достаточно, чтобы заниматься бюджетированием. Но, кроме того, личный бюджет открывает и другие возможности. Финансовое планирование должно основываться на реалистичных прогнозах и решать денежные проблемы не «вообще», но давать понятные и четкие временные рамки. Например, важен, ответ на такие вопросы как «когда семья может позволить себе купить новую квартиру?», «когда я смогу выйти на пенсию?», «как долго я могу позволить себе искать новую работу?», «сколько раз в год мы можем съездить в отпуск?» и т.п.

Кроме того, когда бюджет становится профицитным, и уже появились сэкономленные деньги, мы начинаем решать качественно другие задачи. Перед человеком встают другие вопросы, на которые помогает ответить бюджет: «как распорядиться своими сбережениями?», «как увеличить доход?», «какой вид деятельности наиболее прибылен?». Учет расходов и доходов, а главное грамотный анализ данных помогут ответить на эти и многие другие вопросы.

В целом же, кроме решения конкретных задач, ведение бюджета — это первый шаг, который позволяет взять под контроль личные финансы и перестать «идти на поводу» у собственных денег. Важно также, что само бюджетирование — это довольно интересное занятие и после некоторого времени привыкания превращается в увлекательное времяпровождение. С рассмотрения этого явления мы и перейдем к практическим рекомендациям, для которых запланирован настоящий материал.

Многие, проведя за учетом расходов и доходов несколько месяцев, настолько увлекаются процессом, что забывают, для чего это делается. Бюджет сам по себе ценности не имеет, если он не решает описанных выше задач. Результатом ведения учета должны стать важные данные, которые следует регулярно анализировать. На основе этого анализа приниматься конкретные обоснованные решения.

Как начать вести учет

Шаг 1

С чего-то всегда надо начать … Самый простой способ это сделать – вспомнить, где у нас хранятся деньги. На самом деле деньги могут и не храниться, но практически у каждого есть кошелек, куда эти деньги регулярно или хотя бы иногда попадают. Поэтому первой записью в списке мест хранения денег будут «наличные». Кто-то на этом и закончит, а другой продолжит, записав, например, «вклад в Сбербанке», зарплатную карту и т.п. В программах учета личных финансов этот шаг называется «созданием счетов». Действительно, у современного человека все меньше денег хранится в наличности и все больше — на счетах в банках. Очевидно, что кредитные карты тоже следует записать в счета, разница только в том, что баланс на них будет отрицательным. Другим видом счетов можно считать долговые. Мы можем брать деньги у кого-то в долг или наоборот – давать в долг. Советуем завести сразу два счета: «мне должны» и «я должен». Теперь, если мы кому-то дали 10 000 р. в долг, то мы просто переводим эту сумму из счета «наличные» в счет «мне должны». Это удобно, т.к. мы не забудем кому и когда мы дали взаймы, а деньги останутся учтены в бюджете. При записи счетов полезно указывать, в какой валюте эти счета ведутся. Например, в одном банке может быть два вклада – рублевый и долларовый, тогда следует записать два счета и в названии отразить тип валюты.

Шаг 2

Создать свой собственный список категорий расходов и доходов. Если счета позволяют просто понимать, где находится та или иная сумма, то категории дают возможность разобрать, на что деньги тратятся и откуда они к нам поступают. Многие программы предлагают уже готовый список категорий расходов и доходов. Но мы все-таки рекомендуем составить свой, т.к. у каждого своя ситуация и универсального списка не существует. Чужой список категорий можно использовать в качестве подсказки для создания собственного, добавляя, убирая или видоизменяя категории. Ниже мы приводим типовой список:

- Доходы

- Зарплата

- Банковские вклады

- Стипендия

- Пенсия

- Расходы

- Автомобиль (ремонт, обслуживание, мойка)

- Благотворительность

- Банковское обслуживание

- Гигиена (парикмахерские, косметика, средства личной гигиены и т.п.)

- Квартира (ЖКХ, электричество)

- Медицина

- Непредвиденное

- Общепит (питание вне дома)

- Одежда, обувь, аксессуары

- Подарки

- Поездки (отпуск, поездки в выходные и т.п.)

- Помощь родственникам

- Продукты

- Развлечения (рестораны, кино и т.п.)

- Связь (интернет, мобильные телефоны)

- Спорт

- Транспорт (бензин, общественный транспорт)

Обращаем внимание на категорию расходов «непредвиденное». Все типы расходов сложно предусмотреть в категориях, а ради некоторых типов трат просто нецелесообразно создавать категорию, если такие расходы происходят редко и в небольших размерах. В таком случае расход заносится в категорию «непредвиденное». Одновременно в эту категорию попадают все ошибки в ведении учета, если такие возникают (а избежать их полностью, скорее всего, не удастся).

Шаг 3

Дальше просто следует начать вести учет расходов и доходов. Действие по расходованию средств, их получению или переводу между счетами принято также называть транзакцией. Каждой транзакции должен соответствовать определенный счет, сумма денег, категория расхода/дохода или перевод (если деньги переводятся межу своими счетами). Многие программы позволяют также для каждой транзакции вводить примечания. Они бывают полезны для последующего анализа.

Как вести учет

Все описанные выше шаги можно делать разными способами. Можно по старинке записать все в тетрадь, можно сделать простую табличку в Excel и ее заполнять, а можно воспользоваться готовой программой по учету финансов. Тетрадь для ведения учета рекомендовать сложно, т.к. существуют очевидные сложности в последующем анализе и расчетах, да и записывать расходы будет не очень удобно. С электронными таблицами все обстоит несколько лучше. Microsoft самостоятельно выпускает готовые шаблоны (пример шаблона), куда можно вносить счета, категории, расходы. Excel предоставляет практически неограниченные возможности для расчетов и анализа, однако само ежедневное внесение расходов неудобно просто ввиду особенностей интерфейса программы. Поэтому мы рекомендуем пользоваться уже готовыми программами по учету финансов, которых сейчас можно найти на любой вкус. Кроме удобства использования программы также хороши тем, что они позволяют учитывать не только основные категории, но и вводить неограниченное количество подкатегорий. Например, категория «транспорт» может иметь подкатегории «бензин», «метро», «электрички» и т.п. Некоторые программы позволяют автоматически вносить расходы по банковским счетам, автоматически сохранять копию данных в интернете, что практически исключает вариант их потери. Много современных проектов имеют версии для смартфонов на разных платформах. Таким образом, средство для учета и планирования будет всегда с собой. Существуют проекты, которые позволяют вести бюджет совместно с другими членами семьи (многопользовательский режим). Практически все они имеют встроенные средства для анализа, хотя возможности в этой области значительно разнятся от проекта к проекту.

С обзором наиболее интересных среди существующих платных и бесплатных проектов по учету личных и семейных финансов можно ознакомиться в нашем отдельном материале Обзор проектов по учету личных финансов, посвященном этой теме.

Создание бюджета

Как правило, после учета расходов и доходов в течение одного – двух месяцев становятся быстро понятны основные тенденции: определяются основные категории, по которым расходуются средства, выясняется где можно сэкономить, а где, наоборот можно увеличить финансирование. Эти данные позволяют приступить к финансовому планированию, в основе которого лежит бюджет. Создать первый бюджет довольно просто. Просто посмотрите, сколько в среднем Вы расходовали средств по каждой из категорий и спланируйте на следующий месяц, сколько хотите потратить по каждой из них. То же самое нужно сделать с категориями доходов. Если суммарный планируемый доход превзошел будущие расходы – поздравляем, вы создали профицитный бюджет. Несмотря на то, что бюджет можно составлять практически на любые отрезки времени, мы рекомендуем ежемесячные бюджеты.

Анализ данных

Анализ данных является главным звеном в процессе учета личных финансов. Для начала полезно для себя понять, как без ущерба для уровня жизни сделать так, чтобы расходы уменьшились. Для этого рекомендуем разделить категории расходов на две части: жизненно важные, второстепенные. Традиционно к жизненно важным относят медицину, питание, оплату квартиры и т.п. Ко второстепенным – расходы на рестораны, книги, поездки, отпуск и т.п. Экономия расходов на второстепенных категориях, особенно если она незначительна (5-10%), как правило вообще происходит незаметно для текущего уровня жизни. Другим важным типом анализа является рассмотрение величины профицита бюджета (или его дефицита). Важно понимать, увеличивается ли со временем профицит или падает, уменьшается ли дефицит или растет. В чем основные причины изменения? Позволяет ли профицит достигнуть финансовых целей в нужный срок, или лучше пересмотреть сроки, а может быть, и сами цели? Анализ данных происходит естественным путем каждый раз, когда мы составляем новый бюджет. Вместе с тем мы рекомендуем подводить общие итоги ежегодно. Такой тип анализа дает более полную картину.

В последнее время становится популярным ведение учета инвестиций и сбережений одновременно в той же программе вместе с бюджетом. На наш взгляд программы учета личных финансов пока не предоставляют необходимых инструментов для правильного учета и анализа результатов инвестиций. Учет инвестиций отличается от учета расходов и бюджетирования тем, что не требует ежедневного внесения новых данных. В этой связи требования к интерфейсу тут уходят на второй план, а вот возможность анализа результатов инвестиций наоборот – сложная и многоплановая задача.

Семейный подход

Если человек пока еще не обзавелся семьей, то договариваться о «жизни по-новому» нужно только с самим собой. Это бывает не просто, но куда сложнее дела обстоят, когда в семье двое и более. Собственно, договариваться приходится мужу и жене. Если кто-либо из них категорически против бюджетного подхода, который иногда вводит в обиход такие выражения как «экономия», «подождем с покупкой до …», «отложим поездку …», то одному справляться с учетом и планированием будет куда сложнее. Можно сказать, для семейных это — «Шаг 0», за которым уже следуют все описанные выше. В каждой семье разная ситуация, но очевидно одно, чем раньше люди пытаются договориться (можно и до свадьбы), тем проще это сделать. Конечно, нам будет казаться, что предложив девушке внести порядок в совместные финансы и заняться экономией средств, мы останемся в ее глазах мелочным и скупым человеком. Но именно здесь важно, чтобы люди не теряли понимания между собой. Ведь за финансовым планированием стоит не скупость, а забота о будущем семьи. По опыту можем сказать, что совместный учет и планирование заметно помогают развитию взаимопонимания, доверия и семейных отношений в целом.

Понравилась статья?

Самое интересное и важное в нашей рассылке

Анонсы свежих статей Информация о вебинарах Советы экспертов

Нажимая на кнопку «Подписаться», я соглашаюсь с политикой конфиденциальности

rostsber.ru

Узнайте, сколько будет составлять материнский капитал в 2015 году.

Узнайте, сколько будет составлять материнский капитал в 2015 году.