Дебетовые карты с бесплатным обслуживанием в 2021, заказать онлайн

Выбрать бесплатную дебетовую карту в России

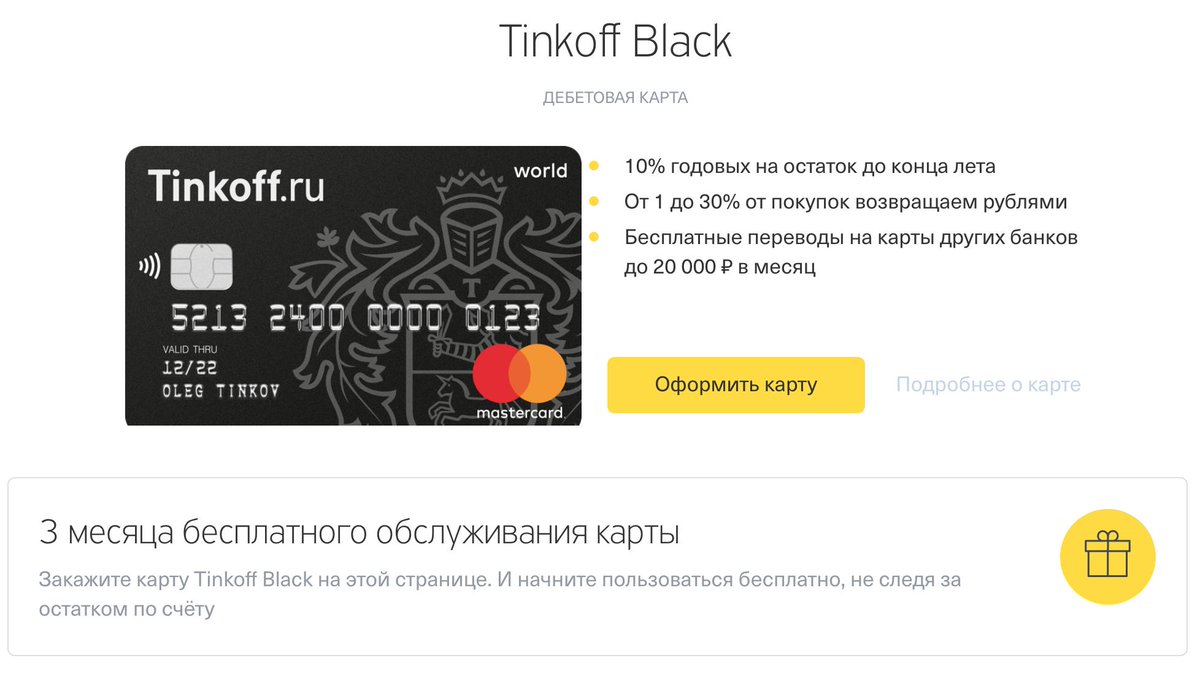

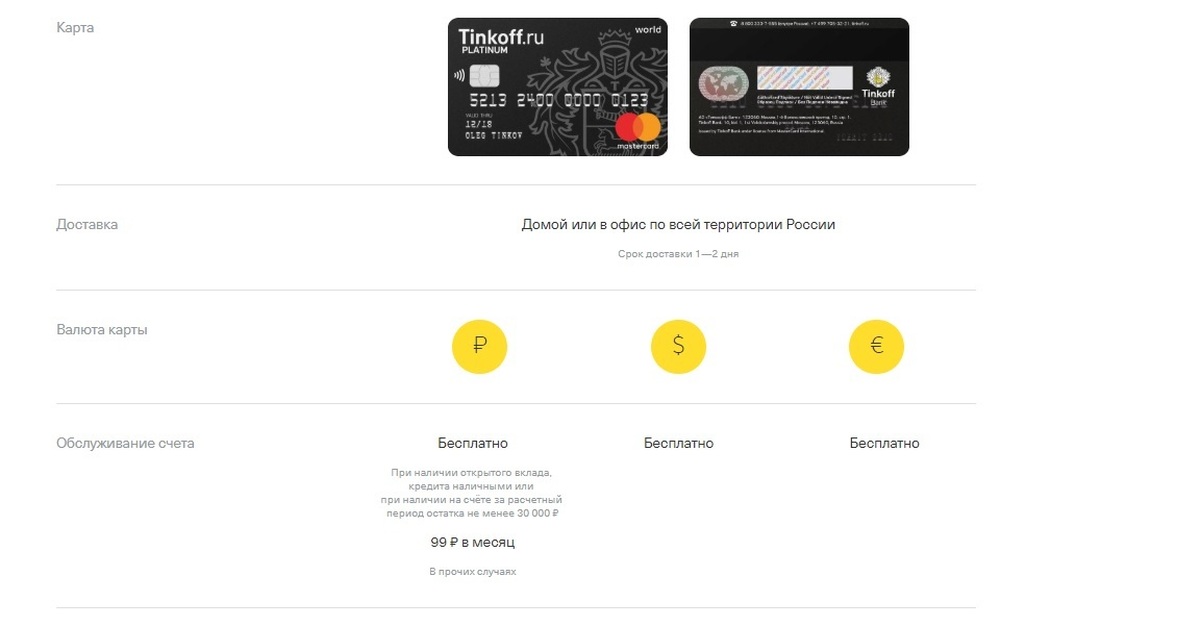

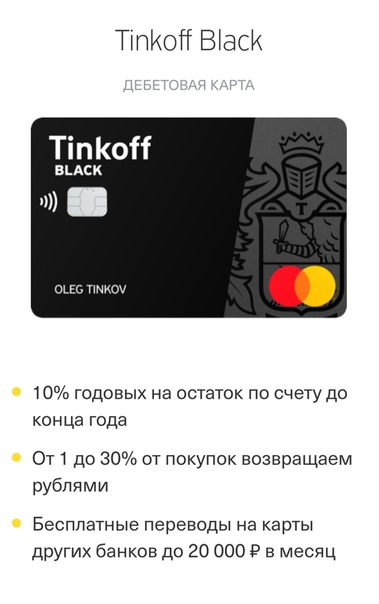

Отсутствие платы за обслуживание карты позволяет ее владельцу сэкономить на комиссиях, а при наличии кэшбэка и начислении процентов на остаток получить дополнительную прибыль. При выборе карты учитывайте, что бесплатное обслуживание не исключает взимание платы за открытие счета и выпуск карты.

Может ли дебетовая карта быть бесплатной?

В продуктовой линейке некоторых банков представлены полностью бесплатные дебетовые карты, однако чаще всего бесплатное обслуживание предлагается только при выполнении определенных условий, например, при поддержании определенного баланса на счете или совершении покупок на установленную сумму.

Полностью бесплатными могут быть виртуальные дебетовые карты, которые представляют собой счет, открытый на имя клиента. Функциональные возможности карт без физического носителя приближены к стандартным – вы можете переводить деньги, оплачивать услуги, совершать покупки в интернет-магазинах. Основной недостаток – у вас не получится снять наличные в банкомате, так как для такой операции необходим пластиковый носитель. Чтобы расплачиваться картой в офлайн-магазинах, вам необходимо будет привязать ее к своему смартфону с помощью Google Pay, Apple Pay или Samsung Pay (в зависимости от модели).

Основной недостаток – у вас не получится снять наличные в банкомате, так как для такой операции необходим пластиковый носитель. Чтобы расплачиваться картой в офлайн-магазинах, вам необходимо будет привязать ее к своему смартфону с помощью Google Pay, Apple Pay или Samsung Pay (в зависимости от модели).

Срок бесплатного обслуживания

Период бесплатного обслуживания определяется каждым банком отдельно и может составлять от 1 месяца до года. По окончании этого периода за обслуживание будет взиматься плата в соответствии с тарифными условиями. В некоторых банках бесплатное обслуживание может быть предложено при выполнении определенных условий.

Какие банки выдают карту без годового обслуживания?

Дебетовые карты с бесплатным обслуживанием без дополнительных условий можно оформить в следующих банках:

Выбирая банковскую карту с бесплатным обслуживанием, обращайте внимание на условия использования – размер комиссии за переводы, снятие наличных, начисление процентов на остаток и прочие критерии.

Дополнительная информация по бесплатным дебетовым картам в России

«Умная карта» — заказать дебетовую карту с кэшбэком или милями и бесплатным обслуживанием

|

Стоимость обслуживания |

Бесплатно при выполнении хотя бы одного из условий: — остаток по картам, счетам, вкладам от 30 000 ₽ |

|---|---|

| Процент на остаток по накопительному счету |

До 6%. Накопительный счет открывается дополнительно в два клика в мобильном приложении. Пополнение, снятие и максимальная сумма не ограничены, проценты выплачиваются ежемесячно. |

| Снятие наличных |

— в банкоматах Газпромбанка бесплатно — в других банкоматах — бесплатно 3 раза в месяц в пределах 100 000 ₽, далее 1,5% (минимум 200 ₽) |

| Переводы на карты других банков | бесплатно до 100 000 ₽ в месяц по номеру телефона через систему быстрых платежей, далее 0,5% (максимум 1500 ₽) |

|

Выпуск дополнительных карт |

1 дополнительная карта бесплатно, каждая следующая — 200 ₽ |

Условия начисления кешбэка

Повышенный кешбэк начисляется в категории, в которой в этом месяце вы потратили больше всего. Величина повышенного кешбэка зависит от общей суммы трат по карте за месяц. Если доля покупок в категории с максимальными тратами превышает 20 % от общей суммы покупок в месяц, на сумму, превышающую данное значение, начисляется кешбэк 1%. Минимальная сумма покупок по карте для получения кешбэка — 5 000 ₽ в месяц. Кешбэк начисляется не позднее 10-го рабочего дня следующего месяца. Максимальный размер кешбэка – 3000 ₽ в месяц.

Величина повышенного кешбэка зависит от общей суммы трат по карте за месяц. Если доля покупок в категории с максимальными тратами превышает 20 % от общей суммы покупок в месяц, на сумму, превышающую данное значение, начисляется кешбэк 1%. Минимальная сумма покупок по карте для получения кешбэка — 5 000 ₽ в месяц. Кешбэк начисляется не позднее 10-го рабочего дня следующего месяца. Максимальный размер кешбэка – 3000 ₽ в месяц.

|

Сумма покупок по карте за месяц |

Сумма кешбэка |

|---|---|

|

от 5 000 ₽ |

3% в категории максимальных трат и 1% на все остальное |

|

от 15 000 ₽ |

5% в категории максимальных трат и 1% на все остальное |

| от 75 000 ₽ |

10% в категории максимальных трат и 1% на все остальное |

Категории, в которых может начисляться повышенный кешбэк

|

Сфера деятельности |

MCC-код |

|---|---|

|

АЗС/Парковки |

5541, 5542, 7523 |

|

Кафе, рестораны, бары, сети фаст-фуд |

5811, 5812, 5813, 5814 |

|

Детские товары и развитие |

5641, 5945, 8211, 8299, 8351 |

|

Одежда и обувь |

5611, 5621, 5631, 5651, 5661, 5691, 5699 |

|

Кино и развлечения |

5816, 7829, 7832, 7841, 7922, 7929, 7932, 7933, 7991, 7993, 7994, 7996, 7998, 7999 |

|---|---|

|

Фитнес и спортивные товары |

5655, 5940, 5941, 7941, 7911, 7997 |

|

СПА, Салоны красоты и косметика |

5977, 7230, 7297, 7298 |

|

Медицинские услуги и аптеки |

5122, 5912, 5976, 8011, 8021, 8031, 8042, 8049, 8050, 8071, 8062, 8099 |

|

Дом, дача и бытовая техника |

5039, 5065, 5072, 5074, 5198, 5200, 5211, 5231, 5251, 5261, 5712, 5713, 5714, 5718, 5719, 5722, 5732, 5946 |

|---|

Если максимальная сумма ваших покупок приходится на категорию, которой нет в списке (например, прочие покупки), повышенный кешбэк начислится на следующую по сумме расходов категорию.

Ограничения предельной величины базы для расчета бонусных баллов и категории торгово-сервисных предприятий с указанием МСС-кодов, операции в которых не включаются в расчет вознаграждения и общей суммы покупок, указаны в Программе лояльности Банка ГПБ (АО) по начислению кешбэк.

Условия начисления миль

Один раз в месяц вы можете сменить программу лояльности и копить мили вместо кешбэка и наоборот, для этого нужно обратиться в офис банка. Накопленные мили / кешбэк при этом не сгорают. Максимальный размер бонусных миль – 3000 в месяц.

Минимальная сумма покупок по карте для получения миль — 5 тыс. ₽ в месяц.

|

Сумма покупок по карте за месяц |

Количество миль |

|---|---|

|

от 5 000 до 15 000 ₽ |

1 миля за каждые 100 ₽ |

|

от 15 000 до 75 000 ₽ |

2 мили за каждые 100 ₽ |

|

от 75 000 ₽ |

4 мили за каждые 100 ₽ |

|

дополнительно за покупки на «Газпромбанк – Travel» |

6 миль за каждые 100 ₽ за бронь отеля 2 мили за каждые 100 ₽ за покупку авиабилетов 5 миль за каждые 100 ₽ за покупку ж/д билетов 4 мили за каждые 100 ₽ за бронирование автомобиля |

1 миля = 1 рубль.

Ограничения предельной величины базы для расчета миль и категории торгово-сервисных предприятий с указанием МСС-кодов, операции в которых не включаются в расчет бонусных/акционных миль, указаны в Программе «Газпромбанк – Travel».

App Store: Тинькофф

Лучший мобильный банк России в 2013-2020 годах (по данным Deloitte и Markswebb Rank&Report). Победитель рейтинга банковских iOS-приложений для физических лиц UsabilityLab в 2017 и в 2018 годах. Лучшее приложение для мобильного банкинга в Центральной и Восточной Европе по версии журнала Global Finance в 2020.

Мы продолжаем развиваться. Приложение Тинькофф — не просто мобильный банк, но и набор сервисов из разных сфер: кино, концерты, театры, путешествия, рестораны, шопинг, здоровье и салоны красоты.

В приложении легко зарегистрироваться по номеру телефона, оставить заявку на любой продукт Тинькофф и сразу же назначить встречу с представителем.

Платежи и переводы:

∙ Мобильная связь, интернет, ЖКХ, штрафы, госуслуги и другие

∙ Переводы по номеру телефона, реквизитам, номеру карты в любой банк

∙ Переводы на карты иностранных банков

∙ Сканирование и оплата квитанций без ввода реквизитов вручную

∙ Проверка и оплата штрафов ГИБДД, подписка на уведомления о новых штрафах

∙ Подписка на счета за услуги ЖКХ, долги перед ФНС и ФССП

∙ Оплата выставленных счетов (например, от налоговой или интернет-магазинов)

∙ Снятие наличных по QR-коду в банкоматах Тинькофф

∙ Транспортные карты, платные дороги и парковки

∙ Подробные квитанции подтверждения платежей и переводов

Управление продуктами Тинькофф:

∙ Информация о счетах, вкладах и кредитах

∙ Накопительные счета и цели с прогрессом накопления

∙ Добавление карт других банков для платежей и быстрых пополнений

∙ Тинькофф Страхование: оформление ОСАГО, КАСКО, туристической страховки

∙ Справки об операциях, справки для визы и выписки по счетам

∙ Подключение и управление овердрафтом

Действия с картами:

∙ Подключение карт Тинькофф к Apple Pay (Mastercard и Visa)

∙ Установка или изменение пин-кода карты

∙ Блокировка, перевыпуск и оформление дополнительных карт

∙ Выпуск виртуальных доп. карт

карт

∙ Пополнение с карт других банков

Инвесткопилка:

∙ Регулярные накопления: округление трат, перевод кэшбека и процентов на остаток, рег. платеж

Детские карты Tinkoff Junior:

∙ Выпуск карты для ребенка

∙ Управлением счетами и лимитами

∙ Просмотр местоположения ребенка

∙ Задания и награды за выполнение

Поиск и аналитика:

∙ Графики трат, детализация по вкладам и счетам

∙ Статистика расходов с фильтрами по дате, счету или названию

∙ Поиск по всему приложению: операции, избранные платежи, события, провайдеры и контакты

Бонусы:

∙ Выбор и просмотр повышенных категорий кэшбэка и прогноз начислений

∙ Спецпредложения по категориям, уведомления о новых акциях

∙ Беспроцентные рассрочки по кредитным картам

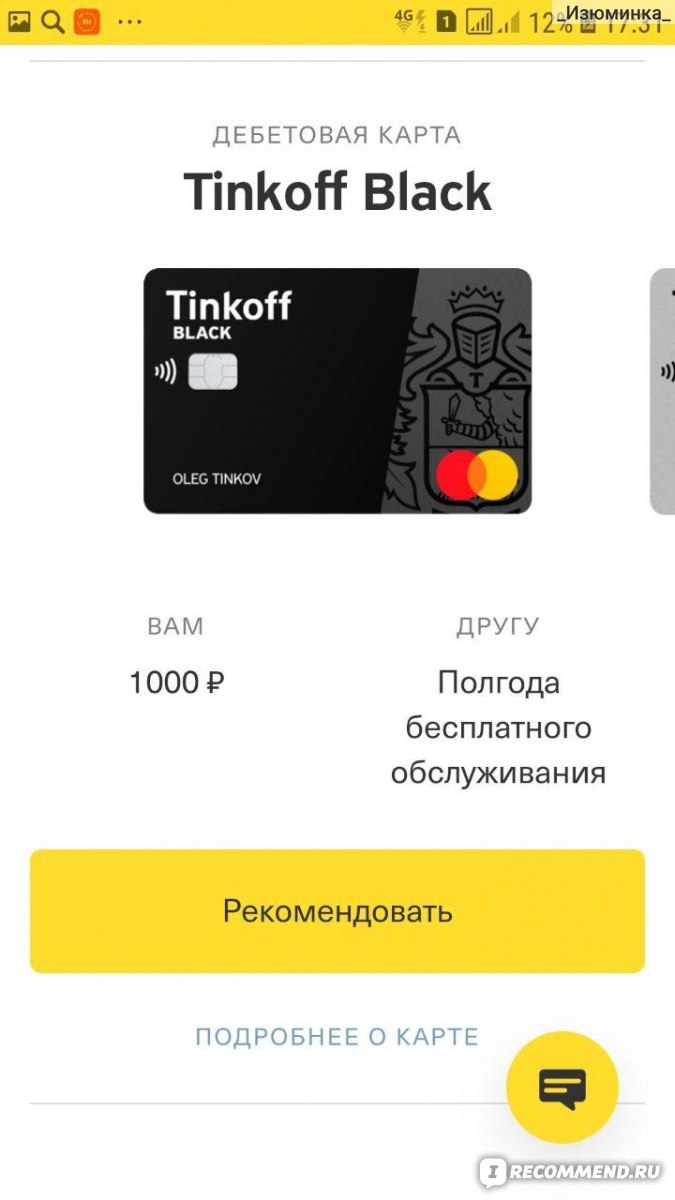

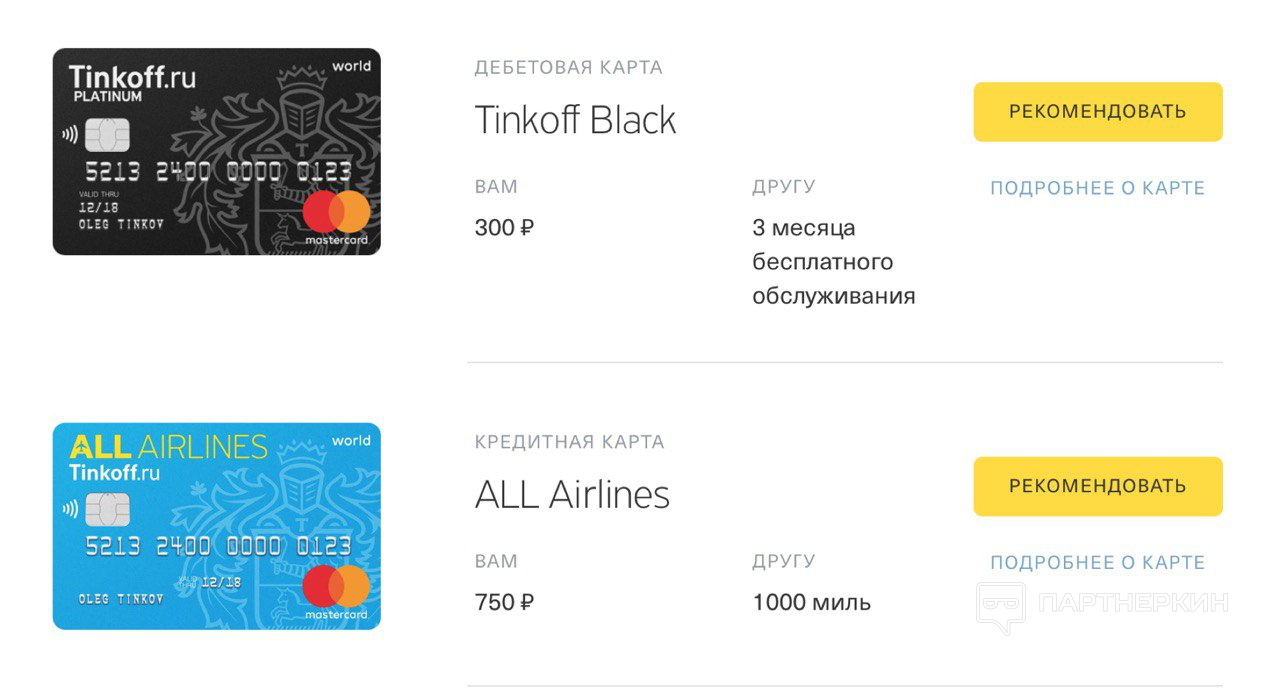

∙ Программа «Приведи друга»

Безопасность:

∙ Управление лимитами на операции

∙ Операции за границей

∙ Контрольные вопросы

∙ Настройка входа по Touch или Face ID

Дополнительно:

∙ Истории: информация о деньгах и событиях, подборки фильмов, обзоры статей, советы путешественникам и многое другое

∙ Выгодные курсы валют, максимально близкие к текущему биржевому курсу

∙ Поддержка 24/7: чат, e-mail, звонки через приложение или по телефону, социальные сети

∙ Точки пополнения с фильтрами по партнерам, валюте, сумме пополнений

∙ Банкоматы рядом с вами

∙ Динамика курсов валют Тинькофф Банка и ЦБ

АО «Тинькофф Банк» занимает третье место в рэнкинге 30 банков по востребованности использования среди розничных клиентов по опросу, проведенному в августе 2020г. , согласно исследованию АО «Делойт и Туш СНГ» «Предпочтения розничных клиентов в банковской сфере России».

, согласно исследованию АО «Делойт и Туш СНГ» «Предпочтения розничных клиентов в банковской сфере России».

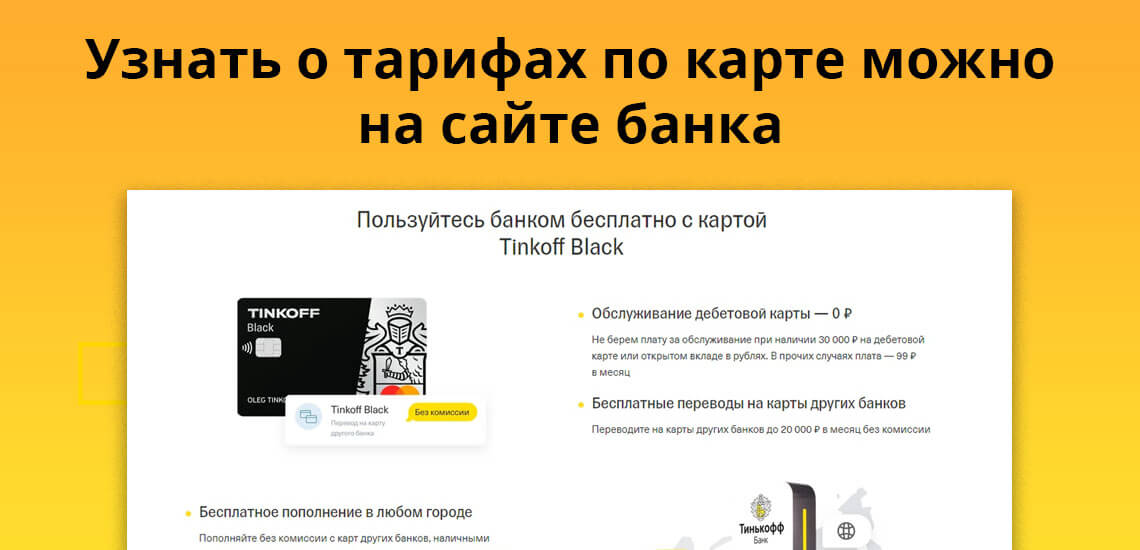

Тариф Tinkoff Black: https://static.tinkoff.ru/documents/debit/tariffs/tps_3_0.pdf

Тариф Tinkoff Platinum: https://www.tinkoff.ru/cards/credit-cards/tinkoff-platinum/tariffs/

АО «Тинькофф Банк»

Тинькофф в App Store

Лучшее мобильное банковское приложение в России в 2013–2018 годах (по версии Deloitte и Markswebb Rank & Report). Лучшее банковское приложение для iOS для розничных клиентов в 2017 и 2018 годах по версии UsabilityLab. Лучшее мобильное банковское приложение в Центральной и Восточной Европе в 2018 году по версии Global Finance.

Мы продолжаем расти. Помимо мобильного банкинга, приложение «Тинькофф» предлагает своим пользователям множество услуг, будь то фильмы, концерты, театры, путешествия, рестораны, магазины, оздоровительные салоны или салоны красоты.

Вы можете подписаться на любой продукт Тинькофф прямо в приложении и сразу же записаться на прием к представителю банка. После этого вам необходимо зарегистрироваться в приложении по номеру телефона и активировать карту.

После этого вам необходимо зарегистрироваться в приложении по номеру телефона и активировать карту.

Платежи и переводы:

∙ Оплачивайте мобильный телефон, счета за Интернет и коммунальные услуги, штрафы, сборы за государственные услуги и т. Д.

∙ Переводы в любой банк по номеру мобильного телефона, реквизитам счета или номеру карты

∙ Переводы на карты иностранных банков

∙ Регулярные переводы и автоматическая оплата налогов, штрафов, счетов за коммунальные услуги

∙ Сканирование и оплата квитанций без ввода платежных реквизитов

∙ Проверка и оплата штрафов за нарушение правил дорожного движения, подписка на получение уведомлений о новых штрафах

∙ Подписка на счета за коммунальные услуги и задолженность перед ФНС и Федеральная служба судебных приставов

∙ Оплата счетов (например, выставленных ФНС или интернет-магазинов)

∙ Снятие наличных в банкоматах Тинькофф по QR-кодам

∙ Оплата транспортных карт, проезд по платным дорогам и парковка

∙ Детализированные квитанции об оплате и переводе

Управление продуктами Тинькофф:

∙ Информация о ваших счетах, вкладах и кредитах

∙ Открытие сберегательных счетов и ставьте цели сбережений для отслеживания своего прогресса

∙ Экономия денег с помощью Investing Jar

∙ Добавление карт других банков для платежей Тинькофф и быстрых пополнений

∙ Заказ дополнительных карт и обеспечение ограниченного доступа для других держателей карт

∙ Страхование Тинькофф: третье- полисы страхования гражданской ответственности и автокаско, полисы страхования путешествий

∙ Выписки по операциям, банковские выписки для подачи заявления на визу, выписки со счетов

∙ Включение и настройка функции овердрафта

Возможности для карт:

∙ Добавление карт Тинькофф в Apple Pay (MasterCard и Visa )

∙ Установить или изменить свой PIN

∙ Заблокировать, заменить и заказать дополнительные карты

∙ Заказать дополнительные виртуальные карты

∙ Пополнить счет с помощью карт других банков

Карты Тинькофф Юниор для детей

∙ Заказать карту для ребенка

∙ Управление учетными записями и лимитами

∙ Отслеживание местоположения вашего ребенка

∙ Задачи и награды за выполнение

Поиск и аналитика:

∙ Расходы трекер с подробной разбивкой по депозиту и счету

∙ Статистика расходов, которую можно фильтровать по дате, учетной записи или имени

∙ Поиск по всему приложению: транзакции, избранные платежи, события, провайдеры и контакты

Бонусы:

∙ Выбрать и просмотреть увеличенные категории кэшбэка и прогнозируемая сумма кэшбэка

∙ Получайте специальные предложения и уведомления о новых промо-акциях

∙ Управляйте своими бонусными баллами и воздушными милями для карт лояльности

∙ Наслаждайтесь беспроцентной рассрочкой по кредитным картам

∙ Пригласите друга программа

Безопасность:

∙ Управление лимитом транзакций

∙ Международные транзакции

∙ Вопросы безопасности

∙ Вход с использованием Touch ID или Face ID

И еще:

∙ Истории: информация о деньгах и событиях, подборка фильмов, обзоры статей , советы путешественникам и т. д.

д.

∙ Лучшие курсы обмена валют (наиболее близкие к текущей торговле FX)

∙ Поддержка 24/7 через чат, электронную почту, звонки через приложение или телефон, социальные сети

∙ Пункты пополнения с фильтрами по партнеру, валюте, сумме

∙ Банкоматы рядом с вами

∙ Курсы валют Тинькофф и Банка России

* Тариф Тинькофф Черный: https://static.tinkoff.ru/documents/debit/tariffs/tps_3_0.pdf

* Рассрочка — кредит на покупку используя Кредитный лимит. Если регулярный платеж не производится, 7 руб.27 Тарифный план применяется в соответствии с Условиями рассрочки. Процентная ставка от 29,9%, лимит кредита до 300 000 рублей, кредит до востребования. Более подробную информацию о комиссиях / платежах можно найти на странице https://www.tinkoff.ru/cards/credit-cards/tinkoff-platinum/tariffs/. Тинькофф Банк

i-Free, Банк Тинькофф Кредитные Системы и MasterCard запускают кошелек NFC в России и странах СНГ

Москва, Россия — i-Free представляет первый полнофункциональный кошелек NFC в России и СНГ. Кошелек, встроенный в смартфоны и платформу TSM (Trusted Service Manager), предоставляет все преимущества технологии NFC потребителям из России и стран СНГ, включая удаленную выдачу и безопасную загрузку карт Mobile MasterCard PayPass®.

Кошелек, встроенный в смартфоны и платформу TSM (Trusted Service Manager), предоставляет все преимущества технологии NFC потребителям из России и стран СНГ, включая удаленную выдачу и безопасную загрузку карт Mobile MasterCard PayPass®.

И кошелек NFC, и платформа TSM были разработаны i-Free специально для поддержки технологии мобильных бесконтактных платежей.

Пользователям доступны три услуги: платежная карта Mobile MasterCard PayPass, выпущенная банком «Тинькофф Кредитные Системы», транспортные карты для ряда региональных центров России и купонный сервис на основе геолокации. До сих пор такие услуги были доступны лишь небольшому числу пользователей, но это объявление знаменует начало более широкого коммерческого использования.

Пакетное решение, включающее кошелек NFC и платформу TSM, позволяет пользователям значительно расширить возможности использования своих смартфонов, превращая устройство в универсальное хранилище для новейших смарт-карт и связанных с ними приложений.

Это новое решение радикально отличается от текущих решений NFC, доступных в России и странах СНГ, тем, что позволяет пользователям загружать платежные, транспортные и другие карты так же, как они загружают игры и приложения.Все, что нужно сделать пользователю для совершения платежа в торговой точке, — это прикоснуться к своему телефону бесконтактного считывателя, поддерживающего технологию MasterCard PayPass. И кошелек NFC, и платформа TSM соответствуют высочайшим стандартам безопасности и защищены от мошенничества на программном и аппаратном уровнях. Платформа TSM также соответствует всем необходимым отраслевым стандартам, а также учитывает требования и характеристики транспортной инфраструктуры России.

Анатолий Макешин, член правления банка «Тинькофф Кредитные Системы», так выразил удовлетворение своей компании этим решением: «Наша цель — предложить клиентам самые передовые технологии.Как банк без филиалов, мы считаем, что наиболее удобный способ передачи платежных возможностей прямо в руки клиента всегда должен иметь первостепенное значение. Это решение сочетает в себе высокую степень удобства использования и высокую производительность: перенос карты в смартфон и подготовка к работе занимает не более нескольких минут. Это настоящий технологический прорыв, который на один шаг приближает нас к безналичному обществу ».

Это решение сочетает в себе высокую степень удобства использования и высокую производительность: перенос карты в смартфон и подготовка к работе занимает не более нескольких минут. Это настоящий технологический прорыв, который на один шаг приближает нас к безналичному обществу ».

Кошелек NFC предлагает не только основные функции загрузки и использования карты Mobile MasterCard PayPass в торговых точках и пунктах обслуживания, но и возможность оплачивать товары и услуги из самого приложения.Пользователь может купить билет на общественный транспорт или скачать купон и оплатить его банковской картой в один клик.

Сегодня кошелек NFC интегрирован в три модели смартфонов — Philips W336, HTC One и HTC One SV. Приложение, поддерживающее кошелек, встроено в телефон как часть системного программного обеспечения, которое обеспечивает совместимость с аппаратными характеристиками этих конкретных моделей телефонов и делает доступными все функции платформы Android.

«Смартфон с поддержкой кошелька NFC значительно увеличит долю рынка в ближайшие месяцы. По нашим оценкам, до конца года на российском рынке появится не менее миллиона таких телефонов », — говорит Павел Соколов, руководитель проекта i-Free. «Когда мы создавали кошелек NFC, мы учли, что мы разрабатываем приложение, которое люди будут использовать каждый день, поэтому мы сосредоточились на том, чтобы сделать кошелек безопасным и простым в использовании для всех. Вот почему мы разработали простой, не требующий пояснений пользовательский интерфейс и встроили множество функций, чтобы использование приложения было интуитивно понятным ».

По нашим оценкам, до конца года на российском рынке появится не менее миллиона таких телефонов », — говорит Павел Соколов, руководитель проекта i-Free. «Когда мы создавали кошелек NFC, мы учли, что мы разрабатываем приложение, которое люди будут использовать каждый день, поэтому мы сосредоточились на том, чтобы сделать кошелек безопасным и простым в использовании для всех. Вот почему мы разработали простой, не требующий пояснений пользовательский интерфейс и встроили множество функций, чтобы использование приложения было интуитивно понятным ».

i-Free TSM для NFC-совместимых SIM-карт мобильных операторов, что обеспечит доступ к банковским, транспортным и другим поставщикам услуг для более широкой потребительской аудитории.

Кирилл Горыня, руководитель i-Free Innovations прокомментировал: «Это первое полнофункциональное решение NFC на рынке России и стран СНГ, и мы надеемся, что его появление побудит заинтересованные компании к созданию и внедрению совместимых с NFC сервисов для удовлетворения потребностей сегодняшние мобильные потребители. Международный опыт показывает, что услуги NFC пользуются высоким спросом в различных сферах жизни и бизнеса в самых разных социальных группах ».

Международный опыт показывает, что услуги NFC пользуются высоким спросом в различных сферах жизни и бизнеса в самых разных социальных группах ».

«Запуск первого в России сервиса NFC, который поддерживает удаленный выпуск и персонализацию карт Mobile MasterCard PayPass, является важным событием в развитии инфраструктуры и услуг NFC, доступных для российских банков и их клиентов», — добавил Дмитрий Тартышев, вице-президент по мобильной связи. Развитие бизнеса MasterCard в России.«Проект стал возможен только благодаря совместным усилиям i-Free, банка« Тинькофф Кредитные системы »и MasterCard. Стоит отметить, что для реализации этого проекта i-Free пришлось пройти очень сложный многоуровневый процесс сертификации и аудита на соответствие требованиям по технической функциональности и безопасности обработки данных банковских карт, а также пройти всестороннее тестирование в авторизованной MasterCard. лаборатории. »

Для получения дополнительной информации об инновационной бесконтактной технологии MasterCard PayPass, а также списка розничных и сервисных точек, принимающих MasterCard PayPass в России и во всем мире, посетите сайт www. paypass.ru

paypass.ru

Тинькофф запускает автоматизированный сервис микроинвестирования

Тинькофф Банк, один из первых необанков в России, запустил сервис микроинвестирования, при котором небольшие сбережения на повседневных покупках автоматически вкладываются в портфель.

Принадлежащий TCS, Тинькофф обслуживает более 10 миллионов клиентов и составляет основную часть бизнеса TCS с 13,2% рынка кредитных карт в России.

Портфель включает акции, корпоративные и государственные облигации в нескольких валютах, а также золото

По словам Тинькофф, это первый банк в России, который предлагает такую услугу.Покупая дебетовую карту «Тинькофф Блэк» или премиум-карту «Тинькофф Блэк Метал», клиенты могут выбрать, сколько они хотят сэкономить на каждой покупке, или установить автоматическую сумму.

Существует четыре варианта экономии: кэшбэк 1% -15%, процентная ставка 4% на остаток на счете, округление ежедневных транзакций или установка индивидуальной суммы для пополнения. Опция округления в большую сторону позволяет клиентам прогнозировать свои сбережения за год.

Опция округления в большую сторону позволяет клиентам прогнозировать свои сбережения за год.

Клиенты могут выбрать все, несколько или одну из этих опций для работы в фоновом режиме мобильного банкинга Тинькофф.Сэкономленные средства автоматически попадают в «Постоянный портфель» биржевых фондов (ETF) банка.

Портфель включает акции, корпоративные и государственные облигации в нескольких валютах, а также золото. Его средняя историческая доходность составляет 14% в рублях, 7% в долларах США и 6% в евро. Клиенты могут добавить до трех инвестиционных ящиков в этих разных валютах.

Брокерские или депозитные комиссии не взимаются, и банк взимает всего 1,00 рубль (0,014 доллара США) за закрытие счета.Выводимые средства будут облагаться налогом около 13% правительством России.

Затраты фонда — 0,99% от среднегодовой стоимости активов — включаются в стоимость инвестиционного пая на бирже и не возвращаются клиенту.

«По нашим оценкам, к концу 2020 года число пользователей Investment Box превысит 300 000 человек, а в 2021 году оно вырастет до более чем одного миллиона активных пользователей», — говорит генеральный директор Тинькофф Капитал Руслан Мучипов, ссылаясь на американские службы микросбережений Acorns и Stash. «Набирает популярность за рубежом».

«Набирает популярность за рубежом».

«Инвестиционный бокс дает покупателям возможность экономить десятки тысяч рублей каждый год», — добавляет Мучипов.

Компания TCS, материнская компания Тинькофф, испытала падение акций в марте после того, как стало известно, что ее владельцу Олегу Тинькову, живущему в Лондоне с 2013 года, грозит экстрадиция в США по обвинению в уклонении от уплаты налогов.

Тиньков владеет 40% акций TCS, но именно генеральный директор Оливер Хьюз руководит операциями банка, зарегистрированного в Лондоне.

Читать далее: Сбербанк стал партнером Visa и российского супермаркета по открытию магазина Take & Go

Архив Тинькофф Банка — Finovate

На этой неделе для Finovate Global мы встретились с Мохаммедом Азизом, соучредителем и генеральным директором Dapi, финтех-стартапа, который предлагает набор открытых банковских API-интерфейсов, которые помогают подключать банковские счета клиентов, инициировать платежи и получать доступ к данным в режиме реального времени. .Основанная в 2019 году, компания в настоящее время работает в шести странах Ближнего Востока и Африки, а ее штаб-квартиры находятся в Сан-Франциско, Калифорния, и в ОАЭ.

.Основанная в 2019 году, компания в настоящее время работает в шести странах Ближнего Востока и Африки, а ее штаб-квартиры находятся в Сан-Франциско, Калифорния, и в ОАЭ.

Мы говорили о возможности открытого банковского обслуживания для стимулирования инноваций в сфере финансовых услуг в странах с развивающейся экономикой, а также об общей среде для инноваций в сфере финансовых технологий в регионе MENA. Мы также обсудили влияние кризиса COVID-19 на уже существующие тенденции, такие как цифровизация.

Finovate: Dapi — это третья основанная вами компания, но ваша первая компания в сфере финансовых технологий.Что побудило вас сосредоточиться на возможностях этой отрасли? Что вы привносите в финтех из своего опыта в других областях?

Мохаммед Азиз: Dapi был результатом проблемы, с которой я лично столкнулся, когда пытался создать «Spendy», гибрид между одноранговым платежным приложением и приложением для управления личными финансами.

Нам не удалось создать Spendy для большинства развивающихся рынков из-за отсутствия связи с банками, из-за чего мы были очень заинтересованы в создании базовой инфраструктуры, которая обеспечила бы будущее финтех на этих рынках.

Finovate: Расскажите нам о Dapi. Какую проблему решает ваша компания и кто ваши основные клиенты?

Азиз: Миссия Dapi — предоставить строительные блоки для процветающей экосистемы финансовых технологий на развивающихся рынках по всему миру. Наш API служит мостом между финансовыми приложениями и банками, давая разработчикам возможность создавать цифровые кошельки, средства отслеживания бюджета, инвестиционные приложения и многое другое. Наши клиенты — разработчики, работающие над финтех-приложениями, компании, которые хотят включить финансовые услуги в свои мобильные и веб-предложения, а также все, кто хочет включить банковские функции в свои цифровые предложения.

Finovate: Ваша бизнес-стратегия основана на использовании открытого банковского дела в регионе MENA. Насколько сильно там движение к открытому банковскому делу?

Насколько сильно там движение к открытому банковскому делу?

Aziz: Регион MENA — очень интересное место для работы прямо сейчас. Финтех только начинает развиваться здесь, а рынок в значительной степени не освоен, поэтому мы надеемся оказать влияние на регион, охватывающий открытый банкинг и все возможности, которые с этим связаны.Я также хотел бы отметить, что мы можем активировать и налаживать связь независимо от того, присутствует ли открытый банкинг или нет. Нам нравится использовать подход, который использовали такие компании, как Plaid в США или Truelayer в Великобритании, когда они были связаны с банками, несмотря на существующие структуры и правила.

Finovate: Помимо открытого банковского обслуживания, каковы еще некоторые захватывающие тенденции в индустрии финансовых технологий на Ближнем Востоке / в Абу-Даби прямо сейчас?

Азиз: Наблюдается общая тенденция роста интереса к приложениям, которые расширяют возможности финансовых технологий, от цифровых кошельков и одноранговых приложений до инвестиционных платформ и цифровых банков.

Рынок новый и быстро развивается.

Finovate: Мы говорим о Ближнем Востоке и Северной Африке как о регионе. Но между странами Ближнего Востока и Северной Африки существует большая разница. Как это повлияет на вашу способность продавать свои технологии в этом районе?

Aziz: Помимо рыночных соображений, регулирование использования API в финансовых приложениях сильно различается от страны к стране. Это новое и в основном нерегулируемое пространство, но нам пришлось рассмотреть совершенно разные подходы к интеграции наших услуг в ОАЭ, в отличие, например, от KSA.Культура также является еще одним важным фактором, поскольку она варьируется в зависимости от страны и влияет на продукты, которые вы хотели бы выпустить, наряду с подходом к выходу на рынок.

Finovate: Как COVID-19 повлиял на финтех-индустрию в регионе? В начале кризиса мы слышали новости из таких стран, как Иран, но с тех пор не так много. Как обстоят дела у бизнеса, особенно у финтех-бизнеса?

Как обстоят дела у бизнеса, особенно у финтех-бизнеса?

Азиз: Пандемия COVID-19 и ее стремление к социальному дистанцированию и удаленной работе фактически повысили интерес к оцифровке финансовых услуг.Например, в ОАЭ был сделан ряд объявлений о том, что страна будет двигаться в направлении предоставления большего количества онлайн-платежей и других финансовых услуг без необходимости физического обращения в банк.

Finovate: Вы участвовали в программе Y Combinator. На что был похож этот опыт? Что вы посоветуете стартапам, у которых есть возможность пойти по тому же пути с первоклассным ускорителем?

Aziz: Y Combinator стал для нас феноменальным опытом.Это действительно поставило нас на карту и помогло расширить нашу сеть в Кремниевой долине. По нашему опыту, инвесторы и венчурные капиталисты в США обычно не уверены в инвестировании в стартапы на ранней стадии в странах Ближнего Востока и Северной Африки, но YC действительно помогает завоевать доверие.

Finovate: Расскажите нам о своем опыте открытия бизнеса в Абу-Даби.

Азиз: Абу-Даби — прекрасное место для работы, поскольку, как упоминалось выше, это быстрорастущий и развивающийся рынок.Кроме того, мы получили большую поддержку от нашего участия в ADGM и Hub71, которые предоставили нам ресурсы для создания и расширения нашей деятельности на этих начальных этапах.

Finovate: Что мы можем ожидать от Dapi по итогам 2020 года и далее?

Азиз: Мы очень рады продолжать расти и расширяться на различные развивающиеся рынки за пределами ОАЭ. В то же время у нас есть ряд интересных партнерских отношений в ОАЭ, которые, как мы надеемся, приблизят наше видение сильной финтех-экосистемы в регионе MENA.

Вот наш взгляд на финтех по всему миру.

Азиатско-Тихоокеанский регион

- Сингапурская компания MatchMove запускает платформу для международных денежных переводов для предприятий.

- Clik, агрегатор платежей и коммерческий эквайер, базирующийся в Камбодже, привлекает 3,7 миллиона долларов в виде начального финансирования.

- Ведущая азиатская платформа финансовых услуг GoBear объединилась с UnionBank, чтобы запустить решение «кредитование как услуга» на Филиппинах; объявляет нового финансового директора.

Африка к югу от Сахары

- Fiserv подписывает договор о партнерстве с Absa Regional Operations (ARO) для улучшения управления и обработки кредитных карт в девяти африканских странах.

- Ecobank Group объявляет финалистов своего конкурса Fintech уже третий год. Десять африканских стартапов из семи разных стран выбрались из более чем 600 соискателей.

- Salaam Gateway рассматривает развитие исламских финансовых технологий в Кении.

Центральная и Восточная Европа

- Onfido для оптимизации цифровой проверки личности для польского банка Alior.

- Российский Тинькофф Банк запускает новую благотворительную программу Cashback to Give Back.

- Австрийская компания regtech получает финансирование в размере 7,14 миллиона долларов.

Ближний Восток и Северная Африка

- Salt Edge сотрудничает с Jordan Ahli Bank Cyprus, что делает его одной из первых банковских групп на Кипре, достигших соответствия PSD2.

- Израильский Fintech Approve.com привлекает 5 миллионов долларов начального финансирования для своей технологии, которая автоматизирует процесс закупок.

- Infosys Finacle для развертывания своей платформы управления ликвидностью в Национальном банке Бахрейна.

Центральная и Южная Азия

- Народный банк Узбекистана стал партнером Finastra для автоматизации своего бизнеса по управлению рисками.

- TerraPay сотрудничает с банком Alfalah, чтобы обеспечить мгновенные денежные переводы в Пакистан.

- Индийский B2B Fintech Signzy объявляет о планах нанять «около 70» сотрудников в течение следующих шести месяцев в ответ на возросший спрос.

Латинская Америка и Карибский бассейн

- Feedzai расширяет партнерские отношения с PayU, что позволяет компании расширять свои возможности по предотвращению мошенничества в Латинской Америке и регионе EMEA.

- TechCrunch представляет Mozper, службу цифрового банкинга в Латинской Америке, обслуживающую родителей и детей поколения Z.

- MercadoLibre объявляет о планах по запуску брендированных кредитных карт в Бразилии и Чили «в ближайшем будущем».

Тинькофф Банк присоединился к услуге денежных переводов по мобильному номеру Visa

Тинькофф Банк присоединился к услуге Visa по денежным переводам с использованием номера мобильного телефона получателя. Клиенты Тинькофф Банка теперь могут отправлять и получать наличные по телефонному номеру держателям карт ВТБ, Банка Русский Стандарт и Хоум Кредит Банка.

Для использования новой услуги клиентам необходимо активировать ее в своих учетных записях в Тинькофф.ru (раздел Действия) или мобильное приложение (раздел Сервисы), выберите карту Тинькофф из списка и добавьте опцию переводов Visa. На эту карту будут поступать переводы из других банков-участников.

Чтобы перевести деньги с помощью сервиса Visa, клиенту необходимо выбрать раздел «Переводы» в своем аккаунте на сайте Tinkoff.ru или в мобильном приложении и указать номер телефона получателя. Отправитель сможет использовать любой из доступных вариантов перевода, включая перевод Visa по телефону, если получатель активировал его в своем банке.Плата за перевод по телефону будет такой же, как и за перевод с карты на карту.

«Тинькофф Банк одним из первых в России предложил клиентам услугу по оплате на мобильные номера в рамках своей экосистемы. Мы постоянно работаем над расширением нашего портфеля простых и удобных платежных решений. В июле мы были первыми на рынке мобильных платежей вместе со Сбербанком. Сегодня мы рады присоединиться к платежному проекту Visa, который, несомненно, улучшит качество обслуживания наших клиентов.Тинькофф Банк также активно участвует в запуске Системы Faster Payment System, которая позволит осуществлять мгновенные платежи с использованием простых методов идентификации, в том числе по номеру телефона ». — начальник управления платежных систем, вице-президент Тинькофф Банка Анатолий Макешин.

Сегодня мы рады присоединиться к платежному проекту Visa, который, несомненно, улучшит качество обслуживания наших клиентов.Тинькофф Банк также активно участвует в запуске Системы Faster Payment System, которая позволит осуществлять мгновенные платежи с использованием простых методов идентификации, в том числе по номеру телефона ». — начальник управления платежных систем, вице-президент Тинькофф Банка Анатолий Макешин.

«Сегодня, когда на столе есть широкий выбор способов оплаты, пользователям больше не нужно беспокоиться о реквизитах банковской карты. Мобильный номер — это средство идентификации, к которому многие привыкли. Наша новая услуга еще больше улучшит качество обслуживания клиентов для держателей карт Visa, обеспечивая при этом наш обычный высочайший уровень безопасности платежей.»- Генеральный директор ООО« Платежная система Visa »Екатерина Петелина.

Регионы | Страны

|

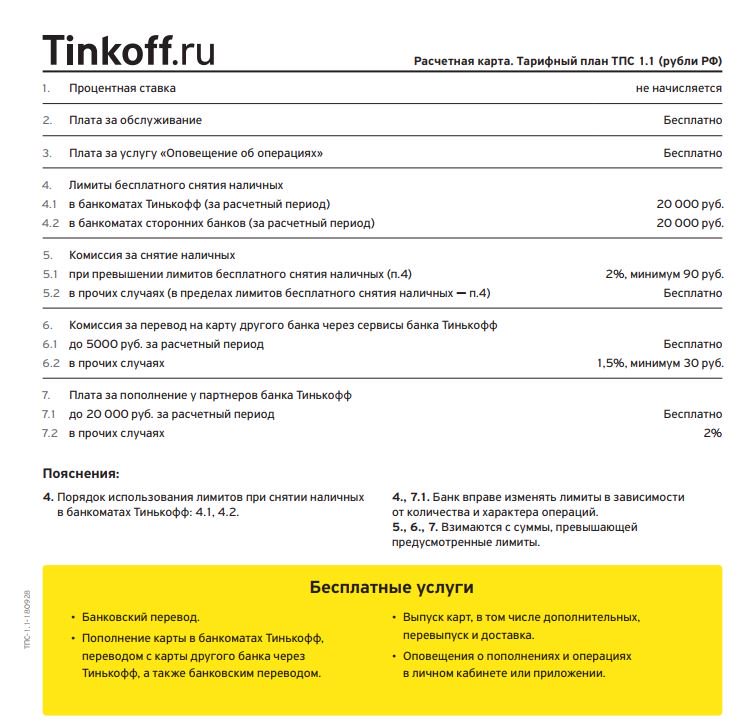

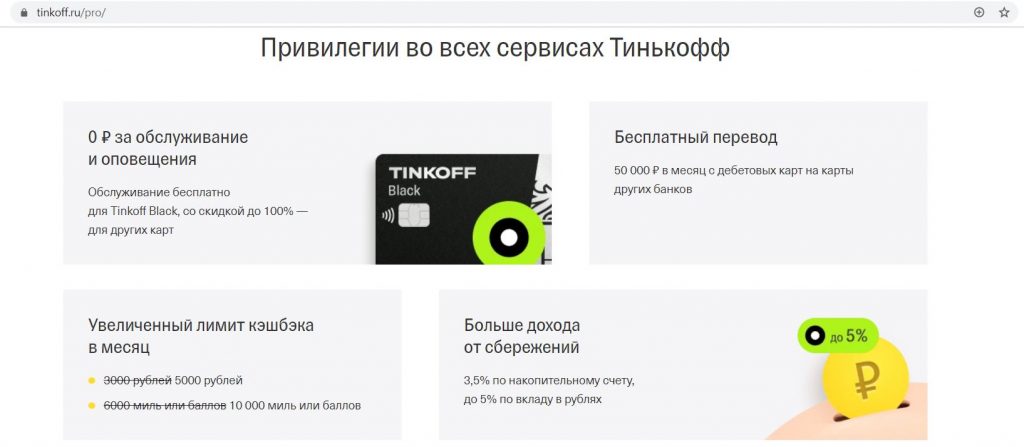

Тинькофф запустил платные подписки — Тинькофф Про и Тинькофф Премиум

Тинькофф представил Тинькофф Про, финансовую подписку, которая позволяет пользоваться продуктами и привилегиями экосистемы Тинькофф и ее партнеров на особых условиях.

Подписка на Тинькофф Про предоставляет доступ к большинству финансовых и нефинансовых продуктов и услуг экосистемы (Тинькофф Мобайл, Тинькофф Страхование, Тинькофф Банк, Тинькофф Трэвел, Тинькофф Бизнес, lifestyle сервисы, Тинькофф Инвестиции) на особых условиях. В частности, с помощью Тинькофф Про вы можете увеличить свой доход (в том числе от сбережений), получить больше кэшбэка на развлечения, страхование и путешествия, бесплатную голосовую связь, использовать повышенные лимиты переводов и т. Д.

Д.

Тинькофф Про также позволяет подключите тематические партнерские подписки.Первым из них были «Видеоуслуги» — эта подписка дает доступ к полным пакетам видеосервисов ivi, «Амедиатека» и Start. В ближайшее время в тематических подписках на Тинькофф Про будут объявлены новые российские и зарубежные партнеры.

Как работает Тинькофф Про:

Финансовая подписка будет особенно интересна клиентам, у которых уже есть карточные продукты Тинькофф — например, она дает скидки на годовое карточное обслуживание, бесплатный СМС-банк для всех карт и т. Д.

Подключение Тинькофф Про также отменяет плату за обслуживание карт и мобильной связи Тинькофф Мобильный, автоматически увеличивает процент по сберегательным счетам и вкладам, увеличивает кэшбэк на путешествия, развлечения и страховые продукты.

Первый месяц подписки на Тинькофф Про — бесплатно, со второго — 199 рублей в месяц. Подключить его можно в приложении Тинькофф: раздел «Еще» → вкладка «Бонусы» → Подписки. Тинькофф Про будет доступен всем клиентам Тинькофф в течение 24 часов.

Тинькофф Про будет доступен всем клиентам Тинькофф в течение 24 часов.

Что включает в себя Тинькофф Про:

- Повышение дохода от сбережений. Абоненты Тинькофф Про получают до 3,5% годовых на сберегательный счет и до 5% на новый депозит в рублях (3% и до 4,5% соответственно без подписки).

Бесплатная мобильная связь. Подписка включает 600 бесплатных минут на Тинькофф Мобайл. Если абонент приобретает пакет на большее количество минут, он получает скидку в размере 600 минут.

Бесплатное обслуживание и уведомление о транзакциях.Кредитные карты Тинькофф Платинум (при стоимости обслуживания до 590 рублей в месяц), дебетовые карты Тинькофф Блэк (до 99 рублей в месяц) становятся бесплатными. На обслуживание специализированных и ко-брендовых карт, например, All Airlines, All Games, Тинькофф Драйв, S7 — Тинькофф, клиентам предоставляется скидка 50%.

Уведомление о транзакциях по всем картам клиентов становится бесплатным.

Расширенные лимиты кэшбэка:

- Лимит кэшбэка увеличится: максимальный кэшбэк по карте Тинькофф Блэк составит 5000 рублей в месяц (вместо 3000 рублей), на Тинькофф Платинум, ALL Games, ALL Airlines и Карты Тинькофф Драйв — 10 000 бонусов или миль (вместо 6000)

Кэшбэк увеличится в Тинькофф Трэвел.При покупке авиабилетов возвращается до 7%, при бронировании отелей — до 10%.

До 15% будет кэшбэк за покупку билетов в кино, театры и на концерты через сервисы Тинькофф (для клиентов без подписки — 5%).

Количество категорий повышенного кэшбэка увеличится (с 3% до 15%) на выбор от 6 до 7. Из них клиент выбирает 3 категории, которые ему нужны каждый месяц.

- Увеличен лимит переводов на карты других банков.Лимит по переводам с карт Тинькофф на карты других банков увеличится до 50 000 рублей (без подписки — 20 000 рублей).

Персональные спецпредложения в Тинькофф Таргет с повышенным кэшбэком. Клиентам «Тинькофф Про» доступен расширенный персональный выбор с повышенным кэшбэком до 70% в разделе «Спецпредложения» (от российских товарных брендов и компаний на базе Тинькофф Реко). Первым партнером по увеличению кэшбэка в рамках Тинькофф Про стал товар.ru, объединяющая ведущие интернет-магазины России.

Клиентам «Тинькофф Про» доступен расширенный персональный выбор с повышенным кэшбэком до 70% в разделе «Спецпредложения» (от российских товарных брендов и компаний на базе Тинькофф Реко). Первым партнером по увеличению кэшбэка в рамках Тинькофф Про стал товар.ru, объединяющая ведущие интернет-магазины России.

Лимиты на пополнение счета и снятие наличных для предпринимателей и компаний. Тинькофф Про увеличивает лимит на пополнение счета через банкомат и снятие средств со счета в Тинькофф Бизнес на 100000 рублей. Опция заработает после запуска и будет доступна всем предпринимателям, подписавшимся на индивидуальную карту в Тинькофф.

Повышенный кэшбэк по продуктам Тинькофф Страхование. При покупке полисов автострахования, туристической страховки и других полисов Тинькофф Страхование в мобильном приложении Тинькофф на карту будет возвращен 7% кэшбэк.

Подписка на видео. Абоненты Тинькофф Про могут воспользоваться новой партнерской подпиской Тинькофф Видеоуслуги на особых условиях. Предоставляет доступ к полным премиум-версиям подписок трех крупнейших видеосервисов российского Интернета (около 100000 фильмов и сериалов):

Предоставляет доступ к полным премиум-версиям подписок трех крупнейших видеосервисов российского Интернета (около 100000 фильмов и сериалов):

- Start — оригинальные сериалы и фильмы, созданные одноименной сервисной студией, а также эксклюзивные премьеры перед показом на телевидении и библиотека российских и зарубежных художественных и документальных фильмов, сериалов и проектов для детей.

«Амедиатека» — для просмотра премьер сериалов и фильмов одновременно со всем миром, а также хитов ведущих студий.

ivi — широкий каталог фильмов, сериалов и мультфильмов.

Общая стоимость видеоподписки (в которую уже включена подписка на Тинькофф Про) составляет 648 рублей в месяц.

Подписка Тинькофф Премиум

Одновременно с Тинькофф Про запускается расширенная версия подписки Тинькофф Премиум.Помимо текущих условий, он позволяет держателю любой карты Тинькофф банка получить привилегии, предусмотренные для держателей премиальных карт.

Тинькофф Премиум включает в себя еще больше специальных условий: увеличенный лимит трансфера, увеличенный размер кэшбэка, услуги консьержа, вызов автоконсьержа, доступ в бизнес-залы аэропорта, страхование путешествий для всей семьи и многое другое.

После активации подписки Тинькофф Премиум для существующих клиентов обслуживание любых платежных и кредитных карт Тинькофф становится для них бесплатным.Подписка на Тинькофф Премиум будет автоматически активирована для держателей премиальных карт All Airlines Black Edition (дебетовая и кредитная), Tinkoff Black Metal, PhysTech Black Edition, CSKA Black Edition (дебетовая). Лимит на бесплатные переводы с карт Тинькофф на карты других банков составит 100 000 рублей.

Также пользователи Тинькофф Премиум смогут получить кэшбэк в размере 20% за оплату лайфстайл услуг в приложении Тинькофф с лимитом до 6000 рублей за каждую из услуг.Кэшбэк на покупку любого страхового продукта через суперприложение Тинькофф для пользователей Тинькофф Премиум составит 15%. Также в подписку включены бесплатные безлимитные звонки с Тинькофф Мобайл по всей России. Путешествуя по Европе, пользователи этой подписки будут получать 1 ГБ Интернета в месяц в месяц.

Также в подписку включены бесплатные безлимитные звонки с Тинькофф Мобайл по всей России. Путешествуя по Европе, пользователи этой подписки будут получать 1 ГБ Интернета в месяц в месяц.

Стоимость подписки на Тинькофф Премиум составляет 0 рублей в месяц при соблюдении определенных условий. В остальных случаях — 1990 рублей в месяц.

* Статья переведена на основе материалов iGuides.ru на сайте www.iguides.ru. Если есть какие-либо проблемы с содержанием, авторскими правами, оставьте, пожалуйста, отчет под статьей. Мы постараемся обработать как можно быстрее, чтобы защитить права автора. Большое спасибо!

* Мы просто хотим, чтобы читатели получали более быстрый и легкий доступ к информации с помощью другого многоязычного контента, а не информации, доступной только на определенном языке.

* Мы всегда уважаем авторские права на содержание автора и всегда включаем оригинальную ссылку на исходную статью.Если автор не согласен, просто оставьте отчет под статьей, статья будет отредактирована или удалена по просьбе автора.

Нам не удалось создать Spendy для большинства развивающихся рынков из-за отсутствия связи с банками, из-за чего мы были очень заинтересованы в создании базовой инфраструктуры, которая обеспечила бы будущее финтех на этих рынках.

Нам не удалось создать Spendy для большинства развивающихся рынков из-за отсутствия связи с банками, из-за чего мы были очень заинтересованы в создании базовой инфраструктуры, которая обеспечила бы будущее финтех на этих рынках. Рынок новый и быстро развивается.

Рынок новый и быстро развивается.

С.)

С.)