пример, как устроена, плюсы и минусы, как пользоваться

Это история из Сообщества. Редакция задала наводящие вопросы, бережно отредактировала и оформила по стандартам журнала.

Norf

перенял опыт отца

Профиль автора

Мой отец ведет учет своих расходов с начала нулевых в табличках в «Экселе».

Он следил за семейным бюджетом столько, сколько я себя помню. Однажды даже случилась такая история: мне понадобилась дискета на урок информатики, я нашел ее дома, вставил в компьютер и увидел какие-то файлы. Подумал, что наверняка есть их копии, и удалил, даже не сохранил данные на компьютере: ума не приложу, почему я так сделал. В итоге я удалил отцовские таблицы с расходами за шесть лет в периоде конца девяностых — начала нулевых.

Отец и подначил меня завести свою табличку. Так, в старших классах я тоже начал записывать, сколько денег у меня есть и сколько я трачу. Считал каждую монетку, но спустя время забивал и начинал сначала. В то время таблица быстро наскучивала, ведь я и так знал, что у меня есть 500 Р и мне нужно накопить еще столько же, чтобы купить игрушку, которую я хочу. В учете расходов не было нужды, но сама идея прижилась.

В то время таблица быстро наскучивала, ведь я и так знал, что у меня есть 500 Р и мне нужно накопить еще столько же, чтобы купить игрушку, которую я хочу. В учете расходов не было нужды, но сама идея прижилась.

В студенческие годы я начал следить за бюджетом серьезнее. Моя таблица становилась сложнее и в 2016 году переехала в «Гугл». Главной задачей для меня стало постоянное четкое понимание количества денег, которые есть на руках. Когда все деньги лежали бумажками в кошельке и их было не более 15 000 Р, это было несложно. Но когда появились безналичные — сначала на одной карте, потом на двух, затем прибавилась кредитка — и я стал жить со своей дамой, вообще перестал понимать, сколько у нас денег. Под решение этой задачи и стала затачиваться таблица.

Как все устроено

В ранней версии в таблице не было даже разделения по месяцам: на одном листе находился поток дат более чем за год. Но постепенно у меня появлялись новые источники доходов и расходов, записей становилось все больше, а листать страницу приходилось слишком долго.

Тогда я стал разделять периоды жизни на разные листы в рамках одного файла, добавляя что-то новое на каждую новую страницу. Потом возникла потребность самоанализа, и я стал выделять недели цветами, чтобы примерно представлять, сколько трачу за определенный период. Затем я решил начать контролировать различные категории расходов и доходов. В самом начале это было вызвано скорее любопытством, нежели необходимостью самоконтроля: я хотел увидеть числа на большом отрезке времени.

/financial-habitus/

«Есть страх, что денег не будет вообще»: 7 финансовых привычек из нашего детства

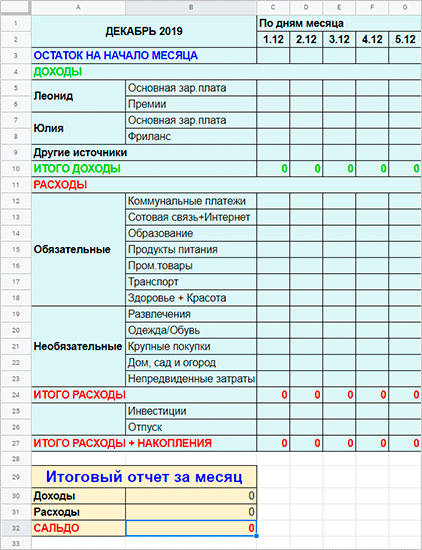

Сейчас таблица состоит из нескольких листов, каждый из которых выполняет свою задачу.

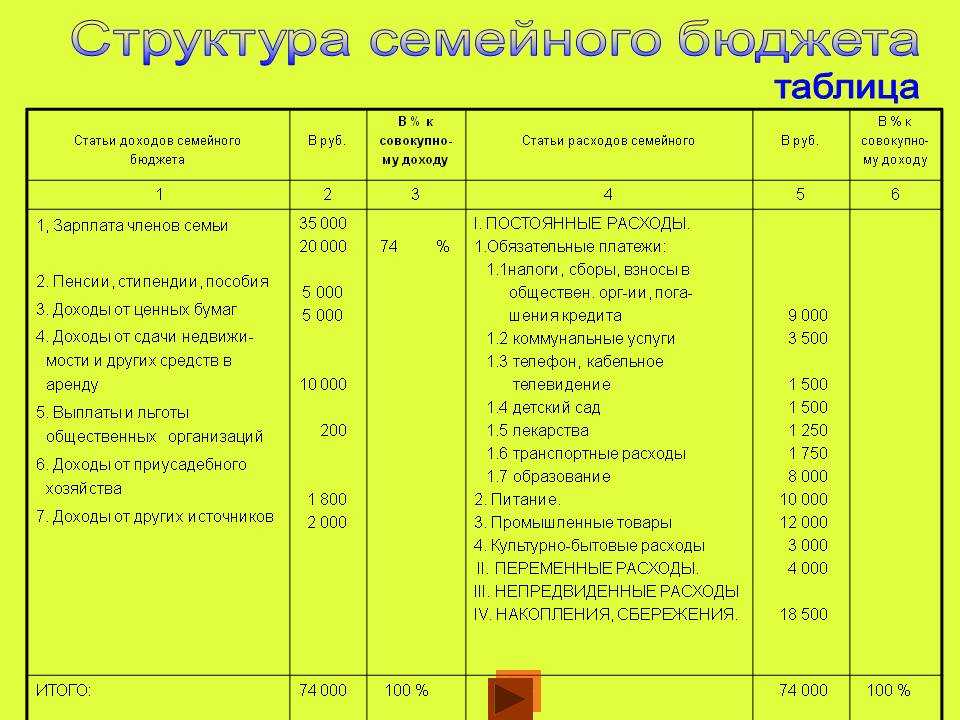

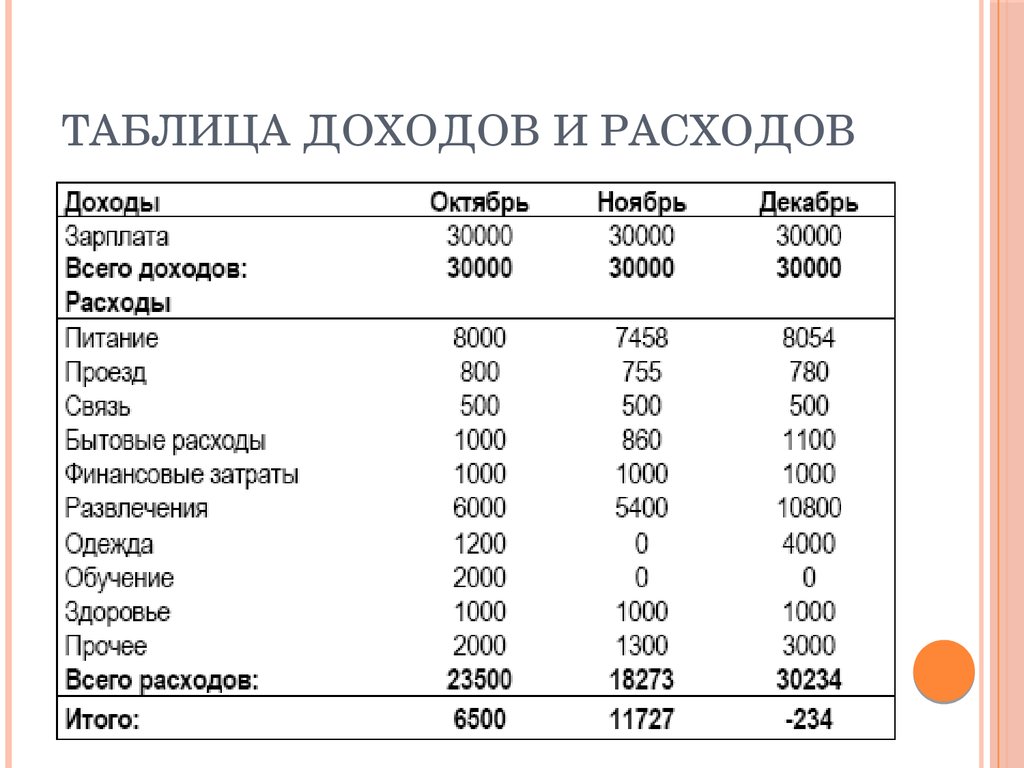

Лист «Шаблон» — основной, которым предстоит пользоваться, его можно скопировать и размножить на разные месяцы. Он состоит из нескольких столбцов: доходы, расходы и кредит. Каждый столбец разделен на четыре пункта: категория операции, сумма, дата и комментарий. В правой части есть дополнительные поля, которые позволяют следить за текущим балансом или проверять траты в различных категориях.

В правой части есть дополнительные поля, которые позволяют следить за текущим балансом или проверять траты в различных категориях.

Лист «Категории» позволяет суммировать показатели во всех категориях за все время заполнения таблицы. Теперь вы всегда будете знать, сколько денег ушло на тот или иной тип расходов, сколько вы потратили в среднем по месяцам или за год. Здесь же можно добавлять новые категории и адаптировать под себя те, что есть. Процесс выбора категорий и подсчета расходов по ним автоматизирован. Также здесь есть раздел долгов, в котором можно посчитать, сколько вы или вам должны.

Лист «Инструкция». Здесь есть подробное описание всех возможностей таблицы и пояснения, как ими пользоваться.

Лист «Шаблон» можно использовать как основу На том же листе находится дополнительный раздел, при помощи которого можно следить за балансом и проводить его корректировку Лист «Категории» позволяет категоризировать доходы и расходы Раздел «Учет долгов» на том же листе с категориями На последнем листе можно найти подробную инструкцию по ведению таблицыТаблица требует дотошного ведения расходов и доходов — вплоть до рубля. Это трудоемкое занятие, особенно в процессе формировании привычки. Но с наступлением эпохи безналичных расчетов стало проще: сейчас все расходы хранятся в приложении банка, откуда их можно перенести в таблицу даже с задержкой в несколько дней.

Это трудоемкое занятие, особенно в процессе формировании привычки. Но с наступлением эпохи безналичных расчетов стало проще: сейчас все расходы хранятся в приложении банка, откуда их можно перенести в таблицу даже с задержкой в несколько дней.

Чтобы вести учет наличных денег, я использую следующий лайфхак: с тех пор как у меня появилась настоящая зарплата, я перестал учитывать монеты в кошельке и записываю расходы купюр. Например, если покупка обошлась мне в 80 Р, я записываю 100 Р, а 20 Р убираю в карман. В будущем покупку на 120 Р я запишу как 100 Р, добавив 20 Р монетами из кармана.

При постоянном заполнении таблицы вы всегда будете видеть ваш текущий баланс. Математика простая: стартовая сумма ± стартовые долги + доходы − расходы − кредиты ± новые долги.

Особенности таблицы

Лимит на день. Вы можете ограничивать свои траты в формате квеста, пользуясь лимитами на день, которые каждый день повышают допустимую сумму расходов на выбранную категорию на указанное значение. Часто такие функции представлены в виде API или дополнительных программ, но у меня все работает исключительно на штатных возможностях таблиц, хотя это решение и вышло достаточно громоздким.

Часто такие функции представлены в виде API или дополнительных программ, но у меня все работает исключительно на штатных возможностях таблиц, хотя это решение и вышло достаточно громоздким.

Лимиты на день помогают завязать с вредными финансовыми привычками либо сформировать новые полезные. Например, можно выставить 400 Р в день на развлечения, притом что обычно вы столько не расходуете, и заставлять себя тратить деньги на эту категорию каждый месяц. Я пользовался этой функцией, когда начинал чувствовать свою зависимость от чего-либо. Это могут быть безобидный кофе, походы в кино или любимые вкусняхи, а могут быть алкоголь и сигареты.

/shame-spend-money/

Почему так сложно тратить деньги на себя

Работает функция так: таблица каждый день дает вам сумму, которую можно потратить на выбранную категорию. Если хотите что-то купить, сначала накопите денег на свою хотелку. А если не удержались и все-таки купили, лимит на день покажет отрицательное значение. Условно говоря, вы заняли денег сами у себя и теперь должны их вернуть.

Условно говоря, вы заняли денег сами у себя и теперь должны их вернуть.

Чтобы «включить» лимиты, нужно:

- Перейти на лист «Шаблон» или конкретного месяца.

- В разделе «Лимиты на день» указать интересующие вас категории и прикинуть максимальную сумму, которую вы можете потратить на них каждый день. Если делаете это на странице «Шаблон», имейте в виду, что после нужно перенести все, что вы зафиксировали, на страницу текущего месяца.

- В строке с датой указать первый день текущего месяца и потянуть за нижний угол ячейки, чтобы растянуть ее вниз. Дальше таблица будет работать сама по себе.

Калькулятор для самопроверки. Со временем некоторые расходы могут ускользнуть — например, произойдет неожиданное списание с карты или сотка выпадет из кармана. Это неизбежно, ведь жизнь не компьютерная модель, поэтому иногда расчетный баланс требует корректировки.

Чтобы провести корректировку, придется заглянуть во все приложения и кошельки и записать общее количество финансов вручную в подтаблицу «Баланс де-факто». После этого в таблице «Результаты самопроверки» отобразится разница фактического баланса и расчетного. Можно проанализировать это значение, попытаться найти потерянные или лишние деньги либо просто принять и жить дальше.

После этого в таблице «Результаты самопроверки» отобразится разница фактического баланса и расчетного. Можно проанализировать это значение, попытаться найти потерянные или лишние деньги либо просто принять и жить дальше.

/list/excellent-excel/

7 полезных формул для тех, кто считает деньги в эксель-таблице

Чтобы исправить ошибку, нужно внести получившуюся разницу в специальную подтаблицу «Корректировка расчетного баланса», которая находится справа от «Баланса де-факто» на странице каждого месяца, и указать дату проверки. В результате общая сумма доступных средств изменится, разница станет равна нулю, а записанное значение пройдет мимо всех категорий.

Недостатки таблицы

Как я и говорил, каждое приложение и каждая таблица заточены под нужды их создателей, и эта — не исключение. Преимущества моей таблицы — удобство и дружелюбный интерфейс. А результат ее ведения — понимание своих финансов в моменте и в перспективе.

Но есть и недостатки, которые могут быть для кого-то критичными:

- Технически таблицу вести очень легко, практически — нужно вводить все расходы и доходы вплоть до рубля.

Не каждый справится с этой задачей. А если вы хотите вести в ней семейный бюджет, перфекционистами должны быть вы оба.

Не каждый справится с этой задачей. А если вы хотите вести в ней семейный бюджет, перфекционистами должны быть вы оба. - Таблица учит планированию, но в ней нет функционала, который заранее «блокирует» деньги на ежемесячные траты типа ЖКХ. О таких расходах нужно помнить самому. Таблица лишь формирует понимание того, сколько на это дело тратится ежемесячно.

- В таблице нет возможности разбить трату на подкатегории. Тем, кому важно понимать, сколько денег уходит именно на мясо, сколько — на рыбу, сколько — на фрукты, а сколько — на сладости к чаю, будет непросто. Чтобы разбить категорию «Продукты» на эти пункты, придется изучать каждый чек. Это сложно и долго.

- В таблице нет графиков. Но при желании вы сможете собрать их самостоятельно, все необходимые данные есть.

- Таблицу можно вести только в одной валюте. Если вы получаете деньги и тратите их в нескольких валютах сразу, вам придется постоянно приводить их к одному значению. Для этого в таблице есть актуальные курсы валют, на которые можно умножить любую сумму.

Если для вас эти недостатки допустимы, возможно, с этой табличкой у вас все получится.

Как начать работать с таблицей

В самой таблице на последнем листе есть подробная инструкция по использованию. Чтобы начать вести бюджет в этой таблице, вам нужно:

Создать копию таблицы в своем гугл-диске. Для этого нужно перейти по ссылке и нажать соответствующую кнопку в выпадающем окне. Копия становится вашей личной.

Заполнить подтаблицу «Баланс де-факто» на листе «Шаблон». Вам нужно будет обозначить все места хранения денег: карты, вклады, наличные. Левая часть раздела нужна, чтобы фиксировать деньги, которые вы не хотите учитывать в ежемесячном бюджете, например сбережения. Столбцы в середине — это все карты и наличные, которые находятся у вас в обороте. А столбцы справа — кредитные карты с их лимитами и остатками.

Создать копию страницы «Шаблон» и указать в названии нового листа текущий месяц. Например, «январь».

Заполнить таблицу «Входные долги» на листе «Категории» — просуммируйте ваши долги и запишите их в соответствующие ячейки.

Указать необходимые категории на листе «Категории». После того как вы добавите нужные категории на этой странице, они автоматически подтянутся на остальные листы и появятся в столбцах, выделенных голубым цветом. В доходах и расходах появится выпадающий список с перечисленными категориями, которые можно дополнять в любой момент.

Заполнить подтаблицу «Баланс де-факто» на листе текущего месяца и записать все рубли, которые есть в наличии на данный момент. Получится три значения: «Всего», «Баланс на месяц» и «Кредит». Первое — это все ваши сбережения, второе — деньги, на которые планируете жить, третье — сумма по всем кредитным картам.

Вписать значение из «Баланса на месяц» в первую строку доходов. Если у вас есть кредит, нужно вписать его в разделе «Кредит» аналогичным образом. Разница с расчетным балансом станет равна нулю.

Внести доходы и расходы. Все готово, теперь можно просто добавлять актуальные данные в течение месяца.

По завершении месяца создать копию листа «Шаблон» и перенести «Текущий баланс» в первую строчку доходов нового листа. Если хотите проверить правильность расчетов, нужно снова заполнить «Баланс де-факто» и внести разницу с расчетным балансом в раздел «Корректировка расчетного баланса» — текущее значение будет обновлено.

Результат

Таблица — это мой инструмент самоконтроля. Сейчас я смогу обойтись и без нее, хотя это будет непривычно, так как она помогла мне стать более дисциплинированным. Если бы я изначально не пришел к этому способу ведения бюджета, мне было бы гораздо сложнее планировать крупные траты и распоряжаться сбережениями.

Скачать шаблон

Моя жена тоже пользуется этой таблицей: мы стали вести общий бюджет, как только начали жить вместе. Она приняла мой подход и сразу подключилась к процессу. Может быть, у нее не было того же интереса, что и у меня, но она понимала, что это дело хорошее и важное для нас обоих. Сейчас каждый имеет доступ к таблице и записывает свои расходы по факту покупки или вечерком после похода по магазинам. Жена привыкла к этой системе достаточно быстро, так как с годами таблица стала не только удобной, но и красиво оформленной и интуитивно понятной.

Сейчас каждый имеет доступ к таблице и записывает свои расходы по факту покупки или вечерком после похода по магазинам. Жена привыкла к этой системе достаточно быстро, так как с годами таблица стала не только удобной, но и красиво оформленной и интуитивно понятной.

В итоге за три года мы ни разу не попадали в финансовые западни. У нас всегда есть деньги на текущий месяц с запасом в полтора раза, а также подушка безопасности на непредвиденные расходы.

Эксельки.Здесь хвалятся своими наработками в «Гугл-таблицах»

Показать свою табличку

Список таблиц для ведения бюджета: описание, функции

В Т—Ж вышло много статей про эксель-таблицы для ведения бюджета.

Дмитрий Шаров

устроил разборки

Профиль автора

В них, в отличие от приложений, нет рекламы, их можно использовать бесплатно и настраивать функционал на свой вкус.

Мы выбрали шесть популярных таблиц в одной статье и сравнили их способности: выбирайте, где вам удобнее вести бюджет.

План-2035

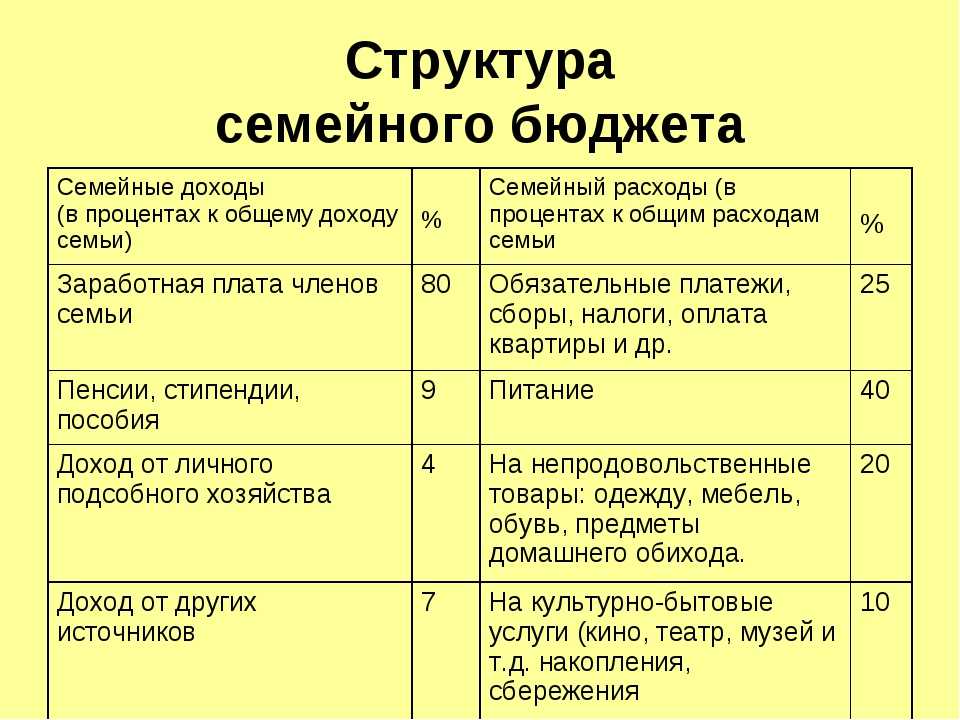

Главная цель: построить долгосрочный финансовый план для семьи и накопить на пенсию.

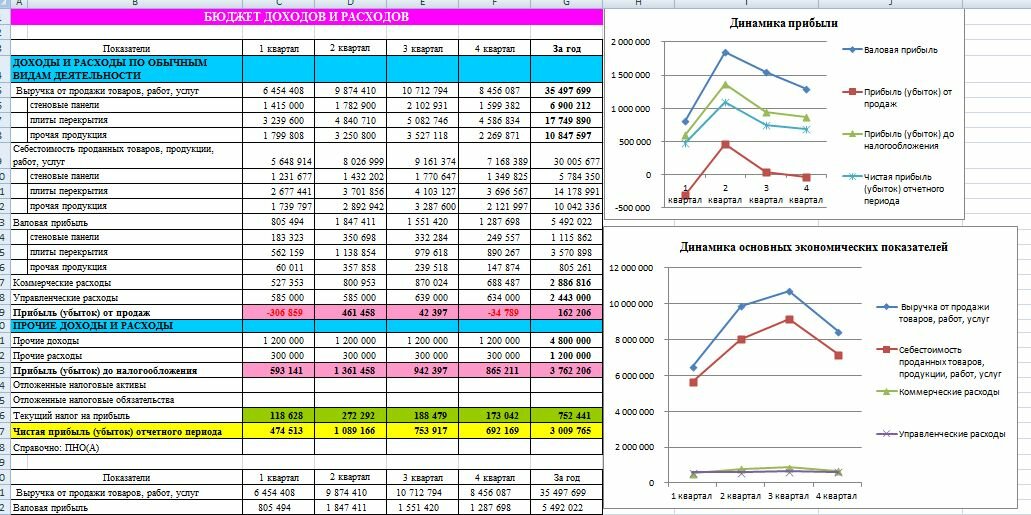

Как устроена таблица. Основная идея таблицы — составить план на год уже в первые дни января и отслеживать его выполнение каждые две недели.

В годовой финансовый план вносятся все планируемые доходы: зарплаты, авансы и отпускные, кэшбэк, налоговые вычеты и подарки.

А расходы делятся на четыре блока:

- Обязательные — услуги ЖКХ и еда, накопления, детские секции, ипотека.

- Автомобиль — бензин, ремонт, страхование, налоги и штрафы.

- Дом — налоги и строительство.

- Семья — одежда, подарки, здоровье и отпуск.

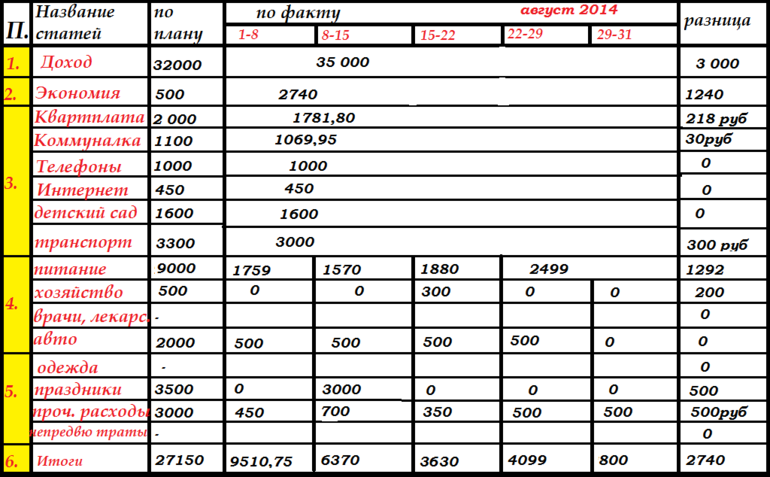

Основные функции. В начале каждых двух недель авторы таблицы заполняют планируемые доходы и расходы на этот период, а потом смотрят, по каким категориям превысили план и почему.

Таблица анализируют расходы, помогает держать в памяти обязательные платежи и дает понять, может ли семья позволить себе спонтанные траты вроде ремонта машины или их надо отложить на другой месяц.

Таблица показывает, какой остаток получается на конец года, в каких месяцах есть риск потратить больше и как поживают накопления на важные категории. Для авторов таблицы важные категории — инвестиции, отпуск, ремонт и одежда. Деньги на них считаются как фиксированный процент от месячного дохода. В сумме набегает 56% — именно эта доля направлена на основные жизненные цели. Оставшиеся 44% уходят на повседневные нужды.

Приятные мелочи. Если в какой-то месяц остается меньше 10 тысяч свободных денег, загорается тревожная кнопка «Мало!».

В чем сложность. Не каждый сможет спланировать основные доходы и расходы на год вперед, а количество цифр и столбцов с первого взгляда немного отпугивает.

Бюджет на 1000 дней

Главная цель: сократить расходы по отдельным категориям без снижения уровня жизни. Для этого при планировании бюджета на месяц основное внимание уделяется не средним значениям, а расходам за этот месяц в прошлые годы.

Для этого при планировании бюджета на месяц основное внимание уделяется не средним значениям, а расходам за этот месяц в прошлые годы.

Как устроена таблица. Для записи расходов есть три вкладки: «Повседневные», «Крупные» и «Квартира».

В первую отправляется большинство расходов: продукты, бары, транспорт, кино, подарки и другие.

Каждой трате присуждается категория. Категорию нужно выбирать из выпадающего спискаДля детального анализа есть подкатегории. Они автоматически подтягиваются при выборе категории, и их также можно выбрать из выпадающего списка. Так, в категории «Транспорт» нужно выбрать такси, метро, автобус, электричку или что-то другое, а в «Ресторанах» — бары, рестораны, бургерные, доставку и кальянные.

Не в каждом городе есть метро и не все курят кальян, поэтому набор категорий легко настроить под себя.

Во вкладку «Крупные траты» создатель таблицы заносит расходы на путешествия, абонемент в спортзал и покупки дороже 15 000 Р. Так, майка за 2000 Р и зимняя куртка за 20 000 Р отправятся в разные вкладки, хотя относятся к одежде: майка — в «Повседневные», а куртка — в «Крупные».

На вкладку «Квартира» уходит все, что связано с недвижимостью — ипотека, аренда, услуги ЖКХ и ремонт.

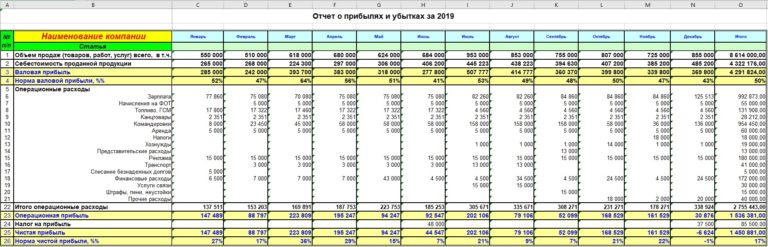

Основные функции. Данные о расходах собираются на первой вкладке в интерактивные диаграммы и помогают понять, куда уходит бюджет.

Здесь можно увидеть распределение расходов по категориям и средние расходы по месяцам и дням недели. Благодаря этому можно заметить, как увеличиваются траты на подарки в декабре, на алкоголь — в январе, и успеть подготовиться к перепадам.

Для каждой категории трат в таблице есть своя вкладкаПриятные мелочи. На главной есть средний бюджет на месяц и интерактивная вкладка, которая обзывает транжирой, если дневной лимит расходов превышен.

На вкладке «Справочники» есть инструкции, которые помогают быстрее разобраться в функциях таблицы.

Некоторые подсказки автор оставил прямо в описании сводных таблиц. Это помогает не запутаться в формулах и не сломать все при настройке под себяВ чем сложность. Нужно терпеливо вести таблицу хотя бы три месяца, чтобы анализ данных имел смысл.

Нужно терпеливо вести таблицу хотя бы три месяца, чтобы анализ данных имел смысл.

Сделай сам!

Главная цель: сделать таблицу, в которой не придется заполнять бесполезные вкладки и которая на 100% подойдет под ваши расходы и экономические цели.

Как устроена таблица. Это упрощенная версия таблицы «1000 дней», которую легко настроить под себя.

Траты здесь также вносятся на трех вкладках: «Повседневные», «Крупные» и «Квартира».

Для каждой покупки надо указать категорию, стоимость и дату, чтобы потом найти нужный деньНеобязательно пользоваться стандартными категориями. Можно удалить ненужные, заменить их или добавить новые.

Для этого на последней вкладке — «Справочники» — нужно изменить содержимое ячеекОсновные функции. Таблица показывает, как вы придерживаетесь лимита расходов, и предостерегает от лишних трат. Кроме этого, на ней видно, сколько в месяц уходит на каждую категорию, процент расходов по дням недели и подробный анализ повседневных трат.

Автор таблицы делает упор на ежедневные расходы, ведь именно в них прячутся спонтанные покупки, которые съедают бюджет. Да, абонемент в зал влияет на картину, но это не то, с чем нужно бороться.

Суммы повседневных трат можно оценить по дням недели и категориямНа вкладке «Динамика» можно сравнить расходы в этом месяце со средним значением за последние полгода, но для этого нужно вести таблицу не меньше этого времени.

Голубая линия показывает рост или падение расходов. Синяя — среднее значение трат за месяцПриятные мелочи. Есть подробная инструкция. Можно быстро понять, как работают формулы, и оставить только нужные функции.

Первая вкладка не даст забросить хорошее начинание. Она напомнит вовремя внести расходы и скажет «Пока все в норме», если расходы не перешагнули через дневной лимит, или «Начни уже экономить!» — если вы потратили больше, чем заработали.

В чем сложность. В таблице нет раздела с доходами, поэтому, если траты растут синхронно с заработком, этого никто не оценит.

Бюджет с IFTTT

Главная цель: вести таблицу со смартфона.

Как устроена таблица. Главная фишка таблицы — простой ввод данных и быстрый доступ к информации. Для этого придется потратить около 10 минут для интеграции с сервисами IFTTT и «Гугл-формами» — это сервис, который помогает вносить изменения в таблицу в простом окне вместо открытия громоздкой конструкции. IFTTT — это бот для мессенджеров, который берет данные из общей таблицы и рассылает оповещения об остатке и превышении лимита.

Таблица делит расходы на три группы: «Постоянные», «Крупные» и «Повседневные».

«Постоянные» — ипотека, услуги ЖКХ, мобильная связь, подписки и все, что повторяется каждый месяц. «Крупные» — это нерегулярные большие покупки. Например, расходы на ремонт и отпуск, покупка бытовой техники, гаджетов и автомобиля. «Повседневные» — это все остальное: продукты, бытовая химия, развлечения и другие ежедневные траты.

| Расходы можно заносить в «Гугл-форму» даже не открывая таблицу: для этого надо вынести ярлык на экран смартфона и открывать как приложение | После этого бот IFTTT отправит уведомление об остатке на день в удобном мессенджере |

Основные функции. Все данные собираются в сводных таблицах на вкладке «Дашборд», и это единственная вкладка, куда нужно заходить после настройки таблицы. Тут можно выбрать месяц и разбить траты по основным категориям, а также посмотреть динамику повседневных расходов от месяца к месяцу.

Все данные собираются в сводных таблицах на вкладке «Дашборд», и это единственная вкладка, куда нужно заходить после настройки таблицы. Тут можно выбрать месяц и разбить траты по основным категориям, а также посмотреть динамику повседневных расходов от месяца к месяцу.

Приятные мелочи. Есть подробная инструкция, как вместо сводных таблиц на вкладке «Дашборд» собирать красивые отчеты в Datastudio.

Позже автор пересобрал таблицу и добавил в нее аналитику доходов.

Теперь по соседству с графиками повседневных трат на «Дашборде» есть диаграммыВ чем сложность. Для удобной работы с таблицей нужно подключить сторонние сервисы: «Гугл-формы», IFTTT, Datastudio.

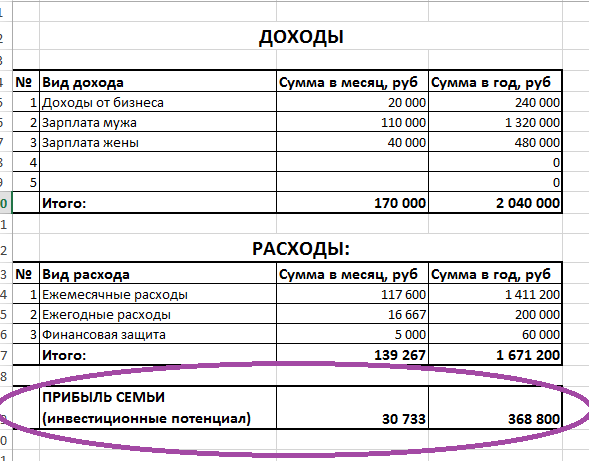

Личный бюджет на год

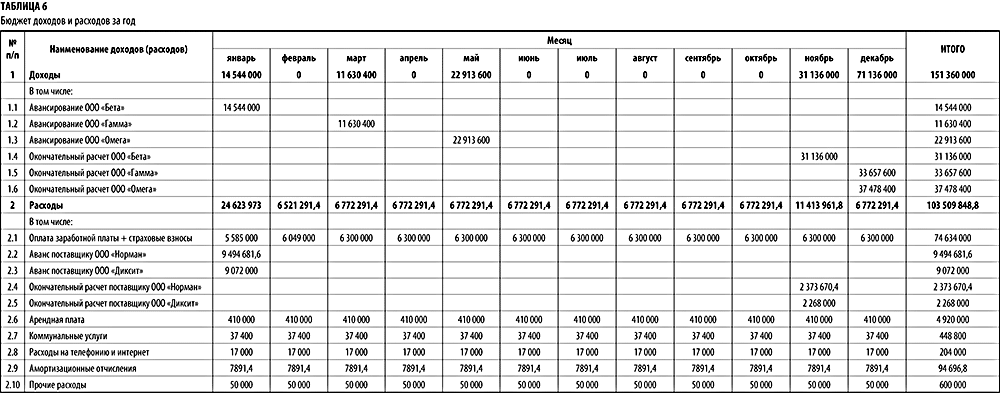

Главная цель: спланировать бюджет на год в небольшой и понятной таблице.

Как устроена таблица. Финансовый план на год помещается на одной вкладке. Чтобы понять, на что получится накопить, нужно помесячно вносить планируемые доходы, расходы, распределять остатки по финансовым целям и просчитывать непредвиденные траты.

Чтобы понять, на что получится накопить, нужно помесячно вносить планируемые доходы, расходы, распределять остатки по финансовым целям и просчитывать непредвиденные траты.

Доходы учитывают зарплаты, премии, налоговые вычеты и прочие источники. В последний пункт попадают подарки, деньги от сдачи в аренду квартиры, фриланс и другие специфические поступления. Стандартные расходы делятся на повседневные, кредитные, квартирные и автомобильные.

Основные функции. Если в каком-то месяце расходы превышают доходы, он выделяется красным цветом. В этом случае надо сократить крупные траты или перенести остаток с другого месяца — для этого есть строчка «Перенос».

/tablichki-uchebnik/

Курс по гугл таблицам

Когда ни в одном месяце нет дефицита, можно распределить остатки на основные цели. По умолчанию это финансовая подушка, отпуск, новая машина и досрочное погашение ипотеки, но можно добавить любой близкий сердцу пункт.

Остатки распределяются в процентных долях, которые вы задаете в самом начале использования таблицы.

Приятные мелочи. Есть инструкция по планированию бюджета. Автор построчно объясняет что, куда и зачем записывать в таблицу.

Также в ячейки можно добавлять напоминания: продлить ОСАГО, подать документы на вычет или пройти техобслуживание авто.

Напоминания остаются в виде небольших меток в каждой категории и не мешают работать с таблицейВ чем сложность. Нет анализа повседневных трат. Они попадают в бюджет одной суммой, которую нельзя поделить на категории и уменьшить.

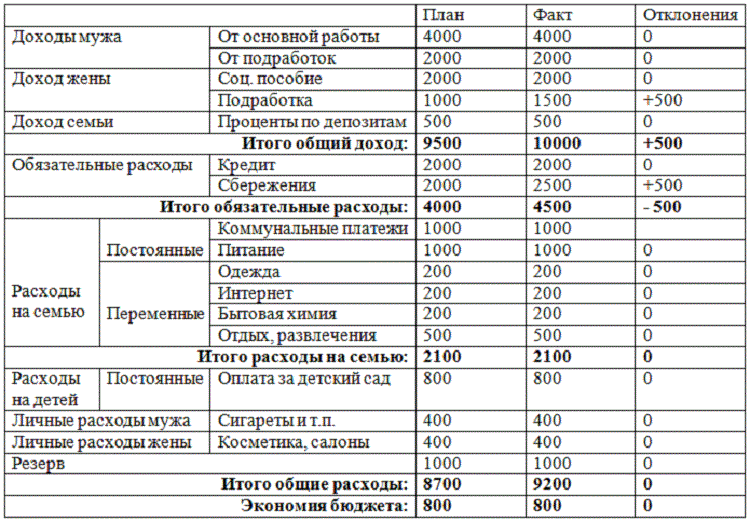

Семейный бюджет за 15 минут в неделю

Главная цель: накопить деньги без ежедневного учета расходов.

Как устроена таблица. Финансовый план состоит из одной таблицы, которую нужно каждую неделю копировать и начинать с чистого листа. Новый период начинается с блока «Остатки». В нем отметьте, сколько осталось денег на разных счетах, и все отрицательные активы — займы и долги по кредиткам.

В блок «Ежедневные расходы» занесите основные данные по расходам в течение месяца, а блоке «Фонды» нужен для учета остатков на месяц и накоплений на долгосрочные цели.

Планирование нового периода начинается с подведения итогов прошлого в блоке «Остатки»Блок финансовых операций разделен на три группы: «Регулярные расходы», «Поступления» и «Разное».

«Регулярные расходы» — это все повседневные траты. Тут не обязательно учитывать все до копейки, достаточно указать средний расход за месяц. Чтобы было проще, выходные и будние дни выделены разным цветом, так как траты в праздники обычно выше.

В «Разное» попадают все остальные покупки, а в «Поступления» — зарплаты, дивиденды и другие доходы.

Так как повседневные траты записываются средней суммой, а поступления и другие расходы бывают нечасто, заполнять таблицу можно раз в неделюОсновные функции. Так как главная цель таблицы — накопления, все самое интересное происходит в блоке «Фонды».

В столбцах «Обороты по фондам» нужно заносить каждую трату.Светло-желтые строчки — это запасы, которые можно тратить в течение месяца. Если что-то останется — хорошо. Если нет — ничего страшного. Столбец «Баланс» автоматически считает остаток на каждую категорию по мере записи расходов.

Темно-желтые строки — это цели, на которые нужно накопить. Сумму, которая в конце месяца остается в строке «Баланс», можно добавить к любой цели. Если во время планирования в остатке получается отрицательное значение, нужно пересмотреть категории расходов: значит, где-то потратили больше планируемого.

В чем сложность. Так как таблица не анализирует мелкие расходы, а только ограничивает их общие суммы, нужна большая сила воли, чтобы не спустить бюджет на кофе с собой.

Где вести бюджет

| Таблица | Плюсы | Минусы |

|---|---|---|

| План-2035 | Учитывает все траты Можно заполнять раз в две недели | Сложно составить план на год вперед Слишком много строк |

| Бюджет на 1000 дней | Категории трат легко настроить под себя Автоматически строятся диаграммы расходов | Нужно вести таблицу хотя бы три месяца, чтобы анализ заработал |

| Сделай сам! | Категории трат легко настроить под себя Если заглядывать каждый день, то таблица не даст потратить лишнего | Нет раздела с доходами |

| Бюджет с IFTTT | Данные в таблицу можно заносить из месенджера Все данные собираются на одной вкладке | Сложно подружить и настроить сразу несколько сервисов |

| Личный бюджет на год | Подходит для долгосрочного планирования Можно учесть любые крупные траты и доходы | Нет анализа повседневных трат |

| Семейный бюджет за 15 минут в неделю | Не требует много времени Позволяет накопить на глобальную цель | Не все траты можно вспомнить Не анализирует мелкие расходы |

Плюсы

Учитывает все траты

Можно заполнять раз в две недели

Минусы

Сложно составить план на год вперед

Слишком много строк

Плюсы

Категории трат легко настроить под себя

Автоматически строятся диаграммы расходов

Минусы

Нужно вести таблицу хотя бы три месяца, чтобы анализ заработал

Плюсы

Категории трат легко настроить под себя

Если заглядывать каждый день, то таблица не даст потратить лишнего

Минусы

Нет раздела с доходами

Плюсы

Данные в таблицу можно заносить из месенджера

Все данные собираются на одной вкладке

Минусы

Сложно подружить и настроить сразу несколько сервисов

Плюсы

Подходит для долгосрочного планирования

Можно учесть любые крупные траты и доходы

Минусы

Нет анализа повседневных трат

Плюсы

Не требует много времени

Минусы

Не все траты можно вспомнить

Не анализирует мелкие расходы

Пример таблицы бюджета | ОРСП

12 месяцев

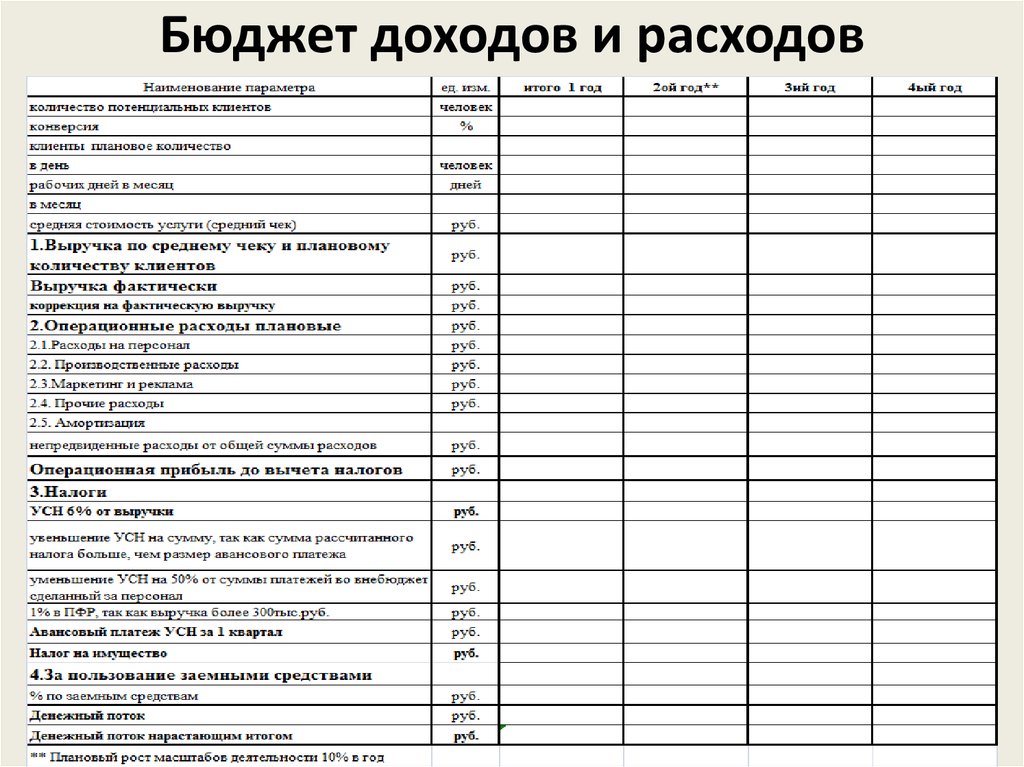

| Бюджетный период: 01.  07.04 — 30.06.05 07.04 — 30.06.05 | Годовая стоимость | Спонсор усилий | Усилие UM | Спонсорская сумма | Университет Сумма | Общая сумма |

|---|---|---|---|---|---|---|

| Заработная плата преподавателей | ||||||

| Главный исследователь | 78 719 | 30% | 20% | 15 744 | 39 360 | |

| Соисследователь | 57 881 | 50% | — | 28 941 | 0 | 28 941 |

| Заработная плата персонала | ||||||

| Научный сотрудник | 40 517 | 60% | 40% | 24 310 | 16 207 | 40 517 |

| Лаборант | 32 414 | 75% | — | 24 311 | 0 | 24 311 |

| Клерк по вводу данных | 23 037 | 50% | — | 11 519 | 0 | 11 519 |

| Ассистент выпускников (50%) | 18 010 | 5 | — | 90 050 | 0 | 90 050 |

| Заработная плата студентов | — | — | — | — | — | 0 |

| Прочая заработная плата | — | — | — | 10 000 | 0 | 10 000 |

| Общая заработная плата | — | — | 212 745 | 31 951 | 244 696 | |

| Пособия для преподавателей и сотрудников @30% | — | — | 33 809 | 9 595 | 43 394 | |

| Пособия по заработной плате @7,65% | — | — | — | 765 | 0 | 765 |

Пособия GSRA @$485/мес. * * | 5 820 | 5 | — | 29 100 | 0 | 29 100 |

| Общая сумма пособий | — | — | — | 57 074 | 9 585 | 66 659 |

| Расходные материалы и материалы** | — | — | — | 13 000 | 9000 | 22 000 |

| Поездки | — | — | — | 28 000 | 0 | 28 000 |

| Прочие операционные расходы | — | — | 5 700 | 0 | 5 700 | |

| Плата за обучение*** | 11 920 | 5 | — | 29 204 | 30 396 | 59 600 |

| Стипендии/стажировки*** | — | — | — | 0 | 0 | 0 |

| Плата за аренду помещения*** | — | — | — | 0 | 0 | 0 |

| Консультанты | — | — | — | 0 | 0 | 0 |

| Субподряды**** | — | — | — | 35 000 | 0 | 35 000 |

| Расходы на уход за пациентами*** | — | — | — | 33 280 | — | 33 280 |

| Общие эксплуатационные расходы | — | — | — | 144 992 | 40 588 | 183 580 |

| Оборудование*** | — | — | — | 0 | 0 | 0 |

| Прочие объекты обслуживания (ULAM)*** | — | — | — | 12 700 | 0 | 12 700 |

| ИТОГО ПРЯМЫЕ ЗАТРАТЫ | 425 511 | 82 124 | 507 635 | |||

| НЕПРЯМЫЕ ЗАТРАТЫ | ||||||

| MTDC 53% | — | 167 755 | 26 784 | 194 539 | ||

| Субподрядчики | — | — | — | 0 | — | 0 |

| ИТОГО КОСВЕННЫЕ ЗАТРАТЫ | 167 755 | 26 784 | 194 539 | |||

| ВСЕГО | 599 866 | 108 908 | 708 774 | |||

Как составить бюджет в Google Sheets (шаг за шагом)

Вот простые шаги, чтобы составить бесплатный бюджет в Google Таблицах менее чем за час. Составьте план своих расходов и сэкономьте больше денег.

Составьте план своих расходов и сэкономьте больше денег.

Ансли Фендер

Существуют десятки инструментов для составления бюджета, отслеживания банковских счетов и создания целей сбережений.

Но прежде чем инвестировать в сложные инструменты управления капиталом, может быть лучше просто составить бюджет в Google Таблицах.

Вы можете создать свой собственный бесплатный шаблон бюджета Google Sheet менее чем за час. И, составляя свой собственный бюджет, вы узнаете больше о своих деньгах и о том, как вы думаете о них.

Содержание

- Если вы отслеживаете свой бюджет с помощью электронной таблицы, вам понравится Тиллер

- Шаг 1. Откройте таблицу Google

- Шаг 2: Создайте категории доходов и расходов

- Шаг 3. Решите, какой бюджетный период использовать

- Шаг 4: Используйте простые формулы, чтобы свести к минимуму затраты времени.

- Шаг 5: Введите цифры вашего бюджета.

- Шаг 6. Обновите свой бюджет.

- Бонус: как автоматически обновлять свой бюджет Google Sheet

Если вы отслеживаете свой бюджет с помощью электронной таблицы, вам понравится Tiller

Это потому, что Tiller автоматически импортирует все ваши ежедневные расходы и балансы в ваши таблицы бюджета. Нет больше ввода данных или входа в несколько учетных записей.

Планируйте бюджет в 10 раз быстрее в своих электронных таблицах и всегда будьте в курсе того, что происходит с вашими деньгами с помощью Tiller. Попробуйте бесплатно в течение 30 дней. Средства с вашей карты не будут списаны до конца пробного периода, и вы можете легко отменить подписку в любое время.

Как составить бюджет в Google Sheets

Шаг 1: Откройте Google Sheet

Войдите в свою учетную запись Google Drive. На левой боковой панели нажмите «Создать» и «Google Лист».

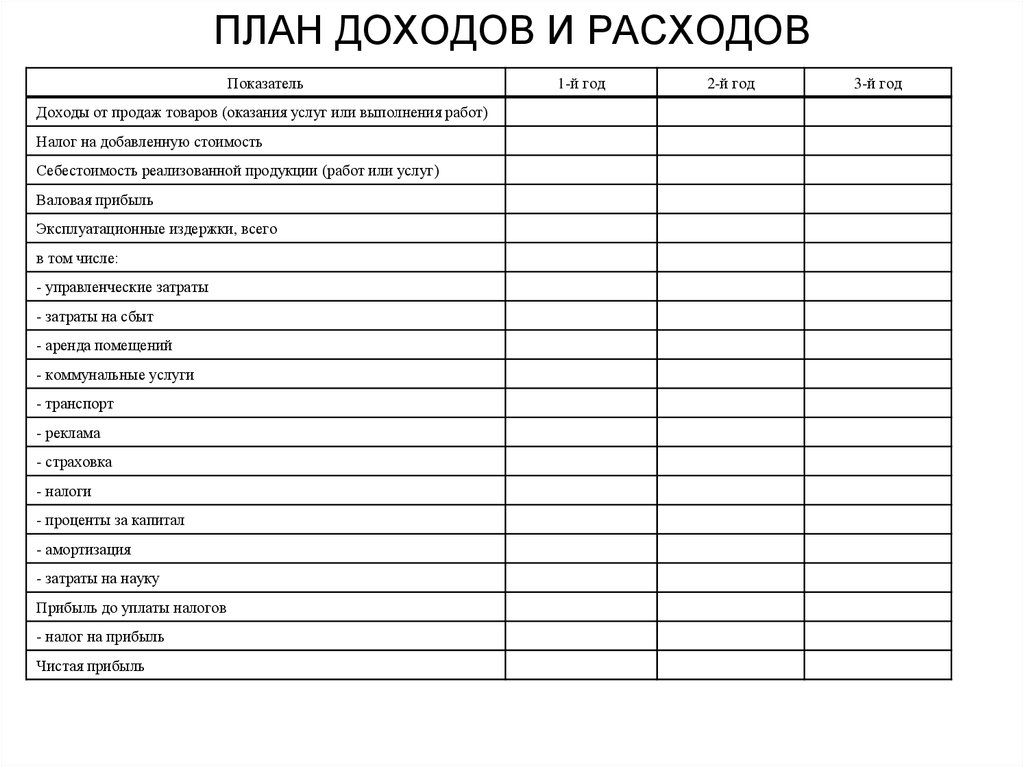

Шаг 2: Создание категорий доходов и расходов

Категории являются основой бюджета. Не существует «правильного» количества категорий. Однако вам нужно достаточное количество категорий, чтобы охватить все ваши доходы и расходы, не создавая ненужной сложности.

Не существует «правильного» количества категорий. Однако вам нужно достаточное количество категорий, чтобы охватить все ваши доходы и расходы, не создавая ненужной сложности.

Если вы обнаружите, что конкретизация помогает вам лучше контролировать свои финансы, вы можете добавить подкатегории для более тщательного отслеживания определенных расходов.

Это особенно полезно, если вы пытаетесь сократить свои расходы в определенной области ваших финансов.

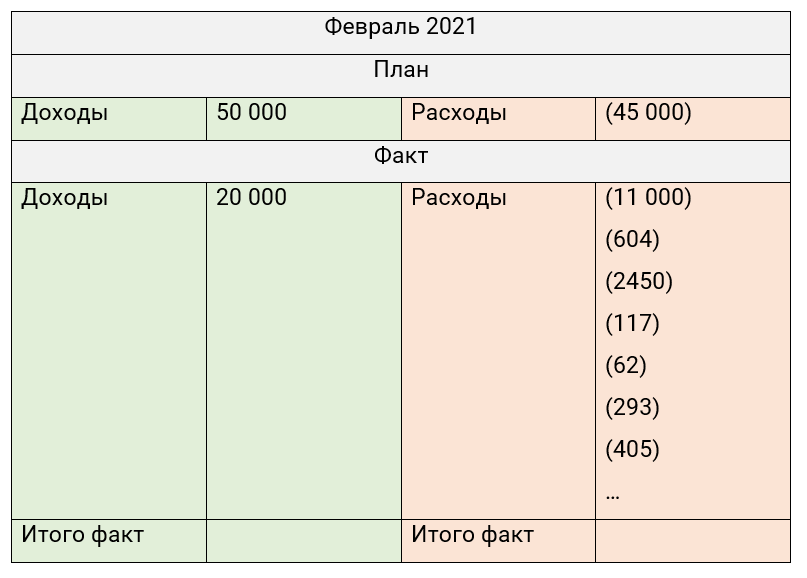

Шаг 3. Решите, какой бюджетный период использовать

Вы можете составлять бюджет ежедневно, еженедельно, раз в две недели, ежемесячно или ежегодно. Какой период вы используете, может зависеть от:

- Частота оплаты

- Насколько внимательно вы хотите следить за своими финансами

- Сколько времени вы хотите потратить на обновление таблицы бюджета

Вы также можете использовать несколько бюджетных периодов одновременно. Фактически, большинство бюджетных приложений и программного обеспечения отслеживают доходы и расходы по месяцам. Затем они экстраполируют бюджет на год.

Затем они экстраполируют бюджет на год.

Независимо от бюджетного периода вам необходимо создать три столбца:

- Столбец для запланированных доходов и расходов

- Столбец для фактических доходов и расходов

- Столбец, показывающий разницу между ними, чтобы вы могли видеть полную картину своего прогресса

Шаг 4. Используйте простые формулы, чтобы свести к минимуму затраты времени.

Суммирование ячеек вручную занимает много времени, но в Google Sheets это легко сделать с помощью формул.

Вы можете рассчитать разницу между запланированными и фактическими доходами и расходами, вычтя ячейку, содержащую «фактические» суммы, из ячеек, содержащих «бюджетные» суммы.

Вы также можете вертикально суммировать все свои категории доходов и расходов, используя формулу СУММ.

Шаг 5: Введите цифры вашего бюджета. Составление бюджета — это не что иное, как постановка финансовых целей. Ваш доход налагает жесткие ограничения на ваши допустимые расходы. Однако в рамках параметров вашего дохода вы можете решить, как потратить свои деньги.

Однако в рамках параметров вашего дохода вы можете решить, как потратить свои деньги.

Ваши исторические финансовые данные — отличная отправная точка для составления бюджета. Просмотрите банковские записи за последние несколько месяцев, чтобы увидеть, куда на самом деле уходят ваши деньги.

- Как вручную импортировать банковские данные в электронные таблицы

По мере продвижения выбранного вами бюджетного периода обязательно регулярно обновляйте свою бюджетную таблицу всеми вашими фактическими транзакциями. Так вы сможете отслеживать свой прогресс.

Возможно, вам придется скорректировать свой бюджет, чтобы учесть экстренные расходы или незапланированные доходы. Бюджетирование — это осознание того, какие деньги приходят и уходят из вашей жизни.

Не волнуйтесь, если ваши запланированные и фактические доходы и расходы различаются. Чем больше вы используете свой бюджет, тем точнее он будет.

Создание бюджета с нуля не должно быть сложным.

Вам не нужна сложная электронная таблица с расширенными формулами, чтобы провести тщательную финансовую проверку.

Создать бюджет с нуля несложно. Вам не нужна сложная электронная таблица с расширенными формулами, чтобы провести тщательную финансовую проверку.

Однако, если вам удобно работать с электронными таблицами, вы можете добавить дополнительные функции, чтобы сделать таблицу бюджета более информативной и визуально привлекательной.

Условное форматирование

Условное форматирование — отличный способ визуально сравнить запланированные и фактические расходы.

- Щелкните правой кнопкой мыши ячейку, которую хотите отформатировать, и выберите «Условное форматирование».

- Установить условие.

- Выберите, что произойдет при выполнении условия.

Теперь, вместо того, чтобы анализировать цифры вашего бюджета по отдельности, вы можете с первого взгляда увидеть, какие категории превышают или не дотягивают до бюджета.

Диаграммы и графики

Вы также можете добавить диаграммы и графики, чтобы показать тенденции ваших расходов.

- В строке меню выберите «Вставить» и «Диаграмма».

- В правой части экрана появится боковая панель. Он позволяет настроить:

- Данные в вашем графике

- Тип диаграммы или графика

- Различные характеристики диаграммы или графика

Формулы кредитного плеча

Используйте основные формулы Google Sheets, такие как GOOGLEFINANCE, PMT и SUMIFS, для отслеживания более конкретных аспектов ваших финансов, таких как инвестиции и долги.

Бонус: как автоматически обновлять свой бюджет Google Sheet

Если вы заинтересованы в составлении бюджета в электронной таблице Google, рассмотрите возможность подписки на бесплатную пробную версию Tiller.

Только Tiller автоматически обновляет Google Sheets с вашими ежедневными расходами, остатками и транзакциями, чтобы вы могли иметь четкое и надежное представление о своих деньгах в одном месте.

Не каждый справится с этой задачей. А если вы хотите вести в ней семейный бюджет, перфекционистами должны быть вы оба.

Не каждый справится с этой задачей. А если вы хотите вести в ней семейный бюджет, перфекционистами должны быть вы оба.

Вам не нужна сложная электронная таблица с расширенными формулами, чтобы провести тщательную финансовую проверку.

Вам не нужна сложная электронная таблица с расширенными формулами, чтобы провести тщательную финансовую проверку.