Что такое Свободная Маржа (и Уровень) в MetaTrader 4 и 5

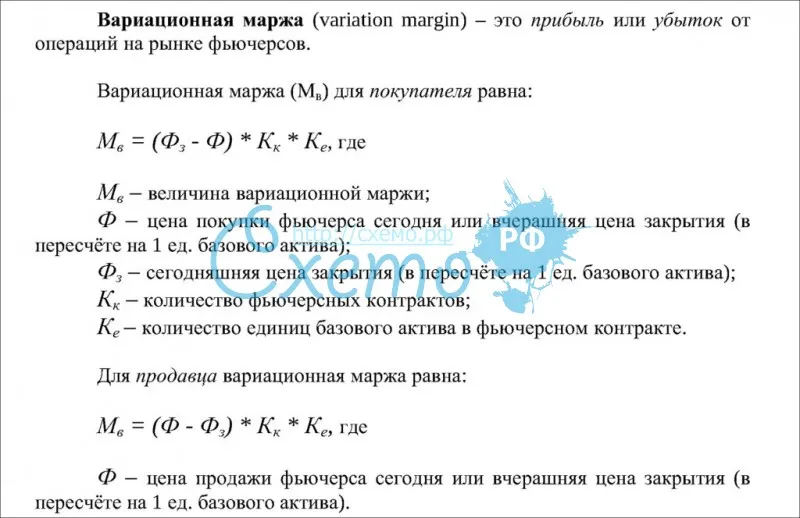

Сегодня вы поймете, как разобраться в значениях баланса в MetaTrader 4 и 5 при открытых сделках О том, что такое свободная маржа и просто маржа (залог), по каким причинам брокер может закрыть сделки трейдера на бирже, а также какой уровень маржи стоит поддерживать, нужно узнать задолго до начала торгов. Это поможет избежать множества недоразумений и сливов депозита.

При открытой сделке в МетаТрейдере в строке баланса есть много разных значений, разберем каждое из них.

Показатель “Баланс” в Metatrader

Баланс (Balance) – это количество денег, находящихся на данный момент на депозите. Баланс является актуальной величиной, если у трейдера не открыта ни одна торговая позиция. То есть, если трейдер пополнил счет на 100 долларов и не совершал никаких операций, то его баланс должен быть 100 долларов. Если он закрыл сделку с прибылью в 5 долларов, то баланс составит 105 долларов.

Когда у трейдера открыта одна или несколько позиций, показатель «Баланс» утрачивает свою актуальность, а за потенциальным состоянием денег нужно следить по показателю «Средства».

Показатель “Средства”

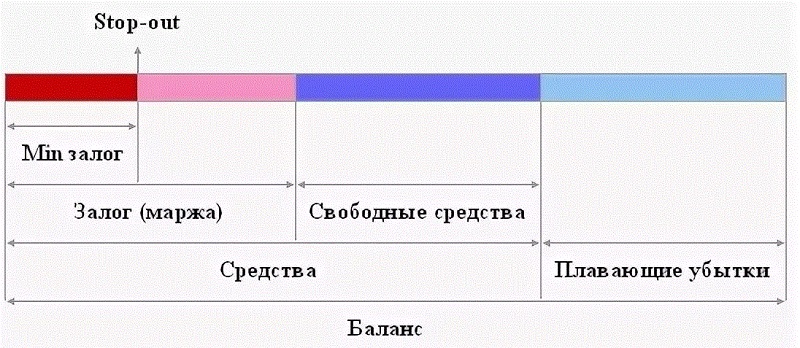

Средства, или Equity – это текущее состояние баланса, если закрыть абсолютно все сделки прямо сейчас. То есть разница между средствами и балансом – это прибыль/убыток от открытых позиций.

Во время торгов, цифры в графе «Средства» постоянно находятся в «плавающем» состоянии, так как конъюнктура рынка меняется каждую секунду.

Например, если баланс составляет те же 100 долларов, а прибыль по открытым сделкам составляет 5 долларов, тогда в графе «Средства» будет цифра 105. Однако в следующие секунды, эта цифра может как вырасти, так и снизиться, в зависимости от того, как меняются котировки по открытым сделкам.

Что означает показатель Маржа (Залог) простыми словами

Узнав два основных показателя состояния торгового счета, можно плавно переходить к тому, что такое маржа на Форекс.

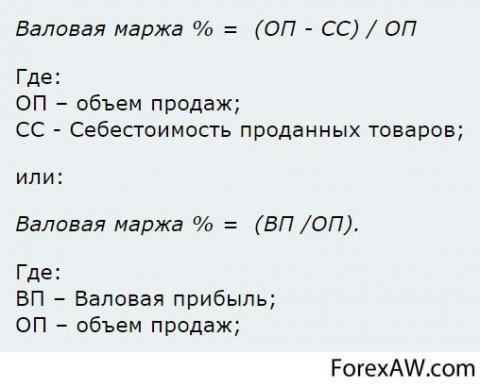

Итак, если в мире бизнеса маржа означает разницу между ценой и себестоимостью (аналог прибыли), то в трейдинге данный термин имеет совсем другое значение. Большинство трейдеров на рынке Форекс торгуют с использованием кредитного плеча, для увеличения потенциальной доходности.

Большинство трейдеров на рынке Форекс торгуют с использованием кредитного плеча, для увеличения потенциальной доходности.

Кредитное плечо – это кредитные средства, предоставляемые брокером трейдеру для осуществления сделок, превышающих по объему средства трейдера.

Кредитное плечо, или Leverage, определяется по количеству заемных долларов на каждый доллар на счету трейдера. Чаще всего используется плечо 1:100, но встречаются и 1:50, 1:200, 1:500, 1:1000 и даже 1:2000.

Если рассматривать стандартное плечо 1 к 100, то торговля выглядит так: трейдер, имея 100 долларов на счету может совершать сделки объемом до 10 000 долларов, оставляя свои деньги в залог у брокера.

Если упростить цифры для простоты восприятия, то без кредитного плеча, с балансом $100 трейдер не сможет купить даже одну унцию золота, которая стоит, к примеру, 1 200 долларов, в то время как с плечом 1:100, он сможет купить целых 8 унций. Мало того, что плечо позволяет получить доступ к торговле дорогими активами, так оно еще и увеличивает потенциальную доходность на вложенный капитал благодаря большему объему торгов.

Чтобы рассчитать размер маржи для совершения определенной сделки, нужно сумму сделки разделить на правую часть кредитного плеча (

Для примера, возьмем EUR/USD. Вы покупаете 0,1 лота (10 000 евро) при цене 1,14720. То есть вам нужно 11 472 доллара. При кредитном плече 1:500 маржа составит (11 472/500) 22,94 – это и будет ваш залог брокеру.

Что такое свободная маржа на Форекс в Metatrader 4 (5)

Практически в любой торговой платформе, включая Metatrader 4 и MetaTrader 5, есть специальная строка, показывающая свободную маржу. Простыми словами, свободная маржа на Форекс показывает доступные средства на счете, которые можно передать в качестве маржи для открытия новых позиций.

Графа Свободная маржа в МетаТрейдер 4 находится рядом с графой Маржа. Кстати, свободная маржа легко рассчитывается самостоятельно. Для этого нужно от графы «Средства» отнять использованную маржу.

Что такое свободная маржа на МТ4 можно более наглядно рассмотреть на примере:

Для открытия сделки понадобилась маржа $22,94. Значит, свободная маржа составит 470,73-22,94 =447,79.

Допустим, сделка приносит нам $5 прибыли. В таком случае, графа «Средства» подрастет на 5 долларов, до 475,73, а свободная маржа составит 475,73-22,94=452,79.

Как можно увидеть, расчеты довольно просты и не поставят никого в тупик.

Если поговорить о том, что такое свободная маржа на Форекс, в практическом аспекте, то в первую очередь – это маневренность. Ведь свободные денежные средства, которые можно пустить в оборот, могут спасти ситуацию с убыточной позицией, или помочь быстро среагировать на изменения рынка не фиксируя результат по убыточным сделкам.

Что будет, если свободная маржа в минусе?

Дело в том, что при достижении определенного отношения средств к марже, брокер принудительно закроет все открытые позиции. Поэтому очень важно следить за показателем свободной маржи, чтобы не открыть слишком много сделок или сделки на большие объемы, не позволив себе шага назад. Любая сделка может временно уйти в минус, именно для этого нужны свободные средства, если их не будет, то все сделки закроются автоматически в убытке, а вы потеряете все средства.Что такое уровень маржи в открытой сделке

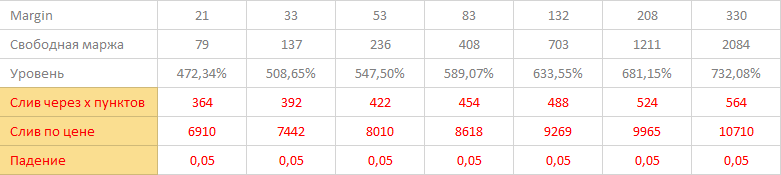

Есть общее правило денежного менеджмента, следуя которому сумма всех открытых позиций не должна превышать 10 % от депозита, то есть уровень маржи должен составлять 1 000%.

В то же время, у каждого брокера есть определенные условия по поддержанию уровня маржи, то есть, при определенном уровне (зачастую он равен 50 %) брокер принудительно закроет позицию трейдера и зафиксирует результат.

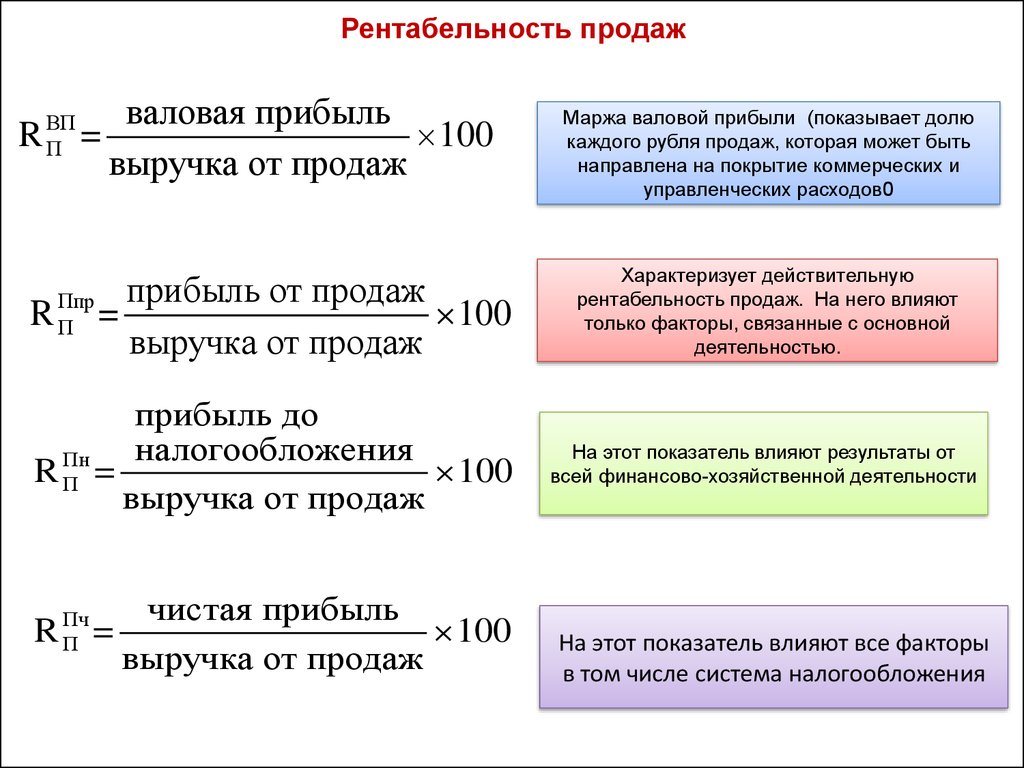

Уровень маржи считается в процентах. Расчет осуществляется по формуле:

Средства/маржа*100 %.

Например, если средства составляют 1 000 долларов и открыта сделка с маржой 100 долларов, уровень маржи составит 1 000 %. Чем выше данный показатель, тем более депозит защищен от принудительного закрытия сделок брокером.

Если открытые позиции становятся убыточными, то сумма в поле «Средства» снижается, следовательно, уровень маржи падает.

Рекомендованные для вас статьи:Советы по маржинальной торговле

Торговля на рынке Форекс сопровождается повышенным уровнем риска. Отчасти риск состоит из рыночных факторов, но в основном, неопытные трейдеры теряют свои депозиты из-за торговли с высоким кредитным плечом.

Плечо 1 к 100 способно увеличить в сто раз как доходы, так и убытки от торговли.

- Не открывать позиции на весь депозит. В описании свободной маржи был употреблен термин Stop Out. Это ситуация, когда брокер принудительно закрывает все позиции трейдера, так как уровень маржи опустился до определенного уровня. У некоторых брокеров, этот уровень установлен на отметке 20 %, у некоторых – 50 %. В любом случае, это сделано для того, чтобы снизить потери трейдера от неудачных сделок. Если депозит 100 долларов, и он весь передан в обеспечение по кредитному плечу 1 к 100, тогда цене актива нужно сдвинуться всего лишь на один процентный пункт не в том направлении, чтобы депозит был слит полностью. Конечно, этому помешает Stop Out (если он не установлен на уровне 0 %), но быстро потерять даже половину депозита не понравится ни одному трейдеру. Лучше всего, особенно в первое время, использовать не более 10 % своего депозита.

- Не использовать большое кредитное плечо.

Не стоит начинать торговлю с плеча 1 к 1000, ведь это чревато большими и моментальными потерями. Конечно, перспективы крупных доходов ослепляют, но для начинающих трейдеров, реальность рынка форекс более сурова. Лучше всего начинать с плеча 1 к 50 или 1 к 100.

Не стоит начинать торговлю с плеча 1 к 1000, ведь это чревато большими и моментальными потерями. Конечно, перспективы крупных доходов ослепляют, но для начинающих трейдеров, реальность рынка форекс более сурова. Лучше всего начинать с плеча 1 к 50 или 1 к 100. - Не рискуйте весомой для себя суммой. Человек всегда боится потерять, но есть разница терять 10 или 100 долларов. Стоит понимать, что прибыльная торговля на начальном этапе – это скорее исключение, чем правило. Поэтому первый депозит нужно рассматривать как вклад в свое финансовое образование, а не как начальный капитал для реальной торговли. А для того, чтобы разобраться в том, как работает рынок, какие есть функции у терминалов и от чего зависит цена на те или иные активы, большой депозит не нужен.

Лучшие FOREX брокеры

- FinmaxFX

- Альпари

- Roboforex

Профессиональный Форекс брокер FinmaxFX предлагает огромное количество валютных пар из 5-х категорий и лучшие условия для торговли на рынке Форекс. Это не только высокое кредитное плечо и ECN счет, но и узкие спреды, современная торговая платформа MetaTrader 5, обучающие вебинары, во время которых можно зарабатывать деньги вместе с ведущим.

Это не только высокое кредитное плечо и ECN счет, но и узкие спреды, современная торговая платформа MetaTrader 5, обучающие вебинары, во время которых можно зарабатывать деньги вместе с ведущим.

FinmaxFX предоставляет очень низкие комиссии, молниеносную скорость исполнения ордеров, все активы рынка Форекс, кредитное плечо до 1:200. Регулируется VFSC, в России ЦРОФР. Минимальная сумма первого пополнения брокерского счета $250.

Сайт: FinmaxFX

Альпари — самый крупный Форекс брокер в России, работающий с 1998 года, регулируется FSA, TFC. Альпари работает более 20 лет, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

У Альпари можно торговать на деньги инвесторов через специальные ПАММ счета или платформенную систему. Во многих трейдеров инвестируют более $150 000, а самые успешные управляют капиталом более миллиона долларов.

Минимальный депозит для открытия ECN счета на MetaTrader 4 — $300, для последней версии платформы MetaTrader 5 — $500.

Сайт: Альпари

Брокер RoboForex работает более 10 лет и позволяет торговать на платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования до 5 000 000 EUR. Получено более 10 наград, включая IAFT Awards, International Business Magazine Awards и другие. Компания является официальным спонсором BMW M Motorsport.

Сайт: RoboForex

Теперь, когда слова «Маржа», «Уровень маржи» и «Свободная маржа» не вызывают недоумения, можно спокойно открывать сделки не опасаясь за непонятные цифры в строке баланса.

Что такое маржа и свободная маржа на Форекс простыми словами

Все мы привыкли к тому, что купленное становится нашим, соответственно, им можно распоряжаться. На простейшем примере покупки валюты в обменнике – купили доллары за рубли, можем делать с ними что захотим, допустим, одолжить кому-нибудь. Они будут по-прежнему нашими, но просто находиться у другого человека или организации. Также можно взять и потратить часть. А затем оставшееся (или возвращённый долг) снова поменять на рубли. В течение всего времени мы будем располагать суммой или долговым обязательством. В случае торговли на форекс всё обстоит в не совсем привычном виде. Здесь есть такое понятие, как маржа — сумма обеспечения. Или ещё есть название гарантийное обеспечение, но оно больше в ходу у фондовых брокеров.

На простейшем примере покупки валюты в обменнике – купили доллары за рубли, можем делать с ними что захотим, допустим, одолжить кому-нибудь. Они будут по-прежнему нашими, но просто находиться у другого человека или организации. Также можно взять и потратить часть. А затем оставшееся (или возвращённый долг) снова поменять на рубли. В течение всего времени мы будем располагать суммой или долговым обязательством. В случае торговли на форекс всё обстоит в не совсем привычном виде. Здесь есть такое понятие, как маржа — сумма обеспечения. Или ещё есть название гарантийное обеспечение, но оно больше в ходу у фондовых брокеров.

Для того чтобы понять, что такое маржа на форекс, нужно разобраться с процессом заключения сделки. Если мы покупаем одну валюту за другую, то нам нужно, как и в примере с обменником, отдать какую-то часть денег, чтобы получить другую. В нашем случае это обмен валюты, но только реальной поставки не происходит, в этом и отличие от реального обмена в банке. То есть мы как бы купили евро за доллар, но из-за того, что сделали это в электронном пространстве форекс через брокера, никто нам не даёт эти евро, у нас по-прежнему остаются доллары. Но при этом прибыль или убыток начисляются так, как будто мы их действительно держим. Такой подход у многих вызывает чувство недоверия, так как считается, что без реальной поставки это чем-то напоминает азартную игру. Однако, такие заявления абсолютно беспочвенны, просто нужно понимать весь механизм маржинальной торговли, который будет рассмотрен позже.

То есть мы как бы купили евро за доллар, но из-за того, что сделали это в электронном пространстве форекс через брокера, никто нам не даёт эти евро, у нас по-прежнему остаются доллары. Но при этом прибыль или убыток начисляются так, как будто мы их действительно держим. Такой подход у многих вызывает чувство недоверия, так как считается, что без реальной поставки это чем-то напоминает азартную игру. Однако, такие заявления абсолютно беспочвенны, просто нужно понимать весь механизм маржинальной торговли, который будет рассмотрен позже.

Таким образом, вместо полученных евро у нас под сделку резервируется сумма денег – та самая маржа. Это обеспечение, которое делает невозможным убыток брокера в случае сильных движений на рынке сопровождающихся снижением ликвидности. Если бы не было маржи, то в этом случае у нас была бы возможность на одну тысячу долларов купить сколько угодно других валют, и ещё и эти валюты между собой торговать. Однако, есть ограничения и именно они делают такой хаотичный процесс невозможным. Рассмотрим на примере, как формируется маржа. Допустим, есть депозит с десятью тысячами долларов. Покупаем уже упомянутую пару EUR/USD объёмом 1 лот. Эти деньги будут задействованы и отразятся в графе “маржа” торгового терминала. Вообще, все деньги делятся на три отдельные категории:

Рассмотрим на примере, как формируется маржа. Допустим, есть депозит с десятью тысячами долларов. Покупаем уже упомянутую пару EUR/USD объёмом 1 лот. Эти деньги будут задействованы и отразятся в графе “маржа” торгового терминала. Вообще, все деньги делятся на три отдельные категории:

- Баланс. Это сумма средств, которую изначально внёс трейдер и к которой прибавлены все результаты его закрытых сделок. Как положительные, так и отрицательные.

- Маржа. Сумма всех задействованных в сделках средств. Иногда добавляется ещё одна графа – свободная маржа. Это значительно облегчает расчёты объёмов сделок, так как не надо делать это вручную.

- Эквити, также встречается название “средства”. Этот показатель наиболее важный, так как баланс не отражает результата ещё не закрытых сделок. Представляет собой всё тот же баланс, но только с добавлением к нему всех текущих ещё незакрытых сделок.

То есть, если баланс, например, 1000$ и есть ещё две сделки с результатами на данный момент +120$ и -40$, то в графе средства будет сумма 1080$, что и есть отражение реального количества денег на счету прямо сейчас. Если сделки закрыть, то баланс, соответственно, станет 1080$.

То есть, если баланс, например, 1000$ и есть ещё две сделки с результатами на данный момент +120$ и -40$, то в графе средства будет сумма 1080$, что и есть отражение реального количества денег на счету прямо сейчас. Если сделки закрыть, то баланс, соответственно, станет 1080$.

Каждая открытая сделка приводит к тому, что под неё выделяется маржа. Одна сделка – одна величина, две сделки – уже другая. Это обязательно нужно учитывать в торговле. Теперь рассмотрим как формируется величина маржи, от чего зависит. Как известно, 1 лот – это 100 000 единиц базовой валюты. Если мы торгуем парой с долларом, то считать проще. Если же это кросс, то расчёт будет сложнее. Итак, покупая австралийский доллар за американский доллар по курсу 1.0000, мы получаем маржу в 1000$. Это с учётом стандартного кредитного плеча, которое даёт брокер – 1:100. Если мы будем совершать ту же сделку, но по цене уже 2.0000, то у нас маржа составит 2000$. То есть её величина зависит от текущей котировки – это важный момент, который многие упускают из виду, а ведь валютные пары не стоят на месте, и может возникнуть ситуация, когда трейдер по памяти рассчитывает на одно значение, а оно по факту совершенно другое. Сильные колебания происходят редко, но маржа в совокупности по всем торгуемым инструментам может меняться довольно значительно.

Сильные колебания происходят редко, но маржа в совокупности по всем торгуемым инструментам может меняться довольно значительно.

На что влияет показатель маржи

Как уже было сказано, есть маржа, а есть свободная маржа. Простыми словами, второй показатель демонстрирует количество свободных средств, которые можно задействовать в новых сделках. Если совокупный объём открытых позиций слишком большой, то при попытке открыть ещё одну выскочит надпись, что не хватает средств. В этом случае придётся отказываться от входа, либо уменьшать объём. Также есть вариант освободить средства из маржи, закрыв какую-либо сделку. Но не стоит забывать о том, что у разных валютных пар разные размеры залога на 1 лот позиции. То есть может получиться так, что позицию закрыли, а средств всё равно не хватает. Все эти величины обычно можно посмотреть у своего брокера – они, как правило, публикуются в разделе торговых условий, а именно – маржинальные требования, либо же спецификация контрактов. Зная заранее объёмы, можно избежать неприятных ситуаций с нехваткой средств. Хотя, обычно достаточно совершить одну-две сделки по валютной паре форекс, как все числа отложатся в голове. Остальные же инструменты – акции, индексы и прочее лучше смотреть отдельно, они сильно отличаются.

Зная заранее объёмы, можно избежать неприятных ситуаций с нехваткой средств. Хотя, обычно достаточно совершить одну-две сделки по валютной паре форекс, как все числа отложатся в голове. Остальные же инструменты – акции, индексы и прочее лучше смотреть отдельно, они сильно отличаются.

Также нужно смотреть уровень Stop out и Margin call. Они определяют ситуации, когда будет происходить самое неприятное. Что может быть для трейдера – принудительное закрытие позиций. Случается это когда маржа по открытым позициям становится больше, сумма средств. Это не только не даёт открыть новый ордер, но также и при падении до определённого значения вынуждает брокера снижать маржу путём закрытия ордеров. Этот уровень выражается в процентах. То есть, например, уровень стоп аута в 60% принудительное закрытие будет происходить в тот момент, когда имеющихся денег станет меньше, чем 60% от маржи по позициям. В этом случае обычно закрывается сделка с наибольшим убытком, а не с наибольшим объёмом. Далее, если цены продолжают двигаться не туда, куда хотел трейдер, происходит последовательно закрытие по одной позиции каждый раз, когда уровень маржи падает ниже 60%. Если был открыт только один большой ордер, то на счету останется какая-то сумма. А вот в случае большого количества не очень крупных позиций можно в итоге после постоянных срабатываний стоп аута остаться совсем с копейками.

Далее, если цены продолжают двигаться не туда, куда хотел трейдер, происходит последовательно закрытие по одной позиции каждый раз, когда уровень маржи падает ниже 60%. Если был открыт только один большой ордер, то на счету останется какая-то сумма. А вот в случае большого количества не очень крупных позиций можно в итоге после постоянных срабатываний стоп аута остаться совсем с копейками.

Особенности расчёта маржи

Помимо стандартных ситуаций, также часто бывает, что некоторые условия влияют на итоговое значение маржи. Они возникают по разным причинам, рассмотрим основные:

- Локирование позиций, часто применяемое на форекс. Если трейдер открывает покупку евро за доллар объёмом 1 лот, а затем открывает продажу евро за доллар так же на один лот, то размер маржи по второй позиции, как правило, составляет от 25% до 50% маржи по первой позиции. То есть встречные ордера снижают нагрузку, саму величину нужно всё также смотреть у брокера, тут всё зависит только от него.

- Увеличение маржинальных требований со стороны брокера. Такие ситуации возникают нередко. Из обычных – увеличение маржи в пятницу перед закрытием рынка. Связано это с тем, что на выходных может произойти гэп, то есть при достаточном его размере в понедельник у трейдера может получиться отрицательный баланс. В этом случае убытки свыше размера депозита берёт на себя брокер, так как клиент не может потерять денег больше, чем у него есть.

Возникновение в мире нестабильной ситуации. Яркий пример – выход Великобритании из состава Евросоюза. Каждое малейшее заявление любого представителя той или иной стороны вызывает резкие движения в парах с британским фунтом. Соответственно, снижается ликвидность, растут риски, дилинговые центры и брокеры страхуются, повышая требования по обеспечению позиций. Подобные ситуации могут привести к внезапному стоп ауту, если задействована слишком большая маржа, которая будет далее увеличена за счёт позиций по такой нестабильной валюте.

Читайте далее — Маржинальная торговля и финансовый рычаг

Баланс, Средства, Маржа, Свободная маржа и Уровень в МТ4 — что это такое.

Приветствую, друзья. С вами Виктор Самойлов. На этот раз я расскажу вам, что такое маржа на Форекс и как её использовать. Вообще, маржа – это не есть практический момент для трейдера, дана она в вашем терминале больше для справки и новичку знать о её значении вовсе необязательно. Тем не менее, если вам любопытно, сейчас вы узнаете, что это такое. Под конец я расскажу, как использовать маржу для быстрого просчета объема своей сделки по мани-менеджменту. Итак, начнем с определения.

Что такое маржа на Форекс? Определение и некоторые нюансы!

Маржа – это залог, который трейдер переводит на счет брокера за пользование кредитными средствами. Само собой, все это происходит автоматически, когда вы открываете новую позицию. Вероятно, вы уже знаете о том, что такое кредитное плечо. Так вот именно за использование плеча с вас взимают залог, который возвращается на ваш счет тогда, когда вы закрываете позицию. Если же в результате торгов вы слили весь депозит на одной сделке – маржа переходит к брокеру.

Если же в результате торгов вы слили весь депозит на одной сделке – маржа переходит к брокеру.

Парадокс заключается в том, что чем больше размер кредитного плеча вы выбираете, т.е. больше заемных денег используете, тем меньше размер маржи. Так брокеры стимулируют трейдеров проявлять активность на рынке. В принципе, в марже нет как ничего страшного, так и ничего особо практического. Тем не менее, сейчас разберем некоторые нюансы, связанные с ней:

- Маржа напрямую зависит от выбранного кредитного плеча, объема торгового ордера и котировки, на которой вы торгуете. Так, чем больше ордер, тем больше маржа, а чем он меньше – тем меньше и залог. С кредитным плечом связь обратная, о ней уже было оговорено выше. Что касается котировки, то здесь также есть своя зависимость. Если базовая валюта (которая стоит на первом месте валютной пары) больше по стоимости, чем доллар США, то маржа будет увеличенной, а если меньше – уменьшенной. В том же случае, если базовой валютой является сам USD – размер маржи будет стандартным, зависящим лишь от плеча и объема ордера.

Более подробно об этом моменте будет говориться позже, когда мы станет просчитывать маржу.

Более подробно об этом моменте будет говориться позже, когда мы станет просчитывать маржу.

- Залог возвращается на ваш торговый счет тогда, когда сделка будет закрыта. При этом неважно, в прибыль или убыток она была закрыта, главное – чтобы вы не слили весь депозит на ней. Не стоит лишний раз говорить, что при соблюдении всех правил торговой стратегии сделать это невозможно.

- В том случае, если вы все-таки умудрились слить депозит на одной позиции – маржа переходит к брокеру, это его прибыль и компенсация.

- Размер маржи сразу же списывается с вашего торгового счета после открытия позиции. Эти деньги уже не идут в расчет во время открытой позиции. К примеру, у вас на счету 1000$. Вы открыли ордер, по которому маржа составила 100$. 1 пункт, пройденный графиком в сторону вашего прогноза, равен 1$ прибыли, к примеру. Соответственно, каждый пункт против него – 1$ убытка. Что у нас получается? Если график пойдет в вашу сторону – маржа никак не будет влиять на доход, но вот если против – станет.

Чтобы лишиться депозита, вам достаточно движения графика на 900 пунктов против вашего прогноза, а не на 1000, потому что 100$ маржи уже списано со счета, на них вы не торгуете. Как по мне, это не столь уж и важная деталь, потому что грамотный трейдер никогда не допустит полного слива даже 50% своего депозита, а это значит, что маржа в любом случае вернется к нему на счет.

Чтобы лишиться депозита, вам достаточно движения графика на 900 пунктов против вашего прогноза, а не на 1000, потому что 100$ маржи уже списано со счета, на них вы не торгуете. Как по мне, это не столь уж и важная деталь, потому что грамотный трейдер никогда не допустит полного слива даже 50% своего депозита, а это значит, что маржа в любом случае вернется к нему на счет.

- Если вы откроете позицию на весь свой депозит – то ваш торговый счет без остатка уйдет к брокеру как маржа. При этом достаточно будет всего 1 пункта движения против вас, чтобы вы слили депозит. Таким образом, открывать настолько большие позиции категорически запрещено, нужно следовать правилам мани-менеджмента, описанным в статье . К примеру, у вас на счету 1000$, выбрано кредитное плечо 1:500. Максимальная сумма, которой вы можете войти в рынок, равна 1000*500 = 500 000$, или 5 лотов. Открыв позицию объемом в 5 лотов, вы практически со стопроцентной гарантией сольете все деньги в первую же секунду торговли.

Отчасти именно из-за маржи были придуманы правила мани-менеджмента, по которым в описанной выше ситуации вы можете открыть сделку лишь объемом в 0,5 лотов. Маржа составит при этом 100$, что вполне допустимо.

Отчасти именно из-за маржи были придуманы правила мани-менеджмента, по которым в описанной выше ситуации вы можете открыть сделку лишь объемом в 0,5 лотов. Маржа составит при этом 100$, что вполне допустимо.

- В традиционном смысле маржа означает прибыль. Если применять к марже на Форекс тот же смысл, что и в экономике, то она больше похожа на спред (разницу цены покупки и цены продажи), чем на кредитный залог. Тем не менее, используется термин именно для обозначения залога. Можно сказать, что маржа – это прибыль брокера в случае, если вы сильно проиграетесь и сольете весь депозит.

Зачем нужна маржа?

Думаю, все вы уже поняли, что маржа нужна исключительно брокеру. В традиционном смысле маржа считается компенсацией брокеру в случае, если вы проиграете заемные средства. По факту же это еще один инструмент заработка для брокерской компании. Некоторые особо экстимальные трейдеры любят входить в рынок большими суммами и понятия не имеют о существовании маржи. Как результат, достаточно небольшого движения против прогноза, чтобы вы полностью потеряли деньги. Это еще раз доказывает мои слова о том, что брокерам невыгоден наш заработок, и они делают все возможное, чтобы на биржу пришли неподготовленные трейдеры. В идеале последние должны быть без всякой подготовки и без стратегии, но сойдут и новички, стремящиеся в первый же день сорвать большой куш, вошедши в рынок всеми доступными средствами.

Как результат, достаточно небольшого движения против прогноза, чтобы вы полностью потеряли деньги. Это еще раз доказывает мои слова о том, что брокерам невыгоден наш заработок, и они делают все возможное, чтобы на биржу пришли неподготовленные трейдеры. В идеале последние должны быть без всякой подготовки и без стратегии, но сойдут и новички, стремящиеся в первый же день сорвать большой куш, вошедши в рынок всеми доступными средствами.

Только подготовившись перед началом работы, вы можете иметь все шансы преуспеть на бирже. Пройти подготовку, для тех, кто здесь впервые, можно на данном портале. Для начала рекомендую прочитать статью Она поможет вам разобраться в ключевых моментах и даст возможность максимально быстро изучить весь необходимый материал на трейдерском портале ПАММ-Трейд. А теперь вернемся к нашей сегодняшней теме – что такое маржа на Форекс.

Как рассчитать маржу? Несложная формула!

Итак, как же нам рассчитать размер маржи? После открытия позиции он отображается в нашем терминале, как вы идите на рисунке ниже. Сейчас коротко опишу, чем отличается «Маржа» от «Свободной маржи», а потом приведу формулу, по которой можно будет узнать размер залога еще до того, как открывать позицию.

Сейчас коротко опишу, чем отличается «Маржа» от «Свободной маржи», а потом приведу формулу, по которой можно будет узнать размер залога еще до того, как открывать позицию.

- Маржа (1 114,41) – это и есть интересующий нас залог. Он удерживается с нашего счета на время, пока позиция будет открыта.

- Баланс – это свободные средства, которые в настоящий момент могут участвовать в торговле. Значение постоянно меняется, в зависимости от того, в прибыль или убыток идет сделка.

- Свободная маржа – это сумма, на которую мы можем открыть позиции. Она будет больше нашего баланса, если суммарно все открытые позиции находятся в прибыли, и меньше – если в убытке (как в случае с картинкой)

- Средства – полный размер депозита, состоящий из баланса и маржи. Именно таковым будет наш депозит, если мы закроем позицию в настоящий момент.

- Уровень маржи – отношение ваших средств на депозите к марже в процентах. Чем выше это значение, тем ниже ваши риски. Именно уровень маржи мы будем использовать далее, для мгновенного определения, соблюдаем ли мы правила мани-менеджмента или нет.

Итак, как видно, при открытой позиции узнать маржу – не проблема, достаточно просто посмотреть в торговый терминал, где все это детально расписано. Но куда полезней было бы узнать размер маржи еще до того, как открывать ордер. Для этого нам нужна следующая формула:

Маржа = (Объем ордера (в лотах)) * (100 000) * (Курс базовой валюты к доллару США) / (Кредитное плечо)

Теперь, для лучшего понимания, давайте рассчитаем маржу для конкретной позиции. К примеру, мы торгуем на паре евро-доллар (текущий курс – 1.3000), открывая позицию объемом в 0,5 лотов. Кредитное плечо для нашего торгового счета составляет 1:100. Что же нужно делать?

0,5 лота умножаем на 100 000 (объем одного лота, выраженный в базовой валюте котировки). Получаем сумму 50 000 евро. Теперь умножаем 50 000 EUR на текущий курс базовой валюты по отношению к доллару: 1,3. Получаем 65 000 долларов США. Обратите внимание, что переводить нам следует в ту валюту, в которой у нас открыт торговый счет. Для большинства трейдеров это доллары. В том случае, если у вас депозит в евро, необходимо умножать на курс базовой валюты по отношению к евро. Если же на первом месте котировки стоит EUR – так и оставляем, сумма у нас и так выражена в нужной валюте.

Для большинства трейдеров это доллары. В том случае, если у вас депозит в евро, необходимо умножать на курс базовой валюты по отношению к евро. Если же на первом месте котировки стоит EUR – так и оставляем, сумма у нас и так выражена в нужной валюте.

Полученное число теперь необходимо разделить на размер кредитного плеча. В нашем случае это 100. 65 000 / 100 = 650 долларов США. Это и есть наша маржа, которая будет списана со счета как залог за открытую позицию.

В целом сложностей возникнуть с просчетами не должно. Единственное, вам иногда понадобится дополнительно смотреть курс базовой валюты к валюте вашего торгового счета, если последней нет в котировке. К примеру, ваш счет открыт в долларах, а торгуете вы кросс-курсом евро-иена. Ничего страшного в этом нет, достаточно посмотреть курс евро к доллару и домножить числитель на него. Сложнее с котировкой CHF/JPY, потому что на Форекс нет графика курса швейцарского франка к доллару США, есть лишь обратный – USD/CHF. Выхода здесь два:

- Взять обратный курс (доллара по отношению к франку), после чего на калькуляторе разделить на него единицу.

К примеру, если на котировке USD/CHF вы видите текущее значение 1.5, необходимо выполнить следующее действие: 1/1,5. В результате получаем 0.75, это и есть курс франка по отношению к доллару, на него следует умножать числитель для расчета размера маржи.

К примеру, если на котировке USD/CHF вы видите текущее значение 1.5, необходимо выполнить следующее действие: 1/1,5. В результате получаем 0.75, это и есть курс франка по отношению к доллару, на него следует умножать числитель для расчета размера маржи.

- Чтобы не проводить лишних математических операций, можно просто посмотреть интересующий курс в интернете. В нашем случае достаточно ввести в поисковую строку «Курс швейцарского франка к доллару США».

Несмотря на видимую сложность подобных расчетов, особых затруднений с ними не возникает, если хорошо разобраться. Следуя рекомендациям выше, рассчитать размер маржи сможет даже человек с двойкой по математике. Также на сайтах многих брокеров есть специальные трейдерские калькуляторы, при помощи которых можно рассчитать маржу еще легче. Для этого нужно просто ввести в соответствующие поля кредитное плечо, объем ордера в лотах и котировку, на которой вы торгуете. После этого калькулятор сам выдаст вам результат.

Как использовать маржу трейдеру?

А теперь приступим к наиболее полезному и практическому моменту нашей статьи: как же использовать маржу непосредственно трейдеру. Этот показатель поможет нам более точно и просто понять, соблюдаем ли мы правила мани менеджмента или нет. Эти правила гласят, что сумма всех открытых на графике позиций не должна превышать 10% от размера депозита с учетом кредитного плеча. Более подробно об этом моменте написано в статье , там же есть формула расчета тех самых 10%, т.е. нашего максимального ордера. При помощи же маржи, что отображается в терминале, мы можем проверить, не допустили ли ошибку.

Итак, все просто: если уровень маржи, о котором шла речь выше, больше 1 000% — все хорошо, правила мани-менеджмента соблюдаются, потому что баланс в 10 раз превышает маржу. В том же случае, если уровень меньше 1 000% — мы нарушили мани-менеджмент, суммарно открытые позиции превышают 10% от торгового счета. При этом я рекомендую закрыть несколько до нормализации значения.

Есть способ рассчитать размер максимального ордера при помощи маржи еще до его открытия. Формула при этом несколько сложнее, чем стандартная для мани-менеджмента, приведенная по ссылке выше, но она и более точна. Почему именно так? Дело в том, что она использует влияние валютной котировки, ведь размер торгового лота напрямую зависит от выбранной пары. Так, на графике доллар-франк он равен 100 000 USD, а на котировке евро-доллар – 100 000 EUR, т.е. несколько больше. Итак, вот эта формула:

Максимальный лот = (Максимальная маржа (10% от депозита)) * (Кредитное плечо) / (Курс базовой валюты к доллару США) * (100 000)

Теперь рассчитаем максимальный лот по мани-менеджменту при условии, что наш депозит равен 1000$, кредитное плечо – 1:100, валютная пара – евро-доллар (текущий курс – 1,3000).

Для начала нужно 10% от депозита, т.е. 100$, умножить на 100 (кредитное плечо). Получаем 10 000 USD. После этого умножаем курс базовой валюты по отношению к валюте счета на 100 000. В нашем случае валюта счета – доллар, а базовая – евро. Нам необходимо 1,3 * 100 000 = 130 000. Последнее действие – делим числитель на знаменатель и получаем максимальный ордер, что может быть открыт на графике по мани-менеджменту. 10 000 / 130 000 = 0,07. Это число – суммарный объем всех открытых нами позиций на Форекс, независимо от того, на одном или на разных графиках.

В нашем случае валюта счета – доллар, а базовая – евро. Нам необходимо 1,3 * 100 000 = 130 000. Последнее действие – делим числитель на знаменатель и получаем максимальный ордер, что может быть открыт на графике по мани-менеджменту. 10 000 / 130 000 = 0,07. Это число – суммарный объем всех открытых нами позиций на Форекс, независимо от того, на одном или на разных графиках.

Если вы думаете, что производить такие расчеты для вас станет затруднительным, можете использовать на начальных этапах упрощенную формулу. Она подойдет для котировок, базовая валюта которых – доллар США, при условии, что ваш торговый счет также открыт в долларах. Впрочем, не вижу ничего сложного в применении вышеописанной формулы. Если хорошо разобраться – её сможет использовать совершенно каждый, высшей математики здесь нет. Главное – не спешить и не запутаться по ходу вычислений. Настоятельно рекомендую вам просчитать объем максимального ордера заранее, до начала торговли. В результате у вас будет число, которое вы не должны переступать. К примеру, если максимальный ордер для вас составляет 0,05 лота, и вы уже открыли позицию на 0,03 лота, то без труда сможете выяснить, что еще можете войти в рынок двумя сотыми лота, не нарушая при этом правила мани-менеджмента. В любом случае, на начальных этапах настоятельно рекомендую периодически посматривать на уровень маржи, чтобы удостовериться в том, что правила мани-менеджмента в настоящий момент выполняются.

К примеру, если максимальный ордер для вас составляет 0,05 лота, и вы уже открыли позицию на 0,03 лота, то без труда сможете выяснить, что еще можете войти в рынок двумя сотыми лота, не нарушая при этом правила мани-менеджмента. В любом случае, на начальных этапах настоятельно рекомендую периодически посматривать на уровень маржи, чтобы удостовериться в том, что правила мани-менеджмента в настоящий момент выполняются.

На завершение!

Итак, подведем итоги всего вышесказанного. Что такое маржа на Форекс? Маржа – это залог, который удерживается за использование кредитного плеча. Этот залог возвращается на ваш депозит после того, как позиция будет закрыта. Маржа – это дополнительный заработок брокера в том случае, если трейдер сольет депозит, а также гарантия того, что вы не откроете слишком большую позицию, несоразмерную вашему торговому счету. По сути, в терминале маржа дана лишь для справки, на вашу прибыль она влиять никак не будет, если следовать правилам стратегии, потому что при этом условии депозит вы никогда не сольете. Рассчитать размер маржи можно даже до того, как позиция будет открыта. Для этого вам необходимо знать текущий курс базовой валюты котировки по отношению к валюте счета, размер вашего кредитного плеча и объем ордера в лотах, что вы собираетесь открыть. Использовать маржу можно и для практических целей трейдера, проверяя, соблюдаете ли вы правила мани-менеджмента или нет. Применив более сложную формулу расчета максимального лота, приведенную в этой статье, вы сможете точнее определить, каков максимальный суммарный объем всех открытых вами позиций по мани-менеджменту. Этим вы застрахуете свои риски и сделаете невозможным полный слив депозита, даже если рынок сильно пойдет против вашего прогноза. Если хотите обучиться торговать, получить стратегию и узнать еще целый ряд нюансов биржевой торговли, рекомендую начинать со статьи В том случае, если у вас уже есть все необходимые знания, и вы хотите открыть счет у надежного брокера – вам будет полезна статью Из неё вы узнаете, как выбрать нужные характеристики счета, также там есть ссылка на проверенного лично мною брокера Форекс.

Рассчитать размер маржи можно даже до того, как позиция будет открыта. Для этого вам необходимо знать текущий курс базовой валюты котировки по отношению к валюте счета, размер вашего кредитного плеча и объем ордера в лотах, что вы собираетесь открыть. Использовать маржу можно и для практических целей трейдера, проверяя, соблюдаете ли вы правила мани-менеджмента или нет. Применив более сложную формулу расчета максимального лота, приведенную в этой статье, вы сможете точнее определить, каков максимальный суммарный объем всех открытых вами позиций по мани-менеджменту. Этим вы застрахуете свои риски и сделаете невозможным полный слив депозита, даже если рынок сильно пойдет против вашего прогноза. Если хотите обучиться торговать, получить стратегию и узнать еще целый ряд нюансов биржевой торговли, рекомендую начинать со статьи В том случае, если у вас уже есть все необходимые знания, и вы хотите открыть счет у надежного брокера – вам будет полезна статью Из неё вы узнаете, как выбрать нужные характеристики счета, также там есть ссылка на проверенного лично мною брокера Форекс.

Всем успехов и большого профита!

Искренне Ваш, Виктор Самойлов!

Что такое кредитное плечо (леверидж)?

Конечно, мы уже касались этой темы ранее, однако она настолько важна, что мы сочли необходимым обсудить её снова.

Согласно определению, леверидж, или кредитное плечо, — возможность оперировать крупными денежными средствами, только малая часть которых принадлежит вам. Большая часть предоставляется в долг.

Например, чтобы контролировать позицию в $100 000, ваш отложит с вашего счета $1 000. В данном случае ваше кредитное плечо, выраженное в соотношении, составляет 100:1. Итак, Вы контролируете $100 000, имея $1 000. Допустим, ваша инвестиция в $100 000 повышается в стоимости до $101 000, или на $1 000. Если бы вы все $100 000 были вашими кровными, то ваш доход составил бы жалкий 1% ($1 000 прибыли / $100 000 первоначальных капиталовложений). Это можно назвать левериджем в соотношении 1:1. Я думаю, что это вообще нельзя назвать левериджем: если все деньги, которые вы пытаетесь контролировать, ваши, то где же тут плечо?

К счастью, вы использовали кредитное плечо не 1:1, а 100:1. Брокер отсчитал $1 000 с вашего счета, и ваша прибыль составляет целых 100% ($1 000 прибыли / $1 000 первоначальных капиталовложений х 100%).

Брокер отсчитал $1 000 с вашего счета, и ваша прибыль составляет целых 100% ($1 000 прибыли / $1 000 первоначальных капиталовложений х 100%).

Теперь выполните одно небольшое упражнение. Посчитайте, сколько составят ваши убытки, если вы потеряете $1 000. Если ваши расчёты совпадают с нашими, то вот что у вас должно получится: вы потеряете 1% при кредитном плече 1:1 и (ни фига себе!) 100% при плече 100:1.

Наверняка вы слышали эти заезженные выражения: «Кредитное плечо — это палка о двух концах» или «Кредитное плечо — обоюдоострый меч». Как видите, они абсолютно правильны!

Что такое маржа?Итак, что же такое маржа? Отличный вопрос. Давайте вернёмся назад, к одному из примеров:

Например, позицию в $100 000 можно контролировать, имея на собственном счёте сумму в $1 000. В данном случае ваше кредитное плечо, выраженное в соотношении, составляет 100:1. Вы можете контролировать $100 000, имея $1 000. Депозит в $1 000 — это не что иное, как маржа, которая должна быть у вас в наличии для того, чтобы вы могли использовать кредитное плечо.

Таким образом, маржа — гарантийный депозит, необходимый, чтобы торговать с использованием кредитного плеча. Она используется брокером для поддержания вашей позиции. По сути, он берёт ваш маржинальный депозит и объединяет с такими же депозитами других трейдеров и использует его как «супермаржинальный депозит» для осуществления торгов в межбанковской сети.

Маржа обычно выражается в процентах от полной суммы позиции. Например, большинство форекс-брокеров требуют 2%, 1%, 0,5% или 0,25% маржи.

Основываясь на требованиях маржи своего брокера, вы можете рассчитать максимально допустимое кредитное плечо, которое вам доступно. Если ваш брокер требует 2% маржи, вы получите кредитное плечо 50:1.Вот другие популярные соответствия, предлагаемые большинством брокеров:

| Margin Required | Maximum Leverage |

| 5.00% | 20:1 |

| 3.00% | 33:1 |

| 2.00% | 50:1 |

1. 00% 00% | 100:1 |

| 0.50% | 200:1 |

| 0.25% | 400:1 |

На своей торговой платформе, помимо «требуемой маржи», вы можете увидеть и другие различные «маржи», в которых можно легко запутаться. Поэтому давайте разберёмся, что к чему, и рассмотрим каждый термин:

Требуемая маржа . Простой термин, о котором мы только что говорили. Это денежная сумма, которая нужна вашему брокеру, чтобы открыть позицию. Она выражается в процентах.

Маржа счёта — ваш торговый капитал, все, что есть у вас на счете.

Использованная маржа — сумма денег, которую брокер блокирует, чтобы удерживать ваши текущие позиции открытыми. Теоретически, эти деньги принадлежат вам, но воспользоваться ими вы не сможете до тех пор, пока брокер не вернёт их вам, пока позиция не будет закрыта, или пока не произойдёт .

Свободная (доступная) маржа — деньги на вашем счёте, которые свободны для открытия новых позиций.

Маржин-колл (запрос на увеличение маржи) . Его вы получаете, если баланс вашего счёта падает ниже уровня используемой маржи. В данном случае некоторые или все открытые позиции будут закрыты брокером по рыночным ценам.

Трейдинг на рынке Форекс работает по маржинальному принципу. Клиент получает от брокера в распоряжение средства в долг под залог своего депозита и благодаря кредитному плечу может распоряжаться суммой, превышающей его собственную в 50, 100 и даже 1000 раз. Не будь такой возможности, доступ на финансовые рынки был бы открыт только трейдерам с депозитами от 100 000 долларов и выше. Что представляет собой маржинальная торговля? Что такое маржа на Форекс? Как она связана с кредитным плечом?

Определение маржи на Форексе

По сути, маржа на валютном рынке Форекс представляет собой сумму денежных средств, которые трейдер вносит в качестве залога для того, чтобы воспользоваться заемными средствами от брокера при открытии сделки. Весь процесс происходит автоматически, когда трейдер совершает операцию по покупке или продаже валюты в торговом терминале. После открытия любого ордера маржа отображается в информационной строке во вкладке «Баланс». В торговом терминале МетаТрейдер 4 брокера Forex4You информация о марже выглядит следующим образом.

В примере изображена продажа пары евро-доллар объемом один лот на торговом счете с кредитным плечом 1:500. Таким образом, открывая этот ордер, трейдер внес залог в сумме 213,05 долларов за использование заемных средств брокера в торговле. Если клиент закрывает сделку, сумма маржи на Форексе возвращается на его торговый счет. Это происходит даже в том случае, если ордер закрывается с убытком. Если же трейдер «сливает» все деньги на торговом счету, залоговые средства переходят брокеру.

Сам показатель маржи для трейдера особой практической пользы не представляет. По сути, она является страховкой брокера от убытков клиентов. Она компенсирует компании ее же средства, которые участвовали в торговле, при этом операции по купле-продаже валюты оказались неуспешными.

Как рассчитать маржу самостоятельно?

Обычно вручную рассчитывать маржу на Форекс трейдерам не приходится. Даже при возникновении необходимости в ее расчете используются специальные калькуляторы. Тем не менее, принцип формирования цифры маржи знать не помешает любому начинающему трейдеру. Рассмотрим процесс на приведенном выше примере. За основу берем текущий курс валютной пары евро-доллар на отметке 1,06527, кредитное плечо, равное 1:500 и объем сделки 1 лот (в пересчете 100 000 единиц базовой валюты).

Размер маржи для сделки с вышеприведенными параметрами рассчитывается как произведение объема ордера в базовой валюте (например, 1 лот*100 000 ед.) и текущего курса, разделенное на размер кредитного плеча. В нашем примере расчет будет выглядеть следующим образом:

1*100 000*1,06527/500

В результате расчетов мы получим ту же цифру, что вы видите в терминале, а точнее 213,05 долларов.

Свободная маржа и уровень — что это и для чего нужно?

Поскольку маржа на Форекс является залоговыми средствами для открытия позиций, то свободная маржа показывает трейдеру сколько еще сделок он может открыть с текущими средствами на торговом счете при данном кредитном плече. В примере выше клиент может еще совершить сделки объемом в 22 лота. Конечно же, этого делать не рекомендуется, поскольку такой подход нарушает все мыслимые принципы мани-менеджмента , но чисто теоретически такая возможность у трейдера есть.

Уровень в процентах означает отношение свободных средств к марже. Он постоянно меняется, поскольку размер средств также колеблется в зависимости от финансового результата сделки. Для поддержания безопасной торговли рекомендуется поддерживать уровень не менее 1000%. Чем меньше будут средства и чем выше маржа, тем ниже будет уровень. Почему это опасно?

Высокий уровень маржи говорит о том, что в торговле задействован слишком большой объем. Эта цифра снижает размер уровня в процентах. Такая торговля может привести трейдера к серьезным убыткам, а то и вовсе к «сливу» всего депозита.

Взаимосвязь маржи и кредитного плеча

Опытные трейдеры знают, что высокий уровень кредитного плеча теоретически делает торговлю на рынке Форекс более рисковой. Почему только теоретически? Большое кредитное плечо предоставляет трейдеру возможность (право, а не обязательство) открыть сделки большим совокупным объемом по сравнению с меньшим кредитным плечом. Впрочем, пользоваться или нет этим правом, решать только трейдеру. Как кредитное плечо связано с уровнем маржи на Форексе?

Чем выше кредитное плечо, тем больший объем трейдер может задействовать в торговле, соответственно, тем меньше будет его залог (маржа). Связь обратно пропорциональная. Эту зависимость вы можете увидеть и из формулы расчета маржи, представленной выше.

По сути, маржа является возможностью увеличить торговые возможности для трейдера и попыткой брокера обезопасить свои средства. При отсутствии кредитного плеча на валютном рынке торговали бы только очень крупные трейдеры, чьи депозиты способны выдержать требования по минимальным лотам в соответствии с принципами разумного управления капиталом. Их прибыль также была бы несущественной в сравнении с доходами от маржинальной торговли, но и риски потерять все средства или крупную их часть также были бы сведены к нулю.

Дабы сделать трейдинг доступным для всех желающих, в том числе и для тех, чей депозит не обладает даже двумя нулями, и существует маржинальная торговля. Брокеры предоставляют заемные средства трейдеру под залог его собственных. В случае неудачной торговли трейдера компания забирает залог и зарабатывает на этом деньги. В случае прибыльной торговли трейдер получает доход, значительно превышающий возможности его первоначального депозита. Маржа при этом является лишь информационным инструментом. Трейдеру достаточно лишь знать, зачем она нужна и с какими элементами трейдинга связана.

Главная задача каждого валютного спекулянта, предпочитающего извлекать прибыль на финансовых рынках посредством маржинальной торговли , заключается в том, чтобы научиться грамотно маневрировать рисками, чтобы стабильно зарабатывать деньги на рынке Форекс, не подвергая опасности свой депозит.

Помним, что прибыльность торговли очень сильно зависит от

Маржинальная торговля (англ. Margin trading) – торговля посредством спекулятивных операций с использованием займа, когда трейдер может совершать сделки на суммы, в разы превышающие размер его собственных средств. В качестве залога (маржи, англ. Margin) выступают денежные средства, предоставляемые трейдеру. Залоговые средства позволяют обеспечить данный кредит и выражены в валюте депозита (например, в USD – долларах США). Маржа зависит от ликвидности торгового инструмента (товара).

Предоставление маржинального (или кредитного) плеча является особенностью такого вида торговли.

Кредитное плечо (англ. Leverage) – это соотношение суммы маржи (залога) к сумме торговой операции. К примеру, соотношение 1:100 показывает, что для совершения сделки на торговом счете нужно иметь сумму в 100 раз меньшую, чем сумма сделки. Маржинальный кредит имеет гораздо большее кредитное плечо, в отличие от обычного кредита. При этом сумма займа намного превышает сумму залоговых средств. Это позволяет совершать операции на покупку или продажу увеличенными объемами. Что также повышает и риски потери средств, поскольку с увеличением объема возрастает залог, а следовательно, и нагрузка на депозит.

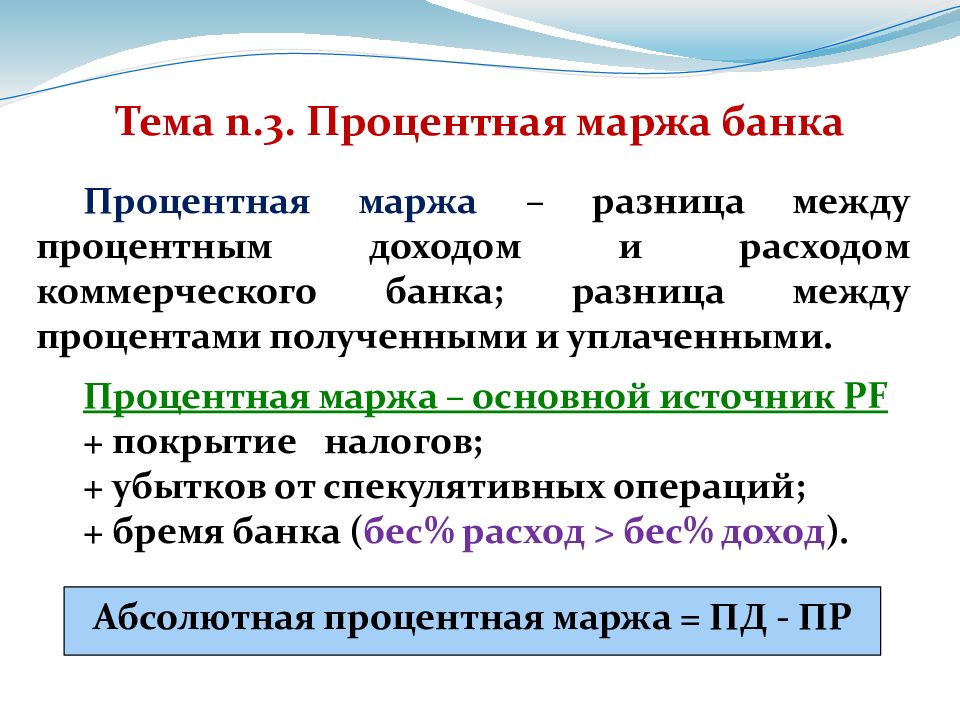

Уровень маржи (англ. Margin Level) выражается отношением средств трейдера (англ. Equity) к используемой марже, выраженным в процентах. Каждый брокер определяет минимально допустимый уровень маржи. При этом если средств для совершения торговой операции на счете недостаточно, то брокер оповещает о приближении к минимально допустимой сумме средств на торговом счете. Такое явление называют маржин колл (англ. Margin Call).

При маржинальной торговле компанию-брокер также называют поставщиком ликвидности , поскольку она предоставляет возможность совершать торговые операции на валютном рынке. В качестве поставщика ликвидности для трейдера выступает брокер, у которого он открыл . Однако сам брокер обычно пользуется услугами поставщиков ликвидности более высокого порядка, т.е. банков. Как правило, чем крупнее поставщик ликвидности, тем более высокие требования он предъявляет к размеру залоговых средств для открытия позиций. Обычному трейдеру сложно получить доступ к поставщиками ликвидности высокого порядка напрямую, поэтому он пользуется услугами компании-брокера.

Маржинальная торговля дает право трейдеру совершать торговые операции на межбанковском валютном рынке, который объединяет в себе больше количество банков, хэдж-фондов, маркет-мейкеров и т.д. При этом кредитные средства, которые дает компания-брокер — это часть контракта, выраженного в денежном эквиваленте (или другом виде активов), за который должен заплатить трейдер, заключая сделку на валютном рынке, рынке акций, фьючерсов, опционов и проч.

Условия получения маржинального кредита:

- Получение маржинального кредита не требует заключения специфического контракта или согласования;

- В качестве залога выступают денежные средства (или другие активы), расположенные на счете в компании, предоставляющей кредит;

- Кредитом может выступать любой из активов, торговлю на котором предоставляет брокер;

- В рамках одной торговой сессии заем предоставляется бесплатно;

- Далее компания, как правило, взимает вознаграждение (своп).

Здравствуйте, дорогие гости блога сайт, сегодня я хочу вам рассказать о том, что такое уровень маржи, а также что он означает. Перед тем как перейти к описанию уровня, стоит для начала пояснить, что такое маржа на Форекс.

Что такое маржа

В наше время огромное количество ордеров создаются спекулянтами с целью получения прибыли. Чем больше денежный оборот, тем больше прибыль, следовательно, чтобы хорошо зарабатывать, нужно обладать немалой денежной суммой. Тем трейдерам, которые не могут похвастаться наличием большого денежного капитала, на помощь приходит маржинальная торговля, которая предполагает ведение торгов на заемные деньги, одолженные под определенный залог, который и называется маржей.

В ситуациях когда трейдеру не хватает средств для создания ордера желаемого размера, он может воспользоваться услугой краткосрочного кредитования, что позволит ему вести торги с оборотами в несколько раз превышающими его начальную денежную сумму.

В отличие от привычного кредитования, объем маржинального кредита больше залога в десятки или даже в сотни раз.

Кредитное плечо представляет собой соотношение реального размера сделки к размеру залога.

Различные компании-брокеры предоставляют разное кредитное плечо, это обязательно учитывайте при выборе брокера. Кредитное плечо, в зависимости от компании-брокера, может быть от 1:50 до 1:500. При этом, чем крупнее размер кредитного плеча, тем меньше залога вам придется оставить для открытия сделки нужного размера.

Отслеживание маржи в MT4

Увидеть размер маржи можно в МТ4, зайдя в директорию «Терминал/Торговля». Также там отображается эквити, общий баланс и уровень маржи.

Свободна маржа – это объем денежных средств, который можно использовать для открытия новых позиций. Свободная маржа – это разница между денежной суммой на счету и заблокированными брокером средствами.

Уровень маржи является соотношением средств на счете трейдера к марже, он выражается в процентах.

Что такое уровень маржи

Настало время разобраться в том, что такое уровень маржи. Для начала стоит упомянуть про 2 важных уровня: Margin Call и Stop Out. Как только вы дойдете до первого уровня, то лишитесь возможности создавать позиции, так как на счету у вас будет не хватать денежных средств для залога. Как правило, этот уровень располагается на отметке 100%. Если же уровень маржи опустится ниже данной отметки и достигнет следующего уровня, брокер начнет самостоятельно закрывать ваши позиции, начиная с самых убыточных.

В этом и заключается вся опасность ведения торгов на заемные деньги. Брокер не хочет терять свои деньги, поэтому и закрывает ваши сделки, несмотря на то, что вы могли бы их через некоторое время вывести в плюс.

Чтобы избежать описанной выше ситуации, рекомендуется придерживаться норм . Самая распространенная ошибка среди новичков на рынке Форекс заключается в открытии сделок со слишком большим лотом при крупном кредитном плече. Из-за этого даже слабое изменение курса вызовет достижение уровня Margin Call. Часто также трейдеры забывают устанавливать стопы, в результате чего многие убыточные ордера закрываются при достижении уровня Stop Out.

Как правильно рассчитать размер максимального торгового лота

При расчете максимального торгового лота, стоит обязательно учитывать кредитное плечо. Предположим вы хотите создать ордер на паре доллар/швейцарский франк размером в 1 лот(1 лот=100 000 единиц) с кредитным плечом 1:100, тогда размер залога составит 1000 долларов. В случае если у вас на счету будет 10 000 долларов, то вы сможете открыть только 10 ордеров. В случае если кредитное плечо будет 1:200, то в таком случае вы уже сможете открыть 20 сделок, 1:300 – тридцать сделок.

Формула расчета максимально возможного размера лота на примере валютной пары доллар/швейцарский франк отображена на фото, размещенном ниже.

Следует принимать во внимание то факт, что стоимость лота может отличаться в зависимости от используемой валютной пары. Для того чтобы определить точный размер лота для конкретной валютной пары, необходимо просто привести основную валюту, которую вы используете для ведения торгов, к валюте торгового счета.

Далее необходимо рассмотреть еще один пример. Торговля ведется на валютной паре евро/доллар, в момент открытия сделки ценовой уровень находился на отметке 1,09992. Таким образом, если вы используете кредитное плечо 1:100, то стандартный размер лота будет составлять 1099,92 долларов. Следовательно, если размер вашего депозита составляет десять тысяч долларов, то вы одновременно сможете открыть не более девяти позиций со стандартным лотом.

Описанный выше пример будет отображаться в торговом терминале так, как это показано на следующем рисунке.

Если у вас по каким-либо причинам нет времени для выполнения всех необходимых расчетов вручную, то лучше всего использовать специализированный калькулятор маржи. Опытные трейдеры настоятельно не рекомендуют применять для открытия ордеров все имеющиеся на счету деньги.

Оптимальным вариантом является применение для создания ордеров не более 5% от объема имеющегося депозита, чтобы оставшиеся средства выполняли роль «подушки безопасности».

Если вы не будете следовать этому довольно простому правилу, то при создании серии убыточных ордеров деньги на счету могут закончиться в самое неожиданное время, и вы сольете депозиты по Stop Out. По этой причине рекомендуется предварительно рассчитать возможные убытки и грамотно ограничить потери при помощи установки Stop-Loss.

Для лучшего понимания всего сказанного выше необходимо рассмотреть один практический пример. Для этих целей мы создадим новый демо-счет с депозитом в размере десять тысяч долларов и кредитным плечом 1:100.

Первый ордер мы открываем со стандартным лотом по текущему курсу, который на момент создания позиции составляет 1,0919.

При кредитном плече 1:100 значение маржи будет в тысячу раз больше, чем действующий курс. Как мы знаем, значение свободной маржи вычисляется как разница между текущим балансом и маржей. Это значение будет непрерывно изменяться из-за создания прибыльных или убыточных сделок. Значение в поле уровень отображает соотношение свободной маржи к марже.

Так как размер открытой нами сделки составляет 1100 долларов, а свободная маржа 8800 долларов, то мы можем использовать еще 8 лотов. Следующую позицию мы открываем с восьмикратным лотом.

Если открытые позиции покажут положительный результат, то мы сможем применять для создания новых ордеров свободную маржу от незакрытой прибыли, но опытные советуют так не делать.

Если же мы откроем новый счет с аналогичным депозитом, но с кредитным плечом 1:500. При создании позиции размер нашей маржи будет в пять раз ниже, чем в прошлом примере. В связи с тем, что с более высоком плечом меньше денежных средств выполняют роль залога, мы сможем создать больше ордеров. Следовательно, при кредитном плече 1:500 мы сможем создать 43 ордера со стандартным лотом.

В заключении хотелось бы сказать, что грамотно применяя основные принципы финансового рычага, можно сделать процесс торговли в несколько раз эффективнее. Кредитное плечо больших размеров дает возможность лучше контролировать уровень рисков, что, в свою очередь, положительно сказывается на размере прибыли.

Свободная маржа на Форекс — что это такое. Уровень маржи Forex

Использование маржи на финансовых рынках — это новая концепция для многих, которую трейдеры часто неправильно понимают. Проще говоря, маржа — это значение минимальной суммы, которая необходима для размещения сделки с использованием кредитного плеча, которая может быть полезным инструментом управления рисками.

С маржой тесно связана концепция маржинальных требований, которых трейдеры стараются избегать. Незнание того, что такое маржа, может быть чрезвычайно дорогостоящим, поэтому для трейдеров Forex важно иметь твердое представление о марже перед размещением сделки.

Читайте дальше, чтобы узнать больше о том, как использовать маржу при торгах на финансовом рынке, что означает свободная маржа, как ее рассчитать, и как эффективно управлять своими рисками.

Определение маржи FOREX?

В мире трейдинга маржинальный счет предполагает заимствование для получения большей потенциальной рентабельности инвестиций (возврат инвестиций). Многие инвесторы используют маржинальные счета при реализации стратегии инвестирования в акции с использованием заемных средств. Это позволяет им контролировать большую позицию, чем их собственный инвестированный капитал.

Для начала трейдерам форекс необходимо зарегистрироваться у предпочитаемого им брокера. После регистрации им необходимо открыть маржинальный счет — он похож на счет акций — в двух словах, инвестор берет краткосрочную ссуду у своего брокера.

Размер кредита равен размеру кредитного плеча, которое берет на себя инвестор.

Основная ценность кредитного плеча — это способ держать под контролем большие финансовые суммы, используя очень небольшую часть вашего собственного капитала и занимая остальное. Кредитное плечо выражается в кратных величинах и определяется с самого начала, когда вы определяете размер капитала, которым хотите управлять.

Сделка не может быть размещена, пока инвестор не внесет финансы на свой маржинальный счет. Сумма может зависеть от процентной маржи, согласованной для кредитного плеча.

Связь между маржей и кредитным плечом

Чтобы правильно понять связь между маржей и кредитным плечом, давайте сначала попытаемся понять разницу между определениями.

Маржинальная торговля — это практика использования активов, принадлежащих физическому лицу, в качестве обеспечения для получения займа у брокера. Полученная таким образом ссуда используется для проведения торговых операций. Покупка с маржой требует открытия маржинального счета с определенной суммой в качестве первоначальной инвестиции. Эта сумма выступает в качестве залога и называется минимальной маржей.

С другой стороны, кредитное плечо — это практика использования заемного капитала для выполнения усилий, направленных на увеличение его потенциальной прибыли. Эта практика используется как инвесторами, так и корпорациями для увеличения прибыли за счет торговли акциями и производными финансовыми инструментами.

Разница между маржей и кредитным плечом

Долговые или заемные деньги, которые инвестор применяет для инвестирования в другие финансовые инструменты — это маржа. Принятие долга для проведения торгов финансовыми инструментами называется кредитным плечом.

Основное различие между маржой и плечом заключается в том, что последнее чаще всего используется для обозначения степени покупательной способности, обеспечиваемой ссудой.

Кредитное плечо обычно выражается как отношение суммы денег, которую вкладчик инвестирует, к сумме, которой он может торговать после получения долга. Хотя маржа обычно записывается в процентном выражении.

Еще одно важное различие между маржой и плечом заключается в том, что обе практики предполагают заимствование, но маржинальная торговля использует обеспечение на вашем маржинальном счете, чтобы занять деньги у брокера и вернуть их с процентами.

Маржинальные требования

Маржинальные требования Forex устанавливаются брокерами и основаны на уровне риска, который они готовы принять (риск дефолта), с учетом нормативных ограничений.

Маржинальные требования могут быть временно увеличены в периоды высокой волатильности или, в ожидании публикации экономических данных, что может способствовать более высокой, чем обычно, волатильности.

Первые два уровня сохраняют то же маржинальное требование на уровне 3,33%, затем повышаются до 4% и 15% на следующих двух уровнях.

Поняв маржинальные требования, трейдеры должны убедиться, что торговый счет достаточно профинансирован, чтобы избежать маржинальных требований. Один из самых простых способов для трейдеров отслеживать состояние своего торгового счета — использовать уровень маржи Forex:

Уровень маржи Forex = (задействованный капитал / маржа) x 100

Предположим, трейдер внес на депозит 10 000 долларов и в настоящее время использует 8 000 долларов в качестве маржи. Уровень маржи форекс будет 125 и выше уровня 100. Если уровень маржи форекс опускается ниже 100, брокер обычно запрещает открытие новых сделок и может отправить вам запрос о марже.

Важно, чтобы трейдеры понимали правило закрытия маржи брокера, чтобы избежать ликвидации текущих позиций. Когда учетная запись помещается на маржевое требование, необходимо немедленно пополнить счет, чтобы избежать закрытия актуальных открытых позиций. Брокеры делают это для того, чтобы восстановить баланс своего счета до приемлемого уровня.

О чем говорит свободная маржа?

Под маржой может пониматься «использованное» или «свободное» значение.

Свободная маржа определяется разницей собственного капитала и маржей, которая уже использована. Ее можно отнести к средствам, имеющимся на брокерском счету, которые необходимы для открытия текущих ордеров НЕ имеют привязки к маржинальному значению.

Свободную маржу также называют «Маржой прибыли», так как это значение, которое можно «применить», по-другому, это сумма «пригодная для использования».

Значение свободной маржи рассматривается в двух ракурсах:

Финансовое значение, которое может быть доступен для открытия НОВЫХ ордеров.

Финансовое значение СУЩЕСТВУЮЩИХ ордеров может оказаться в позиции отличной от вашей до того, как они получат маржинальный запрос или стоп-аут.

Уровень маржи связывают с требованием маржи и стоп-аут. Требование обеспечения образуется, когда свободные финансы становятся отрицательными или нулевыми. Здесь трейдер больше не может открыть новые ордера, потому что все финансы на счету это гарантия актуального ордера. После требования маржи может быть стоп-аут. В торгах стоп-аут — это когда уровень вашей маржи падает до определенного процентного уровня (%), при котором открытые позиции автоматически закрываются («ликвидируются») вашей брокерской компанией, начиная с наименее прибыльной позиции для предотвратить уход клиента.

Агрессивные трейдеры знакомы с этими ситуациями, поскольку они часто возникают в их торгах. Свободную маржу можно отнести к средствам на счету трейдера, не связанным маржей для актуальных открытых позиций. Еще один метод подумать об этом — это количество финансов на счету, которое может использовать трейдер для финансирования новых ордеров.

Как рассчитывается свободная маржа

Вот способ, которым рассчитывается свободня маржа:

Значение свободной маржи = Капитал — Использованная маржа

Если трейдер имеет открытые позиции и прибылен, его капитал будет расти, а значение свободной маржи будет больше.

Плавающее значение прибыли увеличивает депозит, и соответственно – значение свободной маржи.

Если открытые ордера начинают становиться убыточными, капитал уменьшится, что свидетельствует и о меньшей свободной марже.

Заключение

Если вы правильно примените маржинальную торговлю, вы можете значительно повысить эффективность своей торговой стратегии. Но это не значит, что нужно использовать максимально доступный финансовый рычаг и ожидать чудес. Умное приложение означает, что нужно выбрать размер кредитного плеча, который вам удобен, чтобы вы не испытывали большого эмоционального напряжения из-за торгового процесса. Может не быть рекомендации по кредитному плечу, подходящей для всех инвесторов, но всегда следует помнить об одном! Чем меньше вы нервничаете или тревожитесь, тем более мудрые торговые решения вы принимаете, а значит, ваши шансы на получение прибыли увеличиваются. Вы всегда должны помнить, что чем выше финансовое плечо, тем выше риск! Если вы начинающий трейдер, вам следует больше сосредоточиться на том, чтобы не потерять свой депозит, чем на получении огромной прибыли. Когда вы научитесь сохранять, вы начнете приобретать.

Баланс, Средства, Маржа и Уровень – о чем рассказывает терминал MetaTrader 4

Несмотря на разнообразие всевозможных торговых терминалов, платформа MetaTrader 4 по-прежнему остается самым популярным инструментом для торговли на валютном рынке Форекс. Интерфейс торговой платформы MetaTrader 4 интуитивно понятен и не требует для использования какого-то специального образования. Тем не менее, казалось бы, самые простые вещи, иногда вызывают вопросы у начинающих трейдеров.

Для того, чтобы оценить свой торговый счет или принять решение на открытие или закрытие сделки, трейдеру необходимо постоянно контролировать основные показатели своего счета. В терминале MetaTrader 4 пять таких показателей: Баланс, Средства, Залог или Маржа, Свободно или Свободная Маржа, Уровень. Эти показатели доступны во вкладке «Терминал».

Рис.1. Кнопка вызова вкладки «Терминал»Рассмотрим подробнее, что означает каждый из пяти показателей торгового счета.

Рис. 2. Показатели торгового счетаПоказатель «Баланс» вашего счета в MT4

Баланс – это показатель, который отображает сумму денежных средств на торговом счете трейдера. Особенностью показателя «Баланс» является то, что он не учитывает прибыль или убыток по открытым сделкам, а фиксирует только имеющиеся средства, а также плюс и минус по закрытым сделкам.

Например, на счете имелось 10 000 долларов. Было закрыто две сделки. Одна с прибылью 500 долларов, другая с убытком 498 долларов. Таким образом, баланс составляет 10 000 + 500 – 498 = 10 002 доллара.

Показатель «Средства»

Показатель «Средства», в отличие от показателя «Баланс», учитывает также текущие результаты по открытым сделкам. Простыми словами, Средства – это деньги, которые будут на балансе, если закрыть все открытые сделки.

Например. Баланс составляет 10 002 доллара. Открыта сделка на покупку в паре EUR/USD. Текущий убыток по сделке составляет 22 доллара. Соответственно, показатель «Средства» равен 10 002 – 22 = 9 980 доллара. То есть, если трейдер закроет сделку прямо сейчас, с убытком в 22 доллара, сумма 9 980 долларов из показателя «Средства» перейдет уже в «Баланс».

Показатель «Залог» или «Маржа»

Как известно, легкую доступность торговли на валютном рынке Форекс обеспечивает кредитное плечо, что позволяет уплачивать трейдеру лишь часть суммы, необходимой для открытия ордера. Показатель «Маржа» как раз отображает эту сумму. Размер залога зависит от величины используемого кредитного плеча. Чем больше плечо, тем меньше сумма залога. При кредитном плече 1:10 размер залога для открытия сделки составит 10% от необходимой суммы, при плече 1:100 залог составит уже 1%.

Например, трейдер открывает сделку на покупку в паре евро/доллар объемом 1 стандартный лот. Как известно, стандартный лот – это 100 000 единиц валюты. То есть, трейдер покупает 100 000 евро за доллары. Текущая цена – 1,11995. Таким образом, для открытия сделки необходимо 111 995 долларов. Кредитное плечо на торговом счете равно 1:200, то есть, для открытия сделки трейдеру необходимо 111 995 : 200 = 559,98 долларов мы и видим в показателе «Маржа» (результат округлен с 559,975).

Показатель «Свободно» или «Свободная маржа»

Показатель «Свободная маржа» отображает количество средств на счете, доступных для открытия сделок. Рассчитывается он просто: Свободно = Средства – Залог (Маржа)

Соответственно, в нашем примере, показатель «Свободно» составляет 9 980 (Средства) – 559,98 (Залог) = 9 420,03 (результат округлен, поскольку на самом деле залог составляет 559,975 долларов).

Показатель «Уровень»

Показатель «Уровень», пожалуй, самый важный из всех вышеприведенных. Он отображает отношение показателя «Средства» к показателю «Маржа», выраженное в процентах.

Вернемся к нашему примеру. Показатель «Уровень» будет равен 9 980 (Средства) : 559,98 (Залог) х 100% = 1782,22%.

Показатель «Уровень» напрямую связан с устойчивостью открытых сделок. Почему он так важен? Обычная математика. Чем больше сделок открыто, тем больше знаменатель, в котором у нас показатель «Маржа». Если убыток по одной или нескольким сделкам растет, соответственно, в числителе значение показателя «Средства» уменьшается, а знаменатель «Маржа» остается без изменений.

Форекс брокеры и ДЦ в своих регламентах торговли, которые почему-то мало кто смотрит, указывают пороговое значение показателя «Уровень», при достижении которого открытые сделки будут закрыты принудительно. Частенько такая ситуация становится неприятным сюрпризом для трейдеров и вызывают претензии к компаниям.

Теперь, когда непонятные цифры и проценты обрели достаточно внятный смысл, трейдер сможет более адекватно оценить свои торговые возможности, приумножив свой показатель «Баланс» и никогда не встречаясь с Маржин Коллом.

Еще по теме:

Что такое Свободная Маржа (и Уровень) в MetaTrader 4 и 5 на Форекс

Сегодня вы поймете, как разобраться в значениях баланса в MetaTrader 4 и 5 при открытых сделках. О том, что такое свободная маржа и просто маржа (залог), по каким причинам брокер может закрыть сделки трейдера на бирже, а также какой уровень маржи стоит поддерживать, нужно узнать задолго до начала торгов. Это поможет избежать множества недоразумений и сливов депозита.

При открытой сделке в МетаТрейдере в строке баланса есть много разных значений, разберем каждое из них.

Показатель “Баланс” в MetatraderБаланс (Balance) – это количество денег, находящихся на данный момент на депозите. Баланс является актуальной величиной, если у трейдера не открыта ни одна торговая позиция. То есть, если трейдер пополнил счет на 100 долларов и не совершал никаких операций, то его баланс должен быть 100 долларов. Если он закрыл сделку с прибылью в 5 долларов, то баланс составит 105 долларов.

Когда у трейдера открыта одна или несколько позиций, показатель «Баланс» утрачивает свою актуальность, а за потенциальным состоянием денег нужно следить по показателю «Средства».

Показатель “Средства”Средства, или Equity – это текущее состояние баланса, если закрыть абсолютно все сделки прямо сейчас. То есть разница между средствами и балансом – это прибыль/убыток от открытых позиций.

Во время торгов, цифры в графе «Средства» постоянно находятся в «плавающем» состоянии, так как конъюнктура рынка меняется каждую секунду.

Например, если баланс составляет те же 100 долларов, а прибыль по открытым сделкам составляет 5 долларов, тогда в графе «Средства» будет цифра 105. Однако в следующие секунды, эта цифра может как вырасти, так и снизиться, в зависимости от того, как меняются котировки по открытым сделкам.

Что означает показатель Маржа (Залог) простыми словамиУзнав два основных показателя состояния торгового счета, можно плавно переходить к тому, что такое маржа на Форекс.

Итак, если в мире бизнеса маржа означает разницу между ценой и себестоимостью (аналог прибыли), то в трейдинге данный термин имеет совсем другое значение. Большинство трейдеров на рынке Форекс торгуют с использованием кредитного плеча, для увеличения потенциальной доходности.

Кредитное плечо – это кредитные средства, предоставляемые брокером трейдеру для осуществления сделок, превышающих по объему средства трейдера.

Кредитное плечо, или Leverage, определяется по количеству заемных долларов на каждый доллар на счету трейдера. Чаще всего используется плечо 1:100, но встречаются и 1:50, 1:200, 1:500, 1:1000 и даже 1:2000.

Мой случай: кредитное плечо 1:30

Если рассматривать стандартное плечо 1 к 100, то торговля выглядит так: трейдер, имея 100 долларов на счету может совершать сделки объемом до 10 000 долларов, оставляя свои деньги в залог у брокера.

Если упростить цифры для простоты восприятия, то без кредитного плеча, с балансом $100 трейдер не сможет купить даже одну унцию золота, которая стоит, к примеру, 1 200 долларов, в то время как с плечом 1:100, он сможет купить целых 8 унций. Мало того, что плечо позволяет получить доступ к торговле дорогими активами, так оно еще и увеличивает потенциальную доходность на вложенный капитал благодаря большему объему торгов.

Причем здесь маржа?

Маржа (Margin) на рынке Форекс – это залог, который трейдер оставляет брокеру в качестве обеспечения кредитного плеча. Кстати, торговля с использованием кредитного плеча называется маржинальной торговлей, и она широко используется не только на рынке Forex, но также и на крупнейших биржах.Чтобы рассчитать размер маржи для совершения определенной сделки, нужно сумму сделки разделить на правую часть кредитного плеча (на размер кредитного плеча). То есть, расчет маржи Форекс довольно прост.

Для примера, возьмем EUR/USD. Вы покупаете 0,1 лота (10 000 евро) при цене 1,14720. То есть вам нужно 11 472 доллара. При кредитном плече 1:500 маржа составит (11 472/500) 22,94 – это и будет ваш залог брокеру.Мой случай: