В чем разница между остатком на карте и накопительным счетом? — Тинькофф Помощь

Держателям большинства карт банк платит 5% годовых на остаток по счету до 300 000 Р при ежемесячных тратах от 3000 Р (у All Airlines — от 20 000 Р). Процента на остаток нет у карт Tinkoff Drive, S7-Tinkoff, Азбука Вкуса и Google.Play.

Проценты на остаток по карте начисляются автоматически. А накопительный счет — это отдельный продукт, доступный всем. Его нужно открыть и пополнить на любую сумму, после этого начнут начисляться проценты.

Проценты по карте и накопительному счету начисляются по-разному.

Отличия для держателей непремиальных карт

| Дебетовая карта | Накопительный счет | |

|---|---|---|

| Минимальная сумма | Любая | Любая |

| Максимальная сумма для начисления процентов | 300 000 Р | 100 000 000 Р |

| Ограничения | Проценты не начисляются, если траты по карте за расчетный период меньше 3000 Р | Ограничений нет, проценты начислят в любом случае |

| Срок | Пока пользуетесь картой | Неограничен, можно закрыть в любой момент |

| Пополнение | На любую сумму | На любую сумму |

| Ставка | 5% годовых в рублях | 5% годовых в рублях |

| Выплата процентов | Ежемесячно в дату выписки | Ежемесячно в дату выписки |

Минимальная сумма

Дебетовая карта

Любая

Накопительный счет

Любая

Максимальная сумма для начисления процентов

Дебетовая карта

300 000 Р

Накопительный счет

100 000 000 Р

Дебетовая карта

Проценты не начисляются, если траты по карте за расчетный период меньше 3000 Р

Накопительный счет

Ограничений нет, проценты начислят в любом случае

Дебетовая карта

Пока пользуетесь картой

Накопительный счет

Неограничен, можно закрыть в любой момент

Дебетовая карта

На любую сумму

Накопительный счет

На любую сумму

Дебетовая карта

5% годовых в рублях

Накопительный счет

5% годовых в рублях

Выплата процентов

Дебетовая карта

Ежемесячно в дату выписки

Накопительный счет

Ежемесячно в дату выписки

Отличия для держателей премиальных карт

| Дебетовая карта — Black Edition | Накопительный счет | |

|---|---|---|

| Минимальная сумма | Любая | Любая |

| Максимальная сумма для начисления процентов | Без ограничений | 100 000 000 Р |

| Ограничения | Ограничений нет, проценты начислят в любом случае | Ограничений нет, проценты начислят в любом случае |

| Срок | Пока пользуетесь картой | Неограничен, можно закрыть в любой момент |

| Пополнение | На любую сумму | На любую сумму |

| Ставка | 5% годовых в рублях | 5% годовых в рублях |

| Выплата процентов | Ежемесячно в дату выписки | Ежемесячно в дату выписки |

Минимальная сумма

Дебетовая карта — Black Edition

Любая

Накопительный счет

Любая

Максимальная сумма для начисления процентов

Дебетовая карта — Black Edition

Без ограничений

Накопительный счет

100 000 000 Р

Дебетовая карта — Black Edition

Ограничений нет, проценты начислят в любом случае

Накопительный счет

Ограничений нет, проценты начислят в любом случае

Дебетовая карта — Black Edition

Пока пользуетесь картой

Накопительный счет

Неограничен, можно закрыть в любой момент

Дебетовая карта — Black Edition

На любую сумму

Накопительный счет

На любую сумму

Дебетовая карта — Black Edition

5% годовых в рублях

Накопительный счет

5% годовых в рублях

Выплата процентов

Дебетовая карта — Black Edition

Ежемесячно в дату выписки

Накопительный счет

Ежемесячно в дату выписки

На остаток по карте банк начисляет 5% годовых (но на сумму не более 300 000 Р), а по накопительному счету — 5% на любую сумму.

Поэтому сумму до 300 000 Р выгоднее хранить на карте, а сумму свыше 300 000 Р — на накопительном счете или вкладе.

help.tinkoff.ru

В чем разница между остатком на карте и накопительным счетом? — Тинькофф Помощь

Держателям большинства карт банк платит 5% годовых на остаток по счету до 300 000 Р при ежемесячных тратах от 3000 Р (у All Airlines — от 20 000 Р). Процента на остаток нет у карт Tinkoff Drive, S7-Tinkoff, Азбука Вкуса и Google.Play.

Проценты на остаток по карте начисляются автоматически. А накопительный счет — это отдельный продукт, доступный всем. Его нужно открыть и пополнить на любую сумму, после этого начнут начисляться проценты.

Проценты по карте и накопительному счету начисляются по-разному.

Отличия для держателей непремиальных карт

| Дебетовая карта | Накопительный счет | |

|---|---|---|

| Минимальная сумма | Любая | Любая |

| Максимальная сумма для начисления процентов | 300 000 Р | 100 000 000 Р |

| Ограничения | Проценты не начисляются, если траты по карте за расчетный период меньше 3000 Р | Ограничений нет, проценты начислят в любом случае |

| Срок | Пока пользуетесь картой | Неограничен, можно закрыть в любой момент |

| Пополнение | На любую сумму | На любую сумму |

| Ставка | 5% годовых в рублях | 5% годовых в рублях |

| Выплата процентов | Ежемесячно в дату выписки | Ежемесячно в дату выписки |

Минимальная сумма

Дебетовая карта

Любая

Накопительный счет

Любая

Максимальная сумма для начисления процентов

Дебетовая карта

300 000 Р

Накопительный счет

100 000 000 Р

Дебетовая карта

Проценты не начисляются, если траты по карте за расчетный период меньше 3000 Р

Накопительный счет

Ограничений нет, проценты начислят в любом случае

Дебетовая карта

Пока пользуетесь картой

Накопительный счет

Неограничен, можно закрыть в любой момент

Дебетовая карта

На любую сумму

Накопительный счет

На любую сумму

Дебетовая карта

5% годовых в рублях

Накопительный счет

5% годовых в рублях

Выплата процентов

Дебетовая карта

Ежемесячно в дату выписки

Накопительный счет

Ежемесячно в дату выписки

Отличия для держателей премиальных карт

| Дебетовая карта — Black Edition | Накопительный счет | |

|---|---|---|

| Минимальная сумма | Любая | Любая |

| Максимальная сумма для начисления процентов | Без ограничений | 100 000 000 Р |

| Ограничения | Ограничений нет, проценты начислят в любом случае | Ограничений нет, проценты начислят в любом случае |

| Срок | Пока пользуетесь картой | Неограничен, можно закрыть в любой момент |

| Пополнение | На любую сумму | На любую сумму |

| Ставка | 5% годовых в рублях | 5% годовых в рублях |

| Выплата процентов | Ежемесячно в дату выписки | Ежемесячно в дату выписки |

Минимальная сумма

Дебетовая карта — Black Edition

Любая

Накопительный счет

Любая

Максимальная сумма для начисления процентов

Дебетовая карта — Black Edition

Без ограничений

Накопительный счет

100 000 000 Р

Дебетовая карта — Black Edition

Ограничений нет, проценты начислят в любом случае

Накопительный счет

Ограничений нет, проценты начислят в любом случае

Дебетовая карта — Black Edition

Пока пользуетесь картой

Накопительный счет

Неограничен, можно закрыть в любой момент

Дебетовая карта — Black Edition

На любую сумму

Накопительный счет

На любую сумму

Дебетовая карта — Black Edition

5% годовых в рублях

Накопительный счет

5% годовых в рублях

Выплата процентов

Дебетовая карта — Black Edition

Ежемесячно в дату выписки

Накопительный счет

Ежемесячно в дату выписки

На остаток по карте банк начисляет 5% годовых (но на сумму не более 300 000 Р), а по накопительному счету — 5% на любую сумму.

Поэтому сумму до 300 000 Р выгоднее хранить на карте, а сумму свыше 300 000 Р — на накопительном счете или вкладе.

help.tinkoff.ru

В чем разница между остатком на карте и накопительным счетом? — Тинькофф Помощь

Держателям большинства карт банк платит 5% годовых на остаток по счету до 300 000 Р при ежемесячных тратах от 3000 Р (у All Airlines — от 20 000 Р). Процента на остаток нет у карт Tinkoff Drive, S7-Tinkoff, Азбука Вкуса и Google.Play.

Проценты на остаток по карте начисляются автоматически. А накопительный счет — это отдельный продукт, доступный всем. Его нужно открыть и пополнить на любую сумму, после этого начнут начисляться проценты.

Проценты по карте и накопительному счету начисляются по-разному.

Отличия для держателей непремиальных карт

| Дебетовая карта | Накопительный счет | |

|---|---|---|

| Минимальная сумма | Любая | Любая |

| Максимальная сумма для начисления процентов | 300 000 Р | 100 000 000 Р |

| Ограничения | Проценты не начисляются, если траты по карте за расчетный период меньше 3000 Р | Ограничений нет, проценты начислят в любом случае |

| Срок | Пока пользуетесь картой | Неограничен, можно закрыть в любой момент |

| Пополнение | На любую сумму | На любую сумму |

| Ставка | 5% годовых в рублях | 5% годовых в рублях |

| Выплата процентов | Ежемесячно в дату выписки | Ежемесячно в дату выписки |

Минимальная сумма

Дебетовая карта

Любая

Накопительный счет

Любая

Максимальная сумма для начисления процентов

Дебетовая карта

300 000 Р

Накопительный счет

100 000 000 Р

Дебетовая карта

Проценты не начисляются, если траты по карте за расчетный период меньше 3000 Р

Накопительный счет

Ограничений нет, проценты начислят в любом случае

Дебетовая карта

Пока пользуетесь картой

Накопительный счет

Неограничен, можно закрыть в любой момент

Дебетовая карта

На любую сумму

Накопительный счет

На любую сумму

Дебетовая карта

5% годовых в рублях

Накопительный счет

5% годовых в рублях

Выплата процентов

Дебетовая карта

Ежемесячно в дату выписки

Накопительный счет

Ежемесячно в дату выписки

Отличия для держателей премиальных карт

| Дебетовая карта — Black Edition | Накопительный счет | |

|---|---|---|

| Минимальная сумма | Любая | Любая |

| Максимальная сумма для начисления процентов | Без ограничений | 100 000 000 Р |

| Ограничения | Ограничений нет, проценты начислят в любом случае | Ограничений нет, проценты начислят в любом случае |

| Срок | Пока пользуетесь картой | Неограничен, можно закрыть в любой момент |

| Пополнение | На любую сумму | На любую сумму |

| Ставка | 5% годовых в рублях | 5% годовых в рублях |

| Выплата процентов | Ежемесячно в дату выписки | Ежемесячно в дату выписки |

Минимальная сумма

Дебетовая карта — Black Edition

Любая

Накопительный счет

Любая

Максимальная сумма для начисления процентов

Дебетовая карта — Black Edition

Без ограничений

Накопительный счет

100 000 000 Р

Дебетовая карта — Black Edition

Ограничений нет, проценты начислят в любом случае

Накопительный счет

Ограничений нет, проценты начислят в любом случае

Дебетовая карта — Black Edition

Пока пользуетесь картой

Накопительный счет

Неограничен, можно закрыть в любой момент

Дебетовая карта — Black Edition

На любую сумму

Накопительный счет

На любую сумму

Дебетовая карта — Black Edition

5% годовых в рублях

Накопительный счет

5% годовых в рублях

Выплата процентов

Дебетовая карта — Black Edition

Ежемесячно в дату выписки

Накопительный счет

Ежемесячно в дату выписки

На остаток по карте банк начисляет 5% годовых (но на сумму не более 300 000 Р), а по накопительному счету — 5% на любую сумму.

Поэтому сумму до 300 000 Р выгоднее хранить на карте, а сумму свыше 300 000 Р — на накопительном счете или вкладе.

help.tinkoff.ru

Дополнительная карта — Тинькофф Помощь

Это еще одна банковская карта, которую можно выпустить к вашему счету и оформить ее на кого захотите — родственника, друга или соседа.

ПодробнееВот несколько ситуаций, когда может понадобиться дополнительная карта.

ПодробнееВнешне дополнительные карты ничем не отличаются от основной, но у каждой из них свой собственный номер и срок действия — указаны на лицевой части карты.

ПодробнееУ допкарты будет общий счет с вашей основной картой, но держатель дополнительной карты получит к нему лишь ограниченный доступ. Он сможет тратить деньги и снимать наличные в банкоматах в рамках установленного лимита, получать СМС о своих расходах, пополнять допкарту наличными или с карты другого банка.

ПодробнееДопкарты выпускаются к большинству действующих карт Тинькофф Банка — как к дебетовым, так и к кредитным. Даже к зарплатному счету можно бесплатно выпустить несколько дополнительных карт.

ПодробнееСнимать и переводить деньги, а еще оплачивать товары и услуги в магазинах и интернете в рамках лимита, который установил владелец счета.

ПодробнееЧтобы защитить владельца счета от неконтролируемого вывода денег через допкарты мы закрыли для их держателей возможность изменять ПИН-код, лимит на траты, а также ФИО и номер телефона, которые были указаны в анкете для выпуска допкарты.

ПодробнееУ дополнительной карты свой собственный срок действия, он никак не связан с основной картой. Обычно допкарта выпускается на 5 лет, потом ее нужно перевыпустить. Для этого владельцу счета необходимо оформить заявку на перевыпуск дополнительной карты.

ПодробнееВыпуск, обслуживание и доставка дополнительных карт — бесплатно.

ПодробнееМаксимум — 5 дополнительных пластиковых карт и 5 виртуальных.

ПодробнееДопкарту можно оформить для кого захотите — супруга, детей, родителей, сотрудника, лучшего друга или соседа по садовому кооперативу. Но помните: держатели дополнительных карт получат доступ к вашим деньгам — пусть и ограниченный. При этом вся ответственность за операции по допкартам ложится на вас как на владельца счета.

ПодробнееДа. И дебетовую, и кредитную допкарту можно выпустить даже для ребенка. Это очень удобно, потому что по закону основную дебетовую карту можно открыть, только когда держателю исполнится 14 лет, а кредитную — только в 18.

ПодробнееДизайн дополнительной карты можно выбрать на этапе заполнения заявки, но для этого нужно написать в чат или позвонить в банк.

ПодробнееЕсли к счету, для которого выпущена дополнительная карта, подключена услуга «Оповещение об операциях», владелец счета будет моментально получать информацию обо всех операциях, совершенных по его допкартам.

ПодробнееЕсли карта пропала и есть подозрения, что ее украли, владелец счета или держатель дополнительной карты всегда могут ее заблокировать.

ПодробнееЕсли при этом сам банковский счет останется незаблокированным, то с дополнительной картой ничего не случится — ей можно будет спокойно пользоваться и дальше.

ПодробнееЕсли основная карта становится мультивалютной, то держатель допки в своем личном кабинете в интернет-банке и мобильном приложении сможет увидеть счет, к которому привязана его карта, какая валюта сейчас активна и какой установлен лимит на покупки и снятия.

ПодробнееВсе бонусы и мили по программам лояльности Тинькофф Банка, которые начисляются при использовании дополнительной карты, приходят на счет, для которого она выпущена, — то есть на основную карту.

ПодробнееК сожалению, нет. Выбирать категории повышенного кэшбэка может только держатель основной карты, он делает это каждый квартал. Следующие 3 месяца эти категории будут распространяться на все дополнительные карты, выпущенные к данному счету.

Подробнееhelp.tinkoff.ru

Как заработать на дебетовой карте Tinkoff Black

Tinkoff Black — это дебетовая карта, которая одновременно работает как счет и как копилка.

Она помогает управлять ежедневными тратами и умеет зарабатывать деньги на остатке, который владелец держит на счете. Выглядит карта так:

У Tinkoff Black много фишек и тонкостей, которые помогают зарабатывать на сбережениях и покупках. Если использовать их все и не делать ошибок, вот сколько можно зарабатывать каждый год:

| Траты по карте в месяц | Среднемесячный остаток на счете | Получите за год |

|---|---|---|

| 20 000 Р | 50 000 Р | ≈4900 Р |

| 55 000 Р | 100 000 Р | ≈11 500 Р |

| 70 000 Р | 210 000 Р | ≈18 800 Р |

| 90 000 Р | 300 000 Р | ≈25 600 Р |

Траты по карте в месяц

20 000 Р

Среднемесячный остаток на счете

50 000 Р

Получите за год

≈4900 Р

Траты по карте в месяц

55 000 Р

Среднемесячный остаток на счете

100 000 Р

Получите за год

≈11 500 Р

Траты по карте в месяц

70 000 Р

Среднемесячный остаток на счете

210 000 Р

Получите за год

≈18 800 Р

Траты по карте в месяц

90 000 Р

Среднемесячный остаток на счете

300 000 Р

Получите за год

≈25 600 Р

Держите на карте больше денег

Карта работает как вклад, поэтому держите на ней больше денег. Каждый месяц банк начисляет 5% годовых на остаток.

Важно, чтобы эти деньги были на карте каждый день. Карта фиксирует остаток на счете ежедневно и «запоминает», сколько денег вам должен банк. В начале следующего месяца эти деньги поступают на счет. Для этого вам не нужно звонить в колцентр или включать услугу в интернет-банке. Все работает автоматически.

Сколько вы заработаете на процентах зависит от того, сколько денег вы храните на карте:

| Остаток на счете | Ежемесячные выплаты | Доход за год |

|---|---|---|

| 36 000 Р | 150 Р | 1800 Р |

| 60 000 Р | 250 Р | 3000 Р |

| 120 000 Р | 500 Р | 6000 Р |

| 240 000 Р | 1000 Р | 12 000 Р |

| 300 000 Р | 1250 Р | 15 000 Р |

Остаток на счете

36 000 Р

Ежемесячные выплаты

150 Р

Доход за год

1800 Р

Остаток на счете

60 000 Р

Ежемесячные выплаты

250 Р

Доход за год

3000 Р

Остаток на счете

120 000 Р

Ежемесячные выплаты

500 Р

Доход за год

6000 Р

Остаток на счете

240 000 Р

Ежемесячные выплаты

1000 Р

Доход за год

12 000 Р

Остаток на счете

300 000 Р

Ежемесячные выплаты

1250 Р

Доход за год

15 000 Р

Платите с карты хотя бы раз в месяц

Если за месяц вы ничего не купили с карты, проценты не будут начисляться совсем. Чтобы получать 5% на остаток, сходите два раза за продуктами в супермаркет с картой и потратьте там больше 3000 Р.

Карта — это платежный инструмент. Если вы совсем не пользуетесь деньгами на счете, выгоднее открыть вклад.

Открывайте вклад, если храните больше 300 000 Р

Дело в том, что проценты на остаток начисляют на сумму до 300 000 Р. Если вы хотите хранить на счете больше, выгоднее открыть вклад.

Допустим, вы зачислили на Tinkoff Black 500 000 Р. Банк разделит эту сумму на две:

| Остаток | Вернется на счет | Годовой доход |

|---|---|---|

| 300 000 Р | 5% | 15 000 Р |

| 200 000 Р | 0% | 0 Р |

Остаток

300 000 Р

Вернется на счет

5%

Годовой доход

15 000 Р

Остаток

200 000 Р

Вернется на счет

0%

Годовой доход

0 Р

Если же на «лишние» 200 000 Р открыть вклад, вы можете заработать на них 12 000 Р за год.

Следите за категориями повышенного кэшбэка (5%)

Кэшбэк — это когда банк возвращает часть ваших трат на счет. Деньги приходят в конце месяца в рублях, а не в бонусах или милях. Потратить кэшбэчные рубли можно где угодно, в том числе снять в банкомате.

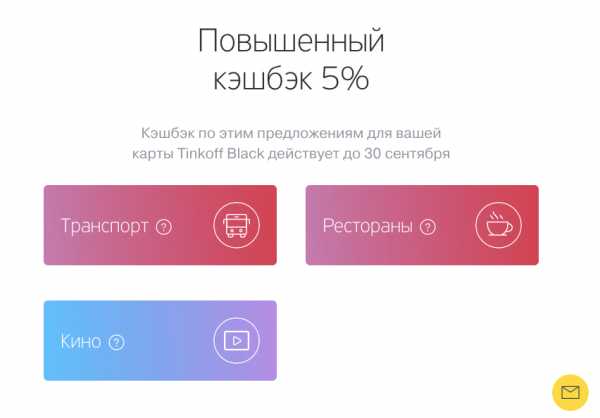

На этой карте в сентябре 5% возвращаются при тратах в категориях «Транспорт», «Рестораны» и «Кино»:

Категория

Транспорт

Где действует

Такси, общественный транспорт, парковки

Что можно купить

Поездку на «Убере» до бара и домой, 1000 Р

Вернется на счет

50 Р

Что можно купить

Пять часов парковки в Гагаринском переулке, 300 Р

Вернется на счет

15 Р

Категория

Рестораны

Где действует

Кафе, бары, рестораны

Что можно купить

Праздничный семейный ужин на семерых, 14 000 Р

Вернется на счет

700 Р

Что можно купить

Утренний кофе и сэндвич, 500 Р

Вернется на счет

25 Р

Категория

Кино

Где действует

Кинокассы, онлайн-кинотеатры

Что можно купить

Четыре билета на фильм «Черная пантера», 2000 Р

Вернется на счет

100 Р

Что можно купить

Подписку «Амедиатеки» на месяц, 599 Р

Вернется на счет

30 Р

Вернется на счет

920 Р

Покупки с повышенным кэшбэком помечаются в интернет-банке вот таким значком:

Еще повышенный кэшбэк работает для всех покупок на сайте travel.tinkoff.ru. Это сайт, где можно забронировать билет, отель или машину. Например, двухнедельное путешествие в Токио на одного (с бронированием отеля и автомобиля) на общую сумму 164 000 Р вернет на счет 7612 Р.

Если вы увидели, что операция совпадает с категориями повышенного кэшбэка, но деньги почему-то не вернулись на счет, позвоните в колцентр. Если ваши подозрения верны, менеджеры пойдут вам навстречу. Вероятность решить проблему будет выше, если иметь чек.

Про категории повышенного кэшбэка мы рассказываем в соцсетях и в новостях банка. Подпишитесь, чтобы не пропустить.

В ресторан за счет Олега Тинькова

4 способа поужинать бесплатно

Возвращайте до 30% по акциям от партнеров

В мобильном приложении и интернет-банке есть список наших партнеров. На эти платежи распространяется повышенный кэшбэк.

Чтобы воспользоваться акцией, нужно включить нужную скидку в интернет-банке (на этой странице) или в приложении. Можно включить хоть сразу все. Важно не забыть сделать это до покупки.

Активированная акция

Активированная акция Акции с начисленным кэшбэком

Акции с начисленным кэшбэкомПроверяйте раздел акций раз в 2−3 недели, чтобы не пропустить выгодное предложение. Скидки бывают разные — в виде процентов от траты или в виде фиксированных сумм.

| Где действует акция | Кэшбэк | Что можно купить | Вернется на счет |

|---|---|---|---|

| Японский ресторан «Нияма» | 25% | Ужин на двоих, 3000 Р | 750 Р |

| Магазин нижнего белья Infinity Lingerie | 20% | Комплект белья, 2599 Р | 520 Р |

| Интернет-магазин «Технопарк» | 6% | Плазменный телевизор Sony диагональю 65”, 239 990 Р | 14 400 Р |

| Онлайн-гипермаркет билетов Travelata.ru | 5% | Тур в Прагу на одного, 24 000 Р | 1200 Р |

Где действует акция

Японский ресторан «Нияма»

Что можно купить

Ужин на двоих, 3000 Р

Вернется на счет

750 Р

Где действует акция

Магазин нижнего белья Infinity Lingerie

Что можно купить

Комплект белья, 2599 Р

Вернется на счет

520 Р

Где действует акция

Интернет-магазин «Технопарк»

Что можно купить

Плазменный телевизор Sony диагональю 65”, 239 990 Р

Вернется на счет

14 400 Р

Где действует акция

Онлайн-гипермаркет билетов Travelata.ru

Что можно купить

Тур в Прагу на одного, 24 000 Р

Вернется на счет

1200 Р

Не платите за обслуживание счета

Карта стоит 99 Р в месяц. Но обслуживание будет бесплатным, если:

- постоянный остаток на карте больше 30 000 Р;

- есть вклад или кредит в нашем банке.

Чтобы получить от карты максимум, используйте акции, следите за категориями повышенного кэшбэка, тратьте с карты как можно больше и храните на карте от 30 000 до 300 000 Р.

Как начать пользоваться

- Заполнить заявку (проще, чем на кредитку).

- Через 1—2 дня приедет представитель банка с картой.

- Активировать карту через интернет-банк или колцентр.

- Сходить в бухгалтерию своего работодателя и попросить перечислять зарплату на вашу карту Tinkoff Black. Если это не сработает, переводите деньги с зарплатной карты переводом по реквизитам.

- Если работодатель выдает вам деньги в конверте, зачисляйте наличные через банкоматы Тинькофф, терминалы «Элекснет» или «Юнистрим», либо в ближайшем офисе «Евросети» или МТС (это бесплатно). Ближайшую точку пополнения можно посмотреть на карте.

- Банк регулярно меняет процентные ставки по вкладам и расчетным картам. Чтобы узнать актуальные цифры, смотрите тарифы.

journal.tinkoff.ru

Расчетный период дебетовой карты Тинькофф Black

При выполнении условий тарифа в расчетном периоде по карте Тинькофф Black можно получать отличные бонусы в виде бесплатного обслуживания, и повышенных процентов на остаток. Но чтобы получать от карты максимум выгоды следует понимать, что такое расчетный период в Тинькофф Банке и как его рассчитывать.

Что такое расчетный период?

Расчетный период по карте Тинькофф Блэк – это тот промежуток времени, определенный банком, на протяжении которого вы можете выполнять операции по карточке. Все выполняемые транзакции по картесчету в течение этого периода фиксируются банком.

По окончанию расчетного периода формируется выписка по картсчету с указанием выполненных движений по счету, начисленных бонусов и процентов на остаток.

Для чего нужен расчетный период по дебетовой карте?

Как может показаться, расчетный период важен только по кредитным картам Тинькофф. Ведь в этом случае от операций, совершенных по карте в течение этого времени будет зависеть плата по кредиту. Но для дебетовых карт расчет этого периода также имеет немаловажное значение. Так, расчетный период в Тинькофф Банке по дебетовой карте важен для:

- Определения платы за обслуживание (при наличии вклада, кредита наличными или поддерживаемого остатка на карточке 30 тыс руб и свыше, плата не взимается, в остальных случаях будет начислено 99 руб)

- Начисления процентов на остаток (начисляются только в том случае, если на по картсчету за расчетный промежуток времени были выполены покупки на сумму 3 тыс руб и свыше)

- Начисления cashback. Дело в том, что за расчетный период может быть начислено не более 3 тыс руб в виде cashback, а остальная сумма просто сгорает

- Определения и начисления комиссии за снятие наличных (при снятии за расчетный период суммы до 150 тыс руб и единовременной операции 3 тыс руб и более комиссия не берется)

Как видно, расчетный период карты Тинькофф имеет большое значение. Ведь именно этот промежуток времени будет определять сколько вы сможете заработать за месяц и какую сумму потребуется заплатить банку.

Сколько составляет расчетный период?

Став клиентом банка и узнав, что есть по карте Тинькофф расчетный период, многие интересуются это сколько дней. В Тинькофф расчетный период по дебетовой карте составляет один месяц и в зависимости от количества дней в определенном месяце может составлять от 28 до 31 дня. Дата первого дня для каждого клиента индивидуальна. Узнать свой личный день окончания расчетного периода несложно, ведь его можно посмотреть в интернет-банке во вкладке «О счете» интересующего вас счета или позвонив в банк по телефону 8 800 755-25-50.

Как рассчитать свой расчетный период по карте Тинькофф Black?

Для того чтобы понять, как рассчитать в Тинькофф дату расчетного периода по своей карте Тинькофф Black, приведем наглядный пример.

Допустим, вы получили карту 2 числа, а активировали ее только 4 числа. Именно эта дата и будет началом вашего расчетного периода. Так как расчетный период в банке Тинькофф составляет один месяц, то заканчиваться он будет 3 числа следующего месяца. А 4 числа месяца в дату начала следующего расчетного периода банком будет сформирована выписка по счету. Именно эта выписка и проинформирует вас о осуществленных операциях, начисленных процентах и бонусах в виде cashback.

Если вы не помните, когда именно карта была активирована, то мы вам подскажем как можно узнать расчетный период по карте Тинькофф. Это можно сделать, позвонив в банк или через личный кабинет. Если вы ранее уже получали выписку по счету, посмотреть дату начала и окончания периода можно и из сообщения от банка. В сообщении будет фраза «за период с … по …». Именно эти числа и будут датами начала-окончания вашего расчетного периода.

Можно ли изменить свой расчетный период?

При желании каждый клиент может изменить расчетный период Тинькофф. Для этого следует позвонить в банк. Звонок можно осуществлять как со стационарного телефона, так и с мобильного. Но лучше все-таки совершать вызов с номера, привязанного к вашей карте. В этом случае система автоматически сможет опознать вас как клиента и не придется проходить процедуру проверки.

При грамотном использовании карточки Тинькофф Блэк и умении пользоваться расчетным периодом, она может стать для вас не только удобным платежным инструментом, но и обеспечит вам неплохой дополнительный доход.

protinkoff.ru