Урок 2. Планирование и учет финансов

Финансовая грамотность предполагает не только знание теории денег и их обесценивания. Любому человеку или организации просто необходимо финансовое планирование и учет своих финансов. Почему же это так важно? Дело в психологии денег. Если вы не ведете учет потраченных денег, не планируете на будущее, то вы всегда будете тратить столько, сколько зарабатываете. Вы наверняка сами убеждались в этом. Даже если удалось отложить какую-то сумму денег, в итоге рано или поздно она вынимается из запасов и тратится на текущие потребности.

Когда вы собственными глазами видите количество заработанных и потраченных денег, то избегаете искушения тратить весь заработок, начинаете откладывать часть зарплаты и начинаете подумывать об инвестициях. Поэтому финансовое планирование делает очень важное дело — оно наглядно показывает все ваши операции с деньгами. Те, кто считают скучным это занятие и не планируют, всегда удивляются куда исчезают все деньги и им постоянно их не хватает. Даже если в какой-то момент их доход увеличивается вдвое, в итоге через какое-то время перед ними предстает все та же проблема в виде недостатка денег, потому что они не имеют финансовой цели. А если человек берет кредит, ситуация ухудшается на очень длительное время. Теперь вы понимаете, насколько важен учет ваших финансов, поэтому приступим к этой теме более детально.

Стоит сразу сказать, что если вы считаете, что суть планирования в том, чтобы накопить деньги и купить машину или дом, то это главная ошибка, которую вы должны будете исправить. Вы поймете, почему такое мышление является неправильным с экономической точки зрения в четвертом уроке. Но до этого вы должны осознать не менее важные вещи.

Содержание

- Финансовое планирование организации

- Личное финансовое планирование

- Пять шагов финансового планирования

- Программы для планирования личного бюджета

- Проверочный тест

- Отзывы и комментарии

Прежде чем приступить к личному финансовому планированию, рассмотрим планирование организаций. Если в будущем вы хотите открыть свой собственный бизнес, вам не обойтись без финансового планирования.

Финансовое планирование организации

Финансовое планирование — это планирование всех доходов и расходов для обеспечения развития организации («Финансовый менеджмент и налогообложение организаций», Левчаев А. П.). Финансовых планов может быть несколько в зависимости от целей и направлений. Такой план представляет собой балансовую форму в виде сгруппированных статей доходов и расходов, планируемых к получению и финансированию в предстоящем периоде.

До того как приступить к разработке финансового плана, необходимо понять задачи финансового планирования.

Основными задачами финансового планирования являются:

- Определение путей эффективного вложения капитала.

- Контроль за финансовым состоянием.

- Соблюдение интересов инвесторов и акционеров.

- Установление разумных отношений с бюджетом, банками и внебюджетными фондами.

- Выявление скрытых резервов.

- Обеспечение необходимыми ресурсами деятельности организации.

До того, как заняться составлением плана, необходимо осознать финансовое состояние организации. Чтобы вылечить пациента и поддерживать его здоровье, нужно поставить ему диагноз. Именно этим и стоит заняться в первую очередь.

Сводный финансовый план на определенный период называется бюджетом. То есть бюджет строится на основе двух материй — денег и времени. Вы четко прописываете определенный период времени, на который рассчитан ваш финансовый план, после чего распределяете финансовые (и не только) ресурсы.

Бюджет может быть на уровне личных финансов, организации или государства. Несмотря на разные масштабы, бюджет любого уровня имеет одни и те же признаки и критерии. Например, если ваши или государственные доходы превышают расходы, это называется профицитом бюджета. Если же количество расходов превышает доходы, тогда возникает бюджетный дефицит и многое начинает выходить из-под контроля. Профицит является более желательным, нежели дефицит, однако лишние деньги нужно немедленно запускать в оборот, соблюдая баланс.

На первых порах повышения финансовой грамотности вы можете считать, что бюджет и финансовый план — это одно и то же. Разница может быть только в том, что финансовый план иногда дополняется какими-то рекомендациями, целями, а бюджет в основном имеет дело с цифрами и графиками. В финансовом плане заложен бюджет и между ними часто можно ставить знак равенства.

Помимо задач финансового планирования существуют еще и его принципы:

- Прогнозирование. Анализируется экономическое состояние организации и страны (иногда и всего мира, если это транснациональная корпорация). Качество прогноза определяет качество финансового плана.

- Оптимизация. Это значит уменьшение расходов без ущерба для организации и ее сотрудников и наиболее эффективное вложение денег.

- Контроль. Грамотный финансовый план не допускает безответственности, четко показывает кто за что отвечает и позволяет контролировать все аспекты организации.

- Документирование. Ведение документов является естественным следствием контроля.

- Координация. Финансовые планы разных подразделений должны разрабатываться в тесной связи друг с другом. Иногда вполне разумно сделать упор (читайте — вложить больше денег) в одно подразделение, пожертвовав некоторыми расходами на другое.

- Выделение приоритетов. Для того, чтобы выполнить финансовый план, руководитель должен определить четкие и ясные цели. Главным приоритетам должны подчиняться все действия и финансовые сделки организации. Без приоритетов компания может потратить массу денег на совсем ненужные направления и просто-напросто потерпеть финансовый крах.

- Адекватность. Очень похвально ставить себе амбициозные цели, однако ничем не подкрепленные амбиции могут привести к печальным последствиям.

- Многовариантность и гибкость. План может быть скорректирован с учетом экономического климата. Экономика меняется каждый день, поэтому нужно отслеживать ее тенденции и вносить поправки в финансовый план.

Составление финансового плана — это комплексное и сложное занятие. Поэтому мы сосредоточимся на общих и понятных чертах. Доходы и расходы составляют основу бюджета любой организации, государства или обычного человека. Существуют такие статьи:

Доходы и поступления средств

- Прибыль от продажи продукции, работ и услуг.

- Прибыль от прочей реализации (основных средств и других активов).

- Амортизационные отчисления.

- Поступление денег от других компаний.

- Планируемые доходы, не имеющие отношения к реализации товаров, работ и услуг. Это могут быть доходы от ценных бумаг, долевого участия в уставном капитале других компаний, сдачи имущества в аренду, хранения финансов на депозитах.

Расходы и отчисления средств

- Налоги, уплаченные из прибыли и другие.

- Расходы амортизационных отчислений.

- Заработная плата.

- Стоимость сырья и других ресурсов.

- Погашения кредитов.

- Аренда помещений.

- Прочие расходы.

Это все, что любому финансово грамотному человеку нужно знать, если он пока что не рассматривает возможность управления собственной организацией. Когда же вы твердо решите ступить на этот путь, вам предстоит изучить намного больше информации, либо же нанять финансового консультанта.

Теперь пришло время рассмотреть личное финансовое планирование, которое вы можете составить сами, придерживаясь определенных инструкций.

Личное финансовое планирование

Для грамотного личного финансового планирования вам не повредит пройти курс по тайм-менеджменту. Этот курс научит вас правильно распределять время в разных сферах для получения дохода от них. В четвертом уроке мы рассмотрим способы получения дополнительного дохода, поэтому вам нужно научиться ставить правильные цели и вырабатывать стратегию их достижения, правильно распределяя свое время и усилия. Сочетание этих двух навыков поможет вам стать на ноги в финансовом плане.

Личное финансовое планирование позволит любому человеку правильно оценить свое финансовое состояние и распределить ресурсы для получения большего дохода. Если на вас навевает скуку работа с бумагой, которую нужно заполнять и дополнять каждый день, позже вы увидите список приложений с приятным дизайном и функционалом, недоступными обычному листу бумаги.

Прежде всего вам нужно осознать тот факт, что любая сэкономленная денежная единица может превратиться спустя какое-то время в две и больше. Если же она потрачена на что-то ненужное, вы лишаетесь этой возможности. Вспомните, какое количество бесполезных трат вы совершили за год и умножьте эту цифру на три — вероятно, такую сумму вы могли бы получить через год или два при правильном инвестировании. Большинство финансово преуспевающих людей поэтому и достигли своих вершин — они привыкли тратить минимум, а остальные деньги вкладывать во что-то. Ведь всем известны истории, когда выигравшие в лотерею в итоге всего за год становились опять нищими. Они не были финансово грамотными. Однако если бы они уделили финансовому планированию хотя бы пару часов, то могли бы наглядно увидеть, что всего спустя год этих денег не останется.

Перед тем, как составить свой личный финансовый план, вы должны знать принципы планирования.

Принципы планирования личных финансов

- Принцип экономии. Терпение — сила. Это качество помогает любому человеку в любой сфере жизни, оно же поможет и в личных финансах. Желание немедленного удовлетворения и нетерпение это признак незрелого, детского поведения. Все мы знаем, что нужно экономить, но делает это очень небольшой процент людей. Однако и до крайности доходить не стоит, потому что экономия ради экономии тоже до добра не доведет. Позже мы расскажем вам, что нужно делать с сэкономленными деньгами.

- Принцип достаточности. Нужно поставить барьер между собой и современным медиа. Функция любой рекламы в том, чтобы показать вам, что вы будете несчастны, если не купите этот товар. Научитесь размышлять о полезности приобретения товара именно с позиции ценности. Если товар не принесет вам ничего, кроме сомнительного удовольствия, не покупайте его. Будьте довольны нынешним положением и думайте о том, что сделать его еще лучше вам поможет ощущение самодостаточности. Самодостаточность не значит сидеть сложа руки, это значит быть счастливым уже сейчас, но при этом знать, как может стать еще лучше. Будьте благодарны — это одно из самых недооцененных качеств человека.

- Принцип работоспособности. Для хорошей жизни очень важно найти такую работу, на которой вы не будете думать только о деньгах. В этом случае ваша работоспособность повысится в несколько раз, а вместе с ней и доходы. Любите то, что делаете. Это поможет находиться всегда в приподнятом настроении и находить время и силы для многого другого.

- Принцип исследования. Финансовая грамотность предполагает постоянное осознанное отношение к деньгам и возможностям. Выясните, какие продукты и товары вам в самом деле необходимы и не переплачивайте за более дорогие версии. Все ваши сегодняшние финансовые решения касаются вас и вашей семьи в будущем.

- Принцип приоритетности. Каждый день мы сталкиваемся с одной очень важной проблемой — на что потратить и куда вложить свои деньги. С этим сталкиваются даже миллионеры. Помните, что если вы покупаете один дорогой товар, вы лишаетесь другого. При помощи одного товара или услуги вы становитесь умнее и лучше, при помощи второго деградируете. Как показывает практика, вторые товары покупаются намного чаще. Отличайте первые от вторых.

- Принцип отслеживания. Управление деньгами должно стать привычкой. Бездумные траты денег ведут к финансовому краху. Отслеживайте и всегда помните о том, сколько у вас денег и на что вы их тратите.

- Принцип скромной жизни. Пускай даже на время. Вам нужно добиться того, чтобы ваш доход формировался без вашего участия и только тогда вы можете себе позволить намного больше. Если ваш пассивный доход достигает нужной вам суммы и радует вас без остановок, это верный признак того, что вы добились финансовой независимости. Скромная жизнь не значит плохая, это значит более разумная. Конечно, если вы работаете с людьми, у вас должна быть хорошая и опрятная одежда. Смысл в том, чтобы не покупать лишнюю одежду.

- Принцип избежания долгов. Любой кредит и долг съедает часть вашего финансового будущего. Он возможен в некоторых случаях, о которых мы поговорим позже.

- Принцип упрощения. Простота ведет к эффективности, пониманию и отсутствию стресса. Любая новая вещь помимо хороших эмоций несет в себе и много плохих. Покупка нового дорогого телефона просто склоняет вас к тому, чтобы играть на нем в хорошие игры и использовать бессмысленные приложения. Упрощение в стиле дзэн поможет любому человеку стать более счастливым, а в нашем случае еще и финансово грамотным.

- Принцип инвестирования. Помните об инфляции? Простое хранение денег конечно лучше, чем бездумная их трата, но и эффективным такое поведение тоже не назовешь. Инвестирование всегда несет определенный риск, однако без этого в мире денег нельзя. Читайте много книжек, смотрите видео и размышляйте.

- Принцип осторожности. Состоятельного человека характеризует не дорогая машина, а то, сколько он может прожить месяцев, если сегодня лишится работы. Говорят, что если вам хватит денег на шесть месяцев хорошей жизни, значит вы можете считаться средним классом. И тем не менее суть финансового благополучия в том, чтобы не работать (или работать там, где нравится) и при этом иметь постоянный приток дохода.

- Принцип сотрудничества. Конечно можно иметь неплохой доход, работая в одиночку, но информационный век предлагает большое количество возможностей для кооперации с другими людьми. Принцип синергии работает очень хорошо именно в финансовой сфере. Подобрав правильную команду, любой человек может генерировать больше дохода.

Теперь, когда мы познакомились с принципами планирования личных финансов, самое время перейти к практике.

Пять шагов финансового планирования

Финансовое планирование учитывает всего пять шагов. К каждому шагу стоит относиться с должным вниманием и не приступать к следующему, пока окончательно не разобрались с предыдущим.

1

Оценка

Прежде всего вам нужно четко оценить каковы ваши активы и пассивы. Для начала определите, сколько у вас имеется наличных и электронных денег. Затем запишите в графу «активы» то, что приносит вам доход: депозит, месячная зарплата, инвестиции. В графу «пассивы» впишите все, что не приносит вам денег и вытягивает из вас деньги: машина, дом или ипотека, кредит, счета за квартплату, интернет и пользование мобильным телефоном. Определите хотя бы примерное количество денег, которые вы тратите в месяц на еду, одежду и развлечения. И да, машина и квартира являются вашим пассивом и об этом мы поговорим отдельно.

Избавьтесь от кредитов. Вы должны понимать, что в итоге вы все равно его отдадите, но он будет вытягивать из вас проценты и формировать синдром должника. Запомните: никаких долгов, минимальные потребности можно удовлетворить при любом доходе. Конечно не нужно подвергаться крайностям — жить в машине или ходить в порванной одежде.

Проще говоря, вы должны в итоге увидеть две примерные цифры — ваши общие доходы и расходы в месяц.

2

Цель

Без цели никуда, особенно если она долгосрочная. Собрать определенную сумму за пару месяцев способен почти каждый, но если речь идет о нескольких годах, тогда вам нужна железная дисциплина и мотивация. И именно постановка цели поможет вам в этом.

В идеале вы должны планировать на несколько лет вперед, потому что именно это является финансово грамотным поведением. Например, это может быть запись «Миллион долларов через десять лет». Она имеет свои недостатки, но уже лучше, чем ничего. Конечно ваша цель должна быть объективной, но с другой стороны очень легко себя недооценить и в итоге вы получите меньше, чем могли бы. Когда вы начнете разбираться в своих финансах и будете инвестировать деньги, то поймете, что миллион долларов способен накопить любой человек на планете. Давайте подумаем о том, какую цель должен ставить перед собой финансово грамотный человек.

Вашей финансовой целью не должно быть что-то вроде «Купить через два года машину» или «Купить через пять лет дом». Это экономически неправильное мышление, потому что даже если вы в итоге достигнете этого, у вас намного увеличатся расходы и всю оставшуюся жизнь вы будете тратить на поддержание функционирования автомобиля или дома. Цель «Через десять лет иметь миллион долларов» уже лучше, однако это значит, что по истечении этого периода времени вы просто начнете тратить свой миллион и в итоге скатитесь в то финансовое состояние, с которого начали. Вашей целью должно стать формирование пассивных источников дохода. Грубо говоря, это может быть миллионный счет в банке, который каждый год позволит вам не работать и снимать хорошие проценты. Однако банки и экономическая ситуация нестабильна, поэтому вам нужно помнить еще одно золотое правило: не кладите все яйца в одну корзину.

Если вашей целью станет «Миллион долларов в банке и еще пять источников пассивного дохода из разных инвестиций», то вот это уже близко к финансовой состоятельности. Об этом мы подробнее остановимся в четвертом уроке.

3

Создание плана

Первым шагом в составлении плана является урезание ваших расходов. Это краеугольный камень финансовой грамотности. Помните, что человек способен тратить все имеющиеся у него деньги вне зависимости от уровня своих доходов. Поэтому прежде всего найдите статьи расходов, которые можно сократить или вообще убрать. Существует мнение, что почти при любом доходе можно снизить количество расходов на 50%.

И именно эти самые 50% вы должны откладывать в течении если не всей своей жизни, то хотя бы на время действия данного финансового плана. Это второй шаг.

Помните, что при желании и определенных навыках одну денежную единицу можно превратить в три и более. Поэтому чем больше вы откладываете, тем больше шанс приумножения этой суммы. Если вы не откладываете ни копейки, то путем нехитрых расчетов получаете ноль, умноженный на любое число и получаете в итоге ноль.

Третьим шагом является инвестирование. Об этом мы поговорим отдельно и очень подробно.

Итак, урезайте расходы, копите деньги и вкладывайте. Даже если вы только что выиграли в лотерею миллион долларов. Это касается каждого человека вне зависимости от текущего уровня его доходов.

4

Исполнение плана

Повесьте его на видное место. Если используете приложение, пускай оно будет у вас на главном экране, чтобы вы могли моментально в него зайти и ввести какие-либо изменения. Если вы купили еду, тут же внесите эту сумму в статьи расходов, при этом четко осознавая, какую сумму на питание в месяц вы себе выделили. Можете сесть на диету, это вообще прекрасный способ стать здоровым и богатым.

Ваш финансовый план должен стать вашей второй сущностью. Мы не советуем вам мыслить только категориями денег, потому что иначе вы станете деградировать как личность, но и не забывайте о ваших целях. Самые лучшие и великие цели достигаются при помощи личной эффективности и финансовой грамотности. Оставайтесь человеком, но помните о своем финансовом благополучии.

Кстати, если вам не нравится слово «план», придумайте свое мотивационное слово. Подумайте о том, какое слово будет вас вдохновлять, а не навевать скуку.

5

Мониторинг и переоценка

Нет никакой проблемы в корректировке плана. Когда вы составляли его первую версию, возможно вы еще весьма смутно понимали, куда будете их вкладывать. Когда вы урезали свои расходы и стали откладывать в идеале половину дохода, может пройти пара месяцев, прежде чем там соберется хорошая сумма. Потратьте эти месяцы на финансовые книги и потом скорректируйте свой финансовый план. Он всегда должен меняться в сторону сокращения расходов и оптимизации в инвестиции, а не наоборот. Это главное правило корректировки личного финансового плана.

Конечно вы могли выделить на еду совершенно ничтожное количество денег и в этом случае можете увеличить расходы на питание. Также не забывайте о продуктах, которые имеют свойство долго заканчиваться. Например, вы можете не думать о шампуне и бритвенных лезвиях, но через какое-то время вам они понадобятся. В этом случае есть смысл покупать оптом, но деньги на эти расходы вы должны брать только со статей других расходов.

На этом моменте вы наверняка считаете, что ваша жизнь превратится в сущий ад. Это правда, но при условии, если вы не будете искать новые источники дохода. Согласитесь, что если вы откладываете 50% доходов на инвестиции, то новые источники дохода позволят вам в итоге выбраться из первых трудностей и тратить больше денег на развлечения и прочие вещи. Помните о том, что другого пути нет. Никто не запрещает вам радоваться жизни и при этом искать новые возможности, которые предлагает жизнь.

Как мы уже говорили, финансовое планирование может показаться очень скучным занятием, потому что большинство людей в мире не любят цифры. А вот красивую графику и разноцветные картинки человек любит больше. Рассмотрим мобильные приложения, которые будут у вас всегда под рукой и обладают хорошей наглядностью и интерфейсом.

Программы для планирования личного бюджета

1

Monefy

Эта условно-бесплатная программа обладает очень приятным интерфейсом и имеет ряд преимуществ. Например, при помощи синхронизации с сервисом Dropbox вы можете вести семейный бюджет. Любая запись в этом приложении будет видна тем людям, с которым вы этот бюджет ведете. Однако вы можете использовать его и просто для себя. Приложение имеет встроенный калькулятор, что очень удобно.

Также стоит отметить красивый и информативный график, который поможет за несколько секунд увидеть, на что больше всего вы тратите деньги и что приносит вам больше дохода. Вы можете увидеть свои доходы и расходы за день, неделю, месяц и год, что поможет вам более осознанно относиться к своим деньгам.

2

Money Lover

Это приложение не только про учет и планирование финансов, оно постоянно развивается и уже сейчас пытается охватить многие аспекты жизни человека. Два кошелька вы можете завести бесплатно, за остальное придется заплатить небольшое количество денег.

Еще хорошим отличием от других приложенией являются две вкладки «Я должен» и «Мне должны». Как вы понимаете, первая вкладка должна быть всегда чиста, да и наличие второй не всегда сделает вашу жизнь лучше. Но если все же это случилось, приложение поможет не забыть обо всех долгах.

Также есть вкладка «Счета», позволяющая наконец узнать общую сумму ваших всех счетов — квартплата, аренда, интернет, телефон и так далее.

Помимо всего этого программа содержит конвертер валют, расчет процентной ставки и способна найти ближайший от вас банкомат.

3

Financius

Самое простое приложение из представленных. Оно состоит из трех простых пунктов меню «Аккаунты», «Транзакции» и «Отчеты». Вы можете отслеживать состояние финансов своей компании или любого члена семьи. Финансового планирования здесь нет, однако если вы неопытный пользователь приложений, можете начать с него. Оно бесплатное и без рекламы.

4

CoinKeeper

Это приложение представляет собой управление финансами и представлено в игровой форме. Для того, чтобы потратить на что-либо деньги, вам нужно перебросить монетку на конкретную иконку. Есть интересная функция под названием «Автоматический бюджет», она позволяет быстро рассчитать основные категории расходов на месяц.

Вы можете установить напоминания о повторяющихся расходах, а также вести учет вместе со своей семьей.

5

Toshl

Уникальность приложения в том, что оно постоянно напоминает вам о том, что вы можете превысить бюджет. Однако недостатками его является платное пользование, а также то, что некоторые вещи нужно вводить вручную.

Мы советуем вам попробовать все эти приложения и в итоге выбрать то, которое подходит вам больше всего. Они развиваются и эволюционируют, а значит в скором времени возможно добавление других функций. Если у вас нет возможности пользоваться мобильными приложениями, вашим услугам предлагаются интернет-сервисы. Их большое количество и достаточно сложно выделить какое-нибудь отдельно.

В следующем уроке мы рассмотрим финансовую систему и финансовые организации. А этом мы рассмотрели личное и организационное планирование. Мы выяснили, что особой разницы между планированием личных финансов и планированием финансовой организации нет и что существует много похожих моментов. Суть всегда одна и та же — сокращение расходов и направление финансовых потоков на инвестиции и приумножение капитала.

Проверьте свои знания

Если вы хотите проверить свои знания по теме данного урока, можете пройти небольшой тест, состоящий из нескольких вопросов. В каждом вопросе правильным может быть только 1 вариант. После выбора вами одного из вариантов, система автоматически переходит к следующему вопросу. На получаемые вами баллы влияет правильность ваших ответов и затраченное на прохождение время. Обратите внимание, что вопросы каждый раз разные, а варианты перемешиваются.

Григорий Кшеминский4brain.ru

Планирование личных финансов: 11 советов

Если вам удалось внедрить в свою жизнь советы по грамотному ведению личного бюджета и у вас отлично получается учитывать доходы/расходы, то пришло время пойти дальше — реализовать более «дорогостоящие» потребности, а может даже и мечты. Для этого понадобится планирование личных финансов и составление Личного Финансового Плана.

Что такое ЛФП

Личный Финансовый План (ЛФП) — документ, который невозможно составить, не зная своего баланса, бюджета и планов на будущее. Одна из его основных задач — ответить на вопрос «Сколько вам денег для счастья надо?».

Что вы обычно делаете, когда в вашем кармане появляются деньги? Сразу тратите все без остатка? Именно в таких ситуациях помогает осознанность, которую как раз и дает планирование личных финансов. Когда у вас нет четкой финансовой цели, прописанной на бумаге, у вас нет закона, по которому должны жить ваши деньги. А они должны служить вам, защищать вас, а не уходить от вас быстрее скорости света. Деньги под управлением, под контролем — это еще одна функция Плана.

И, наконец, риски. Скажите, вы сейчас чувствуете себя финансово-защищенными? На что вы будете жить, если вдруг лишитесь источника дохода, или в стране случится очередная экономическая перипетия, или ваше здоровье подкачает? Конечно, не хочется об этом думать. Но, еще американский предприниматель, инвестор, миллионер Роберт Кийосаки в своей книге «Заговор богатых» писал: «Готовьтесь к плохим временам и будете переживать только хорошие». Иными словами, при отсутствии планирования личных финансов, вы если не сейчас, то в будущем все равно столкнетесь с денежными проблемами.

Зачем нужен ЛФП? Он помогает найти у себя свободные деньги и инвестировать их так, чтобы сохранить, приумножить и достичь своих финансовых целей в нужный вам срок.

11 советов составления ЛФП

Итак, мы выяснили, что Личный Финансовый План — это ваша программа действий с деньгами на N-ое количество лет до достижения ваших финансовых целей. И чтобы он наверняка осуществился, следуйте советам, описанным в этой статье.

1

Личный Финансовый План должен быть написан на бумаге (или напечатан на компьютере). Когда он «в голове», то в большинстве случаев забывается, постоянно меняется, а значит не выполняется.

2

Не берите за основу ЛФП другого человека со схожими финансовыми показателями. Дело в том, что План — документ очень индивидуальный. Вам обязательно нужно учитывать ваши возраст, пол, город проживания, образ жизни. Даже если вы берете какой-то готовый шаблон, он может измениться до неузнаваемости.

3

Ваш Личный Финансовый План должен меняться с течением времени, также как и меняется мир вокруг вас. Давайте представим что-нибудь позитивное… Доход может увеличиться — например, вас повысят в должности, или вы смените работу, или ваш оборот в бизнесе вырастет, или какой-нибудь актив покажет большую доходность, чем вы ожидали… Пополнение в семье — тоже положительные изменения, которые обязательно нужно включить в Личный Финансовый План и в соответствии с этим откорректировать его.

4

Начните составлять ЛФП как можно быстрее. Чем раньше вы это сделаете, тем больше заработаете, сохраните, накопите и приумножите.

5

Правильно ставьте свои финансовые цели. Они должны быть очень конкретными и отвечать на вопросы «что, когда, сколько стоит?». Если вам сложно определиться, то попробуйте ответить на 15 вопросов, которые помогут вам найти цель в жизни. Также вспомните про Цели SMART — эффективный метод, который может вас здорово вдохновить.

6

Определитесь когда вы пойдете на пенсию. При этом слово «пенсия» здесь рассматривается не как определенный возраст за пятьдесят, а как возможность жить на пассивный доход. Владимир Савенок, известный финансовый консультант и автор многих книг по этой теме, считает, что нужно прежде всего задать себе вопрос «в каком возрасте я прекращу работать?». То есть на «пенсию» вы можете выйти и в тридцать, если вас к этому моменту будут устраивать доходы от активов.

7

Проанализируйте свой финансовый отчет, то есть доходы, расходы и свободные деньги. Прикиньте, насколько ваши цели реальны, если отталкиваться от существующего финансового положения дел. Рассчитайте постоянную сумму, которую вы готовы ежемесячно откладывать на реализацию плана.

8

Определитесь со стратегией, иными словами со способом управления рисками. Выберете приемлемый уровень риска для вашего плана. От этого и будет зависеть распределение свободных денег по различным инструментам, активам. Существует три группы риска: консервативные, умеренные и рискованные или агрессивные. Их выбор зависит от времени, на который рассчитан ваш План, финансового состояния и вашего характера. Например, есть негласная формула расчета доли консервативных активов. Она очень проста. Процент консервативных инструментов равен вашему возрасту. Например, если вам тридцать, то в вашем портфеле может быть примерно 30% таких активов. Кстати, вы можете увеличить долю риска, если у вас есть другие источники дохода, не связанные с инвестициями или работой, но только не за счет консервативных вложений!

9

Прежде чем начать инвестировать, создайте «подушку безопасности» — это сбережения, позволяющие 3–9 месяцев прожить без основного источника дохода, не меняя при этом уровень жизни.

10

Не отступайте от намеченного Плана ни при каких обстоятельствах. Регулярно инвестируйте свободные средства в зависимости от выбранной стратегии.

11

Прочитайте книгу Владимира Савенка «Как составить личный финансовый план».

Типы ЛФП

Существует три основных типа Личных Финансовых Планов. Каждый из них может входить в той или иной мере в ваш, но при этом не может быть реализован раньше другого. Это «защищенность» (так называемая программа минимум), «комфорт» и «богатство» (программа максимум).

1. Защищенность

Скажите, сколько вы сможете прожить, если прямо сейчас (не дай Бог, конечно) вы лишитесь вашего постоянного заработка, потеряете трудоспособность или произойдет стихийное бедствие? На что вы будете кормиться в старости? Финансовый план по защищенности — это ваш крепкий фундамент, ваша программа «минимум». Сюда входят:

— страхование всех типов собственности, в том числе инструменты накопительного страхования жизни;

— создание собственной «подушки безопасности», размер которой должен обеспечить вас на протяжение не менее шести месяцев;

— пенсионная программа — долгосрочный депозит, который позволяет чувствовать себя защищенным, когда вы больше не сможете активно работать.

2. Комфорт

Это всем известная программа «машина, дача, квартира, отпуск всей семьей раз в год». Здесь тоже нужны деньги и лучше заблаговременно их откладывать. Например, вы решили поменять машину через пять лет. Значит в течение этого времени необходимо собрать такую сумму, чтобы стоимость старой машины и ваши накопления составляли цену новой. Еще один важный момент здесь — образование детей. Всем хочется обеспечить своим отпрыскам самое лучшее обучение, а кроме этого еще и собственную крышу над головой… Об этом нужно думать уже сейчас. Тем более, если вы мечтаете, что ваше чадо будет учиться в престижном вузе, или вообще за границей. Здесь необходимо посчитать к какому сроку и сколько понадобиться средств.

3. Богатство

Этот вид финансового плана подразумевает создание пассивного денежного потока, инвестиционных активов, собственного бизнеса и приобретение недвижимости.

Отзывы и комментарии

А вам знакомо планирование личных финансов? Есть ли у вас ЛФП? Если да, поделитесь в комментариях своим опытом его составления и ведения. Если нет, то задумываетесь ли вы о том, чтобы его написать?

4brain.ru

Как написать личный финансовый план / Habr

Привет, Хабр! Представляю вам перевод двух материалов: Creating a PersonalФинансовый план это написанная на бумаге структурированная стратегия по достижению финансового здоровья и выполнению финансовых целей. Создание вашего личного финансового плана позволит не только контролировать финансовую ситуацию, но и улучшит качество жизни за счет снятия неопределенностей во всем что связано с денежными вопросами и будущими потребностями. Хотя вы можете нанять и профессионального финансового консультанта, самостоятельное составление это вполне посильная задача. Большинство экспертов по финансовому планированию советуют придерживаться следующих 6 этапов.

Этап 1: Определить текущую финансовую ситуацию

1. Составьте список ваших активов и обязательств. Активы это то чем вы владеете и то что имеет ценность. Обязательства — оценка вашего долга.

- Активы могут включать в себя деньги и денежные эквиваленты (например депозиты в банке), недвижимость, автомобили, земельные участки, и инвестированные средства, включая акции, облигации и различные страховки.

- Обязательства могут включать текущие неоплаченные счета и такие задолженности как кредит на машину, квартиру, лечение, обучение и т.д.

2. Посчитайте ваше чистое благосостояние. Сложите стоимость всех активов, вычтете из них все обязательства. Ваше текущее чистое благосостояние или текущие чистые активы это и есть стартовая точка для вашего личного финансового плана (ЛФП).

- Положительные чистые активы означают что у вас больше активов чем обязательств, отрицательные означают противоположное.

3. Организуйте запись финансовых данных. Создайте систему учета для внесения туда налоговых вычетов, выписок с банковского счета, договоров страхования, квитанций, завещаний, счетов, решений инвестиционного планирования, решений о пенсионном плане, справок о зарплате, трудовых договоров, закладных и прочих документов, связанных с вашей финансовой жизнью.

4. Отслеживайте ваши доходы, расходы или денежные потоки. Это позволит более тщательно изучить куда вы тратите деньги — то есть привычки, которые привели вас с текущему чистому благосостоянию.

Этап 2. Создать финансовые цели

1. Установите кратко-, средне-, и долгосрочные цели. Персональное финансовое планирование вращается вокруг целей. Решите для себя, каким должен быть ваш стиль жизни в настоящий момент, в будущем и в отдаленном будущем. Затем создайте план целей, который был бы достаточно всеобъемлющим и охватывал все аспекты вашей жизни:

- Может оказаться, что ваши кратко-, средне-, и долгосрочные цели зависят друг от друга — например сбережение $100 из личных финансов может способствовать выполнению долгосрочной цели — покупке дома.

2. Используйте SMART-подход при формировании целей. Убедитесь что ваши финансовые цели: конкретные (Specific), измеримые (Measurable), достижимые (Attainable), значимые (Realistic/Relevant) и определены в времени (Time-based). Таким образом цели переходят из разряда “мечты” в плоскость фактической реализации.

3. Подумайте о ваших финансовых ценностях. Как вы относитесь к деньгам и почему? Чем деньги для вас так важны? Ответы на эти вопросы позволят точнее понять финансовые ценности. Например, может выясниться что деньги нужны т.к. нужно время и ресурсы для международных путешествий. Знание самого себя позволит лучше определить финансовые цели и их приоритет.

4. Побеседуйте с семьей. Если у вас есть партнер или другие члены семьи, сделайте из “вашего” финансового плана “семейный” план. Таким образом вы убедитесь что разделяете цели и ценности со всеми.

- Может выясниться, что приоритеты будут разными. Тогда тщательно все обсудите чтобы прийти к согласию и обоим чувствовать себя комфортно, относительно финансового будущего.

- Поймите что одни люди могут быть более целеустремленными в вопросах финансов, чем другие. Определите, кто будет отвечать за семейный бюджет или обеспечьте способы совместной деятельности, чтобы каждый мог получить необходимую степень контроля над ситуацией.

5. Рассмотрите все цели, даже те которые кажутся не совсем “финансовыми”. Например, путешествие налегке по Европе не кажется финансовой целью, однако ресурсы на такую поездку все таки нужны.

- Цели развития могут включать дополнительное обучение, развитие лидерских качеств, отправку ваших детей на различное обучение.

- Тщательно продумайте то как вы планируете получать доходы. Потребуется ли углубление, изменение, расширение какого то функционала.

- Цели связанные со стилем жизни охватывают все что связано с весельем и развлечением, а также то что обеспечит качество жизни к которому вы стремитесь.

- Цели связанные с жильем включают аренду, покупку или переезд.

- Представьте себе стиль жизни после выхода на пенсию и составьте такой набор персональных финансовых целей, которые обеспечат этот уровень жизни.

Этап 3: Определить альтернативные варианты действий

1. Изучите варианты действий которые доступны вам в процессе достижения финансовых целей. В целом эти варианты будут объединяться в две группы — использовать существующие ресурсы новыми способами или генерировать новые источники дохода. Для каждой цели определите следует ли вам:

- Продолжать двигаться в заданном направлении

- Развить текущую ситуацию

- Изменить текущую ситуацию

- Избрать кардинально новый курс.

2. Помните что одн и та же цель имеет множество путей достижения. К примеру, для поездки по Европе нужно заменить походы в кофейню на домашний кофе. Это сэкономит около $20 в неделю. В качестве альтернативы можете посидеть с ребенком соседей один раз в неделю.

3. Определите как цели влияют друг на друга. Помимо определения альтернативных курсов действий в рамках ваших финансовых целей, нужно понять как эти цели взаимодействуют. Например вы определили путешествия как цель “стиля жизни”. Однако, после анализа становится ясно, что обучение иностранным языкам позволит путешествовать дешевле, или даже стать переводчиком, или открыть бизнес в другой стране.

Этап 4: Оценить альтернативы

1. Выберите конкретные стратегии для завершения финансового плана. Примите во внимание жизненную ситуацию, личные ценности и текущую экономическую ситуацию.

- Подумайте насколько вы сейчас близки к обозначенным целям и насколько эти цели продвинут вас в каждой из выбранных категорий. Видите ли какие то недостатки в отдельных областях? Может стоит присмотреться.

- Будьте практичны. Пошаговый план будет продвигать вас к обозначенной цели, не делая вас разочарованным или сломленным во время реализации.

2. Помните, что любой выбор содержит альтернативные издержки. Альтернативные издержки это то чем вы жертвуете делая выбор. Экономия на чашках кофе ради поездки может отнять у вас возможность приятно провести время, пообщаться с бариста или правильно спланировать день.

3. Исследуйте принятые решения как ученый. Соберите столько исследований, сколько сможете и тщательно проверьте данные. Если вы рассматриваете какую то инвестицию, нужно уделить особое внимание соотношению доходности и риска — насколько рискованной является инвестиция и на какое вознаграждение можно рассчитывать в случае успеха. Стоят ли прибыли этих рисков?

4. Осознайте что неопределенность это всегда часть процесса. Даже если вы тщательно провели исследование, обстоятельства могут измениться. Экономика может упасть, сокращая инвестиционные возможности. Работа к которой вы стремитесь может сделать вас неудовлетворенным профессионально или лично. Делайте так как считаете правильным и помните что нужно оставить возможность изменить все в будущем.

Этап 5: Создание и воплощение в жизнь Плана финансовых действий

1. Посмотрите на ситуацию под широким углом. Теперь, когда вы определили цели, альтернативные пути и оценили эти альтернативы, составьте список стратегий. Оценив текущую ситуацию начинайте думать, какие цели являются наиболее реалистичными.

- Учитывайте ваше текущее чистое благосостояние. Если обязательства близки или превышают текущие чистые активы, вы захотите предпринять меры для изменения этого соотношения.

- Хотя вы можете сосредоточиться на взращивании чистых активов, не забывайте, что выплата долгов также является отличной альтернативой. Процентные платежи могут привести к тому, что даже незначительные долги могут со временем стать существенными. Перенос части ресурсов на сокращение долгов может предотвратить серьезные проблемы в будущем.

2. Решите, какие цели достигать уже сейчас. Стремитесь к балансу между кратко-, средне- и долгосрочными целями, чтобы с легкостью планировать и на несколько месяцев и на несколько лет.

- Сосредоточьтесь на постепенном росте. Таким образом вы создадите дорожную карту, которая будет вести вас к планируемым целям.

- Будьте реалистом. Применить сразу все стратегии разом не получится. Однако выбор сбалансированного ряда целей может их выполнить, а также дорасти до такой точки, где вы сможете взять на себя дополнительные проекты.

3. Разработайте бюджет, включающий цели Финансового плана. Из анализа текущего благосостояния вы уже знаете свои чистые активы и обязательства. Включите все это в общий план с принятыми решениями. Возьмите ответственность за эти решения. Если обязались тратить на кофе на $80 в месяц меньше, а вырученные деньги класть на сберегательный счет, включите этот пункт в свой бюджет.

- Такие цели как нахождение новой работы можно не вписывать в бюджет, однако их следует упомянуть где то в доступном для сравнения месте, как часть вашего рабочего финансового плана.

4. Подумайте о найме профессионального финансового консультанта. Может вы и способны принимать финансовые решения самостоятельно, однако у профессионального советника есть преимущество эмоциональной отстраненности.

Этап 6: Просмотрите и скорректируйте ваш Финансовый план

1. Отнеситесь к Финансовому плану как к работающему документу. Планирование личных финансов это процесс. Жизнь постоянно меняется и вам необходимо будет постоянно обновлять план, как только меняются обстоятельства или цели.

2. Планируйте пересматривать финансовые цели на регулярной основе. Если жизнь меняется очень стремительно (например вы студент), цели можно пересматривать каждые 6 месяцев. Если ваша жизнь более менее стабильна (например взрослый холостяк), план можно пересматривать раз в год.

3. Обсудите финансовый план со своим партнером. Если вы находитесь в зрелых отношениях, надеемся вы прошли путь планирования как пара. Когда отношения становятся зрелыми, дискуссия о финансах должна быть частью вашего обсуждения ценностей, целей и планов по достижению этих целей.

habr.com

Личное финансовое планирование. Бюджет и финплан семьи

Эта статья — про личное финансовое планирование (ЛФП). Оно помогает людям достигать важнейших жизненных целей, и жить в достатке. Скачайте мой краткий обзор по теме:

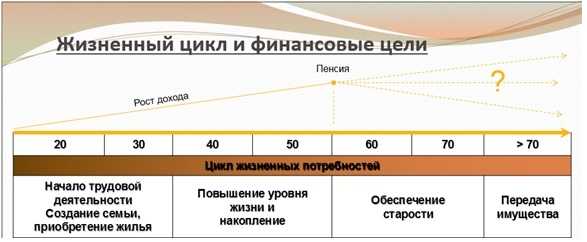

1. Зачем нужно долгосрочное финансовое планирование

У каждого человека свои свои цели и видение будущего, свой бюджет. Вместе с тем, в жизни подавляющего большинства людей есть схожие финансовые цели. Для многих это – покупка недвижимости, создание фондов для высшего обучения детей, повышение уровня жизни, формирование личного капитала, создание и передача наследства.

Кто-то стремится к созданию бизнеса, для чего нужно накопить стартовый капитал. Наконец, у каждого могут быть сугубо личные задачи, требующие серьезных накоплений.

Все эти задачи для своего решения требуют крупных сбережений. Значит — создание необходимых фондов нужно планировать.

Посмотрите мое видео о личном финансовом планировании:

Создание необходимых фондов требует времени, и регулярных усилий. Они не появятся в семье за месяц-другой. Для создания необходимых сбережений и нужно финансовое планирование личного бюджета.

Представьте себе семью Олега и Кати. Им по 30 лет, у них только что родился сын. Супруги хотели бы поменять квартиру, в будущем дать сыну высшее образование в хорошем ВУЗе, и в 60 лет отойти от дел – для чего им нужен пенсионный капитал.

Перед супругами встанут вопросы:

- Какие накопления, и когда — необходимы для достижения наших целей?

- Какие суммы нам нужно начать сберегать регулярно для создания этих фондов?

- Какова должна быть структура инвестиционного портфеля семьи с учетом нашего отношения к риску?

- В какие инструменты мы намерены инвестировать средства для создания капитала?

- За счет чего мы можем быть уверены, что, инвестируя в выбранные инструменты – в нужный срок в будущем семья будет иметь необходимые фонды для решения важных задач?

Для ответов на эти вопросы и необходимо финансовое планирование в семье.

2. Что есть предмет ЛФП

Предметом ЛФП является четкая детализация того, как человек или семья намерена достичь одной, или нескольких крупных финансовых целей. Подчеркну – в рамках плана планируется достижение масштабных финансовых целей.

Купить осенью пальто может быть важной для человека целью, но ее нельзя назвать крупной. Месячного дохода достаточно, чтобы сделать эту покупку. Финансовое планирование решает гораздо более масштабные задачи, требующие крупных сбережений.

Основным методом финансового планирования является личный финансовый план. В основном используются два типа планов: целевой план, и личный инвестиционный план.

Целевой план разрабатывается для решения одной конкретной задачи. Например, супруги ставят целью создать фонд для оплаты высшего образования ребенка. Тогда финансовый советник после консультации готовит для семьи решение этой задачи.

Личный инвестиционный план решает несколько задач, и разрабатывается на более длинный срок. Он включает в себя выработку инвестиционной стратегии, а также рекомендации по инвестиционным инструментам для достижения требуемых целей.

Оба эти плана объединяет понятие «личный финансовый план».

3. Задачи ЛФП

Финплан решает несколько очень важных задач. И остается лишь удивляться тому, что многие россияне не планируют свое финансовое будущее.

3.1 Четко определить цели

Если вы намерены составлять план – вам прежде нужно понять, к каким целям вы намерены прийти. Поскольку статья про финансовое планирование, то нам нужно определить свои долгосрочные финансовые цели.

И если мы это сделаем – появится ясность. Появится вектор, направление движения, желание достичь цель. Остается спланировать ее достижение, и двигаться вперед шаг за шагом.

У большинства людей нет понимания того, каких финансовых целей они желают достичь. Часто они тратят все заработанное, не планируя дальше текущего месяца.

Так мелькают десятилетия. И вдруг, внезапно — они ощущают себя уже очень зрелыми людьми. Жизнь прошла, многие задачи не решены, никаких сбережений нет.

Это не ваш сценарий? Тогда спланируйте свое будущее.

3.2 Найти баланс между настоящим и будущим

Достижение крупной финансовой цели требует накоплений. Накопления создаются за счет сбережения, и последующего инвестирования части текущего дохода.

И здесь возможны две крайности. Первая – человек намерен жить только сегодняшним днем, получая удовольствие «здесь и сейчас», ничего не сберегая для будущего.

Жизнь коротка, наслаждайся сегодня! Свои долгосрочные финансовые задачи этот человек не решает. И в будущем его неизбежно ждут серьезные финансовые проблемы.

Вторая крайность – когда человек сегодня живет очень скупо, отказывая себе сегодня буквально во всем ради прекрасного «завтра». Возможно, он и скопит сундук злата – над которым будет чахнуть в старости.

Но он потеряет радость и красоту жизни, и фактически – саму жизнь. Ни одно богатство не стоит этой цены.

Как найти баланс между полноценным «сегодня», и обеспеченным «завтра»? Ответ прост – с помощью финансового планирования.

Точные расчеты при заданных целях, и сроках их достижения покажут — сколько средств нужно сберегать ежемесячно, чтобы достичь важных целей в будущем. Все остальное семья может спокойно тратить для полноценной жизни сегодня. Зная при этом – что важнейшие задачи будут своевременно решены.

3.3 Обеспечить финансовую стабильность

Многие, не побоюсь даже сказать – абсолютное большинство семей в России, не взирая на размер своего дохода – находятся в очень уязвимом финансовом положении. Потому что не знают об основных элементах финансовой стабильности, и никогда не анализировали свое финансовое положение с этой точки зрения. Кроме того, у большинства семей в России активы распределены нерационально.

Начальным этапом личного финансового планирования является анализ текущего финансового положения и активов семьи. И большинство проблем, которые вскрываются на этом этапе — можно объединить в три категории.

3.3.1 Финансовая нестабильность

Есть три важнейших элемента финансовой устойчивости, и во многих семьях они отсутствуют.

Первое – нужно иметь денежный ликвидный резерв. Это аварийный запас денег на случай, если семья на время потеряет свой доход, или вдруг нужно будет оплатить непредвиденные расходы. Резкое падение прибыли бизнеса, внезапное увольнение, или затяжная болезнь – вот примеры подобных событий.

Второе – семье нужно страхование жизни кормильца на случай его ухода. В этой критической ситуации выплата по полису заместит утраченный доход кормильца. Это позволит семье выжить, имея деньги для достижения своих важнейших целей.

Наконец, семье нужна программа регулярных сбережений, и эффективный инвестиционный план. Тогда семья сможет создать тот капитал, что поможет ей достичь намеченных финансовых целей.

Итак, для финансовой стабильности семье необходимы:

- ликвидный резерв;

- страхование жизни кормильца;

- инвестиционный план для создания капитала.

3.3.2 Низкая ликвидность

Даже в случае, если семья обладает серьезными активами – часто бывает, что эти активы не ликвидны. При возникновении проблем их нельзя быстро превратить в наличные.

Например – все средства вложены в бизнес, или в рентную недвижимость. Тогда семье нечем будет оплатить срочные расходы. И это чревато крупными убытками.

Также, не имея ликвидности — семья не сможет использовать выгодные возможности, которые внезапно появляются на рынке. Не будет денег, чтобы приобрести выгодный бизнес, или недвижимость по привлекательной цене, если вдруг такая возможность представится.

Оба сценария негативно влияют на финансовое будущее семьи. И поэтому необходимо поддерживать ликвидность на должном уровне.

3.3.3 Неправильное распределение активов

Десятилетия россияне живут в условиях нестабильности, и высокой инфляции. И поэтому сбережения многих семей представлены деньгами на счетах в банке, и недвижимостью. Больше никаких инвестиций у семей нет.

Очень мало людей знакомы с теорией инвестиционного портфеля. При долгосрочных накоплениях большая часть инвестиционного портфеля должна быть представлена долевыми активами (долями бизнеса), т.е. акциями.

При этом инвестировать нужно не в отдельные компании, а широкие классы активов для снижения риска по отдельным эмитентам. Классом активов, например – является индекс широкого рынка SP500.

Кроме того, инвестиционный портфель должен быть диверсифицирован географически. Это означает, что ваши средства должны работать в экономике разных стран. На сегодняшнем финансовом рынке представлены эффективные инструменты, которые позволяют семьям инвестировать средства на мировых финансовых рынках, и в том числе – без риска потерь.

У большинства российских семей активы распределены нерационально. Чаще всего 100% инвестированных средств размещены консервативно. Это значит, что семьи недополучают существенную доходность на свои сбережения. Чтобы повысить доходность — нужно преобразовать структуру портфеля.

Кроме того, все активы размещены в одной стране, в России. Это резко повышает риск такого портфеля. Чтобы снизить риск — нужно часть активов разместить за рубежом.

В самом начале финансовый советник проанализирует ваш инвестиционный портфель, и предложит необходимые изменения с точки зрения:

- ликвидности;

- структуры активов;

- географического распределения средств.

4. В чем польза персонального финансового планирования

Декомпозиция далеких, крупных финансовых целей в последовательность простейших финансовых операций, которые на автопилоте выполняются месяц за месяцем – вот важнейшее преимущество, которое дает человеку долгосрочное финансовое планирование.

Каким образом это помогает в достижении важнейших целей?

4.1 У вас есть план достижения цели

Чтобы съесть слона – его нужно нарезать на бифштексы. Это и делает финплан – превращая ваши крупные финансовые задачи в цепочку простейших финансовых шагов. Которые, будучи выполненными – приводят человека к достижению цели.

Например – вы ставите задачу к 60 годам создать капитал, который обеспечит ренту в 5.000 USD ежемесячно с безрисковой ставкой доходности. Что вам нужно делать, чтобы решить задачу?

В рамках финансового планирования будет рассчитан капитал, который вам нужен к шестидесятилетию. Далее, с учетом вашего отношения к риску будет сформирована структура инвестиционного портфеля. Структура портфеля определит реалистичную ставку доходности, которую обеспечит портфель в течение срока накопления.

Ставка доходности и срок накоплений определят ту сумму, которую вам нужно инвестировать ежемесячно, чтобы создать требуемый капитал. После этого будет открыт инвестиционный план, провайдер которого ежемесячно будет списывать рассчитанный взнос с вашей пластиковой карты. И распределять эту сумму в нужных пропорциях по активам, выбранным в портфель.

Итак, вот шаги, ведущие к достижению финансовой цели:

- Определяем цель. Тем самым фиксируем срок накоплений, и размер необходимого капитала;

- Выясняем ваше отношение к риску. Тем самым определяем структуру портфеля, и ставку доходности;

- Зная ставку доходности — рассчитываем сумму, которую нужно инвестировать ежемесячно;

- Открываем инвестиционный план с нужным ежемесячным взносом.

В результате ваша глобальная задача «создать пенсионный капитал» разбита на ряд элементарных финансовых шагов.

Ежемесячно вам нужно сделать лишь один шаг – и он заключается в том, чтобы поместить на свою карту сумму ежемесячного взноса в накопительный план. Сумма будет списана провайдером услуги, и автоматически инвестирована на мировых финансовых рынках в выбранные вами активы.

4.2 Вы уверены, что цели достижимы

Личный финплан доказывает достижимость важных целей в нужное время. Это прямо показывают математические расчеты, сделанные в процессе планирования.

Тем самым вы обретаете для себя тот самый баланс между «сейчас» и «потом». День за днем вы живете полноценной жизнью, и спокойно тратите все деньги, оставшиеся после ежемесячного инвестирования. Зная при этом, что ваши важнейшие долгосрочные финансовые задачи решаются в автоматическом режиме. И в нужный срок гарантированно будут решены.

4.3 Наглядно виден путь к цели

Персональное финансовое планирование можно сравнить с GPS-навигатором. Вы задаете цель – вам предлагается несколько маршрутов. Вы выбираете для себя оптимальный.

Дальше вам просто нужно ехать прямо, любуясь видами за окном – навигатор вас будет вести, иногда подсказывая: «через триста метров — поверните направо».

Я финансовый навигатор для своих клиентов. Мы определяем его текущее финансовое положение, это точка А. Затем обсуждаем задачи, которые человек хотел бы решить – это точка его B.

Далее я формирую ряд финансовых планов – это различные пути из А в В. Эти пути отличаются рядом деталей– но каждый из них ведет к цели.

Наконец, в диалоге с человеком мы выбираем оптимальный для него путь. И человек четко видит, как достичь целей. Я открываю для человека необходимые контракты — и он начинает движение по выбранному пути.

Если вам необходима консультация по личному финансовому планированию – пожалуйста, отправьте мне заявку:

С уважением,

Владимир Авденин,

финансовый консультант

avdenin.ru

поэтапное достижение цели, образец составления

Ежедневно человек сталкивается с принятием финансовых решений.

Личный финансовый план (ЛФП) нужен для минимизации ошибок, а также для достижения в результате своих целей.

Оглавление статьи

Финансовая цель

Принимая решения, как потратить свои деньги человек действует исходя из сложившейся ситуации, часто под влиянием эмоций.

Он оценивает текущие потребности, делает ежемесячные платежи, несет плановые и внеплановые расходы, а также заботится средствах, которые понадобятся в будущем.

Таких решений множество, например:

- покупка товаров, услуг;

- инвестирование в финансовые инструменты;

- оформление кредита.

Помимо повседневных забот, человек задумывается о том, чтобы поставить перед собой финансовую цель, например:

- приобрести автомобиль, квартиру;

- оплатить обучение;

- организовать свадьбу.

Существуют два основных способа реализации финансовой цели, а именно:

В обоих случаях человеку приходится управлять своими личными финансами.

Подходы к управлению финансами

Выделяют два основных подхода:

- спонтанный;

- плановый.

При первом, спонтанном подходе, человек четко не представляет сложившуюся финансовую ситуацию, а также цели, ради которых он собирается инвестировать денежные средства.

В этом случае он действует без плана и системы.

Так, человек, может сделать инвестиции в какое-либо дело только потому, что так делает его сосед, хотя для него в итоге это окажется неинтересным, невыгодным и нерентабельным. Или же он возьмет кредит, потому, что его взял и посоветовал коллега, не учтя при этом большие расходы в ближайшем будущем.

Итогом таких действий может стать невозможность выплаты кредита.

Пример из жизни. Человек собрался через 2 года купить автомобиль, приобрести жилье через 4 года, а расходы на образование сына, которое будет нужно через 7 лет он не предусмотрел.

Человек успешно накопил на автомобиль, но возросли транспортные расходы, которые не позволили ему собрать первоначальный взнос по кредиту на квартиру.

В итоге человек купил квартиру меньше по площади, чем хотел и без первоначального взноса, так как на большее у него просто не хватило денег.

Из-за очень больших выплат по кредиту, человек не смог отложить на обучение сына в желаемом ВУЗе. И если на момент поступления сына обучение будет платным, то он не сможет получить образование.

Вывод: человек неправильно определил сроки инвестирования, поэтому произошла такая неприятная ситуация. Если бы он учел все инвестиционные цели, то правильно разместил бы свои накопления в инвестиционные инструменты, либо смог бы накопить на квартиру, а автомобиль взял бы в кредит. Другими словами, человек не проанализировал, в каком случае лучше будет взять кредит, а когда целесообразнее откладывать средства.

Ошибки при спонтанном подходе

Выделяют три основные ошибки, которые допускаются людьми, не имеющими четкого плана:

- неправильная постановка целей;

- неточная оценка текущей ситуации и развития ее в будущем;

- неверный подбор инструментов исполнения.

Следовательно, при неправильно определенной финансовой ситуации, цели и инструментов, возможность достижения такой цели, равна нулю.

Поэтому лучше действовать не спонтанно, а в соответствии с финансовым планом.

Что такое личный финансовый план?

Личный финансовый план (ЛФП) – стратегия достижения финансовых целей с использованием максимально эффективных денежных инструментов в сложившейся ситуации.

Вот еще одно определение.

ЛФП – бизнес-план человека, который нужен для достижения финансовый целей с наименьшими усилиями и с использованием наиболее эффективных инструментов.

Стандартов по составлению личного бизнес-плана нет, но, все же, стоит включить в него следующие разделы.

- Доходы и расходы. В этой части плана рассматриваются состав и структура доходов и расходов семьи, желательно – постатейно.

- Активы и пассивы. В этой части плана рассматривается имущество и накопления семьи (недвижимость, депозиты, фонды и т.д.), а также имеющиеся кредиты.

- Защита от рисков. Предполагает анализ защищенности человека и его семьи от различных неблагоприятных событий будущего, которые могут стать препятствием для достижения финансовых целей: ущерб и утрата имущества, ущерб третьим лицам и их имуществу, потеря трудоспособности, болезни и т.д.

- Финансовые цели. В этом разделе плана описываются все цели, которые семья желает достичь, их сроки и примерную стоимость. Например, это может быть покупка квартиры через 2 года, приобретение яхты через год, расширение собственного бизнеса и даже рождение ребенка.

- Расчет плана. Этот раздел содержит перечень действий по годам, таблицу с расчетами на весь период, а также, при желании, график накоплений, на весь расчетный период.

Все в мире очень быстро меняется, вместе с тем изменяется и ситуация в семье. Вследствие чего и финансовый план семьи требует изменений. Пересматривать его необходимо хотя бы раз в год. Желательно личный план корректировать при каждом изменении ситуации. Так, например, во время кризиса, план может пересматриваться ежеквартально.

Составляя план, человек может определить, достижимы ли его цели и что необходимо сделать для их достижения.

Такой финансовый план не дает 100% гарантии достижения целей, так как, невозможно, предугадать все:

- доходы в будущем;

- уровень инфляции;

- непредвиденные расходы и другие факторы.

Но имеющийся план позволит быстро отреагировать и скорректировать действия при изменении ситуации.

Стратегия достижения целей

ЛФП составляется на один год, а лучше на несколько лет вперед. В идеале, такой план составляется до тех пор, пока у человека есть финансовые цели. Срок его выполнения может изменяться. Пример составления и образец в exel можно скачать по ссылке.

Составлять ЛФП можно как для себя, так и для семьи в целом, чтобы управлять всеми семейными финансами. Не стоит забывать, что любой финансовый план необходимо корректировать в зависимости от изменений в доходах и расходах семьи.

Подводя итоги, напомним, что существует два основных подхода к управлению финансами — спонтанный и плановый.

При первом подходе почти нулевой благоприятный исход. Человек четко не представляет себе финансовую ситуацию, поэтому ставит неправильные финансовые цели и неверно выбирает инструменты воздействия на них.

При плановом подходе человек детально анализирует доходы, накопления, расходы, кредиты и строит детальный план по достижению поставленных финансовых целей, подбирая при этом подходящие финансовые инструменты.

Дополнительно ознакомьтесь с кратким видео о том, как составить личный финансовый план:

profin.top

Что такое финансовое планирование и все, что нужно о нем знать

18.11.2016

Просмотры: 7 207

Что такое финансовое планирование? Личное финансовое планирование (ЛФП) – это комплексная оценка текущего и будущего материального состояния. Карта жизни, которая позволяет эффективно использовать свои возможности: накопить деньги на необходимые покупки, рассчитать свои реальные возможности по кредитам, обеспечить стабильность в будущем, создать капитал, стать финансово свободным.

Личное финансовое планирование должно охватывать все сферы денежных потребностей человека.

Правильная наглядная концепция финансового планирования

Цели и задачи ЛИЧНОГО ФИНАНСОВОГО ПЛАНИРОВАНИЯ:

- Обеспечить достойный текущий уровень жизни семьи;

- Обеспечить семью жильем и подсобным хозяйством, улучшить условия жизни;

- Защитить членов семьи от возможных последствий утраты здоровья и трудоспособности;

- Защитить семью от материальных последствий после возможной потери кормильца;

- Обеспечить хорошее воспитание, образование и развитие детям;

- Обеспечить возможности хорошего отдыха и досуга, развития личных интересов и хобби;

- Открыть собственный бизнес, погасить долги, создать резервный фонд;

- Сохранить привычный уровень жизни после выхода на пенсию;

- Сформировать семейный капитал для будущих поколений. Плановая передача наследства.

Концепции финансового планирования можно описать тремя словами: мечтай, планируй, отслеживай.

Финансовое Планирование – это комплексный, непрерывный подход к управлению личными финансами, который начинается с определения мечты, разработки плана ее достижения и постоянного отслеживания прогресса с внесением ситуационных изменений.

Заблуждения и факты

| Многие люди думают, что личное финансовое планирование – это: | На самом деле личное финансовое планирование – это: |

|

|

|

|

|

|

|

|

|

|

Часто задаваемые вопросы

- Что такое личный финансовый план?

Документ, в котором отражена стратегия достижения материальных целей человека, исходя из текущего положения и имеющихся ресурсов.

- Что такое финансовое планирование?

Это научно обоснованный процесс принятия квалифицированных решений каждым человеком при управлении личными финансами.

- Какова цель личного финансового планирования?

Осознанное принятие решений в рамках комплексного финансового плана семьи. К преимуществам осознанного подхода можно отнести: повышенную вероятность достижения целей, обеспечение защиты от рисков, повышение уровня жизни.

- Что включает процесс личного финансового планирования?

Диагностику финансов на основе начальных данных (анализ активов, пассивов, доходов и расходов), определение целей, оценку возможности их достижения, введение инструментов защиты капитала и жизни, формирование инвестиционного портфеля на основе риск-профайла клиента. Это разработка личного финансового плана и его постоянный мониторинг.

Комплексный План – это долгосрочный полный финансовый план, включающий в себя диагностику и оптимизацию текущего материального положения, стратегию управления капиталом (защита, накопление, сбережение, преумножение), консультации по финансовым и инвестиционным инструментам, помощь при заключении сделок.

Инвестиционный План – это план, охватывающий формирование инвестиционной стратегии и консультации по инструментам инвестирования для достижения финансовых целей на основе данных о реальной сумме инвестиции.

Целевой План – это краткий финансовый план, стратегия достижения наиболее важной материальной цели и советы по финансовым инструментам.

Финансовые инструменты для реализации личного финансового планирования:

- Банковское рассчетно-кассовое обслуживание.

- Депозитные программы.

- Страхование: накопительное страхование жизни, рисковое страхование жизни и др.

- Добровольное Медицинское Страхование

- Аннуитетные программы

- Пенсионное обеспечение.

- Инвестиционные программы.

Финансовое планирование — универсальный инструмент, который поможет достичь цели и решить все задачи в вашей жизни.

Финансовое планирование — охватывает все сферы ваших денежных потребностей.

Финансовое планирование — это карта жизни, с помощью которой вы можете эффективно использовать свои возможности:

- накопить деньги на необходимые покупки,

- рассчитать свои реальные возможности по кредитам,

- обеспечить стабильность в будущем,

- создать капитал,

- стать финансово свободным.

Если у вас еще нет карты жизни, тогда куда вы направляетесь и куда мечтаете прийти? Самое время задуматься об этом и сделать первый шаг. Обращайтесь ко мне. Я помогу вам быстро, качественно и профессионально составить финансовый план. Записывайтесь на консультацию

Звоните мне: +7 (499) 34-10-987

или пишите на почту: [email protected]

С уважением,

Международный независимый финансовый советник

Илья Пантелеймонов.

Навигация по записям

Навигация по записям

ilyafinance.ru

Планирование личных финансов | Блог инвестора

Добрый день. Поговорим сегодня о планирование личных финансов. Путь к инвестициям начинается с анализа своих личных финансов.

А часто ли вы задумывались о финансовом планировании? Или возможно кто-то из вас считает, что это глупо и бесполезно?

Какая самая распростраФинансовая защитненная реакция людей встречается в вопросе о финансовом планировании и инвестициях?

0-25 лет: “Финансовое планирование? Инвестиции? Пенсия? Ты смеешься? Я слишком молод. Мне нужно зарабатывать деньги, тратить их на развлечения, а то так и молодость вся пройдет… Тем более это все воздух и я вообще ничего в этом не понимаю”

25-35 лет: “ Финансовое планирование? Инвестиции? Я строю свою карьеру, у меня есть жена и дети, которых нужно содержать, я лучше буду инвестировать в свои знания, чтобы в дальнейшем заработать еще больше денег..”

35-45 лет: “Финансовое планирование? Инвестиции? У меня семья, нужно оплачивать обучение детям, у меня сейчас и без того огромные расходы… дача, новая машина, вот сейчас с женой хотим себе дом построить, а ты знаешь сколько он будет стоить???!!!..”

45-55 лет: “Финансовое планирование? Инвестиции? Мои дети повзрослели, необходимо оплачивать высшее образование, возить всю семью за границу, да и вообще с нашим государством… инвестирование… вы о чем? Я даже не знаю, что завтра меня ждет… Вспомни 90-е, да что там… 2008 год, ”

55-65 лет: “Финансовое планирование? Инвестиции? Друг мой… Это нужно было делать раньше… сейчас у меня уже нет таких больших сумм, да и пенсия уже скоро… Вот предложил бы ты мне это лет так 15-20 назад..”

Более 65 лет: “Финансовое планирование? Инвестиции? Милок… В мои то годы… У меня уже нет ни денег, ни сил… да и особо лишних не было… с нашим то государством… оно вообще обо мне не заботится… платит мне копейки… Мне бы твои годы… Хорошо хоть дети немного помогают..”

Я думаю каждый увидит себя, найдет множество оправданий в свою защиту, будет делать все… чтобы доказать обратное. Но это к сожалению наш менталитет и наша реалия. Она грустна… мы хотим все и сразу. Мы не готовы ждать, мы не готовы начинать что-то делать для этого.

У кого-то мало денег, кто-то не видит смысла в этом, потому что это не стабильно… что угодно можно написать, но факт остается фактом. Мы ничего для этого не делаем. Я не веду речь конкретно об инвестировании в акции. Я описываю картину в целом. Нужно начать хотя бы с финансового плана.

Начните с анализа своих доходов и расходов. Записывайте свои доходы и расходы, сколько денег из какого источника пришло и сколько и на что было потрачено. Используйте для этого какую-нибудь компьютерную программу или шаблон excel.

Ведите учет доходов и расходов хотя бы 3 месяца. Это поможет вам узнать средний размер вашего дохода в месяц, если к примеру он колеблется, и его структуру. Доход может складываться не только из зарплаты, но и от других источников: премии, подработка, сдача квартиры в аренду, дивиденды, купоны по облигациям и так далее.

Учет расходов поможет лучше узнать, на что вы тратите свои деньги. Расходы можно проанализировать и оптимизировать. Посмотрите, какие статьи занимают наибольшую долю в структуре расходов, подумайте, как их можно уменьшить. Возможно, при анализе вы заметите траты, без которых можно обойтись. Старайтесь сокращать расходы по самым крупным статьям. От сокращения расходов по мелким толк будет небольшой.

Несколько простых правил:

- Вы должны тратить меньше, чем зарабатываете.

- Плати сначала себе. Заработав деньги, сразу отложите часть денег на инвестиции и забудьте о них, их нельзя тратить на что-то другое.

- Откладывайте 10, 20, 30 процентов своего дохода на инвестиции, чем больше, тем лучше.

- Не берите деньги в долг и не инвестируйте на заемные средства. Имея долг вы платите не себе, а кому-то другому.

- Планируйте свой бюджет. Это поможет вам избежать импульсивных трат и лучше контролировать ваши расходы. Вы всегда будете знать куда и на что уходят ваши деньги и видеть свое финансовое состояние на будущее

Финансовая защита. В следующую очередь подумайте о своей финансовой защите. Есть ли у вас денежный запас (финансовая подушка безопасности) на случай потери работы и безработицы, кризиса, длительной болезни, дорогостоящего лечения. Что будет делать ваша семья в случае вашей потери, если вы единственный в семье кормилец.

Подумайте, в каких целях будет использоваться финансовая подушка. Просто на период безработицы или еще в качестве медицинской страховки? Если на период безработицы, посчитайте ваши расходы и умножьте это число минимум на 3 (3 месяца), оптимально на 6, это будет размер минимально необходимой суммы. Если на резервный фонд дополнительно еще ложится функция страховки, его размер нужно увеличить. Часть денег должна храниться дома в виде наличности, на случай, если деньги понадобятся «прямо сейчас». Остальную сумму лучше хранить на депозите в надежном банке в разных валютах.

Главное — деньги должны храниться в надежном месте, быть легко и быстро доступным. Основная задача — ваша защита, поэтому гораздо важнее их сохранить, а не приумножить. Проценты — просто приятный бонус.

Еще один инструмент финансовой защиты — страховка. Чаще всего страхуют жизнь, здоровье, недвижимость, автомобили. Вы можете купить страховку либо откладывать деньги сами на случай наступления страхового случая. Что лучше?

- Страховка будет действовать сразу после ее покупки, а вот самому деньги придется накапливать дольше.

- Страховая компания выплатит вам деньги только в случае наступления определенного случая, а свои накопления вы сможете потратить в любом случае.

- В случае со страховкой вы можете получить сумму большую, чем потратили на ее приобретение. В случае с накоплениями, у вас будет только та сумма, которую вы успели накопить.

- Если страховка закончится, а страховой случай не наступил, свои деньги вы потеряете, а ваши накопления всегда будут с вами.

Можно купить страховку на определенный случай, на который как вам кажется, вы не сможете накопить нужную сумму сами, а для всего остального копить деньги самому.

В создании финансовой защиты можно пойти и дальше и сравнить ее с линией обороны. Финансовая защита, как линия обороны, должна состоять из нескольких эшелонов.

Первый — деньги на 3-6 месяцев.

Второй, если бумажные деньги превратятся в ничто — золото в физическом виде (слитки, монеты, ювелирные изделия) и товары, которые можно обменивать.

Третий — на случай всеобщего краха и апокалипсиса — автономное жилье, домик с землей, где можно жить натуральным хозяйством, оружие, топливо, медикаменты, запас продуктов. Примером может послужить дача. Или недвижимость заграницей, если верите, что там краха не будет.

Какие эшелоны вы будете включать в свою финансовую оборону, зависит от того, как вы смотрите на вероятность возникновения тех или иных событий.

Осильте себя и начните записывать свои расходы. Есть множество инструментов для этого (специализированные приложения, мобильные банки (если преимущественно вы оплачиваете картой, вам проще будет понять, на что вы тратите деньги), в конце концов, заведите тетрадку.

По собственному опыту могу сказать, что 10% от дохода вполне реально инвестировать. Сократите расходы сегодня, чтобы вам было комфортнее завтра.

Если вы скептик и не верите в завтра и все это, что я описал не для вас… Вы все равно попробуйте… Сегодня вы из-за этого много не потеряете… а вот в будущем возможно… будете счастливы.

- Tags: Инвестиции, Финансы

newspolitics.ru