какие бывают виды налогов для ИП в 2022 году

Выберите ваш город

- Екатеринбург

- Казань

- Краснодар

- Москва

- Нижний Новгород

- Новосибирск

- Омск

- Санкт-Петербург

- Уфа

- Челябинск

- Астрахань

- Балашиха

- Барнаул

- Брянск

- Воронеж

- Ижевск

- Иркутск

- Калининград

- Калуга

- Кемерово

- Киров

- Красноярск

- Курск

- Липецк

- Набережные Челны

- Новокузнецк

- Оренбург

- Пенза

- Пермь

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Сочи

- Тверь

- Тольятти

- Томск

- Тула

- Тюмень

- Ульяновск

- Хабаровск

- Чебоксары

- Ярославль

Система налогообложения для производства

- Главная/ Полезно знать/ Система налогообложения для производства

На самом деле, это очень большая и сложная тема, которую невозможно упаковать в формат небольшой статьи. Обширность и сложность её обусловлены тем, что само понятие производства довольно общее и расплывчатое. Ведь производством может называться как крохотная мастерская по выпуску дизайнерской обуви, так и множество огромных фабрик, разбросанных по разным концам страны. Так что в этой статье мы пробежимся по самой поверхности темы налогообложения производства.

Обширность и сложность её обусловлены тем, что само понятие производства довольно общее и расплывчатое. Ведь производством может называться как крохотная мастерская по выпуску дизайнерской обуви, так и множество огромных фабрик, разбросанных по разным концам страны. Так что в этой статье мы пробежимся по самой поверхности темы налогообложения производства.

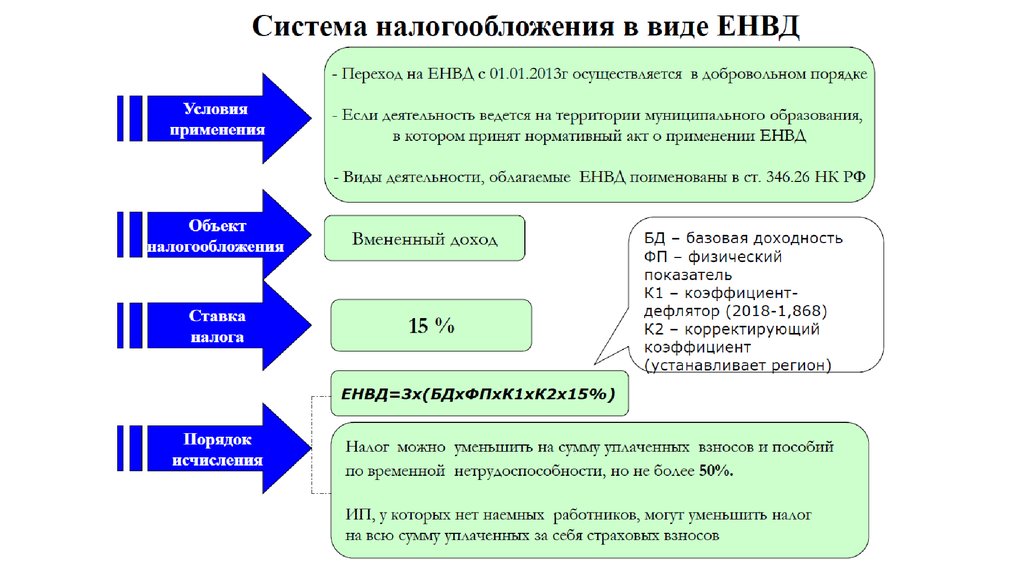

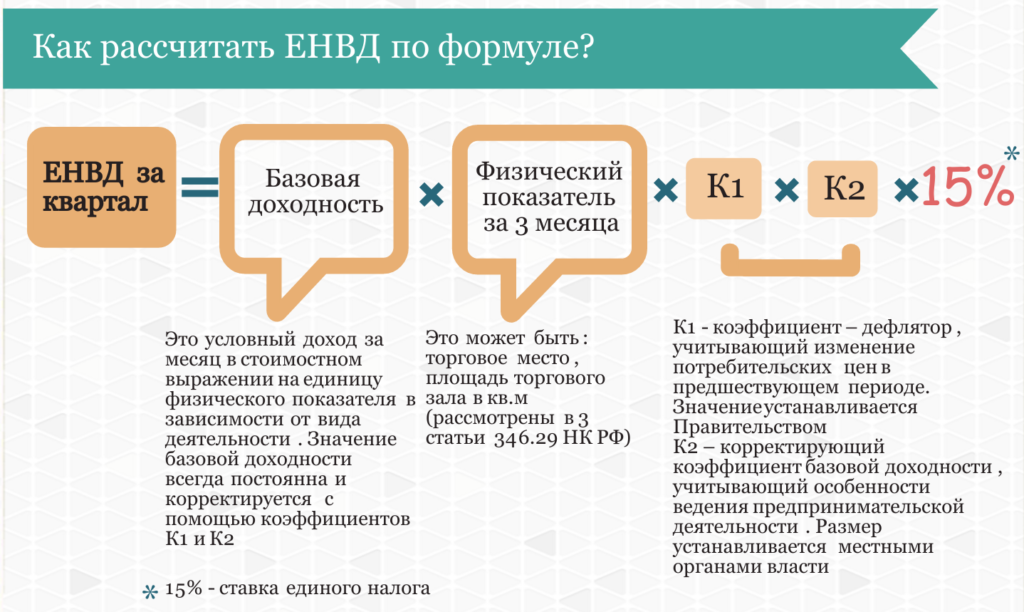

Производство не зря называют реальным сектором экономики — в конце концов, именно оно создаёт материальные блага, на которых и стоит благосостояние населения страны. Но если посмотреть на ту налоговую политику, которую проводят российские власти по отношению к производству, может сложиться впечатление, что реальный сектор нашей стране не очень-то и нужен. Например, производство не попадает под действие очень удобного для предпринимателя ЕНВД. И вообще, порог вхождения в реальный сектор с его потенциальными рисками довольно высок.

Конечно, такая ситуация сложилась не по причине какой-то злой воли властей и их желания задушить производственный сектор экономики. Всё куда прозаичнее: реальный сектор в совокупности даёт львиную долю налоговых поступлений в федеральный и местные бюджеты, и ввести налоговые послабления производствам — значит, серьёзно сократить бюджетные доходы. Впрочем, даже при нынешнем положении дел у бизнесмена, задумавшего основать какое-либо производство, есть неплохие возможности для облегчения своей участи.

Всё куда прозаичнее: реальный сектор в совокупности даёт львиную долю налоговых поступлений в федеральный и местные бюджеты, и ввести налоговые послабления производствам — значит, серьёзно сократить бюджетные доходы. Впрочем, даже при нынешнем положении дел у бизнесмена, задумавшего основать какое-либо производство, есть неплохие возможности для облегчения своей участи.

Налоги на мелкие производства.

Попробовать себя в реальном секторе экономики можно уже в статусе индивидуального предпринимателя. Но следует учесть, что ИП не имеют права заниматься производством (и реализацией) алкогольных напитков, а также деятельностью, связанной с авиационной и военной техникой. Зато ИП может работать по патентной системе налогообложения, вести бухгалтерию по упрощённой схеме, и вообще — бюрократические процедуры обходятся ИП в меньшее количество времени и денег.

Патентная система налогообложения распространяется и на производственный сектор, но далеко не на все виды производства. Списки предпринимательской деятельности, попадающей под действие ПСН, различается от региона к региону, приблизительный перечень выглядит так:

Списки предпринимательской деятельности, попадающей под действие ПСН, различается от региона к региону, приблизительный перечень выглядит так:

- изготовление ключей, номерных знаков и подобных изделий;

- производство изделий художественных народных промыслов;

- переработка сельхозпродукции и даров леса;

- изготовление сельхозинвентаря, валяной обуви;

- производство и реставрация ковров;

- другие виды производства.

При работе по ПСН индивидуальный предприниматель освобождается от уплаты НДС, НДФЛ и налога на имущество физических лиц. Всё, что он должен государству — 6% от суммы предполагаемого годового дохода. Эту сумму рассчитывают и устанавливают региональные власти. При этом разница между предполагаемым доходом и фактическим остаётся в полном распоряжении предпринимателя.

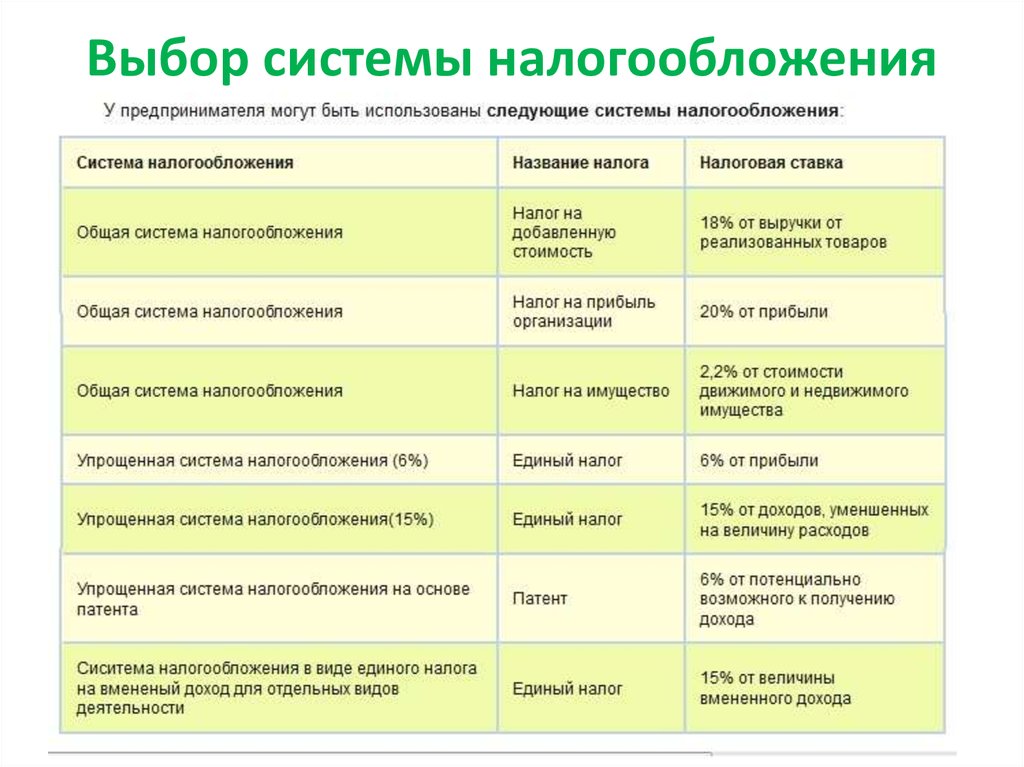

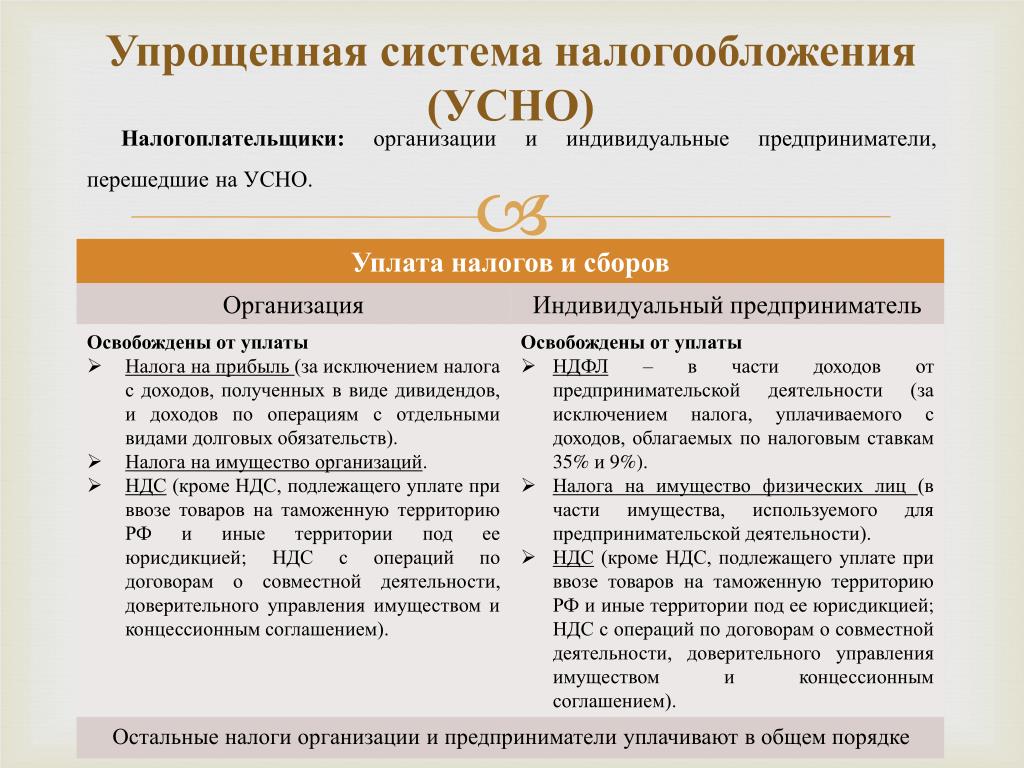

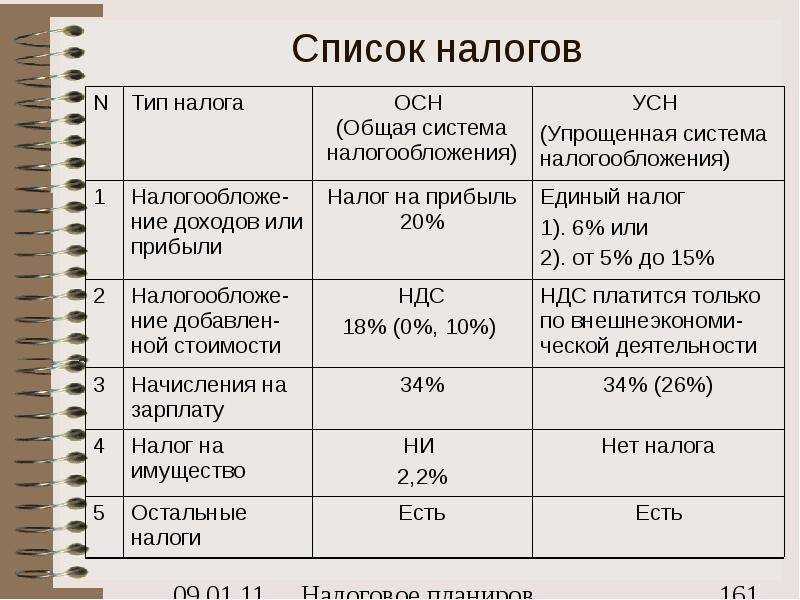

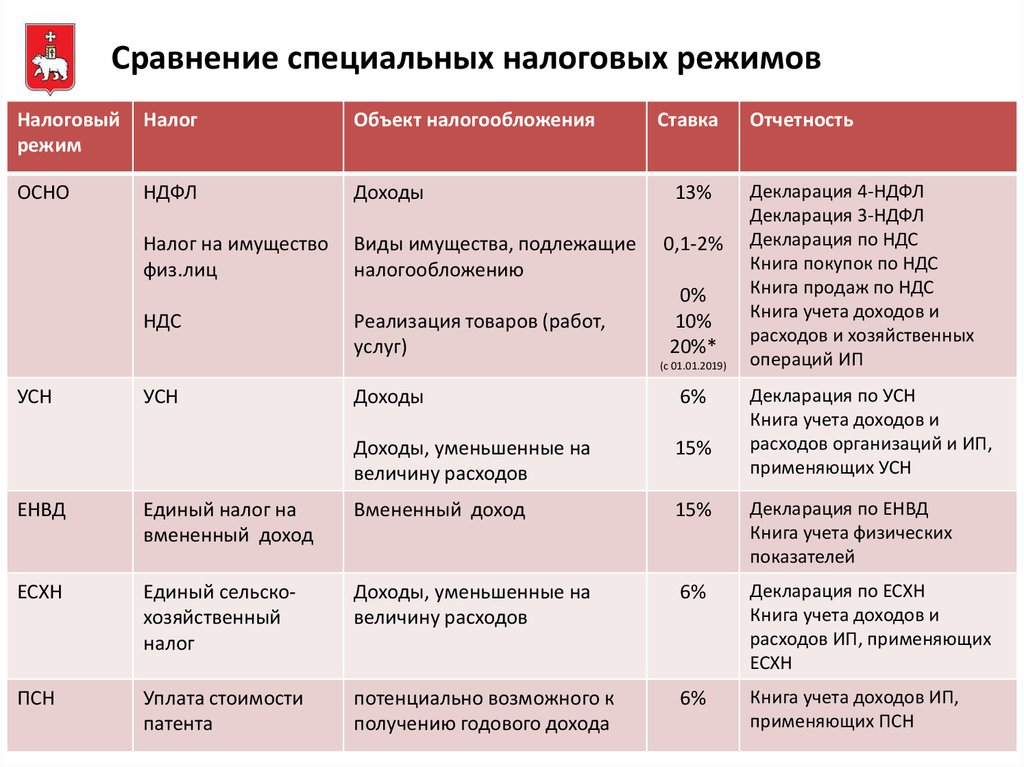

Если планируемая деятельность не входит в перечень, установленный для ПСН, ИП может выбирать между общей системой налогообложения и упрощённой, а в случае работы на сельское хозяйство для него доступен и ЕСХН.

Крупные масштабы производства.

Юридические лица, занятые в производственном секторе, лишены возможности работать по ПСН и ЕНВД, так что им на выбор остаётся общая и упрощённая системы налогообложения. Но если более 70% объёма их продукции напрямую связана с сельским хозяйством, они могут работать и по ЕСХН. Тогда им не придётся платить НДС, налоги на прибыль и имущество — всё ограничивается 6% от доходов за вычетом расходов.

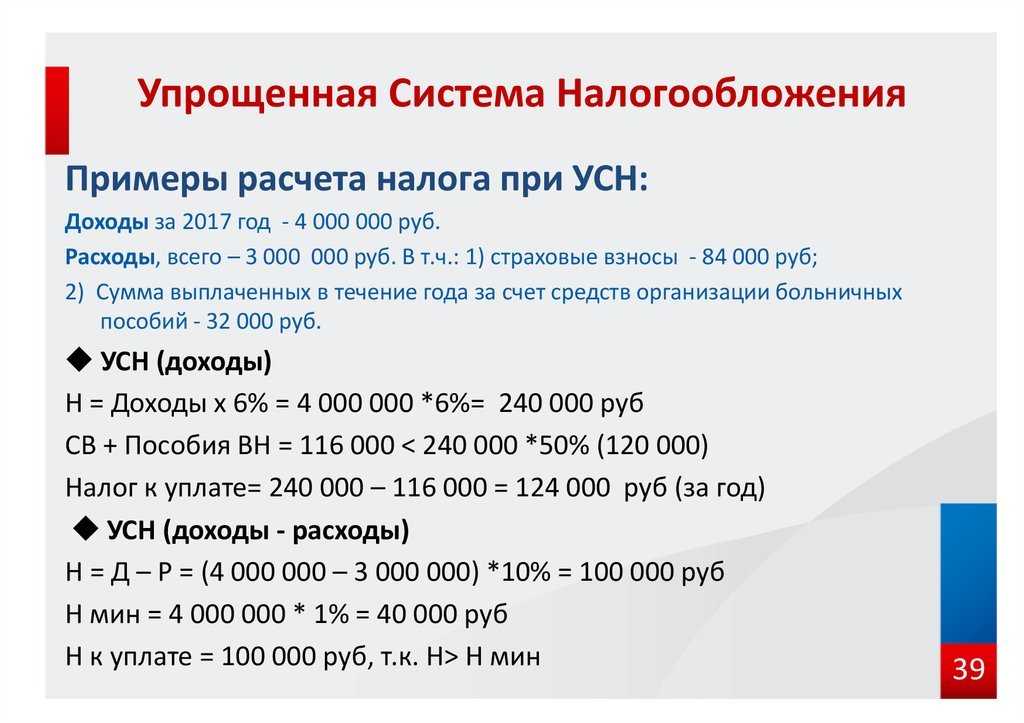

Упрощённая система налогообложения может применяться к 2 объектам: «доходы» и «доходы минус расходы». В первом случае предприниматель должен уплатить 6% от доходов, причём региональные власти могут снижать налоговую ставку до 1%, а в Крыму и Севастополе — до нуля. Во втором случае налоговая ставка равна 15% от разницы между доходами и расходами бизнесмена. На уровне субъектов РФ ставка может понижаться до 5%. Как правило, УСН на доходы выбирают для высокоприбыльных бизнесов с незначительной суммой расходов.

На уровне субъектов РФ ставка может понижаться до 5%. Как правило, УСН на доходы выбирают для высокоприбыльных бизнесов с незначительной суммой расходов.

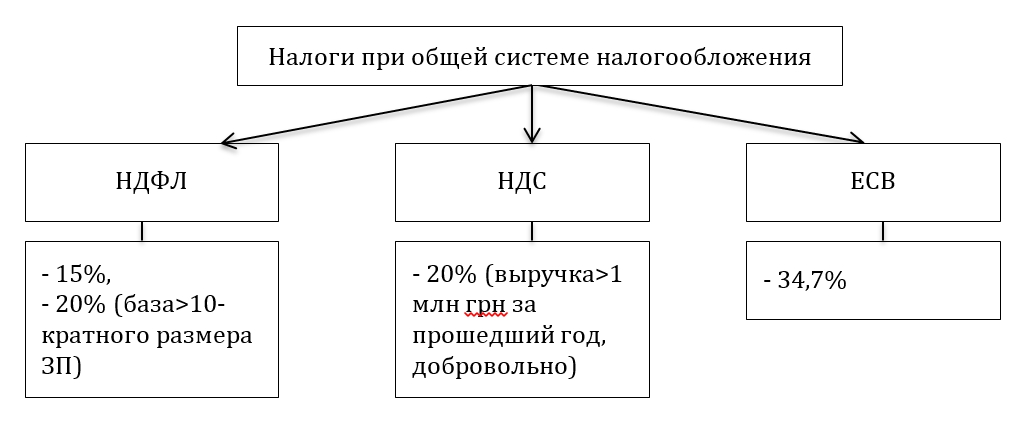

При работе по ОСНО предприниматель не освобождается от НДС, налогов на имущество и прибыль организаций. Таким образом, совокупный налог может достигать 40%, что для многих бизнесменов может оказаться неприемлемым. Также ОСНО сильно нагружает предпринимателя бумажной работой — без помощи бухгалтерских аутсорсинговых компаний не обойтись. Поэтому по ОСНО работают либо по незнанию, либо по объективным причинам: необходимость платить НДС, несоответствие критериям УСН, и так далее

Налогообложение малого бизнеса

В развитых капиталистических странах малый бизнес составляет основу экономики, более половины её объёма. В России, к сожалению, дела обстоят иначе: малые предприятия дают всего около …

Читать далее→

Налогообложение при продаже бизнеса

Продажа имущественных прав на предприятие — юридический процесс, в котором принимают участие 3 стороны: текущий собственник, будущий собственник и государственные органы. При этом все 3 …

При этом все 3 …

Читать далее→

Налогообложение игорного бизнеса

Десять лет назад, в 2006 году для игорного бизнеса в нашей стране наступил чуть ли не ледниковый период — был принят закон, согласно которому почти …

Читать далее→

Налогообложение интернет-магазинов

Существует два варианта налогообложения, под которые подпадает торговля в интернет-магазинах: общая (ОСНО) и упрощенная (УСНО). Для большинства предпринимателей самым удобным и экономичным вариантом является УСНО …

Читать далее→

Кратко о налогообложении ИС

Март 2013 г.

Патрик Уэстэуэй

Налоговые аспекты владения, продажи и лицензирования интеллектуальной собственности на первый взгляд могут показаться путаницей правил, еще более запутанной бухгалтерским жаргоном. К счастью, правил немного, а жаргон легко объяснить. Далее следует краткий обзор налогообложения патентов, авторских прав и товарных знаков для практикующих специалистов, не являющихся налоговыми консультантами.

К счастью, правил немного, а жаргон легко объяснить. Далее следует краткий обзор налогообложения патентов, авторских прав и товарных знаков для практикующих специалистов, не являющихся налоговыми консультантами.

Основное имущество, товарно-материальные запасы и соответствующее основное имущество

Для того чтобы понять налоговый режим патентов, авторских прав и товарных знаков, необходимо сначала понять различие между основным имуществом, товарно-материальными запасами и правомочным основным имуществом. Вкратце, капитальное имущество приносит доход, не будучи проданным. Помещения, инструменты и оборудование являются простыми примерами. С другой стороны, запасы должны быть проданы, чтобы приносить доход.

Приемлемое капитальное имущество принадлежит к третьему классу активов, которые до 1972, были налоговыми «пустышками». Их стоимость не подлежит вычету, а доходы от их реализации не облагаются налогом. Примеры включают деловую репутацию и, как мы увидим, авторские права и товарные знаки, которые не являются товарно-материальными запасами. Специальные правила теперь применяются к приемлемой капитальной собственности, как кратко обсуждается ниже.

Специальные правила теперь применяются к приемлемой капитальной собственности, как кратко обсуждается ниже.

Налоговый режим патентов, авторских прав и товарных знаков

Патенты

В большинстве случаев патент учитывается на счете операций с капиталом и амортизируется по ставке 25% в год на основе уменьшающегося остатка. Тем не менее, налогоплательщик может принять решение о вычете стоимости патента в течение срока действия собственности на прямолинейной основе. Если патент впоследствии будет продан, суммы, ранее вычтенные в качестве амортизации, будут добавлены обратно в доход и подлежат полному налогообложению. Это известно как «повторный захват». В той степени, в которой выручка от продажи превышает первоначальную сумму затрат, такое превышение будет рассматриваться как прирост капитала, только половина которого будет облагаться налогом. Например, предположим, что стоимость патента составляет 10 000 долларов США, 5 000 долларов США были вычтены в качестве амортизации, а затем патент был продан за 15 000 долларов США. Первые 5000 долларов США не облагаются налогом, учитывая неамортизированную сумму затрат в размере 5000 долларов США; вторые 5000 долларов будут полностью облагаться налогом, учитывая, что ранее они были вычтены из обычного дохода; и третьи 5000 долларов будут наполовину облагаться налогом как прирост капитала.

Первые 5000 долларов США не облагаются налогом, учитывая неамортизированную сумму затрат в размере 5000 долларов США; вторые 5000 долларов будут полностью облагаться налогом, учитывая, что ранее они были вычтены из обычного дохода; и третьи 5000 долларов будут наполовину облагаться налогом как прирост капитала.

Авторские права

Трудно сделать общий вывод о том, удерживаются ли авторские права на капитал или на доход. Налогоплательщик вполне мог бы использовать авторское право в качестве приносящей доход собственности без первоначального намерения продавать, и в этом случае авторское право, вероятно, будет удерживаться на счете операций с капиталом. Однако суды склонны приходить к заключению — особенно в случае с разработчиками программного обеспечения — что авторское право сохраняется как инвентарь, даже если авторское право сохраняется за разработчиком и выдаются только лицензии. Необходимо тщательно рассмотреть вопрос о том, удерживается ли конкретное авторское право на счете дохода или капитала.

Если авторские права хранятся в качестве инвентаря, то их стоимость фактически полностью вычитается в год приобретения, а доходы от их продажи полностью облагаются налогом. Если авторское право удерживается на счете операций с капиталом, то, в отличие от патента, оно будет «приемлемым капитальным имуществом», а сумма его стоимости будет «приемлемым капитальным вложением». Три четверти приемлемых капиталовложений объединяются и амортизируются по ставке 7% в год. Оставшаяся четверть не подлежит вычету и впоследствии не подлежит налогообложению. Это останется налогом «ничего». Когда позже авторские права будут проданы, половина выручки от продажи будет вычтена из баланса пула и, в случае получения отрицательного баланса, будет включена в доход. Таким образом, если авторское право стоит 10 000 долларов США, только 7% от 7 500 долларов США могут быть вычтены каждый год в порядке уменьшения. Если авторское право продается после вычета общей суммы в 3000,00 долларов США, 5000,00 долларов США (половина 10000,00 долларов США) будут вычтены из пула в размере 4500,00 долларов США (7500,00 долларов США минус 3000,00 долларов США), в результате чего доход продавца составит 500,00 долларов США. Налоговый режим авторских прав при отчуждении является более благоприятным, чем для патентов, поскольку ранее вычтенные приемлемые капитальные затраты облагаются налогом только наполовину, а не полностью облагаются налогом в качестве возврата.

Налоговый режим авторских прав при отчуждении является более благоприятным, чем для патентов, поскольку ранее вычтенные приемлемые капитальные затраты облагаются налогом только наполовину, а не полностью облагаются налогом в качестве возврата.

Товарные знаки

В большинстве случаев товарный знак будет учитываться на счете операций с капиталом. Это просто признание того, что большинство товарных знаков создается налогоплательщиком в ходе развития деловой репутации, а не покупается и продается в качестве инвентаря. Однако, как и авторские права, товарные знаки не являются капитальными активами как таковыми, а вместо этого являются допустимой капитальной собственностью. Приведенные выше комментарии в отношении авторских прав, удерживаемых за счет операций с капиталом, в равной степени относятся к товарным знакам.

Лицензирование по сравнению с продажей

Вышеприведенное обсуждение предполагает, что интеллектуальная собственность должна быть продана. Однако часто вместо этого лицензируется интеллектуальная собственность. Лицензионные сборы или «роялти» полностью облагаются налогом как доход. Однако одно преимущество, которое они предлагают с точки зрения налогообложения, заключается в том, что роялти облагаются налогом в том году, в котором они были получены. В этой связи следует отметить, что резервы существуют только для поступлений от реализации основного имущества, а не подходящего основного имущества. Следовательно, доходы от продажи авторских прав и товарных знаков (но не патентов) подлежат налогообложению в год продажи, несмотря на то, что они не подлежат получению до будущих лет. Вместо того, чтобы продавать товарный знак или авторское право за 15 000 долларов и облагаться налогом в текущем году в размере 7 500 долларов, можно получать ежегодные гонорары в размере, скажем, 3 000 долларов в год в течение пяти лет. К сожалению, стоимость переквалификации продажи в лицензию заключается в преобразовании прибыли, которая только наполовину облагается налогом, в полностью облагаемые налогом роялти.

Однако часто вместо этого лицензируется интеллектуальная собственность. Лицензионные сборы или «роялти» полностью облагаются налогом как доход. Однако одно преимущество, которое они предлагают с точки зрения налогообложения, заключается в том, что роялти облагаются налогом в том году, в котором они были получены. В этой связи следует отметить, что резервы существуют только для поступлений от реализации основного имущества, а не подходящего основного имущества. Следовательно, доходы от продажи авторских прав и товарных знаков (но не патентов) подлежат налогообложению в год продажи, несмотря на то, что они не подлежат получению до будущих лет. Вместо того, чтобы продавать товарный знак или авторское право за 15 000 долларов и облагаться налогом в текущем году в размере 7 500 долларов, можно получать ежегодные гонорары в размере, скажем, 3 000 долларов в год в течение пяти лет. К сожалению, стоимость переквалификации продажи в лицензию заключается в преобразовании прибыли, которая только наполовину облагается налогом, в полностью облагаемые налогом роялти.

Патрик Вестэуэй является налоговым советником Sorbara, Schumacher, McCann LLP, юридической фирмы с полным спектром услуг, базирующейся в Ватерлоо, Онтарио. Патрик консультирует по широкому кругу канадских вопросов налогообложения, таких как корпоративное налоговое планирование, структурирование входящих инвестиций, корпоративная реорганизация, трансграничное финансирование, налоговые заключения для публичных документов, налоговые оценки, вопросы личного налогообложения, сохранение богатства, а также по федеральным и провинциальным вопросы налога с продаж (HST/GST/PST). Патрик также занимается корпоративным и коммерческим правом, уделяя особое внимание реализации вопросов, связанных с его практикой налогового планирования.

введение в режим налогообложения интеллектуальной собственности

Как налоговый юрист я часто слышу о том, насколько запутанными люди считают налоговое законодательство. Если вы читаете это, вы, вероятно, глубоко вовлечены в какую-то отрасль, отличную от налогов, и хотели бы, чтобы эта тема была разбита на удобоваримом уровне. Надеемся, что эта статья послужит полезным пособием по подробному описанию того, как интеллектуальная собственность (ИС) облагается налогом в различных ситуациях. Я также проиллюстрирую широкомасштабное влияние нового Закона о сокращении налогов и занятости на налоговый режим ИС.

Надеемся, что эта статья послужит полезным пособием по подробному описанию того, как интеллектуальная собственность (ИС) облагается налогом в различных ситуациях. Я также проиллюстрирую широкомасштабное влияние нового Закона о сокращении налогов и занятости на налоговый режим ИС.

ИС в малом бизнесе

Затраты малого бизнеса, связанные с ИС, могут учитываться тремя различными способами в зависимости от характера затрат.

Создание ИС – затраты капитализируются

Малый бизнес, создающий ИС для собственной выгоды, не может вычесть затраты на создание ИС. Вместо этого любые затраты, понесенные при создании авторского права, товарного знака или патента, будут «капитализированы», что означает, что они будут добавлены для формирования «базы налога на прибыль» актива. База подоходного налога является отправной точкой для определения (i) суммы налога, которую вы заплатите при продаже или обмене данного актива, или (ii) суммы, которую вы можете вычесть для целей износа или амортизации в течение срока полезного использования имущества. . В качестве примера предположим, что ваш бизнес тратит 50 000 долларов на разработку товарного знака и регистрацию товарного знака в ВПТЗ США. Эти расходы в размере 50 000 долларов США не могут быть вычтены; вместо этого база подоходного налога для товарного знака начинается с 50 000 долларов США. Если торговая марка позже будет продана, эти 50 000 долларов США вычитаются из покупной цены, чтобы определить, какая прибыль должна быть указана от продажи в налоговой декларации предприятия.

. В качестве примера предположим, что ваш бизнес тратит 50 000 долларов на разработку товарного знака и регистрацию товарного знака в ВПТЗ США. Эти расходы в размере 50 000 долларов США не могут быть вычтены; вместо этого база подоходного налога для товарного знака начинается с 50 000 долларов США. Если торговая марка позже будет продана, эти 50 000 долларов США вычитаются из покупной цены, чтобы определить, какая прибыль должна быть указана от продажи в налоговой декларации предприятия.

Исследования и эксперименты – затраты вычитаются

Хотя затраты, понесенные для создания или улучшения конкретного актива, должны быть капитализированы, вместо этого могут вычитаться общие затраты на «исследования и эксперименты». Эти затраты описываются в правилах IRS как «затраты на исследования и разработки в экспериментальном или лабораторном смысле», что означает, что затраты предназначены для «устранения неопределенности в отношении разработки или улучшения продукта». Например, расходы, понесенные при испытании нового или усовершенствованного типа пуленепробиваемого жилета, подлежат вычету; однако, как только бизнес узнает, что жилет будет работать, любые затраты, понесенные при разработке жилета для продажи клиентам, будут капитализированы в базу подоходного налога ИС, связанной с жилетом. Недавно принятый Закон о снижении налогов и занятости требует, чтобы все расходы на исследования и эксперименты амортизировались в течение пяти лет, начиная с 2022 года, а это означает, что они больше не будут подлежать вычету.

Недавно принятый Закон о снижении налогов и занятости требует, чтобы все расходы на исследования и эксперименты амортизировались в течение пяти лет, начиная с 2022 года, а это означает, что они больше не будут подлежать вычету.

Начальные расходы и интеллектуальная собственность, развернутая для коммерческого использования – расходы амортизируются

Если вы планируете заняться торговлей или бизнесом, но еще не сделали этого, любые расходы, понесенные при запуске бизнеса, еще не подлежат вычету. Вместо этого эти «начальные расходы» могут быть амортизированы в течение 15 лет после официального начала бизнеса. Это приводит к амортизационному вычету, который является обычным вычетом, используемым для компенсации заработанного дохода.

Вспомните концепцию базы подоходного налога, рассмотренную выше: после того, как эта база будет установлена для патентов или авторских прав, вы можете получить амортизационный вычет на основе 15-летнего срока полезного использования. При ежегодном амортизационном вычете база налога на прибыль для соответствующего актива соответственно уменьшается. Например, если ваша компания владеет патентом с базой подоходного налога в размере 150 000 долларов США и использует амортизационный вычет в размере 15 000 долларов США, база подоходного налога для патента уменьшается на 15 000 долларов США до 135 000 долларов США, и так каждый год, пока база подоходного налога патента не достигнет нуля.

При ежегодном амортизационном вычете база налога на прибыль для соответствующего актива соответственно уменьшается. Например, если ваша компания владеет патентом с базой подоходного налога в размере 150 000 долларов США и использует амортизационный вычет в размере 15 000 долларов США, база подоходного налога для патента уменьшается на 15 000 долларов США до 135 000 долларов США, и так каждый год, пока база подоходного налога патента не достигнет нуля.

Амортизировать можно только активы с ограниченным сроком полезного использования. Наиболее распространенными примерами в области ИС являются авторские права и патенты. Поскольку товарные знаки обычно продлеваются на неопределенный срок, они не подлежат амортизации, поскольку срок их полезного использования не ограничен. То же самое касается коммерческой тайны, которая всегда хранится в тайне и может использоваться неограниченное время; и самостоятельно созданный гудвилл, который имеет неопределенный срок полезного использования.

ИС в мире слияний и поглощений

Продажа ИС

Интеллектуальная собственность, используемая в бизнесе, раньше считалась «активом по Разделу 1231», что допускает учет долгосрочного прироста капитала, если актив удерживается более года и учет обычных убытков. После принятия Закона о снижении налогов и создании рабочих мест интеллектуальная собственность теперь обычно рассматривается как обычный актив, даже если она используется в бизнесе. Единственным исключением является прямая продажа патента (или неделимого интереса во всех существенных правах на патент), в отношении которого по-прежнему действует особое правило, предусматривающее долгосрочный режим прироста капитала, если патент удерживался более одного года.

После принятия Закона о снижении налогов и создании рабочих мест интеллектуальная собственность теперь обычно рассматривается как обычный актив, даже если она используется в бизнесе. Единственным исключением является прямая продажа патента (или неделимого интереса во всех существенных правах на патент), в отношении которого по-прежнему действует особое правило, предусматривающее долгосрочный режим прироста капитала, если патент удерживался более одного года.

Когда интеллектуальная собственность, используемая в бизнесе, ранее пользовалась долгосрочным режимом прироста капитала, налогоплательщики будут проводить различие между «возвращением» предыдущих амортизационных отчислений и чистым повышением стоимости; первое будет долгосрочным приростом капитала, а второе будет обычным доходом. Вспомните пример из предыдущего раздела: когда патент с первоначальной базой подоходного налога в размере 150 000 долларов США амортизируется на 15 000 долларов США, его скорректированная база подоходного налога теперь составляет 135 000 долларов США. При продаже по покупной цене 200 000 долларов общая прибыль составляет 65 000 долларов, но 15 000 долларов были обычным доходом, поскольку представляли собой возврат предыдущей амортизации. Остальные 50 000 долларов были долгосрочным приростом капитала. С принятием нового Закона о сокращении налогов и занятости этот анализ стал гораздо менее эффективным, поскольку теперь все доходы от продажи ИС являются обычными.

При продаже по покупной цене 200 000 долларов общая прибыль составляет 65 000 долларов, но 15 000 долларов были обычным доходом, поскольку представляли собой возврат предыдущей амортизации. Остальные 50 000 долларов были долгосрочным приростом капитала. С принятием нового Закона о сокращении налогов и занятости этот анализ стал гораздо менее эффективным, поскольку теперь все доходы от продажи ИС являются обычными.

Лицензия на интеллектуальную собственность

До принятия Закона о сокращении налогов и занятости различие между типами лицензий также имело решающее значение для налогообложения. Обычно доход от лицензионного соглашения с участием ИС считается обычным, а не капиталом. Но когда исключительная лицензия включала «все существенные права» на объект интеллектуальной собственности и больше походила на продажу, налогоплательщики могли требовать режима продажи (и, следовательно, режима долгосрочного прироста капитала). С изменениями, внесенными в соответствии с новым законом, этот анализ продаж и лицензий уже не является таким чувствительным.

Приобретение интеллектуальной собственности

Когда сторонний покупатель приобретает интеллектуальную собственность, покупатель принимает налог на прибыль в активе, равном его стоимости. Пока актив имеет срок полезного использования, покупатель может амортизировать актив в течение 15-летнего срока полезного использования. Это включает в себя приобретенную гудвилл, в отличие от гудвила, созданного самостоятельно, который не подлежит амортизации. До принятия Закона о сокращении налогов и создании рабочих мест правила по борьбе со злоупотреблениями запрещали «взбалтывание» амортизации, при котором налогоплательщик продавал ИС связанной стороне (с приростом капитала) и заново запускал график амортизации ИС (что приводило к большим потерям). обычные вычеты). Теперь, когда доход от интеллектуальной собственности будет почти исключительно обычным, эти правила борьбы со злоупотреблениями будут гораздо меньше беспокоить IRS — математика при попытке «взбить» амортизацию просто не сработает для налогоплательщика.

Поскольку амортизация интеллектуальной собственности и деловой репутации может привести к большим вычетам для приобретателя, покупатели обычно предпочитают рассматривать приобретение бизнеса как продажу активов, что «усиливает» базу подоходного налога для интеллектуальной собственности приобретенного бизнеса. Но оформление документов и расходы, связанные с продажей активов, как правило, будут намного более болезненными, чем при продаже акций, поэтому продавцы часто предпочитают последнее. IRS допускает выбор «Раздел 336 (e)» или «Раздел 338 (h) (10)», чтобы помочь покупателям и продавцам в этой ситуации. В любом случае транзакция может иметь юридический формат продажи акций, но налоговый формат продажи активов, что позволяет покупателю его желанный «шаг» в подоходном налоге на интеллектуальную собственность и другие активы. Когда покупатель и продавец совместно соглашаются на этот выбор, новая база подоходного налога для каждого актива определяется по формуле, установленной в правилах IRS.

Интеллектуальная собственность в судебном процессе

Обращение с возмещенными средствами или выручкой от урегулирования

точный характер иска. До принятия Закона о сокращении налогов и создании рабочих мест это был весьма деликатный вопрос, но новый подход к продаже или исключительной лицензии на интеллектуальную собственность фактически лишил налогоплательщиков возможности получить долгосрочный режим прироста капитала для этих доходов. Если бы причиной иска было нарушение прав коммерческой ИС, выручка могла бы рассматриваться как долгосрочный прирост капитала, если бы судебный процесс был правильно структурирован. Теперь эти доходы объединены с доходами, возникающими в результате судебных исков в связи с упущенной выгодой, нарушением лицензионных соглашений и всеми другими причинами, связанными с интеллектуальной собственностью, которые всегда рассматривались как обычный доход.

Порядок налогообложения гонораров адвокатов

Что не изменилось с принятием Закона о сокращении налогов и занятости, так это порядок налогообложения гонораров адвокатов.