Кредиты наличными — лучшие предложения российских банков, процентные ставки, расчет, сравнение

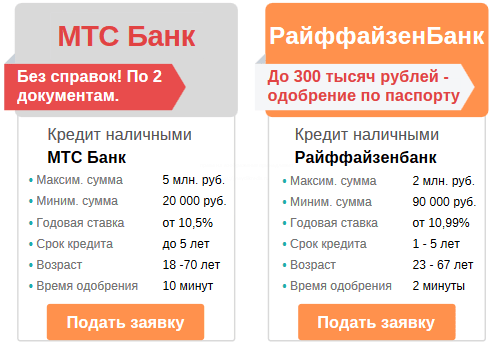

«Кредит наличными» – продуктов со столь привлекательным названием на рынке банковских услуг множество, но как найти среди них не просто лучший, а максимально подходящий под ваши условия кредит. Для ответа на этот непростой вопрос предлагаем воспользоваться сервисом подбора в базе лучших кредитов наличными, представленных на российском рынке.

Кредит наличными, несмотря на свой буквальный смысл (заемные средства, предоставленные в наличной форме) является достаточно широким понятием. Например, в США этот термин (cash loan) означает краткосрочный займ незначительной суммы наличных денег до зарплаты (зарплата выступает в качестве обеспечения) и банки таких продуктов не предлагают. В России данное выражение получило более широкий смысл и распространение, а именно кредит наличными – это банковская ссуда, предоставляемая на покупку потребительских товаров, например, бытовой техники, и на оплату различного рода расходов личного характера, т.

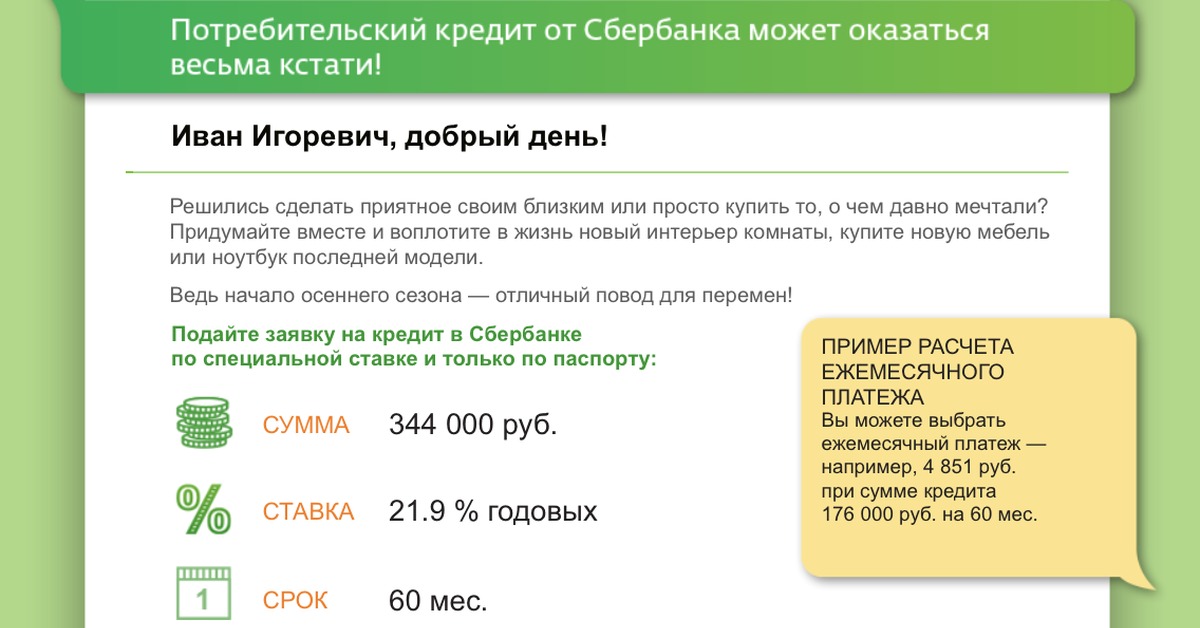

Поскольку это кредит на неотложные потребительские нужды, то достаточно важным его параметром является время, за которое мы сможем получить заемные средства в банке – чем оно меньше, тем на первый взгляд более привлекателен продукт. Однако нужно понимать, что сокращение срока рассмотрения банком кредитной заявки (длительности проверки заемщика) повышает риск невозврата предоставляемых средств, и соответственно, отражается на их стоимости (процентная ставка возрастает). Самые «быстрые» займы, предоставляемые в день обращения, называются экспресс кредитами и подробно рассмотрены в другом разделе.

Следующим важным критерием, который влияет на стоимость и доступность заемных средств, является поручительство по кредиту. Предложения банков, предполагающие наличие поручителей, имеют меньший процент по причине того, что риск невозврата для банка уменьшается. Однако редкий заемщик сможет найти поручителя, готового разделить весь груз ответственности по кредитному договору.

Подтверждение дохода также позволяет заемщикам рассчитывать на более выгодную процентную ставку. В результате кредиты, предоставляемые без справок и поручителей, имеют максимальную стоимость и соответственно максимальную доступность.

Последней важной характеристикой, влияющей на стоимость кредита и саму возможность его получения, является залоговое обеспечение. В качестве залога чаще всего выступает недвижимость, находящаяся в собственности заемщика. Потребительские кредиты, предоставляемые под залог имущества, обычно являются наиболее выгодными в ассортименте банковских продуктов и требуют отдельного более подробного рассмотрения.

Помимо рассмотренных нами основных характеристик стоимость кредитов зависит от единоразовых или периодических комиссий, требований обязательного страхования жизни и трудоспособности заемщика и прочих факторов. Для расчета полной стоимости кредита по индивидуальным условиям можно воспользоваться кредитным калькулятором.

Кредит под ноль процентов: как немецкие банки привлекают потребителей | Экономика в Германии и мире: новости и аналитика | DW

Политика дешевых денег, проводимая Европейским центральным банком (ЕЦБ), привела к тому, что коммерческие банки начали существенно снижать ставки по кредитам. В Германии, согласно статистике Бундесбанка, с июня по декабрь 2015 года средняя ставка по потребительским кредитам на срок от года до пяти лет снизились на 4 процента до 4,78 процентов годовых, а по кредитам на срок от пяти лет — на 2 процента до 7,19 процентов.

В Германии, согласно статистике Бундесбанка, с июня по декабрь 2015 года средняя ставка по потребительским кредитам на срок от года до пяти лет снизились на 4 процента до 4,78 процентов годовых, а по кредитам на срок от пяти лет — на 2 процента до 7,19 процентов.

Между тем ставки по десятилетним ипотечным кредитам к началу февраля 2016 года опустились до 1,4 процента годовых, вновь вплотную приблизившись к рекордно низким значениям начала прошлого года. Об этом свидетельствуют данные компании Interhyp, специализирующейся на посредничестве в сфере ипотечного кредитования. А заемщики с хорошей кредитной историей могут получить ссуду и под 1,1 процента годовых.

Впрочем, это, как выяснилось, еще не самое выгодное предложение. С конца прошлого года некоторые банки предлагают немцам потребительские кредиты под ноль процентов годовых.

Кредиты даром — «привычное дело»?

Такие предложения размещены сразу на двух немецких интернет-сайтах по подбору кредитов — CHECK24 и Smava.

В беспроцентном финансировании нет ничего необычного, отмечает пресс-секретарь банка Santander Анке Вольф (Anke Wolff). В розничной торговле такие условия — привычное дело, например при покупке в рассрочку бытовой техники, цитирует ее информационное агентство dpa.

Впрочем, эксперты рынка кредитования настроены куда более скептически. Юрген Грос (Jürgen Groß), глава Объединения банков Баварии, уверен, что ни один банк не может позволить себе предоставлять подобные кредиты на длительный срок. «Мне не хватает никакой фантазии, чтобы представить, как такие предложения могут основываться на серьезных расчетах», — критикует он.

Сколько стоят кредиты в Германии

Самая выгодная процентная ставка, под которую в Германии сегодня можно взять потребительский кредит, равна примерно 2,5 процентам. Минимальная сумма займа при этом составляет от 3 до 5 тысяч евро в зависимости от банка.

Минимальная сумма займа при этом составляет от 3 до 5 тысяч евро в зависимости от банка.

Политика дешевых денег ЕЦБ сделала возможной выдачу потребительских кредитов под ноль процентов годовых

По кредитам свыше 1000 евро сроком на три года ставки на рынке сильно разнятся, свидетельствуют данные консалтинговой фирмы FMH-Finanzberatung во Франкфурте-на-Майне. Самые дорогие ссуды, под 7,99 процентов годовых, выдает Deutsche Bank. У боннского Norisbank ставка составляет 4,9 процента годовых, а у Comdirect Bank — 4,75 процента.

В России, для сравнения, средневзвешенные ставки по рублевым кредитам для физлиц исчисляются двузначными числами. В ноябре, согласно последним данным ЦБ, потребительские кредиты сроком до года выдавались под 25,5 процентов годовых, а на период свыше года — под 18,71 процентов годовых.

Борьба за клиента

Интересно, что Santander на своем сайте предлагает тот же кредит, что через CHECK24, но уже под 2,69 процента годовых.

По подсчетам эксперта, которые приводит газета Frankfurter Allgemeine Zeitung, затраты банка на одного клиента, который берет беспроцентную ссуду, не превышают 16 евро. С одной стороны, банк теряет около 42 евро процентов плюс сбор за оформление займа в 4 евро. С другой — экономит от 2 до 3 процентов от суммы кредита на комиссии кредитному брокеру.

Впрочем, маловероятно, что кредиты под ноль процентов станут массовыми и распространятся на весь банковский сектор в Германии, полагает Доротеа Шэфер (Dorothea Schäfer), эксперт по финансовым рынкам в Немецком институте экономических исследований (DIW) в Берлине. Речь идет, скорее всего, о краткосрочных акциях, призванных привлечь внимание клиентов, добавляет она в беседе с DW.

Речь идет, скорее всего, о краткосрочных акциях, призванных привлечь внимание клиентов, добавляет она в беседе с DW.

Такие предложения оказались возможными благодаря политике ЕЦБ, который держит ключевую ставку на рекордно низком уровне в 0,05 процента. «Без политики дешевых денег банки вряд ли решились бы на это, ведь сейчас они не испытывают недостатка в ликвидности», — отметила эксперт.

Смотрите также:

Самые низкие проценты в банках по кредитам

В топ 10 банков вошли лучшие в 2019 году предложения финансовых организаций России по оформлению кредитов наличными под низкий процент.

Выдаются потребительские займы с низкой процентной ставкой наличными на руки или перечислением на открытую на имя заемщика дебетовую банковскую карточку.

При оформлении кредита на покупку определенного товара, банк перечисляют деньги на счет магазина, заемщик получает нужную ему вещь, а позже возвращает заемные деньги кредитору.

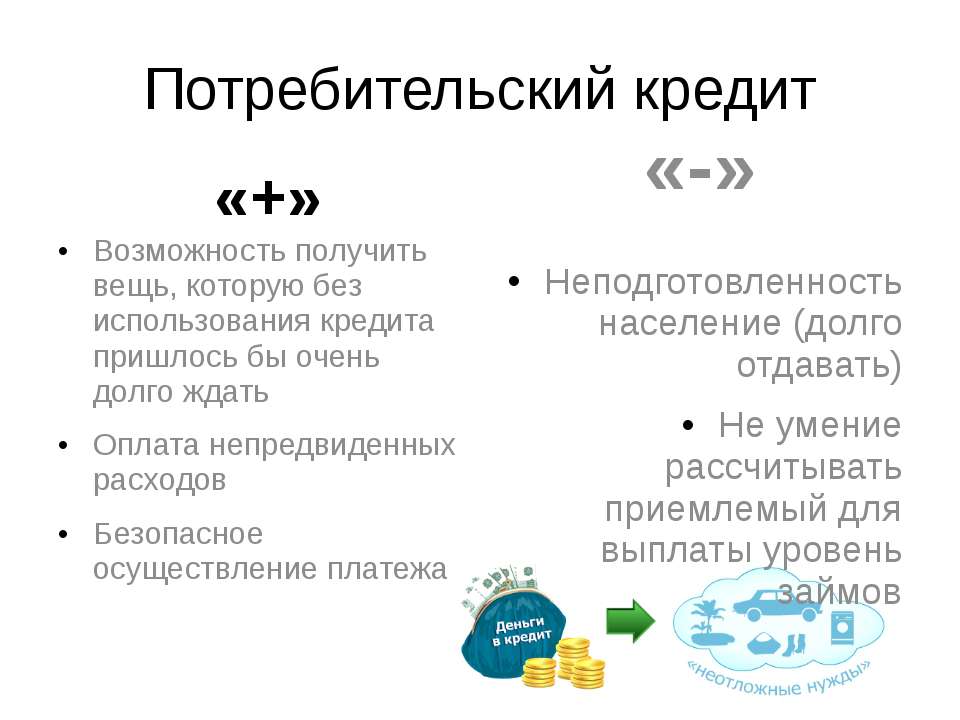

Потребительские кредитыПотребительские кредиты, за исключением товарного займа, являются не целевыми, то есть отчитываться перед банком в использовании кредитных денег не нужно.

Большинство претендентов на получение потребительского займа выбирают кредитные предложения на основании минимальной ставки, забывая при этом, что сумма общей переплаты зависит еще от ряда параметров.

Не учитывают наличие оформленной страховки, одноразовой и ежемесячной комиссии, стоимость СМС-уведомлений и ежемесячных писем о состоянии кредитного счета.

Средняя процентная ставка потребительских займов наличными составляет примерно 18% годовых. Эту ставку устанавливают, если заемщик отказывается от страховки.

При покупке страхового полиса ставку уменьшают, но это не значит, что стоимость займа будет ниже. Порой стоимость страховки достигает 30% размера кредитного лимита.

Пониженную процентную ставку устанавливают льготным категориям заемщикам – зарплатным и постоянным клиентам, бюджетникам, госслужащим, военным, силовикам, пенсионерамКредит пенсионерам и пр.

Срок потребительского кредитования достигает 7 лет. Возможная сумма ссуды – от 50 тыс. до 3 млн ₽.

Возможная сумма ссуды – от 50 тыс. до 3 млн ₽.

Лучшие предложения по потребительским кредитам с низкой ставкой

Изучив отзывы заемщиков в сети и кредитные предложения финансовых организаций, мы составили рейтинг потребительских кредитов под низкую процентную ставку.

- Ренессанс Кредит — 10.9%

- Восточный — 11.5%

- УБРиР — 11.99%

- Совкомбанк — 12%

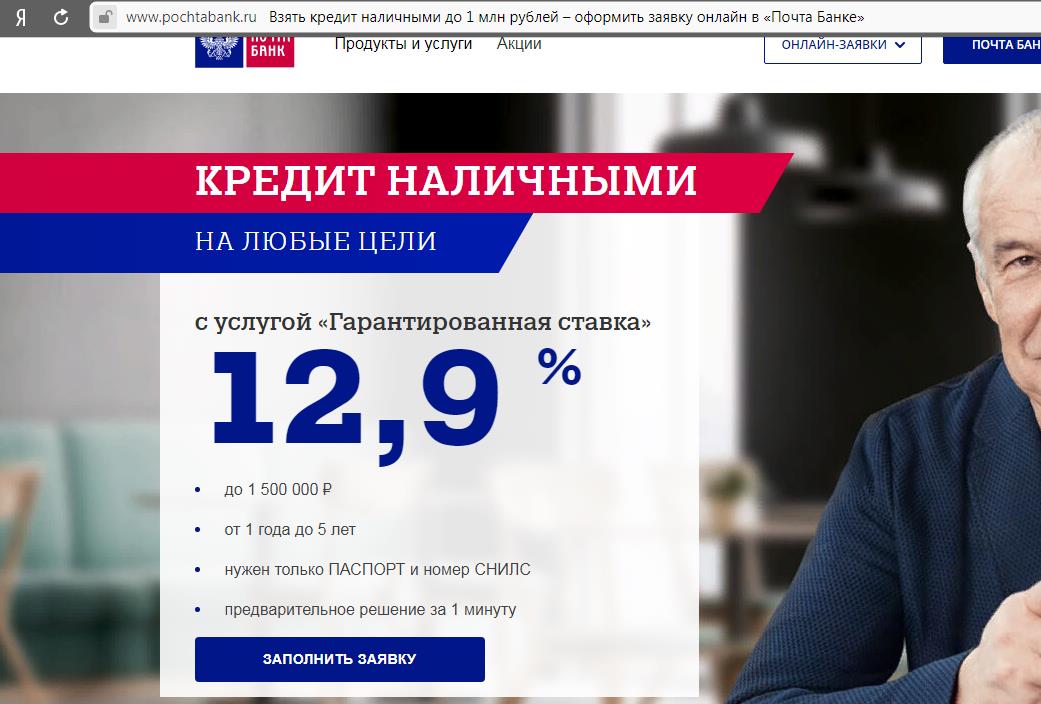

- Почта Банк — 12.9%

- ОТП Банк — 14.9%

- Сбербанк — 14.9%

- Альфа-Банк — 15.99%

- ВТБ — 16%

- Райффайзенбанк — 17.9%

Заемщики, желающие снизить процентную ставку по кредиту наличными, могут оформить его под залогКредит под залог недвижимого или движимого имущества.

Однако такие сделки являются высокорискованными, так как при возникновении форс-мажорных обстоятельств можно потерять жилье или транспортное средство.

Потребительский кредит с низкой процентной ставкой можно оформить в банке, в котором вы являетесь клиентом.

На интересных условиях оформляют потребительский кредит наличными заемщикам, имеющим позитивную кредитную историю.

Иногда имеет смысл оформить кредитную карту, чтобы доказать банку свою платежеспособность и благонадежность.

К тому же на большинстве кредиток установлен льготный период, когда кредитными деньгами можно пользоваться без оплаты процентов. Не советуют брать кредит наличными для погашения других займов.

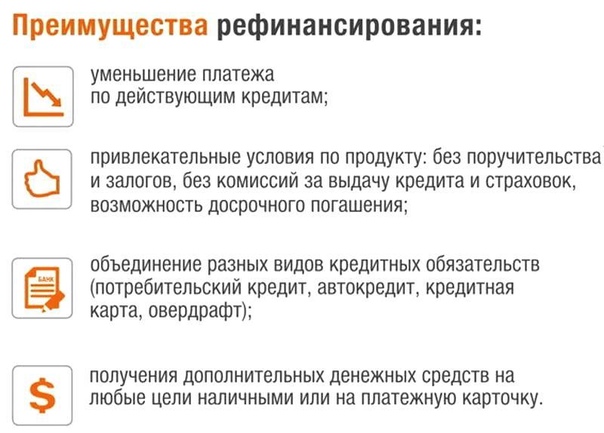

Для этого существуют кредиты на рефинансированиеРефинансирование или процедура реструктуризации, о которой можно договориться с кредитором.

Каковы основные требования для получения ссуды до зарплаты?

Ссуды до зарплаты, также известные как денежные авансы, представляют собой краткосрочные ссуды с низким балансом и высокой процентной ставкой, как правило, по ростовщическим ставкам. Они названы так из-за тенденции к заимствованию средств на основании чека с датой даты или разрешения на снятие средств со счета, действующего в день выплаты зарплаты заемщику.

Эти ссуды разработаны таким образом, чтобы их можно было быстро и легко получить, если у соискателя есть работа. Они предназначены для того, чтобы помочь потребителям быстро получить немного наличных, чтобы задержать их до следующей зарплаты, отсюда и название «ссуда до зарплаты».«Ссуды до зарплаты также называются ссудами наличными, ссуды с отсроченным депозитом, ссуды с просроченными чеками или ссуды с выплатой чеков.

Ключевые выводы

- Основными требованиями для получения ссуды до зарплаты являются источник дохода, текущий счет и действительное удостоверение личности. Заемщики должны быть не моложе 18 лет

- Заявление на получение ссуды до зарплаты может быть одобрено в течение нескольких минут, но ссуды выдаются с чрезвычайно высокими процентными ставками, что у многих людей вызывает спираль роста долгов.

- Недавнее нормотворчество CFPB удалило одно ключевое положение исходного правила кредитования до зарплаты 2017 года и оставило другое.

Основные требования к ссудам до зарплаты

По данным Государственного бюро финансовой защиты потребителей (CFPB), для получения ссуды большинство кредиторов до зарплаты требуют только, чтобы заемщики:

- Быть не моложе 18 лет;

- Иметь активный текущий счет; и

- Предоставьте подтверждение дохода, а также действительное удостоверение личности.

Кредит может быть одобрен всего за 15 минут. В большинстве случаев заемщик выписывает чек на сумму ссуды плюс комиссию за ссуду, и кредитор хранит чек до заранее установленного срока.

Большинство ссуд до зарплаты выдаются всего на несколько недель. Когда наступает срок погашения ссуды, заемщик либо выплачивает ссуду, либо позволяет кредитору обналичить чек с датой даты погашения или иным образом снять средства со счета заемщика.

Последние правила CFPB

7 июля 2020 года CFPB издал окончательное правило, которое отменяет требование правила администрации Обамы от 2017 года, обязывающее кредиторов до зарплаты оценивать способность заемщика погасить ссуду, и оставляет в силе требование Обамы, которое ограничивает повторные попытки кредиторов до зарплаты получить от банковский счет заемщика. Взаимодействие с другими людьми

Взаимодействие с другими людьми

В преддверии правила от 7 июля администрация Трампа в феврале 2019 года выпустила предложенные правила, чтобы отменить положение об обязательном андеррайтинге правила 2017 года и отложить реализацию этого правила 19 августа 2019 года, а затем — 6 июня 2019 года. , окончательное правило откладывает дату соблюдения в августе 2019 года.

Риск кредитов до зарплаты

Многие заемщики сталкиваются с финансовыми проблемами с такими ссудами, когда они не могут выплатить их при наступлении срока их погашения.Каждый раз, когда заемщик продлевает ссуду, взимается дополнительная плата. По данным CFPB, кредиторы до зарплаты взимают комиссию в размере от 10 до 30 долларов за каждые взятые 100 долларов. Комиссия в размере 15 долларов составляет около 400% годовых.

Ссуды до зарплаты доступны для потребителей с плохой кредитной историей и обычно не требуют проверки кредитоспособности. По данным Pew Charitable Trust, около 12 миллионов американцев ежегодно пользуются ссудами до зарплаты, и у большинства из них нет доступа к кредитной карте или сберегательному счету.

Ссуды до зарплаты являются рискованными и часто приводят заемщика к гораздо худшему финансовому состоянию в будущем.Они запрещены во многих штатах.

Процентная ставка по кредиту до зарплаты

Требования к ссуде не должны быть единственным соображением для людей, думающих о ссуде до зарплаты. Что касается годовых процентных ставок, то нередки случаи, когда ссуды до зарплаты превышают 500% или даже 1000%. Несмотря на то, что бизнес-модели и правила ограничивают размер и продолжительность ссуд до зарплаты, эти типы ссуд по-прежнему являются дорогостоящей альтернативой и требуют осторожности.

Из-за высоких процентных ставок ссуды до зарплаты — самый дорогой способ занять деньги.В некоторых штатах есть законы, регулирующие размер ссуд до зарплаты и размер ссуд, которые они могут взимать, в то время как в других штатах, например, в Нью-Йорке, практика выдачи ссуд до зарплаты вообще запрещена. В тех штатах, где такая практика запрещена, кредиторы часто обходят правила, сотрудничая с банками в других штатах.

Сумма кредита до зарплаты

Соответствующие суммы ссуды различаются в зависимости от дохода заемщика и кредитора до зарплаты, хотя в большинстве штатов есть законы, устанавливающие максимальные суммы ссуды до зарплаты.Некоторые штаты даже ограничивают возможность заемщиков иметь несколько непогашенных ссуд до зарплаты, пытаясь удержать потребителей от заимствования больших сумм под чрезвычайно высокие процентные ставки. Сумма ссуды может варьироваться от 50 до 1000 долларов в зависимости от законодательства штата.

5 вещей, которые нужно знать о быстрых ссудах наличными

Согласно исследованию Bankrate, только 40% американцев имеют сбережения, чтобы покрыть непредвиденные расходы в размере 1000 долларов. И 60% из нас пришлось бы бороться за деньги, если бы нам пришлось посетить отделение неотложной помощи, заменить бытовую технику или отремонтировать машину.

Неудивительно, что краткосрочное кредитование в Соединенных Штатах составляет 90 миллиардов долларов. Когда случаются непредвиденные обстоятельства, такие как семейный кризис или увольнение с работы, людям часто приходится искать способы свести концы с концами.

Когда случаются непредвиденные обстоятельства, такие как семейный кризис или увольнение с работы, людям часто приходится искать способы свести концы с концами.

Именно здесь на сцену выходят быстрые ссуды наличными. Краткосрочные краткосрочные ссуды на небольшие суммы в долларах обеспечат вам столь необходимый денежный поток, пока ваше финансовое положение не улучшится.

Быстрая ссуда наличными, также известная как ссуды до зарплаты, ссуды наличными и мгновенные ссуды, может служить мостом в трудные времена и помочь вам покрыть непредвиденные расходы, но только при правильном использовании.При безответственном использовании быстрые ссуды наличными могут привести к тому, что у вас будет все больше и больше долгов.

Прежде чем подать заявку на быструю ссуду наличными у ближайшего к вам онлайн-кредитора или поставщика ссуд до зарплаты, давайте рассмотрим плюсы и минусы этих популярных ссуд.

1. Как работает процесс подачи заявки на ускоренную ссуду наличными? Вы, наверное, видели магазины ссуд до зарплаты в своем городе. Вы можете подать заявку лично в одном из этих мест или заполнить онлайн-заявку.

Вы можете подать заявку лично в одном из этих мест или заполнить онлайн-заявку.

Получение быстрой ссуды наличными онлайн может быть лучшим вариантом, поскольку это позволяет вам делать покупки у различных онлайн-кредиторов, чтобы найти лучшие условия.

В случае быстрых кредитов наличными обычно не требуется залог, который требуется для многих традиционных кредитов. Однако вам может потребоваться предоставить подтверждение дохода, номер социального страхования, информацию о текущем счете и другие личные данные, такие как ваш адрес электронной почты и физические адреса.

Решения по заявкам на ссуду принимаются от нескольких минут до нескольких часов.Многие кредиторы переводят деньги на ваш счет в течение 24 часов, но иногда это может занять несколько дней.

2. Быстрая ссуда наличными может не потребовать хорошей кредитной истории Заемщики с низким кредитным рейтингом могут иметь проблемы с доступом к кредитным линиям, таким как кредитные карты. Как отмечает Experian, заемщики с рейтингом ниже 580 «могут вообще не получить одобрение на получение кредита». Они могут получить обеспеченную кредитную карту, но это не поможет в чрезвычайной ситуации.

Как отмечает Experian, заемщики с рейтингом ниже 580 «могут вообще не получить одобрение на получение кредита». Они могут получить обеспеченную кредитную карту, но это не поможет в чрезвычайной ситуации.

Как люди с плохой кредитной историей могут быстро получить наличные, когда они в затруднительном положении? Поскольку заемщикам с плохой кредитной историей доступны быстрые ссуды наличными, они заполняют значительный пробел на рынке частных ссуд.

3. Быстрые ссуды наличными обычно небольшиеПо данным Федерального резервного банка Сент-Луиса, средний размер быстрой ссуды наличными обычно составляет 500 долларов или меньше. Большинство людей занимают от 100 до 1000 долларов.

Суммы относительно небольшие, поскольку они предназначены для покрытия определенного диапазона общих непредвиденных расходов. Например, если вы не можете работать из-за болезни или стихийного бедствия, мгновенный онлайн-кредит может дать вам необходимые деньги до следующей зарплаты.

Короче говоря, быстрые ссуды наличными — это не ссуды с крупными выплатами в рассрочку, как ипотека или автокредиты. Они призваны временно сводить концы с концами. Не ожидайте, что вы получите намного больше 1000 долларов. И вы, вероятно, не захотите брать в долг больше из-за высоких процентных ставок.

Если вам нужно больше 1000 долларов, вы можете претендовать на личную необеспеченную ссуду в рассрочку, даже если у вас не идеальный кредит. В Personify Financial суммы наших личных займов варьируются от 1000 до 10000 долларов США.

4. Насколько высоки процентные ставки по быстрой ссуде наличными?По данным Бюро финансовой защиты потребителей (CFPB), кредиторы до зарплаты обычно взимают комиссию за финансирование от 10 до 30 долларов за каждые взятые 100 долларов. Фактическая комиссия за финансирование будет варьироваться в зависимости от законов и постановлений вашего штата.

Когда большинство кредитов до зарплаты или быстрых кредитов наличными имеют короткие двухнедельные сроки, годовая процентная ставка (APR) быстрых кредитов наличными довольно высока. Отчет CNBC показал, что американцы платят в среднем 400% годовых по ссудам до зарплаты.Это примерно в 20 раз выше, чем годовая процентная ставка для кредитных карт.

Отчет CNBC показал, что американцы платят в среднем 400% годовых по ссудам до зарплаты.Это примерно в 20 раз выше, чем годовая процентная ставка для кредитных карт.

Не нужно быть финансовым экспертом, чтобы знать, что без хорошего плана погашения это может оставить вас в спирали растущего долга.

Итак, прежде чем брать быстрый кредит наличными, внимательно ознакомьтесь с условиями. Убедитесь, что вы можете полностью вернуть ссуду в конце кредитного цикла.

5. Быстрые ссуды наличными различаются в зависимости от штатаПеред тем, как начать процесс подачи заявления, важно понять законы своего штата.Некоторые штаты, такие как Арканзас, Северная Каролина и Аризона, запрещают ссуды до зарплаты и быстрые ссуды наличными. Другие штаты устанавливают лимиты на комиссию за финансирование и суммы ссуд.

Например, максимальная сумма быстрой ссуды наличными в Калифорнии составляет 300 долларов. Максимальный размер комиссии за быструю ссуду наличными в Алабаме не может превышать 17,5%.

Если вы хотите узнать больше о законах о ссуде до зарплаты в вашем штате, посетите Национальную конференцию законодателей штата.

Как сделать быстрые кредиты наличными — работать на вас

Быстрая ссуда наличными может помочь вам преодолеть финансовые затруднения.Однако с этими займами крайне важно проявлять осторожность. Ваша задача — получить наилучшие условия и положения ссуды, чтобы вы могли полностью погасить кредит до конца кредитного цикла.

Быстрая ссуда наличными имеет смысл, если:

- Вам нужно занять менее 1000 долларов

- Вы не можете покрыть свои расходы за счет задержки платежей по некоторым счетам или временного сокращения расходов

- Вы отметили альтернативные варианты, например заимствование у некоммерческих организаций или кредитного союза.

- Вы абсолютно уверены, что у вас будут деньги, чтобы выплатить его ** полностью ** не более чем через несколько недель.

Учитывая высокие финансовые затраты на быстрые ссуды наличными, вам также следует подумать о поиске альтернативных ссуд, которые имеют более низкую ставку и могут быть погашены со временем. В конце концов, вы хотите снизить стоимость заимствования денег. В большинстве случаев вам, вероятно, будет лучше искать личную рассрочку с более низкой ставкой без штрафа за досрочное погашение, как у Personify.

В конце концов, вы хотите снизить стоимость заимствования денег. В большинстве случаев вам, вероятно, будет лучше искать личную рассрочку с более низкой ставкой без штрафа за досрочное погашение, как у Personify.

В Personify Financial мы помогаем людям преодолевать проблемы с денежным потоком, предлагая индивидуальные ссуды на срок до нескольких лет.А поскольку мы отчитываемся перед всеми основными кредитными бюро, вы можете повысить свой кредитный рейтинг, совершая регулярные и своевременные платежи.

Кроме того, наши личные ссуды дают вам больше времени и денег, чтобы сводить концы с концами и достигать своих финансовых целей. Мы адаптируем ставки и условия наших кредитов к вашей уникальной ситуации и можем стать вашим финансовым решением, которое вам нужно.

Лучшие и худшие способы занять деньги во время кризиса

Перед лицом глобальной пандемии миллионы американцев рискуют остаться без оплаты в течение длительного периода времени.

Это больше, чем может справиться большинство, учитывая, что более трех четвертей всех работающих полный рабочий день живут от зарплаты до зарплаты, согласно отчету CareerBuilder.

Пытаясь помочь, Федеральная резервная система объявила, что снижает базовую процентную ставку до нуля в ответ на растущую угрозу со стороны вспышки коронавируса.

ФРС «готова использовать весь свой набор инструментов для поддержки кредитования домашних хозяйств и предприятий», — говорится в заявлении центрального банка.

Хотя ставка по федеральным фондам, которую банки взимают друг с друга за краткосрочные заимствования, не является ставкой, которую платят потребители, действия ФРС влияют на ставки по займам, которые они видят каждый день.

И все же, даже при более низких ставках, не все виды заимствований будут выгодными.

Вот некоторые из лучших и худших кредитов.

Ссуды до зарплаты

Ссуды до зарплаты, также называемые денежными авансами, являются наихудшими нарушителями. Несмотря на то, что эти краткосрочные ссуды, обычно на сумму 500 долларов или меньше, относительно легко получить — часто через кредиторов до зарплаты в магазине или даже онлайн, — процентная ставка может легко исчисляться трехзначными.

В зависимости от законов вашего штата, ссуды до зарплаты обычно подлежат погашению через две недели и должны быть погашены одним платежом вместе с «финансовым сбором» (плата за обслуживание и проценты).

Женщина входит в пункт обналичивания американских чеков в Брэндоне, штат Миссисипи, 12 мая 2017 г.

Рохелио В. Солис | AP

Кредитная карта, выдача наличных

Кредитные карты — один из наиболее распространенных, а также один из самых дорогих способов получения кредита. Потребители должны платить комиссию за транзакцию, которая обычно составляет от 3% до 5% от суммы аванса наличными, а также проценты по ссуде.По данным Bankrate, процентные ставки по кредитным картам близки к рекордно высоким, в среднем около 17%. Ставка по выдаче наличных по кредитной карте еще выше — до 25%.

«Они могут быть лучшими из множества действительно плохих вариантов по сравнению с ссудами до зарплаты и другими подобными вещами, но лучше вообще избегать денежных авансов, если это возможно», — сказал Мэтт Шульц, главный отраслевой аналитик CompareCards. com.

com.

Больше от Personal Finance:

Вот, где сейчас разместить чрезвычайные фонды

Эти финансовые шаги могут помочь вам подготовиться к рецессии

Что для вас означает снижение процентных ставок до нуля

Прежде чем платить 25% процентов за наличные заранее, предложение беспроцентного перевода остатка «может оказаться огромным подспорьем в случае бедствия», — сказал Шульц.«Практически каждый крупный эмитент предлагает хотя бы одну карту с начальным предложением 0% на покупки в течение года или более».

Или попросите эмитента карты сделать перерыв. Например, Apple Card от Goldman Sachs позволяет держателям карт пропустить мартовский платеж без начисления процентов. По словам Теда Россмана, отраслевого аналитика CreditCards.com, другие эмитенты расширяют освобождение от комиссий и снижают выплаты.

Нажатие на 401 (k)

Хотя многие финансовые консультанты также говорят, что ссуды 401 (k) должны быть полностью запрещены, федеральный закон позволяет работникам занимать до 50% своего баланса , но не более 50 000 долларов США. .

.

Затем у заемщиков есть до пяти лет, чтобы выплатить ссуду, при этом процентная ставка обычно ниже, чем по другим заемным деньгам, таким как ссуды по кредитной карте.

У заимствования средств со своего пенсионного счета есть существенные недостатки, которые могут навсегда помешать вашему пенсионному планированию.

Во-первых, получение денег из вашего 401 (k) означает, что вы утрачиваете право на сложные проценты, и, кроме того, если вы потеряете работу, ссуду следует погасить в течение 90 дней.

Персональные ссуды

Персональные ссуды или необеспеченные ссуды не требуют займов под залог чего-то ценного, например дома, что делает их особенно привлекательными для тех, у кого нет такого капитала. Однако это обычно означает, что процентная ставка по ссудам выше, чем по ссуде на покупку собственного капитала.

Персональные ссуды также заблокированы на более короткие сроки, например, от одного до пяти лет, и платежи обычно автоматически списываются с текущего счета, что снижает вероятность пропуска платежа или невыполнения обязательств.

Персональные ссуды хорошо подходят для небольших сумм ссуд, чем обычная ссуда под залог жилого фонда, но больше, чем один хочет получить по кредитным картам — как правило, до 35 000 долларов.

В последние годы появилось несколько онлайн-кредиторов, таких как Lending Club и Prosper, что сделало эти типы кредитов более доступными.

Средняя процентная ставка по необеспеченной ссуде в настоящее время составляет около 11%, согласно Bankrate, хотя те, у кого очень хорошая кредитоспособность, могут получить ставку всего 5.6%. Это заметно меньше, чем годовая процентная ставка по кредитной карте.

Собственный капитал

До финансового кризиса 2008–2009 годов и исторического жилищного кризиса домовладельцы использовали свои дома, чтобы получить столько наличных, сколько позволял банк. Но заемщики, которые были обожжены падением цен на жилье, не говоря уже о сегодняшних более жестких стандартах кредитования, сейчас значительно более осторожны, когда речь идет о ссудах под залог собственного капитала и кредитных линиях, несмотря на более благоприятные условия.

Тем не менее, объем капитала, который сегодня могут использовать домовладельцы, находится на самом высоком уровне за всю историю наблюдений.

Один из наиболее распространенных способов получить доступ к этому капиталу — это рефинансирование с выплатой наличных (то есть, когда вы рефинансируете свою текущую ипотеку и получаете более крупную ипотеку) или ссуду под залог собственного капитала.

Ссуду под залог собственного капитала можно отозвать единовременно с фиксированной ставкой и сроком погашения, как правило, от пяти до 15 лет, или как кредитную линию под залог собственного капитала с переменной ставкой.

Средняя процентная ставка по ссуде под залог собственного капитала составляет около 5,6%, по сравнению с примерно 6% для HELOC.Однако после перехода ФРС к резко более низким ставкам заемщики HELOC получат выгоду от меньших ежемесячных платежей в течение месяца или двух.

Подпишитесь на CNBC на YouTube.

Лучшие и худшие способы занять деньги

«2 Broke Girls» на CBS.

Фотоархив CBS | Getty Images

Если вы похожи на большинство людей, скорее всего, вам понадобится ссуда, чтобы свести концы с концами.

За последние несколько десятилетий американцы взяли на себя растущие суммы долгов, чтобы справиться.Согласно исследованию финансов американских семей, проведенному Pew Charitable Trusts, около 80 процентов американских семей в настоящее время имеют какие-либо долги. И менее половины, или 46 процентов, сообщили, что зарабатывают больше, чем тратят.

Но когда у вас нехватка денежных средств, не все виды заимствований одинаковы. Вот некоторые из лучших и худших кредитов.

Кредитные карты

Кредитные карты — один из наиболее распространенных, а также один из самых дорогих способов получения денег в долг.Поскольку эмитенты карт взимают гораздо более высокие процентные ставки, чем другие типы кредиторов, наличие баланса кредитной карты может быстро выйти из-под контроля.

В настоящее время ставки по кредитным картам находятся на рекордно высоком уровне, в среднем около 17 процентов, согласно Bankrate, а средний американец имеет баланс кредитной карты в размере 6375 долларов, что почти на 3 процента больше, чем в прошлом году, согласно ежегодному исследованию Experian. о состоянии кредита и долга в Америке.

о состоянии кредита и долга в Америке.

По словам Грега Макбрайда, Bankrate, хорошее управление кредитными картами сводится к своевременной оплате и использованию возобновляемого кредита только в ограниченных случаях.com главный финансовый аналитик.

Если вы планируете крупную покупку, например, крупную бытовую технику, предложение кредитной карты с нулевым вводом может быть полезным способом получить краткосрочную беспроцентную ссуду, если покупка оплачивается — когда закончится вводный период, — сказал он.

В противном случае покупайте только те пластмассовые вещи, которые вы можете позволить себе расплатиться в конце месяца.

Собственный капитал

Перед Великой рецессией и историческим жилищным кризисом домовладельцы использовали свои дома, чтобы получить столько наличных, сколько позволял банк.Но заемщики, которые были обожжены падением цен на жилье, не говоря уже о сегодняшних более жестких стандартах кредитования, сейчас значительно более осторожны, когда речь идет о ссудах под залог собственного капитала и кредитных линиях, несмотря на более благоприятные условия.

Тем не менее, объем капитала, который сегодня могут использовать домовладельцы, находится на самом высоком уровне за всю историю наблюдений.

Один из наиболее распространенных способов задействовать этот капитал — это рефинансирование с выплатой наличных (то есть, когда вы рефинансируете свою текущую ипотеку и получаете более крупную ипотеку) или ссуду под залог собственного капитала.

Ссуду под залог собственного капитала можно отозвать единовременно с фиксированной ставкой и периодом погашения, как правило, от пяти до 15 лет или как кредитную линию под залог собственного капитала с переменной ставкой.

Средняя процентная ставка по жилищной ссуде составляет от 5 до 6 процентов, но в соответствии с новым налоговым законодательством деньги должны использоваться для улучшения вашего дома, в противном случае проценты не подлежат налогообложению.

Персональные ссуды

Персональные ссуды или необеспеченные ссуды не требуют займов под залог чего-то ценного, например дома, что делает их особенно привлекательными для тех, у кого нет такого капитала. Однако обычно это означает, что ссуды доступны под более высокую процентную ставку, чем ссуды под залог собственного капитала.

Однако обычно это означает, что ссуды доступны под более высокую процентную ставку, чем ссуды под залог собственного капитала.

Персональные ссуды также заблокированы на более короткие сроки, например, от одного до пяти лет, и платежи обычно автоматически списываются с текущего счета, что снижает вероятность пропуска платежа или невыполнения обязательств.

Персональные ссуды хорошо подходят для небольших сумм ссуд, чем обычная ссуда под залог жилого фонда, но больше, чем один хочет получить по кредитным картам — как правило, до 35 000 долларов.

Ряд онлайн-кредиторов, таких как Lending Club и Prosper, появились в последние годы, чтобы предложить эти типы кредитов в качестве еще одного способа заимствования денег, особенно для миллениалов, которые могут захотеть консолидировать свой долг, но не имеют дома собственный капитал для обеспеченного кредита, чтобы сделать это.

Средняя процентная ставка по необеспеченной ссуде в настоящее время составляет около 11 процентов, согласно Bankrate, хотя те, у кого очень хорошая кредитная история, могут получить ставку всего лишь 5,5 процента. Это заметно меньше, чем годовая процентная ставка по кредитной карте.

Это заметно меньше, чем годовая процентная ставка по кредитной карте.

Получение кредита 401 (k)

Кредит 401 (k) звучит достаточно невинно, но это постоянная неудача для вашего пенсионного планирования.

Грег МакБрайд

Главный финансовый аналитик Bankrate

У заимствования со своего пенсионного счета есть существенный недостаток. «Ссуда 401 (k) звучит достаточно невинно, но это постоянная неудача для вашего пенсионного планирования», — сказал Макбрайд.

«Вы тратите ресурсы на замену денег, которые вы взяли взаймы, вместо того, чтобы делать новые взносы, и вы упускаете потенциальный прирост капитала, дивиденды и процентный доход в течение времени, пока ссуда остается непогашенной.”

Вдобавок к этому, если вы уволитесь со своего работодателя по своему выбору или иным образом, остаток по кредиту будет выплачен в течение 90 дней.

Больше из личных финансов:

10 способов получить наличные сейчас — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Жизнь полна сюрпризов — не все они приветствуются.Если вы столкнулись с неожиданным финансовым сюрпризом, у вас может возникнуть соблазн получить наличные на пенсионных счетах. Поверьте, есть много лучших стратегий.

«Когда вы снимаете наличные со своего пенсионного счета, вы упускаете рыночную возможность, — говорит Мишель Буонинконтри, CFP, финансовый тренер Anthem, Аризона. — Такой рост инвестиций, возможно, уже не удастся вернуть».

Если вам нужны наличные сейчас, эти 10 вариантов могут помочь покрыть краткосрочные потребности или оплатить чрезвычайную финансовую ситуацию, не лишая вас возможности долгосрочного роста ваших пенсионных счетов.

Предложения по кредитным картам с годовой процентной ставкой 0%

У вас хороший кредит? В таком случае кредитная карта, предлагающая начальную ставку 0% на срок от шести до 12 месяцев, может быть разумным способом покрытия краткосрочных расходов. Ознакомьтесь с лучшими вариантами карт с годовой процентной ставкой 0%, но убедитесь, что у вас есть план погашения остатка до того, как начнется обычная процентная ставка по карте.

Ознакомьтесь с лучшими вариантами карт с годовой процентной ставкой 0%, но убедитесь, что у вас есть план погашения остатка до того, как начнется обычная процентная ставка по карте.

«Несколько лет назад я знал, что мне предстоит заплатить 5000 долларов за запуск моего бизнеса», — говорит Брэндон Хилл, основатель блога для профессионального развития Bizness Professionals.«Вместо того, чтобы выкладывать свои собственные наличные в размере 5000 долларов, я подал заявку на получение бонусной карты 0%. По сути, карта дала мне беспроцентную ссуду на 12 месяцев, а благодаря бонусному вознаграждению я получил обратно 750 долларов ».

Одно предостережение относительно этого метода заключается в том, что вы должны использовать его экономно, иначе он может повлиять на ваш кредит. Вы не можете просто подать заявку на новую карту, когда вам понадобятся средства. И если вы считаете, что есть вероятность, что вы не сможете вернуть средства до окончания периода действия акции, это плохой вариант.

«Заемщикам, имеющим большие долги по кредитным картам с высокой процентной ставкой, будет чрезвычайно трудно выбраться из финансовой ямы», — говорит Нишанк Ханна, финансовый директор компании Clarify Capital, занимающейся кредитованием малого бизнеса.

2. Депозитные сертификаты (CD)

Депозитные сертификаты (CD) — это сберегательные механизмы, которые предлагают вам фиксированную процентную ставку, если вы оставите в них свои деньги до даты погашения. Если у вас есть просроченные компакт-диски, вы, очевидно, можете выручить деньги для любых своих денежных потребностей.

Но если у вас есть еще не вполне зрелый компакт-диск, вы также можете снять наличные. Да, вы, вероятно, заплатите штраф, обычно проценты за несколько месяцев, но они могут быть значительно меньше, чем вы должны были бы в виде процентов по ссуде на сопоставимую сумму.

3. Счета медицинских сбережений (HSAs)

Если у вас есть доступ к медицинскому сберегательному счету (HSA), вы можете снимать деньги на соответствующие медицинские расходы, такие как медицинское обслуживание, стоматологическая помощь, рецептурные лекарства и оплата услуг по долгосрочному уходу. Вы также можете снять средства, если сохранили квитанции о прошлых (невозмещенных) медицинских расходах.

Вы также можете снять средства, если сохранили квитанции о прошлых (невозмещенных) медицинских расходах.

Сохранение части вашего чрезвычайного фонда в HSA, не облагаемом тройным налогом, может быть хорошей стратегией, если вы оплачиваете текущие расходы на здравоохранение в долларах, уже облагаемых налогом, и сохраняете квитанции, чтобы задним числом возместить себе позже.

В крайнем случае, вы даже можете использовать свой HSA без этих сохраненных квитанций, при условии, что вы будете платить как налоги, так и штраф за снятие средств, когда средства используются в немедицинских целях.

4. Персональные ссуды

Банки и кредитные союзы предлагают ссуды физическим лицам с фиксированной процентной ставкой и графиком погашения, и ставки в настоящее время довольно низкие.

«Персональные ссуды лучше всего использовать для одноразовых расходов, таких как платежи по кредитным картам, покупка автомобиля или выплата студенческого кредита в течение этого времени», — говорит Майкл Хаммельбургер, генеральный директор Bottom Line Group, консалтинговой компании по снижению затрат.

Если вы пойдете по этому пути, важно оценить, сколько вам нужно и сколько вы можете возвращать ежемесячно.«Эти два фактора имеют решающее значение при получении личной ссуды, потому что все, что выходит за рамки ваших финансовых потребностей, просто повлияет на процентную ставку, которую вам необходимо выплатить», — говорит Хаммельбургер.

5. Кредитная линия собственного капитала (HELOC)

Если у вас есть собственный капитал в вашем доме, изучите кредитную линию собственного капитала (HELOC) или ссуду собственного капитала. Эти варианты используют ваш дом в качестве залога, поэтому важно, чтобы вы могли управлять платежами. Слишком много пропущенных платежей может привести к аресту вашего дома банком.

Обратите внимание, что если вы используете деньги для улучшения своего дома, ваши процентные платежи могут не облагаться налогом. Ставки обычно конкурентоспособны среди кредиторов, поэтому проверьте два-три, прежде чем выбрать один.

6. Одноранговое (P2P) кредитование

Веб-сайты по одноранговому кредитованию соединяют заемщиков с отдельными лицами или группами лиц, которые готовы ссудить вам деньги. Процентные ставки различаются, и лучшая платформа для вас будет зависеть от вашего кредита и суммы, которую вы хотите заимствовать.

Процентные ставки различаются, и лучшая платформа для вас будет зависеть от вашего кредита и суммы, которую вы хотите заимствовать.

Peerform предлагает ставки всего 5,99%, но ссуды ограничены до 25 000 долларов. Ставки на таких сайтах, как LendingClub и Upstart, для их лучших заемщиков превышают 8%; LendingClub и Upstart предлагают ссуды до 40 000 или 50 000 долларов соответственно.

7. Брокерский маржинальный заем

Если у вас есть маржинальный счет в онлайн-брокерской компании, вы можете занять деньги, вложив в него вложения в качестве залога. Брокер будет взимать с вас проценты, но нет установленного графика погашения.

Имейте в виду, что если стоимость ценных бумаг, которые вы используете в качестве обеспечения, упадет ниже определенного порогового значения, брокерская компания может объявить маржу, которая потребует от вас внести дополнительные средства или продать часть своих инвестиций.

Это может быть рискованно, поскольку в зависимости от вашего маржинального соглашения ваш брокер может не иметь ответственности за предоставление вам такого выбора. Он может просто продать некоторые из ваших ценных бумаг без уведомления вас о восстановлении хорошей репутации вашей учетной записи, что означает, что вы можете в конечном итоге продать инвестиции в убыток.

Он может просто продать некоторые из ваших ценных бумаг без уведомления вас о восстановлении хорошей репутации вашей учетной записи, что означает, что вы можете в конечном итоге продать инвестиции в убыток.

8. Страхование жизни

Если у вас есть постоянный полис страхования жизни с денежной стоимостью, вы можете взять под него взаймы. Полис постоянного страхования жизни действует на всю жизнь до тех пор, пока вы платите страховые взносы. Это отличается от срочного страхования жизни, которое покрывает вас только на определенный период времени (или «срок») и не имеет накопленной денежной стоимости.

Для получения займа по вашему постоянному полису необходимо, чтобы он накопил достаточную денежную стоимость, что требует времени.Если вы не уверены, подходит ли вам этот вариант, позвоните в свою страховую компанию. Имейте в виду, что заимствование уменьшит размер пособия в случае смерти, если вы умрете до погашения ссуды, и вы можете столкнуться с начислением процентов, хотя обычно они невысоки.

Если у вас еще нет постоянного страхования жизни, не старайтесь получить его исключительно для использования в качестве фонда на случай чрезвычайной ситуации. Взносы по полисам на постоянное проживание обычно намного выше, чем по полисам на определенный срок, и дополнительные деньги, которые вы платите каждый месяц, лучше использовать для создания более ликвидного фонда на случай чрезвычайных ситуаций.

9. Социальное обеспечение

Если вы уже достигли полного пенсионного возраста, но еще не начали получать социальное обеспечение, вы можете получить единовременную выплату в размере до шести месяцев одновременно. То, сколько вы можете взять, зависит от того, насколько далеко вы достигли пенсионного возраста. Например, если вам всего четыре месяца после полного пенсионного возраста, вы можете запросить единовременное пособие на срок до четырех месяцев.

Хотя приток денег может быть полезным, в долгосрочной перспективе это считается плохой идеей.Это потому, что это уменьшает ваше ежемесячное пособие до суммы, которая была бы, если бы вы начали получать Социальное обеспечение за много месяцев до этого.

10. 401 (k) Кредиты

Этот вариант отклоняется в сторону использования ваших пенсионных фондов, и вам действительно стоит рассмотреть другие варианты, если вам нужны наличные сейчас. Тем не менее, многие планы 401 (k) дают вам возможность взять ссуду с баланса вашего собственного счета.

Ссуда 401 (k) позволяет вам занимать деньги со своего баланса без налогов и штрафов, с которыми вы можете столкнуться, если бы вы сняли средства напрямую.Как и в случае с любой ссудой, вы будете возвращать ее с процентами — по сути, вы платите себе за то, чтобы взять ссуду у себя. Ссуды 401 (k) обычно ограничены суммой 50 000 долларов США или 50% от вашего баланса на счете, хотя, если вы столкнулись с финансовыми трудностями из-за определенных федерально признанных бедствий, вы можете взять ссуду в размере 100 000 долларов США или 100% от вашей суммы. имущественный баланс.

Как отмечалось во введении, изъятие денег из пенсионных фондов может серьезно ограничить вашу способность вовремя выходить на пенсию, поэтому действуйте очень осторожно. И, помимо упущенной выгоды, имейте в виду, что если вы расстаетесь с нынешним работодателем до того, как выплатили ссуду, вам придется выплатить ее не позднее, чем наступит срок уплаты налогов за этот год; вашей компании может потребоваться и раньше, в зависимости от ее политики.

И, помимо упущенной выгоды, имейте в виду, что если вы расстаетесь с нынешним работодателем до того, как выплатили ссуду, вам придется выплатить ее не позднее, чем наступит срок уплаты налогов за этот год; вашей компании может потребоваться и раньше, в зависимости от ее политики.

Если вы не можете позволить себе выплатить ссуду в течение этого периода времени, вам придется рассматривать непогашенный остаток как досрочное снятие средств и, возможно, причитаться налогам и 10% штрафу.

Лучшие способы занять деньги

Обычно лучше оплачивать непредвиденные расходы из своего чрезвычайного фонда, чем занимать деньги.Но иногда жизнь бросает вызов, и вам нужно искать внешние ресурсы.

Если это произойдет, помните, что не все формы заимствований одинаковы, и некоторые из них имеют больше финансовых недостатков, чем другие. Если вы хотите получить максимально возможную ставку или вам просто нужны деньги быстро, обязательно внимательно изучите свои варианты и оцените риски.

Самые дешевые способы заимствования денег

Заимствование всегда связано с расходами, но некоторые виды займов более доступны, чем другие, особенно если у вас надежный кредитный профиль.Вот ваши лучшие варианты:

1. Персональный кредит в банке или кредитном союзе

Традиционные финансовые учреждения, такие как банки или кредитные союзы, как правило, предлагают самые низкие годовые процентные ставки или общую стоимость заимствования для личных займов. Это особенно верно, если у вас хороший или отличный кредитный рейтинг, то есть оценка FICO от 690 и выше.

Если вы уже являетесь клиентом банка, вы можете получить дополнительную скидку. Некоторые банки также предлагают льготы, такие как бесплатные финансовые консультации или гибкие варианты оплаты, чтобы помочь вам снова встать на ноги.

Если у вас нет хорошей кредитной истории, получить одобрение через банк будет сложно. Кроме того, по сравнению с другими типами кредиторов, предоставляющих личные ссуды, такими как онлайн-кредиторы, получение средств занимает больше времени.

Кредитные союзы могут предлагать даже более низкие ставки, чем банки, особенно для тех, у кого плохая кредитная история, и кредитные специалисты могут быть более склонны рассматривать вашу общую финансовую картину. Но перед подачей заявки вам нужно будет стать участником.

Обратите внимание на то, что существует много типов личных займов, поэтому вы захотите выяснить, какой из них лучше всего подходит для вашей ситуации.Например, обеспеченный личный заем, который требует, чтобы вы заложили такой актив, как автомобиль, дом или пенсионный счет, может привести к еще более низкой ставке.

2. Кредитная карта с годовой процентной ставкой 0%

Кредитная карта с годовой процентной ставкой 0% может быть одним из лучших способов занять деньги, особенно если вы вернете остаток в течение начального периода действия карты. Некоторые карты предлагают вводный период до 18 месяцев, в течение которого проценты не взимаются ни с одной из ваших покупок.

Другими словами, предположим, что вы используете кредитную карту с процентной ставкой 0% для покрытия непредвиденных расходов, таких как медицинский счет или ремонт автомобиля, но вы можете полностью погасить карту через девять месяцев. Вы одолжите эти деньги по нулевой цене.

Вы одолжите эти деньги по нулевой цене.

Если у вас есть остаток после начального периода, проценты будут начисляться по текущему годовому доходу, но только на ваш остаток в будущем. Нет ретроактивного интереса.

Вы вряд ли сможете претендовать на получение кредитной карты 0%, если у вас нет хорошей кредитной истории. Некоторые карты даже требуют отличного кредита, который обычно определяется как 720 баллов или выше. При подаче заявления ищите карту, у которой вступительный период больше года.

3.Ссуда 401 (k)

Пенсионные ссуды уникальны тем, что вы занимаете деньги у себя. И, в отличие от снятия средств со счета 401 (k), вам не нужно платить налоги и штрафы по ссуде.

Они также предлагают одни из самых низких тарифов. Проценты по ссуде 401 (k) обычно равны основной ставке — эталону, широко используемому банками для установления ставок по продуктам потребительского ссуды — плюс один процентный пункт, что делает его более дешевым вариантом, чем обычная кредитная карта. Самое главное, любые выплачиваемые вами проценты вернутся на ваш пенсионный счет.

Еще одно важное преимущество: если вы пропустите платеж, это не повлияет на ваш кредитный рейтинг, поскольку кредитные бюро не сообщают о невыплаченных кредитах.

Так в чем же обратная сторона ссуды 401 (k)? Поскольку вы занимаетесь заимствованием у своего будущего «я», вы также вредит себе в будущем, уменьшая свое пенсионное гнездышко и его способность расти на счету с льготным налогообложением.

Кроме того, если вы столкнетесь с неожиданной сменой работы, вам, возможно, придется быстро погасить ссуду. Если вы не можете сделать это по какой-либо причине, это считается дефолтом.В этом случае вы не только должны уплатить налоги с оставшейся суммы, но и заплатите штраф в размере 10%, если вам меньше 59 ½.

4. Личная кредитная линия

Личная кредитная линия чаще всего предлагается банками и представляет собой гибрид между ссудой и кредитной картой. Как и в случае ссуды, кредитор должен утвердить вашу заявку на основе вашего кредитного профиля, дохода и других долгов. Но, как и кредитная карта, после одобрения вы берете только то, что вам нужно, и платите проценты только с той суммы, которую вы использовали.

Это может быть идеальная ситуация для заемщиков, которые не уверены в своей общей потребности в заимствовании. Те, у кого хорошая или отличная кредитная история, будут иметь больше шансов получить одобрение по самым низким доступным ставкам.

Персональный заем в банке или кредитном союзе |

|

|

|

| |

|

| |

|

|

Самые быстрые способы занять деньги

Общее правило состоит в том, что чем проще вы можете получить деньги, тем более рискованными или дорогостоящими они могут быть.Тем не менее, вот ваши лучшие варианты:

1. Персональный кредит от онлайн-кредитора

Существует множество онлайн-кредиторов, которые предлагают конкурентоспособные личные ссуды, и по сравнению с традиционными кредиторами, такими как банки или кредитные союзы, онлайн-кредиторы работают быстрее , и некоторые из них в тот же день одобряют и финансируют ссуду.

Однако вы захотите присмотреться к лучшей годовой процентной ставке, которая во многом будет зависеть от вашего кредитного рейтинга. Онлайн-кредиторы обслуживают более широкий круг потребителей, в том числе тех, у кого хороший и плохой кредитный рейтинг.

2. Аванс наличными с кредитной карты

Авансы наличными обычно ограничены несколькими сотнями долларов, но получить их легко и быстро. Если у вашей кредитной карты есть PIN-код, просто посетите банкомат, чтобы снять деньги. Если у вас нет личного идентификационного номера, отнесите свою карту в банк, который предлагает авансы через платежную сеть вашей карты, например Mastercard или Visa. Вам нужно будет показать удостоверение личности.

Хотя это быстрый способ получить деньги, он стоит дорого. Вы, вероятно, столкнетесь с комбинацией комиссий за выдачу наличных, комиссий банкоматов или банков и процентных ставок, которые выше, чем ставки, взимаемые при покупках, и начнут начисляться немедленно.

3. Ссуда от семьи или друзей

В вашем кругу может быть кто-то, кто заметит ваши деньги, если вы в затруднительном положении. Если вы пойдете по этому пути, вы избежите порой длительного формального процесса подачи заявок и одобрения, который требуется от других кредиторов, что делает его идеальным для тех, кто быстро нуждается в деньгах или беспокоится о том, что не сможет претендовать на текущий кредитный рейтинг.

Тем не менее, подходить к получению ссуды от любимого человека следует с осторожностью. Ссуды между друзьями и семьей могут вызвать конфликт.Важно изложить взаимосогласованные условия в письменной форме и нотариально заверить этот документ.

4. Ссуда под ломбард

Как и в случае ссуды под залог банка, ссуда под ломбард зависит от ценной вещи, которая выступает в качестве обеспечения ссуды. Подумайте об украшениях, антиквариате, электронике или даже огнестрельном оружии. Как только вы принесете вещь, ломбард оценит ее стоимость, состояние и возможность перепродажи и сделает вам предложение. Если вы принимаете сумму, вы уходите с наличными и закладным.Как только вы погасите ссуду, вы можете забрать свою вещь. Если вы не сможете произвести платеж в установленный срок — обычно от 30 дней до нескольких месяцев — ломбард оставляет его себе.

Кредит ломбарда не требует процедуры утверждения и может быть быстрым универсальным магазином для получения ссуды. Однако, помимо процентной ставки, взимаемой по самой ссуде, ломбарды будут взимать плату за хранение, оценку и страхование, в результате чего годовая процентная ставка может достигать 200%.

5. Ссуда до зарплаты

Ссуда до зарплаты — это тип краткосрочной ссуды, предоставляемой на небольшую сумму, которая должна быть погашена вашей следующей зарплатой.Чтобы претендовать на получение ссуды до зарплаты, вам нужен только доход и банковский счет, а кредитор до зарплаты может доставить наличные всего за 15 минут в магазине.

Но кредитование до зарплаты чрезвычайно дорого и должно быть крайней мерой. Исследование Федерального бюро финансовой защиты потребителей показывает, что большинство заемщиков в конечном итоге платят больше, чем они первоначально получали в кредит, создавая цикл задолженности.

Альтернативы традиционным ссудам до зарплаты, такие как мобильные приложения, такие как Earnin, становятся все популярнее.Эти приложения работают, давая вам небольшой аванс на вашу зарплату, и они не взимают комиссию. При умеренном использовании такие приложения, как Earnin, могут быть более безопасным вариантом, чем традиционный кредит до зарплаты.

Персональный кредит от онлайн-кредитора |

|

|

Получение наличных с кредитной карты |

|

|

Кредит от семьи или друзей |

| |

|

| |

|

Возврат заемных денег

После того, как вы решили, как вы собираетесь занять деньги, важно немедленно составить план их возврата.Меньше всего вам нужно, чтобы временная неудача превратилась в долговременный или постоянно увеличивающийся долг.

Не знаете, с чего начать? NerdWallet рекомендует использовать правило 50/30/20 для создания бюджета, поскольку он учитывает ваши основные расходы на жизнь, долговые обязательства и сбережения в одной простой для понимания структуре.

Тщательно следя за своими деньгами и создавая здоровый фонд на случай чрезвычайной ситуации в будущем, вы можете уменьшить свои шансы когда-либо снова взять кредит.

7 факторов, на которые обращают внимание кредиторы при рассмотрении заявки на ссуду

Кредит играет большую роль, но это не единственный решающий фактор.

Вы хотите приложить максимум усилий при подаче заявления на ипотеку, автокредит или личную ссуду, но это может быть сложно сделать, если вы не уверены, что ищет ваш кредитор. Возможно, вы знаете, что они обычно смотрят на ваш кредитный рейтинг, но это не единственный фактор, который банки и другие финансовые учреждения учитывают при принятии решения о сотрудничестве с вами. Вот семь, о которых вам следует знать.

1. Ваш кредит

Почти все кредиторы смотрят на ваш кредитный рейтинг и составляют отчеты, потому что это дает им представление о том, как вы распоряжаетесь заемными деньгами.Плохая кредитная история указывает на повышенный риск дефолта. Это отпугивает многих кредиторов, потому что есть шанс, что они не вернут то, что вам ссудили.

Баллы варьируются от 300 до 850 по двум наиболее популярным моделям кредитного скоринга, FICO® Score и VantageScore, и чем выше ваш балл, тем лучше. Кредиторы обычно не раскрывают минимальный кредитный рейтинг, отчасти потому, что они учитывают ваш рейтинг в сочетании с факторами, перечисленными ниже. Но если вы хотите максимальных шансов на успех, стремитесь набрать 700 или 800 баллов.

2. Ваш доход и история занятости

Кредиторы хотят знать, что вы сможете выплатить взятые взаймы, и поэтому они должны убедиться, что у вас достаточный и стабильный доход. Требования к доходу различаются в зависимости от суммы, которую вы заимствуете, но обычно, если вы занимаетесь больше денег, кредиторам потребуется более высокий доход, чтобы быть уверенными в том, что вы сможете не отставать от выплат.

Выбор лучших кредитов для физических лиц по версии The Ascent

Ищете личный заем, но не знаете, с чего начать? Выбор лучших личных кредитов, выбранных компанией Ascent, поможет вам прояснить существующие предложения, чтобы вы могли выбрать лучшее для своих нужд.

Посмотреть подборкиВам также необходимо продемонстрировать стабильную занятость. Тем, кто работает только часть года, или самозанятым лицам, только начинающим свою карьеру, может быть труднее получить ссуду, чем тем, кто работает круглый год в солидной компании.

3. Отношение вашего долга к доходу

Тесно связано с вашим доходом соотношение вашего долга к доходу. При этом ваши ежемесячные долговые обязательства рассматриваются как процент от вашего ежемесячного дохода. Кредиторам нравится низкое соотношение долга к доходу, и если ваше соотношение превышает 43%, то есть выплаты по долгу занимают не более 43% вашего дохода, большинство ипотечных кредиторов вас не примут.

Вы все еще можете получить ссуду с соотношением долга к доходу, превышающим эту сумму, если ваш доход достаточно высок, а кредит хороший, но некоторые кредиторы откажут вам, а не рискнут. Прежде чем подавать заявку на ипотеку, постарайтесь погасить существующий долг, если он у вас есть, и снизить отношение долга к доходу до менее 43%.

4. Стоимость вашего залога

Залог — это то, что вы соглашаетесь предоставить банку, если вы не в состоянии справиться с выплатами по кредиту.Ссуды, включающие обеспечение, называются обеспеченными ссудами, а ссуды без обеспечения считаются необеспеченными ссудами. Обеспеченные кредиты обычно имеют более низкие процентные ставки, чем необеспеченные кредиты, потому что у банка есть способ вернуть свои деньги, если вы не платите.

Стоимость вашего залога также частично определяет размер кредита. Например, когда вы покупаете дом, вы не можете брать взаймы больше, чем текущая стоимость дома. Это потому, что банку нужна гарантия того, что он сможет вернуть все свои деньги, если вы не сможете справиться со своими платежами.

5. Размер первоначального взноса

Некоторые ссуды требуют внесения первоначального взноса, и размер вашего первоначального взноса определяет, сколько денег вам необходимо взять в долг. Если, например, вы покупаете автомобиль, то внесение большей суммы вперед означает, что вам не нужно будет брать такую сумму в долг в банке. В некоторых случаях вы можете получить ссуду без первоначального взноса или с небольшим первоначальным взносом, но помните, что вы будете платить больше процентов в течение срока ссуды, если пойдете по этому пути.

6. Ликвидные активы

Кредиторы хотят видеть, что у вас есть немного наличных на сберегательном счете или счете денежного рынка, или активы, которые вы можете легко превратить в наличные, помимо тех денег, которые вы используете для своего первоначального взноса.Это убеждает их в том, что даже если вы испытаете временную неудачу, например, потерю работы, вы все равно сможете рассчитывать свои платежи, пока не встанете на ноги. Если у вас не так много денег, возможно, вам придется заплатить более высокую процентную ставку.

The Ascent выбрал лучшие ссуды для консолидации долга

Хотите быстрее погасить долг? Ознакомьтесь с нашим списком лучших личных кредитов для консолидации долга и сократите ежемесячный платеж по более низкой ставке.

Выплачивать долги быстрее7. Срок кредита

Ваше финансовое положение может не сильно измениться в течение года или двух, но в течение 10 или более лет ваша ситуация может сильно измениться. Иногда эти изменения к лучшему, но если они ухудшаются, они могут повлиять на вашу способность выплатить ссуду. Кредиторы, как правило, будут чувствовать себя более комфортно, если одолжите вам деньги на более короткий период времени, потому что у вас больше шансов выплатить ссуду в ближайшем будущем.

Более короткий срок кредита также сэкономит вам больше денег, потому что вы будете платить проценты за меньшее количество лет. Но у вас будет более высокий ежемесячный платеж, поэтому вы должны взвесить это, решая, какой срок кредита вам подходит.

Понимание факторов, которые кредиторы учитывают при оценке кредитных заявок, может помочь вам увеличить ваши шансы на успех. Если вы считаете, что какой-либо из вышеперечисленных факторов может снизить ваши шансы на одобрение, примите меры по их улучшению, прежде чем подавать заявку.