Возмещение сотрудникам процентов по ипотеке в 1 С ЗУП – Учет без забот

- Опубликовано 26.08.2019 00:12

- Автор: Administrator

- Просмотров: 7573

Проявляя заботу и тем самым повышая лояльность, предприятия поощряют своих работников различными компенсационными, стимулирующими выплатами, бонусами. Одним из вариантов такого поощрения является возмещение оплаченных процентов по кредиту на приобретение и/или строительство жилого помещения. Согласно п. 24.1 ст. 255 НК РФ, при расчете налога на прибыль, такие выплаты относятся к расходам на оплату труда. Есть возможность учесть такие расходы, но в размере, не более 3% от ФОТ в общем по предприятию. Этот лимит считается ежемесячно с начала года нарастающим итогом (п. 3 ст. 318 НК РФ; Письмо Минфина от 03.10.2017 № 03-04-06/64194). А как быть с «зарплатными налогами» при таких возмещениях?

НДФЛ

По правилам п. 40 ст. 217 НК РФ, возмещение не подлежит обложению НДФЛ. С условием включения таких затрат по налогу на прибыль.

С условием включения таких затрат по налогу на прибыль.

На практике возможна ситуация, когда размер возмещения превышает лимит 3% от ФОТ, следовательно, сверх лимита надо удерживать НДФЛ. По данной выплате для справок 2-НДФЛ можно использовать код 4800 «Иные доходы».

Страховые взносы

Возмещение процентов по кредиту (ипотеке) в полном объеме не является объектом обложения страховыми взносами, следовательно, не надо начислять платежи на ОПС, ФОМС, ФСС (п. 13 п. 1 ст. 422 НК РФ), а также страховые взносы в ФСС от НС (пп. 14 п. 1 ст. 20.2 Закона от 24.07.98 № 125-ФЗ).

Такие выплаты бухгалтеру нужно подкрепить документально

— сотрудник должен написать заявление в организацию о компенсации ему затрат,

— необходимо составить дополнительное соглашение к трудовому договору, если данное условие не прописано прописано в трудовом/коллективном договоре (абзац 1 ст. 255 НК РФ),

— издать приказ руководителя для выплаты,

— взять с сотрудника документы, подтверждающие понесенные расходы:

• копию договора займа (кредита) с графиком платежей, где работник указан в качестве заемщика/созаемщика (если имущество покупается в долевую или совместную собственность). Причем целью такого займа/кредита должна быть покупка/строительство жилья;

Причем целью такого займа/кредита должна быть покупка/строительство жилья;

• копии чеков, квитанций, отчетов банка, подтверждающих оплату сотрудником процентов по договору займа (кредита). Первоначально работник оплачивает их собственными средствами;

— Хранить в организации кассовые документы (РКО) или платежные поручения, обосновывающие расходы

Комментарии и разъяснения содержатся в письмах Письма Минфина от 13.01.2014 №03-03-07/291, от 26.06.2013 №03-03-06/1/24140. Письмо Минфина от 22.08.2017 №03-03-06/1/53645. Письма Минфина от 28.12.2012 №03-03-06/1/728, от 12.03.2012 №03-03-06/1/122, от 16.11.2009 №03-03-06/2/225.

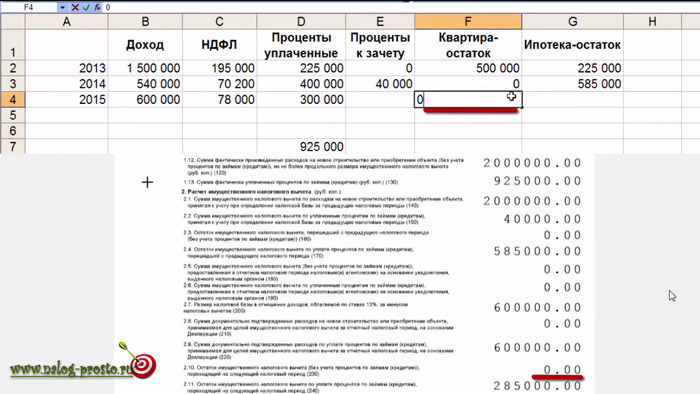

Отражение операций в учете

Компенсация относится на тот же счет затрат, что и заработная плата сотрудника, в корреспонденции со счетом «Прочие расчеты с персоналом»

Д 20 (23, 25…) К 73

Выплатить компенсацию через кассу/банк

Д 73 К 50 (51)

В программе 1С: Зарплата и управление персоналом

Прежде чем отразить операцию, необходимо создать такое начисление

Затем регистрируем начисление для сотрудника.

Согласитесь, такая выплата – прекрасный бонус для вознаграждения работников. Но эта норма – право, а не обязанность работодателя. Предприятие может возмещать расходы работника полностью или частично. На суммы уплаченных ипотечных процентов, которые компенсированы работнику работодателем, не удастся получить имущественный вычет по НДФЛ (подп. 4 п. 1 ст. 220 НК РФ; Письмо Минфина от 29.03.2018 №03-03-07/20010).

Автор статьи: Оксана Калинина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Облагается ли НДФЛ и страховыми взносами компенсация процентов по ипотечному кредиту сотруднику?

И. В. Заровнятных

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

Вопрос

Компания компенсирует оплаченные работниками проценты по их договорам ипотечного кредитования. Подлежат ли обложению НДФЛ и страховыми взносами эти выплаты?

Ответ

Компенсация затрат на проценты, уплаченные сотрудником по ипотечному кредиту, не облагается НДФЛ, если договор заключен на приобретения жилья, компенсация учтена при расчете налога на прибыль, выплата не превышает 3% от общих расходов на оплату труда.

Компенсация затрат на проценты, уплаченные сотрудником по ипотечному кредиту, не облагается страховыми взносами в полном объеме.

Обоснование

Компенсация затрат на проценты, уплаченные сотрудником по кредиту, освобождается от НДФЛ, если:

- договор заключен на приобретение и (или) строительство жилья;

- сумма компенсации включена в состав расходов, учитываемых при расчете налога на прибыль;

- выплата не превышает 3% от общей суммы расходов на оплату труда по организации (п. 40 ст. 217, п. 24.1 ст. 255 НК РФ, Письмо Минфина России от 03.10.2017 N 03-04-06/64194).

Из суммы, превышающей этот лимит, надо исчислить и удержать НДФЛ (п. 1 ст. 210 НК РФ).

Объектом обложения страховыми взносами для их плательщиков-организаций признаются выплаты и иные вознаграждения, начисляемые плательщиками в пользу физических лиц, в частности в рамках трудовых отношений (п. 1 ст. 420 НК РФ).

Согласно п. 1 ст. 421 НК РФ база для начисления страховых взносов определяется как сумма выплат и иных вознаграждений, предусмотренных п.

Суммы, выплачиваемые организациями своим работникам на возмещение затрат по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения, поименованы в пп. 13 п. 1 ст. 422 НК РФ.

Таким образом, компенсация процентов по ипотеке не облагается страховыми взносами в полном объеме. Причем данное освобождение не зависит от применяемого работодателем налогового режима и источника финансирования (см. Письмо Минфина России от 27.12.2017 N 03-11-11/87360). Кроме того, в силу пп. 14 п. 1 ст. 20.2 Закона N 125-ФЗ указанная компенсация не облагается страховыми взносами по травматизму.

#Бухгалтер #Бюджетник #Бухгалтерский и налоговый учет #НДФЛ #Страховые взносы

В избранное Поделиться PDF 4240

Справочник по отчету о процентах по ипотечному кредиту 1098

Теперь, когда мы ознакомились с основами заявления о процентах по ипотечному кредиту, мы хотели бы завершить это, ответив на несколько наиболее распространенных вопросов наших клиентов.

Почему я получил исправленный отчет 1098?

Если позже мы обнаружим, что какая-либо информация в вашей форме 1098 является неточной из-за ошибки или обновленных указаний Налогового управления США, мы выпустим исправленное заявление. Стоит отметить, что если ошибка только на странице 2 (нижняя половина вашего 1098), исправление не будет отправлено. Это потребительская копия, о которой не сообщается в IRS.

Для получения дополнительной информации о том, что это значит для ваших налогов, мы рекомендуем проконсультироваться в IRS или у специалиста по налогам.

Я плачу проценты по ипотеке. Могу ли я потребовать вычет, даже если меня нет в списке по ипотеке?

Вы можете воспользоваться вычетом до тех пор, пока другое лицо, по ипотеке или иным образом, не претендует на такой же вычет. Если у вас есть какие-либо вопросы о том, что лучше всего сделать в вашей ситуации, мы рекомендуем поговорить с налоговым консультантом.

В следующем месяце я заплатил больше процентов, чем указано в выписке.

Почему это?

Почему это?Каждый налоговый год вы можете вычитать проценты по ипотеке только в отношении платежей за 13 месяцев, включая январь следующего года. Причина этого в том, что проценты по ипотеке выплачиваются через некоторое время после фактического начисления процентов. Январь включен, поскольку проценты были начислены в декабре предыдущего года.

У меня есть кредит по программе VA, и я не плачу по ипотечному страхованию. Какое число указано в поле 5?

С точки зрения IRS, эта плата за финансирование служит платежом по ипотечному страхованию.

Поле 5 будет включать расходы либо на полную сумму сбора за финансирование VA, если вы заплатили авансом, либо на сумму, которую вы заплатили в прошлом году, если вы включили ее в свой баланс.

Могу ли я предварительно оплатить налоги?

См. следующее заявление от Rocket Mortgage ® генеральный директор Джей Фарнер:

«Rocket Mortgage всегда платила налоги на недвижимость к концу календарного года (для клиентов, чьи кредиты мы обслуживаем и поддерживаем счета условного депонирования налогов), если налоги оцениваются и при оплате до 31 декабря.

«Эта политика позволяет нашим клиентам пользоваться любыми налоговыми льготами, которые они могут получить, уплатив налоги на имущество до конца календарного года.

«В ситуации, когда налоги на имущество клиента еще не начислены и/или не выставлены счета, мы не будем «авансировать» налоги на имущество, поскольку сумма, подлежащая уплате, будет неизвестна. Это наша политика независимо от времени года.

«Если клиент Rocket Mortgage решит платить неначисленные и не выставленные в счете будущие налоги, Rocket Mortgage будет продолжать взимать ежемесячные депозиты условного депонирования и производить любые невыплаченные платежи по налогу на имущество по мере их наступления. Если предварительная оплата клиентом налогов на имущество привела к избыточным средствам на его счете условного депонирования, клиент получит возмещение любого излишка средств после проведения анализа условного депонирования.

«Rocket Mortgage» настоятельно рекомендует своим клиентам консультироваться со специалистом по налогам, прежде чем принимать какие-либо «временные» решения, связанные с уплатой налогов на недвижимость, которые могут привести к существенной разнице в общей сумме причитающихся подоходных налогов и/или сроках таких платежей, особенно в год, например 2017, когда произошли существенные изменения в Налоговом кодексе».

Я клиент Rocket Mortgage. По какому номеру я могу позвонить, чтобы получить дополнительную информацию?

Вы можете связаться с нами по телефону 1098 горячая линия. Это номер (877) 457-1158.

По какому номеру я могу позвонить, чтобы проверить эту информацию в IRS?

Физические лица могут позвонить в местное отделение IRS или по номеру (800) 829-1040.

У меня нет налогового консультанта – с кем я могу связаться?

Физические лица могут обратиться в Налоговое управление США по телефону (800) 829-1040, на сайте IRS.gov или в местном отделении Налогового управления США. Кроме того, ваш юрист или любой специалист по налогам в вашем регионе, скорее всего, также сможет помочь вам с такими вопросами.

Обратите внимание, что никакая из этой информации не должна рассматриваться как налоговая консультация. Если вам нужна налоговая помощь, обратитесь к своему налоговому специалисту или в IRS.

Типы жилищных кредитов для всех покупателей жилья

В зависимости от типа заявителя на ипотеку, вы обнаружите различные преимущества и недостатки жилищных кредитов. Независимо от того, являетесь ли вы покупателем жилья впервые, сокращаете или рефинансируете, подумайте о том, какой вы заявитель, прежде чем выбирать тип ипотеки.

Независимо от того, являетесь ли вы покупателем жилья впервые, сокращаете или рефинансируете, подумайте о том, какой вы заявитель, прежде чем выбирать тип ипотеки.

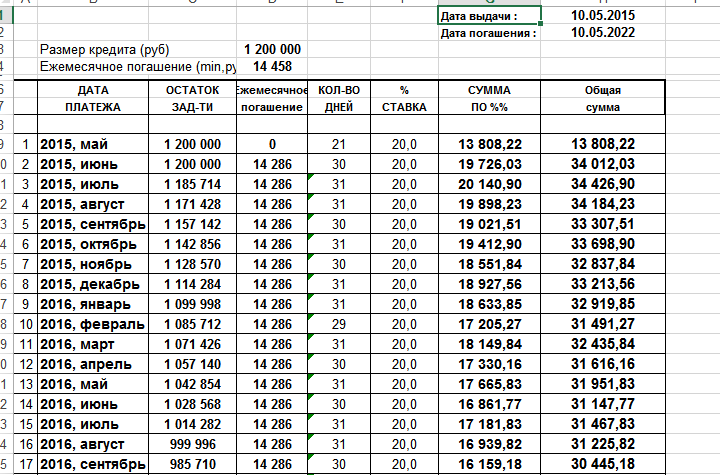

Вам также следует подумать о том, насколько велика будет сумма вашего кредита, так как это поможет вам сузить круг вариантов финансирования, на который вам нужно подать заявку. Если вы не уверены, вы можете использовать ипотечный калькулятор, чтобы оценить сумму в долларах, которую вам нужно занять.

Обычная ипотека

Обычная ипотека является наиболее распространенным видом ипотеки. Тем не менее, обычные кредиты имеют более строгие правила в отношении вашего кредитного рейтинга и отношения долга к доходу (DTI).

Вы можете купить дом всего за 3% по обычной ипотеке. Вам также потребуется минимальный кредитный рейтинг не менее 620, чтобы претендовать на обычный кредит. Вы можете не покупать частную ипотечную страховку (PMI), если у вас есть первоначальный взнос не менее 20%.

Однако первоначальный взнос менее 20 % означает, что вам придется платить за PMI. Ставки по ипотечному страхованию обычно ниже для обычных кредитов, чем для других типов кредитов (например, кредитов FHA).

Обычные кредиты являются хорошим выбором для большинства заемщиков, которые хотят воспользоваться более низкими процентными ставками при большем первоначальном взносе. Если вы не можете предоставить как минимум 3% аванса и имеете право, вы можете рассмотреть возможность получения кредита USDA или кредита VA.

Плюсы обычной ипотеки:

- Общая стоимость займа после уплаты комиссий и процентов, как правило, ниже, чем у нетрадиционного кредита.

Минусы обычной ипотеки:

- Вы должны заплатить PMI, если первоначальный взнос составляет менее 20%.

- Более строгие требования, требующие минимального кредитного рейтинга 620 и низкого DTI.

Покупатели жилья, которые могут получить выгоду:

- Заемщики со стабильным доходом, которые платят не менее 3% первоначального взноса и имеют хорошую кредитную историю.

Ипотечные кредиты с фиксированной процентной ставкой

Ипотечные кредиты с фиксированной процентной ставкой имеют одинаковую процентную ставку и выплату основной суммы/процентов на протяжении всего срока кредита. Сумма, которую вы платите в месяц, может колебаться из-за изменений в налоге на имущество и страховых ставках, но по большей части ипотечные кредиты с фиксированной ставкой предлагают вам очень предсказуемый ежемесячный платеж.

Ипотека с фиксированной процентной ставкой может быть лучшим выбором для вас, если вы в настоящее время живете в своем «вечном доме». Фиксированная процентная ставка дает вам лучшее представление о том, сколько вы будете платить каждый месяц за платеж по ипотеке, что может помочь вам составить бюджет и планировать на долгосрочную перспективу.

Если процентные ставки в вашем районе высоки, вам следует избегать ипотечных кредитов с фиксированной процентной ставкой. После того, как вы заблокируете кредит, вы застряли с процентной ставкой на весь срок действия ипотеки, если только вы не рефинансируете. Если ставки высоки, и вы заблокируете, вы можете переплатить тысячи долларов в виде процентов. Поговорите с местным агентом по недвижимости или экспертом по ипотечному кредитованию, чтобы узнать больше о том, как меняются рыночные процентные ставки.

Плюсы ипотеки с фиксированной процентной ставкой:

- Ежемесячные платежи не меняются в течение срока действия кредита, что упрощает планирование бюджета.

Минусы ипотеки с фиксированной процентной ставкой:

- Вы можете в конечном итоге платить больше процентов с течением времени, если ставки высоки.

Покупатели жилья, которые могут получить выгоду:

- Покупатели, которые покупают или рефинансируют свой постоянный дом.

Ипотека с регулируемой процентной ставкой

Противоположностью ипотечной ссуды с фиксированной процентной ставкой является ипотечная ссуда с регулируемой процентной ставкой (ARM). ARM — это 30-летние кредиты с процентными ставками, которые меняются в зависимости от изменения рыночных ставок.

Сначала вы соглашаетесь на ознакомительный период с фиксированной процентной ставкой, когда подписываетесь на ARM. Ваш вводный период обычно составляет 5, 7 или 10 лет. Например, если вы подписываетесь на кредит 5/1 ARM, у вас будет фиксированная процентная ставка в течение первых 5 лет. В течение этого вводного периода вы платите фиксированную процентную ставку, которая обычно ниже фиксированной ставки за 30 лет.

По окончании ознакомительного периода ваша процентная ставка изменяется в зависимости от рыночных процентных ставок. Ваш кредитор будет смотреть на заранее определенный индекс, чтобы рассчитать, как меняются ставки. Ваша ставка повысится, если повысятся рыночные ставки индекса. Если они упадут, ваша ставка упадет.

Если они упадут, ваша ставка упадет.

ARM включают предельные ставки, которые определяют, насколько ваша процентная ставка может измениться в определенный период и в течение срока действия вашего кредита. Ограничения ставок защищают вас от быстрого роста процентных ставок. Например, процентные ставки могут продолжать расти из года в год, но когда ваш кредит достигает предела ставки, ваша ставка больше не будет расти. Эти предельные ставки также действуют в противоположном направлении и ограничивают сумму, на которую может снизиться ваша процентная ставка.

Кредит с плавающей процентной ставкой может быть хорошим выбором, если вы планируете купить стартовый дом, прежде чем переехать в свой постоянный дом. Вы можете легко воспользоваться преимуществом и сэкономить деньги, если не планируете жить в своем доме в течение всего срока кредита.

Это также может быть особенно полезно, если вы планируете досрочно доплатить по кредиту. ARMs может дать вам дополнительные деньги, чтобы положить их на вашего принципала. Доплата по кредиту досрочно может сэкономить вам тысячи долларов позже.

Доплата по кредиту досрочно может сэкономить вам тысячи долларов позже.

Плюсы ипотеки с регулируемой процентной ставкой:

- Дает более низкие процентные ставки на начальный ознакомительный период.

Минусы ипотеки с регулируемой ставкой:

- Если ставка увеличивается, это может резко увеличить ваши ежемесячные платежи.

Покупатели жилья, которые могут получить выгоду:

- Те, кто покупает стартовый дом и не планирует жить в нем в течение всего срока кредита.

Ссуды, обеспеченные государством

Ссуды, обеспеченные государством, застрахованы государственными учреждениями. Когда кредиторы говорят о кредитах, поддерживаемых государством, они имеют в виду три типа кредитов: кредиты FHA, VA и USDA. Эти кредиты менее рискованны для кредиторов, потому что страховая организация оплачивает счет, если вы не выполняете обязательства по ипотеке. Вы можете претендовать на получение государственного кредита, если вы не можете получить обычный кредит.

Вы можете претендовать на получение государственного кредита, если вы не можете получить обычный кредит.

Каждый заем, обеспеченный государством, имеет определенные критерии, которым вы должны соответствовать, чтобы соответствовать требованиям, а также уникальные преимущества, но вы можете сэкономить на процентах или требованиях к первоначальному взносу, в зависимости от вашего права.

Кредиты FHA

Кредиты FHA застрахованы Федеральной жилищной администрацией. Кредит FHA может позволить вам купить дом с кредитным рейтингом всего 580 и первоначальный взнос в размере 3,5%. С помощью кредита FHA вы можете купить дом с кредитным рейтингом всего 500, если вы заплатите не менее 10% аванса. Для Rocket Mortgage® требуется минимальный кредитный рейтинг 580.

Кредиты USDA

Кредиты USDA застрахованы Министерством сельского хозяйства США. Ссуды USDA имеют более низкие требования к ипотечному страхованию, чем ссуды FHA, и могут позволить вам купить дом без вложений. Вы должны соответствовать требованиям к доходу и купить дом в пригороде или сельской местности, чтобы иметь право на получение кредита USDA. Rocket Mortgage в настоящее время не предлагает кредиты USDA.

Вы должны соответствовать требованиям к доходу и купить дом в пригороде или сельской местности, чтобы иметь право на получение кредита USDA. Rocket Mortgage в настоящее время не предлагает кредиты USDA.

Кредиты для ветеранов

Кредиты для ветеранов застрахованы Департаментом по делам ветеранов. Кредит VA может позволить вам купить дом с $ 0 вниз и более низкие процентные ставки, чем большинство других видов кредитов. Вы должны соответствовать требованиям службы в вооруженных силах или Национальной гвардии, чтобы иметь право на получение кредита VA.

Плюсы государственных займов:

- Можно сэкономить на процентах и авансовых платежах, что может означать снижение затрат на закрытие.

- Квалификационные требования менее строгие, чем у обычных кредитов.

Минусы займов, обеспеченных государством:

- Вы должны соответствовать определенным критериям, чтобы соответствовать требованиям.

- Многие виды займов, обеспеченных государством, предусматривают страховые взносы (также называемые комиссией за финансирование), которые требуются авансом, что может привести к более высокой стоимости займа.

Покупатели жилья, которые могут получить выгоду:

- Те, кто не соответствует требованиям для получения обычных кредитов или имеет небольшие сбережения наличными.

Крупные ссуды

Крупные ссуды стоят больше, чем соответствующие кредитным стандартам в вашем регионе. Обычно вам нужен гигантский кредит, если вы хотите купить дорогостоящую недвижимость. Например, вы можете получить до 2 миллионов долларов в виде крупного кредита, если выберете Rocket Mortgage. Соответствующий кредитный лимит в большинстве регионов страны составляет 726 200 долларов США.

Процентные ставки по крупногабаритным кредитам обычно аналогичны соответствующим процентным ставкам, но на них труднее претендовать, чем на другие виды кредитов.