Разбираемся в особенностях и нюансах вкладов в иностранной валюте

Открывать вклады в иностранной валюте приходится не каждый день. Предложений от банков много, и какое лучше выбрать при этом непонятно. Процентная ставка, капитализация, можно пополнять вклад или нет, отзывной или безотзывной вклад — что все это значит и как это может повлиять на ваш доход по вкладу разбираемся в статье.

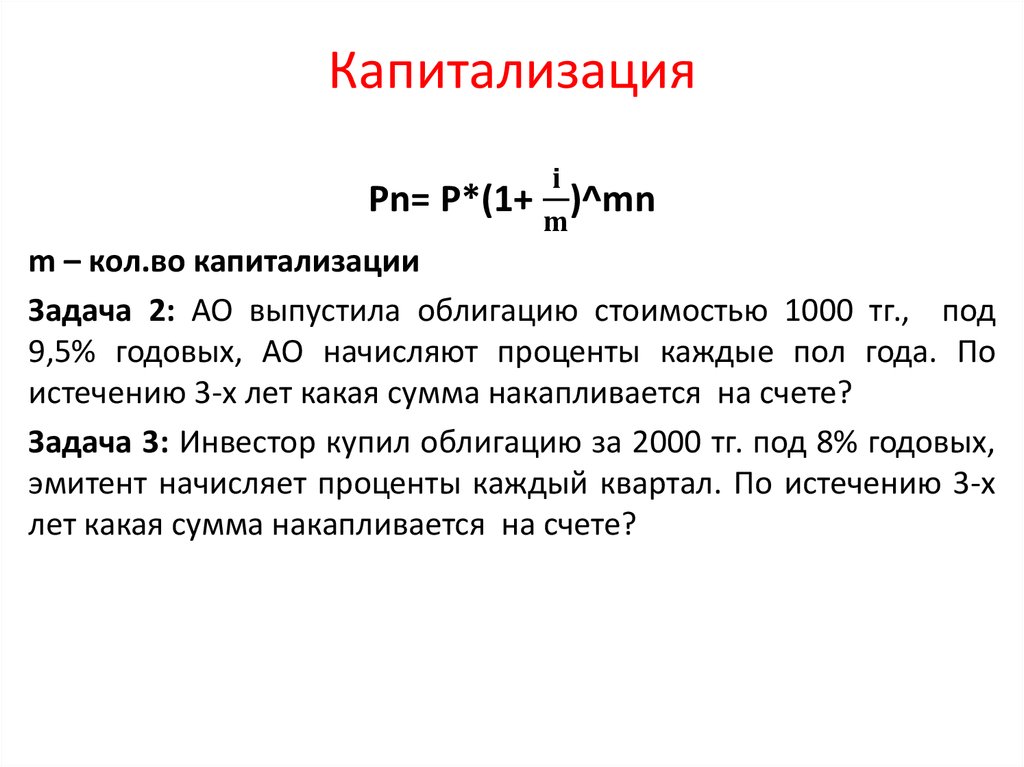

Капитализация — это когда проценты по вкладу прибавляются к сумме вклада, и далее доход начисляется на сумму вклада с учетом прибавленных процентов. То есть новая сумма процентов начисляется на предыдущую сумму. Чаще всего можно выбрать капитализацию 1 раз в месяц, но встречаются варианты вкладов, где капитализация процентов может происходить, например, 2 раза в месяц. Также вы можете выбрать способ выплаты процентов по вкладу на текущий счет с карточкой. В этом случае свой доход по вкладу вы сможете тратить ежемесячно.

Если выбирать валюту, в которой лучше открыть вклад, подумайте насчет USD. Ставка в долларах США обычно выше, чем ставка по вкладам в других иностранных валютах.

Ставка в долларах США обычно выше, чем ставка по вкладам в других иностранных валютах.

Выгодное преимущество вклада — возможность его пополнения. Простая математика: чем больше денег у вас по вкладу, тем больше будет ваш доход по нему. Соответственно, и проценты начисляются на сумму вклада с учетом сумм пополнений.

Безотзывной вклад, в отличие от отзывного, вы не сможете забрать раньше срока, предусмотренного договором. Здесь все просто. Но есть один нюанс. Процентная ставка по безотзывному вкладу, как правило, более привлекательная по сравнению с отзывными вкладами.

Что насчет срока, на который вы хотите открыть вклад? Присмотритесь к вкладам на срок не менее 2 лет. Если срок меньше, тогда с процентов по вкладу взимается подоходный налог.

Что интересного у Альфа-Банка

Альфа предлагает множество вкладов в иностранной валюте: в долларах США, евро и российских рублях. Ставка по всем вкладам фиксированная. Но с недавнего времени она может быть изменена по соглашению сторон. Вы можете сами управлять условиями вклада: выбирать тип вклада, способы начисления процентов. В зависимости от типа вклада вы можете пополнять его ежемесячно или досрочно расторгнуть. Доходность вклада зависит от суммы вклада и установленной процентной ставки.

Вы можете сами управлять условиями вклада: выбирать тип вклада, способы начисления процентов. В зависимости от типа вклада вы можете пополнять его ежемесячно или досрочно расторгнуть. Доходность вклада зависит от суммы вклада и установленной процентной ставки.

Онлайн-вклады в USD и RUB

до 1 % годовых в USD

до 4,5 % годовых в RUB

онлайн-открытие и управление вкладом

Онлайн-вклады предусматривают ежемесячную капитализацию процентов. Вы также можете автоматически продлевать срок вклада, подключив автопролонгацию в мобильном приложении InSync или интернет-банке Альфа-Клик.

Альфа-Профит в USD и RUB

доход по ставке до 4,30 % по вкладу в RUB

срок на 2, 4, 6 и 9 месяцев.

Если у вас зарплатная карта или вы держатель пакета услуг “Престиж”, “Статус”, “Персональный”, или Набора привилегий “Black”/”Private”/”Platinum”, то для вас предусмотрена повышенная ставка при условии, что вклад вы откроете в отделении банка.

Альфа-Фикс в USD, EUR и RUB

срок на 13, 24, 36, 37 и 60 месяцев

возможность открыть в отделении банка, в интернет-банке Альфа-Клик и в мобильном приложении InSync

Так же, как и в предыдущем вкладе, предусмотрена повышенная ставка для зарплатных клиентов и держателей пакета услуг “Престиж”, “Статус”, “Персональный”, или Набора привилегий “Black”/”Private”/”Platinum”. Сюда же относятся и новые клиенты банка. Ставка для них тоже повышенная. Это с учетом того, если вы откроете вклад в отделении банка.

Сезоны в RUB

срок 3 месяца

Ставка по вкладу — 4,25 %. Можно не ходить в отделение банка, а открыть вклад в интернет-банке Альфа-Клик или в приложении InSync.

Альфа-Актив в USD и RUB

Самый лояльный вклад. Вы можете забрать деньги, когда вам это нужно, а не ждать окончания срока вклада. При этом проценты пересчитываются в зависимости от срока вклада.

Если какой-либо из вкладов приглянулся, подробней ознакомьтесь с ним здесь.

По каким правилам и как банк начисляет проценты по вкладу? Капитализируются ли проценты не востребованные вовремя?

Размер процентов, выплачиваемых вкладчику банком, определяется в договоре банковского вклада. Если величина процента в договоре не указана, то она определяется существующей в месте нахождения банка ставкой банковского процента (ставкой рефинансирования) на день выдачи вклада или его части.

Согласно статье 839 ГК РФ проценты на сумму банковского вклада независимо от вида вклада начисляются со дня, следующего за днем ее поступления в банк, по день возврата денег вкладчику включительно.

Как отмечается в Методических рекомендациях к Положению Банка России «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета» от 26.06.1998 № 39-П», размер, вид процентных ставок, порядок определения суммы причитающихся к уплате процентов следует устанавливать в договорах в зависимости от сроков привлечения денежных средств, видов вкладов или кредитов (займов), суммы привлекаемых средств и условий их возврата, рисков, связанных с проведением банком операций по размещению денежных средств, величины действующих в регионах банковских процентных ставок и других факторов и с учетом требований ГК РФ.

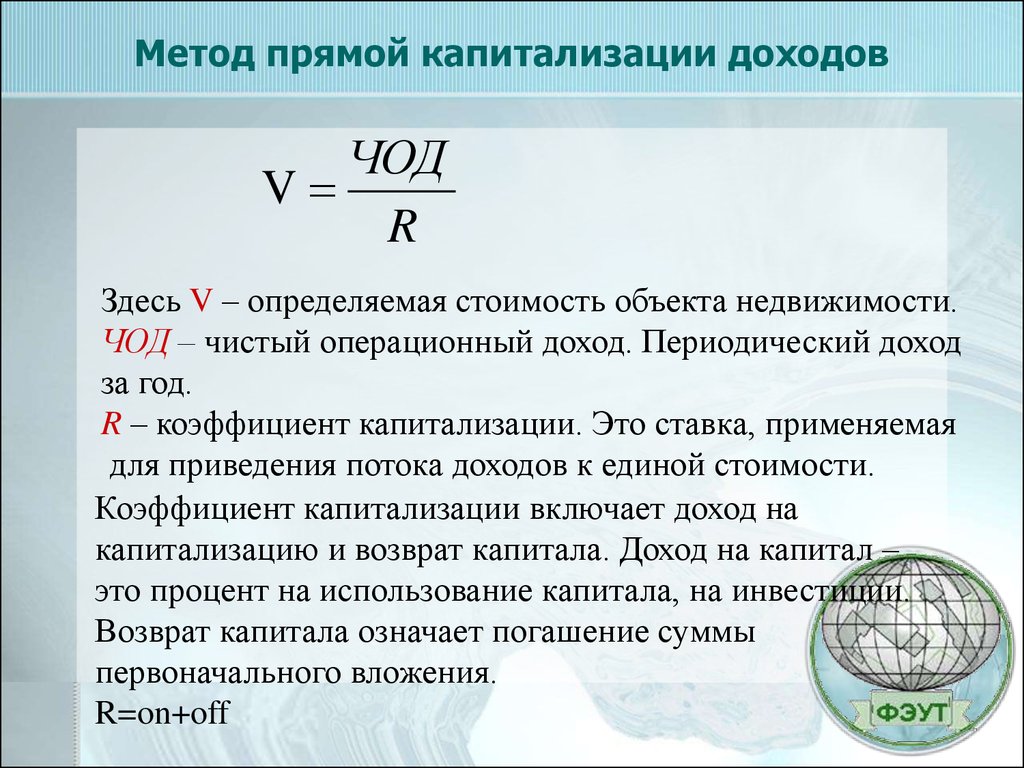

Пунктом 3.9 Положения Банка России от 26.06.1998 № 39-П предусмотрено, что начисление процентов может осуществляться одним из четырех способов: по формулам простых процентов, сложных процентов, с использованием фиксированной либо плавающей процентной ставки в соответствии с условиями договора.

Начисление процентов по формуле простых процентов означает, что проценты, подлежащие выплате вкладчику, начисляются только на сумму вклада и не начисляются на сумму ранее начисленных, но не выплаченных процентов. Начисление процентов по формуле сложных процентов означает, что оно осуществляется не только на сумму вклада, но и на сумму начисленных ранее, но не выплаченных процентов. Под фиксированной процентной ставкой следует понимать неизменную на весь период вклада фиксированную величину процентов (например, 12% годовых). Под плавающей процентной ставкой понимается величина процентов, абсолютное значение которой зависит от указанной в договоре базы (например, 1,2 действующей ставки рефинансирования Банка России)

По общему правилу проценты на сумму банковского вклада независимо от вида выплачиваются по требованию вкладчика по истечении каждого квартала. Если вкладчик по истечении квартала не востребовал проценты, они увеличивают сумму вклада, на которую начисляются проценты, то есть происходит капитализация процентов. Однако договором можно предусмотреть иную периодичность начисления процентов, например ежемесячно, раз в полгода, ежегодно либо в конце срока вклада.

При возврате вклада выплачиваются все начисленные к этому моменту проценты. Если вкладчик предъявляет к банку требование о досрочном возврате суммы вклада или его части, то банковские проценты начисляются на требуемую к возврату сумму исходя из фактического времени (неполный процентный период) и выплачиваются одновременно с основной суммой. Зачастую условия договора о срочном вкладе предусматривают, что в случае досрочного расторжения вкладчиком договора срочного вклада проценты будут пересчитаны банком с начала срока вклада по ставке вклада до востребования (как правило, более низкой).

Если вкладчик предъявляет к банку требование о досрочном возврате срочного вклада, то проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования, если договором не предусмотрен иной размер процентов. Если оговоренный договором срок банковского вклада истек, и вкладчик не требует вернуть сумму указанного срочного вклада, то договор считается продленным на условиях вклада до востребования, если иное не предусмотрено договором (статья 837 ГК РФ).

В отношении вкладов до востребования банк вправе изменять размер процентов, если иное не предусмотрено договором банковского вклада. В случае уменьшения банком размера процентов новая ставка применяется к вкладам, внесенным до сообщения вкладчикам об уменьшении процентов, по истечении месяца с момента соответствующего сообщения, если иное не предусмотрено договором. Однако в случае срочного вклада определенный договором размер процентов не может быть односторонне уменьшен банком, если иное не предусмотрено законом (статья 838 ГК РФ).

Следует отметить, что в соответствии со статьей 840 ГК РФ при ухудшении условий договора банковского вклада вкладчик вправе потребовать от банка немедленного возврата суммы вклада, уплаты на нее процентов в размере, определяемом в соответствии с пунктом 1 статьи 809 ГК РФ, и возмещения причиненных убытков.

[1] Головизнина Н.Э., Лактаева С.А. Начисление и выплата процентов по вкладам физических лиц. «Расчеты и операционная работа в коммерческом банке», 2013, N 4.

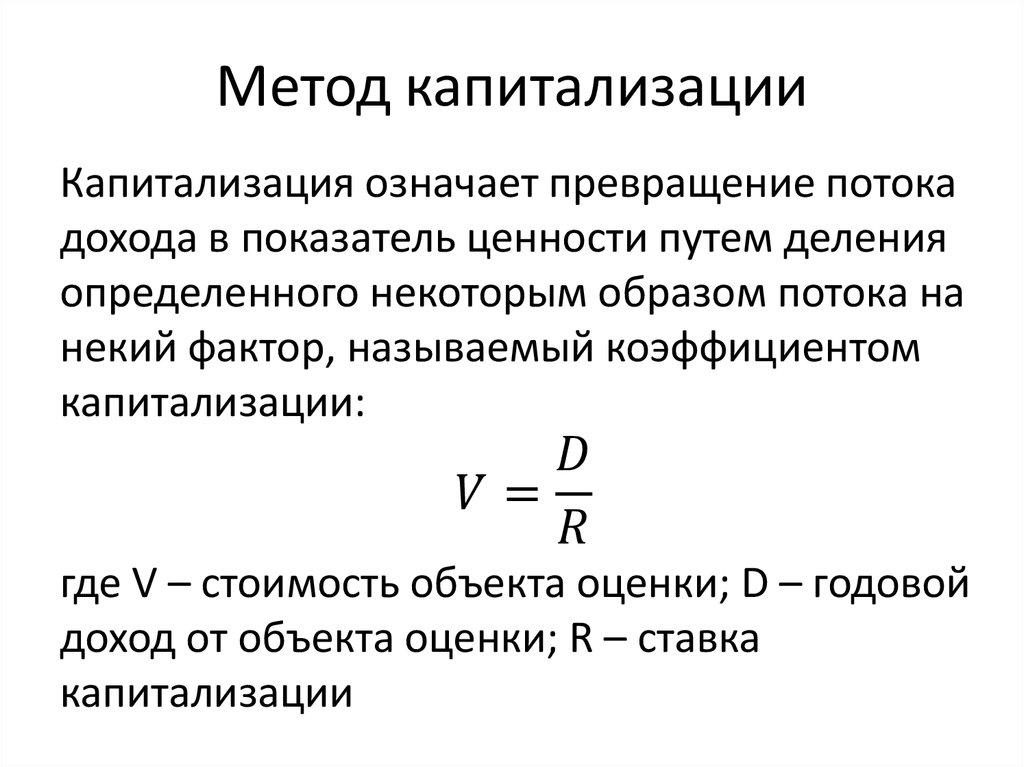

Капитализация процентов

Капитализация – это прибавление невыплаченных процентов к основному балансу вашего кредита. Остаток основной суммы кредита увеличивается, когда платежи откладываются в периоды отсрочки или воздержания, а невыплаченные проценты капитализируются. В результате в течение срока кредита может начисляться больше процентов, сумма ежемесячного платежа может быть выше, или может потребоваться больше платежей. На приведенной ниже диаграмме представлены оценки для несубсидированного остатка кредита в размере 15 000 долларов США с процентной ставкой 6,8% ежемесячных платежей, подлежащих уплате после 12-месячной отсрочки, которая началась, когда кредит был погашен. Он сравнивает последствия выплаты процентов по мере их начисления, капитализации процентов в конце отсрочки и ежеквартальной капитализации процентов и в конце отсрочки. Обратите внимание, что Министерство образования США (Department) и многие другие держатели не капитализируют проценты ежеквартально. Фактическая стоимость процентов по кредиту будет зависеть от вашей процентной ставки, продолжительности отсрочки и частоты капитализации. Выплата процентов в период отсрочки снижает ежемесячный платеж примерно на 12 долларов и экономит около 426 долларов в течение всего срока кредита.

Он сравнивает последствия выплаты процентов по мере их начисления, капитализации процентов в конце отсрочки и ежеквартальной капитализации процентов и в конце отсрочки. Обратите внимание, что Министерство образования США (Department) и многие другие держатели не капитализируют проценты ежеквартально. Фактическая стоимость процентов по кредиту будет зависеть от вашей процентной ставки, продолжительности отсрочки и частоты капитализации. Выплата процентов в период отсрочки снижает ежемесячный платеж примерно на 12 долларов и экономит около 426 долларов в течение всего срока кредита.

| Проценты уплачены | Проценты капитализируются в конце отсрочки | Проценты капитализируются ежеквартально во время отсрочки и в конце отсрочки | |

|---|---|---|---|

| Сумма кредита | 15 000,00 долларов США | 15 000,00 долларов США | 15 000,00 долларов США |

| Капитализированные проценты за 12 месяцев | $0,00 | 1022,09 $ | 1048,51 $ |

| Основная сумма к погашению | 15 000,00 долларов США | 16 022,09 $ | $16 048,51 |

| Ежемесячный платеж | 172,62 $ | 184,38 $ | 184,69 $ |

| Количество платежей | 120 | 120 | 120 |

| Общая сумма погашения | 21 736,55 $ * | 22 125,94 $ | 22 162,41 $ |

| Общая сумма выплаченных процентов | 6 730,66 $ | 7 119,64 $ | 7 156,10 $ |

* Общая сумма погашения включает 1 022,09 долл. США процентов, выплаченных в течение 12-месячного периода отсрочки. назад

США процентов, выплаченных в течение 12-месячного периода отсрочки. назад

Проценты и капитализация — студенческие ссуды

Процентные ставки по студенческим ссудам

Независимо от того, есть ли у вас федеральная или частная студенческая ссуда, процентная ставка — это ставка, взимаемая за заимствование денег. Он рассчитывается как процент от вашего текущего основного долга. Существует два основных типа процентных ставок: фиксированные и переменные.

Фиксированная процентная ставка — это процентная ставка, которая остается неизменной на протяжении всего срока кредита.

Переменная процентная ставка — это процентная ставка, которая может увеличиваться или уменьшаться в зависимости от увеличения или уменьшения индекса кредита. Кредиты Sallie Mae с плавающей ставкой, подаваемые 1 апреля 2021 года или позже, используют обеспеченную ставку финансирования овернайт (SOFR) в качестве индекса. Кредиты Sallie Mae с плавающей ставкой, на которые подаются заявки до 1 апреля 2021 года, используют Лондонскую межбанковскую ставку предложения (LIBOR) в качестве индекса. Эти кредиты будут конвертированы в SOFR во втором квартале 2022 года9.0003

Эти кредиты будут конвертированы в SOFR во втором квартале 2022 года9.0003

Как LIBOR, так и SOFR являются общими ставками, используемыми для кредитов и отражающими взлеты и падения рынка в целом.

Федеральные студенческие ссуды предлагают только фиксированную процентную ставку. Наши частные студенческие кредиты, как правило, предлагают на выбор фиксированные или переменные ставки. 1

Как начисляются проценты по студенческим кредитам

Проценты по вашему студенческому кредиту начинают начисляться (расти) в первый день, когда мы выплачиваем (отправляем) средства вашего кредита вам или вашей школе. Он будет накапливаться до тех пор, пока вы не погасите кредит. Процентная ставка по кредиту указана в документах, раскрывающих информацию, и в выписке по счету. Это то же самое как для федеральных прямых кредитов, так и для частных студенческих кредитов.

Проценты по студенческой ссуде могут не облагаться налогом

Проценты по студенческой ссуде — как федеральной, так и частной — могут подлежать налоговому вычету. Узнайте больше о правилах и необходимых формах.

Узнайте больше о правилах и необходимых формах.

Понимание капитализированных процентов по студенческой ссуде

Капитализированные проценты — это вторая причина, по которой ваш кредит может в конечном итоге стоить больше, чем сумма, которую вы первоначально заняли.

Проценты начинают начисляться (расти) со дня выплаты кредита (отправления вам или вашей школе). В определенные моменты времени — когда заканчивается срок вашего увольнения или льготный период, или по окончании отсрочки или отсрочки — ваши невыплаченные проценты могут быть капитализированы. Это означает, что он добавляется к текущему основному долгу по вашему кредиту. С этого момента ваши проценты теперь будут рассчитываться на эту новую сумму. Это капитализированные проценты.

Как аспиранты могут уменьшить капитализацию студенческих кредитов

Когда вы возвращаетесь в школу для получения степени магистра, вы, возможно, начали выплачивать основную сумму и проценты по своим студенческим кредитам.

Если вы решите запросить отсрочку по студенческому кредиту, вам не нужно будет вносить основную сумму и проценты в течение периода отсрочки. Ваши проценты будут продолжать накапливаться (расти), пока ваши кредиты отсрочены, и в конце отсрочки любые невыплаченные проценты будут капитализированы (добавлены к текущей основной сумме вашего кредита). Это может увеличить общую стоимость кредита. Если вы можете выплатить начисленные проценты до того, как они будут капитализированы, это может помочь снизить общую стоимость кредита.

Как уменьшить капитализацию студенческих кредитов

Вы можете снизить общую стоимость кредита, если будете платить проценты до периода капитализации. Два из этих периодов — это окончание вашего увольнения или льготного периода и окончание вашей отсрочки в аспирантуре. Если вы выбрали вариант погашения процентов по своим студенческим кредитам, ваши проценты не должны капитализироваться, поскольку вы платили их по мере накопления в течение всей учебы.

В качестве альтернативы, если вы делаете фиксированные платежи или откладываете платежи до окончания школы, попробуйте внести небольшие дополнительные платежи. Или попытайтесь выплатить все или часть ваших начисленных процентов до того, как закончится период увольнения или льготный период и проценты будут капитализированы. Эти действия могут помочь вам избежать — или, по крайней мере, снизить — сумму капитализированных процентов после того, как вы закончите школу, и каждая мелочь помогает.

Рассчитайте свои начисленные проценты

Этот калькулятор поможет вам рассчитать, как будут начисляться ваши проценты, и какую разницу они могут иметь, если вы уплатите свои проценты.

Расчет начисленных процентов

1. Ознакомьтесь с федеральными займами и сравните их, чтобы убедиться, что вы понимаете условия и особенности. Частные студенческие ссуды с плавающими ставками могут увеличиваться в течение срока действия ссуды. По закону федеральные студенческие ссуды должны предоставлять ряд гибких вариантов погашения, включая, помимо прочего, выплаты на основе дохода и планы погашения в зависимости от дохода, а также льготы по прощению и отсрочке ссуды, которые другие студенческие ссуды не обязаны предоставлять.