Плюсы и минусы использования кредитной и дебетовой карты

Содержание статьи:

Главное различие между дебетовыми и кредитными картами проявляется в том, чьими деньгами пользуется их обладатель. Иначе говоря — кто именно выступает в роли собственника финансовых средств. Если речь идет о дебетовой карте, то она прикрепляется к текущему банковскому счету своего владельца, на котором содержатся его собственные деньги. Поскольку безналичные выплаты производятся в пределах той суммы, которая есть на счете, уйти в минус практически невозможно, за исключением некоторых ситуаций (например, в результате списания комиссионных за обслуживание при нулевом балансе).

Дебетовые карты с партнерским кэшбэком до 30%

Что же касается кредитной карты, то она позволяет распоряжаться не собственными финансами, а деньгами, принадлежащими банку.

Преимущества пластиковых карт

Главным достоинством банковских карт любого типа является их удобство при выполнении множества финансовых операций. Посредством нее можно совершать покупки в обычных и онлайн-магазинах, делать денежные переводы, рассчитываться с контрагентами, получать зарплату и так далее. По совокупности функциональных возможностей этот платежный инструмент — вне конкуренции в плане универсальности.

Немаловажен и тот факт, что и дебетовые, и кредитные карты освобождают от необходимости пользоваться наличными. Потребитель становится более свободным в трате денег, не зависящим от содержимого кошелька на момент покупки. Помимо прочего большинство карт имеют кэшбэк — возврат процента от оплаченной суммы на счет.

Помимо прочего большинство карт имеют кэшбэк — возврат процента от оплаченной суммы на счет.

Какую лучше оформлять?

Как и в случаях с любыми банковскими продуктами, вопрос о том, что лучше брать — кредитную или дебетовую карту — решается в соответствии с конкретными целями и задачами. Для повседневных нужд с минимальной стоимостью обслуживания и максимально лояльными условиями оформления подойдет любой дебетовый продукт от Сбербанка или иной финансовой организации. Для людей с достаточно высоким и стабильным материальным положением эффективным помощником станет кредитка. Она позволит совершать насущные покупки на деньги банка в счет будущего дохода, а собственные средства использовать для извлечения прибыли.

Способы определения типа карты

Проще всего отличить кредитку от дебетовой карты можно визуально, если есть соответствующая отметка — Credit или Debit. Но в последнее время такая маркировка встречается все реже по соображениям безопасности. Как понять, если надпись отсутствует? Например, можно обратиться в банк по горячей линии и проверить тип карты по ее номеру, сообщив оператору личные данные и секретное слово.

Другой способ — навести справки через личный кабинет интернет-банка. Если для интересующей карты указан кредитный лимит, текущий остаток и платеж к оплате при наличии долга, значит это — кредитный продукт. Также о типе можно узнать по номеру его банковской идентификации (БИН) на одном из специализированных сайтов.

Условия обслуживания

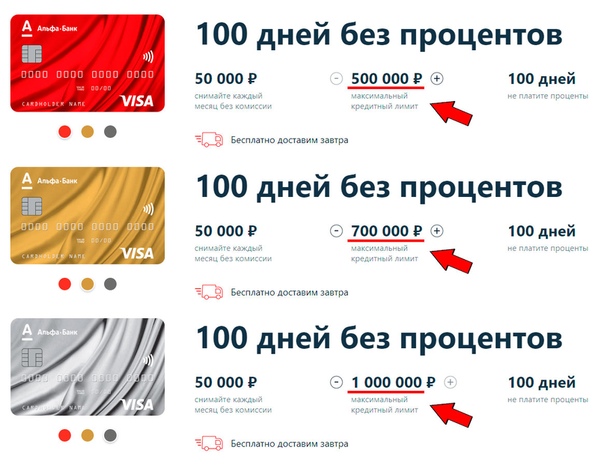

Условия по обслуживанию кредитных и дебетовых карт зависят от их категории и того банка, который их выдает. Премиальные «золотые» и «платиновые» продукты всегда обходятся дороже обычных, но имеют расширенный функционал. Прежде чем заказывать карту целесообразно определиться с приоритетами и ознакомиться с разными предложениями, чтобы выбрать наиболее выгодные.

Требования к оформлению

Процедура получения пластиковых карт достаточно простая. Для этого нужно подать заявку в банк и заказать нужный тип продукта. Это можно сделать в офисе банковского учреждения или онлайн с доставкой. Проще всего получить дебетовую карту, для ее оформления понадобится только паспорт. Решение о выдаче кредитки может занять некоторое время на проверку уровня доходов клиента. Это нужно для установления индивидуального кредитного лимита.

Решение о выдаче кредитки может занять некоторое время на проверку уровня доходов клиента. Это нужно для установления индивидуального кредитного лимита.

Комиссии

Помимо фиксированной тарифной оплаты годового обслуживания, интернет-банкинга и SMS-информирования есть комиссионные сборы в процентах. Как правило, они предусмотрены для следующих случаев:

- снятие наличных;

- перевод на карту другого банка;

- конвертация валюты.

Если используется кредитная карта, комиссия также может взиматься за применение заемных средств, при погашении или невозврате задолженности, при пополнении счета безналичным способом.

Получайте выгодные проценты от вкладов уже сейчас

Плюсы и минусы дебетовых и кредитных карт

Помимо общих преимуществ, связанных с универсальностью и удобством безналичных операций, карты разных видов имеют свои плюсы и минусы. К достоинствам дебетового банковского продукта относятся:

К достоинствам дебетового банковского продукта относятся:

- простота оформления;

- минимальные комиссионные;

- возможность получения дохода на остаток.

Недостаток у нее один, притом весьма условный — невозможность превышения лимита.

- наличие беспроцентного периода;

- возможность моментального кредитования.

Среди минусов стоит отметить пени и штрафы за просроченное погашение долга, повышенные проценты за снятие денег, а также более бюрократизированное оформление по сравнению с дебетовой.

Sberbank Business Online: интернет-клиент

Для удаленного (дистанционного) управления бизнесом, с возможностью совершать все те же операции, что и при личном посещении отделении банка, программисты разработали интернет-клиент Сбербанк Бизнес Онлайн. Он будет полезен как малым предприятиям / ИП, так и гигантским корпорациям. Чем удобен данный сервис, как к нему подключиться и есть ли в нем уязвимости с точки зрения безопасности рассмотрим ниже.

Подключение клиента

Чтобы стать клиентом сервиса, необходимо обратиться в ближайшее отделения для работы с юридическими лицами (внимание! с юр.лицами работают центральные по району отделения) с паспортом и учредительными документами, подтверждающих, что вы являетесь ИП или ООО. Сотрудник попросит вас написать заявление по форме банка, после чего выдаст вам ответный лист с информацией о сервисе. Также в устной форме объяснит порядок действий. Подключение произойдет в срок от нескольких часов до 1 недели.

Вход в Сбербанк Бизнес Онлайн

Перейдите на официальную страницу входа sbi.sberbank.ru:9443/ic/, введите логин и пароль полученные при заключении договора в отделении.

Шифрование вводимых данных от перехвата обеспечивается протоколом HTTPS под номером 9443, что гарантирует 99,9% безопасность.

Какую бы безопасность ни обеспечивал сервис, помните о нескольких правилах, соблюдая которые, вы не оставите хакерам, мошенникам шансов:

- Операционная система на компьютере с которого осуществляется вход должна быть лицензионной, для того, чтобы ее службы безопасности постоянно обновлялись.

- Не давайте браузерам запоминать пароль от сайта.

- Логин и пароль известен только вам. Сотрудники банка не знают их.

- Логин и пароль лучше всего хранить на листке бумаги, написанными ручкой в секретном месте. Это минимизирует возможность кражи данных.

- Не заходите в систему с общедоступных точек доступа Wi-FI в кафе, барах, ресторанах и тд.

- Устанавливайте современные антивирусные программы.

- Закрывайте сессию кнопкой «Выйти».

Вход в интернет-клиент с ЭЦП

ЭЦП(электронная цифровая подпись) — это специальная программа на флеш-карте, с помощью которой осуществляется вход в Сбербанк Бизнес Онлайн. Также она служит для подписания документов (вместо смс пароля), что обеспечивает дополнительную безопасность. Чтобы создать ЭЦП следует обратиться к одному из множества сайтов, предлагающих такую услугу.

Как сменить логин?

Самостоятельно сменить логин не получится. Для этого обратитесь в отделение банка с которым вы заключали договор на открытие кабинета.

Как сменить пароль?

Со страницы своего кабинета найдите значок замка нажмите на него. В новых версиях кабинета возможны корректировки дизайна, в любом случае необходимо найти иконку безопасности (чаще всего замок) или редактирования профиля в верхнем углу.

- Вести старый пароль.

- Дважды ввести новый пароль.

- Сохранить.

Что делать если забыл пароль?

В случае забытого пароля, сделайте следующее:

Возможности сервиса

- Управление и обработка электронных платежей.

- Полная информация по своим счетам и остатках на них.

- Свободная переписка с возможностью прикрепления файлов.

- Контроль статуса операций посредством смс информирования.

- E-invoicing

- Интеграция с 1С

Гибкая система управления электронным документооборотом Сбербанк Бизнес Онлайн позволяет работать 24 часа, 7 дней в неделю, имея под рукой ПК, планшет или мобильный телефон с доступом в интернет. Специалисты постоянно интегрируют в него все более новые возможности. Кто часто находится в движении, поездках, перелетах, есть смысл установить приложение на свой мобильник.

Кто часто находится в движении, поездках, перелетах, есть смысл установить приложение на свой мобильник.

Приложение для мобильного телефона

Новые полезные фишки приложения

когда возникает и как избежать двойной конвертации в Приватбанке в 2021 году

Каким образом происходит конвертация при снятии средств с карты украинского банка за границей?

Правда ли, что даже при использовании карты в долларах или евро и при расчетах в валюте карты за границей происходит «двойная конвертация»: средства сначала конвертируются в гривну, а потом — обратно в валюту расчета? Во всех ли банках конвертация происходит одинаково? По какому курсу, как правило, происходит конвертация, если средства за границей снимаются не в валюте карты?

Конвертацию денежных средств при использовании карт украинских банков лучше всего рассмотреть на примере: покупка с помощью платежной карты Visa в Новой Зеландии ожерелья стоимостью 100 новозеландских долларов. Как правило, по внутриукраинским операциям клиента, банк отдает Visa гривну, по операциям в евро – соответственно, евро, по операциям за рубежом в валюте, отличной от евро, – доллар. В момент покупки происходит блокировка средств на карте клиента следующим образом: терминал в Новой Зеландии отправляет в Visa запрос на 100 NZD, Visa преобразует новозеландские доллары в валюту расчетов – доллары по своему курсу и шлет банку клиента запрос о наличии у клиента 85 USD на счету. Банк сверяет баланс счета клиента и дает ответ – «Oк» или «Oтклонить». На следующий день банк в Новой Зеландии отправляет в расчет авторизированную (заблокированную) сумму в 100 NZD, Visa опять конвертирует эту сумму в доллары по своему курсу, но уже действующему на дату этой операции, и выдает банку клиента запрос совершить оплату в размере 83 USD (это по новому курсу, а может быть, и в обратную сторону). Банк клиента видит, что на счету клиента дожидаются списания заблокированные 85 USD.

Как правило, по внутриукраинским операциям клиента, банк отдает Visa гривну, по операциям в евро – соответственно, евро, по операциям за рубежом в валюте, отличной от евро, – доллар. В момент покупки происходит блокировка средств на карте клиента следующим образом: терминал в Новой Зеландии отправляет в Visa запрос на 100 NZD, Visa преобразует новозеландские доллары в валюту расчетов – доллары по своему курсу и шлет банку клиента запрос о наличии у клиента 85 USD на счету. Банк сверяет баланс счета клиента и дает ответ – «Oк» или «Oтклонить». На следующий день банк в Новой Зеландии отправляет в расчет авторизированную (заблокированную) сумму в 100 NZD, Visa опять конвертирует эту сумму в доллары по своему курсу, но уже действующему на дату этой операции, и выдает банку клиента запрос совершить оплату в размере 83 USD (это по новому курсу, а может быть, и в обратную сторону). Банк клиента видит, что на счету клиента дожидаются списания заблокированные 85 USD.

Далее варианты:

- если у клиента долларовый счет: списывается 83 USD, а оставшиеся 2 USD высвобождаются из блокировки и становятся доступны клиенту;

- если у клиента гривневый/евровый счет: 83 USD конвертируются в евро/гривну счета по коммерческому курсу банка, нередко взимая еще и комиссию за конвертацию (1-2%), итог списывается в валюте счета.

Понятие конвертации валют касательно операций с платежными карточками возникает в случае, когда валюта совершаемой операции с карточкой отличается от валюты карточного счета. Таким образом, если у держателя карточки открыт счет в долларах США или Евро, а он снимает в банкомате гривну или рассчитывается внутри Украины за приобретенный товар или предоставленную услугу, возникает конвертация из доллара в гривну. И наоборот, если у держателя карточки счет в гривне, а он совершает операцию в долларах США, возникает конвертация из гривны в доллар.

Говорить о двойной конвертации можно в том случае, когда валюта расчетов отличается и от валюты карточного счета и от доллара США, либо евро ( в зависимости от того, в какой валюте банк рассчитывается с платежной системой).

Рассмотрим пример, когда банк рассчитывается с платежной системой в долларах США, а держатель карточки совершает покупку в Польше в злотых. Для того, чтобы данная операция успешно авторизовалась, а впоследствии произошли корректные расчеты, злотые конвертируются в доллар США (первая конвертация), и авторизационный запрос на процессинговый центр украинского банка приходит на сумму в долларах США. Здесь доллар конвертируется в гривну (вторая конвертация) и проверяется достаточно ли гривны на счету клиента, чтобы совершить операцию за рубежом.

Здесь доллар конвертируется в гривну (вторая конвертация) и проверяется достаточно ли гривны на счету клиента, чтобы совершить операцию за рубежом.

Точно также осуществляются и расчеты, с той лишь разницей, что авторизация операции, т.е. разрешение на совершение операции, осуществляется по курсу на день совершения операции, а списание будет производится по курсу на день списания суммы со счета. Между этими двумя событиями может пройти несколько дней, и курсы, соответственно, могут разниться. Но это уже особенности расчетов в платежных системах. А целом – это нормальная практика работы с карточкой, и так было всегда.

Избежать конвертации можно только в том случае, если валюта счета держателя карточки не отличается от валюты, в которой совершается операция. Т.е. если счет в евро и операция проходит в еврозоне, конвертации не будет, и точно так же, если операция в долларах США, и счет у клиента в долларах – конвертации не будет.

Павел Гаркуша, начальник управления пластиковых карт и эквайринга ВТБ Банк

Двойная конвертация возникает при расчетах гривневой картой в странах, в которых основной валютой расчета не является доллар и евро. Например, в Великобритании, где национальная валюта – фунты, конвертация происходит по схеме «гривна-евро-фунт» (если у клиента гривневая карта MasterCard) или «гривна-доллар-фунт» (если у клиента гривневая карта Visa).

Например, в Великобритании, где национальная валюта – фунты, конвертация происходит по схеме «гривна-евро-фунт» (если у клиента гривневая карта MasterCard) или «гривна-доллар-фунт» (если у клиента гривневая карта Visa).

Уйти от двойной конвертации в таких странах можно только в случае, если валюта основного счета вашей карты – доллар (для карт Visa) или евро (для Master Card).

Внимание! с 11.08.2020 г. при использовании карт Mastercard в долларах или евро для оплаты товаров и услуг в других валютах расходы учитываются по курсу на день платежа. Это позволяет избежать потерь на двойной конвертации по картам Мастеркард, когда окончательная сумма покупки списывается спустя один-три дня.

Как узнать курс конвертации валют при пользовании картой, открытой в Украине?

Курс конвертации валют обычно привязывается к биржевому курсу и/или курсу НБУ. Курс конвертации валюты платежной карты в валюту платежа осуществляется через валюту первой группы классификации, то есть доллар или евро. Поэтому если вы рассчитываетесь гривневой картой VISA CLASSIC в Лондоне, конвертация будет проходить в два этапа: вначале гривна проконвертируется в доллар США, а потом из доллара США в английские фунты.

Поэтому если вы рассчитываетесь гривневой картой VISA CLASSIC в Лондоне, конвертация будет проходить в два этапа: вначале гривна проконвертируется в доллар США, а потом из доллара США в английские фунты.

Двойная конвертация в Приватбанке

Вопрос читателя:

Хочу снова поднять вопрос о конвертации валют по картам Visa/Mastercard, когда валюта карты отличается от валюты операции. Я решил перепроверить сколько же реально с меня списывает банк когда я расплачиваюсь в Английских интернет-магазинах в GBP.

Исходные условия следующие:

имеется карта Visa ПриватБанка.

валюта карты — USD

Комиссия за конвертацию — 0% (Поддержка банка утверждает, что если валюта покупки отличается от USD, происходит конвертация по кросс-курсам системы Visa, БЕЗ дополнительных комиссий)

10.05.2012 совершаю покупку в магазине на сумму 150.36 GBP. В этот момент ПриватБанк замораживает какую-то сумму в USD на моем счету.

14.05.2012 приходит подтверждение и банк списывает уже окончательные 250. 22 USD,

22 USD,

То есть фактический курс GBP->USD для данной операции составил 1 GBP = 1.6641 USD.

Если я все правильно понимаю, в случае если валюта карты отличается от валюты транзакции, то система Visa конвертирует валюту транзакции в USD/EUR по своему внутреннему курсу и отправляет в банк. Далее, если валюта карты отличается от USD/EUR, то банк производит дополнительную конвертацию из USD/EUR в валюту карты по своему внутреннему курсу (т.е. возникает двойная конвертация).

В данном случае по идее такой двойной конвертации быть не должно было (т.к. валюта карты — USD), конвертацию из GBP в USD должна была осуществить Visa по своему курсу на 14.05.2012 и ровно такая сумма должна была быть списана со счета. (или я ошибаюсь и возможны вариванты???)

Курс системы VIsa для GBP->USD на 14.05.2012 был 1 GBP = 1.61565 USD (курс взят отсюда: http://www.visaeurope.com/en/cardholders/exchange_rates.aspx ).

То есть, если верить сайту Visa, с меня должны были списать 242. 93 USD, но в выписке значится сумма которая магическим образом больше на 7.29 USD или ровно на 3%.

93 USD, но в выписке значится сумма которая магическим образом больше на 7.29 USD или ровно на 3%.

Поддержка ПриватБанка утверждает что такую сумму к списанию им прислала Visa и всячески отмалчиваются по поводу того откуда взялась разница ровно в 3%.

Может быть знающие люди просветят могла ли Виза (или кто-то другой) по каким-то причинам увеличить сумму на 3%, могла ли иметь место двойная конвертация или все-таки это просто скрытая комиссия, существование которой ПриватБанк не признает даже будучи зажат в угол фактами?

Ответ: При расчете курса visa на день списания — www.visaeurope.com/en/cardholders/exchange_rates.aspx

в графу «Enter conversion fee (0-5%)» вбиваете «3%» — ставку OIF (Комиссия за конверсию по трансграничной операции) Приватбанка для карт Visa, к-ую плюсует к курсу конвертации МПС Visa при расчете суммы транзакции в валюте билинга (комиссия в пользу Приватбанка), что и позволяет работникам Приватбанка говорить, что данный курс выставила Visa, правда по предварительной договоренности с банком 😉

этакий коммерческий сговор,. . вернее, договор, а проблема в том, что «банк обязан детально раскрыть все комиссии, область применимости комиссий и процесс конвертации при осуществлении трансграничных платежей», что Приватбанк, естественно, не делает.

. вернее, договор, а проблема в том, что «банк обязан детально раскрыть все комиссии, область применимости комиссий и процесс конвертации при осуществлении трансграничных платежей», что Приватбанк, естественно, не делает.

Это незаконно. Так как применение данной комиссии нигде в тарифах привата не указано, то это обычное административное нарушение-обман потребителя.

Из постановления суда по аналогичной ситуации с ВТБ24 в прошлом году в Санкт-Петербурге (была срытая OIF в 2 %): «Банк допустил обман потребителя, списав с него комиссионное вознаграждение в сумме, не обусловленной тарифами на момент совершения потребителем финансовых операций»

отзывов, награды и предложения — Советник Forbes — Советник Forbes

Выбор подходящей кредитной карты для ваших конкретных обстоятельств должен основываться на комбинации факторов, включая ваш кредитный рейтинг, вашу терпимость к ежегодным платежам, какие льготы вы можете искать и насколько любые вознаграждения соответствуют вашим привычкам тратить.

Годовой сбор

Не все кредитные карты взимают годовую плату, но многие из них предлагают взамен большие вознаграждения и другие льготы.

Прочие комиссии

В зависимости от ваших целей при приобретении новой кредитной карты помните о любых других сборах, связанных с владением конкретной картой.Например, если вы ищете карту для перевода баланса, обязательно учтите все комиссии за перевод баланса. Те, у кого не очень хорошая кредитоспособность, могут обнаружить, что некоторые доступные им варианты взимают плату за открытие счета или сбор за запрос лимита кредита в дополнение к любым годовым сборам. По возможности держитесь от них подальше.

Процентные ставки

Тем, кто думает, что у них может быть остаток средств, даже если это случается время от времени, следует знать о годовой процентной ставке на любой карте, которую вы рассматриваете. Хранение баланса на кредитной карте в течение любого периода времени — дорогое удовольствие, и вы не хотите, чтобы с течением времени у вас постоянно увеличивался баланс.

Награды

Если карта предлагает вознаграждение за ваши расходы, убедитесь, что области, в которых она предлагает лучшие вознаграждения, соответствуют вашим привычкам к расходам. Например, тот, у кого нет машины, вряд ли выиграет от высоких вознаграждений за бензин. В то время как тем, кто редко обедает вне дома или заказывает еду на вынос, скорее всего, будет лучше с картой, которая предлагает повышенное вознаграждение за продукты, а не на ужин.

Перки

Многие кредитные карты предлагают льготы и преимущества помимо возможности зарабатывать вознаграждения.Проездные премиум-класса могут предлагать эксклюзивный доступ в залы ожидания в аэропорту, бесплатный зарегистрированный багаж и скидки на непредвиденные расходы авиакомпаний. Многие карты на рынке предлагают другие льготы, такие как расширенная гарантия и другие меры защиты и страховки для путешествий. Даже карты без годовой платы могут дать несколько преимуществ для экономии денег.

Кредитная помощь

Карты, призванные помочь вам укрепить свой кредитный профиль, как и защищенные карты, работают, сообщая о своем своевременном платежном поведении в кредитные бюро, чтобы со временем ваш счет мог улучшиться благодаря положительной истории платежей. На рынке есть много карт, предназначенных для тех, кто хочет повысить свой профиль. Лучшие из них взимают небольшую годовую плату или вообще не взимают плату за открытие счета или другие ненужные сборы. Также доступны некоторые необеспеченные карты, хотя они, как правило, недоступны для тех, кто недавно был банкротом.

На рынке есть много карт, предназначенных для тех, кто хочет повысить свой профиль. Лучшие из них взимают небольшую годовую плату или вообще не взимают плату за открытие счета или другие ненужные сборы. Также доступны некоторые необеспеченные карты, хотя они, как правило, недоступны для тех, кто недавно был банкротом.

Заявление на получение кредитной карты

В общем, есть несколько шагов, чтобы подать заявку на получение кредитной карты: Во-первых, проверьте свой кредитный рейтинг через эмитента кредитной карты или заказав ее в одном из трех основных кредитных агентств.Как только вы узнаете, в каком положении находится ваш кредитный рейтинг, решите, какой тип карты подойдет вам лучше всего в зависимости от того, для чего вы планируете ее использовать. Кредитные карты обычно попадают в одну из трех категорий: вознаграждения, низкая годовая процентная ставка или создание кредита.

Затем проверьте, прошли ли вы предварительную квалификацию. Многие эмитенты, включая American Express, Bank of America, Capital One, Chase, Citibank, Deserve и Discover, позволят вам проверить, прошли ли вы предварительную квалификацию по какой-либо из их карт. Помните, что предварительная квалификация не гарантирует одобрения.

Помните, что предварительная квалификация не гарантирует одобрения.

Выбор подходящей карты может быть трудным, но подать заявку на получение карты, которую вы выбрали, легко. Большинство карт можно подать онлайн, хотя вы можете пойти в банк-эмитент и подать заявку лично или позвонить им по телефону. Если ваша заявка одобрена, следующим шагом будет убедиться, что вы понимаете условия использования карты, перечисленные мелким шрифтом в соглашении с владельцем карты.

Как выбрать лучшую кредитную карту для вас: 4 простых шага

Найти лучшую кредитную карту — это отчасти искусство, отчасти наука.

Ни одна кредитная карта не может быть лучше всех остальных во всех категориях или для всех людей. Но, понимая ваши варианты и задавая правильные вопросы, вы сможете найти карту, которая лучше всего подходит для ваших привычек в расходах и кредитной ситуации.

Узнайте, на какие кредитные карты вы можете претендовать, проверив свой кредитный рейтинг. Чем выше ваш счет, тем больше у вас шансов быть одобренным для карт с лучшими привилегиями. Среди способов проверить свой счет:

Среди способов проверить свой счет:

Если число не соответствует вашим ожиданиям, проверьте свои кредитные отчеты, чтобы узнать, что вызывает проблему.Затем вы можете начать выяснять способы его улучшения, от изменения привычек к расходам до обсуждения ошибки в отчетах, если вам это необходимо. Федеральный закон дает вам право получать одну бесплатную копию вашего кредитного отчета из каждого из трех крупных бюро каждые 12 месяцев. Получайте бесплатные отчеты на сайте AnnualCreditReport.com, авторизованном на федеральном уровне.

2. Определите, какой тип кредитной карты вам нужен.

Есть три основных типа кредитных карт:

Карты, которые помогут вам улучшить свой кредит, когда он ограничен или поврежден.

Карты для экономии на процентах.

Лучшая карта для вас — это карта с функциями, разработанными с учетом ваших конкретных потребностей. Например, если вы мало путешествуете, лучшая в мире туристическая карта не принесет вам много пользы.

ЕСЛИ ВЫ ХОТИТЕ СОЗДАТЬ ИЛИ ВОССТАНОВИТЬ КРЕДИТ: СТУДЕНЧЕСКАЯ ИЛИ ОБЕСПЕЧЕННАЯ КРЕДИТНАЯ КАРТА

Студенческие кредитные карты, необеспеченные карты, предназначенные для студентов колледжей, которые только начинают кредитовать, легче получить, чем другие типы кредитных карт.То же самое и с обеспеченными кредитными картами, для которых обычно требуется залог в размере 200 долларов США или более. Ваш депозит будет возвращен вам, когда счет будет повышен или закрыт с хорошей репутацией.

ЕСЛИ ВЫ ХОТИТЕ СОХРАНИТЬ НА ИНТЕРЕСАХ: НИЗКАЯ ПРОЦЕНТНАЯ КАРТА, 0% годовых ИЛИ БАЛАНСОВАЯ КАРТА

Карта с вводной 0% годовых и постоянным низким процентом может быть хорошим выбором для вас, если вы планируете использовать свой кредитная карта на случай чрезвычайных ситуаций или если у вас нерегулярный доход и время от времени есть остаток средств.Предложение о переводе баланса может помочь вам беспроцентно выплатить долг с высокой процентной ставкой. Имейте в виду, что эти предложения будет труднее найти, если у вас средний или плохой кредит.

»БОЛЬШЕ: Найдите лучшую кредитную карту с низким процентом или 0% годовых с помощью этой блок-схемы

ЕСЛИ ВЫ ХОТИТЕ ЗАРАБАТЫВАТЬ НАГРАДЫ: НАГРАДЫ, ПУТЕШЕСТВИЯ ИЛИ НАЗАД НАЛИЧНЫМИ

Наградная кредитная карта — хороший выбор для вас, если вы полностью выплачиваете свой баланс каждый месяц и никогда не получаете процентов. Эти карты обычно имеют более высокую годовую ставку, но предлагают более крупные бонусы за регистрацию и дают вам баллы, мили или кэшбэк на каждый потраченный доллар.

3. Сузьте свой выбор, задав правильные вопросы.

Посетите инструмент сравнения кредитных карт NerdWallet и найдите тип кредитной карты, которую вы ищете, фильтруя результаты в соответствии с вашим кредитным рейтингом и ежемесячными расходами. Просматривая лучшие варианты, обдумайте эти вопросы.

ДЛЯ УЧАЩИХСЯ И ЗАЩИТНЫХ КАРТ:

Поможет ли эта карта мне увеличить свой кредит? Поищите карту, по которой платежи по кредитной карте отправляются в три основных кредитных бюро.

Многие защищенные карты этого не делают.

Многие защищенные карты этого не делают.Сколько стоит открытие счета, включая годовую плату? Вознаграждения по этим картам обычно недостаточно высоки, чтобы гарантировать ежегодную плату. Если у вас нет очень плохой кредитной истории, вы, вероятно, сможете избежать этих расходов. Для защищенных карт, чем меньше размер залога, тем лучше, хотя ваш кредитный лимит может быть напрямую привязан к тому, сколько депозита вы делаете.

Могу ли я позже перейти на карту получше? Выберите карту, которая позволит вам увеличить свой кредит и перейти на карту с более конкурентоспособными условиями.Это упрощает продление срока действия карты открытой, что в конечном итоге увеличивает средний возраст ваших учетных записей.

ДЛЯ НИЗКИХ ПРОЦЕНТОВ, 0% годовых ИЛИ БАЛАНСОВЫХ ПЕРЕВОДНЫХ КАРТ:

Как долго длится период 0% годовых и какова текущая процентная ставка? Поищите карту, которая дает вам достаточно времени для беспроцентной выплаты долга.

Если вы планируете сохранять остатки на счетах в течение нескольких лет, подумайте о кредитной карте с низкой текущей годовой процентной ставкой.

Если вы планируете сохранять остатки на счетах в течение нескольких лет, подумайте о кредитной карте с низкой текущей годовой процентной ставкой.Какова политика перевода баланса карты? Если вы выполняете перевод остатка, посмотрите комиссию за перевод остатка на карте.Узнайте, какие виды долгов вы можете переводить и есть ли ограничения на их размер. Обратите внимание, что годовая процентная ставка перевода баланса по карте может отличаться от годовой процентной ставки покупки.

Предлагает ли карта вознаграждения? Если вы ищете только несколько месяцев с 0% годовых — возможно, вместо бонуса за регистрацию — вы можете найти карту, которая также дает щедрые постоянные вознаграждения.

ДЛЯ НАГРАД, ПУТЕШЕСТВИЙ ИЛИ КЭШ-КАРТ:

Как потратить деньги? Ищите карту, которая дает самые высокие награды для категорий, на которые вы тратите больше всего.Если вы много тратите, подумайте о том, чтобы получить карту с годовой оплатой, если ваши вознаграждения компенсируют расходы.

Если вы планируете использовать карту за границей, ищите карту без комиссии за зарубежные транзакции и без чипа и PIN-кода, а не с технологией чипа и подписи, которая является стандартной в США. Это касается и других типов карт.

Если вы планируете использовать карту за границей, ищите карту без комиссии за зарубежные транзакции и без чипа и PIN-кода, а не с технологией чипа и подписи, которая является стандартной в США. Это касается и других типов карт.Насколько сложна эта кредитная карта? Если вы не хотите бороться с ограниченным количеством премиальных мест, лимитами расходов, ротацией бонусных вознаграждений и уровнями лояльности, подумайте о карте с фиксированной ставкой вознаграждения за возврат наличных.

Как быстро я буду получать награды и сколько они стоят? Прочтите оценку вознаграждений NerdWallet, чтобы найти ответы на эти вопросы.

4. Подайте заявку на получение карты, которая предлагает вам наибольшую общую ценность

Сузить выбор — это легкая часть, но выбор между двумя или тремя одинаковыми картами может быть довольно трудным. Если вы уже нашли явного победителя после шага 3, выбирайте его. Если нет, то пришло время тай-брейка.

Внимательно посмотрите на различия. При прочих равных значениях, вот некоторые факторы, которые могут отличить карту:

ДЛЯ СТУДЕНЧЕСКИХ И ЗАЩИЩЕННЫХ КАРТ:

Кредитный лимит автоматически увеличивается. Некоторые карты позволяют увеличить лимит после нескольких последовательных своевременных платежей.

Проценты по депозиту. Некоторые защищенные карты помещают ваш гарантийный депозит на процентный компакт-диск. Таким образом, вы можете заработать на этом небольшую сумму денег.

ДЛЯ НИЗКИХ ПРОЦЕНТОВ, 0% годовых ИЛИ КАРТЫ ПЕРЕВОДА БАЛАНСА:

Планировщик погашения долга. Некоторые эмитенты позволяют вам создать свой собственный план выплаты долга на онлайн-портале, что является ценным инструментом, если вы перегружены долгами.

Нет штрафов за просрочку платежа или пени. Некоторые карты снимают эти обвинения. Если вы задержите платежи, это может вам пригодиться.

НА НАГРАДЫ, ПУТЕШЕСТВИЯ ИЛИ КАРТЫ НАЛИЧНЫХ ДЕНЕГ:

Требуемые меньшие расходыЧем меньше вам нужно потратить, чтобы претендовать на бонус за регистрацию, тем лучше.

У вознаграждений нет срока годности. На некоторых картах вы можете использовать свои награды, пока держите карту открытой.

Когда вы наконец выберете карту, имейте в виду, что в заявлении вы можете указать весь доход, к которому у вас есть разумный доступ, а не только ваш личный доход. Для студентов это могут быть деньги от грантов и стипендий или пособия от родителей. Для других он может включать доход партнера или супруги.

Итак, вы нашли лучшую кредитную карту. Что дальше?

Выбор лучшей кредитной карты — важное решение, но не останавливайтесь на достигнутом. Используйте свою карту правильно, чтобы получить максимальную отдачу от своих денег. Если вы пытаетесь получить кредит, оплачивайте счет полностью каждый месяц и не используйте слишком большую часть доступного кредита. Придерживайтесь своего плана выплаты долга, если вы заключили сделку с процентной ставкой 0%. А если вы пытаетесь получить вознаграждение, используйте свою карту для повседневных покупок и полностью оплачивайте счет каждый месяц.

Выбранная вами кредитная карта должна помочь вам достичь ваших финансовых целей наиболее доступным и эффективным способом, независимо от того, пытаетесь ли вы получить кредит, занять деньги или заработать вознаграждение. Не соглашайтесь на меньшее.

Как правильно выбрать кредитную карту

Выбор подходящей кредитной карты для ваших нужд — непростая задача — в основном потому, что сейчас доступно очень много карт. Одного лишь количества доступных сегодня бонусных кредитных карт достаточно, чтобы поразить любого.Неудивительно, что многие потребители выбирают карту, которую рекомендуют их друзья, или карту, на которую они случайно наткнулись при поиске в Интернете.

Если вы хотите выбрать подходящую карту для своих нужд, вам придется больше копать, чем это. Некоторые карты лучше всего подходят для разных типов потребителей, и ваш личный кредитный профиль может также ограничивать количество карт, на которые вы можете претендовать. Вместо того, чтобы полагаться на рекомендации друзей или прямую почтовую рассылку при выборе следующей открытки, найдите время, чтобы узнать, что вам действительно нужно.

Эти четыре шага помогут вам получить кредитную карту, идеально соответствующую вашему образу жизни и целям.

Как выбрать кредитную карту- Проверить свой кредитный рейтинг

- Выберите наиболее подходящий тип карты

- Решите, какие льготы вам нужны

- Рассмотрим полный пакет

1. Проверьте свой кредитный рейтинг

Большинство кредитных карт с высшим вознаграждением требуют, чтобы у вас была хорошая или отличная кредитная история, но есть также карты для людей с справедливой кредитной историей и даже карты для потребителей, у которых нет кредита или ограниченного кредита история.

Прежде чем подавать заявление на получение кредитной карты, полезно знать, где вы находитесь. Узнайте, какой у вас кредитный рейтинг, чтобы знать, на какой тип карты вам следует подать заявку.

Эти общие правила будут применяться в зависимости от вашей оценки FICO:

- Плохо (579 или ниже) или удовлетворительно (от 580 до 669): вам может потребоваться подать заявление на получение кредитной карты для плохой кредитной или даже обеспеченной кредитной карты.

- Хорошо (от 670 до 739): у вас есть шанс получить право на участие в лучших предложениях кредитных карт, доступных сегодня, но вы не можете претендовать на премиальные карты.

- Очень хорошо (от 740 до 799) или отлично (800 и выше): вы можете претендовать на получение почти любой кредитной карты.

Если ваш кредит не так хорош, как вы ожидали, возможно, имеет смысл потратить некоторое время на его улучшение, прежде чем подавать заявку на получение кредитной карты. По большей части, лучшие (и самые простые) способы улучшить кредитование включают в себя своевременную или раннюю оплату всех ваших счетов и погашение долга, чтобы снизить использование кредита.

Также имейте в виду, что каждый раз, когда вы подаете заявку на новую кредитную карту, вы столкнетесь с трудностями при заполнении вашего кредитного отчета, в результате чего ваш кредитный рейтинг временно снизится и останется в вашем кредитном отчете в течение двух лет.Выполнение нескольких жестких розыгрышей за короткое время может снизить ваши шансы получить одобрение на выдачу карт в ближайшем будущем.

Это означает, что вам следует попытаться ограничить заявки на карты только теми картами, которые предлагают приличные шансы одобрения на основе вашего кредитного профиля.

Часто вы можете проверить, подаете ли вы предварительную квалификацию для карты с конкретным эмитентом на его веб-сайте, или использовать такой инструмент, как CardMatch, для поиска по нескольким эмитентам предложений предварительно квалифицированных карт, соответствующих вашему кредитному профилю. Хотя это не гарантия одобрения, предварительная квалификация должна дать вам представление о ваших шансах на одобрение и некоторую уверенность перед подачей заявки.

2. Выберите тип карты, который вам больше всего подходит.

Когда вы лучше поймете свое положение с точки зрения кредита, вы сможете переключить свое внимание на то, какой тип карты вам подходит. Как вы, возможно, уже заметили, существует множество вариантов карт на выбор, каждый со своими плюсами и минусами в зависимости от ваших целей, бюджета и кредитоспособности.

Прежде чем принимать решение о том, на какие карты подавать заявку, вы можете проверить обзоры карт в интересующей вас категории, чтобы узнать, насколько они соответствуют вашему кредитному рейтингу, вознаграждениям или финансовым целям.

Как правило, лучшая карта для вас попадает в одну из следующих категорий. Спросите себя, что наиболее разумно для вас с учетом вашей кредитной истории и планов на будущее.

Нужен кредит? Получите кредитную карту для создания кредита

Созданные для людей с плохой кредитной историей или ограниченной кредитной историей, карты для создания кредита могут помочь вам создать или восстановить кредит, если вы будете использовать их ответственно. Среди прочего, это означает своевременную выплату остатков и сохранение низкого уровня использования кредита.А поскольку они предназначены для людей с далеко не идеальной кредитной историей, на них, как правило, относительно легко претендовать.

Кредитные карты бывают нескольких основных типов, в первую очередь обеспеченные кредитные карты, необеспеченные кредитные карты и студенческие карты.

Защищенные карты работают так же, как традиционные кредитные карты, с одним существенным отличием — они требуют, чтобы вы вносили залог, когда становитесь держателем карты. Ваш депозит обычно равен вашему кредитному лимиту и возвращается, когда вы закрываете карту или переходите на необеспеченную карту.

Необеспеченные кредитные карты, как следует из названия, не требуют залога. Эти карты предназначены для потребителей с плохой кредитной историей. Без внесения депозита одобрение людей для этих карт более рискованно для кредиторов. В результате необеспеченные кредитные карты часто требуют более высоких комиссий и более низких лимитов кредита.

Студенческие карточки могут быть как защищенными, так и незащищенными и обычно доступны только текущим студентам. Эти карты, как правило, имеют более низкую комиссию, чем обычные кредитные карты, и иногда имеют льготы, ориентированные на студентов.

Какой бы путь вы ни выбрали для получения кредита, кредитную карту следует использовать как ступеньку на пути к лучшей кредитной карте в будущем.

Нужно погасить долг? Получите кредитную карту для перевода остатка

Карты для переноса остатка идеально подходят, если вам нужно погасить долг. Вы можете перевести задолженность с одной или нескольких кредитных карт на карту для перевода баланса с более низкой годовой процентной ставкой и получить шанс списать свой баланс и сэкономить на процентных расходах.

Эти карты обычно предлагают начальную годовую процентную ставку ниже средней или 0 процентов на переводы баланса в течение как минимум первых нескольких месяцев, а часто и более года.В течение этого периода вы можете вносить больше денег на свой основной баланс и меньше на выплату процентов. Вам просто нужно убедиться, что у вас есть план выплат, прежде чем вы начнете, так как любой баланс, который останется в конце вашего вступительного периода годовой процентной ставки, будет зависеть от обычной годовой процентной ставки карты.

Если ваша текущая кредитная карта имеет высокую процентную ставку, низкая начальная годовая процентная ставка или 0 процентов может быть спасением, поскольку вы работаете, чтобы погасить свой долг эффективно и с меньшими затратами, но, как правило, вам понадобится хороший или отличный кредит для квалифицироваться. Эти карты обычно не предлагают наград или многих льгот, так как вступительная годовая процентная ставка является основным преимуществом.

Эти карты обычно не предлагают наград или многих льгот, так как вступительная годовая процентная ставка является основным преимуществом.

Ознакомьтесь с калькулятором перевода баланса Bankrate, чтобы узнать, сколько вы можете сэкономить по сравнению с оплатой по существующей карте. Если вы не можете претендовать на предложение о переводе остатка, рассмотрите другой метод консолидации долга по кредитной карте или специальную кредитную карту с низким процентом.

Нужны весы? Получите кредитную карту с низким процентом

Кредитная карта с низким процентом хорошо подходит, если вам нужно нести долгосрочный баланс или финансовые расходы с течением времени при минимизации процентных платежей.Эти карты, как правило, бывают двух основных форм, предлагая либо более низкую текущую ставку, чем средняя годовая процентная ставка кредитной карты, либо начальная годовая процентная ставка 0 процентов на новые покупки.

Карта, которая поставляется с рекламной годовой процентной ставкой на покупки, будет иметь наибольший смысл, если у вас на горизонте большие расходы, такие как капитальный ремонт, переезд или реконструкция дома, и вы хотите погасить их со временем, избегая при этом процентов. Рекламная годовая процентная ставка на новые покупки обычно длятся от 12 до 18 месяцев, после чего на любой оставшийся баланс взимается обычная годовая процентная ставка карты.

Рекламная годовая процентная ставка на новые покупки обычно длятся от 12 до 18 месяцев, после чего на любой оставшийся баланс взимается обычная годовая процентная ставка карты.

Между тем, если вы планируете хранить баланс в течение нескольких лет, вам следует меньше сосредотачиваться на начальной ставке и больше на текущих годовых. Некоторые карты с низким процентом могут предлагать ставки ниже 10 процентов, что намного ниже, чем у обычных кредитных карт.

Кредитные требования для этих карт различаются, но обычно вам понадобится как минимум хороший кредит, чтобы обеспечить приличный текущий годовой доход.

Готовы зарабатывать баллы, мили или кэшбэк? Получите бонусную кредитную карту

Обычно зарезервированные для тех, у кого хорошая кредитная история, бонусные кредитные карты лучше всего подходят для держателей карт, которые уже находятся в хорошей форме с точки зрения кредита и хотят заработать кэшбэк или баллы с помощью бонусов за регистрацию и покупок . Если вы все еще работаете над своим кредитом или вам нужно решить проблему с долгами, возможно, вам придется дождаться вознаграждения, когда вы окажетесь в лучшем финансовом положении.

Если вы все еще работаете над своим кредитом или вам нужно решить проблему с долгами, возможно, вам придется дождаться вознаграждения, когда вы окажетесь в лучшем финансовом положении.

Наряду с предложением бонусов, когда вы тратите определенную сумму в определенный период времени, карты возврата денег обычно возвращают процент от ваших расходов в виде прямого депозита или кредита для выписки, в то время как другие карты вознаграждения зарабатывают баллы или мили, которые могут можно обменять на кэшбэк, путешествия, товары и многое другое.

Эти типы карт бывают нескольких различных форм: одни предлагают фиксированную ставку вознаграждения за все ваши расходы, а другие предлагают бонусные вознаграждения в определенных категориях расходов, таких как продукты или обеды.

Чтобы решить, что лучше всего подходит для вас, подумайте о своих привычках к расходам и о том, сколько работы вы готовы вложить в получение максимального вознаграждения: много ли вы тратите в одной конкретной категории? Готовы ли вы отслеживать и регистрироваться в бонусных категориях каждый квартал? Как насчет того, чтобы использовать несколько карт и использовать разные для разных покупок? Или вы бы предпочли просто зарабатывать по той же ставке на всем, что покупаете?

3.

Решите, какие льготы вам нужны.

Решите, какие льготы вам нужны.Теперь, когда вы знаете свой кредитный рейтинг и тип карты, который поможет вам достичь ваших целей, важно подумать, какие преимущества вы хотите получить больше всего.Эта часть может быть несколько сложной, так как трудно найти карту со всеми необходимыми навыками, но вы можете по крайней мере выяснить, какие преимущества для держателя карты наиболее важны для вас.

Вот некоторые распространенные льготы, о которых стоит подумать:

- Основное страхование аренды автомобиля, которое вы можете использовать вместо собственной страховки при аренде автомобиля

- Защита покупок, которая может возместить вам расходы, если покрываемые предметы повреждены или украдены

- Расширенные гарантии, увеличивающие покрытие товаров, на которые распространяется гарантия производителя

- Страхование утерянного или задержанного багажа

- Страхование от несчастных случаев при путешествии

- Страхование отмены / прерывания поездки

- Бесплатная оценка FICO в ежемесячной выписке

- Страхование мобильного телефона

Это самые популярные преимущества кредитных карт, но есть и другие. Обязательно помните об этих льготах, когда будете переходить к следующим шагам.

Обязательно помните об этих льготах, когда будете переходить к следующим шагам.

4. Рассмотрите общий пакет

На этом этапе вы должны знать довольно много вещей о вашем финансовом положении и о той карте, которую вы хотите. Например, вы должны знать:

- Ваш кредитный рейтинг и тип кредитной карты, на которую вы, вероятно, можете претендовать .

- Тип карты, на которую вы должны подать заявку в зависимости от ваших целей

- Привилегии для держателей карт, которые вам нужны больше всего

- Насколько вам комфортно с комиссионными, включая годовые

Отсюда вы будете искать карты, на которые вы можете претендовать, которые также предлагают то, что вы хотите, с точки зрения вознаграждений и преимуществ для держателей карт.Если взимается годовая плата, вы должны быть уверены, что получите взамен более чем достаточно, чтобы оно того стоило.

Что делать дальше После того, как вы учли эти факторы и определили, какой тип карт соответствует вашему кредитному профилю, целям и бюджету, пора сосредоточиться на конкретных картах и подать заявку, когда вы найдете совпадение.

Лучше ограничиваться только одной заявкой за раз, поскольку несколько сложных запросов за короткое время могут привести к снижению вашего кредитного рейтинга.Если ваша заявка отклонена, внимательно изучите причину, указанную эмитентом. Возможно, вы поставили слишком высокую цель на основании вашего кредитного рейтинга, дохода или отношения долга к доходу.

Начните использовать свою карту в полной мере.По большей части это означает использование карты только для покупок, которые вы планировали совершить, и погашение остатка в полном объеме каждый месяц. Это особенно важно, если вы используете кредитную карту для получения кредита.

Перенос остатков Если вы взяли карту для переноса остатка для консолидации долга, перенесите остаток как можно скорее, чтобы получить максимальную выгоду от начального периода годовой процентной ставки для вашей карты.Имея надежный план и бюджет, у вас есть шанс погасить большую часть вашего долга — или даже весь ваш долг — до того, как закончится вступительное предложение вашей карты.

Благодаря большому количеству вариантов кредитных карт на рынке бывает сложно найти подходящую карту для удовлетворения ваших личных и финансовых потребностей. Ключевой шаг — приложить усилия и провести исследование, чтобы найти то, что вам больше всего подходит. После того, как вы решите, какие функции и преимущества кредитной карты важны для вас, вам будет проще сузить круг поиска подходящей карты.

Rewards, Top Offers & Reviews

Вся информация о карте Chase Sapphire Preferred® и кредитной карте Capital One Savor Cash Rewards была собрана CreditCards.com независимо и не проверялась эмитентом.

Руководство по лучшим кредитным картам

Лучшие кредитные карты на рынке помогут вам достичь важных финансовых целей или укрепить ваше финансовое благополучие. Например, хорошая бонусная кредитная карта может помочь вам заработать баллы, мили или возврат денег за покупки, а выдающиеся кредитные карты с переводом баланса могут сэкономить вам сотни и тысячи долларов процентов. Выбор лучшей кредитной карты для вас, конечно же, зависит от вашей конкретной цели и привычек в расходах. Здесь мы выделяем наши любимые кредитные карты по всем популярным категориям, включая бизнес-карты, кредитные карты с низким процентом и туристические кредитные карты, и даем дополнительные инструкции о том, как выбрать подходящую для вас.

Выбор лучшей кредитной карты для вас, конечно же, зависит от вашей конкретной цели и привычек в расходах. Здесь мы выделяем наши любимые кредитные карты по всем популярным категориям, включая бизнес-карты, кредитные карты с низким процентом и туристические кредитные карты, и даем дополнительные инструкции о том, как выбрать подходящую для вас.

Выбор редактора: Лучшие данные кредитной карты

Citi Custom Cash℠ Card: лучше всего подходит для автоматического увеличения кэшбэка

Почему мы выбрали его: Это новое дополнение от Citi упрощает получение максимального вознаграждения: держатели карт зарабатывают 5 % кэшбэка по покупкам в их наиболее подходящей категории расходов каждый платежный цикл, вплоть до первых потраченных 500 долларов (после этого — 1% кэшбэка), а также 1% кэшбэка по всем остальным покупкам.Вам не нужно беспокоиться о зачислении или угадывании категории с наибольшими расходами; прибыль автоматически корректирует каждый платежный цикл. Соответствующие категории включают рестораны, заправочные станции, продуктовые магазины, избранные путешествия, выбор общественного транспорта, избранные потоковые сервисы, аптеки, магазины товаров для дома, фитнес-клубы и развлекательные программы.

Соответствующие категории включают рестораны, заправочные станции, продуктовые магазины, избранные путешествия, выбор общественного транспорта, избранные потоковые сервисы, аптеки, магазины товаров для дома, фитнес-клубы и развлекательные программы.

Плюсы: Годовая плата отсутствует, но вы можете заработать бонус за регистрацию: 200 долларов США, если вы потратите 750 долларов в первые три месяца открытия счета, выплачиваемые в баллах ThankYou, которые можно обменять на возврат денег.Вы также получите длительную 15-месячную начальную годовую ставку 0% на покупки и переводы баланса (после этого переменная от 13,99% до 23,99%).

Минусы: Ограничение на кэшбэк делает эту карту конкурентоспособной, хотя и не совсем лучшей в своем классе. (Заработок сопоставим с популярными ротационными бонусными картами с возвратом денег, такими как Discover it Cash Back или Chase Freedom Flex, которые ограничивают 5% на 1500 долларов США при покупках в выбранных категориях каждый квартал, затем 1%, требуется активация. ) Комиссия за перевод баланса высока: 5% от переведенного баланса или 5 долларов, в зависимости от того, что больше.

) Комиссия за перевод баланса высока: 5% от переведенного баланса или 5 долларов, в зависимости от того, что больше.

Кому следует подавать заявление? Эта карта — хороший вариант для тех, кто ищет полноценную бонусную карту без годовой платы, поскольку она также включает бонус за регистрацию и рекламную годовую ставку на переводы баланса и покупки. Потенциальные максимизаторы, которые не хотят слишком долго или серьезно думать о категориях бонусов, также могут оценить автоматические корректировки заработка.

Кто должен пропускать? Крупные спонсоры, которые полностью выплачивают свой баланс каждый месяц, могут захотеть выбрать бонусную кредитную карту без ограничения (или, по крайней мере, более высокого) для заработка в бонусной категории.

Прочтите наш обзор Citi Custom Cash Card.

Кредитная карта Capital One Quicksilver Cash Rewards: Лучшая кредитная карта для первого вознаграждения

Почему мы выбрали ее: Эта популярная кредитная карта Capital One обладает всеми функциями, которые вы должны искать в кредитной карте с первым вознаграждением: без ежегодной платы , отсутствие комиссий за зарубежные транзакции, простая, но конкурентоспособная программа вознаграждений, щедрый бонус за регистрацию с возвратом денежных средств с низким порогом расходов (200 долларов США, если вы потратите 500 долларов США в первые три месяца) и CreditWise, бесплатная услуга кредитного мониторинга.

Плюсы: Вы получаете 1,5% кэшбэка со всех покупок. В частности, эти награды довольно легко получить: Capital One не устанавливает минимальных требований к выкупу, и у вас есть множество вариантов на выбор, включая подарочные карты, чеки и кредитные баллы.

Минусы: Тот 1,5% возврат наличных денег на все покупки — это хорошо, но не совсем лучший в своем классе для кредитных карт с фиксированной ставкой возврата денег. Вы можете зарабатывать больше с картой Citi® Double Cash Card, которая предлагает полный возврат денежных средств в размере 2% за покупки (1%, когда вы тратите; 1%, когда вы оплачиваете эти расходы).

Кому следует подавать заявление? Простая программа вознаграждений, минимальные комиссии и бесплатный мониторинг кредита делают Quicksilver отличным выбором, если вы хотите купить свою первую бонусную кредитную карту.

Кто должен пропускать? Как мы уже говорили, максимизаторы бонусных карт, безусловно, могут заработать больше кэшбэка с другими картами. Если у вас есть хорошие отзывы, вам, вероятно, будет сложно получить квалификацию Quicksilver. Однако вы можете рассмотреть кредитную карту Capital One QuicksilverOne Cash Rewards, которая рекламирует аналогичные функции, хотя и за годовую плату в размере 39 долларов США и, вероятно, с более низким кредитным лимитом.

Если у вас есть хорошие отзывы, вам, вероятно, будет сложно получить квалификацию Quicksilver. Однако вы можете рассмотреть кредитную карту Capital One QuicksilverOne Cash Rewards, которая рекламирует аналогичные функции, хотя и за годовую плату в размере 39 долларов США и, вероятно, с более низким кредитным лимитом.

Прочтите наш полный обзор кредитной карты Capital One Quicksilver Cash Rewards.

Золотая карта American Express®: Лучшая кредитная карта для гурманов

Почему мы выбрали ее: Если вы ищете кредитную карту, которая предлагает наибольшее вознаграждение за покупки продуктов питания, то не ищите дальше: Золотая карта Amex предлагает 4-кратные баллы в ресторанах и за покупки Uber Eats и 4-кратные баллы в супермаркетах США (при покупках на сумму до 25 000 долларов за календарный год, затем 1 балл). Держатели карт также получают 3-кратные баллы за рейсы, забронированные напрямую у авиакомпаний или amextravel.com и 1X баллов за обычные покупки.

Плюсы: Карта в настоящее время является самым высоким приветственным предложением на сегодняшний день: держатели карт получают 60 000 бонусных баллов членства, если они потратят 4000 долларов в течение первых шести месяцев. По нашим оценкам, приветственное предложение стоит около 600 долларов при бронировании через Amextravel.com. Существует также ряд щедрых кредитов, которые могут помочь вам окупить огромную годовую плату в размере 250 долларов США, в том числе до 10 долларов в месяц в виде кредитов в участвующих ресторанах-партнерах, в том числе Grubhub, The Cheesecake Factory и участвующих точках Shake Shack.

Минусы: Хотя вы можете окупить 250 долларов за счет дополнительных преимуществ карты, многие кредиты сопровождаются рядом оговорок, из-за которых их сложно отслеживать. Например, вы можете получить гостиничный кредит в размере 100 долларов, который можно потратить на соответствующие рестораны, спа и курортные мероприятия, если вы забронируете двухдневное пребывание через The Hotel Collection.

Кому следует подавать заявление? Люди, которые ищут лучшую в своем классе карту для покупок на еду, обнаружат, что они щедро вознаграждены Amex Gold.

Кто должен пропускать? Помимо определения того, оправдывают ли ваши расходы высокую годовую плату, вам понадобится кредит от хорошего до отличного, чтобы получить право на эту карту.

Прочтите наш полный обзор карты American Express Gold Card.

Карта Blue Cash Preferred® от American Express: кредитная карта с лучшими вознаграждениями

Почему мы выбрали ее: Эта лучшая кредитная карта American Express — наша любимая карта для семей, предлагающая прибыльный возврат наличных в размере 6% в U.S. супермаркетов (покупки до 6000 долларов в год, затем 1%) и лучший в своем классе кэшбэк в размере 6% на отдельные потоковые сервисы. Вы также получите 3% кэшбэка на заправочных станциях и транспорте в США и 1% кэшбэка на обычные покупки.

Плюсы: В дополнение к солидным базовым вознаграждениям Blue Cash Preferred рекламирует долгую (иш) 12-месячную начальную годовую ставку 0% на новые покупки (затем переменная от 13,99% до 23,99%) и щедрое приветственное предложение ( кредит на выписку в размере 150 долларов после потраченных 3000 долларов в течение первых шести месяцев и 20% возврата на Amazon.com на карту в первые шесть месяцев, до 200 долларов назад), что делает ее отличным вариантом для семей, собирающихся совершить крупную покупку. Менее известные льготы включают бесплатное членство в ShopRunner (требуется регистрация), доступ к AmexOffers (требуется регистрация) и ряд средств защиты покупок, например расширенная гарантия (при соответствующих гарантиях сроком на пять лет или меньше вы можете добавить два года к первоначальной гарантии производителя. гарантия).

Минусы: Есть несколько предостережений, связанных с бонусными наградами, а именно ограничение в 6000 долларов на U.S. покупки в супермаркете и тот факт, что вознаграждения в размере 3% и 6% доступны только в США. Годовая плата в размере 95 долларов, хотя и отменена в первый год, может отпугнуть некоторых соискателей.

Кому следует подавать заявление? Семьи, которые тратят 3200 долларов и более в супермаркетах США, окупят годовую плату в размере 95 долларов плюс некоторая сумма — и, вероятно, выйдут вперед в долгосрочной перспективе, учитывая дополнительные категории вознаграждений по карте.

Кто должен пропускать? Семьи, которые тратят менее 3200 долларов в супермаркетах США, могли бы лучше обслуживаться с помощью карты Blue Cash Everyday Card от American Express, которая предлагает более низкие вознаграждения по аналогичным категориям бонусов без ежегодной платы.Кроме того, вам понадобится хороший кредит (670 баллов или выше), чтобы пройти квалификацию.

Прочтите нашу полную версию Blue Cash Preferred® Card из обзора American Express.

Discover it® Cash Back: Лучшая ротационная кредитная карта с возвратом наличных в категории

Почему мы выбрали ее: Этот основной продукт отрасли, по сути, устанавливает правила ротации кредитных карт с возвратом наличных: держатели карт получают 5% кэшбэка по ротационным категориям до 1500 долларов США при комбинированных покупках каждый квартал (требуется регистрация), затем кэшбэк 1% на все покупки.

Плюсы: В дополнение к надежной программе вознаграждений за возврат наличных, Discover it рекламирует конкурентоспособную 14-месячную начальную годовую процентную ставку 0% на покупки и переводы баланса (затем переменная от 11,99% до 22,99%). Он также предлагает ряд удобных для потребителей преимуществ, в том числе бесплатную оценку FICO, отсутствие комиссий за зарубежные транзакции и отсутствие комиссии за первый пропущенный платеж (до 40 долларов за любой пропущенный платеж после этого). В качестве приветственного предложения Discover также будет компенсировать весь кэшбэк, который вы заработали в конце первого года.

Минусы: Кэшбэк в размере 5% зависит от этого ежеквартального лимита (1500 долларов в комбинированных покупках, затем 1%), и вам нужно будет регистрироваться в чередующихся категориях возврата денег каждый квартал, чтобы получить бонусный возврат. Ознакомьтесь с календарем Discover it Cash Back 2021, чтобы ознакомиться с избранными категориями.

Кому следует подавать заявление? Любой, кто не против отслеживать чередующиеся категории кэшбэка, получит большую ценность от Discover it Cash Back, особенно если они ищут карту с сильным бонусом в первый год.Максимизаторы вознаграждения также могут рассмотреть возможность добавления этой карты в свой пластиковый арсенал. (Получите советы по максимальному использованию преимуществ кэшбэка Discover it.)

Кому следует пропустить? Чередующиеся категории меняются из года в год, поэтому, если вы хотите получить дополнительный кэшбэк за определенный тип покупок, вам лучше выбрать более адресную бонусную карту. И, если вы ищете бонусную карту, которая немного дешевле в обслуживании, подумайте о кредитной карте с фиксированной ставкой возврата денег.

Прочтите наш полный обзор Discover it Cash Back.

Кредитная карта Bank of America® Customized Cash Rewards: лучше всего подходит для индивидуальных категорий бонусов

Почему мы выбрали ее: Эта карта Bank of America без годовой платы позволяет вам выбрать категорию бонусов с возвратом наличных 3%. Держатели карт могут выбирать между бензином, покупками в Интернете, обедом, путешествием, аптекой или ремонтом и меблировкой дома. Они также получают конкурентоспособный кэшбэк в размере 2% от продуктовых магазинов и оптовых покупок в клубах. Тем не менее, возврат 3% и 2% бонусов ограничен суммой 2500 долларов при совмещенных покупках в квартал.

Плюсы: Карта также рекламирует конкурентный бонус за регистрацию, особенно для карты без годовой платы: держатели карт зарабатывают 200 долларов в виде онлайн-денежных вознаграждений, когда тратят 1000 долларов в первые 90 дней. (Это одно из самых высоких традиционных предложений кэшбэка на рынке, хотя некоторые другие карты, такие как Chase Freedom Unlimited®, имеют более низкий порог расходов в 500 долларов за тот же период времени.) Кроме того, существует продолжительная начальная годовая процентная ставка 0% на новые покупки: 15 расчетных циклов, затем от 13,99% до 23.99% переменная. (Узнайте, как получить максимальную выгоду от кредитной карты Bank of America Customized Cash Rewards.)

Минусы: Бонус 3% и 2% кэшбэк подлежат комбинированному ограничению покупок в размере 2500 долларов каждый квартал. Ваши варианты погашения вознаграждений ограничены вариантами возврата денег, такими как выписки по счетам, чеки или прямой депозит на текущий или сберегательный счет Bank of America.

Кому следует подавать заявление? Непоследовательные покупатели могут получить выгоду от возможности настроить эту категорию бонусов, тем более что вы можете изменять свой выбор каждый календарный месяц.А владельцам текущих счетов Bank of America следует придать дополнительный вес этой карте с возвратом денег, поскольку они могут заработать от 25% до 75% прироста вознаграждения, если у них есть сбережения в размере 20 000 долларов США или более по программе Bank of America Preferred Rewards.

Кто должен пропускать? Крупные спонсоры и владельцы счетов, не принадлежащих к Bank of America, могли бы зарабатывать больше с другими картами возврата денег, которые не имеют ограничения по категориям бонусов.

Прочтите наш полный обзор кредитной карты Bank of America Customized Cash Rewards.

Карта Blue Cash Everyday® от American Express: Лучшая для экономных семей

Почему мы выбрали ее: Одна из лучших кредитных карт категории с фиксированными бонусами, эта альтернатива Blue Cash Preferred позволяет вам зарабатывать щедрые вознаграждения на обычные повседневные расходы, пропуская годовая плата. Держатели карт получают 3% кэшбэка в супермаркетах США (до 6000 долларов в год при покупках, затем 1%), 2% кэшбэка на заправках в США и некоторых универмагах США и 1% кэшбэка при обычных покупках.

Плюсы: Карта рекламирует достойное приветственное предложение (кредит в размере 100 долларов США, если вы потратите 2000 долларов в первые шесть месяцев, и 20% возврата на покупки Amazon.com по карте в течение первых шести месяцев, до 150 долларов назад) и конкурентоспособная 15-месячная начальная годовая процентная ставка 0% на покупки (затем переменная от 13,99% до 23,99%).

Минусы: Бонусные вознаграждения менее щедры, чем у Blue Cash Preferred, хотя и с аналогичными оговорками: 3% -ный кэшбэк ограничен 6000 долларов в год (затем 1%), а категории бонусов действуют только в США.Чтобы получить вознаграждение, вам нужно будет накопить как минимум 25 долларов наличными. (Узнайте больше о программе American Express Membership Rewards.)

Кто должен подать заявку? Семьи, которые тратят менее 3200 долларов в год в супермаркетах США, могут пользоваться наградами Blue Cash Everyday, не беспокоясь о возмещении годовой платы.

Кто должен пропускать? И наоборот, семьям, которые тратят более 3200 долларов в год, вероятно, лучше приобрести Blue Cash Preferred.

Прочтите наш полный обзор Blue Cash Everyday Card от American Express.

Citi® Diamond Preferred® Card: Лучшая кредитная карта для перевода баланса

Почему мы выбрали ее: Эта кредитная карта Citi без ежегодной комиссии рекламирует одну из самых длинных начальных годовых годовых на 0%, доступных в настоящее время: 0% для 18 месяцев, затем от 14,74% до 24,74% переменной. Переводы баланса должны быть выполнены в течение первых четырех месяцев после открытия счета.

Плюсы: 18-месячная начальная годовая процентная ставка 0% также распространяется на покупки (затем 14.От 74% до 24,74% переменной). Хотя карта не предусматривает традиционной бонусной программы, вы сможете воспользоваться некоторыми популярными преимуществами Citi, включая Citi Easy Deals, Citi EntertainmentSM и Citi Flex Plan. Узнайте больше о лучших кредитных картах Citi.

Минусы: Вы будете платить комиссию за перевод баланса в размере 3% от вашего баланса или 5 долларов США, в зависимости от того, что больше, хотя, по общему признанию, комиссии за перевод баланса чрезвычайно редки для карт с начальным годовым доходом 0% и 3%. размер комиссии превосходит предыдущее предложение Citi Diamond Preferred (5% от переведенного баланса).

Кому следует подавать заявление? Кто-то, желающий погасить существующий долг по кредитной карте с высокими процентами, может сильно повлиять на это выдающееся предложение кредитной карты с переводом остатка. И карта — отличный вариант для людей, которые активно избегают вознаграждений, чтобы избежать соблазна потратить слишком много средств, пытаясь выйти из тени.

Кто должен пропускать? С другой стороны, отсутствие у карты традиционной программы вознаграждений может сделать ее менее подходящей для тех, кто ищет более долгосрочные выгоды.

Прочтите полный обзор Citi Diamond Preferred Card.

Citi® Double Cash Card: Лучшая кредитная карта с фиксированной ставкой для возврата денег

Почему мы выбрали ее: Citi Double Cash предлагает 2% возврат наличных за все покупки (1% по мере ваших расходов; 1% по мере оплаты покупок вниз), что делает ее лучшей на рынке кредитной картой с фиксированной ставкой и без ежегодной комиссии. (Большинство карт с фиксированной ставкой, без годовой комиссии с возвратом наличных средств предлагают возврат около 1,5% от всех покупок.)

Плюсы: Карта также рекламирует сверхконкурентное предложение по переводу баланса в виде 18-месячного вводного 0% Годовая процентная ставка по переведенным остаткам (тогда 13.От 99% до 23,99% переменной). Citi Double Cash предлагает множество простых вариантов погашения, включая выписку по кредитам, прямой перевод на текущий или сберегательный счет, отправленные по почте чеки или подарочные карты.

Минусы: Самым большим недостатком Citi Double Cash является отсутствие бонуса за регистрацию, который предлагают многие карты возврата денег с фиксированной ставкой 1,5%, такие как Capital One Quicksilver или Chase Freedom Unlimited, так что вы пожертвуете кратковременный прирост долгосрочной стоимости при подаче заявки. (Посмотрите, как текущий 1.5% возврат по кредитным картам. Сравните)

Кто должен подать заявку? Если вы хотите перевести баланс, но хотите получить карту, которая в конечном итоге приносит вознаграждение, Citi Double Cash — это то, что вам нужно. Его уникальная структура вознаграждений, которая позволяет вам получить дополнительный кэшбэк в размере 1% при оплате покупок, служит дополнительным бонусом для людей, которые хотят получать вознаграждения таким образом, чтобы поощрять ответственное использование.

Кто должен пропускать? Любой желающий получить бонус за регистрацию захочет поискать где-нибудь еще.

Прочтите наш полный обзор Citi Double Cash Card.

Chase Freedom Unlimited®: лучший вариант для фиксированной ставки и бонусного кэшбэка

Почему мы выбрали его: Chase недавно обновил свою популярную карту Freedom Unlimited без ежегодной платы, включив в нее прибыльные категории бонусов. В дополнение к фиксированному кэшбэку в размере 1,5% от общих покупок держатели карт теперь получают 5% кэшбэка за покупки Lyft (до марта 2022 года), 5% кэшбэка за путешествия, забронированные через Chase Ultimate Rewards, 3% кэшбэк на обеды и 3% кэшбэк с покупок в аптеке.

Плюсы: Freedom Unlimited также предлагает бонус за регистрацию с одним из самых низких пороговых значений расходов на рынке: держатели карт зарабатывают кэшбэк в размере 200 долларов, потратив 500 долларов в первые три месяца. Он также рекламирует 15-месячную начальную годовую процентную ставку 0% на покупки (затем от 14,99% до 23,74%).

Минусы: В зависимости от ваших привычек в расходах и уровня ваших обязательств, вы могли бы зарабатывать больше с помощью ротационной карты возврата денег бонусной категории, такой как Chase Freedom Flex.(Узнайте больше о Chase Freedom Unlimited и Chase Freedom Flex.) Вы также можете потенциально заработать больше, по крайней мере, в долгосрочной перспективе, с Citi Double Cash Card, которая, как мы ранее упоминали, предлагает полные 2% наличных. возврат на все покупки (1%, когда вы потратите; 1%, когда вы оплатите потраченные деньги).

Кому следует подавать заявление? Любой, кто ищет универсальную карту возврата денег с бонусом за регистрацию, будет хорошо обслужен Chase Freedom Unlimited. Это также хорошая карта-компаньон для людей, у которых есть другие кредитные карты Chase, поскольку эмитент позволяет переводить баллы между учетными записями.

Кто должен пропускать? Для этой кредитной карты без годовой комиссии требуется хороший кредит (670 баллов или выше), поэтому людям с плохой, справедливой или плохой кредитной историей следует рассмотреть другие варианты. Если вы студент, вы потенциально можете претендовать на кредитную карту Chase Freedom Student, которая предлагает 1% кэшбэка за все покупки, бонус за регистрацию в размере 50 долларов США, если вы сделаете первую покупку в течение трех месяцев после открытия счета, и 20 долларов США. вознаграждение за хорошую репутацию в годовщину вашей учетной записи каждый год в течение первых пяти лет.

Прочтите наш полный обзор Chase Freedom Unlimited.

Кредитная карта Capital One Venture Rewards: Лучшая кредитная карта для путешествий

Почему мы выбрали ее: Эта карта Capital One предлагает двойные мили за все покупки за годовой сбор в размере 95 долларов. вознаграждает кредитную карту.

Плюсы: Кредитная карта Venture Rewards в настоящее время рекламирует приятный бонус за регистрацию. Держатели карт могут заработать до 100 000 бонусных миль, если потратят 20 000 долларов в первые 12 месяцев.Это составляет около 1 667 долларов в месяц, но если это кажется сложной задачей, пока что не передавайте карту; вы все равно можете заработать 50 000 бонусных миль, если потратите 3000 долларов в течение первых трех месяцев. Карта также рекламирует ряд дополнительных туристических льгот, в том числе отсутствие комиссий за зарубежные транзакции, кредит до 100 долларов для Global Entry или TSA Precheck, страхование от несчастных случаев во время путешествия и страхование аренды автомобиля.

Минусы: Самым большим недостатком является относительно тонкий список партнеров по трансферам Capital One, который, в частности, не включает крупную U.С. авиакомпания.

Кому следует подавать заявление? Часто путешественники, стремящиеся избежать дорогостоящих ежегодных сборов от 150 до 550 долларов, связанных с другими выдающимися картами в категории путешествий, могут посчитать Venture Rewards отличным выбором.

Кто должен пропускать? Для тех, кто стратегически расходует деньги, и путешественников, путешествующих по роскоши, вероятно, лучше будет использовать туристические карты премиум-класса, такие как Chase Sapphire Reserve или Platinum Card® от American Express. Если ваш кредит справедливый, ваши шансы на одобрение венчурного предприятия низкие, но вы можете рассмотреть возможность использования кредитной карты Capital One VentureOne Rewards, которая предлагает более низкие вознаграждения (1.25X миль за покупку), но имеет более низкий порог входа.

Прочтите наш полный обзор кредитной карты Capital One Venture Rewards.

American Express Blue Business Cash ™ Card: Лучшая бизнес-кредитная карта

Почему мы выбрали ее: Amex Blue Business Cash Card, возможно, лучшая бизнес-кредитная карта на рынке: она предлагает щедрый возврат денег в размере 2%. первые 50 000 долларов США в рамках соответствующих критериям покупок каждый календарный год (после этого — возврат 1%) — без годовой платы.

Плюсы: Карта также предлагает ряд решений для денежных потоков.Держатели карт получают начальную годовую ставку 0% на новые покупки в течение первых 12 месяцев членства по карте (затем от 13,24% до 19,24%, переменная). Они также получают доступ к расширенной покупательной способности, функции Amex, которая позволяет вам тратить сверх вашего кредитного лимита на основе определенных факторов (и получать вознаграждение за эти расходы), а также к условиям рабочего капитала, которые помогают в управлении платежами поставщикам через шесть месяцев карточное членство (действуют условия).

Минусы: Как мы уже упоминали, существует ограничение в размере 50 000 долларов США на покупку 2% ставки возврата наличных (затем 1%), и нет приветственного предложения.Таким образом, вы можете зарабатывать больше, по крайней мере в краткосрочной перспективе, с Capital One Spark Cash for Business, который предлагает 2% кэшбэка за все покупки (без ограничения) и щедрый бонус за регистрацию (500 долларов после того, как потратите 4500 долларов в первые три месяца), хотя и с годовой оплатой 95 долларов, отказался от первого года.

Кому следует подавать заявление? Владельцы бизнеса, которым нужны решения для движения денежных средств, а также владельцы бизнеса, которые тратят менее 50 000 долларов в год, должны рассматривать эту карту как лучший вариант.

Кто должен пропускать? Если вы регулярно тратите более 50 000 долларов в год или хотите получить приветственный бонус, вы можете выбрать другую бизнес-кредитную карту, например, вышеупомянутую Capital One Spark Cash for Business или Ink Business Unlimited® Credit Card, которая предлагает 1,5% на каждую покупку без годовой платы, а также бонусный возврат в размере 750 долларов США после того, как вы потратите 7500 долларов на покупки в течение трех месяцев с момента открытия счета.

Прочтите наш полный обзор карты American Express Blue Business Cash Card.

Карта Chase Sapphire Reserve®: лучшая туристическая кредитная карта премиум-класса

Почему мы выбрали ее: Эта премиальная кредитная карта Chase поставляется с роскошными туристическими льготами, включая доступ в зал ожидания, годовой кредит в размере 300 долларов на дорожные покупки (плюс бензин и продукты) покупок до 31 декабря 2021 г.), кредит в размере до 100 долларов США для Global Entry или TSA PreCheck и 3-кратные баллы, заработанные в поездках (после получения годового кредитного кредита) и ресторанах.

Плюсы: Дорожный кредит на 300 долларов по карте очень легко погасить.Когда вы совершаете соответствующую покупку, вам автоматически будет предоставлен кредит на выписку до тех пор, пока вы не достигнете предела в 300 долларов. (Узнайте больше о том, как работает кредит на поездку Chase Sapphire Reserve.) В настоящее время карта рекламирует свой самый высокий бонус за регистрацию с момента запуска в 2017 году: 60000 баллов за потраченные 4000 долларов в первые три месяца, что составляет около 900 долларов при бронировании путешествия через Погоня за Ultimate Rewards.

Минусы: Вы заплатите 550 долларов в год за все эти льготы, которые не так легко окупить, если вы не часто путешествуете.

Кому следует подавать заявление? Даже умеренные тратящие деньги могут извлечь большую выгоду из Chase Sapphire Reserve, если они тратят не менее 300 долларов США на туристические покупки каждый год, поскольку основной кредит на поездки имеет большое значение для оправдания годовой платы за карту в 550 долларов.

Кто должен пропускать? Chase Sapphire Reserve предназначен для людей с отличной кредитной историей (740 баллов и выше), поэтому, если ваш балл упадет ниже этого порога, подождите, пока вы подаете заявку. Кроме того, если вы видите звезды за годовую плату за карту, подумайте о карте Chase Sapphire Preferred Card, которая дает некоторые из тех же преимуществ, включая щедрый бонус за регистрацию и гибкие варианты погашения за годовой сбор в размере 95 долларов.

Прочтите наш полный обзор резервной карты Chase Sapphire.

Secured Mastercard® от Capital One: Лучшая защищенная кредитная карта