Лучшие дебетовые карты 2021 года — какую карту выбрать, информация по кэшбеку и бонусам

Подобрать дебетовую карту

Среди такого разнообразия параметров не каждый сможет легко решить, какую карту лучше оформить. Мы постарались облегчить эту задачу. Чтобы вы могли без труда определить, какая дебетовая карта лучше, не тратя на сравнение силы и время, мы ежемесячно составляем рейтинг продуктов разных банков. Он строится исходя из анализа различных параметров.

На сайте Выберу.Ру вашему вниманию предлагаются лучшие дебетовые карты с процентом на остаток – 2021, рейтинг составлен на основе различных показателей и регулярно обновляется. Мы собрали лучшие предложения по каждому региону. Чтобы определить, какую банковскую карту лучше выбрать, сопоставьте условия использования различных банковских продуктов. Самостоятельно принять не всегда просто.

Какую дебетовую карту лучше выбрать?

Чтобы определить достойную дебетовую карту – можно использовать готовые оценки. С целью упросить ваш поиск, мы составили рейтинги по различным основным параметрам. К примеру, по отдельным спискам собраны карты с процентом на остаток, предложения для тех, кто любит ходить по магазинам и путешествовать, для автомобилистов и геймеров.

С целью упросить ваш поиск, мы составили рейтинги по различным основным параметрам. К примеру, по отдельным спискам собраны карты с процентом на остаток, предложения для тех, кто любит ходить по магазинам и путешествовать, для автомобилистов и геймеров.

Рейтинги составлены по месяцам с учетом специфики каждого продукта. По рубрикам вы легко сможете понять, какую банковскую карту лучше выбрать, оценив продукты по каждому списку. Наиболее выгодные предложения входят в топ-3, остальные предложения сгруппированы ниже – лучшие идут в начале перечня, наименее выгодные располагаются в самом низу.

Каждый рейтинг дебетовых карт составлен с учетом оценки каждой опции. В соответствии с ним сгруппированы конкретные наименования продуктов различных банков. Так, для у карт с процентом на остаток – 2021 сопоставляется величина и условия получения средств, которые начисляются за расчетный период. Общими параметрами для сравнения являются надежность банка, его позиции в рейтингах. Карты с процентом на остаток оцениваются с учетом разнообразия категорий продуктов, реальной прибыли, которую дает клиенту программа лояльности банка. Сравниваются условия начисления денег, продолжительность действия бонусов, если дебетовая карта, помимо денежного счета, имеет еще и балловый.

Сравниваются условия начисления денег, продолжительность действия бонусов, если дебетовая карта, помимо денежного счета, имеет еще и балловый.

Вам не обязательно сравнивать показатели самостоятельно. Вы можете воспользоваться выводами наших специалистов, чтобы понять, какую банковскую карту лучше выбрать, если вам необходим дебетовый продукт.

Какую дебетовую карту выбрать – с процентом на остаток, кэшбэком или без дополнительных опций, – решать клиенту. Мы постарались максимально облегчить эту задачу. В рейтингах не только карты дебетовые, но и кредитные – с их особенностями вы можете ознакомиться на другой странице нашего сайта.

Какой картой выгодно пользоваться в Кыргызстане? (обзор)

Дебетовые карты – наиболее распространенный в Кыргызстане вид платежных карт. Функции дебетовой карты просты и понятны: она служит для совершения покупок, оплаты услуг, получения наличных денег в банкоматах. Для всех, кто интересуется условиями оформления или раздумывает, какую карту выбрать, «Акчабар» подготовил небольшой обзор дебетовых карт международных платежных систем.

БАНК «БАЙ ТУШУМ»

Дебетовая карта Visa Classic

Бонусы:

- Бесплатные выпуск и первый год обслуживания;

- Без минимального остатка;

- Бесплатное обналичивание в любых банкоматах КР два раза в месяц;

- Бесплатное SMS-информирование;

- На остаток на карте в сомах начисляется до 5% годовых.

Оформить карту можно здесь.

* После завершения срока действия – бесплатно, в случае утери – 200 сомов.

**Срочный выпуск карты осуществляется за 2 дня, в Бишкеке — 5 дней, 10 дней с доставкой в регионы.

«РСК Банк»

Дебетовая карта Mastercard Standard

Бонусы:

Для держателей карт «РСК Банка» предоставляется ряд скидок в разных торговых точках. Скидка может быть от 5% до 15% в зависимости от вида карты. Выше всего скидки по картам премиум-класса, максимальные – у держателей карт Visa Infinite.

Так, доступны скидки в следующих точках:

Urban Kross (магазин обуви) – 5%.

«ФармСтор» (сеть аптек) – 5%.

Магазин Business Lady – 5%.

Магазин одежды By Murat Istanbul – 5%.

Отель Smart Hotel: Visa Infinite – 25%, остальные карты – 10%.

Сеть магазинов обуви Basconi – 8% для всех держателей карт банка.

Сеть магазинов обуви и сумок Nursace – 10% для всех держателей карт банка.

Ресторан The Host – 10% для всех держателей карт банка.

Магазин спортивной одежды Karven – 10% для всех держателей карт банка.

Сеть баров & караоке «40х40»: Visa Infinite – 10%, остальные карты – 5%.

Магазин Podium: премиальные карты (Visa Infinite, Visa Gold, Masterсard Gold, Visa Business) – 15%; классические (Visa Classic, Visa Classic Unembossed, Masterсard Standard) – 10%; электронные (Maestro, «Элкарт», «Алайкард») – 5%.

Магазин Asian cosmetics: Visa Infinite – 10%, остальные карты – 5%.

- Кешбэк при заправке в сети АЗС Red Petroleum.

При заправке в сети АЗС Red Petroleum в течение месяца на сумму, превышающую 3 тысячи сомов, клиент получает 5% от суммы обратно. Сумма бонуса рассчитывается отдельно по итогам каждого месяца. Кешбэк не может превышать 12 тысяч 500 сомов.

Оформить карту можно здесь.

* После завершения срока действия – бесплатно, в случае утери – 500 сомов.

«Кыргызкоммерцбанк»

Дебетовая карта Mastercard Standart Contactless

- Бесплатное снятие наличных в любом банкомате КР;

- 5% доход на остаток на карте в сомах;

- 1% кешбэк на любые оплаты картой;

- BOOKING.COM + 7% кешбэка;

- Мультивалютный счет: сомы, доллары США, евро;

- Contactless – технология бесконтактных платежей;

- Выпуск и ежегодное обслуживание: бесплатно в течение пяти лет · Бесплатные онлайн-заказ (активная ссылка https://ordercards.kkb.kg/#/cards) и доставка в любую точку КР.

Оформить карту можно здесь.

* После завершения срока действия – бесплатно, в случае утери – 200 сомов.

«Оптима Банк»

Дебетовая карта Visa Classic

Бонусы:

Сеть магазинов мужской, женской и детской одежды SELA – 5%.

Магазин Chicco – 3%.

Салон мужской одежды «Эсквайр» – 15%.

Сеть магазинов обуви ETOR – 5%.

Детская обувь MINIMEN – 5%.

Сеть магазинов мужской и женской одежды Firma – 8%.

Фитнес-центр Lovely Mama – 10%.

Grand Hotel – 10%.

Гостиница Golden Dragon – 15%.

Караоке-бар и караоке-клуб люкс «40х40» – 10%.

Кафе Kent – 15%.

Shisha бар – 5%.

Пиццерия New York Pizza – 5%.

Ресторан Four Seasons – 5%.

Бар Livebar Rooms – 5%.

Greenwich Beer Pub – 10%.

Сеть аптек «Аптека 5+» – 5%.

Сеть аптек «Лекарь» – 5%.

Салоны красоты «У подруг VIP» – 10%.

Международный медицинский центр «On Clinic – Бишкек» – 15%.

Косметологическая компания Profus – 15%.

Сеть магазинов Euphoria Parfums – 3%.

* После завершения срока действия – бесплатно, в случае утери – 200 сомов.

* В сети устройств «Оптима Банка» и АО «АТФБанк».

«Демир Банк»

Дебетовая карта Visa Classic Paywave

Бонусы:

Бутик одежды BRAND MIXX – 5%.

Салон свадебной одежды Cosmo Bella – 10%.

Магазин одежды Emilio Guido – 5%.

Салон одежды FIRMA – 8%.

Салон женской одежды Isabel Garsia – 10%.

Бутик одежды Imperial – 8%.

Бутик одежды Sela – 7%.

Магазин обуви Basconi – 8%.

Бутик обуви ETOR – 5%.

Магазин обуви LION – 5%.

Магазин обуви «Идеальная пара» – 5%.

«Куликовский торт» – 3%.

KARVEN SPORT SHOP – 10%.

Магазин игрушек Magic – 7%.

Ресторан Ottoman Huggo – 10%.

Ресторан Francesco – 10%.

Ресторан Navigator – 5%.

New York Pizza – 10%.

Ресторан Prego – 5%.

Ресторан Red cow – 10%.

Ресторан Sushi room – 10%.

Zavod Pub – 10%.

Ресторан «12 каминов» – 10%.

Ресторан «Охота на овец» – 10%.

Чайхана «НАВАТ» – 5%.

* После завершения срока действия – бесплатно, в случае утери – 500 сомов.

* Снятие в банкоматах «Демир Банка» и банков-партнеров.

** В сомах – бесплатно, в долларах – 0.5%.

KICB

Дебетовая карта Visa Classic

Бонусы:

- Скидки от 3%.

Бутик Brand MIXX – 5-10%.

Магазин обуви Salamander – 5%.

Магазин KOTON – 5%.

Pierre Cardin – 5%.

Бутик MIA – 5-10%.

Бутик Levis – 5-10%.

Adriano Coffee – 5%.

Sierra – 3.5%.

Zolden Beer – 5-10%.

Ресторан The Host – 5%.

Кафе «Навигатор» – 5-10%.

Кафе «Уголек» – 5-10%.

Караоке-бар «40х40» – 5-10%.

Ресторан «12 каминов» – 10%.

New York Pizza – 15%.

Этнокомплекс «Супара» – 10%.

Отель ONYX – 5-10%.

Гостиница «Жаннат» – 3-10%.

Гостиница «Достук» – 5%.

Фитнес-клуб Life Fitness – 5-10%.

Клиника Vita Dent – 10%.

Стоматология Biodent – 10%.

* После завершения срока действия – бесплатно, в случае утери – 560 сомов.

* Снятие в банкоматах KICB и дружественной сети.

«Коммерческий банк Кыргызстан»

Дебетовая карта Visa Classic

Бонусы:

Скидки от 3%.

Бутик детской одежды Kids Showroom – 5%.

Бутик детской спортивной одежды Sport kids – 5%.

Бутик ETRO – 10%.

Бутик LTB jeans – 5%.

Магазин обуви Obuv.com – 5%.

Магазин обуви «ПАСО» – 15%.

Бутик женской одежды и аксессуаров Dress Express – 10%.

Магазин обуви Golden Lady – 10%.

Магазин Manifesto – 10%.

Магазин спортивной одежды Joma – 10%.

Сеть женской молодежной одежды MIA – 3%.

Бутик женской одежды премиум-класса White House – 15%.

Магазин «Леди стиль XXL» – 5%.

Бутик мужской и женской одежды «$клад» – 15%.

Бутик мужской и женской одежды Opium – 15%.

Магазин «Все для шитья» – 5%.

Салон красоты Happy – 10%.

Фитнес-клуб «К2» – 20%.

Салон «У подруг» – 10%.

Бар LiveBar – 5%.

Кафе «СЕРЕ» – 15%.

Этнокомплекс «Супара» – 5%.

Лаборатория Бонецкого – 3%.

Гостиница «Достук» – 5%.

Пункт замены масел MANNOL – 5%.

Дебетовые карты 2021 ТОП 20

Дебетовая карта – платежный инструмент, который позволяет распоряжаться денежными средствами, хранящимися на лицевом счете держателя карты. Она может использоваться для получения социальных выплат, денежных переводов, безналичных расчетов в магазинах. Возможности кредитных и дебетовых карт практически одинаковы. Их основное отличие состоит в том, что на дебетовой карте хранятся собственные средства клиента, а на кредитной – средства банка, которыми держатель карты может распоряжаться в рамках кредитного договора. При этом к дебетовой карте может быть подключен овердрафт – услуга, позволяющая списывать со счета больше средств, чем на нем хранится в данный момент времени.

В каком банке лучше сделать карту?

Прежде чем выбрать дебетовую карту, необходимо определить приоритетные цели ее использования. Это поможет вам оценить возможности той или иной карты с учетом задач, важных именно для вас. При выборе дебетовой карты обращайте внимание на следующие критерии:

Это поможет вам оценить возможности той или иной карты с учетом задач, важных именно для вас. При выборе дебетовой карты обращайте внимание на следующие критерии:

- стоимость выпуска и обслуживания;

- начисление процентов на остаток по счету;

- наличие кэшбэка за покупки;

- функциональные возможности;

- безопасность.

Если вы планируете часто использовать карту в качестве платежной, заранее определите, в каких магазинах вы будете ее использовать. Так вы сможете выбрать карту с наиболее высоким кэшбэком, так как чаще всего большие проценты банки предлагают только на некоторые категории покупок.

Как заказать карту?

Ознакомиться с предложениями банков и сравнить дебетовые карты по различным параметрам вы можете на нашем сайте. Для удобства поиска предусмотрена возможность подбора карты с учетом наиболее значимых параметров – типа платежной системы, наличия бонусов и процентов на остаток. Заказать дебетовую карту вы можете онлайн, кликнув по кнопке «Оформить карту».

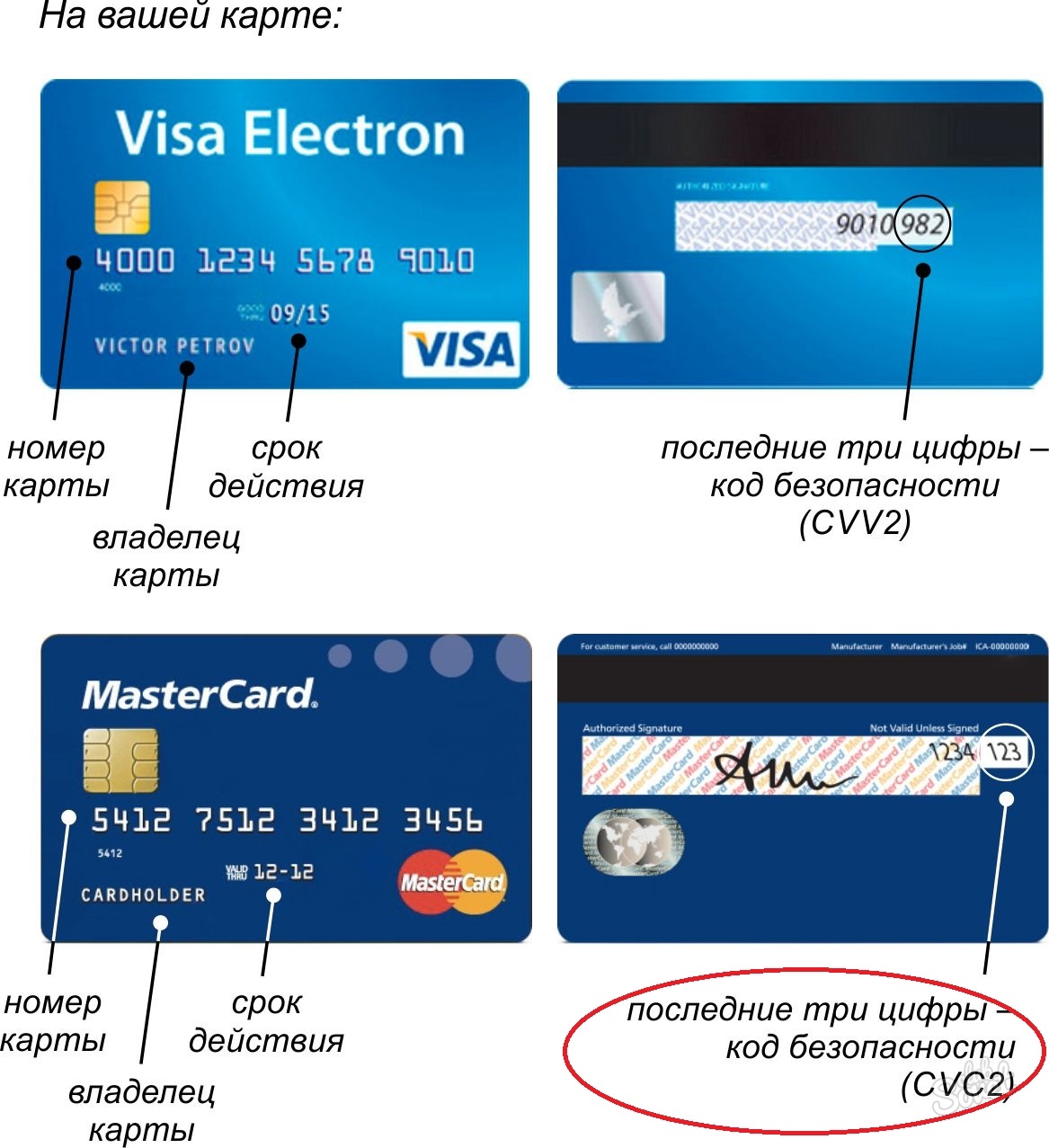

Срок действия банковской карты

Банковские карты имеют ограниченный срок действия, по истечении которого они не могут использоваться для расчетов или снятия наличных. Срок действия указывается на лицевой стороне карты в формате месяц/год. Когда период действия подходит к завершению, у владельца есть несколько вариантов действий:

- Если вас устраивает обслуживание в банке, и вы хотите продолжить пользоваться его услугами, карту необходимо перевыпустить. В большинстве случаев перевыпуск производится автоматически. Вы можете заранее обратиться в свой банк и подать заявление на перевыпуск, чтобы впоследствии не ждать, когда новая карта будет готова.

- Если вы больше не хотите использовать карту, вам необходимо ее закрыть.

Как закрыть карту?

Чтобы закрыть карту, вам необходимо обратиться в отделение своего банка и написать соответствующее заявление. Заранее узнайте, когда будет списана комиссия за обслуживание счета, и какие дополнительные услуги подключены к карте. Вам необходимо до закрытия карты отключить все платные услуги, чтобы уже после написания заявления не образовалась задолженность. После закрытия счета вы можете взять в банке справку, подтверждающую это.

Вам необходимо до закрытия карты отключить все платные услуги, чтобы уже после написания заявления не образовалась задолженность. После закрытия счета вы можете взять в банке справку, подтверждающую это.

Онлайн-заявка на дебетовую карту

Дополнительная информация по дебетовым картам в России

Мобільний банк monobank | Оформити кредитну картку онлайн

Мобільний банк monobank | Оформити кредитну картку онлайн👉 Wrong phone format

👉 Wrong email format

👉 Required field

Our QR-cat sent you an SMS with a link to install the application. Please check your inbox. 😉

Thanks

Sorry, could not send message. Please use the QR code

Close

Sorry, could not send message. Please try again later

Close

Нічого не знайдено

image/svg+xmlWe’ll calculate your personal credit limit without any interviews with brokers or journeys to the bank. We’ll only need photos of your passport and personal tax reference number

How to get a monobank card?

Take a photo of your passport and personal tax reference number

Choose to have the card delivered by the bank employee or pick it up at the nearest outlet. This is free

This is free

Eat, shake, pay

Pay at partner restaurants quickly and conveniently

No more waiting for the bill, the POS terminal and transfering tips to the waiter’s credit card.

Tariffs

We’ve got the best offer in Ukraine

| Grace period | Up to 55 days | Up to 62 days | |

| Interest rate per month | 3.1% | 3.5% | 3.33% |

| Cash withdrawal | 0.5% for personal funds 4% for loan proceeds | 1% for personal funds 4% for loan proceeds | 4% |

| Top up | Free | Free | Free |

| Interest on balance | 5% per annum | 4% per annum | |

| Cashback | Up to 20% | Up to 20% |

Mobile App

We’ve put in all our experience into creating the most convenient mobile app.

Payments

Statement

Card settings

Where else have you seen free money transfers?

Topping up the monobank card is free! Further on, top up your mobile phone, pay for utilities and other services without any fees. Even if you’re using loan funds! Transfer money to your contacts in just one tap — it’s even easier that you can imagine

All your expenses at the tip of your fingers

Always wanted to check how much of your money comes on unbridled joy? It’s simple now. Use the monobank card, and you’ll always be able to your expenses nice and structured

Forget everything you knew about banking

Install all the limits, including PIN request during purchases, all by yourself. Can’t find your card? Get it blocked to play it safe. Change your PIN right in the app without going to an ATM

This is just the beginning

Deposits with up to 10% per annum in hrivna and 1.

7% in a foreign currency

7% in a foreign currencyEstablish convenient deposits in the way that works best for you

We cover for possible expenses caused by transferring the money to the deposit

The bank is a member of the Deposit Guarantee Fund

Installments have never been so affordable

Say, you want to buy a phone for ₴10,000 on hire purchase over 6 months. All you need to do is to let us know in the app. And for your next purchase, you’ll pay in 6 parts. Just at 1.9% per month.

Here’s another example. In the middle of a month, you make a large purchase and you end up having no cash at the end of the month. With the monobank card, you can transfer any your expense of the past 7 days on hire purchase. And the money will return to your card immediately.

We return up to 20% of your purchases

Every month, you can choose two purchase categories in which we’ll return up to 20% of your expenses. But there’s more! Every month, you’ll receive 5% per annum of your personal card balance

Store other banks’ cards for simple and free top-up

Transfer money to people from your contact list or top up their phones

Get an interest on your personal balance — 5% per annum

Pay utility state bills free of any fees. Even against credit funds

Even against credit funds

Cash back real money from your purchases. No bonuses which heaven only knows where to use

Make regular payments? Any transaction can be repeated with just one tap any time

Credit

calculator Black Card Platinum card IRON card

Black Card

Platinum card

IRON card

Minimum payment

41.66 ₴

First payment date

До 30.06.20

Total loan cost

1 000 ₴

Grace period

До 30.06.20

The calculation is approximate, intended for informational purposes only, and based on the assumption that the customer makes the credit transaction at a point of sale.

Minimal credit amount: 1,000 uah.

Maximal credit amount: 100,000 uah.

Minimal credit period: not set.

Maximal credit period: 25 years.

How to get a monobank card?

Take a photo of your passport and personal tax reference number

Choose to have the card delivered by the bank employee or pick it up at the nearest outlet.

Please leave your phone number and we’ll send you a text message with a link to download the app Leave your phone number to register

Install the monobank app from App Store or Google Play

monobank for iPhone

iOS 10+

monobank for Android

Android 4.4+

QR code for downloading the app

Какую ванну выбрать

При выборе этих изделий в интернет-магазине «Акванет» https://www.aquanet.ru/ большое значение имеет материал их изготовления. И у акриловых, и у металлических ванн есть свои достоинства и недостатки.

Особенности акриловых ванн

Широкая популярность ванн из акрила обусловлена их легкостью, простотой установки, разнообразием дизайна, высоким уровнем комфорта и гигиеническими качествами. Благодаря гладкости своей поверхности они не задерживают частички грязи и капли воды, а потому способны самоочищаться.

Акриловая ванна Riho Doppio Plug&Play Источник: www.aquanet.ru

Ванны из акрила уязвимы к воздействию ударных нагрузок, однако при монтаже на каркас из стали они достаточно успешно противостоят деформациям. Каркас представляет собой раму, к которой прикреплены ребра жесткости, угловые опоры и регулируемые ножки. Предпочтение следует отдавать акриловым ваннам со сборными рамами и небольшим числом опорных точек. Если каркас является сварным, то он не сможет обеспечить высокую прочность чаши. Длительность службы акриловых ванн напрямую определяется толщиной наружного слоя:

Предпочтение следует отдавать акриловым ваннам со сборными рамами и небольшим числом опорных точек. Если каркас является сварным, то он не сможет обеспечить высокую прочность чаши. Длительность службы акриловых ванн напрямую определяется толщиной наружного слоя:

- два-три миллиметра – не больше пяти лет;

- четыре-пять миллиметров – семь-десять лет;

- пять-шесть миллиметров – десять-пятнадцать лет.

При выборе ванны из акрила необходимо учитывать, что данный материал изготавливается с применением разных технологий и композитов с различными эксплуатационными качествами. На основании данного критерия выделяют следующие разновидности этих изделий:

- Экструзионные ванны – производятся из АВС-пластмассы, выдавливаемого через щелевые насадки. В результате получаются неровные листы акрила с пористой структурой, уязвимые к разрушительному влиянию воды, загрязнений и острых предметов. Такие изделия подвержены деформациям и обладают недолгим сроком службы.

- Цельнолитые ванны – изготавливаются посредством заливки расплавленного полиметилметакрилата с дальнейшим отведением листа. Затвердевание осуществляется под давлением, благодаря чему обеспечиваются ровность полимерного слоя и высокая прочность чаши. Литьевые конструкции являются наилучшими по качеству, но при этом стоят значительно дороже экструзионных аналогов.

- Соэкструзионные ванны – их делают из полимерных сэндвич-панелей, нижняя часть которых состоит из АВС-пластмассы, а верхняя – из полиметилметакрилата. Такие конструкции обладают большей прочностью, чем экструзионные, однако характеризуются меньшей надежностью, чем литьевые. Большая часть соэкструзионных ванн относится к среднему ценовому сегменту.

Особенности металлических ванн

Для изготовления металлически ванн используются чугун и сталь. Чугунные ванны обладают следующими достоинствами:

Стальная ванна Kaldewei Conoduo

Источник: www. aquanet.ru

aquanet.ru

- высокая прочность и износоустойчивость;

- стойкость к воздействию агрессивных чистящих средств;

- способность долго сохранять тепло;

- отличные шумоизоляционные свойства.

В то же время чугунные ванны дорого стоят, имеют большой вес и сложны в установке. Поэтому многие потребители отдают предпочтение стальным ваннам, характеризующимся следующими преимуществами:

- Легкость конструкция. Стальная чаша средних размеров весит около тридцати килограммов, то есть в два раза меньше, чем чугунная.

- Простота перевозки, установки и подключения.

- Быстрое прогревание днища и стенок.

- Богатый выбор форм. Благодаря пластичности стали из этого материала изготавливают не только овальные и прямоугольные, но и круглые, асимметричные, многоугольные и треугольные ванны.

- Доступная стоимость – модель из стали стоит в два-три раза меньше, чем чугунное изделие таких же размеров.

При покупке стальной сантехники необходимо иметь в виду, что ее качество крайне неоднородно. Главным критерием выбора ванны из этого металла служит толщина стенок – она должна составлять не меньше трех с половиной миллиметров. Тонкостенные недорогие модели недостаточно прочны, неустойчивы и плохо удерживают форму.

Чугунная ванна Sharking SW-1013B Источник: www.aquanet.ru

Функциональность и качество стальных чаш зависят и от технологии их формовки. Бюджетные ванны изготавливают посредством горячего штампования из листов конструкционной стали, обладающей пластичностью, но характеризующейся невысокой коррозиеустойчивостью. На них наносят акриловую эмаль. Ванны из нержавеющей стали лучше противостоят повреждающим факторам, но стоят дороже и требуют особого ухода. Любые стальные ванны удерживают тепло хуже чугунных и характеризуются невысокими шумоизоляционными свойствами.

Любые стальные ванны удерживают тепло хуже чугунных и характеризуются невысокими шумоизоляционными свойствами.

Специальный налоговый режим для самозанятых граждан: Налог на профессиональный доход

Как стать налогоплательщиком налога на профессиональный доход

Чтобы использовать новый специальный налоговый режим, нужно пройти регистрацию и получить подтверждение. Без регистрации применение налогового режима и формирование чеков невозможно.

Регистрация в приложении «Мой налог» занимает несколько минут. Заполнять заявление на бумаге и посещать инспекцию не нужно. Доступны несколько способов:

- с использованием паспорта для сканирования и проверки, а также фотографии, которую можно сделать прямо на камеру смартфона;

- c использованием ИНН и пароля, которые используются для доступа в личный кабинет физлица на сайте nalog.

ru;

ru; - с помощью учетной записи Единого портала государственных и муниципальных услуг.

Способы регистрации:

- Бесплатное мобильное приложение «Мой налог»

- Кабинет налогоплательщика «Налога на профессиональный доход» на сайте ФНС России

- Уполномоченные банки

- С помощью учетной записи Единого портала государственных и муниципальных услуг

Регистрация занимает несколько минут. Заполнять заявление на бумаге не нужно. При регистрации в приложении «Мой налог» понадобится только паспорт для сканирования и проверки, а также фотография, которую можно сделать прямо на камеру

смартфона.

Регистрация очень простая. Вместо подписи заявления нужно просто моргнуть в камеру.

Приложение уже доступно для скачивания.

Скачать из App Store Скачать из Google PlayВеб-версия

Как использовать налоговый режим иностранцам

Иностранные граждане тоже могут применять специальный налоговый режим «Налог на профессиональный доход». Но не все иностранцы, а только граждане стран, входящих в Евразийский экономический союз: Беларуси, Армении, Казахстана и Киргизии.

Граждане этих четырех республик могут зарегистрироваться через мобильное приложение «Мой налог» или личный кабинет налогоплательщика НПД «Мой налог». Но регистрация возможна только по ИНН и паролю от кабинета налогоплательщика-физического лица. По паспорту

зарегистрироваться нельзя.

Но регистрация возможна только по ИНН и паролю от кабинета налогоплательщика-физического лица. По паспорту

зарегистрироваться нельзя.

Если у иностранного гражданина уже есть ИНН и пароль от кабинета налогоплательщика-физического лица, эти данные можно использовать для регистрации. Если ИНН или пароля пока нет, их легко получить в любой налоговой инспекции, которая занимается приемом граждан. Доступ к личному кабинету можно получить одновременно с постановкой на налоговый учет и присвоением ИНН. При обращении нужно иметь при себе документ, удостоверяющий личность.

Как получить доступ в личный кабинет налогоплательщика.

После регистрации иностранному гражданину будут доступны все возможности мобильного приложения. Он сможет применять налоговый режим на тех же условиях, что и граждане России.

Граждане других государств, не входящих в ЕАЭС, не могут применять специальный налоговый режим «Налог на профессиональный доход».

Как рассчитать сумму налога к уплате

Самостоятельно ничего считать не нужно. Применение налогового вычета, учет налоговых ставок в зависимости от налогоплательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы.

От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, которая облагается налогом на профессиональный доход.

- 1

Сформируйте чек

по каждому поступлению - 2

Укажите плательщика

и сумму дохода - 3

Отправьте чек покупателю

или распечатайте на бумаге

в течение

месяца Получайте информацию о начислениях налога онлайн

до 12-го числа

следующего месяца Узнайте сумму налога к уплате в приложении

до 25-го числа

следующего месяца Заплатите начисленный налог

удобным способом

Как управлять 10 кредитными картами и выбрать, какую из них использовать

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

С тех пор, как я начал писать о кредитных картах три года назад, количество кредитных карт в моем кошельке постоянно увеличивалось. Недавно я набрал двузначные числа, когда открыл свою десятую кредитную карту Chase Sapphire Reserve®.Хотя я и близко не подошел к крайним оптимизаторам кредитных карт, у которых есть более 30 кредитных карт, 10 карт по-прежнему намного выше среднего показателя по стране (четыре).

Не существует точного ответа на вопрос, сколько кредитных карт у вас должно быть, если вы несете ответственность за своевременную и полную выплату баланса каждый месяц. Я предпочитаю открывать больше кредитных карт, когда вижу в этом необходимость — это может быть финансирование предстоящих покупок, бронирование путешествия со скидкой или получение щедрого приветственного бонуса.

Существует множество способов выбрать лучшую кредитную карту, и ниже я подробно описываю свой процесс выбора и управления несколькими кредитными картами.

Когда открывать новую кредитную карту

Нет лучшего времени для открытия кредитной карты, но всплывают различные жизненные события и расходы, которые могут быть хорошей возможностью подать заявку на новую. Я рассматриваю различные факторы, прежде чем нажать кнопку «Подать заявку» в любом заявлении на получение кредитной карты.

Вот несколько вопросов, которые я задаю себе:

- Почему я хочу открыть кредитную карту? Я открыл новые карты, потому что хотел профинансировать крупные покупки, заработать щедрый приветственный бонус для будущей поездки и заработать первоклассные награды.

- Какие новые привилегии будет предлагать эта карта? Некоторые карты предлагают годовые кредиты, защиту от поездок и высокие ставки вознаграждения, что делает их выгодными. (Подробнее об этих преимуществах позже.)

- Стоит ли платить годовую плату? Некоторые кредитные карты имеют ежегодную комиссию выше 550 долларов, и тратить такую сумму на карту не имеет смысла для всех.

Большинство моих карт не имеют годовой платы или комиссии ниже 100 долларов, но бывают ситуации, когда я рассчитываю, что высокая годовая плата будет оправданной.Если вы сочтете, что годовая плата будет оправданной на начальном этапе, можно будет пересмотреть ее стоимость, если что-то изменится, например, Chase Sapphire Reserve®, увеличив свою годовую плату до 550 долларов.

Большинство моих карт не имеют годовой платы или комиссии ниже 100 долларов, но бывают ситуации, когда я рассчитываю, что высокая годовая плата будет оправданной.Если вы сочтете, что годовая плата будет оправданной на начальном этапе, можно будет пересмотреть ее стоимость, если что-то изменится, например, Chase Sapphire Reserve®, увеличив свою годовую плату до 550 долларов.

Подробнее: Вот почему я планирую аннулировать свой Chase Sapphire Reserve

Льготы по кредитной карте, на которые нужно обратить внимание

Перед тем, как подать заявку на получение кредитной карты, подумайте о льготах, которые повышают ценность. Это могут быть высокие ставки вознаграждения, отсутствие процентных периодов или уникальные кредитные баллы.Когда я ищу карты, я всегда ищу новые преимущества, которых нет в моем текущем списке карт.

Более высокие ставки вознаграждения

За последний год мои фиксированные расходы изменились, что привело к увеличению суммы, которую я трачу на продукты, газ и транзит каждый месяц. Это заставило меня пересмотреть карты, которые я использую для этих расходов.

Это заставило меня пересмотреть карты, которые я использую для этих расходов.

Раньше я использовал карту American Express® Gold для покрытия этих расходов, поскольку она приносит 4X балла Membership Rewards® в U.S. Супермаркеты (закупки до 25 000 долл. В год, затем 1 раз). Но я решил перенести эти расходы на карту Blue Cash Preferred® от American Express, которая предлагает более высокую ставку вознаграждения в виде 6% кэшбэка в супермаркетах США при покупках до 6000 долларов в год (затем 1%), 3% кэшбэка. на заправочных станциях США и в пути следования (включая парковку, сборы, поезда).

Вот сколько больше я зарабатываю в виде вознаграждений, переводя эти расходы на мою предпочтительную карту Blue Cash, с учетом этих привычек расходов:

- Продовольственные товары: 400 долларов в месяц, 4800 долларов в год

- Газ: 50 долларов в месяц, 600 долларов ежегодно

- Транзит (парковка, дорожные сборы, поезда): 225 долларов в месяц, 2700 долларов в год

Предполагаемый доход

| Золотая карта American Express® | Карта Blue Cash Preferred® от American Express | |

|---|---|---|

| Бакалея | $ 192 | $ 288 |

| Газ | $ 6 | $ 18 |

| Транзит | $ 27 | $ 81 |

| Всего | $ 225 | 000 $ 387 | 9003

| Кредитная карта | Награды | Уникальные особенности |

|---|---|---|

| Jasper Cash Back Mastercard | Кэшбэк в размере 1% от всех подходящих покупок | Ежемесячная информация сообщается в два основных кредитных бюро , чтобы начать наращивание кредитного рейтинга |

| Discover It® Cash Back | 5% кэшбэка на ежеквартально меняющиеся категории при активации и 1% кэшбэка на все остальное | Discover будет соответствовать всем кэшбэку, который вы заработаете в первый год |

| Chase Sapphire Preferred® Card | 2 балла за каждый доллар, потраченный на поездки и питание, и 1 балл за каждый доллар, потраченный на все остальное. В качестве дополнительного бонуса все держатели карт Chase Sapphire ® Preferred будут зарабатывать 2x балла за каждый доллар, потраченный (при максимальной сумме затрат 1000 долларов в месяц) на продукты питания до 30 апреля 2021 года. | Ваши баллы составляют 25% больше при обмене на путешествие через Chase Unlimited Rewards |

| Citi® Double Cash Card — предложение BT на 18 месяцев | 1% кэшбэка при покупке плюс 1% при оплате | Вы можете перевести остаток с 0% годовых в течение 18 месяцев.Текущая годовая процентная ставка варьируется от 13,99% до 23,99%. |

| Кредитная карта Ink Business Cash® | Возврат 5% кэшбэка на первые 25000 долларов США, потраченных на комбинированные покупки в магазинах канцелярских товаров, а также на услуги Интернета, кабельного телевидения и телефона Возврат 2% от первых 25000 долларов США, потраченных на комбинированные покупки на газ и питание Безлимитный кэшбэк 1% на все остальные покупки | Приветственный бонус в размере 750 долларов после того, как вы потратите 7500 долларов в течение первых трех месяцев после открытия счета |

| Chase Freedom Unlimited® | 5% на поездки, забронированные через Chase Ultimate Rewards®, 3% на покупки в аптеке и рестораны, и 1.5% неограниченный кэшбэк на все остальные покупки | Бонус за регистрацию в размере 200 долларов, если вы потратите 500 долларов в течение первых трех месяцев после открытия счета |

| Кредитная карта Capital One QuicksilverOne Cash Rewards | Возврат 1,5% наличных средств за все покупки | Доступ к более высокой кредитной линии при своевременном внесении первых шести платежей |

| Кредитная карта Capital One Platinum | Нет | Нет ежегодной комиссии или комиссии за зарубежные транзакции |

| Discover it® Кэшбэк для студентов | 5% кэшбэка в новых бонусных категориях, таких как бензин, рестораны, Amazon и др. — до 1500 долларов каждый квартал; неограниченный возврат кэшбэка 1% на все остальные покупки | Зарабатывайте 20 долларов США на счет за каждый учебный год, ваш средний балл составляет 3.0 или выше на срок до первых пяти лет |

| Petal® 1 Кредитная карта Visa® «Без ежегодной комиссии» | Возврат денежных средств 2% -10% для некоторых продавцов | Отсутствие ежегодной комиссии или комиссии за транзакции за рубежом; Бесплатный инструмент управления финансами в приложении |

| Необеспеченная карта Visa Credit One Bank® с возвратом кэшбэка | Вознаграждение 1% кэшбэка за бензин, продукты питания и коммунальные услуги | Процентная ставка и сумма кэшбэка на основе вашего кредитного рейтинга и свободный доступ к вашему кредитному отчету |

| Secured Mastercard® от Capital One | Нет | Доступ к более высокой кредитной линии при своевременном внесении первых шести платежей |

Часто задаваемые вопросы

Могу ли я получить кредитную карту, если мне меньше 21 года?

Хороший вопрос.В 2009 году Закон США о картах создал новые законы, призванные предотвратить некоторые злоупотребления в индустрии кредитных карт. Среди них — закон, регулирующий деятельность компаний, выдающих кредитные карты несовершеннолетним. Сегодня вам должно быть не менее 18 лет, чтобы получить кредитную карту.

Кандидатам в возрасте до 21 года необходимо подтвердить свою финансовую независимость с помощью дохода или активов — другими словами, вашей способности выплатить долг. Во многих случаях даже небольшой работы на неполный рабочий день может быть достаточно, чтобы получить кредитную карту со скромным кредитным лимитом.

Если вам меньше 21 года и вы не имеете достаточного самостоятельного дохода, вам понадобится соискатель для подачи заявления на получение кредитной карты.

В любом случае помните, что вы несете финансовую ответственность за ежемесячные платежи по кредитной карте. Если вы не можете себе этого позволить, не подавайте заявку!

Как мне получить кредитную карту, если у меня нет кредитной истории?

Независимо от вашего возраста или статуса студента, если у вас еще нет кредитной истории (например, у вас никогда не было студенческой ссуды, ссуды на покупку автомобиля или кредитной карты), вам может быть трудно получить одобрение на получение любого традиционная кредитная карта.

Обеспеченные кредитные карты — исключение из этого правила, и это лучший способ впервые получить кредит.

Во-первых, защищенная карта работает больше как дебетовая карта; вы вносите деньги на банковский счет, прежде чем сможете использовать карту.

Разница, однако, заключается в том, что обеспеченная кредитная карта сообщит о вашем ответственном использовании карты кредитным бюро и поможет вам получить кредит так, как это не делают дебетовые и предоплаченные карты.

Узнайте больше о способах увеличения кредита в первый раз или проверьте свой отчет о кредитных операциях, чтобы узнать, начали ли вы накапливать кредит.

Есть ли у вас какие-либо советы по использованию кредитной карты в первый раз?

Кредитные картымогут предложить массу уникальных преимуществ, включая необычные вознаграждения, туристические льготы, возврат денег и многое другое. Но не забывайте, что основная причина начать использовать кредитные карты — это повысить свой кредитный рейтинг.

Подача заявки на получение кредитной карты (и получение ее одобрения) — это только начало процесса. Теперь вы должны ответственно использовать эту кредитную карту, что означает:

- Используйте карту — ваш кредитный рейтинг будет расти, когда вы занимаетесь деньгами у эмитента (используя свою кредитную карту), а затем возвращаете их.Если вы не воспользуетесь картой, этого не произойдет.

- Полностью погасите свой баланс. Многие кредитные карты в этом списке имеют высокий годовой процент, особенно для людей с плохой кредитной историей. Это означает, что если вы не выплатите свой остаток полностью, вы застрянете с выплатами под высокие проценты на оставшуюся часть вашего баланса. Не поддавайтесь соблазну минимальных платежей. Полностью платить каждый месяц.

- Выплачивайте остаток вовремя — вы можете подумать, что опоздание с платежом на день или два — не проблема.Но это большое дело. Если вы воспользуетесь этой кредитной картой и не выплатите остаток вовремя, ваш кредитный рейтинг упадет.

Помните, кредитные карты могут быть источником огромной ценности, если вы используете их правильно.

Сводка

Если вам меньше 35 лет, лучшая кредитная карта для вас — это карта, на которую вы можете получить одобрение, которая предлагает преимущества, которые сэкономят вам — а не будут стоить вам денег.

Если вам не хочется часами играть с таблицами, чтобы определить лучшую ставку личных вознаграждений, которую вы можете найти, просто выберите кредитную карту для вознаграждений, которая вам нравится, и покончите с ней.Однако не стоит слепо выбирать карту вознаграждения только для того, чтобы время от времени иметь баланс! Если вам нужна кредитная карта, с помощью которой можно будет оплачивать покупки с течением времени, сосредоточьтесь на годовой процентной ставке карты, а не на вознаграждении.

Найти кредитную карту, для которой вас одобрят, будет сложнее, если у вас ограниченный или поврежденный кредит, но есть варианты. Если вы не получили одобрения с первого раза, подождите шесть месяцев, сосредоточьтесь на своевременной оплате всех счетов и попробуйте еще раз.

Хотите повысить свои шансы на получение одобрения для кредитной карты? Найти подходящую кредитную карту для вас будет намного проще, если вы знаете свой кредитный рейтинг и сможете сузить поиск до тех карт, которые, как вы знаете, будут одобрены.Мы облегчили вам задачу. Если вы еще не знаете свой счет, воспользуйтесь нашим быстрым и бесплатным инструментом для оценки кредитного рейтинга — и тогда найдите идеальную карту для вас!

Награды, обзоры и лучшие предложения

В новостях сегодня: Как эмитенты определяют кредитные лимиты?

Какие факторы определяют ваш кредитный лимит при подаче заявки на новую кредитную карту? Все зависит от того, как эмитент кредитной карты рассчитывает лимиты кредита и как ваша кредитная история влияет на расчет. Узнайте больше о том, что эмитенты принимают во внимание, в полной статье отраслевого аналитика Николь Дикер.

Полное руководство по выбору и использованию кредитных карт

Правильная кредитная карта может сыграть важную роль в ответственном достижении ваших финансовых целей. Но как выбрать среди сотен предложений кредитных карт, доступных на сегодняшнем рынке? Bankrate здесь, чтобы помочь.

Хотите получать кэшбэк на повседневных покупках? Обновите свой опыт путешествий? Управлять различными видами потребительского долга? Увеличить или восстановить свой кредит? Какой бы ни была ваша цель, наш экспертный анализ ведущих предложений от наших партнеров по кредитным картам может направить вас в правильном направлении.

Мы оцениваем главных претендентов на звание лучших на сегодняшний день кредитных карт во всех основных категориях и сужаем список до нескольких избранных. Мы также предлагаем советы экспертов о том, как лучше всего использовать кредитную карту как часть вашего общего личного финансового профиля.

В этом руководстве:

Как работают кредитные карты?

Кредитная карта — это способ оплаты, который служит кредитной линией и позволяет делать покупки сейчас, а оплачивать их позже. В отличие от наличных, вы не платите авансом.В отличие от чеков или дебетовых карт, вы не платите деньгами, которые уже зачислены на счет.

Когда ваша кредитная карта одобрена, вы получаете кредитный лимит, который представляет собой максимальную сумму в долларах, которую вы можете занять на своей карте. По мере совершения покупок доступный кредит уменьшается. Затем, когда вы оплачиваете счет, доступный кредит увеличивается. Например, если вы потратили 500 долларов на свою кредитную карту с лимитом 2000 долларов, ваш доступный кредит станет 1500 долларов. Затем, когда вы заплатите эти 500 долларов, ваш доступный кредит вернется к 2000 долларов.

С помощью кредитной карты у вас есть возможность переносить остаток из месяца в месяц. То есть вы можете внести минимальный платеж, а не полностью оплачивать свой баланс. Поддержание баланса позволяет распределять платежи по времени, но вы будете нести проценты.

Физически кредитные карты представляют собой плоские тонкие кусочки пластика или металла, которые могут сканироваться электронными считывающими устройствами. Вы также можете использовать их для цифровых транзакций, введя номер своей учетной записи и другую идентифицирующую информацию на онлайн-портале.

Кредитные карты обычно выпускаются банками и компаниями, предоставляющими финансовые услуги. По данным Американской банковской ассоциации, количество открытых счетов по кредитным картам в США достигло примерно 370 миллионов.

Сейчас хорошее время для получения кредитной карты?

Экономическая неопределенность, связанная с пандемией COVID-19, вызвала в прошлом году некоторые значительные изменения в кредитных картах. Многие эмитенты даже начали предлагать программы помощи, которые включали облегчение выплат и отсроченные процентные платежи.

Учитывая нестабильность экономики в прошлом году, у вас есть веские основания задаться вопросом, не самое ли сейчас время для получения кредитной карты. Хотя прогнозы по кредитным картам на 2021 год рисуют несколько оптимистичную картину, следует помнить о трех вещах:

Ваш кредитный рейтинг

Поскольку многие эмитенты кредитных карт ужесточили свои стандарты одобрения в 2020 году, качество кредитных рейтингов приобрело особое значение. Если у вас рейтинг FICO ниже 670, у вас могут возникнуть проблемы с квалификацией для некоторых кредитных карт.Работайте над улучшением своего кредитного рейтинга, прежде чем открывать новые кредитные счета.

Ваша долговая ситуация

Несмотря на то, что во втором квартале 2020 года остатки по кредитным картам сократились по всей стране на 76 миллиардов долларов, остатки по другим типам долгов, таким как автокредиты и студенческие ссуды, увеличились. Если вы имеете дело с большим объемом долга под высокие проценты, по кредитной карте или любому другому типу кредитного счета, сделайте все возможное, чтобы погасить его.

Найдите карту, которая соответствует вашим привычкам в расходах

Ряд эмитентов кредитных карт обновили свои программы вознаграждений, добавив больше возможностей для получения кэшбэка, миль или баллов за повседневные покупки, такие как бензин и продукты.Эти изменения потенциально увеличивают ценность, которую вы можете получить от карты, даже если ваш текущий образ жизни — это скорее умный домосед, чем путешественник с большими расходами.

Вопрос о том, подходит ли сейчас время для получения кредитной карты, в конечном итоге сводится к вашему личному финансовому положению и выбору доступных вам карт. Прежде чем вы начнете покупать новую карту, найдите время, чтобы оценить свой кредитный рейтинг и текущий долг. Если ваши финансы в хорошей форме, вы можете попробовать найти карту, которая соответствует вашим привычкам и целям в отношении расходов.

Должен ли я получить кредитную карту?

Если вам интересно, стоит ли вам покупать кредитную карту, ответ зависит от ваших финансовых целей и вашего финансового положения.

Вы хотите получать вознаграждения, которые помогут вам максимизировать отдачу от ваших затрат? Вам нужно создать свой кредитный профиль или управлять долгом с помощью перевода баланса? И если у вас есть четкие цели в отношении своей кредитной карты, практикуете ли вы такие финансовые привычки, которые делают вас ответственным пользователем кредита?

Когда кредитные карты используются ответственно и в полной мере, они могут обеспечить удобство и ценность, которых вы не получите с другими способами оплаты, в том числе:

- Считыватели чипов, порталы онлайн-платежей и цифровые кошельки, которые делают транзакции более простыми и практически мгновенными

- Наградные программы, позволяющие получить кэшбэк, путевые мили и многоцелевые вознаграждения

- Функции безопасности, снижающие вашу уязвимость к мошенническим платежам

- Инструменты, предназначенные для помощи в создании или восстановлении кредита и управлении бюджетом

Чтобы воспользоваться этими преимуществами, вам сначала нужно выбрать правильную карту, а затем использовать ее правильно — не выходя за пределы своего кредитного лимита и своевременно совершая полные платежи каждый месяц.

Какая кредитная карта лучше всего подходит для вас?

Не существует универсальной кредитной карты, и огромное количество вариантов может затруднить выбор кредитной карты, которая лучше всего подходит для вашей уникальной ситуации. К счастью, вы можете преодолеть беспорядок одним из двух способов:

- Выбор кредитной карты по категории

- Выбор кредитной карты по кредитному баллу

Если вы хотите углубить свой поиск на один уровень глубже, вы также можете сравнить лучшие предложения кредитных карт.

Вообще говоря, метод категорий хорошо подходит для людей с солидной кредитной историей и конкретной целью: получение кэшбэка, накопление баллов или миль для снижения стоимости поездки и т. Д.

Кредитный рейтинг может хорошо работать для двух типов людей: первый, тех, кто сосредоточен на построении своей кредитной истории или улучшении своего кредитного рейтинга; и, во-вторых, те, у кого уже есть хороший или отличный кредитный рейтинг, и которые хотели бы повысить класс своей карты и, возможно, претендовать на более низкую годовую процентную ставку (годовая процентная ставка).

Выбор кредитной карты по категории

Если вы выбираете карту в соответствии с категорией, вас, вероятно, заинтересует карта с программой вознаграждений, которая соответствует вашим привычкам в отношении расходов. Современные кредитные карты охватывают большую территорию для разных категорий потребителей, в том числе:

Покупатель с ограниченным бюджетом

Вы можете получать кэшбэк на повседневные покупки и многое другое с помощью кредитной карты с кэшбэком. В то время как некоторые карты приносят фиксированный процент с каждой подходящей покупки, другие предлагают многоуровневые категории с более высокими ставками, адаптированными к специальным областям, таким как:

Сезонные покупатели, чьи привычки к расходам меняются в зависимости от календаря, могут извлечь выгоду из ротации карточек категорий.Этот тип карты дает бонусные ставки возврата наличных за определенные виды покупок с трехмесячным интервалом в течение года.

Часто путешествующий

Если вы хотите накапливать мили и баллы, чтобы компенсировать расходы на поездку, карта вознаграждений, вероятно, должна быть в верхней части вашего списка.

Кредитные картыдля путешествий содержат льготы и преимущества, специально разработанные, чтобы сделать путешествие проще и доступнее, в том числе:

- Доступ в частные залы ожидания аэропорта

- Кредиты на регистрацию TSA PreCheck или Global Entry

- Страхование багажа

Многие проездные позволяют получить вознаграждение за авиабилеты, отели и другие расходы, независимо от того, как вы летите или где останавливаетесь.Однако ваши варианты также включают совместные карты, предназначенные для путешественников, лояльных к определенным авиакомпаниям или гостиничным сетям.

Владелец малого бизнеса

Кредитные картыBusiness могут принести пользу людям, владеющим или управляющим малым бизнесом, несколькими способами.

С картой возврата денег для бизнеса вы можете зарабатывать фиксированный процент на обычные покупки или более высокую ставку на специальные категории, такие как канцелярские товары. Карта для деловых поездок, позволяющая зарабатывать мили или баллы, может помочь вам сократить расходы на авиабилеты, проживание в отеле и проезд.

Как и проездные, многие бизнес-карты вознаграждения также предлагают специальные функции и преимущества, такие как:

- Более высокие кредитные лимиты, чем у потребительских карт

- Инструменты для управления расходами

- Бесплатные дополнительные карты для сотрудников

Управляющий долгом

Два типа функций кредитных карт специально предназначены для выплаты долга и процентов: переводы баланса и вводные предложения с нулевой процентной ставкой при покупках.

Вы можете использовать кредитную карту для переноса остатка, чтобы переместить задолженность с существующего кредитного счета на новую карту и, в идеале, погасить перенесенную задолженность по более низкой процентной ставке.Лучшие кредитные карты для переводов баланса предлагают начальный период 0% годовых, что позволяет вам временно избежать выплаты процентов.

Картыс беспроцентными предложениями по покупкам также предоставляют временное окно в размере 0% годовых, что делает их полезными для крупных покупок, которые было бы трудно оплатить за один платежный цикл. Однако по окончании вступительного периода годовая процентная ставка изменится на обычный диапазон переменной карты.

Другой возможный вариант — это кредитная карта с низким процентом, годовая процентная ставка которой на несколько пунктов ниже средней.

Подробнее : Следует ли иметь остаток на кредитной карте с годовой процентной ставкой 0%?

Кредитор

При ответственном подходе подходящие карты могут помочь вам создать кредитную историю и улучшить свой кредитный рейтинг — при этом обеспечивая удобный и безопасный способ оплаты всех видов расходов. Многие эмитенты предлагают кредитные карты людям, у которых плохой кредитный рейтинг или вообще нет кредитной истории. Категории для кредитных организаций:

Вы обнаружите некоторое совпадение между категорией без кредитной истории и категорией студентов, поскольку у многих студентов нет настоящей кредитной истории до того, как они получат свою первую карту.Некоторые студенческие карты не требуют наличия кредитной истории или хорошего кредитного рейтинга.

Категории плохих кредитных и обеспеченных карт также частично совпадают. Обеспеченная карта требует внесения предоплаты, которая затем будет служить вашим кредитным лимитом. Депозиты подлежат возврату с течением времени, если у вас есть хорошая репутация своевременных платежей. Предоставляя депозит, потребитель с плохой кредитной историей, по сути, предоставляет обеспечение, так что эмитент сталкивается с меньшим риском при выпуске обеспеченной карты.

Студент

Молодой человек может получить фору в финансовом путешествии со студенческой кредитной картой. Лучшие кредитные карты для студентов имеют функции, адаптированные для этого конкретного типа потребителей, в том числе:

- Ослабленные требования по кредитам. Возможно, вам не понадобится хороший или отличный кредитный рейтинг (или даже кредитная история вообще), чтобы получить квалификацию.

- Функции, созданные специально для вас. Приведем только один пример, как насчет годового кредита, который вознаграждает вас за поддержание высокого среднего балла?

- Меньше акцента на годовую оплату. Для тех, кто еще не имеет карьеры или годового дохода, карта, по которой не взимается годовая плата, имеет большой смысл.

Выбор кредитной карты по кредитному баллу

Ваш кредитный рейтинг помогает определить вашу квалификацию для кредитных карт и других типов ссуд. Хотя оценки могут варьироваться в зависимости от кредитного бюро, эмитенты кредитных карт и онлайн-магазины обычно используют рекомендованные кредитные рейтинги, чтобы помочь потребителям понять, на какие карты они могут претендовать.

Например, каждая кредитная карта доступна через Bankrate.com имеет рекомендованный кредитный рейтинг с диапазоном баллов, определенным как:

Пятая категория, «Отсутствие кредитной истории», охватывает кредитные карты для студентов и других лиц, у которых мало или совсем нет опыта использования кредитов.

Перед тем как начать, проверьте свой счет

Проверить свой кредитный рейтинг может быть на удивление легко, и это может даже ничего не стоить. Ваши варианты включают:

- Три основных кредитных бюро США — Experian, Equifax и TransUnion

- The Fair Isaac Corporation, создатель оценки FICO

- Ваш банк или кредитный союз

- Эмитенты кредитных карт через программу открытого доступа FICO Score

Зная свой счет, вы сможете лучше понять, какие карты доступны вам с точки зрения кредита.

Сосредоточьтесь на своих целях как кредитный пользователь

Если вы выбираете карту в соответствии со своим кредитным рейтингом, полезно иметь в виду некоторые цели.

- Нет кредитной истории — Для создания кредитного профиля

- Плохая или справедливая кредитоспособность — Чтобы улучшить свой кредитный рейтинг

- Хорошая или отличная кредитная история — Чтобы воспользоваться бонусными программами и более низкими годовыми ставками, поскольку вы ответственно поддерживаете свой кредитный рейтинг

Даже если у вас уже есть хорошая кредитная история, достижение отличного кредитного рейтинга — стоящее занятие.Чем выше ваш кредитный рейтинг, тем больше вероятность того, что вы получите выгодные условия по любому типу кредитной заявки — от карт до автокредитов и ипотеки.

Подробнее : Как получить кредитный рейтинг 800

Как выбрать лучшее предложение кредитной карты

Предложение кредитной карты — это стимул для получения новой карты или, в некоторых случаях, для сохранения лояльности нынешних держателей карт.

Многие предложения по кредитным картам включают бонус за регистрацию для новых держателей карт, который иногда называют приветственным предложением.Типичный бонус за регистрацию — это предложение возврата денег, бонусных баллов или путевых миль, которые вы зарабатываете, потратив определенную сумму денег в течение указанного периода времени после открытия счета, обычно через 3 месяца.

Другие типы предложений кредитных карт включают:

- Получение бонусного вознаграждения в течение первого года в качестве держателя карты

- Скидки или кредиты в выписке по покупкам у определенных продавцов

- Отказ от годовой платы за карту за первый год

Хотя бонусы за регистрацию предоставляются только новым держателям карт, эмитенты иногда добавляют преимущества, на которые имеют право нынешние держатели карт.Когда некоторые части страны начали сталкиваться с ограничениями на поездки, несколько эмитентов обновили свои программы вознаграждений, чтобы отразить тот факт, что многие путешественники стали домоседами.

Выбор кредитной карты по лучшему предложению аналогичен выбору карты по типу вашего потребителя. Вам нужно будет определить, соответствуют ли бонус за регистрацию, скидки или другие поощрения вашим привычкам в расходах и вашей цели получения карты. Например, выбор карты с большим бонусом на проездные мили не имеет особого смысла, если вы не часто путешествуете или у вас есть конкретный план использования бонуса в долгожданной поездке.

Взгляните на одни из лучших предложений кредитных карт на сегодняшний день

Эмитенты кредитных карт время от времени вносят изменения в свои приветственные предложения и программы вознаграждений, иногда в рамках сезонных обновлений, а иногда в ответ на рыночные тенденции. Лучшие предложения, объявленные за последние месяцы, включают:

Награды

Потребители, подающие заявку на получение карты American Express® Gold или Platinum Card® от American Express на Resy.com, имеют право на получение новых приветственных предложений.

Предложение Золотой карты — это 60 000 бонусных баллов членства после того, как вы потратили 4000 долларов в течение первых 6 месяцев.Приветственное предложение для карты Platinum составляет 75 000 бонусных баллов членства после того, как вы потратили 5000 долларов в течение первых 6 месяцев. Новые владельцы карты Platinum также зарабатывают 10-кратные бонусные баллы членства на заправочных станциях и в супермаркетах США на первые 15000 долларов США в совокупных расходах в течение первых 6 месяцев членства по карте.

Кэшбэк

Новые держатели карт Chase Freedom Flex℠, запущенного в конце 2020 года, и Chase Freedom Unlimited® имеют право на бонус за регистрацию в размере 200 долларов США после того, как потратили 500 долларов США в течение первых трех месяцев с момента открытия счета.Бонус ранее составлял 150 долларов.

У карты Blue Cash Everyday® от American Express появилось новое приветственное предложение: верните 200 долларов, потратив 1000 долларов на покупки по новой карте в течение первых 3 месяцев.

Путешествие

Новые держатели кредитной карты Capital One Venture Rewards могут заработать 100 000 бонусных миль, если потратят 20 000 долларов на покупки в первые 12 месяцев с момента открытия счета, или все еще заработать 50 000 миль, если они потратят 3000 долларов на покупки в первые 3 месяца.

С картой Chase Sapphire Preferred® вы теперь заработаете 80000 бонусных баллов, потратив 4000 долларов на покупки в первые три месяца с момента открытия счета, плюс кредит в сумме до 50 долларов для покупок в продуктовых магазинах (единовременный кредит в выписке : доступен в течение 12 месяцев с момента открытия счета).

Chase также добавил покупки в продуктовых магазинах в качестве категории наград с ограниченным сроком действия для новых и существующих держателей карт Chase Sapphire Preferred и Chase Sapphire Reserve. Предложение действует до 30 сентября 2021 года.

CardSmart: Какой рекомендуемый кредитный рейтинг?

Кредитные карты, доступные через Bankrate.com и другие веб-сайты, обычно имеют диапазон кредитных рейтингов, предлагаемый эмитентом карты. Что касается Bankrate, рекомендуемый кредитный рейтинг отображается вместе с обзором каждой карты и на страницах категории «лучшее из».

Имейте в виду, что ваш кредитный рейтинг не определяет, будете ли вы иметь право на получение той или иной карты. Хотя рекомендуемый кредитный рейтинг может дать вам лучшее представление о ваших шансах на квалификацию, каждая ситуация (как и каждый кандидат) уникальна.

Если вы видите интересующую вас карту, перед подачей заявки убедитесь, что ваша кредитная оценка находится в диапазоне, указанном в рекомендованной кредитной карте. Хотя вы не можете знать свои точные шансы на одобрение кредитной карты, ваши шансы, очевидно, выше с более высоким кредитным рейтингом.

Большинство потребителей в США имеют хорошие кредитные рейтинги: средний балл FICO составляет 710, а средний рейтинг VantageScore — 688.

| Каковы диапазоны кредитного рейтинга? | Сколько в них потребителей? |

|---|---|

| 300 — 579 — Плохо | 16% |

| 580 — 669 — Удовлетворительно | 17% |

| 670-799 — Хорошо | 46% |

| 800-850 — Отлично | 21% |

Источник: Experian

Если вы потратите время на то, чтобы проверить, соответствует ли ваш счет рекомендованному баллу карты, вам будет проще найти подходящую карту.

Узнайте больше с банковской ставкой

Как подать заявку на получение кредитной карты и получить одобрение

Хотя онлайн-заявки становятся все более распространенными, вы можете ответить на предложение, которое получите по почте или лично в своем банке. Независимо от того, подаете ли вы заявку лично или через Интернет, вам необходимо помнить несколько советов о том, как подать заявку на получение кредитной карты.

Проверьте свой кредитный рейтинг

Прежде чем начинать заполнять заявки или даже делать покупки вокруг, вы должны узнать свой текущий кредитный рейтинг.

Зная свой кредитный рейтинг, вы лучше поймете:

- На какие карты вы, скорее всего, претендуете. Например, на Bankrate.com каждая карта, предлагаемая нашими партнерами, имеет Рекомендуемый кредитный рейтинг, который можно использовать в качестве ориентира.

- Годовая процентная ставка, которую вам могут предложить. Чем выше ваш кредитный рейтинг, тем больше вероятность того, что вы получите более низкую годовую процентную ставку.

Вы можете проверить свой кредитный рейтинг через любое крупное кредитное бюро, Fair Isaac Corporation (FICO) или, возможно, через свой банк.

Подготовьте вашу информацию

Очевидные пропуски, которые вам необходимо заполнить, включают:

- Имя

- Дата рождения

- Адрес

- Номер социального страхования

Вы также должны быть готовы предоставить дополнительную информацию, например:

- Годовой доход

- Ежемесячные платежи по аренде или ипотеке

- Расчетные счета в банках

Ищите предварительные предложения

С предварительным квалификационным предложением кредитной карты вы можете получить представление о своих шансах на одобрение, не подавая заявки, которая вызовет жесткий запрос кредита.

У такого рода предложения есть два преимущества. Один из них — это удобство определения вероятности того, что вы будете одобрены для получения карты, а другой — отсутствие жесткой проверки кредитоспособности. Каждая жесткая проверка кредитоспособности временно снижает ваш кредитный рейтинг на несколько пунктов. Процесс предварительной квалификации включает в себя мягкую проверку кредитоспособности, поэтому предварительные предложения могут помочь вам избежать незначительных краткосрочных искажений вашего кредитного рейтинга при покупке подходящей карты.

Один из способов найти и сравнить предварительно отобранные предложения — использовать такие инструменты, как CardMatch ™.Функция CardMatch предназначена для того, чтобы показать вам лучшие предложения кредитных карт от наших партнеров, на которые вы прошли предварительную квалификацию. Результаты поиска CardMatch содержат сводку предложений по отдельным картам и ссылки для подачи заявки на защищенном веб-сайте эмитента.

Сколько времени нужно, чтобы получить кредитную карту?

Время, необходимое для перехода от заявки к утверждению до доставки, может сильно различаться. Время ответа на вашу заявку будет зависеть от нескольких факторов, в том числе:

- В случае онлайн-приложений выяснение может занять от нескольких минут до нескольких рабочих дней (рабочие дни обычно с понедельника по пятницу)

- Если вы подаете заявку по почте, ответ эмитента может занять неделю или более

- Процесс займет больше времени, если вы неправильно заполните форму заявки или эмитенту потребуется дополнительная информация

Наихудший сценарий — 30 дней.Федеральные правила требуют, чтобы после заполнения вашей заявки у эмитента было 30 дней, чтобы уведомить вас об одобрении или отказе.

Как мы выбираем лучшие кредитные карты Bankrate

Bankrate в настоящее время имеет экспертные обзоры для более чем 200 кредитных карт, которым присвоена 5-звездочная система оценки. Наиболее важные факторы, которые мы используем, чтобы определить, какие карточки появляются на этой странице:

апреля

Доступные процентные ставки необходимы для отличных предложений по кредитным картам.Если вам когда-либо понадобится перенести часть вашего баланса из одного месяца в другой, чего мы не рекомендуем, если это вообще возможно, более низкая годовая процентная ставка должна уменьшить сумму начисляемых с вас процентов.

Премиальные программы

Лучшие программы для получения кэшбэка, баллов или миль предлагают щедрые ставки вознаграждений и гибкие варианты погашения. Некоторые программы вознаграждений также включают скидки и интернет-магазины.

Начальные предложения 0% годовых

Предложение с нулевой годовой процентной ставкой — по сути, временная отсрочка выплаты процентов — могло бы значительно снизить расходы на выплату крупной покупки или перевод остатка.Лучшие предложения действуют от 12 месяцев до 20 месяцев до того, как будет применяться обычная годовая процентная ставка.

Комиссии

Низкая стоимость владения — еще один ключевой элемент лучших кредитных карт. Общее бремя сборов должно быть низким. Если с карты взимается годовая плата, она также должна предлагать вознаграждения и льготы, которые могут помочь компенсировать эти расходы.

Значение, ориентированное на пользователя

Опции автоматической оплаты, инструменты кредитования, защита от мошенничества, страхование… эти и другие преимущества помогают сделать кредитную карту полезной, ценной и стоящей.

Основные сведения для пользователей кредитных карт

Если вам нужна дополнительная информация о том, как кредитные карты могут помочь вам в достижении финансовых целей, ознакомьтесь с некоторыми из наших основных статей на ресурсах:

Информация о карте Centurion® Card от American Express и J.P. Morgan Reserve Credit Card была собрана Bankrate.com независимо друг от друга. Реквизиты карты не были проверены или одобрены эмитентом карты.

кредитных карт vs.Дебетовые карты: Разъяснение

Узнайте, когда использовать кредитную карту, а когда — полностью списать.

Вы когда-нибудь задумывались об использовании кредитной карты по сравнению с дебетовой? Вполне вероятно, что в данный момент у вас в кошельке есть карты обоих типов, и вам предоставляется возможность выбрать одну из них — иногда за считанные секунды — каждый раз, когда вы совершаете покупку. Тем не менее, у вас сохраняется неуверенность в том, что вы делаете лучший выбор… и тот же вопрос возникает каждый раз, когда вы что-то покупаете: «Что мне следует использовать: кредитную или дебетовую?»

Неуверенность в различиях между кредитной картой и дебетовой картой или в том, когда лучше всего использовать любую из них, является распространенной дилеммой.Чем лучше вы понимаете преимущества каждого из них — помимо того факта, что они предлагают способ получить доступ к деньгам без необходимости носить с собой наличные или чековую книжку — тем более сообразительным спонсором вы станете.

Управление возобновляемым кредитом по сравнению с остатком на банковском счете

Кредитные и дебетовые карты предлагают удобный способ оплаты вещей, но за кулисами они работают совершенно по-разному. В результате каждый из них обращается к разным типам потребителей, говорит Лу Хаверти, финансовый аналитик и основатель Financial Analyst Insider.

Кредитная карта — это форма возобновляемого кредита. «Когда вы тратите с помощью кредитной карты, вы занимаетесь ссудой и платите проценты, если у вас есть остаток», — говорит Хаверти. Дебетовая карта, напротив, связана с банковским счетом — обычно текущим счетом — и деньги снимаются, как только вы совершаете транзакцию, обычно с использованием ПИН-кода.

Разница между кредитными и дебетовыми картами заключается в том, что при использовании кредитной карты точная сумма, которую вы можете потратить, зависит от вашего кредитного лимита и баланса, который вы в настоящее время имеете на карте, объясняет Хаверти.Если у вас есть кредитный лимит в 1000 долларов и остаток в 600 долларов от предыдущих покупок, вы можете продолжать взимать дополнительные 400 долларов. Если вы достигли предела кредита, вы не сможете использовать карту для дополнительных покупок, пока не погасите хотя бы часть остатка. Вы должны ежемесячно платить минимальную сумму.

Рассматривая кредитную карту или дебетовую карту, знайте, что большинство кредитных карт имеют процентную ставку, выраженную в виде годовой процентной ставки (APR), которая, по сути, является той суммой, которую вы платите за получение кредита.Если вы переносите остаток из месяца в месяц, вам придется платить проценты на упомянутый выше остаток в размере 600 долларов. «Кредитные карты требуют ответственного подхода к вашим личным финансам, потому что у вас есть возможность тратить сверх того, что у вас есть в виде наличных денег на вашем банковском счете», — говорит Хаверти.

Разница между кредитными и дебетовыми картами заключается в том, что при использовании дебетовой карты средства снимаются непосредственно с остатка на текущем счете, к которому привязана карта. При традиционной настройке учетной записи вы не можете тратить больше, чем есть в учетной записи, что помогает снизить вероятность накопления долга.Если ваша учетная запись предлагает защиту от овердрафта, вы можете потратить больше, чем остаток на счете, за счет использования средств с другого связанного банковского счета.

Знание требований к каждой карте

Еще одно ключевое различие между кредитной картой и дебетовой картой — это критерии, которым вы должны соответствовать для каждой из них. «Получение одобрения для кредитной карты обычно зависит от вашего личного кредитного рейтинга. Чем выше ваш кредитный рейтинг, тем больше вероятность того, что вас одобрят », — говорит Хаверти.«Если у вас более низкий кредитный рейтинг, вы все равно можете получить одобрение, но у вас может быть более низкий кредитный лимит».

Патрисия Столлворт, сертифицированный специалист по финансовому планированию и финансовому тренеру, говорит, что помимо вашей кредитной истории, такие факторы, как статус занятости, могут играть роль в одобрении кредитной карты.

При анализе кредитных карт и дебетовых карт следует учитывать, что дебетовая карта обычно выдается автоматически, когда вы открываете текущий счет. Для этого процесса обычно требуется некоторая личная информация, такая как номер социального страхования, водительские права, данные о занятости и действующий адрес электронной почты.Также может потребоваться депозит для пополнения счета и заполнения заявки. Тогда следите за новостями о вашей дебетовой карте по почте!

Поднимите свои финансовые знания на новый уровень с помощью наших ежеквартальных Информационный бюллетень Modern MoneyПроверьте свой почтовый ящик, чтобы получить приветственное письмо с финансовыми советами, которые помогут вам начал, и ищите нашу новостную рассылку Modern Money каждый квартал.

Электронное письмо Пожалуйста, введите действительный адрес электронной почты

Присылайте мне статьи о (необязательно) Присылайте мне статьи о (необязательно)- Экономия

- Бюджетирование

- Отставка

- Все вышеперечисленное

Представлять на рассмотрение

Предоставляя свой адрес электронной почты, вы соглашаетесь на получение Информационный бюллетень Modern Money от Discover.Подписка на эту рассылку не повлияет на другие настройки электронной почты, которые могут быть у вас с Discover. Discover может также использовать адрес электронной почты для предоставления вам информации. о товарах и услугах.

Когда мне следует использовать кредит или дебет?

Хотя легко иметь в виду кредитную карту или дебетовую карту, есть несколько сценариев, в которых использование дебетовой или кредитной карты может соответствовать счету, в зависимости от ваших финансовых потребностей и целей.Используйте схему ниже в качестве руководства, когда возникает вопрос «Когда мне использовать кредит или дебет?» подходит:

Используйте свою кредитную карту, если…

- Требуется покрытие продукта. Некоторые кредитные карты поставляются с защитой от покупок, что делает их отличным вариантом для онлайн-покупок и крупных покупок, — говорит Столлворт. «Если у меня спор с продавцом, у меня есть больше рычагов влияния на крупную компанию, выпускающую кредитные карты».

- Вы пытаетесь увеличить (или восстановить) свой кредит. «Для создания кредитной истории вам понадобится одна кредитная карта с небольшим лимитом, который вы будете полностью погашать каждый месяц», — говорит Хаверти. Ключевое различие между кредитными и дебетовыми картами заключается в том, что использование дебетовых карт не может помочь вам создать кредитную историю. Дебетовая карта поможет вам развить навыки составления бюджета, чтобы лучше подготовиться к переходу на кредитную карту.

- Вы хотите получать награды за путешествия. Если вы обсуждаете кредитную карту или дебетовую карту и сосредоточены на путешествиях, учтите, что программы вознаграждения по кредитным картам могут предлагать надежные вознаграждения в определенной категории, например путешествиях, говорит Сталлворт.Несмотря на то, что всегда важно читать мелкий шрифт (чтобы вы не платили больше, чем предполагалось в качестве сборов или процентных ставок, просто чтобы получить вознаграждение), вы можете найти кредитную карту, которая дает возможность зарабатывать бесплатные полеты и платить меньше за проверку багаж — только для регулярного использования карты.

Как использовать обе карты, чтобы увеличить свои финансы

Теперь, когда вы понимаете, при каких обстоятельствах лучше использовать кредитную карту, а не дебетовую, вы можете принять решение в момент покупки: «Когда мне использовать кредитную или дебетовую карту».списание средств?» немного проще. Это действительно зависит от целей, которые вы поставили перед своими финансами.

Воспользуйтесь обоими финансовыми инструментами с учетом их функций. Но убедитесь, что вы придерживаетесь своего бюджета, и не допускайте случайных перерасходов средств со своего банковского счета и не взимайте больше, чем вы можете позволить себе полностью оплатить до установленного срока по кредитной карте. Когда вы научитесь уверенно использовать обе эти карты в своих интересах, вы сможете пользоваться всеми преимуществами и защитами — раз два!

1 За исходящие банковские переводы взимается плата за обслуживание.С вас может взиматься комиссия через банкомат, не входящий в систему Discover, если он не входит в число более чем 60000 банкоматов в нашей бесплатной сети.

2 Операции в банкоматах, покупка денежных переводов или других эквивалентов денежных средств, оплата наличными по частям транзакций в точках продаж, одноранговые (P2P) платежи (например, Apple Pay Cash), а также платежи по кредитам или счетам финансирование, произведенное с помощью вашей дебетовой карты, не дает права на возврат денежных средств. Кроме того, покупки, сделанные с использованием сторонних платежных аккаунтов (таких как Venmo ® и PayPal ™ , которые также предоставляют P2P-платежи), могут не иметь права на получение вознаграждения за возврат наличных.Apple, логотип Apple и Apple Pay являются товарными знаками Apple Inc., зарегистрированными в США и других странах.

.

ru;

ru; Большинство моих карт не имеют годовой платы или комиссии ниже 100 долларов, но бывают ситуации, когда я рассчитываю, что высокая годовая плата будет оправданной.Если вы сочтете, что годовая плата будет оправданной на начальном этапе, можно будет пересмотреть ее стоимость, если что-то изменится, например, Chase Sapphire Reserve®, увеличив свою годовую плату до 550 долларов.

Большинство моих карт не имеют годовой платы или комиссии ниже 100 долларов, но бывают ситуации, когда я рассчитываю, что высокая годовая плата будет оправданной.Если вы сочтете, что годовая плата будет оправданной на начальном этапе, можно будет пересмотреть ее стоимость, если что-то изменится, например, Chase Sapphire Reserve®, увеличив свою годовую плату до 550 долларов. Тарифы и сборы).

Тарифы и сборы). Этот бонус составляет до 900 долларов США на путешествия при погашении через Chase Ultimate Rewards® благодаря бонусам, получаемым на 50% больше.

Этот бонус составляет до 900 долларов США на путешествия при погашении через Chase Ultimate Rewards® благодаря бонусам, получаемым на 50% больше. Sapphire Reserve предлагает ежегодный туристический кредит в размере 300 долларов США, который можно использовать для бронирования отелей, авиабилетов, транзита и т. Д., А также кредит для оплаты Global Entry (100 долларов США) или сбора за регистрацию TSA PreCheck (85 долларов США) каждые четыре года.

Sapphire Reserve предлагает ежегодный туристический кредит в размере 300 долларов США, который можно использовать для бронирования отелей, авиабилетов, транзита и т. Д., А также кредит для оплаты Global Entry (100 долларов США) или сбора за регистрацию TSA PreCheck (85 долларов США) каждые четыре года.

)