Какие функции выполняют Центробанк и его глава? | Вопрос-Ответ

Алина Клещенко

Примерное время чтения: 4 минуты

798

Категория: Другое

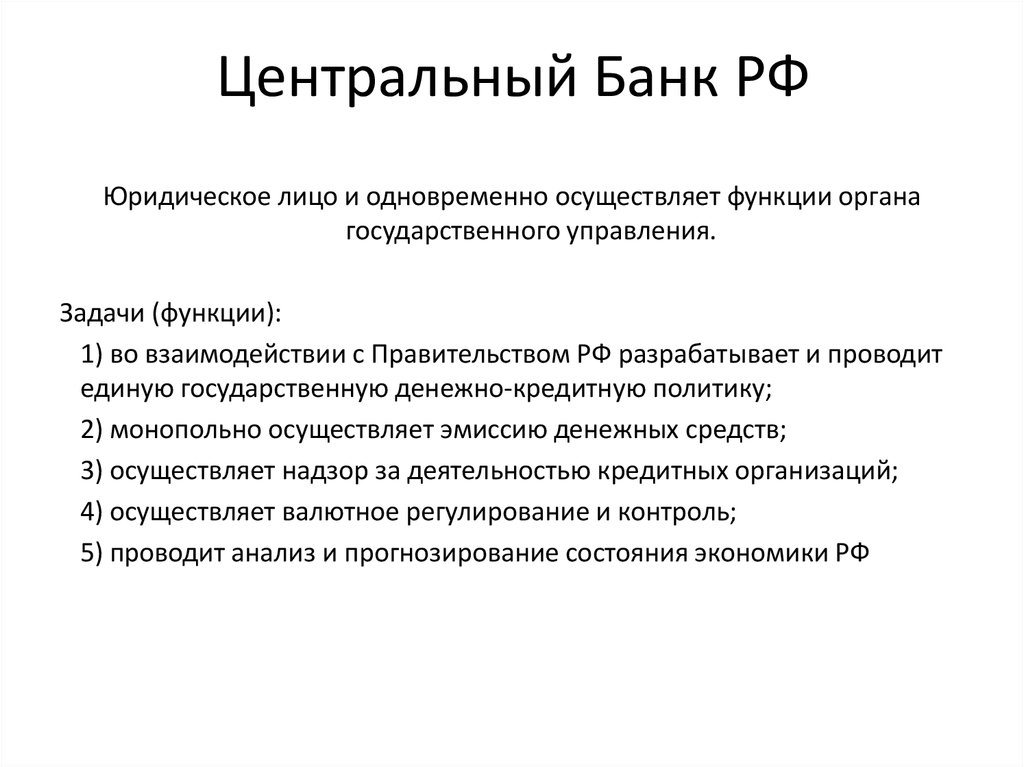

Центральный банк РФ – это особый институт, который совместно с правительством проводит в России единую государственную денежно-кредитную политику. Он ведёт свою историю от основанного в 1860 году Государственного банка Российской империи.

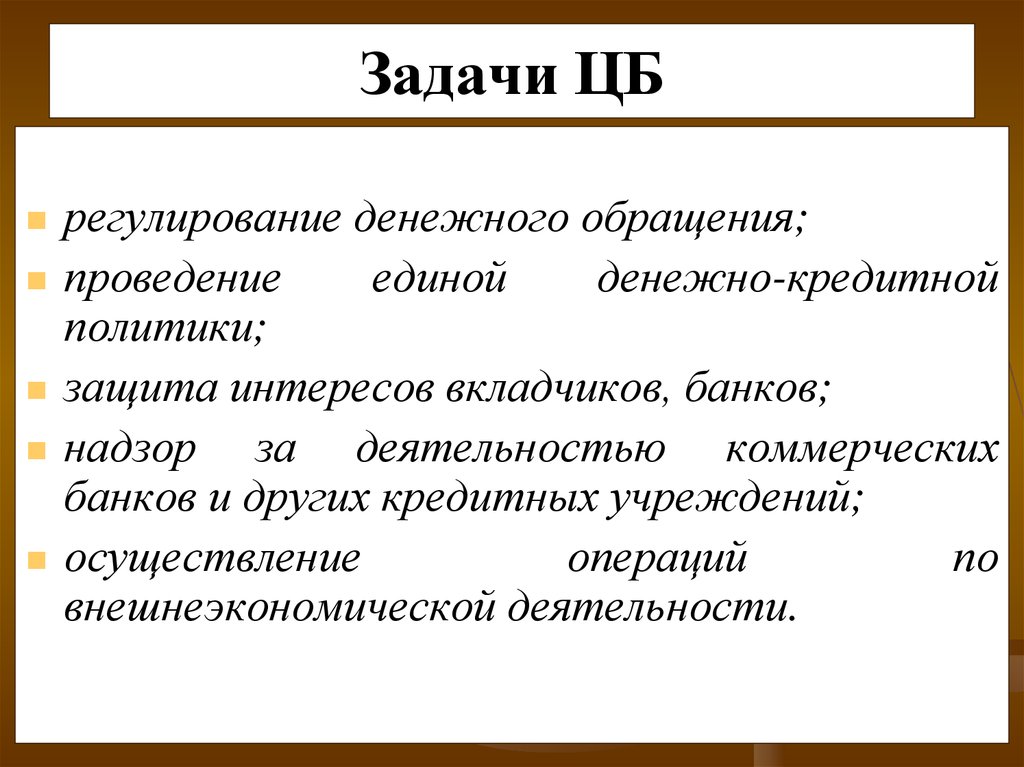

Чем занимается ЦБ?

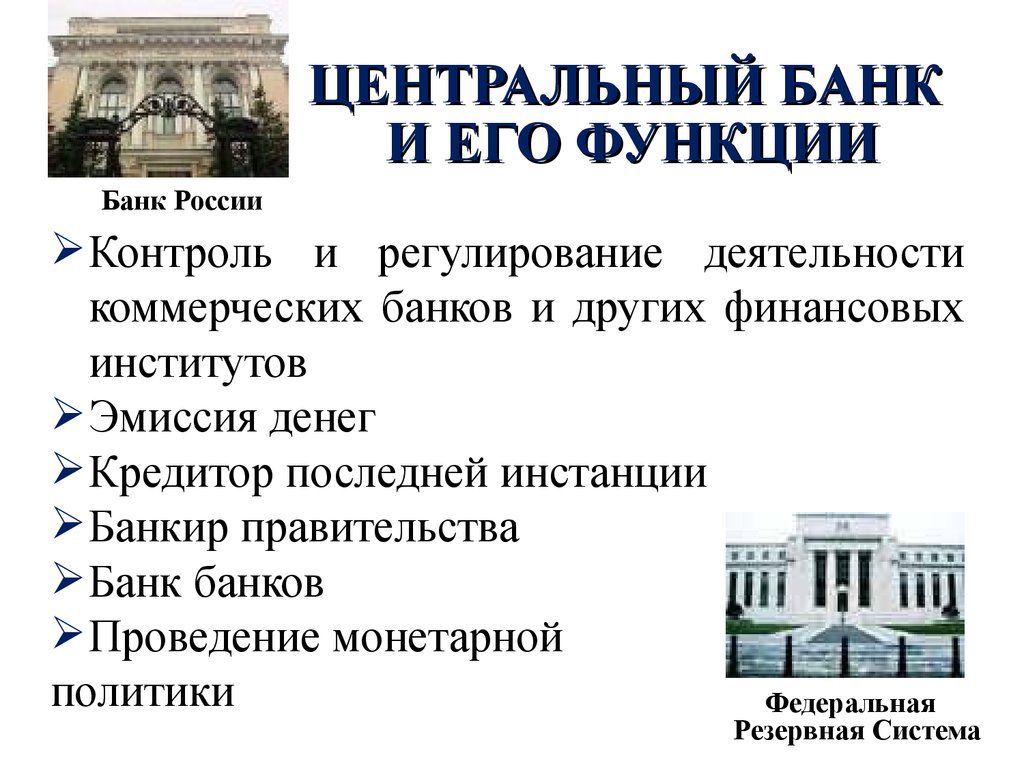

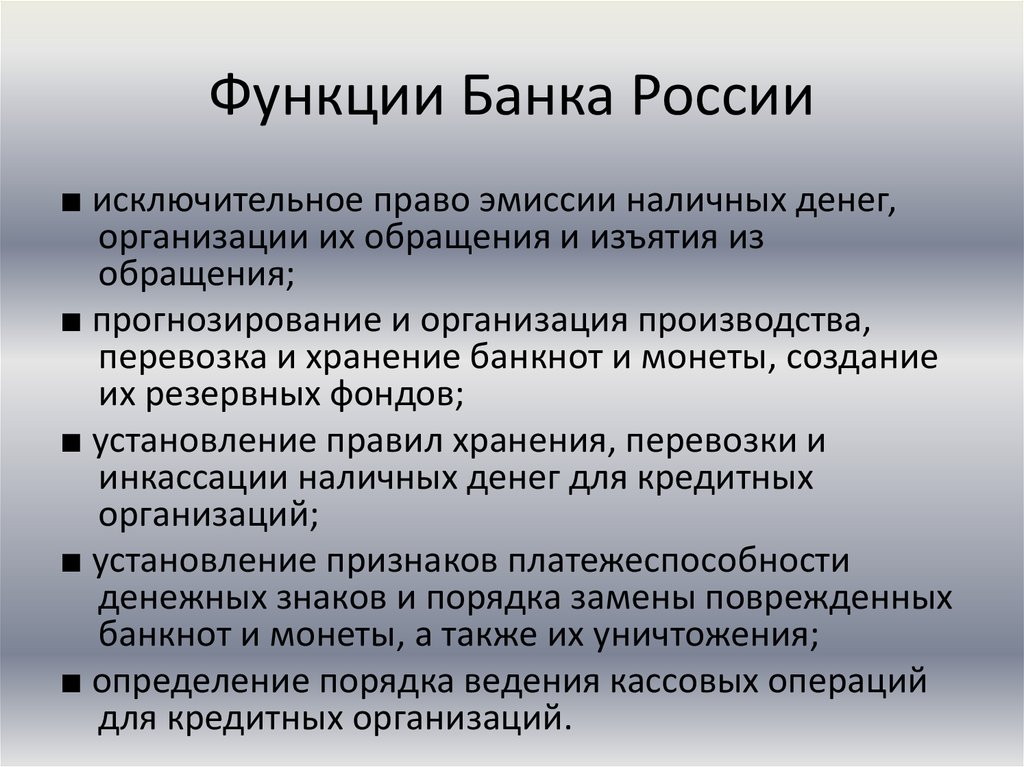

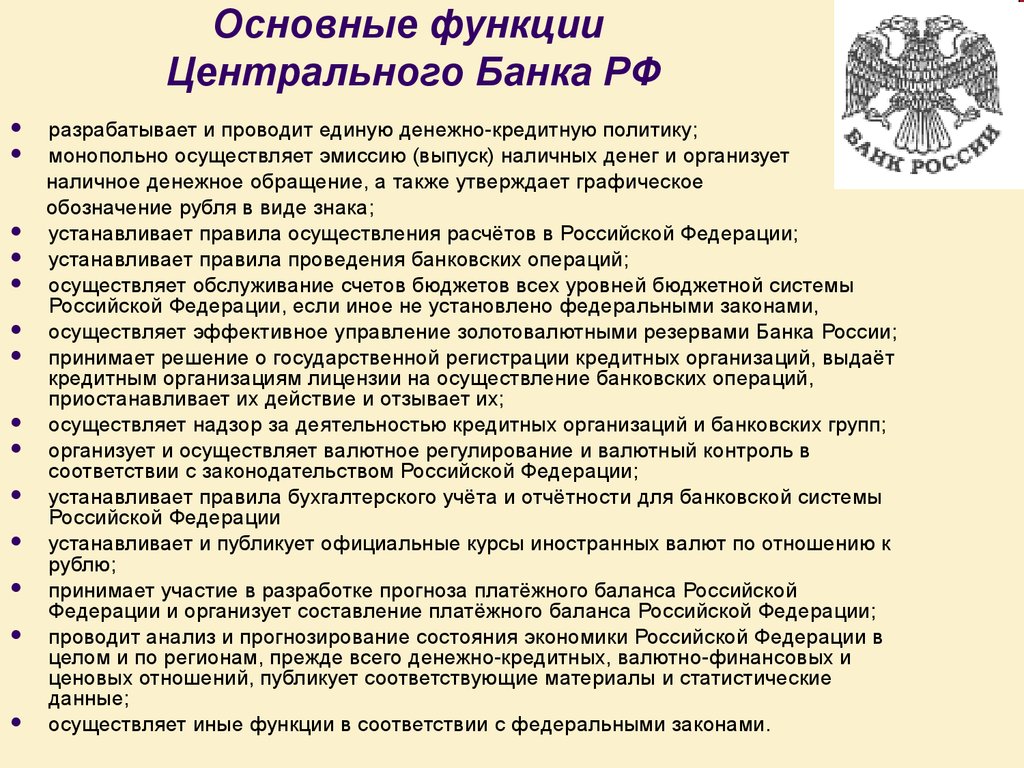

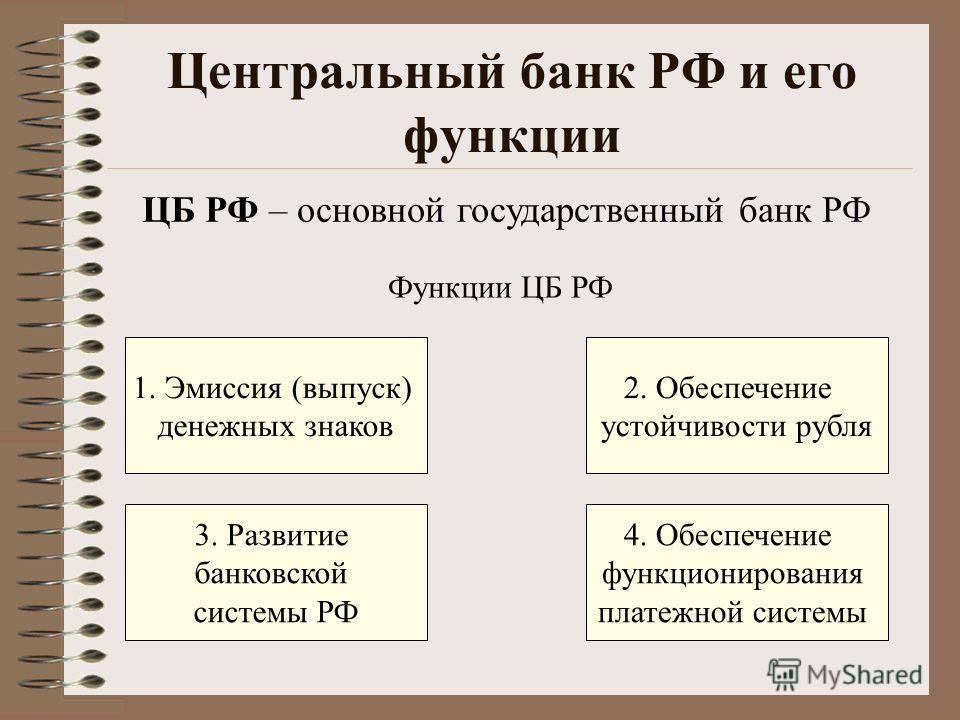

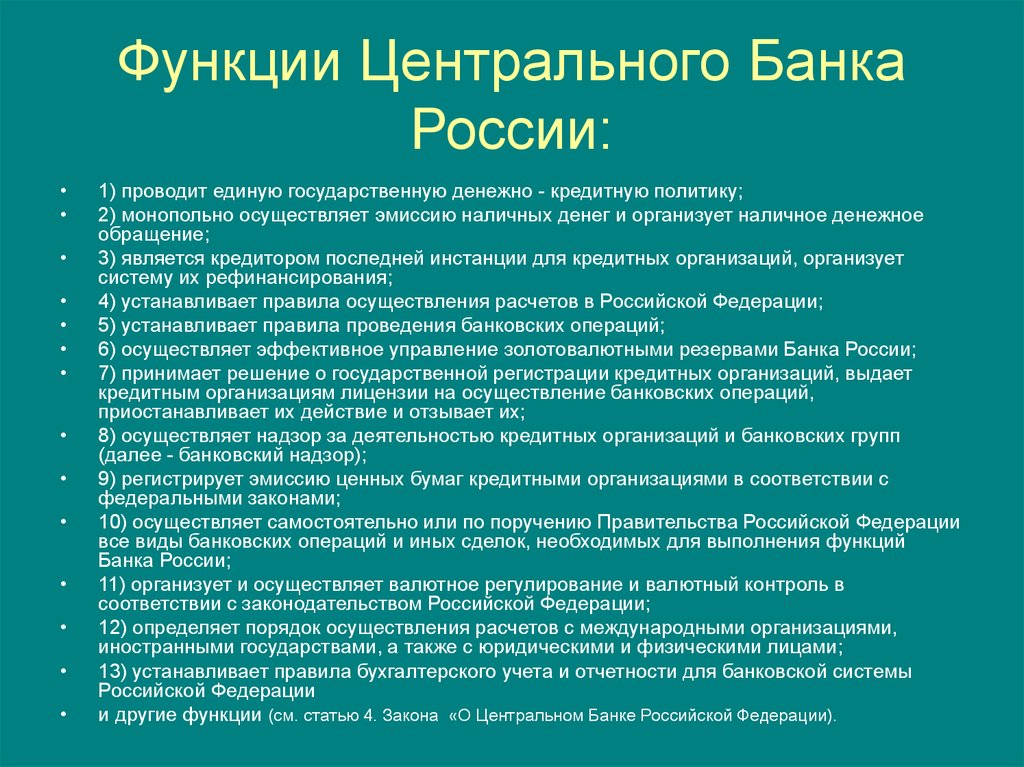

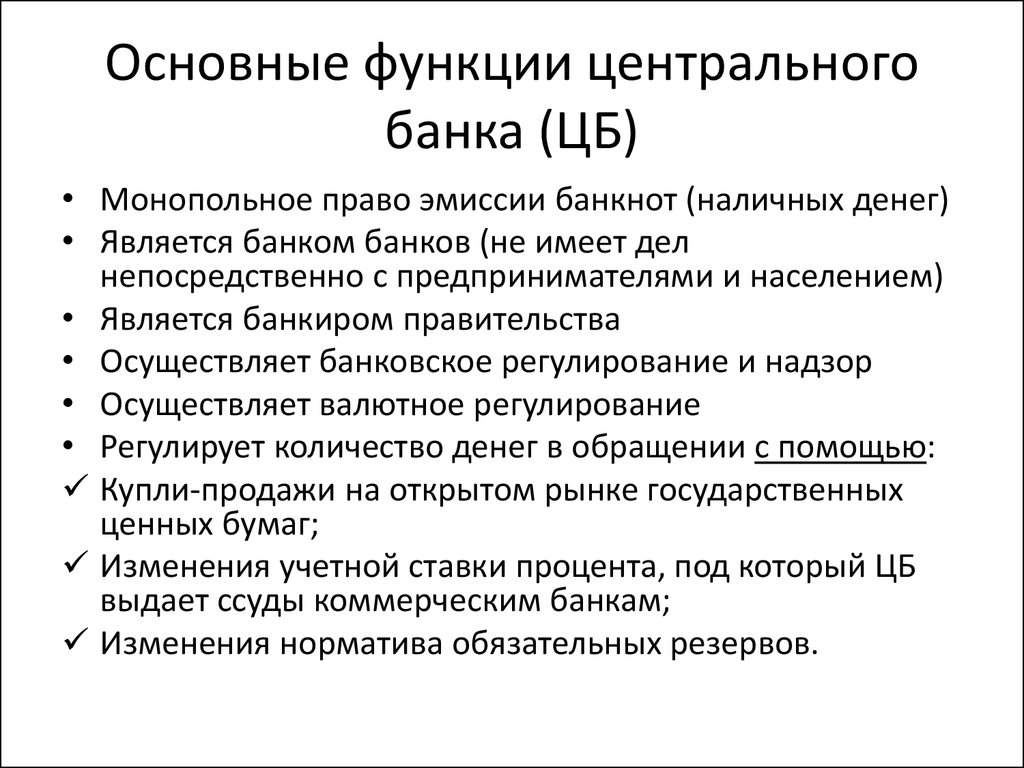

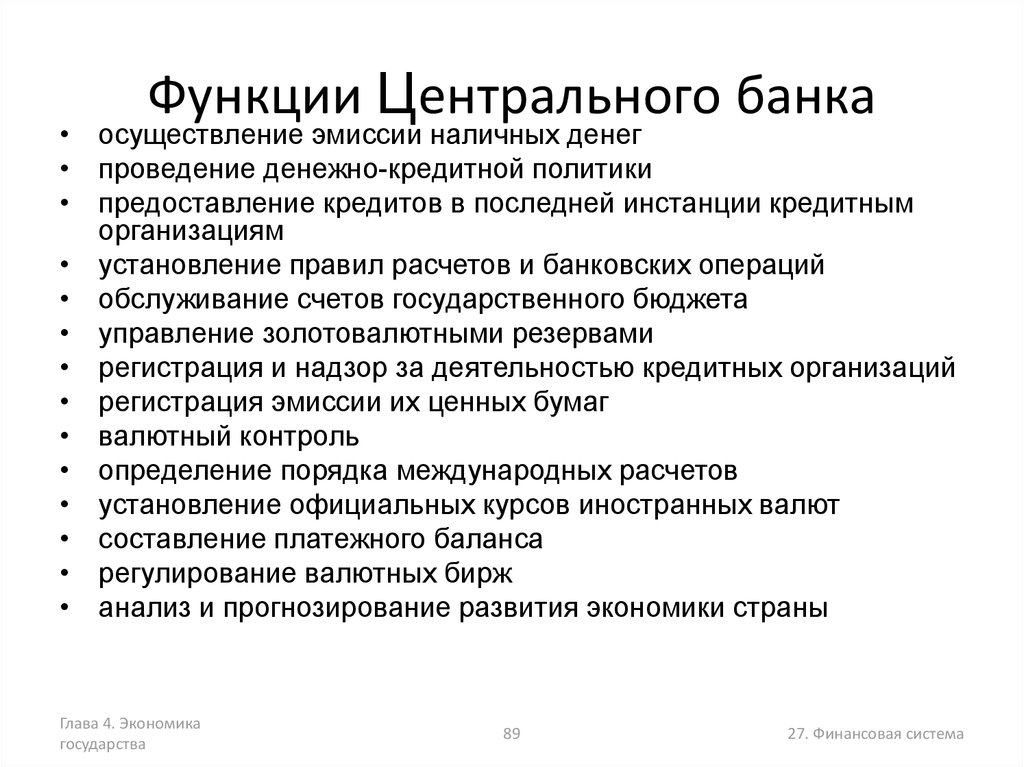

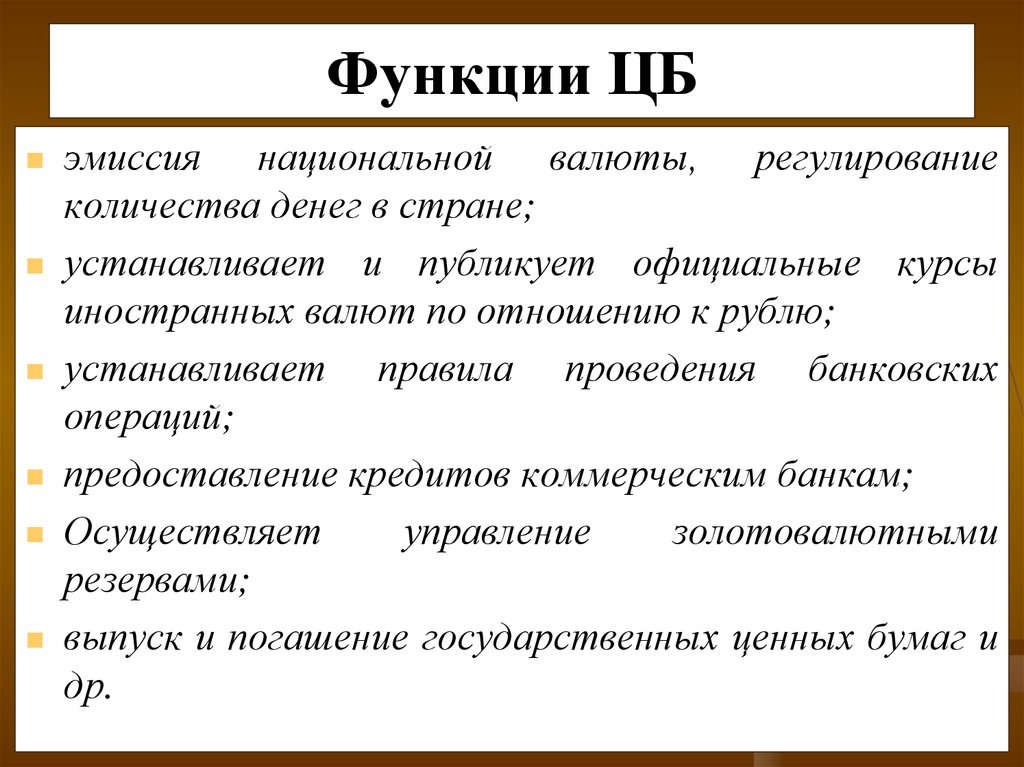

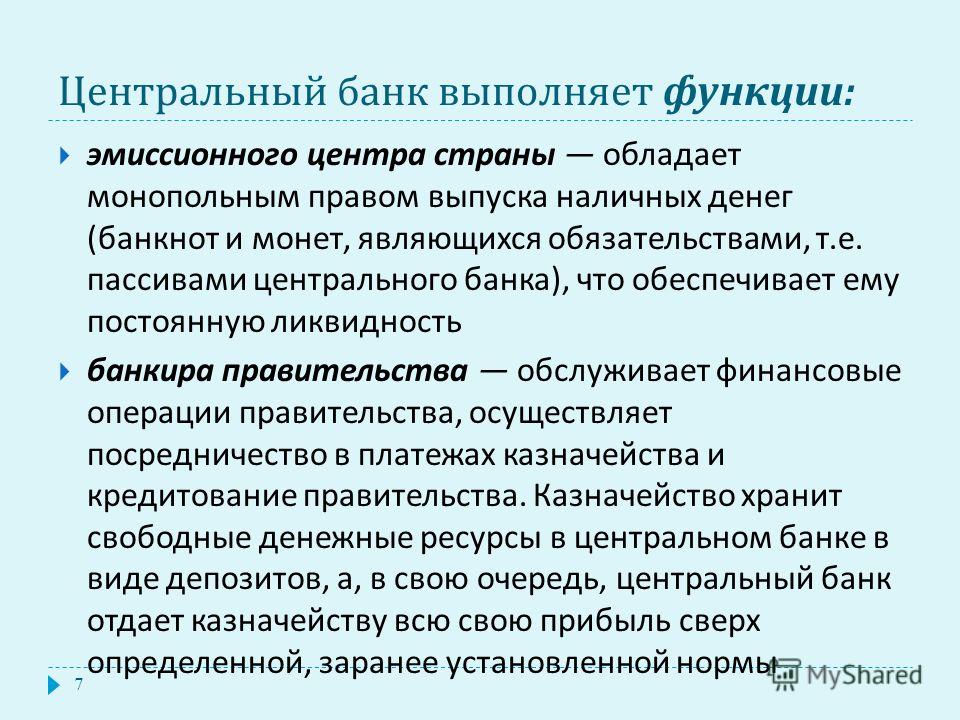

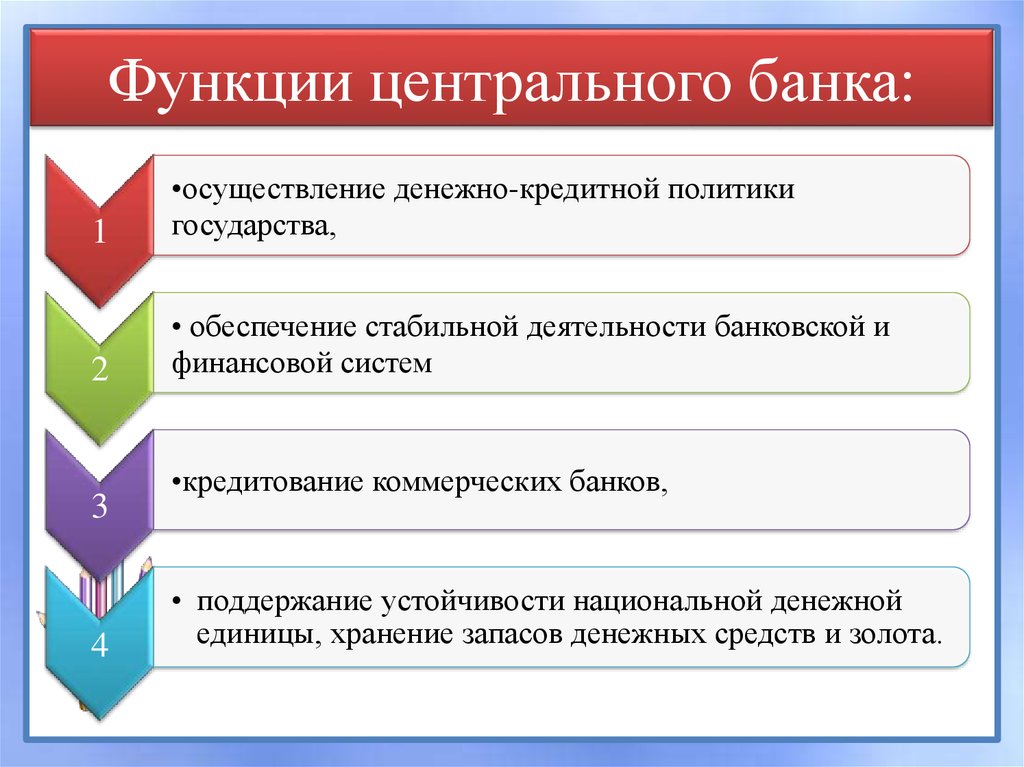

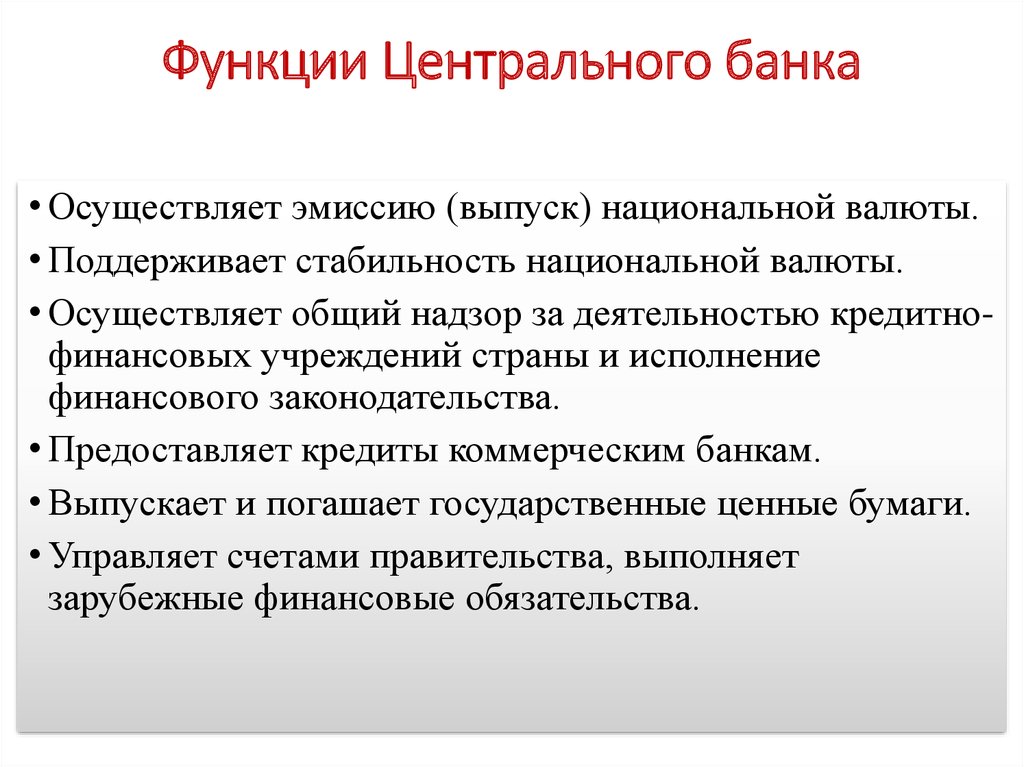

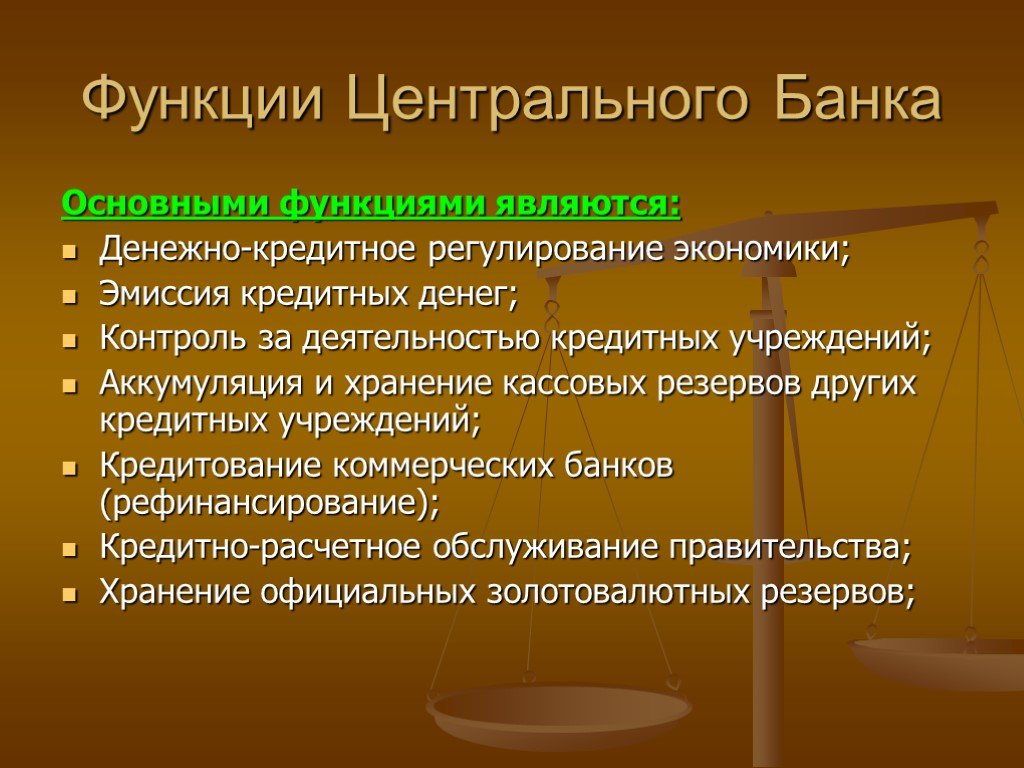

Согласно статье 75 Конституции РФ, Центробанк обладает исключительным правом на денежную эмиссию (выпуск в обращение новых денег), а его основной функцией является защита и обеспечение устойчивости рубля.

ЦБ РФ является ключевым регулятором банковской системы в России. Именно этот институт устанавливает правила расчётов и проведения банковских операций. Он контролирует деятельность кредитных организаций, выдаёт им лицензии и отзывает их, является для банков кредитором последней инстанции, организует систему их рефинансирования. Также ЦБ устанавливает правила бухгалтерского учёта и отчётности для банковской системы.

Также ЦБ устанавливает правила бухгалтерского учёта и отчётности для банковской системы.

Кроме того, Банк России управляет золотовалютными запасами страны и обслуживает счета бюджетов всех уровней бюджетной системы.

В функции Центробанка входит и валютное регулирование. Он устанавливает и публикует официальные курсы иностранных валют по отношению к рублю, определяет порядок, согласно которому валютные биржи проводят операции по покупке и продаже иностранной валюты.

ЦБ также является депозитарием (то есть осуществляет хранение) средств Международного валютного фонда в валюте Российской Федерации.

Кроме того, этот институт занимается анализом и прогнозированием состояния российской экономики.

Центробанк является юридическим лицом. Его уставный капитал и имущество находятся в федеральной собственности, но в то же время ЦБ наделён имущественной и финансовой самостоятельностью.

Органы управления ЦБ – председатель Банка России, Национальный банковский совет (коллегиальный орган Банка России) и совет директоров.

Свои функции Центробанк осуществляет независимо от органов государственной власти, однако он подотчётен Государственной Думе.

Что входит в круг обязанностей главы Центробанка?

Председателя Центробанка по представлению Президента РФ назначает Госдума. Срок его полномочий – четыре года, при этом один и тот же человек не может занимать этот пост более трёх сроков подряд.

Председатель Центробанка обладает достаточно широкими полномочиями – он обеспечивает реализацию всех перечисленных выше функций ЦБ и принимает решения по всем вопросам, которые относятся к ведению Банка России.

Также он представляет интересы Банка России в отношениях с органами власти, банками, иностранными и международными организациями.

Глава ЦБ входит в состав Национального банковского совета, председательствует на заседаниях совета директоров и имеет в совете директоров решающий голос.

Он не может совмещать свою деятельность главы Банка России с любой другой деятельностью, кроме преподавательской, научной и иной творческой. Также он не может входить в состав органов управления, попечительских или наблюдательных советов иностранных некоммерческих неправительственных организаций.

Также он не может входить в состав органов управления, попечительских или наблюдательных советов иностранных некоммерческих неправительственных организаций.

Смотрите также:

- Что такое Центробанк России и какие функции он выполняет? →

- …Куда делись деньги, выделенные государством для банков? →

- Что такое ФРС? →

Следующий материал

Самое интересное в соцсетях

Новости СМИ2

ЦБ России — орган государственной власти или коммерческая организация? — Валентин Катасонов

Валентин Катасонов,

5 ноября 2017, 09:16 — REGNUM Я уже писал о том, что Центральный банк Российской Федерации, согласно статье 75 Конституции Российской Федерации, является органом государственной власти. Дополнительное подтверждение этому можно найти в статье 1 Федерального закона о Центробанке. Хотя формулировки обоих документов достаточно «мутные», но статус Центробанка именно таков.

Деньги

Дарья Антонова © ИА REGNUM

Как известно, совмещение в рамках одной организации функций органа государственного управления и функций, связанных с осуществлением хозяйственной, финансовой и коммерческой деятельности, создает ситуацию, которую принято называть «конфликтом интересов». Проще говоря, возникает питательная почва для коррупции и злоупотреблений, снижается эффективность выполнения органом государственной власти возложенных на него функций и задач.

А признаки такого «раздвоения» или «конфликта интересов» в деятельности Банка России просматриваются. Особенно учитывая, что он, помимо выпуска денег (денежной эмиссии), осуществляет большое количество других функций. Банк России, как известно, является институтом, который в нашей стране выполняет функции банковского надзора. И в этом качестве он должен быть непредвзятым и неподкупным надсмотрщиком, следящим за всеми коммерческими банками в стране.

Здание Центробанка

NVO

Статья 8 Закона о Центробанке вроде бы предупреждает возможный конфликт интересов в сфере банковского надзора: «Банк России не вправе участвовать в капиталах кредитных организаций, если иное не установлено федеральными законами».

Но именно в этой сфере мы видим вопиющий «конфликт интересов». Оказывается, Банк России является материнской компанией, которая владеет дочерним банком. Думаю, читатели догадываются: речь идет о Сберегательном банке. Для него в статье 8 Закона о Центральном банке сделано исключение: «Действие части первой настоящей статьи не распространяется на участие Банка России в капитале Сберегательного банка Российской Федерации (далее — Сбербанк). Уменьшение или отчуждение доли участия Банка России в уставном капитале Сбербанка, не приводящее к сокращению указанной доли участия до уровня менее 50 процентов плюс одна голосующая акция, осуществляется Банком России по согласованию с Правительством Российской Федерации.

Внятного объяснения того, почему для Сберегательного банка было сделано исключение, какими высшими соображениями продиктовано участие Банка России в капитале этого коммерческого банка, я нигде не встречал.

На данный момент Банк России является главным акционером в Сбербанке, владея 50 процентами капитала + одна акция. Многие по привычке называют Сберегательный банк государственным. Это как посмотреть. Ведь он — «дочка» Банка России, а, следовательно, многие положения Закона о Центробанке распространяются и на «дочку». Вот, например, статья 2 гласит: «Государство не отвечает по обязательствам Банка России, а Банк России — по обязательствам государства». Некоторые наивно думают, что российское государство в «случае чего» (если Сбербанк зашатается) будет спасать клиентов Сберегательного банка.

Но главное даже не в этом, а в том, что Банк России как орган банковского надзора не может не иметь особого благорасположения по отношению к своей «дочке». Помню, в мае 2010 года разгорелся скандал. Тогдашний заместитель председателя Центрального банка РФ Сергей Голубев на встрече со студентами в Санкт-Петербурге весной указанного года сделал два совершенно неожиданных заявления.

Первое: «Сберегательный банк достаточно много допускает нарушений, и мы [ЦБ] ничего не можем сделать». Второе: «Пора уходить из Сберегательного банка. Председатель Центрального банка является председателем наблюдательного совета Сбербанка. Это конфликт интересов.

После возвращения в Москву господину Голубеву как правдолюбцу на Неглинке (адрес центрального офиса Банка России) устроили взбучку. А Центробанк немедленно выпустил пресс-релиз, в котором разъяснялось, как хорошо организован надзор за Сберегательным банком. Но в своем кругу российские банкиры говорят, что надзор за «Сбером» никакой.

Летом нынешнего 2017 года произошло одно знаковое событие в жизни Центробанка. Он принял решение о санации коммерческого банка «Открытие». Причем впервые применил новую схему санации. Если раньше помощь тонущим банкам осуществлялась в виде кредитов Банка России или по линии Агентства страхования вкладов (АСВ), то в случае с «Открытием» финансовые вливания были осуществлены в форму участия в капитале указанного банка. В конце августа Центробанком было принято решение о том, что он входит в капитал банка «Открытие» с долей в 75%, а за предыдущими собственниками останется доля в 25%. А вслед за «Открытием» последует БИН-банк (пока доля Центробанка в капитале указанного коммерческого банка еще не определена).

В начале этого года в Закон о Центробанке были внесены изменения, согласно которым был учрежден специальный инвестиционный фонд для финансового оздоровления несостоятельных банков. Фонд не является юридическим лицом, и его имущество обособлено от остального имущества Банка России. Фонд находится под управлением специальной управляющей компании. Фондом и производятся вливания в капитал «Открытие». Но от создания фонда конфликт интересов никуда не исчез. Можно ожидать, что банк «Открытие», как и «Сбербанк», будет тем самым «Юпитером», о котором в латинской поговорке сказано: «Что дозволено Юпитеру, не дозволено быку». Таких «Юпитеров» не будет очень много. Но все они будут «бессмертными богами». А остальным банкам придется быть в роли «смертных быков». Или «козлов отпущения», определенных на заклание.

Возникает вопрос: а нельзя ли было как-то иначе в России построить отношения Центробанка с коммерческими банками? Конечно же, можно. Далеко за примерами ходить не надо. Посмотрим на китайский опыт. Там есть Народный банк Китая (НБК), который является центробанком. Его основная задача — обеспечивать китайскую экономику деньгами. Согласно закону о НБК, на него возложены функции денежной эмиссии, организации денежного обращения, разработки и реализации совместно с минфином и другими министерствами и правительственными организациями государственной денежно-кредитной политики.

Посмотрим на китайский опыт. Там есть Народный банк Китая (НБК), который является центробанком. Его основная задача — обеспечивать китайскую экономику деньгами. Согласно закону о НБК, на него возложены функции денежной эмиссии, организации денежного обращения, разработки и реализации совместно с минфином и другими министерствами и правительственными организациями государственной денежно-кредитной политики.

Ни выдачей и отзывом банковских лицензий, ни банковским надзором НБК не занимается. Для этого имеется специальный орган, который называется Комиссией по регулированию банковской деятельности Китая (англ. China Banking Regulatory Commission — CBRC). Она, как и НБК, входит в исполнительную ветвь государственной власти и подчиняется Госсовету. НБК, конечно, также присматривает за банками, но он в тандеме банковского надзора «пристяжной», а CBRC — «коренной».

Кстати, есть немало других стран, где функции банковского надзора возлагаются не на центральный банк, а на специальные организации (банковские регуляторы).

Но я лично не знаю ни одной крупной страны, где бы, подобно России, центральный банк одновременно занимался выдачей кредитов коммерческим банкам, участвовал в капитале коммерческих банков и при этом монопольно выполнял функции банковского надзора. Трудно придумать более «питательную основу» для коррупции и злоупотреблений. Но кому-то и такого совмещения показалось мало. С 2013 года Банк России функционирует как финансовый мегарегулятор, распространяя свои щупальца на всю экономику. Таких центробанков-осьминогов, занимающихся регулированием всего и вся (финансовые рынки, страховые компании, аудиторские фирмы и т.п.), в мире очень немного. Это в основном центробанки на постсоветском пространстве (Армения, Грузия, Казахстан, Литва, Чехия, Эстония и некоторые другие). Но даже там центробанки не участвуют в капиталах коммерческих банков.

Это в основном центробанки на постсоветском пространстве (Армения, Грузия, Казахстан, Литва, Чехия, Эстония и некоторые другие). Но даже там центробанки не участвуют в капиталах коммерческих банков.

Модель банковской и финансовой системы, которая сложилась к настоящему времени в России, порождает чудовищные «искажения стимулов» (как обычно пишут в учебниках по рыночной экономике). А говоря проще, она порождает чудовищную коррупцию. И дело не в отдельных руководителях (та же Набиуллина или любой другой человек на месте председателя Банка России). Никто из них не способен эффективно бороться с «издержками» функционирования указанной модели. Необходимо срочно отказаться от этой порочной модели. Что предложить взамен? — Да хотя бы китайскую модель, которая предельно проста, понятна и исключает «конфликты интересов».

В заключение хочу обратить внимание на статью 3 федерального закона о Центробанке России. В ней записано, что получение прибыли не является целью деятельности Банка России. В статье 11 говорится о том, как определяется прибыль Банка России, а в статье 26 определяется порядок использования прибыли.

В статье 11 говорится о том, как определяется прибыль Банка России, а в статье 26 определяется порядок использования прибыли.

В момент принятия закона эта статья выглядела следующим образом: «После утверждения годовой финансовой отчетности Банка России Советом директоров Банк России перечисляет в федеральный бюджет 50 процентов фактически полученной им по итогам года прибыли, остающейся после уплаты налогов и сборов в соответствии с Налоговым кодексом Российской Федерации. Оставшаяся прибыль Банка России направляется Советом директоров в резервы и фонды различного назначения».

Позднее в закон была внесена поправка, устанавливающая, что в бюджет перечисляется 75% прибыли. Наконец, в 2016 году был принят закон, устанавливавший перечисление 90 процентов прибыли Банка России в государственную казну.

Эльвира Набиуллина

Kremlin.ru

Формулировка статьи 26 закона предрасполагает Банк России к тому, что получение прибыли всё-таки может являться де-факто целью деятельности Центробанка. Вопреки декларации статьи 3 о том, что прибыль не является таковою целью. Каков бы ни был процент прибыли, остающийся по закону в распоряжении Банка России, в абсолютном выражении он будет зависеть от общих объемов прибыли. Чем больше прибыль, тем больше, в частности, премии, которые выплачиваются руководителям и сотрудникам Банка России из фонда, формирующегося за счет прибыли.

Вопреки декларации статьи 3 о том, что прибыль не является таковою целью. Каков бы ни был процент прибыли, остающийся по закону в распоряжении Банка России, в абсолютном выражении он будет зависеть от общих объемов прибыли. Чем больше прибыль, тем больше, в частности, премии, которые выплачиваются руководителям и сотрудникам Банка России из фонда, формирующегося за счет прибыли.

В лихие 90-е годы, как мне говорили бывшие работники Центробанка, премии были основной частью вознаграждения, которая выплачивалась сотрудникам Банка России. Особенно велика была премиальная составляющая у руководителей высшего звена. Кстати, вопросы оплаты труда работников (включая премии) решает сам Банк России (решения совета директоров), Минфин России в эту сферу деятельности Центробанка вмешиваться не имеет права. Вроде бы в последнее время пропорция между заработной платой и премиями в Банке России сдвигается всё более в пользу заработной платы. Но мотив максимизации прибыли Центробанком подспудно присутствует. Это недопустимо.

Это недопустимо.

А как же исправить ситуацию? Опять же, обратимся к зарубежному опыту. Например, к законодательству США, регламентирующему функционирование Федеральной резервной системы (центробанка США). ФРС США ежегодно получает прибыль, измеряемую многими десятками миллиардов долларов. Как она используется? — За счет прибыли происходит формирование годового операционного бюджета ФРС; основная часть этого бюджета приходится на оплату труда сотрудников всех уровней (при этом закон определяет уровни оплаты для разных категорий). Кроме того, из прибыли выплачиваются дивиденды акционерам ФРС (таковыми являются банки, получающие фиксированные дивиденды в размере 6% независимо от прибыли ФРС). Остальное — перечисляется в федеральный бюджет. Приведу пример распределения прибыли ФРС за 2010 год. Общий ее объем составил 81,69 млрд. долл. Из этой суммы 1,58 млрд. долл. было выплачено в качестве дивидендов акционерам, в доходную часть операционного бюджета ФРС поступило 0,88 млрд. долл. Выплаты казначейству США составили 79,27 млрд. долл.

долл.

Примерно так же выглядит схема распределения прибыли у Народного банка Китая (НБК). Этому посвящена глава 6 «Финансовая отчетность» (статьи 37—39) Закона о НБК. Там также прописано, что за счет прибыли центробанка осуществляется покрытие всех текущих расходов НБК и формирование необходимых резервных фондов, а все оставшееся перечисляется в государственную казну. Примечательно, что в законе предусмотрен даже случай, если финансовый результат деятельности НБК окажется отрицательным. В этом случае убытки центробанка должны покрываться из государственного бюджета.

Такой вариант в законе предусмотрен не случайно. Ведь конечной задачей НБК, согласно статье 3 указанного закона, является «содействие экономическому росту». А такое содействие может предполагать выдачу центробанком кредитов под низкий процент, что может, в конечном счете, приводить к отрицательному финансовому результату для НБК. Тщательно выверенные формулировки закона о НБК действительно исключают возможность функционирования китайского центробанка как коммерческой организации.

Федеральный закон о Центробанке России нуждается в серьезных доработках и исправлениях по многим направлениям. В том числе в доработках, призванных исключить возможность возникновения конфликта интересов на почве совмещения Банком России государственного управления и коммерческой деятельности.

Читайте ранее в этом сюжете: Когда ЦБ России начнет нести ответственность перед гражданами страны?

Читайте развитие сюжета: Центральный банк России: государство в государстве. Или над государством?

Совет Федеральной резервной системы — разъяснения ФРС

- Главная

- О ФРС

Включите JavaScript, если он отключен в вашем браузере, или получите доступ к информации по ссылкам, указанным ниже.

11-е издание Объяснения ФРС: Что делает Центральный банк (ранее Цели и функции Федеральной резервной системы ) подробно описывает структуру, обязанности и работу центральной банковской системы США. Федеральная резервная система выполняет пять функций, чтобы способствовать эффективному функционированию экономики США и, в более общем плане, служить общественным интересам. В его состав входят три ключевых органа: Совет управляющих, 12 Федеральных резервных банков и Федеральный комитет по открытым рынкам.

1. Обзор Федеральной резервной системы

Федеральная резервная система выполняет пять ключевых функций в общественных интересах для поддержания здоровья экономики США и стабильности финансовой системы США.

2. Три ключевых подразделения системы

Совет управляющих, Федеральные резервные банки и Федеральный комитет по открытым рынкам совместно работают над укреплением экономики США и стабильностью финансовой системы США.

ВИДЕО: Функции ФРС: три ключевых субъекта

3. Проведение денежно-кредитной политики

Федеральная резервная система устанавливает денежно-кредитную политику США для обеспечения максимальной занятости и стабильных цен в экономике США.

ВИДЕО: Функции Федеральной резервной системы: проведение денежно-кредитной политики

4. Содействие стабильности финансовой системы

Федеральная резервная система отслеживает риски финансовой системы и взаимодействует внутри страны и за рубежом, чтобы гарантировать, что система поддерживает здоровую экономику для домашних хозяйств, сообществ и предприятий США.

ВИДЕО: Функции ФРС: обеспечение стабильности финансовой системы

5. Надзор и регулирование финансовых учреждений и деятельности

Федеральная резервная система способствует безопасности и надежности отдельных финансовых учреждений и контролирует их влияние на финансовую систему в целом.

ВИДЕО: Функции ФРС: Надзор и регулирование финансовых учреждений

6.

Обеспечение безопасности и эффективности платежных и расчетных систем

Обеспечение безопасности и эффективности платежных и расчетных систем Федеральная резервная система работает над созданием безопасной, эффективной и доступной системы для операций в долларах США.

ВИДЕО: Функции ФРС: содействие безопасности и эффективности платежной и расчетной системы

7. Содействие защите прав потребителей и развитию сообществ

потребителей и сообщества.

ВИДЕО: Функции Федеральной резервной системы: защита прав потребителей и развитие сообщества

Публикация Совета управляющих Федеральной резервной системы

Эта книга доступна в формате Adobe Acrobat, как полная публикация или по главам.

https://doi.org/10.17016/0199-9729.11

Полная публикация (PDF)

Последнее обновление: 20 января 2023 г.

Вернуться к началу

Центральный банк — значение, объяснение, функции, примеры

Центральный банк — это автономный, мощный, контролируемый государством банк, которому поручено регулировать банковскую отрасль, решать валютные проблемы и консультировать правительство по экономическим вопросам.

политика. Его основной целью является стабилизация валюты и экономики при ограничении инфляции.

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство? Ссылка на статью должна быть гиперссылкой

Например:

Источник: Центральный банк (wallstreetmojo.com)

Другие цели включают разработку денежно-кредитной политики, определение приемлемой процентной ставки, проведение экономических исследований и анализа для правительства и сохранение стоимости валюты. Такой банк аполитичен в принятии экономических решений. Правительство назначает совет директоров для управления этими банками.

Содержание

- Что такое Центральный банк?

- Центральный банк объяснил

- Функции Центрального банка

- 1. Установка базовой ставки

- 2. Контроль денежного предложения

- 3. Поддержание требуемого уровня резервов

- 4.

Поддержание валютных резервов

Поддержание валютных резервов

- Примеры

- Пример № 1

- Пример № 2

- Часто задаваемые вопросы (FAQ)

- Рекомендуемые статьи

- Центральный банк является автономным и аполитичным финансовым учреждением, ответственным за поддержание экономической и финансовой деятельности страны.

- У каждой страны есть свой центральный банк, который считается высшим учреждением, которое управляет экономическими и банковскими вопросами и является независимым в принятии экономических решений.

- В их основные обязанности входит управление валютными резервами, надзор за банковским сектором, управление платежной системой, выпуск новых валют, консультирование правительства по экономическим вопросам, установление базовых ставок, управление денежной массой, мониторинг резервов и управление остатками иностранной валюты. .

Центральный банк Разъяснение

Центральный банк — это независимое неполитическое финансовое учреждение, осуществляющее надзор за денежно-кредитной политикой. Он отвечает за поддержание резервов наличности и иностранной валюты, тем самым стимулируя экономический рост страны и контролируя инфляцию. Каждая страна имеет свой центральный банк для управления своими финансовыми и банковскими вопросами.

Он отвечает за поддержание резервов наличности и иностранной валюты, тем самым стимулируя экономический рост страны и контролируя инфляцию. Каждая страна имеет свой центральный банк для управления своими финансовыми и банковскими вопросами.

Эти банки осуществляют следующие операции:

- Проведение денежно-кредитной политики путем регулирования денежной массы и процентных ставок

- Обеспечение финансовой стабильности правительства и коммерческих учреждений

- Защита и управление национальным золотом, иностранной валютой и государственными облигациями

- Надзор за функционированием банковского сектора и балансирование национальной банковской системы

- Обработка финансовых операций; локально через клиринговые палаты и глобально через сети, такие как SWIFT

- Выпуск новой валюты и монет внутри страны

- Предоставление финансовых консультаций правительству

Функции центрального банка

В целом, основные задачи центрального банка любой страны включают определение базовой ставки, регулирование денежной массы посредством операций на открытом рынке, поддержание соответствующих резервов и управление валютными резервами страны. Для лучшего понимания эти функции были подробно рассмотрены:

Для лучшего понимания эти функции были подробно рассмотрены:

1. Установка базовой ставки

Установка базовой ставки является наиболее важной функцией центрального банка. Базовая ставка устанавливает ставку, по которой он кредитует коммерческие банки. Коммерческие банки выбирают процентную ставку по кредиту для населения на основе базовой ставки.

Если центральный банк поднимет базовую ставку для банков, потребители и компании в конечном итоге столкнутся с более высокими процентными ставками, что сделает коммерческие кредиты более дорогими. В результате денежный оборот на рынке сокращается. Следовательно, снижение базовой ставки приводит к удешевлению кредитов. В результате увеличивается денежный оборот на рынке, увеличивается спрос на товары и услуги.

2. Контроль денежной массы

Центральные банки проводят операции на открытом рынке для приобретения безнадежных активов путем создания ликвидности для этих активов. После получения средств компания покупает финансовые ценные бумаги или инвестиции. Таким образом, средства переводятся в банковское учреждение покупателя. Следовательно, он может закачивать новые средства в экономику.

Таким образом, средства переводятся в банковское учреждение покупателя. Следовательно, он может закачивать новые средства в экономику.

3. Поддержание необходимого уровня резервов

Они регулируют установленные законом требования коммерческих банков к резервам наличности для увеличения или уменьшения денежной массы на рынке.

4. Поддержание резервов иностранной валюты

Они обеспечивают достаточные резервы иностранной валюты для сохранения стоимости национальной валюты. Он может начать покупать местную валюту, если она обесценится; это сигнализирует рынку, что местная валюта пользуется спросом, что приводит к росту ее стоимости.

Примеры

Давайте рассмотрим следующие примеры центральных банков, чтобы лучше понять концепцию:

Пример № 1

Возьмем в качестве примера центральный банк США, Федеральную резервную систему (ФРС). Однако его способность доминировать в экономике не ограничивается Соединенными Штатами, поскольку доллар является самой мощной валютой в мире. ФРС обеспечивает общее финансовое благополучие, регулируя денежно-кредитную политику, гарантируя надежность финансовых институтов, безопасность денежных транзакций и работая в качестве расчетной системы.

ФРС обеспечивает общее финансовое благополучие, регулируя денежно-кредитную политику, гарантируя надежность финансовых институтов, безопасность денежных транзакций и работая в качестве расчетной системы.

ФРС в основном состоит из трех компонентов:

- Совет управляющих: Он состоит из семи управляющих, избираемых президентом США и утверждаемых Сенатом. Совет независим от федерального правительства, но подчиняется непосредственно Конгрессу.

- Федеральные резервные банки: 12 банков обозначены как Федеральные резервные банки. Эти банки управляют банковскими операциями в 12 выделенных регионах страны. Правление ФРС руководит ее операциями.

- Федеральный комитет по открытым рынкам (FOMC): В его состав входят члены совета управляющих и президенты 12 региональных Федеральных резервных банков, а председателем является глава Федеральной резервной системы США. Он собирается восемь раз в год для обсуждения экономики, финансовой системы и преобладающей денежно-кредитной политики.

Пример № 2

В недавних новостях в статье Economic Times подчеркивалась тенденция мировых центральных банков повышать процентные ставки. В своих усилиях по контролю над инфляцией такие банки, как Федеральная резервная система США, Резервный банк Австралии и Банк Англии, весьма вероятно, что их страны впадут в рецессию из-за недавнего повышения ставок.

В 2021 году центральные банки подчеркивали, что инфляция была просто «временной», поскольку цены выросли из-за неэффективности цепочки поставок после введения ограничений в связи с пандемией COVID-19. Однако глобальная инфляция продолжалась и увеличивалась из-за вторжения России в Украину. В результате цены на нефть и продукты питания взлетели до небес, что вынудило экономистов снизить прогнозы глобального роста на 2022 год.

Финансовые аналитики считают, что центральные банки не контролируют факторы, вызывающие инфляцию, такие как высокие цены на энергию и продукты питания и узкие места в цепочке поставок.

Часто задаваемые вопросы (FAQ)

Печатают ли центральные банки деньги?

Да. Центральные банки печатают деньги, приобретая активы на открытом рынке и добавляя эквивалентную сумму к банковским резервам коммерческих банков. Эти средства поступают в банковскую систему в качестве оплаты за приобретаемые ими активы.

Являются ли центральные банки независимыми?

Да. они действуют независимо, чтобы защитить себя от политического вмешательства. В результате они самостоятельно принимали денежно-кредитную политику и связанные с ней решения. Однако их губернаторов назначает президент страны. Следовательно, такие банки обладают высокой степенью автономии, но остаются в некоторой степени зависимыми от правительства.

Почему центральный банк называют банком банкиров?

Центральный банк является клиринговой палатой для перевода и оплаты взаимных требований коммерческих банков в качестве главного банка.

политика. Его основной целью является стабилизация валюты и экономики при ограничении инфляции.

политика. Его основной целью является стабилизация валюты и экономики при ограничении инфляции. Поддержание валютных резервов

Поддержание валютных резервов