Что влияет на кредитную историю

Для жизни

Малому бизнесу

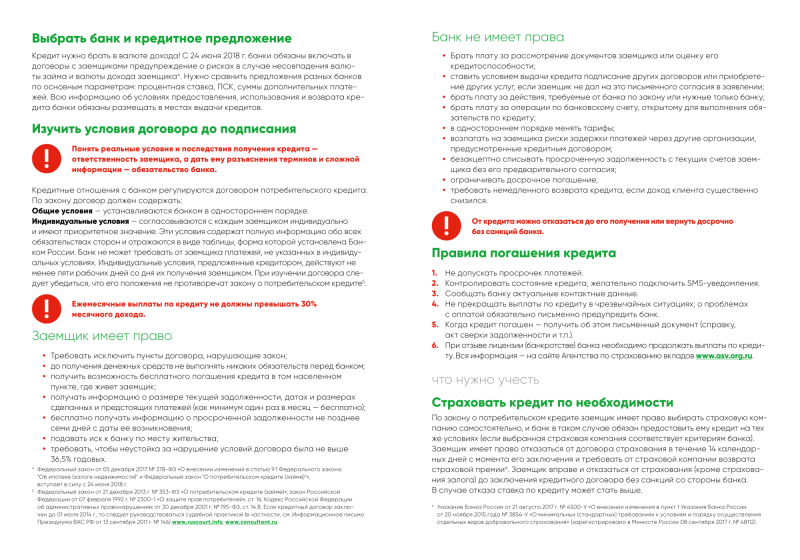

Перед одобрением кредита банки прибегают к различным проверкам, чтобы оценить надежность будущего заемщика. Это позволяет узнать, аккуратно ли клиент выплачивает свои задолженности, склонен ли он допускать просрочки и можно ли вообще доверить ему крупную сумму денег.

Стать клиентом

Один из главных показателей, на которые банк обращает внимание в первую очередь — это кредитная история заемщика: специальный документ, в котором отражена вся информация о его взаимоотношениях с кредиторами. Разбираемся, какие факторы могут испортить кредитную историю и как сделать так, чтобы этого не произошло.

Что такое кредитная история

ParagraphWrapper» color=»brand-primary»>Кредитная история (КИ) — это набор данных о каждом заемщике, включающий в себя всю возможную информацию о взятых им кредитах и не только. В ней указывается, сколько раз человек подавал заявки на кредиты и сколько займов ему в итоге одобрили, каков был процент отказов, какими были сроки и суммы каждой ссуды, насколько аккуратно он вносил ежемесячные платежи, были ли задержки, просрочки или иные проблемы с выплатами, а также назначались ли ему штрафы и пени.Помимо этого, в кредитную историю также вносится информация о штрафах и задолженностях, не связанных напрямую с кредитами или финансовыми организациями. Повлиять на КИ могут неоплаченные штрафы за нарушение ПДД, задолженности по алиментам, квартплате или платежам ЖКХ, невыплаченные налоги, а также любые другие долги.

Кредитная история — это важный показатель благонадежности заемщика, но влиять она может не только на выдачу займов. Помимо финансовых организаций, интересоваться ей могут потенциальные работодатели, представители страховых компаний и даже сервисы каршеринга. Поэтому важно следить за чистотой своей кредитной истории и знать, какие ваши действия могут плохо на нее повлиять.

Помимо финансовых организаций, интересоваться ей могут потенциальные работодатели, представители страховых компаний и даже сервисы каршеринга. Поэтому важно следить за чистотой своей кредитной истории и знать, какие ваши действия могут плохо на нее повлиять.

Что может влиять на кредитную историю

В первую очередь на КИ влияет то, как человек выплачивает свои кредиты. Если он вовремя вносит все ежемесячные платежи, не допускает просрочек, а также не имеет иных неоплаченных задолженностей, то, скорее всего, его кредитная история будет считаться положительной; в противном же случае — отрицательной. Однако это не единственный фактор, который может повлиять на КИ — существует еще несколько показателей, которые могут ухудшить кредитную историю даже самого добропорядочного заемщика.

Отказ от кредита

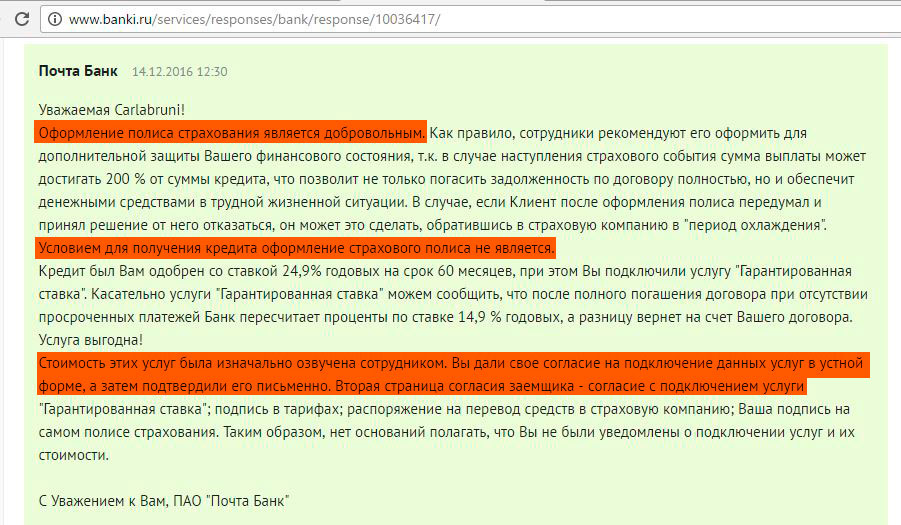

ParagraphWrapper» color=»brand-primary»>Если человек подал заявку на кредит, но потом по какой-то причине решил от нее отказаться, то отметка об этом появится в его кредитной истории. Формулировка будет зависеть от того, на каком этапе рассмотрения заявки клиент передумал. Если отказ произошел уже после одобрения, то в КИ появится запись «заявка одобрена», но не будет информации о самом долге. А если отказаться еще до одобрения, то в КИ будет прямо указано, что «клиент отказался от кредита».Нельзя сказать, что такие отметки сами по себе могут испортить кредитную историю, поскольку разные банки трактуют их по-разному. Одни считают их малозначимыми и не обращают внимания, а другие могут посчитать их показателем ненадежности клиента и из-за этого отказать в выдаче нового займа. Чтобы не испортить свою КИ таким образом, лучше заранее внимательно изучить все связанные с кредитом условия, чтобы еще до подачи заявки окончательно решить, нужен ли вам этот заем или нет.

Heading» color=»brand-primary»>Досрочное погашениеКажется, что досрочное погашение кредита должно влиять на кредитную историю только положительно, ведь оно показывает, что материальное положение заемщика настолько стабильно и устойчиво, что он может позволить себе вернуть деньги до истечения срока выплаты долга. Однако по мнению некоторых банков здесь все не так однозначно.

Если человек погашает заем досрочно, то банк теряет часть ожидаемой прибыли, поскольку он недополучает проценты за оставшийся срок. Это значит, что клиенты, выплачивающие свой долг раньше времени, оказываются менее выгодными для своих кредиторов. Поэтому само по себе досрочное погашение не будет считаться однозначным минусом, но оно может заставить банки насторожиться.

Несколько заявок одновременно

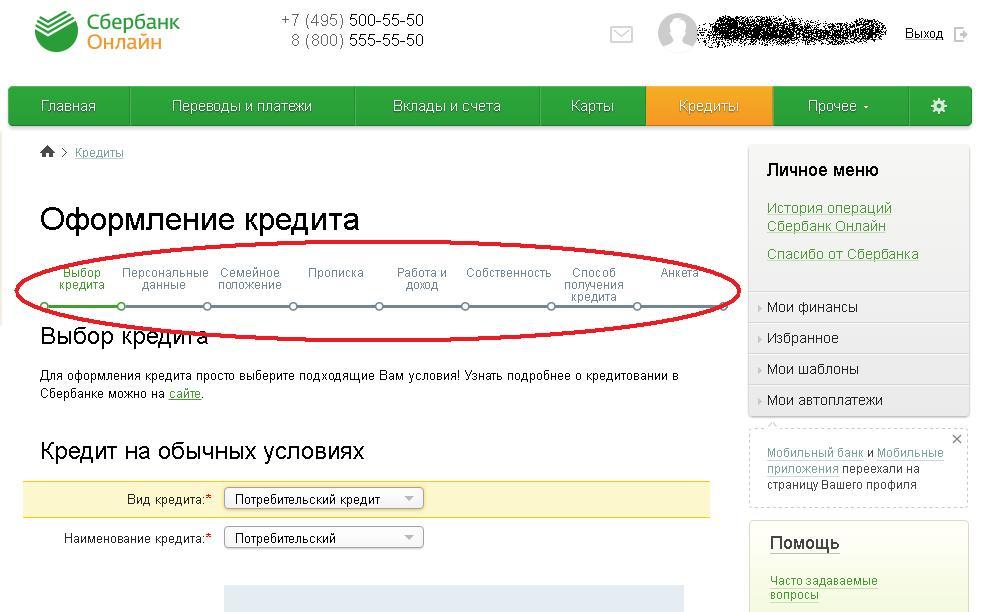

В надежде гарантированно получить нужную сумму некоторые заемщики одновременно отправляют несколько заявок в разные финансовые организации, думая, что это может увеличить их шансы на получение средств. Однако в результате они чаще всего получают несколько отказов и испорченную кредитную историю. Почему так происходит?

Однако в результате они чаще всего получают несколько отказов и испорченную кредитную историю. Почему так происходит?

Дело в том, что в кредитной истории отображаются не только одобренные кредиты, но и вообще все поданные заявки. Перед одобрением банки проверяют КИ будущего клиента, видят множество одновременных запросов в разные финансовые организации и могут заподозрить человека в мошенничестве, предполагая, что он хочет получить на руки крупную сумму и скрыться. Или же они могут предположить, что финансовое положение этого человека настолько неустойчиво, что для его исправления одного займа не хватит — а для них это означает высокий риск невозврата денег.

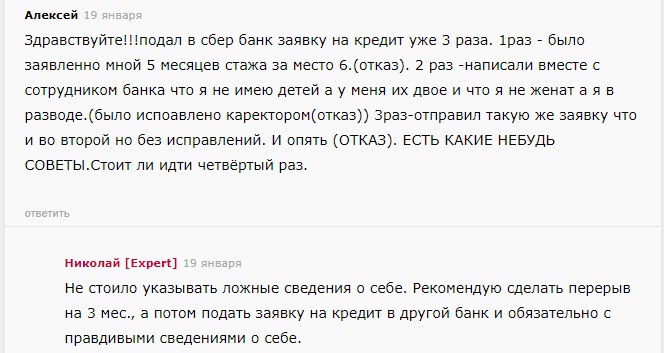

Решением будет не отправлять все запросы одновременно, тщательно готовить все документы для подачи заявки, а в случае отказа не идти сразу в другой банк, а постараться проанализировать свою КИ, чтобы понять причину отрицательного решения и исправить ее.

Heading» color=»brand-primary»>Просроченный платежПросрочки говорят об отсутствии у заемщика финансовой дисциплины и дают банкам понять, что они рискуют, выдавая этому клиенту очередной заем. Именно поэтому задержка ежемесячных платежей способна сильно ухудшить даже хорошую кредитную историю. То, насколько сильно может упасть рейтинг после задержки платежа, зависит от двух параметров — от регулярности просрочек и от количества дней задержки.

Обычно банки лояльно относятся к минимальным задержкам, которые не превышают 1–2 дней, хотя даже они могут повлиять на КИ, если допускать их регулярно. А вот просрочки в неделю или больше считаются уже более серьезным нарушением обязательств, из-за которого в следующий раз можно получить отказ в выдаче. Основное правило здесь — чем больше просрочек и чем больше их срок, тем хуже становится рейтинг.

Чтобы не испортить свою КИ из-за просрочек, постарайтесь вносить регулярные платежи заранее — хотя бы за пару дней до истечения срока. Так вы обезопасите себя от случайных просрочек и не испортите КИ.

Так вы обезопасите себя от случайных просрочек и не испортите КИ.

Кредитные карты

Кредитные карты — это одна из форм кредита, поэтому вся информация по ним также заносится в КИ и влияет на рейтинг заемщика. Если регулярно пользоваться картой, вовремя закрывать задолженность и не допускать просрочек, то это будет положительно влиять на КИ и улучшать ваш рейтинг. Однако неправильное использование карты может сделать кредитную историю хуже.

Если у клиента есть задолженность по кредитной карте, то банк может отказать ему в выдаче займа из-за опасений, что финансовая нагрузка заемщика в таком случае станет слишком большой и он не сможет вовремя закрыть долг. Решения может быть два: либо закрыть задолженность по карте перед подачей заявления на кредит, либо предоставить банку подтверждение дохода, который позволит закрывать сразу два займа.

Heading» color=»brand-primary»>Как узнать свою кредитную историюКредитная история каждого заемщика хранится в специальных бюро — БКИ, которые аккумулируют всю информацию о взаимодействии человека с его кредиторами. Чтобы узнать свою КИ, нужно сначала найти список тех БКИ, в которых она хранится. Это можно сделать через Госуслуги или через сайт Центробанка РФ. В первом случае будет достаточно отправить запрос на портале, а во втором придется сначала узнать свой код субъекта, который обычно указывается в договоре на кредит. После получения списка БКИ необходимо зарегистрироваться на их сайтах и запросить нужную вам информацию.

Узнать свою КИ можно как платно через посредников, так и бесплатно при самостоятельном поиске. Каждый человек имеет право бесплатно узнать свою КИ два раза в год — за дальнейшие запросы придется заплатить.

Как улучшить плохую кредитную историю

ParagraphWrapper» color=»brand-primary»>Существует несколько способов улучшить плохую КИ.- Если у вас уже есть кредит, вносите все платежи по нему вовремя или немного заранее и избегайте просрочек.

- Вовремя оплачивайте штрафы за нарушение ПДД, избегайте задолженности по алиментам, квартплате или налогам.

- Возьмите небольшой заем либо оформите кредитную карту и аккуратно погашайте задолженность, не выходя за рамки графика платежей.

- Оформите рассрочку на недорогой товар — например, бытовую технику, электронику или одежду — и закройте долг в срок.

- Кредитная история содержит все записи о кредитах и займах, включая задолженности перед третьими лицами и коммерческими организациями, госорганами.

- Кредитную историю могут испортить несколько заявок на кредит, поданных в разные банки одновременно, наличие задолженности по кредитной карте, просрочки по займам и другим обязательствам.

- Отказ от одобренного кредита или досрочное погашение текущего займа не являются однозначно положительными или отрицательными факторами, если в прочих моментах кредитной истории нет негатива, на выдачу следующих кредитов такая информация не повлияет.

- Чтобы проверить свою кредитную историю необходимо подать запрос на сайте БКИ, в котором хранятся ваши данные. Узнать, где именно находится ваша КИ можно через сайт Госуслуги.

- Чтобы не портить кредитную историю — не допускайте образования задолженностей. Для улучшения своей КИ стоит закрыть все просрочки, наладить график выплат по текущим договорам.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

P» color=»brand-primary»>Следите за нами в соцсетях и в блоге© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Эксперт рассказал, как узнать, почему банк отказал вам в кредите

https://ria.ru/20201216/otkaz-1589413186.html

Как узнать, почему банк отказал вам в кредите

Эксперт рассказал, как узнать, почему банк отказал вам в кредите — РИА Новости, 16.12.2020

Как узнать, почему банк отказал вам в кредите

Прежде чем принять решение о выдаче кредита, банк смотрит на благонадежность потенциального заемщика. Если тот задерживал платежи, не выплатил кредит или… РИА Новости, 16.12.2020

2020-12-16T02:15

2020-12-16T02:15

2020-12-16T02:15

экономика

общество

банки

кредиты

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/150055/98/1500559839_0:248:2759:1800_1920x0_80_0_0_2f1c11c5528b728930503b25b91eb3cd.jpg

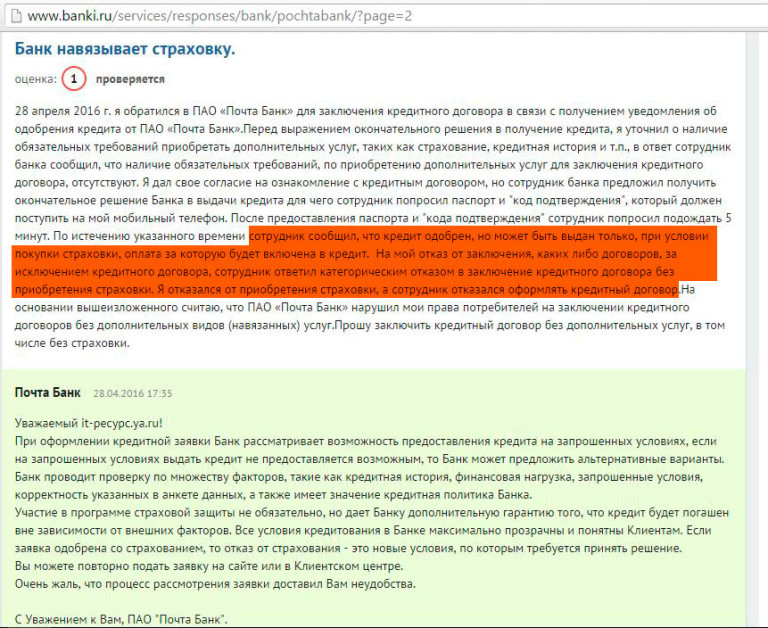

МОСКВА, 16 дек – РИА Новости. Прежде чем принять решение о выдаче кредита, банк смотрит на благонадежность потенциального заемщика. Если тот задерживал платежи, не выплатил кредит или объявил себя банкротом, вероятность отказа велика. Но бывает, что плохая репутация возникла из-за ошибки банка, рассказал агентству «Прайм» финансовый советник и эксперт по личным инвестициям Иван Капустянский.Прежде всего, нужно проверить свою кредитную историю.Если причиной стала ошибка банка, следует направить заказным письмом заявление в БКИ. Там обязаны перепроверить данные на основании заявления и исправить ошибку, добавляет он.Если кредитная история действительно испорчена, не поддавайтесь на предложения мошенников ее «почистить» – это лишь приведет к потере ваших денег. Единственно верный способ — сделать так, чтобы были внесены новые записи о новых кредитах и успешно погашены. Тогда заемщик станет исправным плательщиком.Для этого нужно сначала начать получать стабильный доход, который будет видеть банк, затем примерно через год можно брать мелкие кредиты – например, на бытовую технику. И лишь спустя определенное время можно попросить более весомую сумму.

Если тот задерживал платежи, не выплатил кредит или объявил себя банкротом, вероятность отказа велика. Но бывает, что плохая репутация возникла из-за ошибки банка, рассказал агентству «Прайм» финансовый советник и эксперт по личным инвестициям Иван Капустянский.Прежде всего, нужно проверить свою кредитную историю.Если причиной стала ошибка банка, следует направить заказным письмом заявление в БКИ. Там обязаны перепроверить данные на основании заявления и исправить ошибку, добавляет он.Если кредитная история действительно испорчена, не поддавайтесь на предложения мошенников ее «почистить» – это лишь приведет к потере ваших денег. Единственно верный способ — сделать так, чтобы были внесены новые записи о новых кредитах и успешно погашены. Тогда заемщик станет исправным плательщиком.Для этого нужно сначала начать получать стабильный доход, который будет видеть банк, затем примерно через год можно брать мелкие кредиты – например, на бытовую технику. И лишь спустя определенное время можно попросить более весомую сумму. Но даже после всех этих процедур банк может отказать вам, поэтому лучше просчитывать все финансовые риски заранее, заключил Капустянский.

Но даже после всех этих процедур банк может отказать вам, поэтому лучше просчитывать все финансовые риски заранее, заключил Капустянский.

https://realty.ria.ru/20201214/ipoteka-1589050583.html

https://ria.ru/20201130/bank-1587018591.html

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21. img.ria.ru/images/150055/98/1500559839_15:0:2746:2048_1920x0_80_0_0_e0f12cb28d2ff9d2af687ffb1f0178fa.jpg

img.ria.ru/images/150055/98/1500559839_15:0:2746:2048_1920x0_80_0_0_e0f12cb28d2ff9d2af687ffb1f0178fa.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, общество, банки, кредиты, россия

Экономика, Общество, Банки, Кредиты, Россия

МОСКВА, 16 дек – РИА Новости. Прежде чем принять решение о выдаче кредита, банк смотрит на благонадежность потенциального заемщика. Если тот задерживал платежи, не выплатил кредит или объявил себя банкротом, вероятность отказа велика. Но бывает, что плохая репутация возникла из-за ошибки банка, рассказал агентству «Прайм» финансовый советник и эксперт по личным инвестициям Иван Капустянский.

Прежде всего, нужно проверить свою кредитную историю.

«Необходимо заглянуть в Центральный каталог кредитных историй, где хранится информация о том, в каких бюро находится кредитная история. После ответа можно направить запросы во все бюро кредитных историй и получить полную информацию», — советует эксперт.

Если причиной стала ошибка банка, следует направить заказным письмом заявление в БКИ. Там обязаны перепроверить данные на основании заявления и исправить ошибку, добавляет он.

14 декабря 2020, 06:13

Россияне готовятся к росту цен на жилье и ставок по ипотеке в 2021 году

Если кредитная история действительно испорчена, не поддавайтесь на предложения мошенников ее «почистить» – это лишь приведет к потере ваших денег. Единственно верный способ — сделать так, чтобы были внесены новые записи о новых кредитах и успешно погашены. Тогда заемщик станет исправным плательщиком.

Для этого нужно сначала начать получать стабильный доход, который будет видеть банк, затем примерно через год можно брать мелкие кредиты – например, на бытовую технику. И лишь спустя определенное время можно попросить более весомую сумму. Но даже после всех этих процедур банк может отказать вам, поэтому лучше просчитывать все финансовые риски заранее, заключил Капустянский.

И лишь спустя определенное время можно попросить более весомую сумму. Но даже после всех этих процедур банк может отказать вам, поэтому лучше просчитывать все финансовые риски заранее, заключил Капустянский.

30 ноября 2020, 18:01

Россиянка погасила кредит за пару месяцев и засудила банк

Банк: Что делать, если вам отказали в банковской ссуде

Риши Мехра

Часто считается, что получить банковскую ссуду в сегодняшнем мире, ориентированном на потребителей, несложно, но во многих случаях банковская ссуда может быть отказался. Рассказываем, что делать, если банк отклонил вашу заявку на получение кредита.

Выясните причину: Первое, что нужно сделать, если вам отказали в банковской ссуде, это выяснить причину. Очень важно знать причину, потому что могут быть разные причины и последствия отказа в кредите. Иногда это может быть незначительная проблема, такая как неубедительная проверка адреса, но иногда это может быть более серьезная проблема, например, плохой кредитный рейтинг. Важно знать причину, потому что иногда мы можем не знать о чем-то в наших записях, что может вызвать тревогу у кредиторов. Если вам отказали в кредите, первое, что нужно сделать, это всегда выяснить причину.

Важно знать причину, потому что иногда мы можем не знать о чем-то в наших записях, что может вызвать тревогу у кредиторов. Если вам отказали в кредите, первое, что нужно сделать, это всегда выяснить причину.

За вычетом дохода: Если банк считает, что вашего дохода недостаточно, он может принять решение воздержаться от выдачи кредита. Банки хотят быть уверены, что заемщик имеет возможность и возможность погасить кредит, и именно по этой причине банкам нужна подробная документация о ваших источниках дохода и реквизитах банковского счета. Когда ваш доход несоизмерим с тем, что устраивает банк, банки откажут вам в кредите. Если вам отказали в кредите, узнайте, считает ли банк ваш доход недостаточным.

Плохой кредитный рейтинг: Плохой кредитный рейтинг часто является наиболее распространенной причиной отказа банка в выдаче кредита. Например, оценка CIBIL находится где-то между 300-900 баллами и около 750 баллов для человека считается хорошим. CIBIL сообщает, что 79% кредитов одобрены для физических лиц с оценкой выше 750. Точно так же для компаний существует Кредитный отчет компаний (CCR), в котором компании ранжируются по шкале от 1 до 10, где 1 является самым высоким и лучшим. оценка, которую может получить компания. Рейтинг присваивается только предприятиям с кредитным риском в размере рупий. 10 лакхов до рупий. 10 крор, и CIBIL говорит, что 70% компаний, получивших рейтинг 4 и выше, как правило, получают кредит. Если вам отказали в банковской ссуде, а виноват кредитный рейтинг, получите подробный отчет от рейтинговых агентств.

CIBIL сообщает, что 79% кредитов одобрены для физических лиц с оценкой выше 750. Точно так же для компаний существует Кредитный отчет компаний (CCR), в котором компании ранжируются по шкале от 1 до 10, где 1 является самым высоким и лучшим. оценка, которую может получить компания. Рейтинг присваивается только предприятиям с кредитным риском в размере рупий. 10 лакхов до рупий. 10 крор, и CIBIL говорит, что 70% компаний, получивших рейтинг 4 и выше, как правило, получают кредит. Если вам отказали в банковской ссуде, а виноват кредитный рейтинг, получите подробный отчет от рейтинговых агентств.

Исправление ошибок в кредитных рейтингах: После того, как вы получите подробный кредитный отчет (стоимость около 550 рупий для физического лица и 3000 рупий для компании), подробно изучите его. Есть шансы, что может быть ошибка в отчете о кредитных операциях. Например, это может быть кредит, который вы погасили, но все еще отображается в ожидании. Если вы столкнетесь с какими-либо ошибками, обратитесь в агентство кредитного рейтинга и исправьте их.

Ищите альтернативу: Каждый банк имеет разные критерии и правила, когда дело доходит до кредитования. Если один банк отказывается выдать кредит, вы можете попробовать другой. Всегда следует попробовать свой собственный банк и отделение, прежде чем искать в другом месте, но если один банк не работает, вы можете попробовать другой. Региональные кооперативные и сельские банки иногда имеют менее строгие критерии, и это может помочь вам попробовать кредит в одном из таких банков.

Больший первоначальный взнос: Если вы берете банковский кредит на покупку, например, дома или автомобиля, вы можете рассмотреть возможность внесения большего первоначального взноса и тем самым уменьшить сумму денег, которая вам нужна в качестве кредита. Это будет означать, что ваши общие обязательства по погашению снизятся, а EMI могут стать более управляемыми в глазах банка. Это, однако, было бы трудно, если вам нужен кредит для вашего бизнеса. В этом случае вы можете рассмотреть возможность поиска меньшей суммы в качестве кредита и узнать мнение банка о том, на какую сумму они будут в порядке при продлении.

В этом случае вы можете рассмотреть возможность поиска меньшей суммы в качестве кредита и узнать мнение банка о том, на какую сумму они будут в порядке при продлении.

Погасить долг: Также может быть случай, когда ваш существующий долг слишком велик, чтобы получить новый кредит. Обычно банки хотят, чтобы отношение долга к доходу (DTI) составляло около 35%, а все, что выше 40%, обычно считается рискованным. При расчете DTI учитывается все, от вашего личного кредита, автокредита, жилищного кредита и даже непогашенной кредитной карты. Если ваш кредит был отклонен из-за того, что ваш DTI слишком высок, вы можете рассмотреть возможность погашения или погашения некоторых непогашенных сумм кредита, прежде чем искать новый кредит.

Получить поручителя/поручителя: Если ваш доход недостаточен для одобрения кредита, вы можете найти кого-то, кто поручится за вас. Это может быть кто угодно из вашей семьи и друзей, но кто-то, кто будет гарантией вашей ответственности и пообещает выплатить банку кредит в случае, если вы не сможете.

Предоставление залога: Иногда предоставление залога, который может быть таким активом, как дом, может успокоить банк и снизить его риск. Залог служит гарантией для банка, где, если вы не вернете деньги, банк может вернуть свои деньги, приняв залог.

Прекратить подачу заявки: Если ваш банковский кредит отклонен, примите меры банка и найдите причину этого. Не продолжайте применять постоянно, и на самом деле это может оказаться весьма вредным. Каждый запрос от банка к вашему агентству кредитного рейтинга наносит удар по вашим рейтингам. Если вы не получаете кредит в данный момент, прекратите подачу заявки и пересмотрите свое финансовое положение.

Автор, генеральный директор Wishfin.com.

(Отказ от ответственности: мнения, выраженные в этой колонке, принадлежат автору. Факты и мнения, изложенные здесь, не отражают точку зрения www.economictimes.com.)

Не можете получить кредит? Что делать, если вам отказали в ссуде

Когда вы подаете заявку на личный кредит — будь то для оплаты ремонта дома, новой машины, консолидации долга или чего-либо еще — кредитор проверит вашу кредитную историю, прежде чем решить, одобрить ли ваш кредит или нет. приложение.

приложение.

Если кредитор считает, что вы являетесь заемщиком с высокой степенью риска, который не сможет погасить кредит, он может отклонить вашу заявку.

Причин, по которым это может произойти, может быть множество, и здесь мы объясним все, что вам нужно знать, чтобы вы могли спланировать свои дальнейшие действия, если ваша заявка будет отклонена.

Почему моя заявка на получение кредита была отклонена?

Кредиторы не должны сообщать вам, почему они отказались предложить вам кредит, что может расстраивать, когда вы пытаетесь выяснить, что пошло не так. Однако некоторые возможные причины, которые могут объяснить, почему ваша заявка на получение кредита была отклонена, включают:

- плохую или ограниченную кредитную историю

- слишком много заявок на кредит за короткий промежуток времени

- слишком много существующих кредитов и кредитных соглашений

- неверно информация о вашем кредитном деле или заявке на получение кредита

- недостаточный доход, что указывает кредитору на то, что вы не можете позволить себе кредит

- ваша работа не рассматривается как безопасный или надежный источник дохода

- в вашем деле есть признаки мошеннической деятельности

- ваши финансы связаны кому-то с плохой кредитной историей, например.

у вас есть совместная ипотека

у вас есть совместная ипотека - вы не соответствуете критериям приемлемости кредитора, например. требование минимального дохода

Что делать, если вам отказали в кредите

Если вы не получили кредит, вы должны попытаться выяснить, почему кредитор отклонил вашу заявку, и постараться решить эту проблему, прежде чем подавать заявку снова.

Есть несколько вещей, которые вы можете сделать, чтобы увеличить свои шансы на получение кредита в будущем.

- Проверьте свой кредитный рейтинг.

- Улучшите свой кредитный рейтинг.

- Не подавайте заявку на другой кредит сразу.

- Погасить любые другие долги.

» ПОДРОБНЕЕ: Советы по успешной подаче заявки на кредит

Проверьте свой кредитный рейтинг

Если вам будет отказано в подаче заявления на личный кредит, поставщик должен сообщить вам название агентства кредитной информации, которое он использовал.

Затем вы можете обратиться в бюро кредитных историй и попросить копию своей кредитной истории, которая должна предупредить вас о чем-то необычном, например, о пропущенных выплатах или о том, что кто-то мошенническим образом использовал ваши личные данные для подачи заявки на кредит. .

.

Вы также можете проверить свою историю, чтобы увидеть, есть ли в ней какие-либо ошибки, такие как неправильный платеж или ошибка с вашими личными данными. Если это произошло, вам необходимо связаться с агентством и попросить его исправить проблему.

» ДОПОЛНИТЕЛЬНО: Как проверить свой кредитный рейтинг

Улучшить свой кредитный рейтинг

Ваш кредитный рейтинг может быть причиной отклонения вашей заявки на кредит, поскольку кредиторы рассматривают людей с более плохой кредитной историей как группу повышенного риска.

Таким образом, улучшение вашего кредитного рейтинга может помочь вам получить кредит. Вы можете набрать свой балл несколькими способами, например:

- зарегистрировавшись в списке избирателей

- выполняя выплаты по любым другим долгам

- убедитесь, что информация о вашем кредитном рейтинге актуальна и верна БОЛЬШЕ: Как улучшить свой кредитный рейтинг

Не подавайте заявку на другой кредит сразу

Каждый раз, когда вы подаете заявку на кредит, независимо от того, одобрена она или нет, проверка кредитоспособности поставщиком делает отметку в вашем кредитном досье .

Подача большого количества заявок за короткий промежуток времени может повредить вашей кредитной истории, так как это будет выглядеть так, как будто вы в отчаянии и не полностью контролируете свои финансы. Поэтому важно не продолжать подавать заявку, если вам отказали в личном кредите.

Погасить любые другие долги

Если вы в состоянии сделать это, погашение ваших существующих долгов может помочь вам получить кредит в будущем. Делаете ли вы переплаты по кредитной карте или полностью погашаете непогашенный кредит, вы можете улучшить свой кредитный рейтинг и уменьшить нагрузку на свои финансы.

В результате меньшая часть вашего дохода пойдет на погашение существующих долгов, поэтому кредиторы могут быть более восприимчивы к новой заявке на получение кредита.

» ДОПОЛНИТЕЛЬНО: Как погасить долг методом снежного кома или лавиной

На что следует обратить внимание перед подачей заявки на потребительский кредит

Если кредитор считает, что вы не можете позволить себе погасить кредит, он не должен т одобрить вашу заявку.

Вы можете рассчитать, сколько вы можете позволить себе брать взаймы и погашать каждый месяц, используя наш кредитный калькулятор, который может дать вам представление о том, сколько вы могли бы взять взаймы, не влияя на ваш кредитный рейтинг

После того, как вы подадите официальную заявку на получение кредита, она будет записана в вашей кредитной истории, поэтому вам следует подавать заявку только в том случае, если вы уверены, что ее одобрят.

Перед подачей заявки на кредит убедитесь, что вы учли следующие моменты:

- Сколько стоит кредит? Проверьте годовую процентную ставку (APR), которая показывает вероятную стоимость кредита в течение одного года с учетом процентной ставки и любых сборов.

- Каков срок погашения? Ежемесячные платежи могут быть ниже, если вы выберете более длительный срок. Тем не менее, чем дольше срок кредита, тем дороже, вероятно, будет кредит в целом, поскольку вы платите больше процентов.

- Каковы критерии кредитора? Убедитесь, что вы соответствуете всем квалификационным требованиям кредитора, и подайте заявку на кредит, который подходит вам, будь то стандартный личный кредит или специализированный кредит с плохой кредитной историей.

- Вы проверили свое право? Многие кредиторы позволяют вам узнать, имеете ли вы право на один из их кредитов, не влияя на ваш кредитный рейтинг. Это позволяет вам увидеть ваши шансы на одобрение до того, как вы подадите официальную заявку, что может снизить ваши шансы подать заявку на неподходящий кредит и получить отказ.

- Верна ли информация в вашем заявлении? Дважды проверьте правильность заявки на получение кредита и отсутствие ошибок, так как это может повлиять на решение кредитора.

» СРАВНИТЬ: Проверьте свое право на получение потребительского кредита

Альтернативы потребительскому кредиту

Потребительский кредит не всегда может быть наиболее подходящим вариантом для вас.

Лучший способ занять деньги будет зависеть от ваших обстоятельств, включая ваш кредитный рейтинг, причины для заимствования денег и вашу способность погасить свой долг.

Лучший способ занять деньги будет зависеть от ваших обстоятельств, включая ваш кредитный рейтинг, причины для заимствования денег и вашу способность погасить свой долг.Родственники или друзья

В зависимости от вашей индивидуальной ситуации альтернативой взятию кредита может быть одолжение у родственников или друзей. Если вы выберете этот вариант, убедитесь, что вы составили соглашение в письменной форме, чтобы попытаться избежать каких-либо споров о погашении в будущем.

Кредит поручителя

Вы также можете подать заявку на кредит поручителя. Добавление поручителя, который соглашается выплатить кредит, если вы не можете, дает кредитору дополнительную уверенность, поэтому он может быть более склонен одобрить вашу заявку.

» СРАВНИТЬ: Кредиты под залог

Кредит под залог

Если вы являетесь домовладельцем или владеете другим дорогостоящим имуществом, например автомобилем, вы можете подать заявку на получение кредита под залог.

у вас есть совместная ипотека

у вас есть совместная ипотека

Лучший способ занять деньги будет зависеть от ваших обстоятельств, включая ваш кредитный рейтинг, причины для заимствования денег и вашу способность погасить свой долг.

Лучший способ занять деньги будет зависеть от ваших обстоятельств, включая ваш кредитный рейтинг, причины для заимствования денег и вашу способность погасить свой долг.