Бесплатная проверка кредитного рейтинга ᐁ Кредитная история

Авторизируйтесь, чтобы узнать свой кредитный рейтинг и получить краткий отчет по кредитной истории

Получите сведения из вашей кредитной истории бесплатно

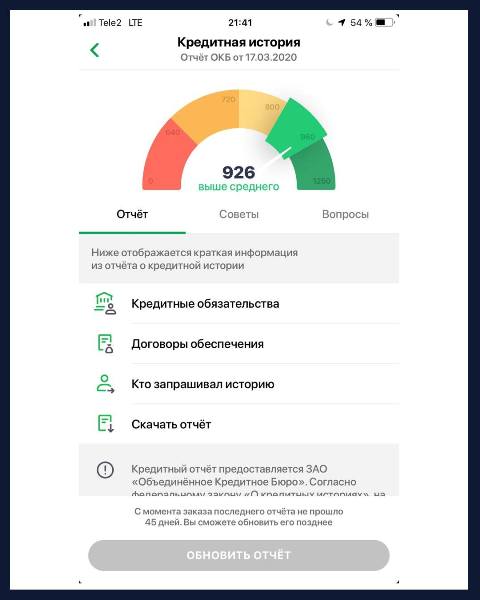

Кредитный рейтинг

Узнайте, как банки оценивают вашу надежность как заемщика.

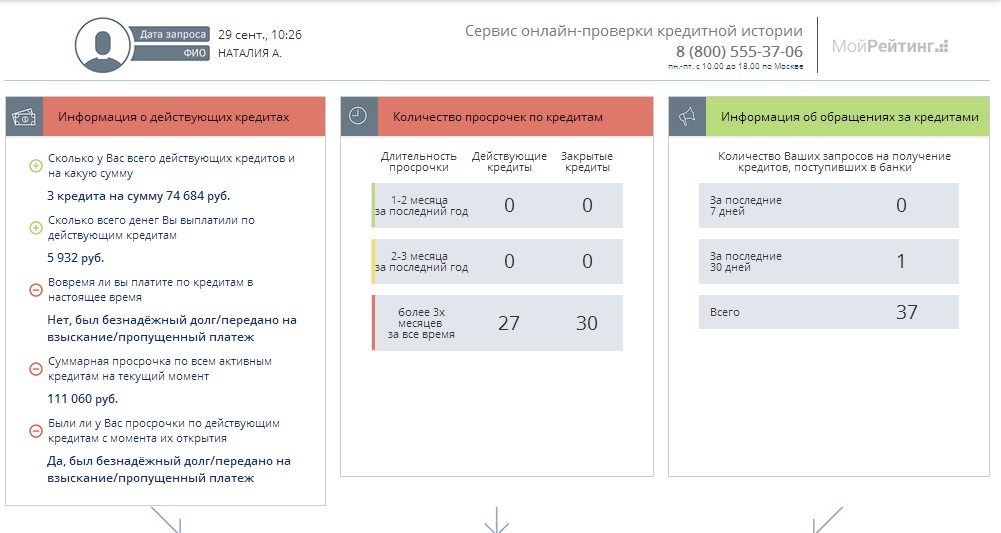

Сводка о ваших кредитах

Получите общую картину своей кредитной нагрузки

Кредитный мониторинг

Получайте СМС о новых событиях в кредитной истории

Источник данных о кредитной истории — Первое всеукраинское бюро кредитных историй (ПВБКИ). Это бюро собирает информацию только от партнерских банков и МФО, поэтому сведения о вашей кредитной истории могут быть неполными.

Частые вопросы о кредитной истории

Если вы уже брали кредит, у вас есть кредитный рейтинг. Он повышается каждый раз, когда вы погашаете кредит в срок, и снижается при несвоевременном погашении.

В решении о выдаче займа, банки и микрофинансовые организации отталкиваются от кредитного рейтинга заемщика. С хорошим баллом вы сможете рассчитывать на меньший процент и на большую сумму займа. С плохим — в кредите могут вовсе отказать.

С хорошим баллом вы сможете рассчитывать на меньший процент и на большую сумму займа. С плохим — в кредите могут вовсе отказать.

Закажите бесплатный кредитный рейтинг и вы узнаете:

— как уменьшить ставку и увеличить размер кредита или лимита на карте;

— почему вам отказывают банки или кредитные организации;

— какие у вас шансы получить кредит.

Возможные причины:

– вы пользовались кредитными услугами банков, которые не сотрудничают с ПВБКИ;

– у вас могут быть просроченные кредиты;

– вы допускали просрочки в прошлом.

Читайте нашу статью, если считаете, что в вашей кредитной истории есть ошибки.

Кредитная история — это документ, в котором указана вся информация о заемщиках с оценкой их кредитных действий. Кредитная история может быть хорошей, если заемщик исправно платит все долги по кредитам и всегда укладывается в грейс-период кредитных карточек, или испорченной, если у заемщика есть частые просрочки по кредитам.

Хорошая кредитная история открывает много возможностей: с ней можно взять кредит на большую сумму под выгодные проценты, дешевле оформить страховку, а также повысить шанс на трудоустройство в международной компании. С испорченной кредитной историей взять выгодный кредит и страховку будет труднее, ведь банки с высокими требованиями могут отказывать.

Хотим отметить, что для некоторых кредиторов чистая кредитная история (если у вас никогда не было ни кредитов, ни кредитных карточек) также является негативным показателем: о вас еще ничего неизвестно, поэтому вы можете оказаться потенциально опасным заемщиком.

В условиях кризиса особенно обостряются случаи с банковским мошенничеством. Так, мошенники обманным путем могут оформить кредит на любого из нас. И хотя банки и микрофинансовые организации постоянно борются с такими случаями, каждый день появляются новые преступные схемы. Держать ситуацию под контролем и обезопасить себя от возможных звонков от коллекторов можно благодаря регулярной проверке кредитной истории.

Один раз в год вы по закону можете проверить свою кредитную историю бесплатно в любом украинском кредитном бюро. Однако не советуем делать проверку чаще, чем раз в три месяца: для кредиторов такое поведение может показаться подозрительным и уменьшит ваши шансы на получение выгодного кредита.

Если вы заметили в кредитной истории кредиты, которые вы не открывали, советуем подать запрос к кредитному бюро для уточнения информации.

Очень плохой (0-200)

Низкий показатель надежности заемщика. Допускались серьезные просрочки по кредитам. Скорее всего, банки откажут в выдаче денег или повышения лимита на карте. Но есть небольшие шансы получить кредит в микрофинансовой организации.

Плохой (200-400)

Низкий показатель надежности заемщика. Кредиты регулярно погашались с просрочкой. Вероятность отказа в банковском кредите или повышение лимита на карте высока. Но есть шансы получить кредит в микрофинансовой организации.

Средний (400-600)

Удовлетворительный показатель надежности заемщика. Иногда займы погашались несвоевременно. Получение банковской ссуды или повышение лимита на карте возможно, но не гарантировано. Хорошие шансы получить кредит в микрофинансовой организации.

Иногда займы погашались несвоевременно. Получение банковской ссуды или повышение лимита на карте возможно, но не гарантировано. Хорошие шансы получить кредит в микрофинансовой организации.

Хороший (600-800)

Высокий показатель надежности заемщика. Похоже, почти все кредиты погашались своевременно. Хорошие шансы на повышение лимита на карте и получения ссуды в банке или микрофинансовой организации, однако в МФО шансы существенно выше.

Отличный (800-1000)

Отличный показатель надежности заемщика. Идеальная кредитная история. Не вы выбираете банки, а банки выбирают вас.

Подробнее в нашем материале «Как работает банковский скоринг»

Сделайте запрос на свою кредитную историю в ПВБКИ онлайн (50 грн) или оффлайн (один раз в год — бесплатно).

Вам следует оформлять кредиты и вовремя их погашать. Подойдут любые виды кредитных продуктов: можно купить товар в рассрочку, оформить кредитную карту или взять небольшой кредит в банке или МФО.

Подробнее — в нашем материале «Что такое кредитная история» и в видео:

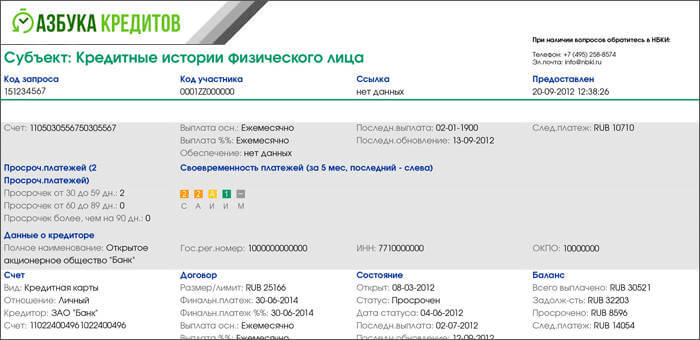

youtube.com/embed/-a8skSB_irg» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»» srcdoc=»<style>*{padding:0;margin:0;overflow:hidden}html,body{height:100%}img,span{position:absolute;width:100%;top:0;bottom:0;margin:auto}span{height:1.5em;text-align:center;font:48px/1.5 sans-serif;color:white;text-shadow:0 0 0.5em black}</style><a href=https://www.youtube.com/embed/-a8skSB_irg><img src=https://img.youtube.com/vi/-a8skSB_irg/hqdefault.jpg alt=’Как улучшить кредитную историю?’><span>▶</span></a>»>Кредитная история выглядит как бланк с информацией. Она содержит данные о заемщике (паспортные данные, место проживания, семейное положение и т.д.) и информацию о его кредитных операциях. Также в истории есть данные о кредиторах, которые им интересовались.

Например, так выглядит кредитная история в Первом всеукраинском бюро кредитных историй.

Кредитная история

Так бывает, что в жизни появляются непредвиденные ситуации, на которые срочно нужны деньги. Тогда вы принимаете решение оформить кредит и приходите в отделение банка. Менеджер проверяет ваши документы и спрашивает, по какой причине вы задерживали оплату кредита, который брали 5 лет назад? Сейчас вы — серьезный сотрудник крупной компании с хорошей зарплатой и уже забыли про тот заем. Но ваша кредитная история помнит все, и может существенно испортить вашу жизнь.

Тогда вы принимаете решение оформить кредит и приходите в отделение банка. Менеджер проверяет ваши документы и спрашивает, по какой причине вы задерживали оплату кредита, который брали 5 лет назад? Сейчас вы — серьезный сотрудник крупной компании с хорошей зарплатой и уже забыли про тот заем. Но ваша кредитная история помнит все, и может существенно испортить вашу жизнь.

Помните, что кредитная история есть у каждого. Кредитные истории собирают и ведут специальные организации – кредитные бюро. В них хранятся данные о ваших кредитах, сроках возврата и просрочках, а также формируют досье на каждое физическое и юридическое лица.

Зачем нужна кредитная история?

Кредитная история важна не только для банков, но и для вас. Имея положительную историю, вы сможете с легкостью взять кредит на большую сумму. И наоборот – если вы платили не вовремя или вовсе перестали платить по прошлым кредитам, то банк может не одобрить заем. Если же вы ни разу не брали кредит, то записей в вашей кредитной истории не будет.

При оформлении на вас займа, банки запрашивают данные в кредитных бюро. Например, вы брали кредит и погасили его точно в срок. Эта информация зафиксирована в вашей кредитной истории. Позже вы оформляете кредит в другом банке, который видит, что предыдущий кредит вы вернули вовремя, и воспринимает вас как ответственного клиента. Любой банк хочет быть уверен в возврате выданных средств и кредитовать надежных людей. Вот почему важно следить за своей кредитной историей.

Как следить за своей кредитной историей?

По закону один раз в календарный год каждый гражданин Казахстана может узнать свою кредитную историю бесплатно. Если вы получили кредитный отчет и увидели в нем неверные данные, сообщите об этом в банк и приложите подтверждающие документы.

Помните: Кредитное бюро – посредник между вами и банками, они не могут сами вносить изменения в вашу кредитную историю. А если люди, представляющиеся сотрудниками кредитного бюро, предлагают «улучшить» ваш отчет за плату или удалить из него негативную информацию, не верьте – это мошенники.

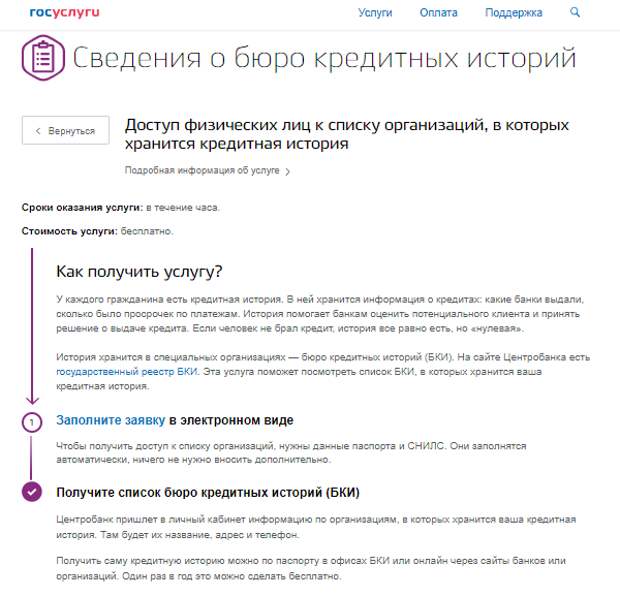

Как узнать кредитную историю?

Есть разные способы получить свой персональный кредитный отчет. Сделать это можно в интернете или через мобильное приложение, в офисах кредитных бюро, в ЦОНе или «Казпочте». Для получения кредитной истории в «Государственном кредитном бюро» понадобится удостоверение личности и заполненное заявление. Отчет получите в течение суток.

- В «Первом кредитном бюро» можно получить кредитную историю несколькими способами. Первый — в офисе ПКБ можно получить кредитный отчет на физическое или юридическое лицо. Предъявите удостоверение личности или документы на юридическое лицо и получите кредитный отчет через 15 минут.

- На сайте «Первого кредитного бюро» вы получите кредитную историю с помощью электронной цифровой подписи.

- Можно отправить запрос по почте: понадобится нотариально заверенное заявление и копия удостоверения личности. Если вы запрашиваете кредитный отчет второй раз за год, то приложите копию квитанции об оплате услуги.

- С помощью мобильного приложения «Первого кредитного бюро» – 1CB.kz – можно получить кредитный отчет на мобильный телефон. Понадобится электронная цифровая подпись, загруженная в мобильный телефон, и платежная карта.

- Портал Egov.kz. Получите персональный кредитный отчет на портале электронного правительства в разделе «Налоги и финансы». Заполните заявку через интернет, подпишите с помощью электронной цифровой подписи и сможете увидеть результат в «Личном кабинете».

- В ЦОНе. Кредитный отчет можно получить в 80 отделениях ЦОНа по всему Казахстану. Для этого вам понадобится удостоверение личности.

- «Казпочта». Вы можете получить персональный кредитный отчет в 1688 отделениях «Казпочты» по всему Казахстану, предъявив удостоверение личности. При первом за год обращении вам нужно будет оплатить только комиссию «Казпочты».

- Myth.kz. Для получения кредитного отчета на сайте myth.kz понадобится ИИН, электронная цифровая подпись и платежная карта.

Помнить о кредитной истории:

- Кредитная история – ваше досье заемщика, где есть запись о всех кредитах и покупках в рассрочку.

- Важно иметь хорошую кредитную историю. Это ваш положительный имидж для банков и микрокредитных организаций, а значит вы сможете брать крупные кредиты на покупку автомобиля или квартиры.

- Следите за своей кредитной историей. Каждый гражданин РК один раз в календарный год может получить персональный кредитный отчет бесплатно.

бесплатных кредитных отчетов | Consumer Advice

Ваш кредитный отчет является важной частью вашей финансовой жизни, которая может определить, сможете ли вы получить кредит, насколько хороши или плохи условия и во сколько вам обойдется заимствование. Узнайте, как получить бесплатный кредитный отчет и почему это хорошая идея.

Содержание

- О кредитных отчетах

- Как получить бесплатные годовые кредитные отчеты

- Чего ожидать при заказе кредитных отчетов

- Как контролировать свои кредитные отчеты

- Кто может получить копию ваших кредитных отчетов

- Избегайте других сайтов, предлагающих кредитные отчеты

- Сообщить о мошенничестве

vimeo.com/video/352064477?title=0&byline=0&portrait=0″>

О кредитных отчетах

Что такое кредитный отчет?

Кредитный отчет — это сводка вашей личной кредитной истории. Ваш кредитный отчет включает вашу идентифицирующую информацию — например, ваш адрес и дату рождения — и информацию о вашей кредитной истории — например, как вы оплачиваете свои счета или подали заявление о банкротстве. Эту информацию собирают и обновляют три общенациональных кредитных бюро (Equifax, Experian и TransUnion). Большинство счетов кредитных карт национальных универмагов и банков включены в ваш файл вместе с кредитами, но не все кредиторы сообщают информацию в бюро кредитных историй.

Информация в вашем кредитном отчете может повлиять на вашу покупательную способность. Это также может повлиять на ваши шансы найти работу, арендовать или купить жилье и купить страховку. Бюро кредитных историй продают информацию в вашем отчете предприятиям, которые используют ее, чтобы решить, дать ли вам кредит, предоставить вам кредит, предложить вам страховку или арендовать вам дом. Некоторые работодатели используют кредитные отчеты при приеме на работу. Сила вашей кредитной истории также влияет на то, сколько вам придется заплатить, чтобы занять деньги.

Некоторые работодатели используют кредитные отчеты при приеме на работу. Сила вашей кредитной истории также влияет на то, сколько вам придется заплатить, чтобы занять деньги.

Кредитные бюро должны:

- убедиться, что информация о вас, которую они собирают, является точной

- предоставлять вам бесплатную копию отчета каждые 12 месяцев

- дать вам шанс исправить любые ошибки

Этого требует Федеральный закон о достоверной кредитной отчетности (FCRA).

Зачем мне получать копию отчета?Получение вашего кредитного отчета может помочь защитить вашу кредитную историю от ошибок, ошибок или признаков кражи личных данных.

Убедитесь, что информация является точной, полной и актуальной . Подумайте о том, чтобы делать это хотя бы раз в год. Не забудьте проверить, прежде чем подать заявку на кредит, ссуду, страховку или работу. Если вы обнаружите ошибки в своем кредитном отчете, обратитесь в бюро кредитных историй и в компанию, предоставившую информацию, чтобы удалить ошибки из вашего отчета.

Проверьте, чтобы помочь обнаружить кражу личных данных. Ошибки в вашем кредитном отчете могут быть признаком кражи личных данных. Как только похитители личных данных украдут вашу личную информацию, такую как ваше имя, дата рождения, адрес, номер кредитной карты или банковского счета, номера счетов социального обеспечения или медицинского страхования, они могут опустошить ваш банковский счет, увеличить расходы по вашим кредитным картам, получить новые кредитные карты на ваше имя, открыть телефонный, кабельный или другой счет коммунальных услуг на ваше имя, украсть ваш возврат налога, использовать вашу медицинскую страховку для получения медицинской помощи или притвориться вами, если они арестованы.

Кража личных данных может нанести ущерб вашему кредиту из-за неоплаченных счетов и просроченных счетов. Если вы считаете, что кто-то может злоупотреблять вашей личной информацией, перейдите на сайт IdentityTheft.gov, чтобы сообщить об этом и получить индивидуальный план восстановления.

Как получить бесплатные годовые кредитные отчеты

Как заказать бесплатные годовые кредитные отчеты?

У трех общенациональных кредитных бюро есть централизованный веб-сайт, бесплатный номер телефона и почтовый адрес, чтобы вы могли заказать бесплатные годовые отчеты в одном месте. Не обращайтесь в три общенациональных кредитных бюро по отдельности. Это единственные способы заказать бесплатные кредитные отчеты:

- посетите сайт AnnualCreditReport.com

- звоните 1-877-322-8228

- заполните Форму запроса годового кредитного отчета и отправьте ее по адресу:

Служба запроса годового кредитного отчета

P.O. Box 105281

Atlanta, GA 30348-5281

Только один веб-сайт — AnnualCreditReport.com — уполномочен выполнять заказы на бесплатный годовой кредитный отчет, на который вы имеете право согласно закону.

Как часто я могу получать бесплатный отчет? Федеральный закон дает вам право получать бесплатную копию вашего кредитного отчета каждые 12 месяцев. До декабря 2023 года все жители США могут еженедельно получать бесплатный кредитный отчет от всех трех национальных кредитных бюро (Equifax, Experian и TransUnion) на сайте AnnualCreditReport.com.

До декабря 2023 года все жители США могут еженедельно получать бесплатный кредитный отчет от всех трех национальных кредитных бюро (Equifax, Experian и TransUnion) на сайте AnnualCreditReport.com.

Кроме того, каждый житель США может получить шесть бесплатных кредитных отчетов в год до 2026 года, посетив веб-сайт Equifax или позвонив по телефону 1-866-349-5191. Это в дополнение к одному бесплатному отчету Equifax (плюс ваши отчеты Experian и TransUnion), который вы можете получить на AnnualCreditReport.com.

Есть ли другие способы получить бесплатный отчет?В соответствии с федеральным законодательством вы имеете право на бесплатный отчет о кредитоспособности, если

- вы получили уведомление о том, что ваше заявление на получение кредита, трудоустройства, страхования или других льгот было отклонено или против вас были предприняты другие неблагоприятные действия. , на основании информации в вашем кредитном отчете. Это известно как уведомление о неблагоприятном действии.

- вы без работы и планируете искать работу в течение 60 дней

- вы получаете государственную помощь, например, социальную помощь

- ваш отчет неточен из-за кражи личных данных или другого мошенничества

- в вашем кредитном файле есть предупреждение о мошенничестве

Если вы относитесь к одной из этих категорий, свяжитесь с бюро кредитных историй, используя контактную информацию кредитного бюро ниже.

Чего ожидать при заказе отчета о кредитных операциях

Какую информацию я должен предоставить? Для обеспечения безопасности вашей учетной записи и информации бюро кредитных историй разработали процедуру проверки вашей личности. Будьте готовы назвать свое имя, адрес, номер социального страхования и дату рождения. Если вы переехали в течение последних двух лет, возможно, вам придется указать свой предыдущий адрес. Они зададут вам несколько вопросов, которые знаете только вы, например, сумму вашего ежемесячного платежа по ипотеке. Вы должны ответить на эти вопросы для каждого кредитного бюро, даже если вы запрашиваете свои кредитные отчеты от каждого кредитного бюро одновременно. Каждое кредитное бюро может запросить у вас разную информацию, потому что информация, содержащаяся в вашем деле, может поступать из разных источников.

Если вы переехали в течение последних двух лет, возможно, вам придется указать свой предыдущий адрес. Они зададут вам несколько вопросов, которые знаете только вы, например, сумму вашего ежемесячного платежа по ипотеке. Вы должны ответить на эти вопросы для каждого кредитного бюро, даже если вы запрашиваете свои кредитные отчеты от каждого кредитного бюро одновременно. Каждое кредитное бюро может запросить у вас разную информацию, потому что информация, содержащаяся в вашем деле, может поступать из разных источников.

В зависимости от того, как вы его заказали, вы можете получить его сразу или в течение 15 дней

- онлайн на сайте AnnualCreditReport.com — вы получите доступ немедленно

- , позвонив по бесплатному номеру 1-877-322-8228 — он будет обработан и отправлен вам по почте в течение 15 дней

- по почте с использованием формы запроса годового кредитного отчета — он будет обработан и отправлен вам по почте в течение 15 дней с момента получения вашего запроса.

Получение вашего отчета может занять больше времени, если бюро кредитных историй потребуется дополнительная информация для подтверждения вашей личности.

Могу ли я получить свой отчет в формате Брайля, крупным шрифтом или в аудиоформате?Да, ваш бесплатный годовой кредитный отчет доступен в формате Брайля, крупным шрифтом или в аудиоформате. Получение кредитных отчетов в этих форматах занимает около трех недель. Если вы глухой или слабослышащий, воспользуйтесь услугой TDD AnnualCreditReport.com: позвоните по номеру 7-1-1 и направьте оператора-ретранслятора по номеру 1-800-821-7232. Если у вас проблемы со зрением, вы можете запросить бесплатные годовые кредитные отчеты в формате Брайля, крупным шрифтом или в аудиоформате.

Как отслеживать свой кредитный отчет

Должен ли я одновременно заказывать отчеты во всех трех кредитных бюро? Вы можете заказать бесплатные отчеты одновременно или распределить запросы в течение года. Некоторые финансовые консультанты говорят, что разнесение ваших запросов в течение 12-месячного периода может быть хорошим способом следить за точностью и полнотой информации в ваших отчетах. Поскольку каждое кредитное бюро получает информацию из разных источников, информация в вашем отчете из одного кредитного бюро может не отражать всю или ту же информацию в ваших отчетах из двух других кредитных бюро.

Некоторые финансовые консультанты говорят, что разнесение ваших запросов в течение 12-месячного периода может быть хорошим способом следить за точностью и полнотой информации в ваших отчетах. Поскольку каждое кредитное бюро получает информацию из разных источников, информация в вашем отчете из одного кредитного бюро может не отражать всю или ту же информацию в ваших отчетах из двух других кредитных бюро.

Да, если вы не соответствуете требованиям для получения бесплатного отчета, кредитное бюро может взимать с вас разумную сумму за копию вашего отчета. Но перед покупкой всегда проверяйте, можете ли вы получить бесплатную копию с AnnualCreditReport.com.

Чтобы купить копию отчета, обратитесь в бюро кредитных историй по всей стране:

- Equifax:1-800-685-1111; Equifax.com/personal/credit-report-services

- Experian: 1-888-397-3742; Experian.com/help

- ТрансЮнион: 1-888-909-8872; TransUnion.

com/credit-help

com/credit-help

Кто может получить копию вашего кредитного отчета

Федеральный закон определяет, кто может получить ваш кредитный отчет. Если вы подаете заявку на получение кредита, кредитной карты, страховки, аренды автомобиля или квартиры, эти компании могут заказать копию вашего отчета, что поможет в принятии кредитных решений. Текущий или потенциальный работодатель может получить копию вашего кредитного отчета, но только если вы согласитесь на это в письменной форме.

Избегайте других сайтов, предлагающих кредитные отчеты

Вы можете встретить компании и сайты, предлагающие бесплатные кредитные отчеты, но есть только одно официальное место, где можно получить бесплатный годовой кредитный отчет, на который вы имеете право по закону: AnnualCreditReport.com. Эти сайты притворяются, что связаны с AnnualCreditReport.com, или заявляют, что предлагают бесплатные кредитные отчеты, бесплатные кредитные рейтинги или бесплатный кредитный мониторинг. Они также используют такие термины, как «бесплатный отчет» в своих именах. У них даже могут быть URL-адреса, которые намеренно пишут с ошибкой — AnnualCreditReport.com, в надежде, что вы опечатаетесь в названии официального сайта. Если вы посетите один из таких сайтов-самозванцев, вы можете попасть на другие сайты, которые хотят продать вам что-то или собрать — а затем продать или использовать не по назначению — вашу личную информацию. AnnualCreditReport.com и бюро кредитных историй не будут отправлять вам электронные письма с просьбой предоставить номер социального страхования или информацию об учетной записи. Если вы получили электронное письмо, увидели всплывающую рекламу или вам позвонил кто-то, утверждающий, что он из AnnualCreditReport.com или любого из кредитных бюро, не отвечайте и не нажимайте на какие-либо ссылки в сообщении. Вероятно, это мошенничество.

У них даже могут быть URL-адреса, которые намеренно пишут с ошибкой — AnnualCreditReport.com, в надежде, что вы опечатаетесь в названии официального сайта. Если вы посетите один из таких сайтов-самозванцев, вы можете попасть на другие сайты, которые хотят продать вам что-то или собрать — а затем продать или использовать не по назначению — вашу личную информацию. AnnualCreditReport.com и бюро кредитных историй не будут отправлять вам электронные письма с просьбой предоставить номер социального страхования или информацию об учетной записи. Если вы получили электронное письмо, увидели всплывающую рекламу или вам позвонил кто-то, утверждающий, что он из AnnualCreditReport.com или любого из кредитных бюро, не отвечайте и не нажимайте на какие-либо ссылки в сообщении. Вероятно, это мошенничество.

Сообщите о мошенничестве

Если вы заметили мошенничество, мошенничество или недобросовестную деловую практику, сообщите об этом в FTC. Перейдите на ReportFraud.ftc.gov, веб-сайт FTC, который упрощает отправку сообщений.

Получите бесплатные кредитные отчеты

Вот как работает отчетность:

Мы поможем вам на вашем финансовом пути — шаг за шагом.

Два лучше, чем один

Просматривайте свои кредитные отчеты TransUnion® и Equifax® в любое время.

Кредит на строительство

Узнайте, как достичь своих финансовых целей с помощью наших бесплатных советов и инструментов.

Будьте в курсе

Получайте уведомления о важных изменениях в ваших кредитных отчетах.

Подберите нужные инструменты

Выберите один из вариантов кредитной карты или кредита, который лучше всего подходит для ваших финансовых потребностей.

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Как читать и понимать ваши бесплатные кредитные отчеты

Обновлено 20 июня 2021 г.

Эта дата указывает на последнюю всестороннюю проверку нашими редакторами и может не отражать недавние изменения в отдельных условиях.

Автор: Тим Девани

Если вы ищете бесплатные кредитные отчеты, вы пришли в нужное место. Credit Karma предлагает бесплатные кредитные отчеты от двух из трех основных бюро потребительских кредитов, Equifax и TransUnion.

Но если вы никогда раньше не видели свои кредитные отчеты, возможно, вы не понимаете, на что смотрите. Давайте рассмотрим, что вы можете найти в своих кредитных отчетах и как эта информация может повлиять на ваш кредитный рейтинг и общее финансовое состояние.

- Что указано в моем кредитном отчете?

- Кредитные отчеты и кредитные рейтинги: в чем разница?

- Какие три основных бюро потребительских кредитов?

- Как найти и оспорить ошибки в моем кредитном отчете?

- Что такое Закон о достоверной кредитной отчетности?

- Где я могу бесплатно получить кредитный отчет?

- Часто задаваемые вопросы о бесплатных кредитных отчетах

Что указано в моем кредитном отчете?Ваши кредитные отчеты содержат личную информацию, а также запись вашей общей кредитной истории. Кредиторы и кредиторы сообщают информацию об учетной записи, такую как ваша платежная история, кредитные запросы и остатки на кредитном счете, в три основных бюро потребительского кредита.

Вся эта информация может попасть в ваши кредитные отчеты.

Многое из того, что содержится в ваших кредитных отчетах, может повлиять на одобрение вашей кредитной карты, ипотеки, автокредита или другого типа кредита, а также на ставки, которые вы получите. Даже арендодатели могут учитывать ваш кредит при принятии решения о сдаче вам жилья в аренду.

Давайте углубимся в некоторые из основных компонентов ваших кредитных отчетов.

Личная информация

Личная информация, которую вы можете найти в своих кредитных отчетах, включает ваше имя, адрес, дату рождения, номер социального страхования и любые места работы, которые вы занимали.Кредитные бюро используют эту «идентифицирующую личность информацию», чтобы убедиться, что вы действительно являетесь собой, но она не влияет на ваш кредитный рейтинг. Фактически, федеральный закон запрещает учитывать в кредитных баллах личную информацию, такую как ваша раса, цвет кожи, пол, религия, семейное положение или национальное происхождение.

При этом вовсе не обязательно, что американская финансовая система беспристрастна или что системы кредитования и кредитного скоринга не учитывают факторы, на которые влияет предвзятость. Чтобы узнать больше о расовой справедливости в кредитовании и инициативах, направленных на создание изменений, свяжитесь с организациями, ведущими борьбу, такими как ACLU.

Информация о кредитном счете

Большая часть информации в ваших кредитных отчетах сосредоточена на ваших кредитных счетах. Кредиторы обычно сообщают о каждой учетной записи, которую вы открыли у них, поэтому вы можете ожидать увидеть информацию о любых кредитных картах, автокредитах, ипотечных кредитах или других типах кредитов, которые вы открыли.С каждым кредитным счетом может быть связано довольно много информации. Это может включать вашу историю платежей, сумму кредита или кредитный лимит, текущий остаток на счете и возраст счета.

Все эти данные учетной записи – факторы, влияющие на ваш кредитный рейтинг, поэтому они могут оказать большое влияние на вашу кредитоспособность и финансовое положение.

Запросы о кредитоспособности

Существует два типа запросов о кредитоспособности, которые могут отображаться в ваших кредитных отчетах: запросы о кредитоспособности и запросы о льготной кредитоспособности.Жесткий запрос (также известный как «жесткая проверка» или «жесткая проверка кредитоспособности») обычно происходит, когда вы подаете заявку на кредит. Это происходит потому, что кредитор или эмитент кредитной карты проверяет ваш кредит как часть своего решения о кредите, и вы, как правило, должны разрешить им это сделать.

Один сложный запрос может оказать незначительное влияние на ваш кредитный рейтинг, но рой новых запросов за короткий промежуток времени может сделать вас рискованным для потенциальных кредиторов. В некоторых случаях несколько запросов на жесткую кредитную историю рассматриваются как один запрос, например, когда вы подбираете автомобильный или жилищный кредит в течение короткого периода времени.

Мягкий запрос (также известный как «мягкий запрос» или «мягкая проверка кредитоспособности») может отображаться или не отображаться в ваших кредитных отчетах, в зависимости от бюро.

Обычно это происходит, когда вы сами проверяете свою кредитоспособность или когда лицо или компания проверяет вашу кредитоспособность в рамках проверки биографических данных или предварительной квалификации. В отличие от жестких запросов, мягкие запросы не влияют на ваш кредитный рейтинг.

Public Records

Ваши отчеты о кредитных операциях могут также содержать уничижительные отметки, связанные с прошлыми финансовыми проблемами. Эти уничижительные знаки могут включать банкротства, просроченные платежи и просроченные счета, которые были отправлены на взыскание.Эти общедоступные записи могут нанести долгосрочный ущерб вашей кредитной истории, поэтому важно понимать, как поступать с уничижительными отметками.

Кредитные отчеты и кредитные рейтинги: в чем разница?С каждым кредитным отчетом связан кредитный рейтинг (хотя один не обязательно предоставляется вам вместе с другим). Это трехзначное число, основанное на информации в вашем отчете.

Большинство кредитных баллов находятся в диапазоне от 300 до 850. От того, попадает ли ваш балл в этот диапазон, зависит, насколько вероятно, что вам одобрят кредит, и сможете ли вы претендовать на лучшие ставки и условия.

Может быть полезно думать о кредитном балле как о буквенной оценке, которую вы получаете в школе, в то время как кредитный отчет похож на список всех домашних заданий, тестов и тестов, которые необходимы для получения этой оценки.

Credit Karma предлагает бесплатные кредитные отчеты и бесплатные кредитные рейтинги от Equifax и TransUnion, двух из трех крупнейших бюро потребительских кредитов. Кстати говоря…

Какие три основных бюро потребительских кредитов?Тремя основными бюро потребительских кредитов являются Equifax, Experian и TransUnion. Кредитное бюро — это компания, которая собирает и хранит информацию о вас, ваших финансовых счетах и истории, а затем использует эту информацию для создания ваших кредитных отчетов и кредитных рейтингов.

Как кредитные бюро получают вашу информацию

Кредиторы могут отправлять информацию о ваших кредитных счетах в одно или несколько кредитных бюро. Кредитные бюро также могут собирать информацию об определенных уничижительных отметках из судебных протоколов. Вся эта информация затем компилируется и используется для создания ваших кредитных отчетов.

Почему у вас могут быть разные кредитные отчеты из разных бюроКредитные бюро могут сообщать только ту информацию, которая им предоставлена. Поскольку кредиторы не обязаны отчитываться перед всеми тремя основными кредитными бюро, вы можете найти информацию об определенных счетах в одном кредитном отчете, но не в других.

Даже когда кредиторы сообщают информацию во все три основных бюро, они могут сообщать эту информацию в разное время. Учитывая всю кредитную информацию, включенную в типичный кредитный отчет, совершенно нормально наблюдать некоторые незначительные различия между вашими кредитными отчетами.

Время от времени случаются ошибки. Если вы считаете, что ваши кредитные отчеты отличаются из-за законных ошибок, вы можете оспорить эти ошибки в каждом кредитном бюро.

Как найти и оспорить ошибки в моем кредитном отчете?Если вы заметили какие-либо большие расхождения между вашими кредитными отчетами, это может быть ошибка. Есть несколько способов найти и оспорить эти ошибки. Давайте посмотрим на некоторые из них.

Бесплатный кредитный мониторинг от Credit Karma

Бесплатный инструмент кредитного мониторинга Credit Karma может помочь вам оставаться на вершине вашего кредита и выявлять любые ошибки, которые могут повлиять на ваши оценки.Если мы заметим какие-либо важные изменения в вашем кредитном отчете Equifax или TransUnion, мы отправим предупреждение, чтобы вы могли просмотреть изменения на предмет подозрительной активности. Если вы не признаете информацию и считаете, что она может быть связана с ошибкой или кражей личных данных, вы можете подать спор.

Как оспорить ошибки в вашем кредитном отчете Equifax

Если вы обнаружите ошибку в своем кредитном отчете Equifax, вам придется подать спор непосредственно в Equifax.Начните с просмотра бесплатного отчета Equifax о кредитной карме. Если вы столкнулись с ошибкой, прокрутите вниз до нужной учетной записи и нажмите «Перейти к Equifax». У вас будет возможность просмотреть свой спор, прежде чем отправить его в Equifax.

Как оспорить ошибки в вашем кредитном отчете TransUnion с помощью функции Direct Dispute™ от Credit Karma

Инструмент Direct Dispute™ от Credit Karma упрощает подачу спора непосредственно в TransUnion. Если вы обнаружите ошибку в своем отчете TransUnion, вы можете отправить спор, не выходя из Credit Karma.Просто прокрутите до конца учетной записи, где вы обнаружили ошибку, и щелкните поле «Оспорить ошибку». Вам будет предложено проверить некоторую информацию, прежде чем нажать «Просмотреть и отправить».

Как правило, вы можете ожидать, что TransUnion рассмотрит вашу заявку в течение 30 дней. Но имейте в виду, что может пройти немного больше времени, прежде чем изменения отобразятся в ваших кредитных отчетах.

Где я могу бесплатно получить кредитный отчет?Credit Karma сотрудничает с Equifax и TransUnion для предоставления бесплатных кредитных отчетов от этих двух бюро. Ваши отчеты могут обновляться еженедельно, и вы можете проверять их так часто, как захотите, что не повлияет на ваш кредитный рейтинг.

В соответствии с Законом о достоверной кредитной отчетности вы также имеете право на бесплатный годовой кредитный отчет каждый год от каждого из трех основных бюро потребительских кредитов. Чтобы запросить бесплатную копию ваших кредитных отчетов от Equifax, Experian и TransUnion, посетите официальный сайт, Annualcreditreport.com.

Что такое Закон о достоверной кредитной отчетности или FCRA?Закон о добросовестной кредитной отчетности — это важный закон, который дает вам право знать информацию, которую кредитные бюро хранят о вас, и то, как эта информация влияет на ваш кредитный рейтинг.

Этот закон включает в себя ряд прав потребителей и средств защиты. Например, в соответствии с FCRA у вас есть право оспорить неполную или неточную информацию в ваших кредитных отчетах. В большинстве случаев кредитное бюро должно расследовать ваше дело и исправить или устранить любые неточности в течение 30 дней.

Часто задаваемые вопросы о бесплатном кредитном отчете Влияет ли проверка моей бесплатной кредитной истории на мой кредит?Нет, проверка бесплатных кредитных отчетов на Credit Karma не повредит вашему кредиту. Это считается мягким запросом.

Точны ли бесплатные кредитные отчеты Credit Karma?Кредитные отчеты, которые вы видите на Credit Karma, поступают непосредственно от Equifax и TransUnion и должны отражать любую информацию, сообщаемую этими кредитными бюро. Если вы обнаружите ошибку в любом из этих кредитных отчетов, Credit Karma может помочь вам оспорить ее.

com/credit-help

com/credit-help

Вся эта информация может попасть в ваши кредитные отчеты.

Вся эта информация может попасть в ваши кредитные отчеты.

Обычно это происходит, когда вы сами проверяете свою кредитоспособность или когда лицо или компания проверяет вашу кредитоспособность в рамках проверки биографических данных или предварительной квалификации. В отличие от жестких запросов, мягкие запросы не влияют на ваш кредитный рейтинг.

Обычно это происходит, когда вы сами проверяете свою кредитоспособность или когда лицо или компания проверяет вашу кредитоспособность в рамках проверки биографических данных или предварительной квалификации. В отличие от жестких запросов, мягкие запросы не влияют на ваш кредитный рейтинг.