Оформление закладной в Банке ДОМ.РФ

Ипотека

Обновлено: 14 сентября 2022

Когда вы покупаете недвижимость в кредит, может потребоваться оформление закладной. Подробно разберём, что это за документ, для чего он нужен и как его оформить.

Для чего нужна закладная?

Часто для покупки недвижимости берут ипотеку — целевой кредит на покупку жилья. Возврат средств гарантирует сама недвижимость, она находится в залоге у банка до момента полного погашения кредита.

Закладная — это ценная бумага, она подтверждает передачу недвижимости в залог кредитной организации. Если заёмщик неплатёжеспособен, с помощью этого документа банк возместит убытки через продажу залога, при этом не понадобятся другие доказательства, например, договор по кредиту.

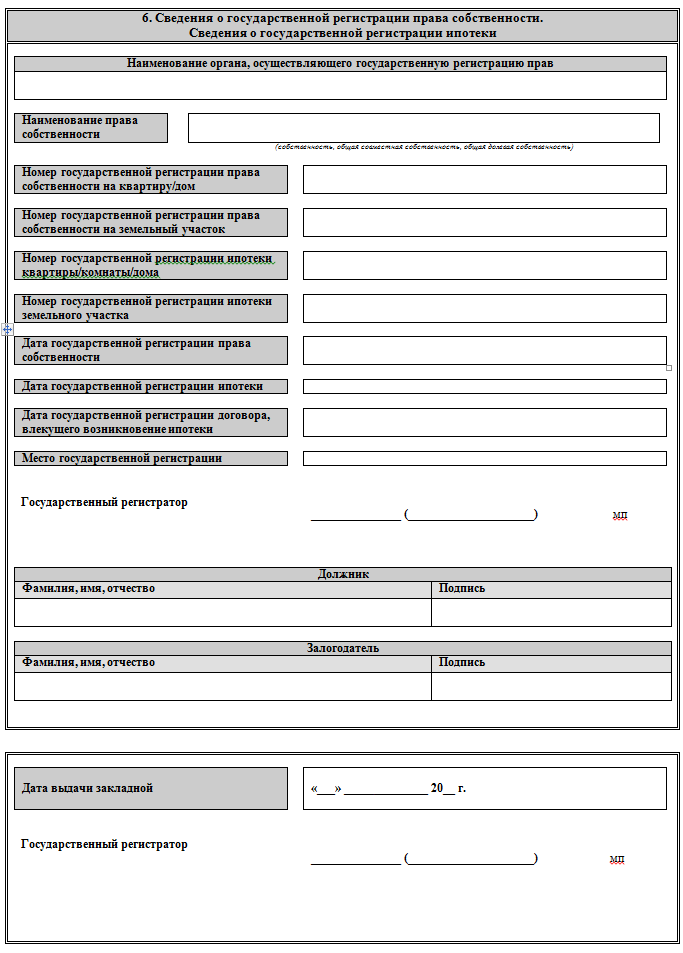

Какие данные указаны в закладной?

Полное содержание закладной определяет банк, в котором оформляется ипотечный кредит. Согласно ст.14

Федерального

закона № 102 «Об ипотеке (залоге недвижимости)» в закладной обязательно

указывают следующие данные:

Согласно ст.14

Федерального

закона № 102 «Об ипотеке (залоге недвижимости)» в закладной обязательно

указывают следующие данные:

— о документе (слово «закладная» обязательно должно входить в название

документа)

— о залогодателе и заёмщике, если это разные люди (ФИО, паспортные данные и номер

СНИЛС при его наличии)

— о первоначальном владельце закладной (полное наименование, местонахождение, ИНН, ОГРН)

— о кредитном договоре (название, дата и место заключения договора)

— о плане погашения долга: сроки, периодичность, размеры каждого из платежей

— о залоговой недвижимости (вид, кадастровый номер, площадь или другие основные характеристики объекта недвижимости, её адрес или описание местоположения)

— о рыночной стоимости недвижимости

— о праве собственности заёмщика на недвижимость (номер и дата государственной регистрации)

— о правах третьих лиц, которые подлежат государственной регистрации, или об их отсутствии

— о дате выдачи закладной

— подпись заёмщика

Номером закладной считается номер регистрации ипотеки.

Образец закладной:

Когда оформляется закладная?

Оформлять закладную, чтобы получить ипотечный кредит, необязательно, но многие банки требуют этого от своих клиентов. Закладная составляется в одном экземпляре, банк вправе хранить оригинал закладной у себя или передать её в депозитарий.

При оформлении закладной обязательно проследите, чтобы прописанные в ней пункты совпадали с обязательствами кредитного или ипотечного договора с банком. В случае судебного разбирательства суд примет решение на основании содержания закладной.

Дата оформления закладной зависит от типа недвижимости:

— если вы приобретаете готовое жильё, то закладная, как правило, составляется одновременно

с подписанием

кредитного договора

Некоторые

банки могут оформлять закладную на строящееся жилье одновременно с подписанием кредитного договора

(в этом

случае закладная оформляется на права требования по договору участия в долевом строительстве).

Некоторые

банки могут оформлять закладную на строящееся жилье одновременно с подписанием кредитного договора

(в этом

случае закладная оформляется на права требования по договору участия в долевом строительстве).

Заёмщик может составить как бумажную, так и электронную закладную.

Как оформить закладную в Банке ДОМ.РФ: пошаговая инструкция

Если закладная не была оформлена одновременно с кредитным договором, то после ввода многоквартирного дома в эксплуатацию она оформляется следующим образом.

Процедура оформления закладной в Банке ДОМ.РФ состоит из 6 шагов.

1Обратитесь в банк

Для составления закладной:

1. Закажите отчёт об оценке через автоматизированный сервис.

Предоставьте документы удобным для вас способом: привезите оригиналы в офис кредитной компании

или

направьте на почту [email protected] скан-копии.

Предоставьте документы удобным для вас способом: привезите оригиналы в офис кредитной компании

или

направьте на почту [email protected] скан-копии.

Сроки предоставления документов указаны в кредитном договоре.

Какие документы понадобятся:

— паспорта и СНИЛС всех залогодателей и заёмщиков

— выписка из ЕГРН или договор участия в долевом строительстве, договор уступки прав

требования по нему

со

всеми приложениями и дополнительными соглашениями

— кадастровый номер объекта недвижимости и технические документы: поэтажный план и экспликация (подробный чертёж квартиры, где указаны назначения и площади всех помещений)

2Подпишите закладную в Центре ипотечного кредитования

Закладная готовится примерно в течение 14 рабочих дней с даты подачи полного пакета

документов.

3Предоставьте пакет документов в Росреестр или МФЦ

Список документов, необходимых для подачи заявки:

— оригинал заявления о государственной регистрации права собственности

— оригинал и копия договора приобретения недвижимости

— оригинал и копия документа о полной оплате жилья

— оригинал и копия паспорта

— оригинал закладной

— отчёт об оценке на бумажном носителе (можно предоставить отдельные страницы, которые содержат информацию о стоимости и характеристиках объекта)

— оригиналы и копии кредитного договора и дополнительных соглашений к нему

Перечень документов может быть расширен по требованию Росреестра или МФЦ.

4Направьте в банк расписку Росреестра или опись МФЦ о передаче им закладной

Документ можно передать удобным вам способом:

— привезти копию в офис банка

— направить на электронный адрес [email protected] (для

регионов) или на [email protected]

(для

Москвы

и области)

5Застрахуйте имущество

После государственной регистрации права собственности необходимо застраховать имущество, для этого направьте документы страховой компании:

— договор приобретения, копии документа о передаче недвижимого имущества и выписки

из ЕГРН

— оригиналы и копии паспортов всех собственников

— копию графика платежей

— копию кредитного договора со всеми заключёнными дополнительными соглашениями

— другие документы, по требованию страховой организации

С перечнем страховых компаний, аккредитованных Банком, можно ознакомиться в разделе «Страхование».

6Предоставьте пакет документов в банк

После заключения договора страхования вам нужно:

— загрузить в сервис на сайте банка

копии договора

страхования имущества и документа об оплате страхового

взноса за первый год

— предоставить менеджеру банка выписку из ЕГРН о государственной регистрации права

собственности и

ипотеки в

пользу банка

Скачать памятку по оформлению закладной можно по ссылке.

Как оформить дубликат закладной, если документ утерян?

Как можно скорее обратитесь в свой банк, а затем в Росреестр для составления и выдачи дубликата документа.

Особенность электронной закладной

Электронную закладную оформляют несколькими способами:

— на сайте Росреестра

— напрямую в банке при участии органа регистрации прав (этот способ используется при

оформлении закладной в

Банке ДОМ. РФ)

РФ)

Помимо основных данных, она содержит сведения о депозитарии и его контактах, а также о счёте депо.

Депозитарий — участник рынка ценных бумаг, который ведет учёт прав на ценные бумаги и хранит их. Оформленные закладные также находятся под учётом депозитария.

Счёт депо — счёт депозитария, на котором ведётся учёт ценных бумаг, в том числе закладных.

Еще одна особенность электронной закладной — её необходимо подписать усиленной квалифицированной электронной подписью.

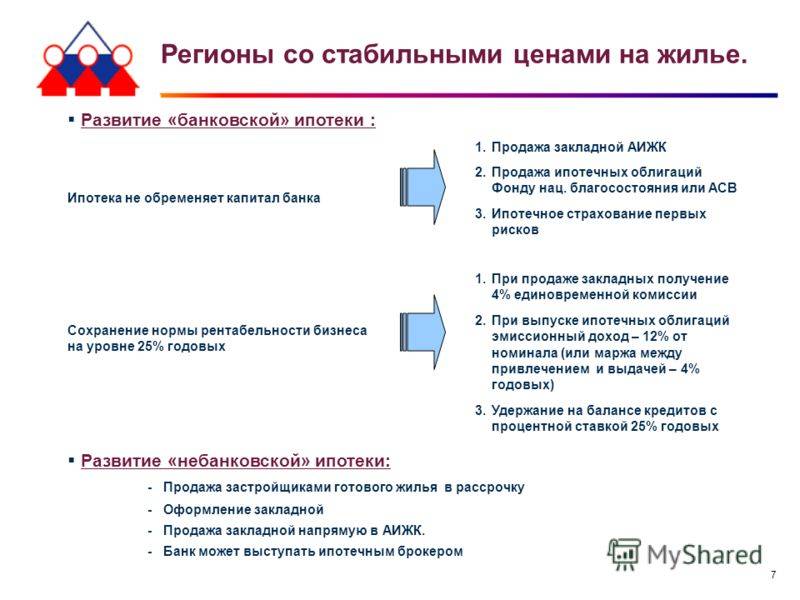

Что банк имеет право делать с закладной?

Банк-владелец закладной имеет право распоряжаться документом:

— продать другому лицу

— обменять на другую закладную

Никакие действия банка с закладной не изменяют условия кредитного договора в одностороннем

порядке. В ряде

случаев могут измениться счёт и банк получателя платежей.

В ряде

случаев могут измениться счёт и банк получателя платежей.

Если закладная не оформлялась, банк всё равно может переуступить права на кредитные обязательства заёмщика.

Можно ли изменять данные закладной?

Данные закладной можно изменить, например, если изменился состав собственников объекта недвижимости. Для этого заёмщик совместно с банком заключают дополнительное соглашение к закладной и обращаются в Росреестр для обновления данных.

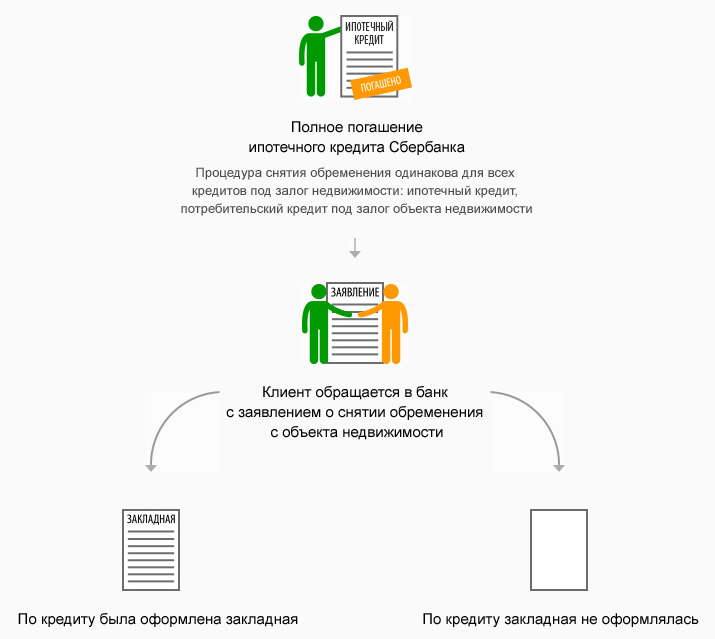

Как снять обременение с квартиры?

Обременение с жилья, купленного в кредит, можно снять только после полного погашения ипотеки. Важно отметить, что обременение не снимается автоматически.

Как снять обременение?

1. Убедитесь, что задолженность погашена полностью.

2. Уточните у банка, в котором производилась выдача ипотечного кредита, как проходит процедура и какие документы нужны для снятия обременения и получения оригинала закладной. Банк вернёт закладную в срок, указанный в договоре. Как правило, выдача закладной занимает не больше месяца.

3. Подайте заявление на снятие обременения с жилья в МФЦ или Росреестре. Для этого понадобятся документы:

— паспорт

— СНИЛС

— заявление банка-владельца закладной или совместное заявление банка и заёмщика, экземпляр

закладной в

бумажном

виде или выписка со счёта депо от депозитария, если была выдана электронная закладная

— заявление заёмщика и экземпляр закладной в бумажном виде с отметкой

о полном исполнении обязательства

перед

банком

На обновление информации в ЕГРН требуется примерно 4 рабочих дня.

Подробно о процессе снятия обременения читайте в статье по ссылке.

Как проверить, что обременение снято?

Статус закладной можно проверить на сайте Росреестра или Госуслуг, для этого потребуется кадастровый номер или адрес.

Жильё, приобретенное в ипотеку, находится в залоге у банка до погашения обязательств по займу. Как правило, закладная составляется при регистрации сделки, однако в случае покупки квартиры в строящемся доме может быть оформлена после ввода дома в эксплуатацию.

Что такое закладная, как ее оформить, как погасить

Покупка жилья с оформлением ипотеки предполагает, что клиент на долгий срок становится должником банка. Закладная по ипотеке – это страховка для банка на тот случай, если заемщик не сможет погасить долг. Имущество клиента становится залогом его платежеспособности – это может быть не только закладная на квартиру, но и на любую другую недвижимость, которой может распорядиться банк в случае невозврата денег. Банк-кредитор может оформить ипотеку и без закладной, однако риск невозвращения при этом повышается, и поэтому условия ипотеки будут хуже, чем с закладной. Таким образом, закладная – это документ, выгодный как для кредитора, так и для заемщика.

Банк-кредитор может оформить ипотеку и без закладной, однако риск невозвращения при этом повышается, и поэтому условия ипотеки будут хуже, чем с закладной. Таким образом, закладная – это документ, выгодный как для кредитора, так и для заемщика.

Содержание

Закладная: что это такое

Чтобы понять, для чего нужна закладная по ипотеке, сравним получение кредита с торговой сделкой. Заемщик берет большую сумму денег и покупает квартиру. Взамен он дает лишь обещание (кредитный договор), что полностью вернет взятые деньги когда-нибудь, лет через 5-10. Увы, за это время всякое может произойти: он может потерять работу, заболеть, уйти в иной мир — а банк останется с пустыми обещаниями. Может статься, ипотечная квартира будет продана, а деньги прожиты — долг спрашивать не с кого.

Чтобы не допустить такого оборота дел, банк предлагает клиенту оформить закладную. Она представляет собой ценную бумагу с указанием собственности, которая при неблагоприятных обстоятельствах будет использована кредитором для погашения ипотеки. В обмен на крупную сумму денег заемщик отдает в залог материальные ценности, и тем самым гарантирует свою платежеспособность. В качестве залога служат, как правило, объекты недвижимости:

В обмен на крупную сумму денег заемщик отдает в залог материальные ценности, и тем самым гарантирует свою платежеспособность. В качестве залога служат, как правило, объекты недвижимости:

- ипотечная квартира и любая другая жилплощадь, находящаяся в собственности заемщика;

- земельный участок под застройку или дача;

- коммерческий объект;

- хозяйственные постройки, нежилое помещение.

Закладная — ценная именная бумага, которая составляется конкретным лицом — залогодателем и адресована держателю этой бумаги.

Должник и залогодатель могут быть разными лицами – их имена обязательно указываются в закладной.

Допустим, молодая семья берет ипотеку на новую квартиру, а в залог оформляет родительское жилье или дачный участок. В качестве должника будет выступать владелец ипотечной квартиры, а в качестве залогодателя – его родители. На имущество, оформленное в залог, налагается обременение: без согласования с банком его нельзя продать, подарить, передать по наследству. При невозврате долга кредитор реализует свое право взыскания на объект недвижимости – продаст его и возместит собственные убытки. По существу, для банка закладная – более важная бумага, чем кредитный договор.

При невозврате долга кредитор реализует свое право взыскания на объект недвижимости – продаст его и возместит собственные убытки. По существу, для банка закладная – более важная бумага, чем кредитный договор.

Если в обоих документах обнаружатся расхождения, в расчет будут приниматься сведения из закладной.

Перед подписанием залогодатели должны самым тщательным образом проштудировать текст бумаги, в которую вписано их кровное имущество.

Заполнение бланка

Залогодатель, как никто другой, обязан понимать, что такое закладная на квартиру при ипотеке – ведь при невозврате кредита он рискует потерять крупное имуществ. По закону «Об ипотеке» залоговый документ должен заполнять сам залогодатель, но на практике бывает иначе. До акта подписания клиент и не представляет, как выглядит закладная: все сведения в бланк вносят банковские работники. Он подписывает бумагу после беглого просмотра, полагаясь на их добросовестность.

Закон ФЗ №102 не предусматривает единого бланка для оформления закладной, но перечисляет все сведения, которые он должен содержать.

- Слово «Закладная» и номер обязательно должны быть в названии – их помещают в шапке документа.

- Сведения о заемщике, залогодателе: ФИО, номер и серия паспорта, адрес и место регистрации. Если это два разных лица, каждому посвящается отдельный пункт.

- Залогодержателем является банк – следует указать его наименование, адрес, номер лицензии, КПП, ИНН.

- Данные ипотечного договора прописываются особенно аккуратно: номер и дата заключения; размер ссуды; порядок выплат; сумма месячных взносов; процентная ставка. Сведения надо внимательно сверить с кредитным договором — нарушение его условий даст основания банку для изъятия залогового имущества. Обратите внимание: срок действия закладной по ипотеке зависит от срока выплаты кредита, эти пункты в обоих документах должны быть идентичными.

- Залоговое имущество, его описание: адрес; площадь; кадастровый номер; рыночная стоимость. Оценку имущества делает специалист с лицензией на этот вид деятельности.

Следует указать обременения на недвижимость (аренда, рента и т. д.), если они есть.

Следует указать обременения на недвижимость (аренда, рента и т. д.), если они есть. - Сведения о регистрации прав на залоговую собственность.

Затем идут подписи трех лиц, упомянутых в документе: должника, залогодателя, залогодержателя – и дата регистрации ценной бумаги.

Обратите внимание: закладная удостоверяет два права её держателя: во-первых, на получение ваших выплат по кредиту; во-вторых, на взыскание вашей собственности, указанной в залоге.

Регистрация

Оформление закладной по ипотеке удобно осуществить одновременно с подписанием кредитного договора и сделки по купле-продаже. Тогда одновременно с регистрацией прав собственности на квартиру Росреестр зарегистрирует и залоговый документ. Порядок регистрации можно разбить на несколько шагов.

Шаг 1. Оформление закладной по ипотеке в банке

Перед тем как оформить закладную, собирают необходимые документы. Зачастую они такие же, как и для составления кредита. Обычно требуют такие документы для закладной:

- паспорт покупателя квартиры с постоянной пропиской;

- отчет о рыночной стоимости залога – его делают оценщики, а оплачивает залогодатель; со времени последней оценки жилья не должно пройти больше полгода;

- кадастровый паспорт и план залогового объекта;

- права собственности на закладываемую недвижимость: договор купли-продажи — если залогом будет ипотечная квартира; выписка ЕГРН — если в залог отдается другой объект;

- страховка – на случай, если залоговая собственность будет повреждена или уничтожена, тогда долг по кредиту будет выплачивать страховая компания.

- свидетельство о браке, если квартира считается совместной семейной собственностью.

На основании документов для оформления закладной и кредитного договора банковские работники заполняют ценную бумагу с подписью всех заинтересованных лиц. После того, как в банке сделают закладную, эту бумагу вместе с договором о купле-продаже надо зарегистрировать в Росреестре.

Шаг 2. Оплата пошлины

Если закладная регистрируется одновременно с оформлением квартиры в собственность, перед обращением в Росреестр необходимо оплатить пошлину: в кассе Росреестра, МФЦ, в банке или любом терминале. Квитанция об оплате входит в пакет документов купли-продажи, т. е. налогом облагается не закладная, а регистрация прав собственности. Если закладная оформляется отдельно от покупки квартиры, ее регистрация не требует оплаты.

Шаг 3. Сдача документов в Росреестр

Оба пакета документов сдаются для регистрации в Росреестр (напрямую или через МФЦ). Выдаются две расписки: для банка и для залогодателя – с перечнем принятых документов, обозначенным сроком готовности, контактным телефоном. Процедура длится до 5 рабочих дней. При подачи документов через МФЦ срок ожидания удлинится на 3-4 дня.

Процедура длится до 5 рабочих дней. При подачи документов через МФЦ срок ожидания удлинится на 3-4 дня.

Шаг 4. Как получить закладную

В назначенный срок залогодателю на руки выдается два документа:

- выписка из ЕГРН о регистрации собственности, где стоит отметка об ипотечном обременении — ее заемщик оставляет у себя;

- закладная, которая передается в банк, оформивший ипотечный кредит.

После того, как вы получите закладную для банка, побеспокойтесь о получении дубликата или хотя бы сделайте копию для себя. Бывали случаи, когда банк терял единственный экземпляр закладной, а дубликат оформлялся с изменениями не в пользу заемщика.

Восстановление закладной в случае утери

Банк, где хранится единственный экземпляр закладной, может активно использовать этот документ для получения прибыли. В случае его потери неизбежно возникнут трудности со снятием обременения. Хорошо, если на руках у заемщика будет дубликат ценной бумаги — по нему банк составит и зарегистрирует в Росреестре новый документ с пометкой «Дубликат».

Если заемщик вовремя не сделал для себя копию закладной, банк может составить и зарегистрировать дубликат самостоятельно. Однако залогодателю не мешает внимательно перечитать содержание нового документа. Вносить поправки в закладную можно лишь с согласия трех сторон: залогодателя, заемщика, представителя банка. Если сотрудник банка отказывается восстановить закладную, необходимо обратиться по порядку в следующие инстанции:

- жалоба на имя руководителя учреждения;

- обращение в Центробанк с жалобой на банк;

- снятие обременения через суд.

Для создания дубликата от заемщика не потребуется никаких новых документов – все данные были в свое время зарегистрированы в Росреестре.

Электронная версия

С июля 2018 г. стало возможным оформление закладных на официальном сайте Росреестра. Однако для этого нужно получить личную электронную подпись:

- установить специальную программу для создания электронных документов;

- получить в удостоверяющем центре ключ-сертификат для создания электронной подписи.

Все документы пакета должны быть заверены электронной подписью залогодателя. Сама закладная — подписями залогодателя и залогодержателя. Алгоритм регистрации электронной закладной:

- Зайти на портал Росреестра по ссылке https://rosreestr.ru/wps/portal/p/cc_present/reg_rights#/

- Выбрать цель обращения: «Регистрация ограничения (обременения) права».

- Отметить позицию «ипотеки, в т. ч. ипотеки в силу закона».

- Перейти к деталям запроса, нажав соответствующую кнопку внизу.

- Заверить документы электронной подписью и отправить на регистрацию.

Закладная хранится в электронном депозитарии, потеря документа исключена. После выплаты кредита снятие обременения с жилья осуществляется в течение двух недель. Банк отправляет в Росреестр данные о погашении кредита, после чего с квартиры снимаются ограничения. (Закладная в бумажном виде аннулируется на протяжении месяца.)

В банках, которые еще не перешли оформление электронных закладных, ценные бумаги оформляются в бумажном виде.

Как банки используют закладные

Закладные в банке используются различным образом. Из банка обременение на ипотеку может перейти во временное распоряжение другого держателя. Иногда в интересах прибыли банки продают именные ценные бумаги, не нуждаясь для этого в разрешении залогодателя.

Ниже перечислены варианты использования закладной банком.

Частичная продажа залога

Нуждаясь в быстром возврате денег по ипотеке, залогодержатель может продать часть закладной в банке другому кредитору. Получив от него определенную сумму денег, он расплачивается за нее, перенаправляя взносы по ипотеке на счет своего кредитора. Закладная остается в «родном банке».

Переуступка прав

Иногда залогодержателю требуется сразу вернуть всю сумму, которую должен заемщик. Тогда он переуступает права на закладную другому банку — другими словами, продает эту ценную бумагу. Для заемщика меняется расчетный счет, на который он перечисляет выплаты по кредиту. Все условия ипотеки остаются без изменений. Однако новый залогодержатель может отказать заемщику в предоставлении льгот под предлогом, что не он заключал сделку.

Однако новый залогодержатель может отказать заемщику в предоставлении льгот под предлогом, что не он заключал сделку.

Обмен

Другой разновидность продажи закладной является обмен ценными бумагами. Допустим, банк отдал вашу «дорогую и долгую» закладную другому залогодержателю, получив от него «быструю и дешевую» с доплатой. Расчетный счет для заемщика может остаться прежним — банк сам перенаправит нужные платежи. Иногда залогодателю будет указан новый счет для погашения долга.

Эмиссия

Чтобы побыстрее получить сумму долга по ипотеке, залогодержатель может разделить её на части, и продать свое право на залоговое имущество разным кредиторам. Заемщик переводит деньги на счет залогодержателя, а тот распределяет их тем, кто купил у него закладную по частям.

При всех манипуляциях банка с закладной условия кредитного договора остаются неизменными.

Аннулирование закладной

После погашения кредита банк теряет право на распоряжение вашим имуществом. Закладная теряет силу, обременение с имущества снимается. Ее аннулирование происходит по следующей схеме.

Ее аннулирование происходит по следующей схеме.

- После выплаты кредита надо взять в банке справку о полном погашении долга.

- Подать заявление о выдаче закладной. Банк обязан выдать ее максимум через месяц. При досрочной выплате кредита банк также обязан отдать закладную на руки клиенту с соответствующей отметкой.

- Получив на руки закладную, заемщик отправляется в Росреестр (или МФЦ), где предъявляет три документа: справку о погашении кредита; закладную; заявление о снятии обременения.

На руки он получает выписку из ЕГРН о праве собственности без отметки об ипотеке, а также закладную со штампом «Аннулировано». Ее он может оставить на память себе и своим потомкам.

Таким образом, закладная — документ для банка чрезвычайно выгодный. Этот вид ценных бумаг гарантирует кредиторам 100%-ное возвращение долга, а также облегчает сделки по продаже кредитов. Для заемщика предоставление имущества в залог связано с риском больших материальных потерь в случае затруднений с возвратом кредита. Составляя закладную на квартиру по ипотеке, надо тщательно взвесить возможности возвращения кредита, внимательно отнестись к подписанию документа, получить его дубликат, следить за изменением расчетного счета — словом, аккуратно вести себя в сфере, где крутятся большие деньги.

Составляя закладную на квартиру по ипотеке, надо тщательно взвесить возможности возвращения кредита, внимательно отнестись к подписанию документа, получить его дубликат, следить за изменением расчетного счета — словом, аккуратно вести себя в сфере, где крутятся большие деньги.

Если у вас остались вопросы, задайте их по бесплатным телефонам горячей линии:

8 (800) 350-84-32 для регионов РФ

8 (499) 938-49-63 для Москвы

8 (812) 425-60-96 для С-Петербурга

или воспользуйтесь формой для бесплатной консультации.

Как получить ипотеку на квартиру

Существуют определенные критерии, которые необходимо учитывать при оформлении ипотечного кредита на квартиру. Ипотечный брокер может рассказать вам о процессе подачи заявки на ипотеку.

Начать Задайте нам вопрос

Задайте нам вопрос

Мы знаем, что обстоятельства у всех разные, поэтому мы работаем с ипотечными брокерами, которые являются экспертами во всех областях ипотеки.

Задайте нам вопрос, и мы пригласим на помощь лучшего эксперта.

Спросите нас о чем угодно! *

Как быстро вы хотите продолжить? * Пожалуйста, выберите один из вариантовСегодняНа этой неделеВ этом месяцеВ течение следующих 3 месяцевПозже

1 из 3

Что из нижеперечисленного лучше всего подходит к вашей ситуации? Пожалуйста, выберите один из вариантовЯ покупаю впервыеЯ переезжаю домойЯ перезакладываюЯ покупаю сдаваемое в аренду имуществоЯ перезакладываю сдаваемое в аренду имуществоНичего из вышеперечисленного

Какова примерная стоимость недвижимости? *

9 фунтов стерлингов0003

И сколько вы хотите взять взаймы в общей сложности? *

£

Каков общий приблизительный годовой доход всех заявителей до налогообложения? *

£

2 из 3

Имя *

Фамилия *

Электронная почта *

Номер телефона *

Почтовый индекс *

3 из 3 Отправлять!

Не влияет на кредитный рейтинг

4,8 из 5 звезд в Trustpilot, Feefo и Google! Наши клиенты любят Online Mortgage Advisor

Автор: Пит Маглестон — Ипотечный консультант, MD

Рассмотрено: Джон Никсон — Директор по распространению

Обновлено: 5 мая 2023 г.

4 августа 2022 г.

Учитывая непредсказуемость ипотечного рынка, мы хотим, чтобы вы были полностью уверены в наших услугах и верили, что вы получаете наилучшую доступную ставку и самые высокие шансы на одобрение ипотеки.

Если вы обеспокоены или не знаете, что делать дальше, свяжитесь с нами , и мы подберем вам специалиста, который даст правильный совет для вас и ваших обстоятельств.

Get Started

Если вы хотите получить ипотечный кредит на квартиру, более известную в Великобритании как «квартира», есть вещи, о которых вам нужно знать, поскольку кредиторы по-разному подходят к разным типам квартир. , которых довольно много.

Как правило, получение поддержки от ипотечного брокера, если вы хотите купить квартиру, должно сделать процесс подачи заявления относительно простым, однако вот руководство, в котором вы узнаете больше о получении ипотечного кредита на квартиру.

Можно ли взять квартиру в ипотеку?

Да, конечно можно. Финансирование этого типа недвижимости довольно распространено, и хотя это, безусловно, достижимо, здесь возникает больше сложностей, чем при получении ипотеки на дом, просто потому, что существует так много вариантов и типов квартир.

Финансирование этого типа недвижимости довольно распространено, и хотя это, безусловно, достижимо, здесь возникает больше сложностей, чем при получении ипотеки на дом, просто потому, что существует так много вариантов и типов квартир.

По сути, подача заявки на получение ипотечного кредита на квартиру будет таким же процессом, как и на дом, будь то жилищная ипотека или покупка с целью сдачи в аренду, поэтому поговорите со своим брокером, чтобы выяснить вашу позицию в отношении доступности и критериев приемлемости. и льготные типы ипотеки, прежде чем они будут искать подходящих потенциальных кредиторов для вас.

Чем это свойство отличается от стандартного?

Поскольку квартира представляет собой жилое помещение в более крупной собственности с отдельными домами внутри, а не отдельное здание, как дом, кредиторам необходимо будет более внимательно изучить этот тип нестандартного здания, прежде чем они будут удовлетворены. что он подходит для ипотеки.

Значение для различных типов квартир

Многие различные варианты квартир будут оцениваться по их уникальным характеристикам, а затем на их основе будут формироваться предложения. Например, многие кредиторы не захотят тянуться к более высокому соотношению кредита к стоимости кредита на квартиру в новостройке, в отличие от стандартной квартиры (кредиторы рассматривают новостройки как более дорогие, с стоимость мгновенно падает после покупки, поэтому считайте их более рискованными).

Например, многие кредиторы не захотят тянуться к более высокому соотношению кредита к стоимости кредита на квартиру в новостройке, в отличие от стандартной квартиры (кредиторы рассматривают новостройки как более дорогие, с стоимость мгновенно падает после покупки, поэтому считайте их более рискованными).

Другими примерами, которые кредиторы открыты для ипотеки, но могут быть более дотошными, являются:

- Квартиры-студии: Эти однокомнатные жилые помещения, как правило, небольшие и поэтому стоят намного дешевле, чем более стандартные квартиры. Очень маленькие студии могут не достигать минимально необходимой площади, на которой настаивают некоторые кредиторы.

- Квартиры над коммерческими зданиями или внутри них: Квартиры, расположенные над магазинами, пабами и ресторанами, могут иметь свои сложности и проблемы с безопасностью, поэтому некоторые кредиторы будут настаивать на получении отчета оценщика об имуществе, прежде чем соглашаться на его ссуду.

. Некоторые банки могут даже предусмотреть, чтобы между коммерческой зоной и недвижимостью был один чистый этаж.

. Некоторые банки могут даже предусмотреть, чтобы между коммерческой зоной и недвижимостью был один чистый этаж. - Квартиры в бывшем совете: Кредиторы должны быть уверены в стоимости перепродажи дома бывшего местного органа власти. У них также могут быть правила о балконах и высоте этажей, прецеденте частной собственности, общественных садах или четкие правила о минимальной стоимости собственности или максимальной площади пола.

- Квартиры в подвале: Они не слишком спорны для кредиторов, но большинство из них по-прежнему предпочитают отчет о собственности, прежде чем они внесут обязательства.

- Этажность: Критерии для этого сильно колеблются от кредитора к кредитору, некоторые просят не более пяти, если они построены до 2000 года; более низкая ссуда к стоимости для более чем определенного количества этажей; лифты необходимы, если более трех или четырех этажей; семь этажей приняты с условиями; максимум 20 этажей; максимум три этажа; вообще без максимума.

Аренда и право собственности

Некоторые квартиры сдаются в аренду, а некоторые — в собственность, и от того, под какой из них подпадает ваша собственность, будет зависеть успех вашей ипотеки. Кредиторы предпочитают арендуемые квартиры, потому что это означает, что земля, на которой она расположена, принадлежит одному-единственному владельцу (и вы «арендуете» эту землю), что значительно упрощает ситуацию, когда дело доходит до того, кто за нее отвечает.

Не так много кредиторов, которые одобрят ипотечный кредит на квартиру в собственность, но все же есть немало таких, кто это сделает. Имейте в виду, что оставшийся срок аренды также будет иметь значение в заявке на ипотеку, поскольку меньшее количество оставшихся лет означает потенциально меньше вариантов ипотеки, чем если бы их было много. Предпочтительно, чтобы осталось более 100 лет.

Начать Задайте нам вопрос

Задайте нам вопрос

Мы знаем, что обстоятельства у всех разные, поэтому мы работаем с ипотечными брокерами, которые являются экспертами во всех областях ипотеки.

Задайте нам вопрос, и мы пригласим на помощь лучшего эксперта.

Спросите нас о чем угодно! *

Как быстро вы хотите продолжить? * Пожалуйста, выберите один из вариантовСегодняНа этой неделеВ этом месяцеВ течение следующих 3 месяцевПозже

1 из 3

Что из нижеперечисленного лучше всего подходит к вашей ситуации? Пожалуйста, выберите один из вариантовЯ покупаю впервыеЯ переезжаю домойЯ перезакладываюЯ покупаю сдаваемое в аренду имуществоЯ перезакладываю сдаваемое в аренду имуществоНичего из вышеперечисленного

Какова примерная стоимость недвижимости? *

£

И сколько вы хотите взять взаймы в общей сложности? *

£

Каков общий приблизительный годовой доход всех заявителей до налогообложения? *

£

2 из 3

Имя *

Фамилия *

Электронная почта *

Номер телефона *

Почтовый индекс *

3 из 3 Отправлять!

Как маклер может помочь обеспечить необходимый вам кредит на квартиру

Опытные консультанты по ипотечным кредитам могут существенно повлиять на исход вашего заявления, особенно если оно связано с небольшими сложностями. Хотя попытка получить кредит на квартиру может показаться простой, потому что они так распространены на нашем рынке недвижимости, реальность может быть совершенно другой из-за огромных пробелов в типах зданий.

Хотя попытка получить кредит на квартиру может показаться простой, потому что они так распространены на нашем рынке недвижимости, реальность может быть совершенно другой из-за огромных пробелов в типах зданий.

Несмотря на эти препятствия, хороший брокер будет знать, какие кредиторы являются гибкими и гибкими, когда дело доходит до кредитования квартиры, и как подходить к их процессам подачи заявок. Беспристрастный брокер, такой как те, с которыми мы работаем, также расскажет вам о практических аспектах выбранной вами собственности, ее осуществимости и поддержит вас, укрепив вашу заявку. Вы можете узнать больше об ипотечных брокерах, позвонив нам по телефону 0808 189.2301 или сделать запрос онлайн.

Можно ли оформить ипотеку на квартиру с облицовкой?

После пожара в Grenfell Tower в Лондоне в 2017 году получить ипотеку на квартиры в высотных домах с облицовкой стало гораздо сложнее. Хотя это не невозможно. Банки разделились примерно поровну по этому вопросу: одни кредиторы ставят условия, а другие вообще отказываются рассматривать заявки.

Для тех, кто открыт для подачи заявок, вам необходимо получить некоторые гарантии качества, такие как формы EWS1 или рейтинг A3 или B2, положительный отчет оценщика или соответствие требованиям Министерства жилищного строительства, общин и местного самоуправления. Иногда в критерии входят высота этажей и дата постройки. Например, Barclays определяет, что любая недвижимость, построенная после 1 января 2020 года, должна иметь облицовку, соответствующую действующим правилам пожарной безопасности, поэтому это не проблема.

Какие виды ипотечных кредитов доступны для квартир?

Как и в случае с домами, вам доступно несколько различных типов. Существует стандартная ипотека с погашением жилья, которая включает в себя выплату стоимости квартиры плюс проценты в течение определенного срока, или даже ипотека на жилье только с процентами, которая включает только выплату процентов, начисляемых каждый месяц до конца срока. Кредиторы, как правило, предлагают ипотечные кредиты на квартиры с более низкой стоимостью, чем на дома.

Ипотечные кредиты на покупку с целью сдачи в аренду и коммерческую покупку с целью сдачи в аренду также доступны для квартир. Для них существуют обычные критерии приемлемости, и вам, возможно, придется доказать, что вы получите доход не менее 125-130% от ваших ипотечных платежей при покупке с целью сдачи в аренду, а процентные ставки могут быть выше для коммерческих.

Абсолют Фаб: Взял ипотеку как бывший банкрот!!!

Как бывший банкрот с квалифицированным аннулированием я должен был взять несколько промежуточных кредитов, чтобы покрыть свой долг. Я нашел онлайн-консультанта по ипотечным кредитам, который предложил фантастическую, но конкретную информацию о моих проблемах. В течение 6 недель мы обменялись контрактами, и теперь у меня нет долгов, и мой дом в безопасности.

С бат

Они сделали все возможное

Отличный персонал и приятное общение. Помогли нам понять процесс и сделали все возможное, чтобы помочь в сложной ситуации. Другие компании даже не беспокоились, но большое вам спасибо!

Аннеке Вулли, 12 дней назад

Наш советник был великолепен с самого начала!

Аарон сделал все возможное. Он работал допоздна, поддерживал связь со мной и неустанно работал, чтобы найти для меня лучшую ипотеку, какую только мог.0003

Он работал допоздна, поддерживал связь со мной и неустанно работал, чтобы найти для меня лучшую ипотеку, какую только мог.0003

Джеймс, 10 дней назад

Сколько вы можете занять?

Правила доступности жилья в кредит во многом такие же, как и при обычной ипотеке. Банки проверят ваши доходы и расходы, чтобы определить, утвердить ли сумму кредита.

Введите свою годовую зарплату в наш ипотечный онлайн-калькулятор, чтобы рассчитать, сколько вы можете взять взаймы на покупку квартиры.

Калькулятор доступности ипотеки

Наш калькулятор доступности подскажет, сколько вы потенциально можете занять у ипотечного кредитора. Просто введите свой общий семейный доход ниже, и наш калькулятор сделает все остальное.

Вы можете одолжить до

Большинство кредиторов рассмотрят возможность предоставления вам займа

Это основано на 4,5-кратном увеличении дохода вашей семьи, стандартном расчете, используемом большинством поставщиков ипотечных кредитов. Чтобы занять больше, чем это, вам нужно будет использовать ипотечного брокера для доступа к специализированным кредиторам.

Чтобы занять больше, чем это, вам нужно будет использовать ипотечного брокера для доступа к специализированным кредиторам.

Некоторые кредиторы рассматривают возможность предоставления вам займа

Это основано на 5-кратном размере вашего семейного дохода, кратной зарплате, на которую вам может быть трудно претендовать без помощи брокера. Этот мультипликатор дохода не является широко доступным для клиентов, которые обращаются непосредственно к кредитору.

Меньшая часть кредиторов рассмотрит возможность предоставления вам займа

Это основано на 6-кратном размере вашего семейного дохода, кратной зарплате, которую вам будет трудно получить без брокера. Ипотечные кредиты с шестикратным окладом обычно доступны только при очень специфических обстоятельствах.

Начните с опытного брокера, чтобы узнать, сколько именно вы можете занять.

Приступайте к работе

Критерии приемлемости

Диапазон ипотечных кредитов на квартиру почти такой же, как и на дома, однако вариантов, безусловно, меньше. Так что некоторые кредиторы могут предложить вам 9Соотношение кредита к стоимости 5% означает, что вам нужен только депозит в размере 5%, в то время как другие могут предлагать всего 60% или 70%, в результате чего вам потребуется первоначальный взнос в размере 30-40%.

Так что некоторые кредиторы могут предложить вам 9Соотношение кредита к стоимости 5% означает, что вам нужен только депозит в размере 5%, в то время как другие могут предлагать всего 60% или 70%, в результате чего вам потребуется первоначальный взнос в размере 30-40%.

Для ясности: три ипотечных кредитора находятся в нижней части лестницы, предлагая соотношение кредита к стоимости 60%, и около 20 вверху, которые предлагают 95% — но не забывайте, у каждого из них есть свои ограничения. и критерии внутри них, как мы уже описали.

Можно ли получить ипотечный кредит на многоквартирный дом?

Да, это вариант, если вы хотите купить целое здание в качестве коммерческого собственника, например, если вы хотите инвестировать в недвижимость в качестве арендодателя. Это называется многоквартирным блоком в собственность, и процентные ставки часто выше, а соотношение кредита к стоимости обычно немного ниже среднего, но все же часто составляет твердые 75%.

Мы настолько уверены в своем сервисе, что

гарантируем

его.

Мы знаем, что для вас важно быть полностью уверенными в наших услугах и верить в то, что вы получаете наилучшие шансы на одобрение ипотечного кредита по наилучшей доступной ставке. Мы гарантируем одобрение вашей ипотеки там, где другие не могут этого сделать, или мы дадим вам 100 фунтов стерлингов*

Начать Узнайте больше

Поговорите с брокером, имеющим опыт в ипотеке на квартиру

Наши специалисты-консультанты имеют богатый опыт в обеспечении ипотечных кредитов для всех типов клиентов, зданий, кредитов и категорий приемлемости. Они понимают препятствия, которые необходимо преодолеть, и уже видели каждый сценарий. Это означает, что они поймут ваши обстоятельства и смогут направить вас соответствующим образом.

Сегодня мы можем подобрать вам брокера с пятизвездочным рейтингом, чтобы начать разговор о том, какая поддержка вам нужна и какой результат вы ожидаете. Имея доступ ко всему рынку и контакты в нужных местах, правильный брокер будет усердно работать, чтобы ваше приложение было успешным.

Позвоните нам по телефону 0808 189 2301 или сделайте онлайн-запрос, чтобы получить первую бесплатную консультацию.

Часто задаваемые вопросы

Могу ли я получить ипотечный кредит на 1-комнатную квартиру?

Да, это возможно, если соблюдены все критерии и условия. Обычно квартиры с одной спальней больше, чем студии, которые имеют свои собственные правила, такие как минимальные размеры, но по-прежнему можно получить ипотечный кредит, поэтому квартиры с одной спальней должны быть более подходящими.

Задать вопрос

Мы можем помочь!

Мы знаем, что обстоятельства у всех разные, поэтому мы работаем с ипотечными брокерами, которые являются экспертами в области ипотечных кредитов.

Задайте нам вопрос, и мы попросим лучшего эксперта помочь.

Спросите нас о чем угодно! *

Как быстро вы хотите продолжить? * Пожалуйста, выберите один из вариантовСегодняНа этой неделеВ этом месяцеВ течение следующих 3 месяцевПозже

1 из 3

Что из нижеперечисленного лучше всего подходит к вашей ситуации? Пожалуйста, выберите один из вариантовЯ покупаю впервыеЯ переезжаю домойЯ перезакладываюЯ покупаю сдаваемое в аренду имуществоЯ перезакладываю сдаваемое в аренду имуществоНичего из вышеперечисленного

Какова примерная стоимость недвижимости? *

£

И сколько вы хотите взять взаймы в общей сложности? *

£

Каков общий приблизительный годовой доход всех заявителей до налогообложения? *

£

2 из 3

Имя *

Фамилия *

Электронная почта *

Номер телефона *

Почтовый индекс *

3 из 3 Отправлять!

Изменения статьи

4 августа 2022 г.

Статьи по теме

Об авторе

Пит, специалист по ипотечным кредитам, порезал зубы прямо посреди кредитного кризиса. С большим количеством людей, нуждающихся в помощи, и с несколькими поставщиками ипотечных кредитов, Пит добился больших успехов, сделав все возможное, чтобы найти ипотечные кредиты для людей, которых многие другие считали безнадежными. Полученный им опыт в сочетании с его любовью помогать людям в достижении их целей привели его к созданию Online Mortgage Advisor с одной четкой целью — помочь как можно большему количеству клиентов получить правильный совет, независимо от потребностей или опыта.

Присутствие Пита в отрасли как специалиста по финансам продолжает расти, и он регулярно цитируется и пишет как в местной, так и в национальной прессе, а также в отраслевых изданиях, ведет регулярную колонку в Mortgage Introducer и будучи эксклюзивным экспертом по ипотеке для LIVEMoney. Пит, конечно же, также пишет для OMA!

Узнайте больше о Пите

Пит Маглестон

Консультант по ипотечным кредитам, доктор медицины

Продолжить чтение

* На основании нашего исследования содержание этой статьи является точным на момент написания статьи. Критерии и политика кредитора регулярно меняются, поэтому поговорите с одним из консультантов, с которыми мы работаем, чтобы получить самую точную и актуальную информацию. Информация на сайте не является индивидуальным советом для каждого отдельного читателя и, как таковая, не является финансовым советом. Все консультанты, работающие с нами, обладают полной квалификацией для предоставления консультаций по ипотеке и работают только с фирмами, которые уполномочены и регулируются Управлением финансового надзора. Они предложат любые советы конкретно для вас и ваших потребностей.

Критерии и политика кредитора регулярно меняются, поэтому поговорите с одним из консультантов, с которыми мы работаем, чтобы получить самую точную и актуальную информацию. Информация на сайте не является индивидуальным советом для каждого отдельного читателя и, как таковая, не является финансовым советом. Все консультанты, работающие с нами, обладают полной квалификацией для предоставления консультаций по ипотеке и работают только с фирмами, которые уполномочены и регулируются Управлением финансового надзора. Они предложат любые советы конкретно для вас и ваших потребностей.

Некоторые виды ипотечных кредитов не регулируются FCA. Тщательно подумайте, прежде чем обеспечивать другие долги против вашего дома. Поскольку ипотека обеспечена залогом вашего дома, он может быть изъят, если вы не будете вносить платежи по ипотеке. Акции, высвобожденные из вашего дома, также будут защищены от него.

Зачем использовать нас?

Какой бы ни была ваша ситуация, в OnlineMortgageAdvisor мы знаем, что обстоятельства у всех разные. Вот почему мы работаем только с опытными брокерами, которые имеют подтвержденный опыт в обеспечении одобрения ипотеки

Вот почему мы работаем только с опытными брокерами, которые имеют подтвержденный опыт в обеспечении одобрения ипотеки

- Специалисты по ипотеке квартир

- Более высокий шанс одобрения

- Гарантия одобрения ипотечного кредита или возврат 100 фунтов стерлингов*

- Мы не берем комиссию

- Не влияет на кредитный рейтинг

- Оценка «отлично» на Trustpilot, Feefo и Google

Если у вас есть какие-либо вопросы,

не стесняйтесь звонить нам по телефону 0808 189 2301

Страница не найдена — Интернет-консультант по ипотечным кредитам

Страница не найдена — Онлайн-консультант по ипотечным кредитамЗачем использовать нас?

Какой бы ни была ваша ситуация, в OnlineMortgageAdvisor мы знаем, что обстоятельства у всех разные. Вот почему мы работаем только с опытными брокерами, которые имеют подтвержденный опыт в обеспечении одобрения ипотеки. Закажите звонок, и опытный брокер перезвонит вам в выбранное вами время в течение 24 часов.

- Более высокий шанс одобрения

- Не влияет на кредитный рейтинг

- Мы не берем комиссию

- Для вас на каждом шагу

- Оценка «отлично» на Trustpilot, Feefo и Google

Если у вас есть какие-либо вопросы,

не стесняйтесь звонить нам по телефону 0808 189 2301

Продолжая просматривать наш сайт, вы соглашаетесь на использование нами файлов cookie. Узнать больше

Сейчас подходящее время для перезакладывания? — Получите правильный ответ от специалиста по перезакладыванию Начать

Пролистать наверхЗадайте нам вопрос

Мы знаем, что обстоятельства у всех разные, поэтому мы работаем с ипотечными брокерами, которые являются экспертами во всех областях ипотеки.

Задайте нам вопрос, и мы пригласим на помощь лучшего эксперта.

Спросите нас о чем угодно! *

Как быстро вы хотите продолжить? * Пожалуйста, выберите один из вариантовСегодняНа этой неделеВ этом месяцеВ течение следующих 3 месяцевПозже

1 из 3

Что из нижеперечисленного лучше всего подходит к вашей ситуации? Пожалуйста, выберите один из вариантовЯ покупаю впервыеЯ переезжаю домойЯ перезакладываюЯ покупаю сдаваемое в аренду имуществоЯ перезакладываю сдаваемое в аренду имуществоНичего из вышеперечисленного

Какова примерная стоимость недвижимости? *

£

И сколько вы хотите взять взаймы в общей сложности? *

£

Каков общий приблизительный годовой доход всех заявителей до налогообложения? *

£

2 из 3

Имя *

Фамилия *

Электронная почта *

Номер телефона *

Почтовый индекс *

3 из 3 Отправлять!

Абсолют Фаб: Взял ипотеку как бывший банкрот!!!

Как бывший банкрот с квалифицированным аннулированием я должен был взять несколько промежуточных кредитов, чтобы покрыть свой долг. Я нашел онлайн-консультанта по ипотечным кредитам, который предложил фантастическую, но конкретную информацию о моих проблемах. В течение 6 недель мы обменялись контрактами, и теперь у меня нет долгов, и мой дом в безопасности.

Я нашел онлайн-консультанта по ипотечным кредитам, который предложил фантастическую, но конкретную информацию о моих проблемах. В течение 6 недель мы обменялись контрактами, и теперь у меня нет долгов, и мой дом в безопасности.

С бат

Они сделали все возможное

Отличный персонал и приятное общение. Помогли нам понять процесс и сделали все возможное, чтобы помочь в сложной ситуации. Другие компании даже не беспокоились, но большое вам спасибо!

Аннеке Вулли, 12 дней назад

Наш советник был великолепен с самого начала!

Аарон сделал все возможное. Он работал допоздна, поддерживал связь со мной и неустанно работал, чтобы найти для меня лучшую ипотеку, какую только мог.0003

Джеймс, 10 дней назад

Начать Позвоните нам 0808 189 2301

Поддержка дела, близкого нашему сердцу

Посмотрите, что мы делаем, чтобы помочь выбранным нами благотворительным организациям и той великой работе, в которой они участвуют.

Следует указать обременения на недвижимость (аренда, рента и т. д.), если они есть.

Следует указать обременения на недвижимость (аренда, рента и т. д.), если они есть.

. Некоторые банки могут даже предусмотреть, чтобы между коммерческой зоной и недвижимостью был один чистый этаж.

. Некоторые банки могут даже предусмотреть, чтобы между коммерческой зоной и недвижимостью был один чистый этаж.