Урок 10. Как работать в СберИнвестор

В чём смысл биржи и брокеров

Обычные люди не имеют права сами покупать акции или облигации у организаций, которые их выпустили: компаний и государства. Это необходимо делать через специальных посредников — брокеров. Таким образом государству проще контролировать порядок и соблюдение интересов всех участников процесса.

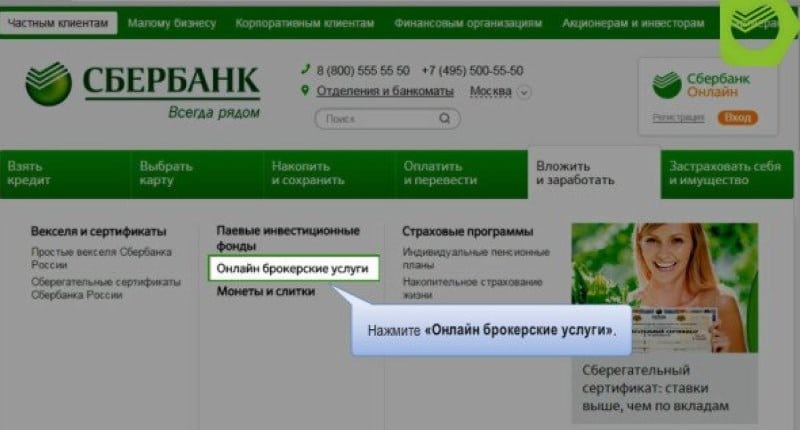

Брокеры берут небольшой процент за каждую операцию. Обычно брокерами выступают банки — СберБанк, «Тинькофф Банк», ВТБ, «Альфа-Банк», «Открытие» и т.д. У многих есть удобные приложения, например у Сбера — СберИнвестор, в которых частные лица покупают и продают инвестиционные активы. Есть и специализированные брокерские компании, например БКС или «Финам».

человек имели счета на Московской бирже в марте 2021 года

Частный инвестор может выбрать одного брокера или нескольких, если захочет. Брокеры отличаются надёжностью, стоимостью своих услуг и уровнем сервиса. Проще всего выбрать среди крупных банков — это надёжные брокеры. Но у независимых от банков брокерских компаний могут оказаться ниже расценки или интересные дополнительных сервисы. Поэтому их тоже стоит рассмотреть.

Но у независимых от банков брокерских компаний могут оказаться ниже расценки или интересные дополнительных сервисы. Поэтому их тоже стоит рассмотреть.

Как совершаются сделки

Чтобы брокер смог исполнить заявку на покупку ценных бумаг, клиент сначала должен открыть у брокера счёт и перевести туда деньги, которые планирует потратить на покупку активов.

Заявки от своих клиентов о покупке или продаже ценных бумаг брокеры выставляют на биржу — площадку, где собраны все запросы о покупке и предложения о продаже. Биржа соединяет подходящие друг другу обезличенные запросы и предложения, и фиксирует сделку. Биржа гарантирует, что акции и облигации — настоящие, что покупатель заплатит деньги, а продавец — предоставит ценные бумаги.

как устроены Московская и Санкт-Петербургская биржи

Почти все российские брокеры совершают сделки для своих клиентов на Московской и Санкт-Петербургской биржах. Кроме акций и облигаций, выпущенных в России, там можно купить и продать зарубежные ценные бумаги, но не все, а около 2 тысяч самых ходовых.

Как открыть счёт

Если у вас есть счет в Сбере то в приложении СберИнвестор весь процесс займет несколько минут. Аналогично и у других крупных банков, который предоставляют брокерские услуги и разработали собственные приложения для частных инвесторов.

Как только ваш брокерский счёт будет готов, вам останется перевести туда деньги — и можно выбирать во что инвестировать.

СберИнвестор

Инвестиционные идеи и обучение прямо в приложении

СкачатьСкачать

Как купить бумаги

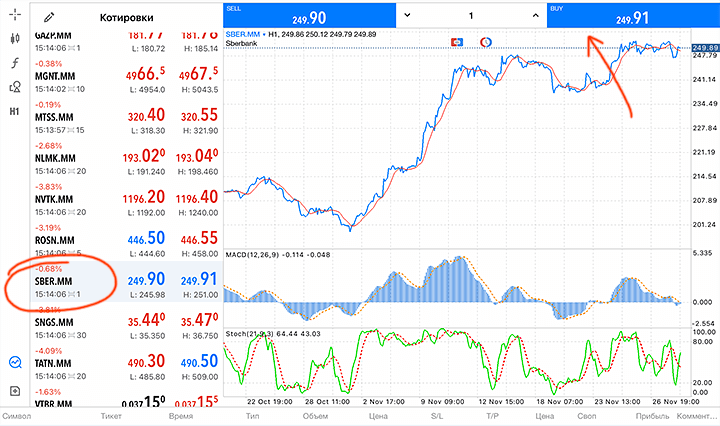

Ценные бумаги продаются или поштучно, или лотами по несколько штук. Все доступные на бирже инвестиционные активы имеют свои стандартные обозначения (тикеры). Например, акции СберБанка — SBER, «Газпрома» — GAZP, «Лукойла» — LKOH.

В поисковой строке приложения нужно найти нужную бумагу, выбрать её, указать количество лотов и нажать кнопку «Купить или продать». Для подтверждения операции потребуется ввести код из СМС.

Покупать и продавать ценные бумаги можно по текущей цене. Система автоматически увеличивает стоимость покупки или уменьшает стоимость продажи на 2% от последней сделки на бирже. Заявка исполняется практически сразу. А можно указать свою цену, и, если рынок её достигнет, то сделка произойдёт автоматически. Если не достигнет, то в конце дня заявка аннулируется.

Что можно купить, открыв брокерский счёт

- Акции

- Облигации

- Валюту

- Долю в фондах (ETF)

Чтобы решить, во что именно инвестировать, можно воспользоваться идеями аналитиков Сбера. Они регулярно изучают состояние рынков и отдельных компаний, находят акции с лучшим соотношением потенциала роста и надёжности компаний. Рекомендации аналитиков Сбера публикует портал Инвестиции. Доходчиво. В приложении СберИнвестор им посвящён целый раздел.

К содержанию

Стоит ли покупать акции Сбербанка в 2022 году? Прогнозы экспертов

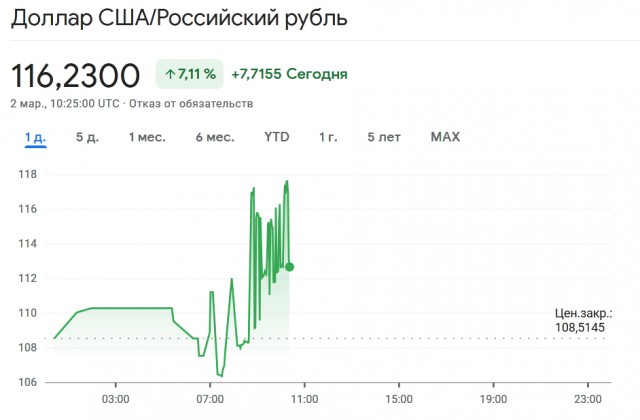

В 2022 году Сбербанк больше других выиграет от восстановления экономики после кризиса, считают эксперты. Акции банка недооценены рынком и сохраняют значительный потенциал роста

Акции банка недооценены рынком и сохраняют значительный потенциал роста

Фото: Shutterstock

Аналитики крупнейших инвесткомпаний ожидают, что в 2022 году акции Сбербанка продолжат рост до новых рекордных уровней благодаря увеличению финансовых показателей компании и выплате рекордных дивидендов.

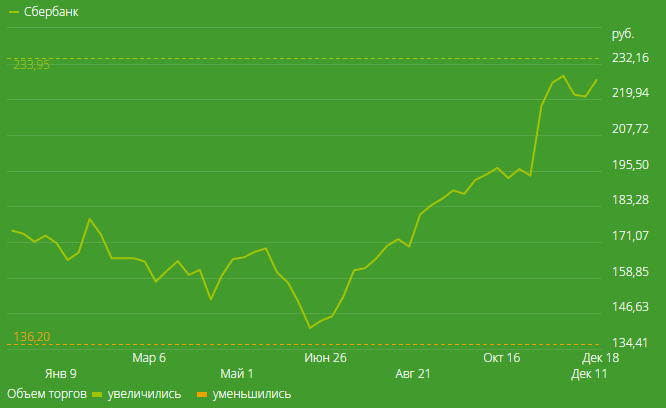

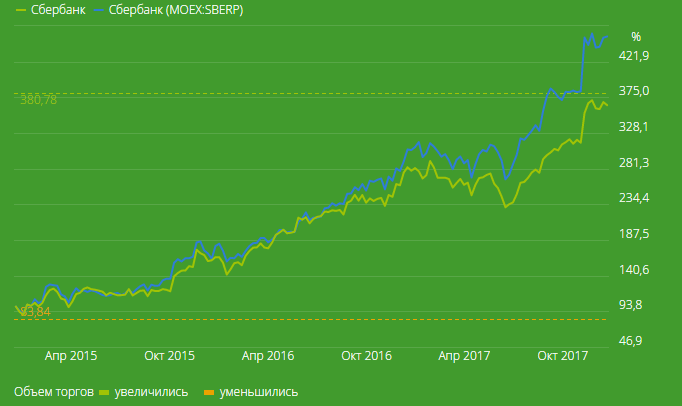

Всего с начала года обыкновенные и привилегированные акции Сбербанка подорожали примерно на 20%. Обыкновенные акции банка установили исторический максимум на уровне ₽388,11 за бумагу на торгах Московской биржи 11 октября. Привилегированные бумаги в этот же день поставили рекорд, достигнув отметки ₽357. С тех пор акции отошли от достигнутых максимумов.

Несмотря на существенный рост в этом году, эксперты считают, что акции Сбербанка все еще недооценены и в 2022 году смогут продолжить подъем к новым максимумам. Консенсус-прогноз Refinitiv, в котором участвовали в том числе аналитики Goldman Sachs, «ВТБ Капитала», Societe Generale, Bank of America и «Ренессанс Капитала», — ₽430 за обыкновенную акцию, что подразумевает потенциал роста примерно на 32% с текущих значений.

www.adv.rbc.ru

Прогнозы экспертов крупнейших банков по обыкновенным акциям Сбербанка на год

Привилегированные бумаги Сбербанка в 2022 году, согласно консенсус-прогнозу опрошенных Refinitiv аналитиков, могут подорожать до ₽368 за акцию в ближайший год — то есть еще примерно на 24% от текущих значений. Все эксперты рекомендуют покупку привилегированных акций банка.

Прогнозы экспертов крупнейших банков по привилегированным акциям Сбербанка на 12 месяцев

Эксперты «ВТБ Капитал Инвестиции

» считают, что Сбербанк выиграет от роста процентных ставок. Аналитики установили справедливую цену по обыкновенным акциям Сбербанка на уровне ₽490 в перспективе 12 месяцев и рекомендовали покупать бумаги. Такая цена предполагает потенциал роста примерно на 50% от текущих значений. Оценка привилегированных акций банка составляет ₽460 за бумагу на ближайший год.

Среди причин будущего роста эксперты назвали усиление позиции банка благодаря повышению ставок в экономике. За девять месяцев Сбербанк уже показал высокие темпы роста как в основном бизнесе, так и в экосистеме в целом. Банк заработал ₽978 млрд чистой прибыли — рекордный уровень за всю его историю. По прогнозам аналитиков, рентабельность капитала «Сбера» сохранится на уровне 21–25% в ближайшие три года.

Аналитики «Финама» позитивно оценивают перспективы бизнеса «Сбера», рассчитывая на то, что банк останется одним из главных бенефициаров восстановления экономической активности в России. У банка самая развитая экосистема в секторе, его бизнес имеет высокую степень цифровизации, отметили эксперты. Целевую цену на горизонте 12 месяцев по обыкновенным акциям эксперты «Финама» установили на уровне ₽435,1, а по привилегированным — на уровне ₽391,6.

«Сбер» занимает четвертую позицию в рейтинге крупнейших компаний России РБК 500. Это крупнейший банк в России, Центральной и Восточной Европе. Он работает в 18 странах мира. Количество клиентов банка в России превышает 100 млн, из них активных корпоративных клиентов — 2,9 млн. В его региональную сеть входят 11 территориальных банков с 14,08 тыс. подразделениями в 83 субъектах страны. За пределами России, в том числе в Казахстане, Белоруссии, Украине, Швейцарии, Германии, Китае и Индии, банк обслуживает около 3 млн клиентов.

Он работает в 18 странах мира. Количество клиентов банка в России превышает 100 млн, из них активных корпоративных клиентов — 2,9 млн. В его региональную сеть входят 11 территориальных банков с 14,08 тыс. подразделениями в 83 субъектах страны. За пределами России, в том числе в Казахстане, Белоруссии, Украине, Швейцарии, Германии, Китае и Индии, банк обслуживает около 3 млн клиентов.

Последние несколько лет банк также выстраивает свою экосистему, в рамках которой представлены нефинансовые сервисы в таких отраслях, как медицина, телекоммуникация, развлечения, онлайн-продажи и транспортные сервисы.

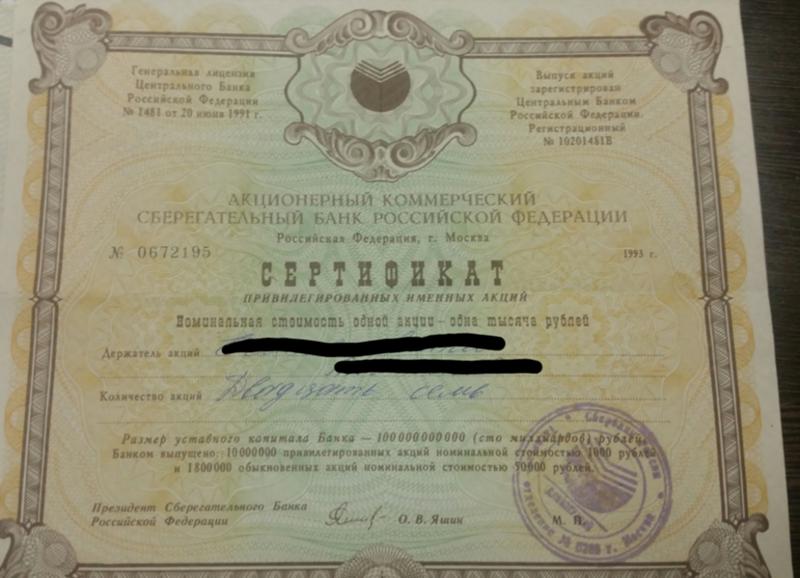

Контрольный пакет обыкновенных акций «Сбера» (50% плюс одна голосующая акция) принадлежит государству в лице Минфина. Остальные бумаги находятся в свободном обращении.

Важный фактор привлекательности «Сбера» — его дивидендная политика. Она предусматривает выплату акционерам дивидендов в размере 50% от чистой прибыли банка по МСФО, скорректированной на выплаты процентов за вычетом налогового эффекта по учтенным в капитале долевым финансовым инструментам, отличным от акций, при условии соблюдения ряда обязательных условий, в том числе поддержание достаточности базового капитала по МСФО на уровне не менее 12,5%.

Сбербанк платит равные дивиденды по обыкновенным и привилегированным ценным бумагам . За 2019 и 2020 год банк выплачивал по ₽422,4 млрд дивидендов, или ₽18,7 на каждый тип акций.

Выводим дату закрытия реестра акционеров. Чтобы успеть получить дивиденды по акции, необходимо успеть купить её не менее чем за 2 торговых дня до указанной даты

12 мая 2021 18,7 6,19% 5 октября 2020 18,7 8,95% 13 июня 2019 16 6,65% 26 июня 2018 12 6% 12 июня 2017 6 — 9 июня 2016 1,97 1,41%

Подробнее

По мнению главного аналитика по российскому рынку «Открытие Инвестиции» Алексея Павлова, в общем 2021 год, очевидно, складывается для Сбербанка удачно, а итоговая чистая прибыль за год может составить порядка ₽1,2 трлн, что подразумевает дивиденды на акцию каждого типа в размере ₽26.

В «Финаме» ожидают, что дивиденды «Сбера» за 2021 год составят ₽26,6 на акцию каждого типа. Дивидендная доходность может составить 7,2% по обыкновенным акциям и 8% по привилегированным бумагам. Это одни из самых высоких показателей не только среди российских, но и мировых банков, отметили эксперты.

В «ВТБ Капитал Инвестиции» также ожидают существенного увеличения дивидендов банка за 2021 год по сравнению с уровнем прошлого года. Ожидаемая дивидендная доходность по обыкновенным акциям Сбербанка — более 10% за следующие 12 месяцев, сообщили эксперты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Ваше полное руководство по инвестированию в банковские акции

Неудивительно, что Уоррен Баффет любит банковские акции. Легендарный миллиардер-инвестор имеет более 80 миллиардов долларов из портфеля акций Berkshire Hathaway (NYSE:BRK.A) (NYSE:BRK.B) на сумму 330 миллиардов долларов, вложенных в эту отрасль.

Легендарный миллиардер-инвестор имеет более 80 миллиардов долларов из портфеля акций Berkshire Hathaway (NYSE:BRK.A) (NYSE:BRK.B) на сумму 330 миллиардов долларов, вложенных в эту отрасль.

Причина проста: акции банков обладают многими обязательными свойствами Баффета. Во-первых, банки служат важной общественной потребности, которая никогда не исчезнет. Во-вторых, банковские бизнес-модели относительно просты для понимания. В-третьих, несмотря на то, что состояние многих банков резко улучшилось после финансового кризиса 2008 года, акции некоторых банков торгуются по выгодной цене — ключевой показатель того, что сейчас самое подходящее время для инвестиций.

Давайте рассмотрим основы инвестирования в банковские акции, историю банковских акций и то, как найти ту, в которую стоит инвестировать.

Источник изображения: Getty Images.

Какие бывают виды банковских акций?Как правило, существует три разных типа банков:

Коммерческие банки

Коммерческие банки — это то, о чем большинство людей думают, когда слышат слово «банк». большую часть денежных средств заемщикам. Wells Fargo (NYSE:WFC) и US Bancorp (NYSE:USB) — два крупнейших коммерческих банка.

большую часть денежных средств заемщикам. Wells Fargo (NYSE:WFC) и US Bancorp (NYSE:USB) — два крупнейших коммерческих банка.

Инвестиционные банки

Инвестиционные банки, такие как Morgan Stanley (NYSE:MS) и Goldman Sachs (NYSE:GS), в основном предоставляют финансовые услуги корпорациям, компаниям и правительствам. Они также предоставляют такие услуги, как содействие сложным финансовым транзакциям, консультационные услуги, торговля акциями и управление активами. Инвестиционные банки также проводят компании через первичное публичное размещение акций (IPO).

Эти банки предлагают как коммерческие банковские услуги, так и инвестиционно-банковские услуги — например, Bank of America (NYSE:BAC), Citigroup (NYSE:C) и JPMorgan Chase4 (4). Нью-йоркская фондовая биржа: JPM).

Они предлагают преимущества диверсифицированного потока доходов и международного масштаба. Они также сопряжены с рисками как коммерческих, так и инвестиционных банковских операций и являются более сложными для понимания видами деятельности.

Они предлагают преимущества диверсифицированного потока доходов и международного масштаба. Они также сопряжены с рисками как коммерческих, так и инвестиционных банковских операций и являются более сложными для понимания видами деятельности.

Крупнейший банк США по размеру активов, JPMorgan Chase, был основан в 2000 году, хотя его самый ранний предшественник, The Manhattan Company, был основан в 1799 году. Имея активы почти в 4 триллиона долларов, JPMorgan сосредоточил свое основное внимание на своей основной деятельности. по банковскому обслуживанию сообщества, инвестиционному банкингу и управлению капиталом.

Под руководством генерального директора Джейми Даймона JPMorgan удалось выйти из мирового финансового кризиса в лучшей форме, чем его коллеги. Чувствуя растущий риск дефолта, компания в основном держалась подальше от токсичных рынков ипотечных кредитов и деривативов, что вызвало критику за излишнюю консервативность. Как и другие его коллеги-мегабанки, JPMorgan также справился с COVID-19.пандемии, которая практически не пострадала, и теперь собирается извлечь выгоду из роста процентных ставок.

Как и другие его коллеги-мегабанки, JPMorgan также справился с COVID-19.пандемии, которая практически не пострадала, и теперь собирается извлечь выгоду из роста процентных ставок.

Bank of America занимает второе место после JPMorgan с активами более 3,2 триллиона долларов. В отличие от JPMorgan, компания пострадала от финансового кризиса после двух заметных приобретений, которые привели к многолетним дорогостоящим судебным разбирательствам и убыткам в десятки миллиардов долларов.

Генеральный директор Брайан Мойнихан, пришедший к власти в 2010 году, возглавил один из самых драматических поворотов в банковской истории. В результате Bank of America оказался в выгодном положении перед лицом COVID-19.пандемия с подчищенным балансом и отличным менеджментом. Сегодняшний BofA, возможно, является лучшим из крупнейших банков, и постоянное улучшение его показателей доходности подтверждает это. Баффет, безусловно, большой поклонник, благодаря которому Bank of America стал крупнейшим банком в портфеле Berkshire. Имея наличные деньги из крупнейшей базы недорогих депозитов в банковской сфере, BofA потенциально находится в наилучшем положении для получения прибыли от повышения процентных ставок.

Баффет, безусловно, большой поклонник, благодаря которому Bank of America стал крупнейшим банком в портфеле Berkshire. Имея наличные деньги из крупнейшей базы недорогих депозитов в банковской сфере, BofA потенциально находится в наилучшем положении для получения прибыли от повышения процентных ставок.

Уэллс Фарго (NYSE:WFC) имеет большой послужной список сильных результатов кредитования в течение экономических циклов. Он был на удивление стабильным на протяжении всей Великой рецессии, применяя консервативный подход к росту кредитов и депозитов и избегая рискованных инвестиций. Исторически сложилось так, что Wells Fargo был одним из лучших банков по преодолению кризисов, и это важная причина, по которой Баффет долгое время делал его основным холдингом в портфеле Berkshire.

Но последствия скандала с поддельными счетами, который нанес ущерб репутации банка и привел к увольнению его генерального директора, нанесли ущерб компании и сделали Баффета продавцом. Это также привело к жестким ограничениям со стороны регулирующих органов, включая запрет на увеличение активов выше $1,9.5 трлн. По состоянию на май 2022 года этот предел активов все еще оставался в силе, что является жестким ограничением, поскольку мы переходим в среду с растущими ставками.

Это также привело к жестким ограничениям со стороны регулирующих органов, включая запрет на увеличение активов выше $1,9.5 трлн. По состоянию на май 2022 года этот предел активов все еще оставался в силе, что является жестким ограничением, поскольку мы переходим в среду с растущими ставками.

Как рассчитать коэффициенты прибыльности для банка

Поскольку многие банки получают прибыль от кредитной деятельности, важно знать, какие финансовые показатели лучше всего отражают реальную прибыльность банка.

Вот четыре ключевых показателя прибыльности для анализа акций традиционных банков:

| Метрика прибыльности | Как рассчитать | Идеальный ориентир |

|---|---|---|

| Рентабельность собственного капитала (ROE) | Чистая прибыль ÷ Общий акционерный капитал x 100 | не менее 10% |

| Рентабельность активов (ROA) | Чистая прибыль ÷ Общие активы x 100 | не менее 1% |

| Чистая процентная маржа (ЧПМ) | Чистая процентная ставка ÷ Общая сумма активов, приносящих процентный доход, x 100 | не менее 3% |

| Коэффициент эффективности | Непроцентные расходы ÷ Чистая выручка x 100 | 60% или ниже |

Рентабельность собственного капитала

Рентабельность собственного капитала (ROE) представляет собой процентную долю прибыли компании от акционерного капитала или сумму, которая была бы возвращена акционерам, если бы были проданы все активы и долги. погашен. Чем выше ROE, тем эффективнее компания использует акционерный капитал.

погашен. Чем выше ROE, тем эффективнее компания использует акционерный капитал.

Рентабельность активов (ROA) — это процент от общей прибыли или чистого дохода, который компания получает по отношению к своим совокупным активам (которые включают процентные кредиты, ценные бумаги, денежные средства и т. д.).

Чистая процентная маржа Чистая процентная маржа (ЧПМ) представляет собой процентную долю, которую банк зарабатывает по кредитам после вычета процентов, которые он выплачивает по депозитам и другим источникам капитала. Чистая процентная маржа имеет тенденцию двигаться в тандеме с процентными ставками. По мере роста процентных ставок растет и процентная маржа банка, поскольку он может повышать ставки по кредитам выше, чем доход, который он выплачивает по депозитам. И наоборот, падение ставок обычно приводит к уменьшению чистой процентной маржи.

Как правило, вы не должны рассматривать чистую процентную маржу как отдельный показатель, но должны понимать чистые процентные доходы и расходы банка, в частности, насколько успешно банк поддерживает клиентов с низкими процентными доходами по депозитам. во время роста скорости окружающей среды.

Коэффициент эффективностиКоэффициент эффективности показывает, какая часть доходов банка идет на покрытие операционных расходов. В отличие от приведенных выше показателей, где чем выше число, тем лучше, вы хотите видеть более низкий коэффициент эффективности. Это должно привести к более высокой отдаче и прибыльности, поскольку более низкие расходы означают, что остается больше денег, которые можно ссудить или иным образом инвестировать.

Как оценить риск банка Банки — это предприятия с невероятно высокой долей заемных средств, которые ссужают 90% или более депозитов, которые они получают от клиентов. В результате способность банка работать в качестве инвестора сильно зависит от его способности минимизировать потери по кредитам, особенно во время экономических спадов.

В результате способность банка работать в качестве инвестора сильно зависит от его способности минимизировать потери по кредитам, особенно во время экономических спадов.

Вот два важных показателя банковского риска:

Коэффициент просроченных кредитов0 дней просрочки и приближается дефолт. Чем ниже процент безнадежных кредитов, тем лучше. Коэффициент неработающих кредитов выше 2% может вызывать беспокойство.

Списание — это заявление банка о том, что выданные взаймы деньги вряд ли будут получены. Как правило, такая декларация делается о просроченной задолженности, которая не выплачивается более шести месяцев. Чистая ставка списания, которая представляет собой чистые списания, деленные на общую сумму кредитов, представляет собой процент от общей суммы кредитов, которые вряд ли будут погашены. Этот показатель особенно важен для банков с большой необеспеченной задолженностью, такой как задолженность по кредитной карте, особенно во время экономических спадов.

Этот показатель особенно важен для банков с большой необеспеченной задолженностью, такой как задолженность по кредитной карте, особенно во время экономических спадов.

Отношение цены к прибыли (P/E) является полезным показателем для понимания того, насколько дороги акции по отношению к их доходам. Но для банковских акций соотношение цены и материальной балансовой стоимости (P/TBV) также очень полезно. P/TBV измеряет, сколько банк торгует по отношению к активам, таким как имущество, денежные средства и кредиты в его портфеле. Это контрастирует с отношением цены к балансовой стоимости (P/B), которое также включает нематериальные активы, такие как патенты, торговые марки и деловая репутация. Показатель P/TBV исключает нематериальные активы и фокусируется на материальных активах, которые определяют прибыль банка и поддерживают его стоимость.

Ряд факторов может повлиять на прибыль и балансовую стоимость, которую несколько инвесторов готовы платить за банк. Хорошее эмпирическое правило состоит в том, чтобы сосредоточиться на банках самого высокого качества и инвестировать в них, когда акции торгуются с солидным дисконтом по сравнению с их исторической оценкой. Также важно сравнивать банки с аналогичными банками, поскольку различия в банковских услугах, операционных моделях и показателях прибыльности могут привести к тому, что один банк постоянно торгуется с более высокой или более низкой оценкой, чем у разных аналогов.

Хорошее эмпирическое правило состоит в том, чтобы сосредоточиться на банках самого высокого качества и инвестировать в них, когда акции торгуются с солидным дисконтом по сравнению с их исторической оценкой. Также важно сравнивать банки с аналогичными банками, поскольку различия в банковских услугах, операционных моделях и показателях прибыльности могут привести к тому, что один банк постоянно торгуется с более высокой или более низкой оценкой, чем у разных аналогов.

Ключевая тенденция: подъем финансовых технологий

Банки не известны как маяки инноваций. Их медленные процессы, высокие комиссионные и иногда сомнительная практика кредитования создали отрасль, готовую к прорыву. Финтех (термин, сокращенный для финансовых технологий) может сделать именно это. Финтех включает в себя широкий спектр приложений, многие из которых банки уже начали внедрять, например, карточные системы с чипами и мобильные банковские приложения. Но реальное давление исходит от более новых, более инновационных подходов к банковским операциям потребителей: одноранговое (P2P) кредитование и платежи, роботы-консультанты и брокеры, предлагающие дешевые сделки с акциями.

Вопрос о том, сможет ли финтех полностью изменить банковскую бизнес-модель, является предметом споров. Что мы знаем точно, так это то, что финтех-фирмы вынуждают банки либо активизировать свою деятельность, либо рискуют устаревать.

Дивиденды

Акции банков могут быть солидными инвестициями в виде дивидендов, с той оговоркой, что они очень сильно зависят от взлетов и падений экономики. В результате банки могут работать годами, выплачивая и увеличивая стабильные дивиденды, только для того, чтобы эти выплаты были уничтожены во время экономического спада или банковского кризиса. Это особенно верно для крупнейших банков, которые сталкиваются с более строгим регулированием. Wells Fargo, например, была вынуждена сократить свои выплаты более чем на 80% в 2020 году из-за опасений по поводу своего финансового состояния.

Владение несколькими ведущими банками в составе дивидендного портфеля может оказаться разумной стратегией, если ваши активы диверсифицированы.

Сейчас подходящее время для покупки банковских акций?

Несмотря на влияние пандемии на мировую экономику, масштабные федеральные стимулы и возрождающаяся экономика привели к тому, что банковская отрасль не пострадала. Сочетайте текущее состояние большинства банковских балансов с ростом процентных ставок, и большинство банков, особенно коммерческих и универсальных банков с крупными коммерческими операциями, вероятно, продемонстрируют очень высокие результаты по прибыли в ближайшие годы.

На момент написания этой статьи в мае 2022 года банки торгуют одними из самых дешевых мультипликаторов P/E, которые мы видели за последние годы, что является результатом инфляции, стремительного роста цен на жилье, текущих проблем с цепочкой поставок и опасений рецессии. Если эти вещи приведут к замедлению экономического роста, акции банков почти наверняка упадут в краткосрочной перспективе.

Но, глядя на долгосрочную перспективу, сегодняшние оценки выглядят как невероятные ценовые точки, учитывая, насколько благоприятны долгосрочные тенденции для банковских акций. Если эти оценки все еще такие низкие, когда вы читаете это, то сейчас самое подходящее время для покупки банковских акций.

Если эти оценки все еще такие низкие, когда вы читаете это, то сейчас самое подходящее время для покупки банковских акций.

Связанные темы банковских акций

Инвестирование в ведущие финтех-компании

Объедините финансы и технологии, и вы получите компании в этой области.

Инвестирование в страховые акции

Страховые компании могут приносить большие доходы независимо от состояния экономики.

Инвестиции в финансовые акции

Финансовый сектор состоит не только из банков.

Безопасны ли банковские акции? Плюсы и минусы

Банк сам по себе является безопасным местом для размещения денег. Но как насчет банковских акций?

Bank of America является рекламным партнером The Ascent, компании Motley Fool. Wells Fargo является рекламным партнером The Ascent, компании Motley Fool. JPMorgan Chase является рекламным партнером The Ascent, компании Motley Fool. Citigroup является рекламным партнером The Ascent, компании Motley Fool. Джейсон Холл имеет должности в US Bancorp, Пестрый Дурак имеет должности и рекомендует Berkshire Hathaway (акции категории B) и Goldman Sachs. The Motley Fool рекомендует следующие варианты: длинные январские колл-опционы на $200 на Berkshire Hathaway (акции категории B), короткие январские колл-опционы на $200 на Berkshire Hathaway (акции категории B) и короткие январские колл-опционы на $265 на Berkshire Hathaway (акции категории B) на январь 2023 г. У Motley Fool есть политика раскрытия информации.

Джейсон Холл имеет должности в US Bancorp, Пестрый Дурак имеет должности и рекомендует Berkshire Hathaway (акции категории B) и Goldman Sachs. The Motley Fool рекомендует следующие варианты: длинные январские колл-опционы на $200 на Berkshire Hathaway (акции категории B), короткие январские колл-опционы на $200 на Berkshire Hathaway (акции категории B) и короткие январские колл-опционы на $265 на Berkshire Hathaway (акции категории B) на январь 2023 г. У Motley Fool есть политика раскрытия информации.

Обзор Bank of America + Как покупать акции

Как и большинство людей, вы, вероятно, представляли себе покупку акций компании, стоимость которой растет и приносит вам достаточно денег, чтобы досрочно выйти на пенсию и жить финансово обеспеченной жизнью. Акции Bank of America, возможно, были одним из ваших лучших вариантов, когда речь шла о покупке акций развивающейся компании.

Инвестиции можно рассматривать как сложный предмет, но есть способы сделать ваши инвестиции более доступными. Многие из лучших приложений для торговли акциями упростить процесс инвестирования и демократизировать доступ за счет устранения комиссий за акции.

Многие из лучших приложений для торговли акциями упростить процесс инвестирования и демократизировать доступ за счет устранения комиссий за акции.

Это означает, что вы можете покупать по одной акции за раз, не расплачиваясь комиссией за сделку. Некоторые приложения позволят вам регулярно откладывать деньги на покупку дробных акций, еще больше снижая барьер для инвестиций в эти акции роста.

Сегодня вы можете купить акции таких компаний, как Bank of America (BAC), полностью онлайн через недорогих (или бесплатных) брокеров.

Хотя я специально не советую вам покупать акции Bank of America, в этой статье объясняется, как покупать акции, на примере отдельных акций.

Если вам нужны другие рекомендации по акциям, я предлагаю подписаться на некоторые из них:

- инвестиционные бюллетени

- услуги по подбору товаров

- услуги фондового консультанта

Я бы также рассмотрел проведение собственного исследования запасов и использование приложений для анализа акций для проверки любых инвестиций, рекомендованных этими службами.

Аналогично для акций Bank of America, чтобы увидеть, соответствуют ли его профиль риска и инвестиционные цели вашему более широкому инвестиционному портфелю.

Эта статья ни при каких обстоятельствах не является индивидуальной инвестиционной консультацией.

Содержание

Обзор Bank of America

Bank of America — компания, предоставляющая финансовые услуги, предоставляющая депозитные, кредитные и инвестиционные услуги физическим лицам

Банк предлагает розничные банковские продукты онлайн через свою дочернюю компанию Bank of America. Банк часто входит в пятерку лучших банков по удовлетворенности клиентов по версии JD Power and Associates

. Банк предлагает персональные банковские продукты, такие как текущие и сберегательные счета, компакт-диски и IRA. Он также предлагает небольшие сберегательные счета и расчетные счета с дебетовыми картами для детей и подростков .

Он также предоставляет корпоративные банковские продукты, такие как коммерческие кредиты, управление казначейством, которое помогает управлять денежными потоками компании. Корпоративные клиенты могут получить торговое финансирование для экспорта товаров или импорта сырья

Корпоративные клиенты могут получить торговое финансирование для экспорта товаров или импорта сырья

Банк предлагает инвестиционные услуги через Merrill Lynch Wealth Management с финансовыми консультантами. Брокерские конторы предоставляют советы по планированию состояния, связанные с пенсионными счетами.

Если вы хотите купить акции Bank of America , вам необходимо найти онлайн-брокера, который даст вам возможность приобрести акции через фондовую биржу NASDAQ.

Однако это не означает, что акции стоит покупать. Вам нужно будет решить для себя, является ли компания хорошим выбором акций для вашей индивидуальной инвестиционной ситуации.

Давайте рассмотрим шаги, необходимые для покупки акций Bank of America прямо сейчас!

Связанные:

- goHenry vs. Greenlight: у кого лучшая дебетовая карта для подростков?

- Greenlight против Famzoo: у кого лучшая дебетовая карта для детей?

- 9 лучших кредитных карт без кредитной истории [Кредитные карты для начинающих]

Как купить акции Bank of America — шаги для выполнения

После того, как вы решили, что покупка акций вам подходит, вам нужно знать, с чего начать поиск инвестиций в компанию. Если вы рассматриваете возможность покупки акций компании, важно учитывать, что вас ждет впереди.

Если вы рассматриваете возможность покупки акций компании, важно учитывать, что вас ждет впереди.

Покупка акций, индексных фондов или инвестиций — это простой процесс.

→ Шаг 1: Найдите хорошего онлайн-брокера

При поиске хорошего онлайн-брокера вы должны сначала рассмотреть:

- На каких рынках брокер может торговать (не все брокеры могут покупать и продавать акции на NASDAQ)

- Комиссии и сборы, взимаемые компанией за торговлю

- Какие типы акций, фондов или инвестиций доступны для онлайн-торговли

- Можете ли вы открыть брокерский счет в этой компании из-за вашего статуса гражданства

- Вам также следует подумать, сколько времени вы готовы потратить на изучение новой платформы (обычно менее часа)

- Какие ставки маржи предлагает брокер

лучших приложений для торговли акциями для начинающих сосредоточены на простоте, функциональности, обучении и поддержке клиентов, а также на стоимости.

Некоторые даже работают как приложения для микроинвестирования , которые позволяют вам инвестировать небольшие суммы денег, внося небольшие депозиты или даже совершая покупки со ссылки дебетовой карты .

Я могу помочь вам найти в нижней части этого раздела тот, который лучше всего подходит для ваших инвестиционных потребностей.

Некоторые даже предлагают бонусы за регистрацию, чтобы ускорить ваше инвестиционное путешествие. Узнайте, как получить бесплатных акций от онлайн-брокеров за регистрацию и пополнение счета.

Рассмотрите следующие варианты брокерских услуг для начала инвестирования денег:

→ Шаг 2. Откройте свой брокерский счет

После того, как вы найдете своего онлайн-брокера , вы должны открыть счет, чтобы начать торговлю. Открытие счета у онлайн-брокера очень похоже на открытие обычного банковского счета, и обычно для этого требуется пройти через свой компьютер или веб-сайт компании.

В зависимости от брокера, вашего местоположения и правил, необходимых для открытия нового инвестиционного счета, время, необходимое для открытия вашего брокерского счета, может варьироваться.

Некоторым приложениям , таким как Robinhood , требуется совсем немного времени, чтобы ввести вашу информацию, проверить ее и разрешить вам торговать.

У некоторых брокеров также есть обширные процессы или процедуры, которым они должны следовать для соответствия рискам, правил или по другим причинам.

Вы захотите убедиться, что ваши деньги в безопасности, используя Webull , M1 Finance или любое другое приложение для инвестирования, перечисленное выше.

→ Шаг 3: Внесите деньги на свой счет

Когда вы покупаете акции компании, вам нужно будет заплатить за них наличными. Это означает, что вам нужно будет внести деньги на свой счет (как минимум выше минимального начального остатка на счете).

Большинство брокеров мгновенно включают это через проверенные сервисы, такие как Plaid. В то время как ваш перевод очищается, некоторые позволяют вам торговать в кредит до тех пор, пока средства официально не поступят на ваш счет.

В то время как ваш перевод очищается, некоторые позволяют вам торговать в кредит до тех пор, пока средства официально не поступят на ваш счет.

К счастью, такие сервисы, как Plaid, делают этот процесс перевода денег быстрым и простым, не говоря уже о высокой безопасности при пополнении вашего брокерского счета.

Большинство брокеров полагаются на прямые денежные переводы с вашего расчетного счета , но другие позволяют вам вносить деньги из электронных кошельков, таких как PayPal.

→ Шаг 4: Купите акции компании

Теперь, когда вы нашли своего брокера, открыли счет и внесли деньги, вы готовы начать инвестировать в акции.

С этого момента вам нужно будет перейти к акциям в своем приложении, ввести количество акций (или долларов, которые вы хотите инвестировать в дробные акции), которые вы хотите купить, выбрать предпочитаемый тип ордера (например, рынок, лимит и т. д.) и совершить сделку.

Для большего контроля вы можете использовать лимитный ордер вместо простого рыночного ордера. Лимитные ордера позволяют вам указать цену, по которой вы хотите купить акцию или более высокую цену, в то время как рыночные ордера автоматически исполняются по цене, доступной у продавцов.

Лимитные ордера позволяют вам указать цену, по которой вы хотите купить акцию или более высокую цену, в то время как рыночные ордера автоматически исполняются по цене, доступной у продавцов.

В случае ценных бумаг, торгуемых вяло, с большими спредами между спросом и предложением это может привести к довольно значительной разнице между тем, за что вы видите, как торгуются акции, и тем, что вы фактически платите.

→ Шаг 5. Отслеживание позиции Bank of America с течением времени

После того, как вы купили свои акции вместе с другими подходящими инвестициями, вам следует использовать лучших приложений для отслеживания портфеля , чтобы следить за ними с течением времени.

Наблюдая за акциями после первоначальной покупки, вы можете увидеть, как их доходность согласуется с вашей общей инвестиционной стратегией.

Рассмотрите приведенных ниже ведущих брокеров, чтобы определить, какой из них наиболее подходит для ваших нужд.

Комиссия за инвестирование в акции Bank of America

Несмотря на то, что многие из вышеперечисленных брокерских компаний рекламируют торговую комиссию в размере 0 долларов США, регулирующие органы в вашей стране могут по-прежнему взимать комиссии для финансирования своих операций. Это означает, что вы можете платить неизбежные сборы при торговле акциями и другими инвестициями.

Это означает, что вы можете платить неизбежные сборы при торговле акциями и другими инвестициями.

Комиссии, для справки, представляют собой сборы, основанные на сделках, которые вы совершаете. Они могут составлять фиксированную комиссию за сделку, например фиксированную сумму в долларах, или даже процент от стоимости сделки.

Независимо от того, торгуете ли вы грошовыми акциями на Robinhood или Webull за минимальную сумму или торгуйте целыми акциями Berkshire Hathaway, вам необходимо понимать неизбежные сборы, взимаемые в некоторых случаях.

Эти сборы могут варьироваться в зависимости от брокера. Обязательно проверьте мелкий шрифт, если эти затраты на инвестирование кажутся слишком большими или влияют на ваше общее инвестиционное решение. Они должны быть очень незначительными и не должны сильно влиять на ваше намерение инвестировать в акции или нет.

Как купить акции Bank of America в Южной Африке, Индии и Великобритании

Если вы живете в Южной Африке, Индии или Великобритании и считаете Bank of America отличной компанией, вам может быть трудно купить акции в компания без использования контракта на разницу цен (CFD) или финансового соглашения, заключенного с использованием производных финансовых инструментов, которые урегулируют разницу между ценами открытия и закрытия торгов наличными.

Если вы хотите купить акции Bank of America в Южной Африке, Индии или Великобритании без использования CFD, вы можете использовать счет Firstrade .

Вам просто нужно настроить свою учетную запись, получить ее одобрение, пополнить ее и найти акции в приложении для покупки.

Полный список стран, доступных для Firstrade:

Как инвестировать 5 долларов США в Bank of America

Если вы хотите инвестировать 5 долларов США в Bank of America, вам нужно использовать приложение для торговли дробными акциями, чтобы сделать покупку. Одни из лучших дробные акции и приложения для микроинвестирования для покупки акций включают:

- M1 Finance

- Робинхуд

- Общедоступный

- Тайник

Как снизить риск при торговле акциями

Инвестирование в акции сопряжено с неотъемлемыми рисками. Это справедливо как для отдельной акции, так и для любых других инвестиций, торгуемых на фондовых биржах.

Это справедливо как для отдельной акции, так и для любых других инвестиций, торгуемых на фондовых биржах.

Рассмотрите следующие советы, чтобы снизить риск при торговле акциями для вашего портфеля.

→ Избегайте мошенничества с инвестициями

Риск, связанный с инвестированием в акции , связан не только с ценой акций. Инвесторы также должны быть начеку против мошенничества, которое может произойти в это время.

Многие люди пытаются воспользоваться текущим инвестиционным климатом, обещая прибыль, которую они не могут обеспечить.

Инвесторы никогда не должны покупаться на какие-либо предложения, которые кажутся слишком хорошими, чтобы быть правдой, или требуют авансовых платежей без объяснения того, как эти средства будут использоваться.

Чтобы избежать мошенничества, инвесторы должны знать, какова их устойчивость к риску, и инвестировать не больше той суммы денег, которую они готовы потерять.

При выборе брокера обратите внимание на перечисленных выше брокеров. Все они имеют миллионы активных пользователей и имеют строгую защиту от кибербезопасности.

Все они имеют миллионы активных пользователей и имеют строгую защиту от кибербезопасности.

Кроме того, они предлагают безопасные инвестиции, которые открыто торгуются на биржах, обеспечивая дополнительную защиту ваших денег от кражи или мошенничества.

→ Диверсифицируйте свой портфель

Инвестирование в одну акцию сопряжено со значительным риском. При покупке акций рассмотрите возможность одновременной диверсификации в несколько инвестиций.

Если вы решите купить акции, убедитесь, что вы также приобрели другие подходящие инвестиции, чтобы сбалансировать свой портфель.

Если у вас диверсифицированный портфель, ваш риск будет распределен между различными инвестициями, что поможет минимизировать убытки.

Например, если одна из акций в вашем портфеле переживает спад, это может не повлиять на все остальные активы, поскольку они менее концентрированы.

Это известно как «риск концентрации» и может существенно повлиять на ваш портфель, если не будут приняты надлежащие стратегии инвестирования и меры предосторожности по снижению риска.