инструкция и документы для возврата НДФЛ

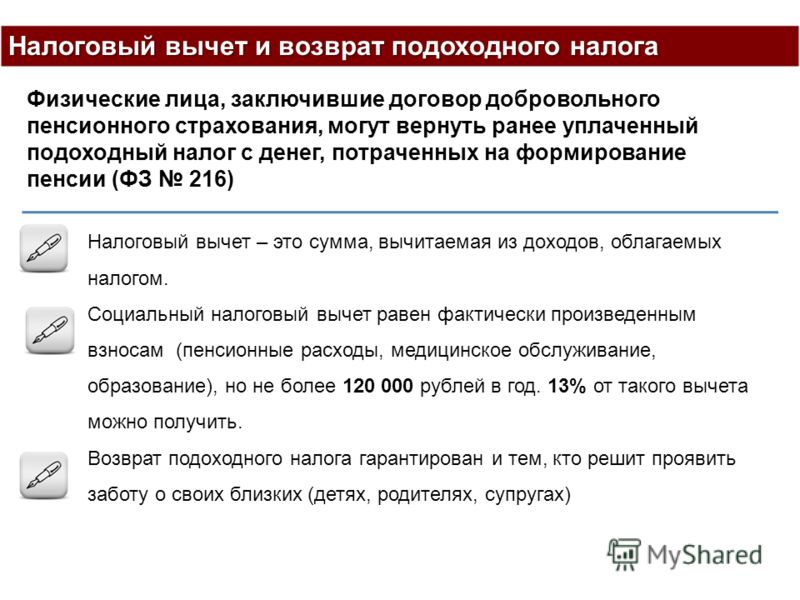

Налоговый вычет — это возможность вернуть часть уже уплаченного налога или освободить от налога свой текущий доход от инвестиционных сделок. С помощью ИИС можно получить один из этих вычетов на ваш выбор.

Возврат уже уплаченного налога (вычет типа А). Если в определенном году вы платили НДФЛ и пополняли ИИС, то часть денег можно вернуть. Сумма возврата рассчитывается так: 13% от пополнения ИИС, но не более 52 000 ₽ и не более суммы уплаченного НДФЛ.

Например, если внести на ИИС 50 000 ₽, то можно получить: 50 000 × 13% = 6500 ₽.

Максимальная сумма вычета — 52 000 ₽. Ее можно получить, если пополнить ИИС на 400 000 ₽.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Получать вычет типа А можно ежегодно, если в прошедшем году вы пополняли свой ИИС и платили НДФЛ. Получить вычет можно через личный кабинет на tinkoff. ru и через личный кабинет налогоплательщика на сайте ФНС. Подробнее про процесс получения вычета

ru и через личный кабинет налогоплательщика на сайте ФНС. Подробнее про процесс получения вычета

Если закрыть ИИС раньше 3 лет с момента его открытия, то полученные вычеты придется самостоятельно вернуть налоговой.

Освобождение дохода от налога (вычет типа Б). Если с момента открытия ИИС вы ни разу не получали вычета типа А, то ваш доход от операций с ценными бумагами на ИИС будет освобожден от налога. Какой тип вычета выгоднее

Получить этот вычет можно при закрытии ИИС, если продержите его открытым не менее 3 лет.

В дополнение к налоговому вычету деньги на ИИС можно инвестировать в валюту, золото, серебро и ценные бумаги: государственные облигации и облигации компаний, акции, фонды. Про то, как получать доход с этих активов, рассказали в бесплатном курсе «А как инвестировать». Из него вы узнаете, как избежать самых частых ошибок начинающих инвесторов, защитить деньги от инфляции и собрать свой первый диверсифицированный портфель. Посмотреть курс

Вычет на взнос на ИИС (тип А) — вид налогового вычета, при котором можно вернуть до 52 000 ₽ год. Это 13% от суммы, внесенной на ИИС в течение календарного года, при этом в расчет идет пополнение максимум на 400 000 ₽ в год. Вычет типа А можно получить уже по итогам первого года жизни вашего ИИС, но для этого нужно платить НДФЛ.

Это 13% от суммы, внесенной на ИИС в течение календарного года, при этом в расчет идет пополнение максимум на 400 000 ₽ в год. Вычет типа А можно получить уже по итогам первого года жизни вашего ИИС, но для этого нужно платить НДФЛ.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Вычет на доход по ИИС (тип Б) — это вид налогового вычета, при котором можно освободить весь доход, полученный по ИИС, от уплаты налога в 13%. Этот вычет можно получить только при закрытии счета и не раньше, чем через 3 года с момента его открытия. Подробнее о том, как выбрать тип вычета по ИИС

Тип налогового вычета не обязательно выбирать сразу — это можно сделать через три года после открытия ИИС или в момент, когда решите получить один из вычетов. Тогда вы сможете оценить доходность своих инвестиций и посчитать, какой тип вычета для вас выгоднее. Какой тип вычета по ИИС выгоднее

Одновременно можно использовать только один тип вычета — если вы оформили вычет типа А на взносы, уже не получится освободить доход по ИИС от налога с помощью вычета типа Б, и наоборот.

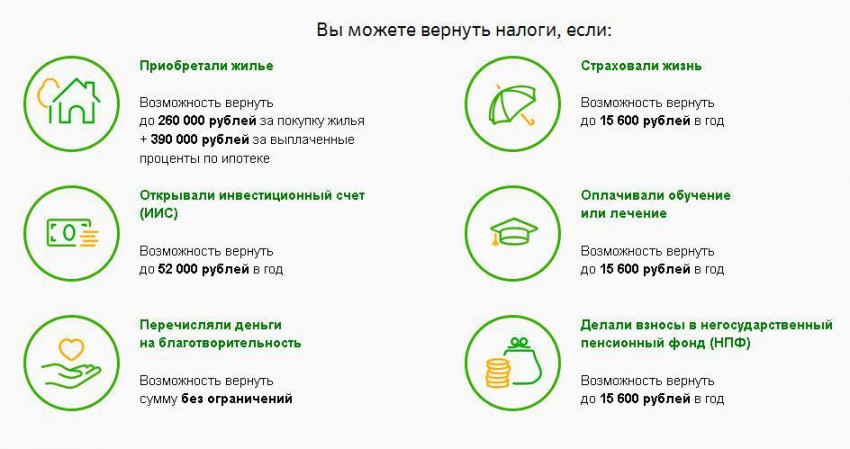

В российском законодательстве существует несколько типов налоговых вычетов:

- социальный — например, за лечение и обучение;

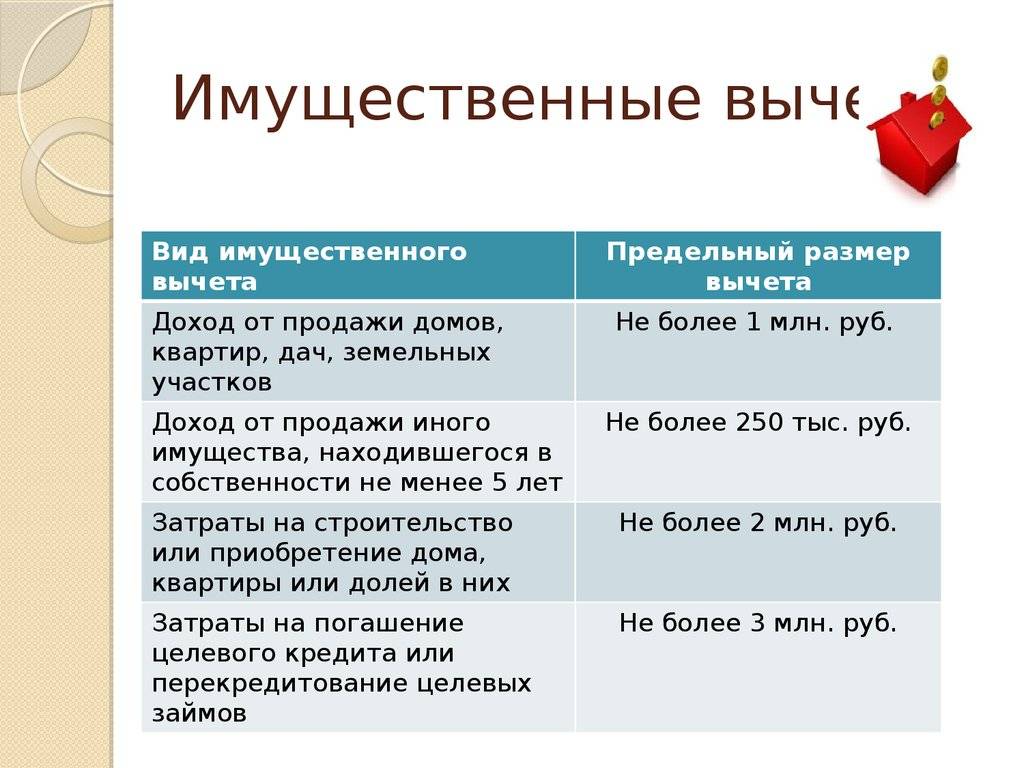

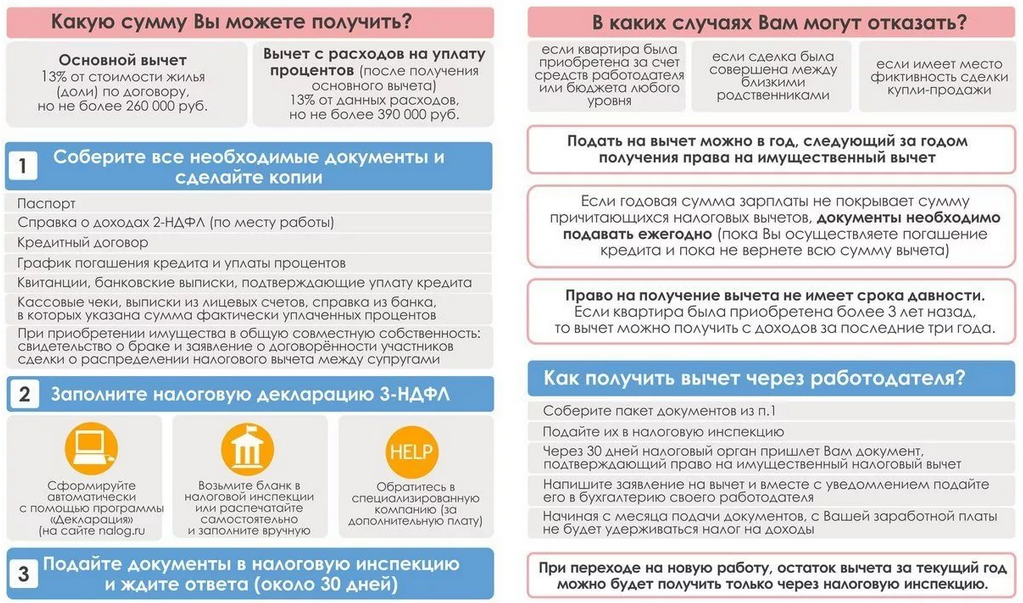

- имущественный — например, вычет за покупку квартиры;

- инвестиционный — вычет за внесение денег на ИИС или за доходы от торговли на бирже.

Эти типы вычетов можно совмещать, но есть один нюанс: вычет — это возврат уже уплаченных вами налогов, поэтому больше, чем вы отдали в казну за год, по которому хотите получить вычет, вам не вернут.

Например, ваш НДФЛ за 2019 год составил 40 000 ₽. В том же году вы внесли на ИИС 300 000 ₽ и потратили на платное лечение еще 100 000 ₽.

Получается, что с помощью вычета типа А по ИИС вы можете вернуть 39 000 ₽ и еще 13 000 ₽ за платное лечение — в сумме это 52 000 ₽. Но налоговая вернет лишь 40 000 ₽ — столько, сколько с вас удержали НДФЛ за этот год.

С вычетом типа Б немного по-другому: он просто освобождает доход, полученный вами на ИИС, от налога в 13%.

Вычет типа Б доступен только при закрытии ИИС, поэтому никак не связан с имущественными или социальными вычетами, а еще он никак не ограничен по сумме. Какой тип вычета выгоднее

Но важно помнить, что если по действующему ИИС вы уже хотя бы раз получили вычет типа А, то вычет типа Б при закрытии счета вы оформить не сможете. Как выбрать тип ИИС и когда это нужно сделать

Для вычета типа А — налог к возврату рассчитать достаточно просто: это всегда 13% от суммы пополнения ИИС до 400 000 ₽ за календарный год. При этом сумма вычета не может быть больше 52 000 ₽, а у вас должен быть налогооблагаемый доход за тот же год.

Например, в 2021 году вы внесли на ИИС 100 000 ₽, а ваш НДФЛ за тот же год — 20 000 ₽. В 2022 году можно запросить у налоговой возврат 13 000 ₽ — это 13% от 100 тысяч. Чтобы вернуть все 20 тысяч налога, надо было внести на ИИС почти 154 000 ₽.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Подробнее про увеличенный вычет

Для вычета типа Б — размер не ограничен и зависит только от суммы дохода, который вы получили от сделок на ИИС. Вычет типа Б нельзя получить раньше, чем через 3 года после открытия ИИС.

Например, в начале 2018 года вы открыли ИИС и внесли на него 300 000 ₽. Вы рискнули и удачно вложились в акции, которые вскоре заметно подорожали. В начале 2021 года решили продать акции и закрыть ИИС. После продажи акций на счете стало 900 000 ₽, то есть ваш доход после вычета комиссий — около 600 000 ₽, налог с которого составит 78 000 ₽. Так как вы выбрали вычет типа Б, платить налог не нужно и деньги останутся у вас.

Тип налогового вычета не обязательно выбирать сразу — сначала вы можете оценить потенциальную доходность своих инвестиций и посчитать, какой тип вычета для вас выгоднее. Какой тип ИИС выгоднее

Алгоритм действий будет зависеть от того, какой тип налогового вычета вы оформляете.

Вычет типа А — подайте заявку на упрощенный вычет через личный кабинет на tinkoff. ru. Это самый простой и быстрый способ, при котором не нужно собирать комплект документов. Либо вы можете подать заявление на вычет через личный кабинет налогоплательщика на сайте ФНС.

ru. Это самый простой и быстрый способ, при котором не нужно собирать комплект документов. Либо вы можете подать заявление на вычет через личный кабинет налогоплательщика на сайте ФНС.

Как подать заявление на вычет

Вычет типа Б — на него можно подать через вашего брокера непосредственно перед закрытием ИИС либо в налоговой инспекции — также лично или онлайн.

Если подадите заявку через брокера, то при закрытии счета он просто не спишет с вас налог на доход от инвестиций. Если подадите заявку напрямую в ФНС, брокер сначала спишет налог, а потом налоговая всё проверит и начислит сумму вычета вам на карту. Обычно второй вариант занимает больше времени.

Список документов для вычета по ИИС будет зависеть от того, какой тип вычета вы хотите получить.

Упрощенный вычет типа А — самая простая и быстрая процедура получения вычета. Для его оформления не нужно собирать комплект документов. Просто подайте заявку на упрощенный вычет через личный кабинет на tinkoff. ru и зарегистрируйтесь в личном кабинете налогоплательщика на сайте ФНС. Как написать заявление на вычет

ru и зарегистрируйтесь в личном кабинете налогоплательщика на сайте ФНС. Как написать заявление на вычет

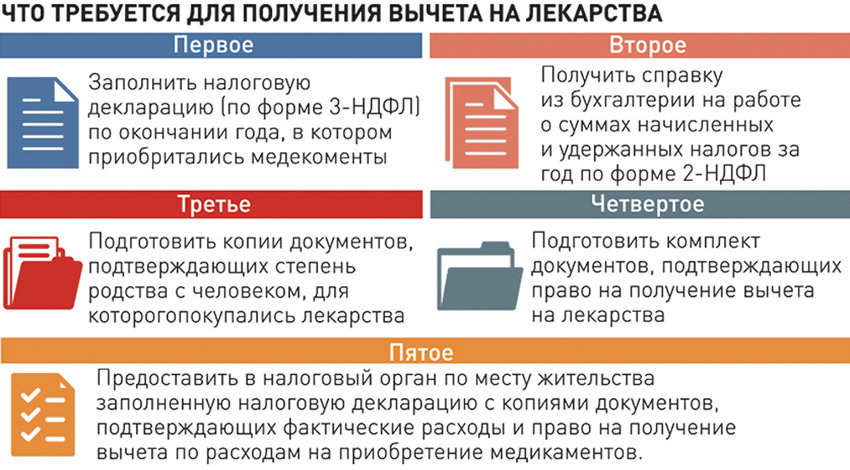

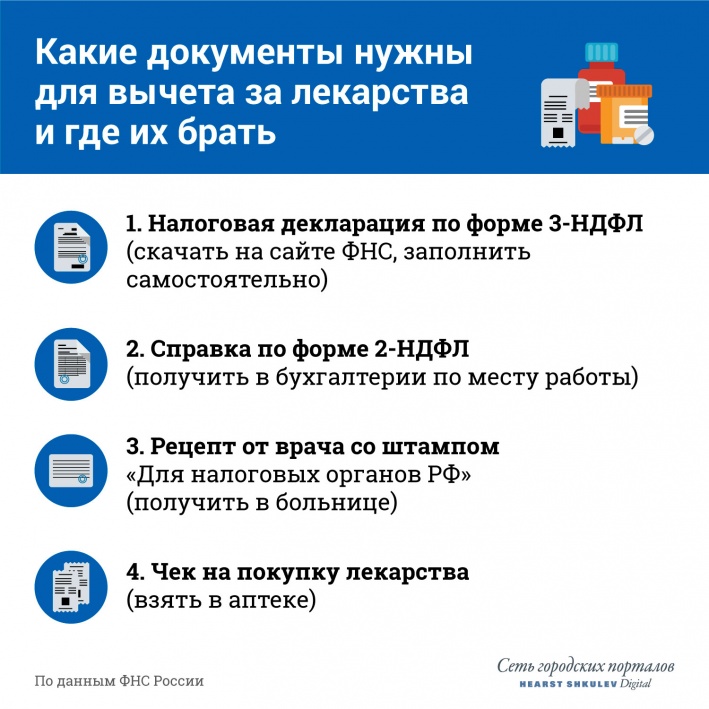

Вычет типа А — для него потребуется собрать такой пакет документов:

- Декларация 3-НДФЛ — она заполняется онлайн, в личном кабинете на сайте налоговой. Это не сложно, в Тинькофф-журнале есть пошаговая инструкция о том, как быстро заполнить налоговую декларацию.

- Справка 2-НДФЛ — нужна за год, в котором вы вносили деньги на ИИС. Она подтверждает, что вы получали доход и платили налог по ставке 13% в этом налоговом периоде. Справку можно получить в бухгалтерии по месту работы. Если у вас было несколько источников дохода, например две работы, 2-НДФЛ нужно получать отдельно по каждому из них.

- Пакет документов от брокера — мы подготовим его, как только закончится текущий календарный год действия вашего ИИС. Вам останется только скачать эти документы в приложении Тинькофф Инвестиций или в личном кабинете на tinkoff.ru, а потом загрузить их в форму на сайте налоговой.

В приложении Тинькофф Инвестиций перейдите на вкладку «Еще» и выберите блок «Документы для вычета по ИИС»

Если в налоговой у вас попросят отчет о сделках и операциях, заверенный печатью, напишите в чат службы поддержки в приложении Тинькофф Инвестиций или на сайте tinkoff.ru. Мы подготовим этот документ в течение 10 рабочих дней и отправим вам Почтой России на любой адрес. Как правило, письма приходят в течение 1—2 недель. Как получить документы по ИИС

Если у вас несколько источников дохода и вы не хотите получать справку 2-НДФЛ по каждому из них, можно дождаться, когда эти данные появятся на сайте налоговой, — тогда их можно будет автоматически подгрузить при заполнении декларации. Как правило, ФНС выгружает данные за нужный год после 1 апреля следующего за ним года.

Вычет типа Б — для него нужно зайти в личный кабинет на сайте tinkoff.ru и закрыть ИИС с применением вычета типа Б. Мы закроем ИИС без удержания налога и в течение 30 дней переведем деньги и ценные бумаги на отдельный брокерский счет в Тинькофф.

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

Упрощенный вычет типа А — это самая простая и быстрая процедура получения вычета.

Упрощенный вычет можно оформить, даже если вы планируете подавать декларацию 3-НДФЛ или получать другие виды вычетов

В таком случае отдельно подайте заявку на упрощенный вычет типа А в личном кабинете на tinkoff.ru, а при заполнении декларации 3-НДФЛ на сайте налоговой просто не указывайте инвестиционные налоговые вычеты.

Как подать заявку на упрощенный вычет на tinkoff.ru ↓

Стандартный вычет типа А — на него можно подать через личный кабинет на сайте ФНС.

Как оформить вычет типа А по обычной процедуре ↓

Вычет типа Б — в Тинькофф на него можно подать через личный кабинет на tinkoff.ru. Этот способ полностью дистанционный и не требует справок из налоговой и бумажных документов. Вычет типа Б можно оформить, если вы ни разу не получали вычет типа А и срок жизни ИИС составляет 3 года и более.

Как подать на вычет типа Б ↓

Это зависит от типа вычета.

Вычет типа А — можно получать ежегодно, пока пользуетесь индивидуальным инвестиционным счетом. Но для этого нужно платить НДФЛ и ежегодно вносить деньги на ИИС, потому что вычет рассчитывается из суммы пополнения счета за каждый год его действия.

Также важно помнить, что правом на вычет за текущий год можно воспользоваться только в течение следующих 3 лет, иначе оно пропадет.

Например, вы открыли и пополнили ИИС в 2020 году. Значит, на налоговый вычет за 2020 год вы сможете подать в 2021, 2022 и 2023 году.

Вычет типа Б — можно оформить только один раз, при закрытии ИИС. Но в нем будет учтен доход, который вы получили от инвестиций в течение всего срока действия счета.

По одному ИИС можно получить только один из этих типов вычета. То есть если по действующему ИИС вы уже хотя бы раз получили вычет типа А, то вычет типа Б вы оформить уже не сможете. Когда нужно выбрать тип вычета

Да, налоговый вычет типа А можно получать по ИИС каждый год. Чтобы не потерять право на вычет, нужно не закрывать ИИС минимум три года. Но когда этот срок пройдет, вы можете продолжить пользоваться счетом и всеми преимуществами, которые он дает.

Чтобы не потерять право на вычет, нужно не закрывать ИИС минимум три года. Но когда этот срок пройдет, вы можете продолжить пользоваться счетом и всеми преимуществами, которые он дает.

Да, будет. Данный тип вычета учитывает сумму, которую вы внесли на свой индивидуальный инвестиционный счет в течение календарного года. То, какие именно бумаги вы покупали, при этом значения не имеет.

Но в целом на ИИС вы можете торговать любыми видами активов, которые доступны для сделок в приложении Тинькофф Инвестиций и на сайте tinkoff.ru.

Нет, так сделать не получится. На ИИС действуют только два налоговых вычета: тип А и тип Б. Вычет за долговременное владение ценной бумагой — когда вы не платите НДФЛ при продаже бумаги, если владели ею дольше 3 лет, — действует только на брокерском счете. В Тинькофф-журнале есть подробная статья, где описываются сходства и различия двух этих налоговых льгот.

Но при закрытии ИИС вы можете перевести ценные бумаги на брокерский счет. При переводе бумаг срок, в течение которого вы ими владели, не прервется: его будут отсчитывать с момента их покупки на ИИС. Открыть брокерский счет в Тинькофф

Открыть брокерский счет в Тинькофф

Где мой возврат? | Налог Вирджинии

Проверьте статус возврата

Воспользуйтесь нашим инструментом «Где мой возврат» или позвоните по номеру 804.367.2486 , чтобы узнать о нашей автоматизированной системе возврата.

Оба варианта доступны 24 часа в сутки, 7 дней в неделю и предоставляют ту же информацию, что и наши представители службы поддержки клиентов, без очереди по телефону.

Проверьте статус возврата сейчас

- Сколько времени займет возврат средств?

- Что может замедлить возврат средств?

- Почему мы изменили ваш возврат?

Сколько времени займет возврат средств?

Общее время обработки возмещения в течение сезона подачи:

- Декларация, поданная в электронном виде: до 2 недель

- Бумажные декларации: до 8 недель

- Возвраты, отправленные заказным письмом: дополнительные 3 недели

Заявка «Где мой возврат» показывает, на каком этапе процесса находится ваш возврат. Когда мы закончим обработку вашего возврата, приложение покажет вам дату отправки вашего возмещения. Все возвраты разные, и время обработки будет разным.

Когда мы закончим обработку вашего возврата, приложение покажет вам дату отправки вашего возмещения. Все возвраты разные, и время обработки будет разным.

Что может замедлить возврат средств?

- Ваш возврат был выбран для дополнительной проверки. Поскольку мошенничество с возвратом средств в результате кражи личных данных стало более распространенным явлением, мы предпринимаем дополнительные шаги для проверки всех получаемых нами налоговых деклараций о доходах физических лиц, чтобы убедиться, что возмещения поступают законным владельцам. Дополнительные меры безопасности могут означать, что нам потребуется больше времени для обработки вашего возмещения. Однако наша цель — остановить мошеннические возвраты средств до того, как они будут выданы, а не замедлить возврат средств. Узнайте больше о нашем процессе проверки возмещения и о том, что мы делаем для защиты налогоплательщиков.

- Отсутствует информация или документы. Если мы отправим вам письмо с запросом дополнительной информации, ответьте как можно скорее, чтобы мы могли продолжить обработку вашего возврата.

- Ошибки при возврате. Мы обнаружили математическую ошибку в вашей декларации или должны внести еще одну корректировку. Если корректировка приведет к другой сумме возмещения, чем вы ожидали, мы отправим вам письмо с объяснением корректировки.

- Проблемы с прямым депозитом. Если вы запросили прямой депозит, но номер счета был введен неправильно, ваш банк не сможет обработать депозит. Когда это произойдет, ваш банк уведомит нас, и мы вручную повторно выдадим ваш возврат в виде чека. Этот процесс может занять до 2 недель между получением нами уведомления от банка и получением чека вами.

Советы, которые помогут нам беспрепятственно обработать ваш возврат.

Почему ваш возврат отличается от ожидаемого?

Ошибки или недостающая информация

Если в вашей налоговой декларации есть одна или несколько ошибок, нам может потребоваться скорректировать вашу декларацию, что приведет к другой сумме возмещения, чем вы указали в своей декларации. Мы отправим вам письмо с объяснением внесенных нами корректировок и того, как они повлияли на ваш возврат. Если у вас есть вопросы об изменении, позвоните в отдел обслуживания клиентов.

Мы отправим вам письмо с объяснением внесенных нами корректировок и того, как они повлияли на ваш возврат. Если у вас есть вопросы об изменении, позвоните в отдел обслуживания клиентов.

Зачеты по возмещению налогов — применение всего или части вашего возмещения к приемлемым долгам

- Если вы должны уплатить налоги штата Вирджиния за какие-либо предыдущие налоговые годы, мы удержим все или часть вашего возмещения и применим его к вашим неоплаченным налоговым счетам. Мы отправим вам письмо с объяснением конкретных счетов и суммой возмещения. Если у вас есть вопросы или вы считаете, что сумма возврата была уменьшена по ошибке, свяжитесь с нами.

- Если вы должны деньги местным органам власти, судам, другим органам штата, налоговому управлению штата Вирджиния или некоторым федеральным правительственным учреждениям, мы полностью или частично удержим ваш возврат, чтобы помочь погасить эти долги. Мы отправим вам письмо с названием и контактной информацией агентства, подающего претензию, а также с суммой вашего возмещения, относящейся к долгу.

У нас нет никакой информации об этих долгах. Если вы считаете, что претензия была подана по ошибке, или у вас есть какие-либо вопросы о долге, на который было возмещено ваше возмещение, вам необходимо позвонить в агентство, подавшее претензию.

У нас нет никакой информации об этих долгах. Если вы считаете, что претензия была подана по ошибке, или у вас есть какие-либо вопросы о долге, на который было возмещено ваше возмещение, вам необходимо позвонить в агентство, подавшее претензию.

Если после выплаты долга у вас останется остаток средств для возмещения, мы отправим чек на адрес, указанный в вашей последней налоговой декларации. Мы не можем выдавать уменьшенные возмещения путем прямого депозита.

Для получения более подробной информации о государственных и федеральных программах компенсаций см. раздел Почему сумма вашего возмещения была уменьшена или удержана (компенсация)?

Почему вы получили чек, когда запрашивали прямой депозит?

Вы получите чек, если:

- Сумма вашего возмещения была уменьшена, так как мы удержали часть суммы вашего возмещения для оплаты разрешенных долгов, как описано выше.

- Мы скорректировали сумму возврата. Мы отправим вам письмо с объяснением причины корректировки возврата.

- Информация о вашем банковском счете была неверной или банковский счет был закрыт.

- Вы предоставили маршрутный номер банка, расположенного за пределами территориальной юрисдикции США. Из-за правил электронного банкинга мы не можем делать прямые депозиты в международные финансовые учреждения или через них.

Copyright © 2020 Департамент налогообложения штата Вирджиния. Все права защищены.

Закупки | Расходы | Веб-политика | Совместимость с WAI | Публичные уведомления | Архивные публичные уведомления

Физические лица — Департамент доходов штата Луизиана

Физические лица — Департамент доходов штата ЛуизианаЕсли вам необходимо связаться с Департаментом доходов, воспользуйтесь ссылками ниже:

- Техническая поддержка

- Свяжитесь с нами

Налоговая информация

- Индивидуальный подоходный налог (резидент, нерезидент, Спортсмен)

- Декларация расчетного подоходного налога

- Налог на потребительское использование

- Составной партнерский налог

- Фидуциарный подоходный налог

- Налоги на передачу имущества

- Налоговый кредит на страхование граждан Луизианы

- Налоговые льготы на подготовку к школе

- Вычеты за школьное обучение, расходы на обучение в домашних школах и расходы на образование в государственных школах, действующие с 2009 налогового года

- Реестр брокеров по налоговым кредитам в кино: см.

У нас нет никакой информации об этих долгах. Если вы считаете, что претензия была подана по ошибке, или у вас есть какие-либо вопросы о долге, на который было возмещено ваше возмещение, вам необходимо позвонить в агентство, подавшее претензию.

У нас нет никакой информации об этих долгах. Если вы считаете, что претензия была подана по ошибке, или у вас есть какие-либо вопросы о долге, на который было возмещено ваше возмещение, вам необходимо позвонить в агентство, подавшее претензию.