Кому на самом деле принадлежит Центральный Банк России? — Елизавета Громкова на vc.ru

ЦБ РФ принадлежит России? Или же это отдельная структура, которая не подчиняется руководству России? Общество буквально разделилось на 2 лагеря с прямо противоположным мнением: одни считаю Центробанк России государственным, другие, соответственно, нет. По этому поводу возникают различные споры.

87 680 просмотров

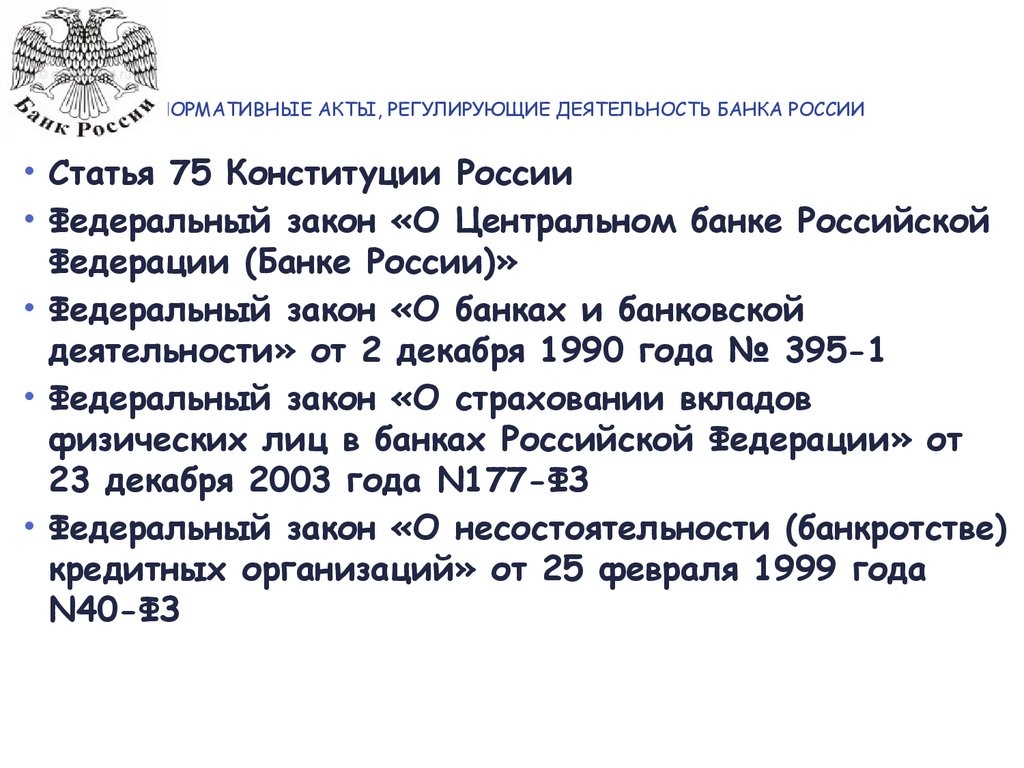

Федеральный закон «О Центральной Банке Российской Федерации», казалось бы, ясно даёт понять о принадлежности ЦБ:

Уставной капитал и имущество Банка является федеральной собственностью.

Государственная Дума, по представлению президента, назначает председателя Центрального Банка и членов совета директоров.

Настораживает независимость Центрального Банка от Правительства России. Прослеживается обратная зависимость Российской Федерации от Центрального Банка, от политики Центрального Банка. Закон практически скопирован с закона США о ФРС.

Государство не отвечает по обязательствам Банка, а Банк не отвечает по обязательствам государства.

Как так? Имущество принадлежит государству и этим имуществом государство не может ответить по своим обязательствам? Иными словами, государство может стать банкротом даже при огромном золотовалютном резерве. Золотовалютный резерв неприкасаем.

Закон «О Центральном Банке Российской Федерации» противоречив по своей сути. Формально являясь федеральной собственностью, Центральный Банк тем не менее не несёт каких-либо обязательств перед государством. Если вдруг государство предъявит к нему какие-то требования, то тут вступает в силу ст. 6 ФЗ «О Центральном Банке Российской Федерации»:

Банк России вправе обращаться с исками в суды в порядке, определённом законодательством Российской Федерации. Банк России вправе обращаться за защитой своих интересов в международные суды, суды иностранных государств и третейские суды.

Можно, конечно, не выполнять решения европейских судов и использовать золотовалютный резерв в соответствии с первой фразой ст. 1 Закона.

Но вот один момент: золотовалютный резерв лежит не в Центральном Банке. Доллары и иную валюту, получаемую за торговлю нефтью и газом в Россию не завозят, по крайней мере в таком количестве. Миллиард долларов 100-долларовыми купюрами — это состав в 10 вагонов! А где же хранится золотовалютный резерв?

Надо сказать, что смысла в таком количестве наличных денег просто нет. Эти суммы числятся на счетах. Но вот на каких счетах? Каких банков? ЦБ РФ? Нет. Наличие таких денег должно быть отражено на бирже. Кто поверит нашему Центральному Банку, что у него на счету есть, скажем, $400 000 000 000?

Значит, есть где-то на Западе главный банк, где хранятся информация о том, что Центральный Банк имеет эти деньги. Эта информация и является тем самым золотовалютным резервом. А этим компьютером распоряжается Всемирный Банк и Международный Валютный Фонд.

Золотовалютный резерв не представляет собой даже деньги. ЦБ РФ перевёл основную часть золотовалютного резерва в ценные бумаги США, а точнее, в облигации США.

В общем, золотовалютный резерв спрятан так, что Правительство России до него не сможет добраться. А если тут задействованы ценные бумаги США, то становится понятно, чьи интересы отстаивает Центральный Банк.

В Законе «О Центральном Банке Российской Федерации» есть одна статья, которая принципиально отличает его от ФРС США, тоже не зависимо от Америки банка.

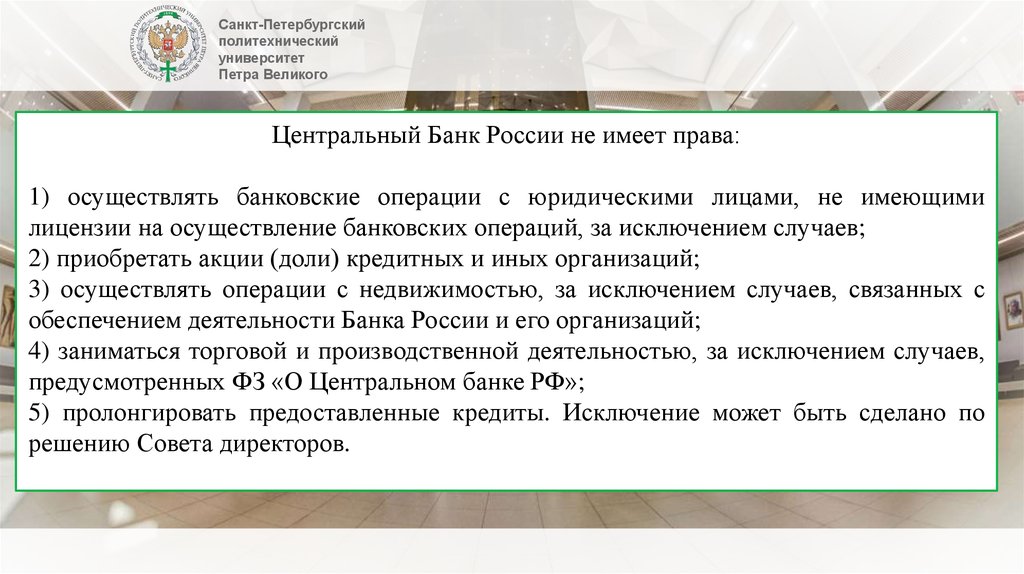

ст. 22 ФЗ «О Центральном Банке Российской Федерации»: «Банк России не вправе предоставлять кредиты Правительству Российской Федерации для финансирования дефицита федерального бюджета, покупать государственные ценные бумаги при их первичном размещении за исключением тех случаев, когда это предусматривается федеральным законом «О федеральном бюджете». Банк России не вправе предоставлять кредиты для финансирования дефицитов государственных внебюджетных фондов, бюджетов субъектов Российской Федерации и местных бюджетов.

«

Когда у правительства США дефицит бюджета, т.е. когда расходы превышают доходы, оно занимает необходимую ему сумму у ФРС. ФРС в свою очередь либо печатает эту запрашиваемую в долг сумму, либо просто «рисует» их в компьютере. Но просто так никому деньги в долг давать не будет. В обмен на сумму этого долга правительство США даёт ФРС долговые расписки на эту сумму.

А что же в России? Центральный Банк не имеет права кредитовать правительство России ни при каких условиях. Центральный Банк России может кредитовать Францию, Бельгию, Германию, но не может кредитовать Россию. То есть, когда у правительства России закончатся деньги и наступит дефицит бюджета, деньги Россия будет занимать где-нибудь в Европе.

В США выпуск денег происходит в тот момент, когда правительство просит в долг деньги у ФРС.

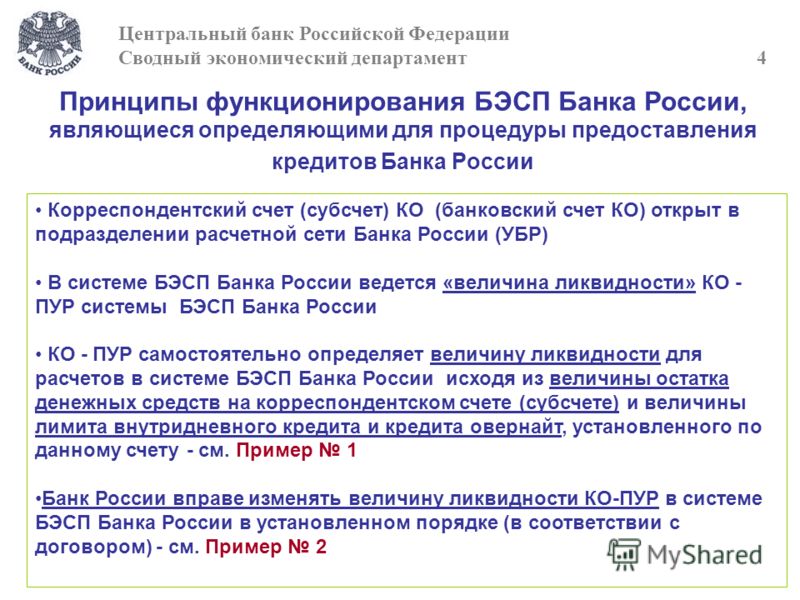

А Центральный Банк России печатает столько денег, сколько имеется валюты в золотовалютном резерве.

Чтобы России напечатать 70 ₽, нужно, чтобы в золотовалютном резерве лежал 1$ (примерно).

Получается, российский рубль обеспечен долларом.

Положение Банка России от 13.05.2022 N 794-П

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

ПОЛОЖЕНИЕ

от 13 мая 2022 г. N 794-П

О ПОРЯДКЕ И СРОКАХ

ПРЕДСТАВЛЕНИЯ КРЕДИТНЫМИ ОРГАНИЗАЦИЯМИ В БАНК РОССИИ

ИНФОРМАЦИИ В СООТВЕТСТВИИ С АБЗАЦЕМ ПЕРВЫМ ПУНКТА 1 СТАТЬИ

7.6 ФЕДЕРАЛЬНОГО ЗАКОНА «О ПРОТИВОДЕЙСТВИИ ЛЕГАЛИЗАЦИИ

(ОТМЫВАНИЮ) ДОХОДОВ, ПОЛУЧЕННЫХ ПРЕСТУПНЫМ ПУТЕМ,

И ФИНАНСИРОВАНИЮ ТЕРРОРИЗМА», СРОКАХ И ОБЪЕМЕ ДОВЕДЕНИЯ

БАНКОМ РОССИИ ИНФОРМАЦИИ ДО КРЕДИТНЫХ ОРГАНИЗАЦИЙ

В СООТВЕТСТВИИ С АБЗАЦЕМ ВТОРЫМ ПУНКТА 1 СТАТЬИ 7.6

ФЕДЕРАЛЬНОГО ЗАКОНА «О ПРОТИВОДЕЙСТВИИ ЛЕГАЛИЗАЦИИ

(ОТМЫВАНИЮ) ДОХОДОВ, ПОЛУЧЕННЫХ ПРЕСТУПНЫМ ПУТЕМ,

И ФИНАНСИРОВАНИЮ ТЕРРОРИЗМА», ПОРЯДКЕ И ОБЪЕМЕ

ИНФОРМИРОВАНИЯ КРЕДИТНЫМИ ОРГАНИЗАЦИЯМИ БАНКА РОССИИ

В СООТВЕТСТВИИ С ПУНКТОМ 8 СТАТЬИ 7.7 ФЕДЕРАЛЬНОГО

ЗАКОНА «О ПРОТИВОДЕЙСТВИИ ЛЕГАЛИЗАЦИИ (ОТМЫВАНИЮ)

ДОХОДОВ, ПОЛУЧЕННЫХ ПРЕСТУПНЫМ ПУТЕМ,

И ФИНАНСИРОВАНИЮ ТЕРРОРИЗМА»

Настоящее Положение на основании пункта 1 статьи 7. 6, пункта 8 статьи 7.7 Федерального закона от 7 августа 2001 года N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» <1> устанавливает:

6, пункта 8 статьи 7.7 Федерального закона от 7 августа 2001 года N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» <1> устанавливает:

———————————

<1> Собрание законодательства Российской Федерации, 2001, N 33, ст. 3418; 2021, N 52, ст. 8982.

порядок и сроки представления кредитными организациями в Банк России наименований всех клиентов — юридических лиц (за исключением кредитных организаций, государственных органов и органов местного самоуправления), зарегистрированных в соответствии с законодательством Российской Федерации, фамилий, имен, отчеств (если иное не вытекает из закона или национального обычая) всех клиентов — индивидуальных предпринимателей, зарегистрированных в соответствии с законодательством Российской Федерации, и присвоенных указанным лицам идентификационных номеров налогоплательщиков;

срок и объем доведения Банком России до кредитных организаций через их личные кабинеты в соответствии со статьей 73. 1 Федерального закона от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» <1> информации об отнесении юридических лиц (за исключением кредитных организаций, государственных органов и органов местного самоуправления) (индивидуальных предпринимателей), зарегистрированных в соответствии с законодательством Российской Федерации, к группам риска совершения подозрительных операций;

1 Федерального закона от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» <1> информации об отнесении юридических лиц (за исключением кредитных организаций, государственных органов и органов местного самоуправления) (индивидуальных предпринимателей), зарегистрированных в соответствии с законодательством Российской Федерации, к группам риска совершения подозрительных операций;

———————————

<1> Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2017, N 27, ст. 3950.

порядок и объем информирования кредитными организациями, использующими информацию Банка России, предусмотренную абзацем вторым пункта 1 статьи 7.6 Федерального закона от 7 августа 2001 года N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма» <2>, Банка России о применении к клиенту мер, предусмотренных пунктом 5 статьи 7.7 указанного Федерального закона <3>.

———————————

<2> Собрание законодательства Российской Федерации, 2001, N 33, ст. 3418; 2021, N 52, ст. 8982.

<3> Собрание законодательства Российской Федерации, 2001, N 33, ст. 3418; 2021, N 52, ст. 8982.

1.1. В целях представления в Банк России наименований всех находящихся на обслуживании клиентов — юридических лиц (за исключением кредитных организаций, государственных органов и органов местного самоуправления), зарегистрированных в соответствии с законодательством Российской Федерации (далее — юридические лица), фамилий, имен, отчеств (если иное не вытекает из закона или национального обычая) всех клиентов — индивидуальных предпринимателей, зарегистрированных в соответствии с законодательством Российской Федерации (далее — индивидуальные предприниматели), и присвоенных указанным лицам идентификационных номеров налогоплательщиков кредитная организация формирует электронный документ согласно форматам, размещенным на официальном сайте Банка России в информационно-телекоммуникационной сети «Интернет» (далее — официальный сайт Банка России) в соответствии с абзацем первым пункта 1 статьи 7. 6 Федерального закона от 7 августа 2001 года N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» <1> (далее соответственно — Федеральный закон N 115-ФЗ, электронный документ о клиентах).

6 Федерального закона от 7 августа 2001 года N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» <1> (далее соответственно — Федеральный закон N 115-ФЗ, электронный документ о клиентах).

———————————

<1> Собрание законодательства Российской Федерации, 2001, N 33, ст. 3418; 2021, N 52, ст. 8982.

Электронный документ о клиентах должен содержать информацию обо всех юридических лицах и индивидуальных предпринимателях, находящихся на обслуживании в кредитной организации (в том числе в рамках оказания услуг на разовой основе) на дату формирования такого электронного документа.

Кредитная организация направляет электронный документ о клиентах в Банк России ежедневно по рабочим дням не позднее 22 часов 00 минут по местному времени.

1.2. Кредитная организация, использующая информацию Банка России, предусмотренную абзацем вторым пункта 1 статьи 7.6 Федерального закона N 115-ФЗ, в целях представления в Банк России информации о применении к клиенту мер, предусмотренных абзацами вторым — четвертым пункта 5 статьи 7. 7 Федерального закона N 115-ФЗ <2> (далее — меры), формирует электронный документ согласно форматам, размещенным на официальном сайте Банка России в соответствии с пунктом 8 статьи 7.7 Федерального закона N 115-ФЗ (далее — электронный документ о мерах).

7 Федерального закона N 115-ФЗ <2> (далее — меры), формирует электронный документ согласно форматам, размещенным на официальном сайте Банка России в соответствии с пунктом 8 статьи 7.7 Федерального закона N 115-ФЗ (далее — электронный документ о мерах).

———————————

<2> Собрание законодательства Российской Федерации, 2001, N 33, ст. 3418; 2021, N 52, ст. 8982.

Электронный документ о мерах должен содержать информацию о кредитной организации (полное или при наличии сокращенное фирменное наименование, регистрационный номер кредитной организации в соответствии с Книгой государственной регистрации кредитных организаций, которая ведется Банком России в соответствии с частью третьей статьи 12 Федерального закона от 2 декабря 1990 года N 395-1 «О банках и банковской деятельности» (в редакции Федерального закона от 3 февраля 1996 года N 17-ФЗ <1>), клиенте, в отношении которого применены меры (полное или при наличии сокращенное фирменное наименование юридического лица, фамилия, имя, отчество (если иное не вытекает из закона или национального обычая) индивидуального предпринимателя, идентификационный номер налогоплательщика), дате начала применения мер.

———————————

<1> Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, N 27, ст. 357; Собрание законодательства Российской Федерации, 1996, N 6, ст. 492; 2002, N 12, ст. 1093.

1.3. Электронный документ о клиентах, электронный документ о мерах направляются кредитной организацией в Банк России посредством ее личного кабинета в соответствии с порядком взаимодействия Банка России с кредитной организацией, определенным на основании частей первой и четвертой статьи 73.1 Федерального закона от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» <2> (далее — порядок взаимодействия).

———————————

<2> Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2017, N 27, ст. 3950.

Делегирование представления электронного документа о клиентах, электронного документа о мерах кредитной организацией своим филиалам не допускается.

Электронный документ о клиентах, электронный документ о мерах подписываются руководителем кредитной организации или уполномоченным им лицом.

2.1. В целях доведения до кредитных организаций информации об отнесении юридических лиц (индивидуальных предпринимателей) к группам риска совершения подозрительных операций Банк России формирует электронный документ согласно форматам, размещенным на официальном сайте Банка России в соответствии с абзацем вторым пункта 1 статьи 7.6 Федерального закона N 115-ФЗ (далее — электронный документ Банка России).

Электронный документ Банка России должен содержать сведения об идентификационных номерах налогоплательщиков юридических лиц (индивидуальных предпринимателей), группах риска совершения подозрительных операций, к которым отнесены указанные лица, критериях отнесения соответствующего лица (соответствующих лиц) к группе высокой степени (уровня) риска совершения подозрительных операций, предусмотренных пунктом 8 статьи 7.7 Федерального закона N 115-ФЗ, дате присвоения уровня риска.

2.2. Электронный документ Банка России направляется Банком России в кредитную организацию ежедневно по рабочим дням не позднее 22 часов 00 минут по московскому времени.

2.3. Электронный документ Банка России направляется Банком России в кредитную организацию посредством ее личного кабинета в соответствии с порядком взаимодействия.

3.1. Настоящее Положение подлежит официальному опубликованию и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 29 апреля 2022 года N ПСД-32) вступает в силу с 1 июля 2022 года.

Председатель Центрального банка

Российской Федерации

Э.С.НАБИУЛЛИНА

Казначейство запрещает операции с Центральным банком России и налагает санкции на ключевые источники российского богатства Фонд прямых инвестиций – символ российской клептократии

Соединенные Штаты, их партнеры и союзники продолжают привлекать правительство Российской Федерации к ответственности за преднамеренное и неспровоцированное вторжение в Украину

ВАШИНГТОН. Сегодня Управление по контролю за иностранными активами Министерства финансов США (OFAC) запретило гражданам США проводить операции с Центральным банком Российской Федерации, Фондом национального благосостояния Российской Федерации и Министерством Финансы Российской Федерации. Это действие эффективно обездвиживает любые активы Центрального банка Российской Федерации, находящиеся в Соединенных Штатах или у лиц США, где бы они ни находились.

Это действие эффективно обездвиживает любые активы Центрального банка Российской Федерации, находящиеся в Соединенных Штатах или у лиц США, где бы они ни находились.

Кроме того, по указанию президента Байдена на прошлой неделе OFAC наложило санкции на ключевой российский суверенный фонд благосостояния, Российский фонд прямых инвестиций (РФПИ), имеющий доступ к финансовой системе США и его главному исполнительному директору (генеральному директору) Кириллу Дмитриеву. – известный соратник Путина. Недавно назначенный президент России Владимир Путин и его ближайшее окружение давно полагаются на РФПИ и Дмитриева в привлечении средств за рубежом, в том числе в Соединенных Штатах. Продолжая ограничивать доступ этих физических и юридических лиц к финансовой системе США, Соединенные Штаты продолжают демонстрировать свою непоколебимую приверженность поддержке Украины, налагать расходы на ближайшее окружение Путина или тех, кто связан с Путиным и его избранной войной, а также не допускать, чтобы режим капитал для финансирования вторжения в Украину и других приоритетов.

Соединенные Штаты предприняли это действие не в одиночку. 26 февраля 2022 года партнеры и союзники обязались ввести ограничительные меры, которые не позволят Центральному банку Российской Федерации использовать свои международные резервы таким образом, чтобы подорвать влияние санкций Соединенных Штатов и Европейского Союза, после чего были введены их ограничения. ночь. Наши действия демонстрируют глобальную поддержку Украины и стремление привлечь угрожающих авторитарных правителей России к ответственности за их гнусные действия.

«Беспрецедентные действия, которые мы предпринимаем сегодня, значительно ограничат способность России использовать активы для финансирования своей дестабилизирующей деятельности и нацелятся на средства, от которых зависят Путин и его ближайшее окружение, для обеспечения его вторжения в Украину», — заявила министр финансов Джанет Л. , Йеллен. «Сегодня в координации с партнерами и союзниками мы выполняем ключевые обязательства по ограничению доступа России к этим ценным ресурсам».

Сегодняшние действия были предприняты в соответствии с Исполнительным указом (E.O.) 14024, который санкционирует санкции против России за ее вредоносную иностранную деятельность, включая нарушение общепризнанных принципов международного права, таких как уважение суверенитета и территориальной целостности других государств.

ОГРАНИЧЕНИЕ СПОСОБНОСТИ РОССИИ ФИНАНСОВО ПОДДЕРЖАТЬ СВОЮ ВОЙНУ № 14024 «Запреты на операции с участием Центрального банка Российской Федерации, Фонда национального благосостояния Российской Федерации и Министерства финансов Российской Федерации» (Директива о суверенных сделках, касающаяся России). В соответствии с Директивой о суверенных сделках, относящейся к России, гражданам Соединенных Штатов запрещается участвовать в любых сделках с участием Центрального банка Российской Федерации, Фонда национального благосостояния Российской Федерации или Министерства финансов Российской Федерации.

Это действие следует за обязательством партнеров и союзников, взятым на себя 26 февраля, о введении ограничительных мер, чтобы предотвратить размещение Центральным банком Российской Федерации своих международных резервов таким образом, чтобы подорвать влияние санкций США.

Связанная с Россией Директива о суверенных сделках подорвет попытки России поддержать свою быстро обесценивающуюся валюту, ограничив глобальные поставки рубля и доступ к резервам, которые Россия может попытаться обменять для поддержки рубля.

Одновременно с выпуском этой директивы OFAC выдает генеральную лицензию на авторизацию определенных операций, связанных с энергетикой, с Центральным банком Российской Федерации, и по мере необходимости будет предоставлять другие разрешения и инструкции.

НАПРАВЛЕНИЕ НА РОССИЙСКИЙ ФОНД ПРЯМЫХ ИНВЕСТИЦИЙ

OFAC также определило три организации, имеющие решающее значение для управления одним из ключевых суверенных фондов России: Российский фонд прямых инвестиций (РФПИ), его управляющую компанию и одну из дочерних компаний управляющей компании. Блокируя эти организации, OFAC перекрывает еще один путь, по которому Россия получила доступ к финансовой системе США.

Российский фонд прямых инвестиций (РФПИ) был создан в 2011 году по распоряжению тогдашнего президента России Дмитрия Медведева, а затем премьер-министра России Владимира Путина. РФПИ работает в ряде отраслей, таких как страхование и финансовые услуги. Одной из целей создания РФПИ было развитие отношений с международными инвесторами для прямых инвестиций в Россию. Хотя РФПИ официально является суверенным фондом благосостояния, многие считают его подставным фондом президента Владимира Путина и символом российской клептократии в целом.

РФПИ работает в ряде отраслей, таких как страхование и финансовые услуги. Одной из целей создания РФПИ было развитие отношений с международными инвесторами для прямых инвестиций в Россию. Хотя РФПИ официально является суверенным фондом благосостояния, многие считают его подставным фондом президента Владимира Путина и символом российской клептократии в целом.

OFAC назначила РФПИ в соответствии с E.O. 14024 за то, что они принадлежат или контролируются, или действуют или намереваются действовать в интересах или от имени, прямо или косвенно, Правительства России (Правительство России). 24 февраля 2022 года РФПИ также попал под санкции Канады. В ответ на неспровоцированное нападение России на Украину в 2014 году OFAC наложило в 2015 году ограничения на заемные средства и капитал в отношении предшественницы АО РФПИ, Управляющей компании Российского фонда прямых инвестиций, в соответствии с Директивой 1 под Е.О. 13662. Сегодняшняя акция расширяет санкции в отношении этого лица, которое сейчас заблокировано.

OFAC определило АО РФПИ в соответствии с E.O. 14024 за то, что они принадлежат или контролируются, или действуют или намереваются действовать в интересах или от имени, прямо или косвенно, Правительства Российской Федерации, а также за деятельность или деятельность в секторе финансовых услуг экономики Российской Федерации.

Общество с ограниченной ответственностью «Управляющая компания РВК» (ООО «РВК») — дочерняя компания АО «РФПИ». ООО «РВК» — компания, работающая в сфере депозитного банкинга, управления инвестиционными фондами, паевыми инвестиционными фондами, страхованием и частными пенсионными фондами.

OFAC определило ООО «РВК РФПИ» в соответствии с Э.О. 14024 за то, что они принадлежат или контролируются, или действуют или намереваются действовать в интересах или от имени, прямо или косвенно, АО РФПИ, а также за деятельность или деятельность в секторе финансовых услуг экономики Российской Федерации.

КИРИЛЛ ДМИТРИЕВ

Кирилл Александрович Дмитриев (Дмитриев) — близкий соратник Путина и генеральный директор РФПИ и АО РФПИ. Дмитриев является выпускником американских университетов и имеет связи с американскими консалтинговыми и финансовыми фирмами. Он использовал свои связи в университетах и организациях в Соединенных Штатах, чтобы служить представителем президента России в американских учреждениях, тем самым обеспечивая доступ к ключевым экономическим возможностям в Соединенных Штатах.

Дмитриев является выпускником американских университетов и имеет связи с американскими консалтинговыми и финансовыми фирмами. Он использовал свои связи в университетах и организациях в Соединенных Штатах, чтобы служить представителем президента России в американских учреждениях, тем самым обеспечивая доступ к ключевым экономическим возможностям в Соединенных Штатах.

Среди российской элиты Дмитриев является близким соратником Путина, а также считается, что он и его жена близки к одной из дочерей Путина, Катерине Тихоновой, и ее бывшему мужу, миллиардеру Кириллу Шамалову. Шамалов был включен в список в апреле 2018 года в соответствии с Э.О. № 13662 для осуществления деятельности в энергетическом секторе экономики Российской Федерации.

OFAC внесло Дмитриева в список в соответствии с Э.О. 14024 за то, что он был или был руководителем, должностным лицом, старшим должностным лицом или членом совета директоров правительства России. Дмитриев также попал под санкции Канады 24 февраля 2022 г.

Чтобы идентифицировать информацию о лицах, на которых сегодня наложены санкции, нажмите здесь.

Представительство США в России | 1 марта 2022 г. | Темы: Пресс-релизы

Российский центральный банк сопротивляется призывам взять на себя управление местными подразделениями западных банков — источники

- Резюме

- Компании

- Российские предприятия жалуются, что иностранные банки не будут кредитовать

- иностранные подразделения на месте — источники

- Центральный банк уже внимательно следит за иностранными подразделениями – источник

- Этот контент включает в себя контент, созданный в России, где закон ограничивает освещение российских военных операций в Украине

МИЛАН/МОСКВА, 14 июля (Рейтер) – Центральный банк России сопротивляется призывы взять на себя управление местными предприятиями иностранных кредиторов, сообщили Reuters два источника, непосредственно осведомленных в этом вопросе, отчасти обеспокоенных тем, что это может побудить вкладчиков вывести средства.

Центральный банк находится под растущим давлением со стороны некоторых российских чиновников и предприятий после того, как западные филиалы прекратили кредитование, поскольку их правительства ввели санкции против Москвы в связи с конфликтом на Украине. Это разозлило российских клиентов, борющихся с экономическим спадом и галопирующей инфляцией.

Согласно двум отдельным источникам, российские власти рассмотрели схему, согласно которой повседневное управление некоторыми местными банками, принадлежащими иностранцам, будет передано в руки России, а право собственности останется за материнской компанией.

На данный момент, однако, центральный банк сопротивляется такому шагу, сообщили два источника, непосредственно осведомленные в этом вопросе, а один добавил, что он обеспокоен возможностью того, что вкладчики поспешат вывести средства.

«Банк России осуществляет надзор за всеми кредитными организациями, зарегистрированными в России, обеспечивая стабильность банковского сектора», — говорится в сообщении Центробанка Рейтер по электронной почте.

«Дочки иностранных банков являются российскими юридическими лицами, имеющими лицензию Центрального банка России, и к ним применяются те же требования в отношении обязательных нормативов, резервов и т. д., что и к банкам с российскими акционерами», — добавил он.

Давление на центральный банк растет.

«Ряд иностранных банков приостановили свою деятельность и сидят полные ликвидности — есть ли перспективы введения внешнего управления для таких банков? Они просто сидят (на кассе) и не кредитуют», инвестор, который не дал как ее зовут, спросил представитель центрального банка на Петербургском международном юридическом форуме в конце прошлого месяца.

Призывы ввести внешнее управление при сохранении иностранной собственности в прошлом месяце поддержал Андрей Костин, исполнительный директор контролируемого государством российского банка ВТБ.

«Я лично считаю, что это должно быть quid pro quo: наши банки были арестованы, а их банки должны быть отобраны», — добавил он.

По последним данным, на долю иностранных банков приходилось 11% всего российского банковского капитала на конец 2021 года.

Raiffeisen (RBIV.VI), UniCredit (CRDI.MI) и Citi, три крупнейших подразделения западных банков, владели активами в размере 3,5 трлн рублей (60 млрд долларов США) против 38 трлн рублей у крупнейшего российского игрока Сбербанка (SBER.MM) .

По данным Интерфакса, Raiffeisen, UniCredit и Citi вместе держат 264 миллиарда рублей на депозитах физических лиц против почти 10 триллионов у Сбербанка.

Используя закон, принятый в 2002 году, центральный банк уже назначил своих представителей в более чем 100 финансовых учреждениях, включая российские подразделения Raiffeisen, UniCredit, Intesa Sanpaolo (ISP.MI), ING (INGA.AS) и Citi. .

Центральный банк проверяет любое решение, выходящее за рамки повседневного управления, и внимательно следит за уровнем капитала и ликвидности в российских подразделениях иностранных банков, сообщил Reuters западный источник, знакомый с этим вопросом.

После начала конфликта западные банки, которые сохранили свое присутствие в России, также исключили иностранных граждан из советов директоров и команд высшего руководства, добавил источник.

Местные сотрудники, оставшиеся у власти, находятся под давлением властей, требующих, чтобы западные санкции не применялись, учитывая предлагаемый российский закон, согласно которому нанесение вреда бизнесу посредством их применения является уголовным преступлением.

Представитель ВТБ подтвердил, что позиция Костина в отношении операций иностранных банков не изменилась, но отказался от дальнейших комментариев. Российские подразделения Raiffeisen, UniCredit, Intesa Sanpaolo и ING не ответили на запросы о комментариях.

Ситибанк Россия отказался от комментариев.

Конфликт на Украине побудил западные банки задуматься об уходе из России, но ужесточение санкций ограничило количество покупателей.