Что такое Центробанк, ключевая ставка Центробанка, функции Центробанка

Глоссарий

от Ольга Миниханова

/ 29 июня 11:30

13 мин.

Сейчас, как никогда часто, в новостях можно слышать упоминания о Центральном банке. А курс валют и ключевую ставку в период кризисов не обсуждает только ленивый. Но какую реальную роль во всем этом играет ЦБ, и чем он вообще занимается?

- Что такое Центральный банк и когда он появился в России

- Где зарегистрирован Банк России и кому принадлежит

- Структура управления Центробанка

- Денежно-кредитная политика ЦБ

- Что такое ключевая ставка и на что она влияет

- Как ЦБ влияет на жизнь граждан

- Можно ли обойтись совсем без Центробанка

- Есть ли аналогичные структуры в других странах

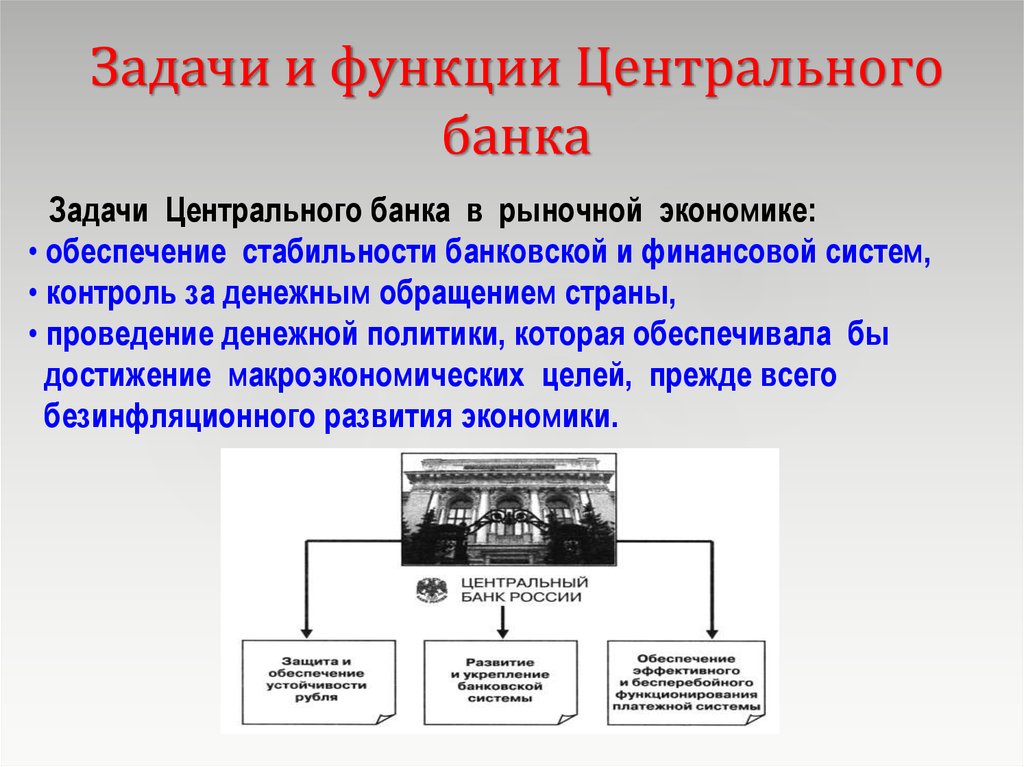

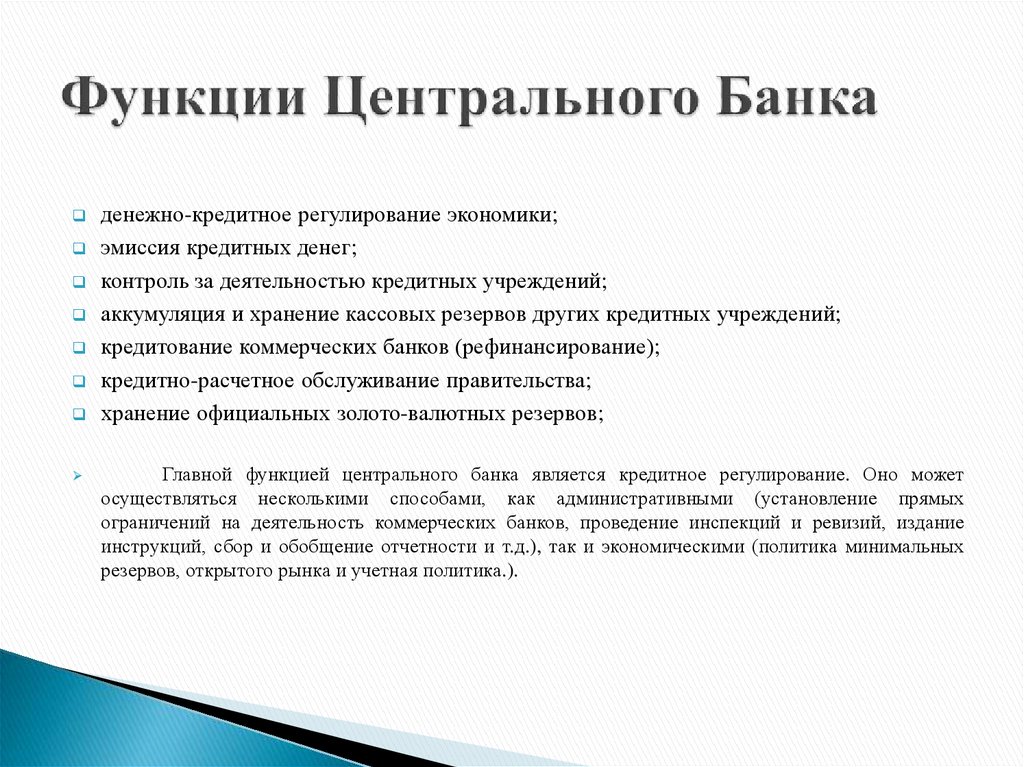

Если описать в нескольких словах, то Центробанк (ЦБ) – это главный банк страны. А раз он главный, то обладает привилегиями и очень широкими полномочиями.

А раз он главный, то обладает привилегиями и очень широкими полномочиями.

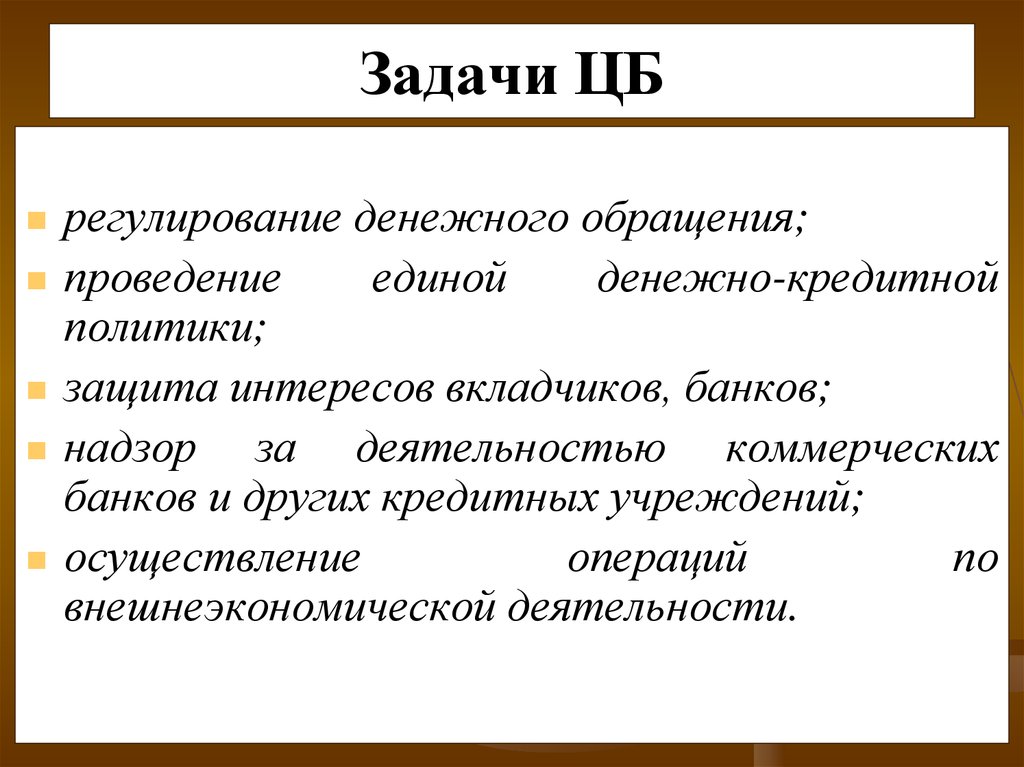

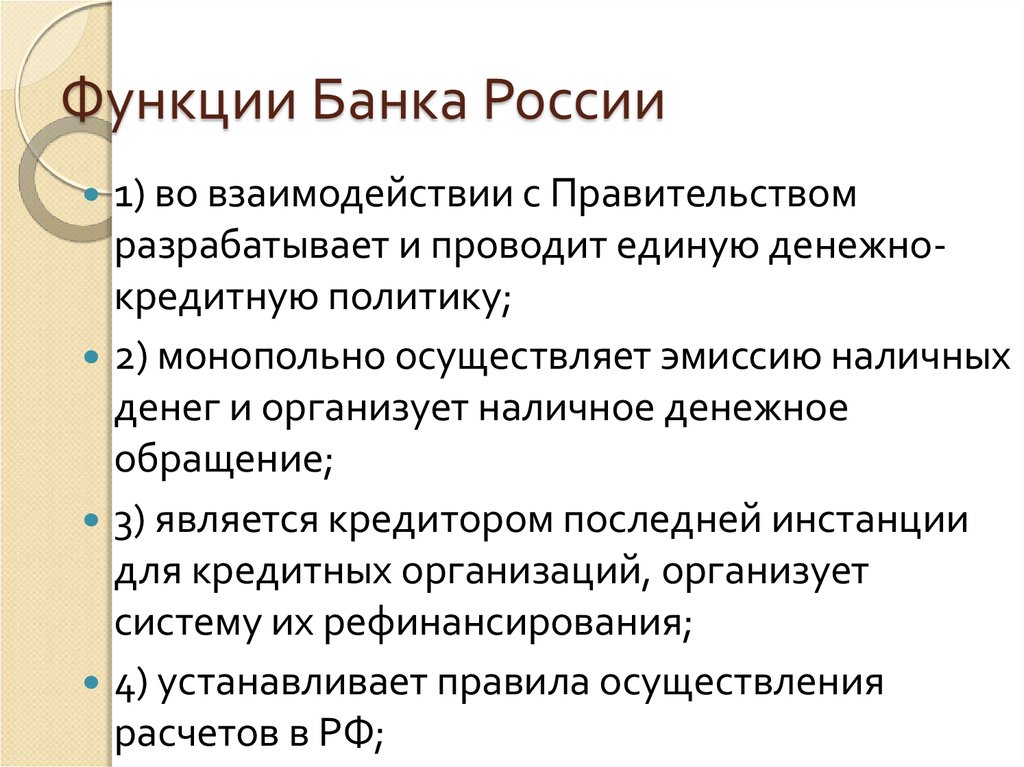

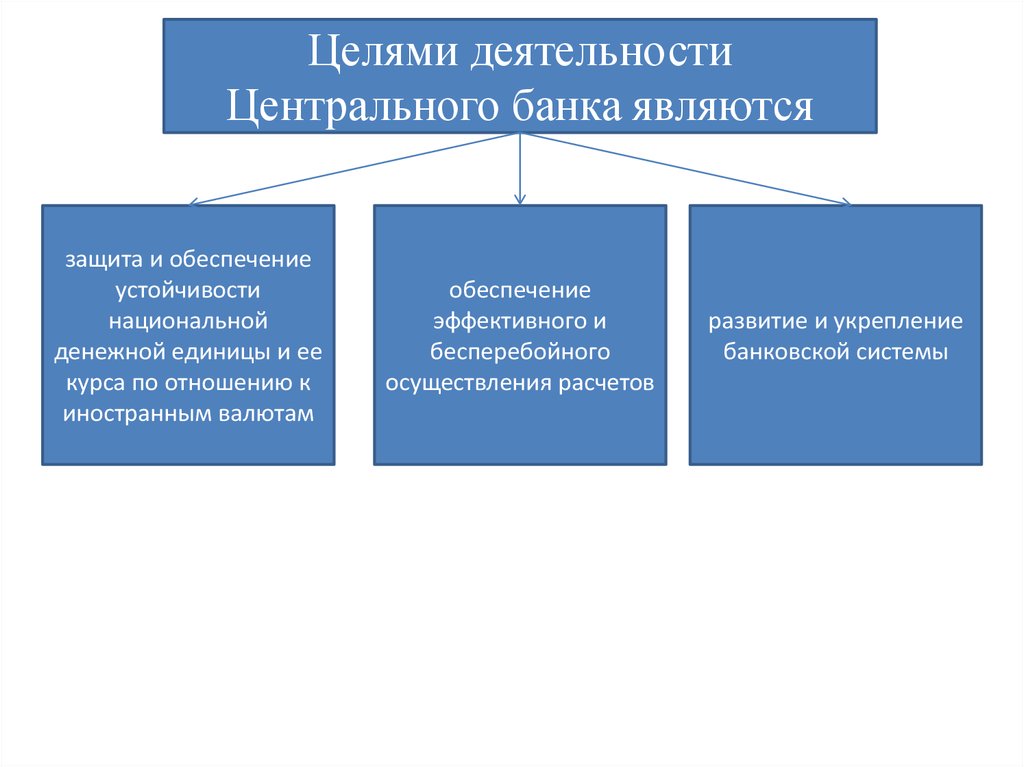

У него есть две главные задачи:

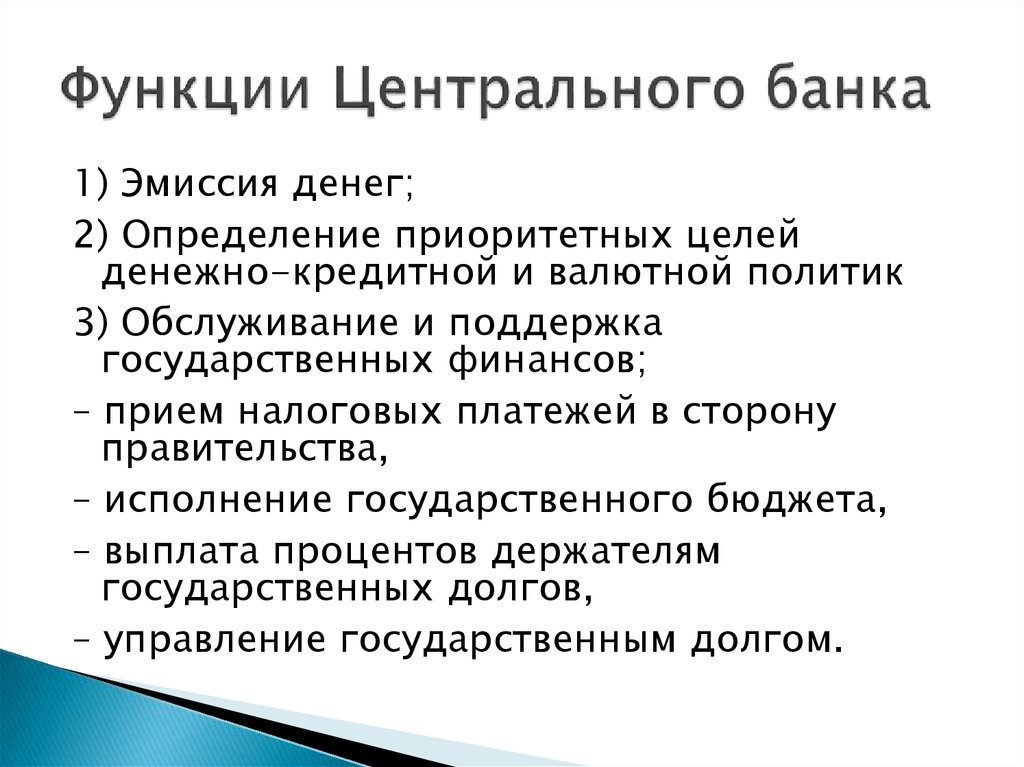

- Контролировать эмиссию денег – ЦБ регулирует, сколько денег надо пустить в оборот, а какие нужно изъять из пользования (например, отменить чеканку монет в 1 копейку).

- Отвечать за стабильную работу банковской системы.

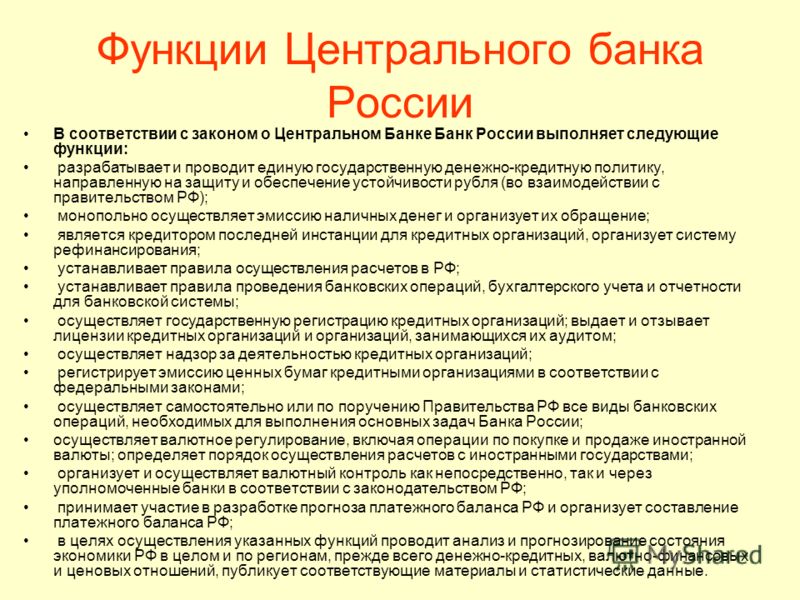

В нашей стране в роли Центробанка выступает Банк России. Но в отличие от всех остальных банков он не занимается коммерческой деятельностью. Его главная задача – регулятивная, т.е. он обеспечивает работу финансовой системы всей страны.

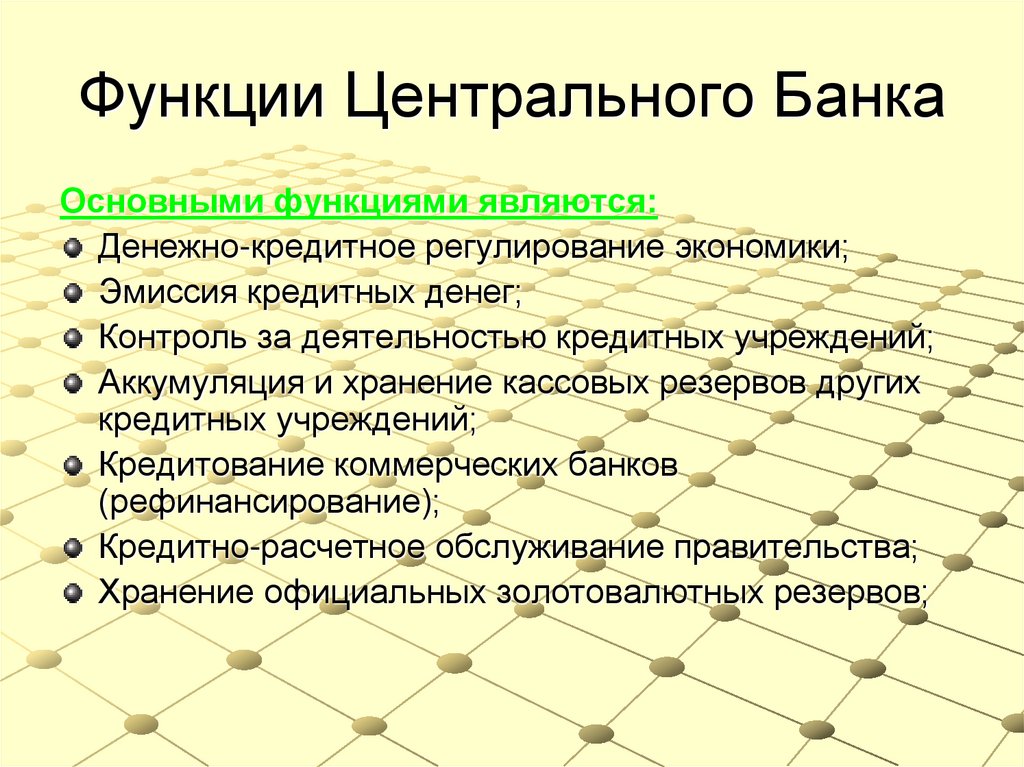

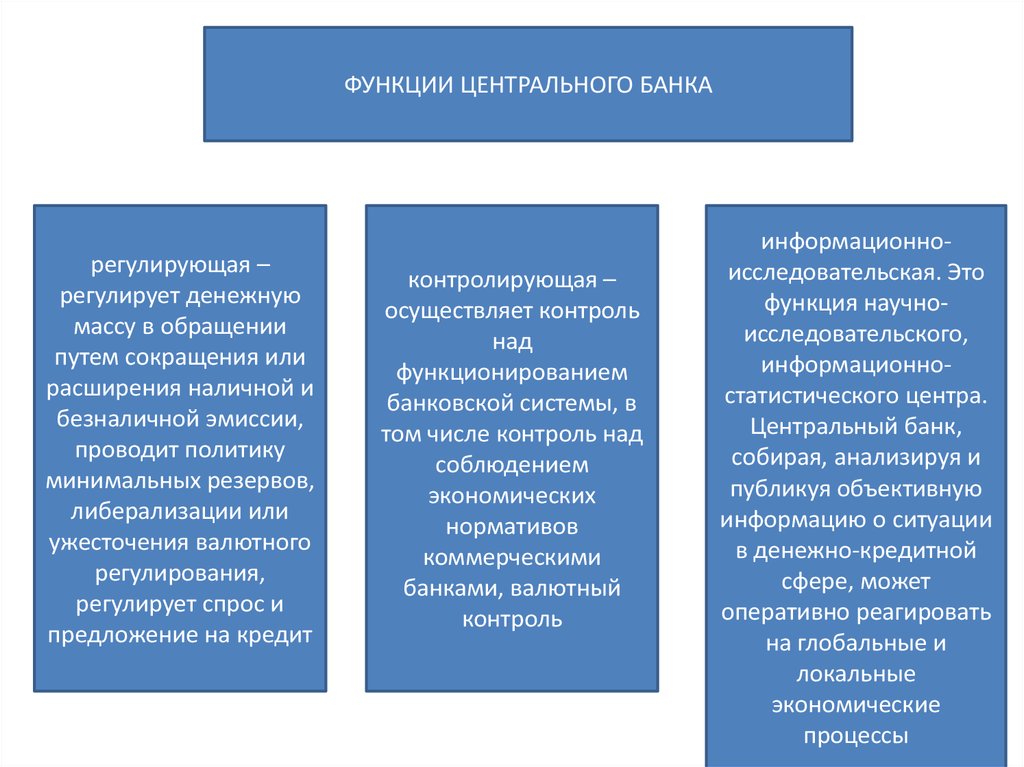

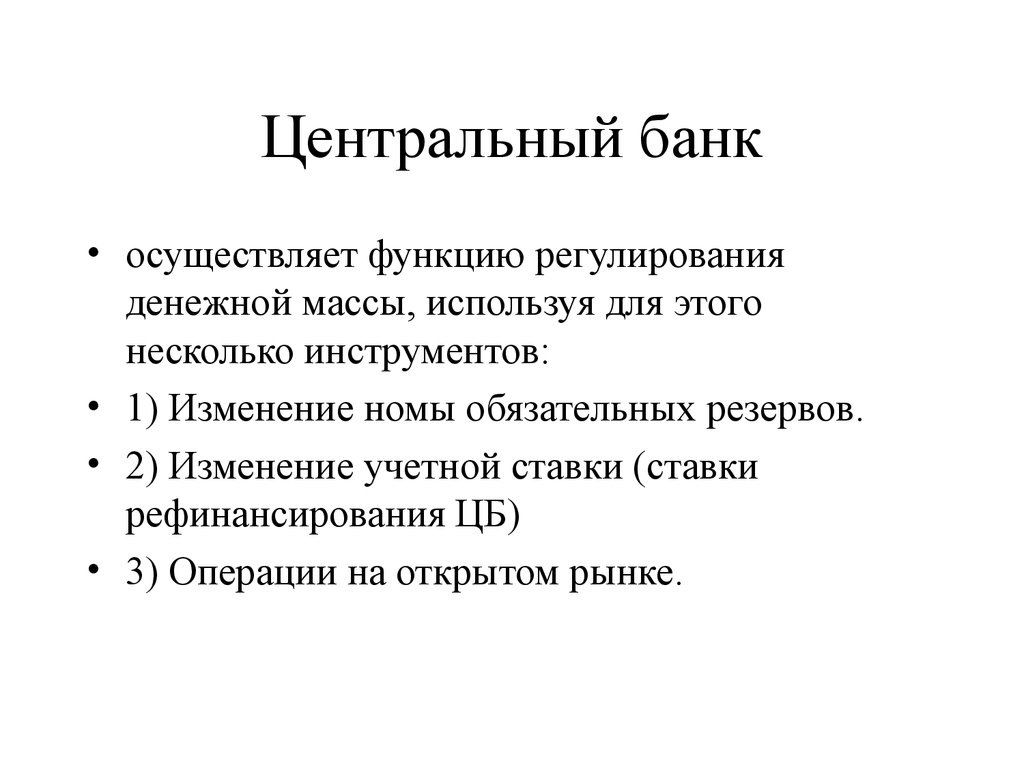

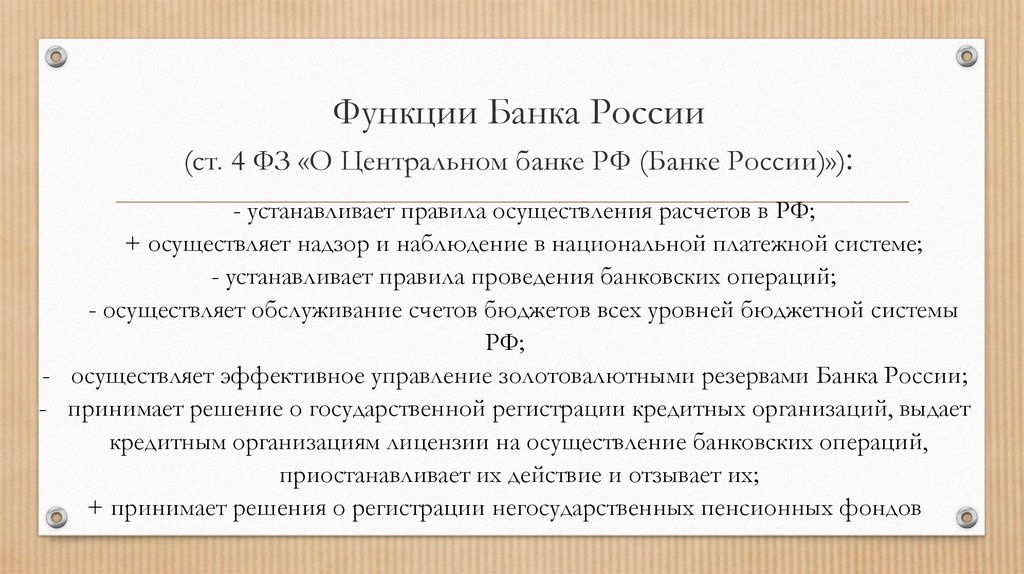

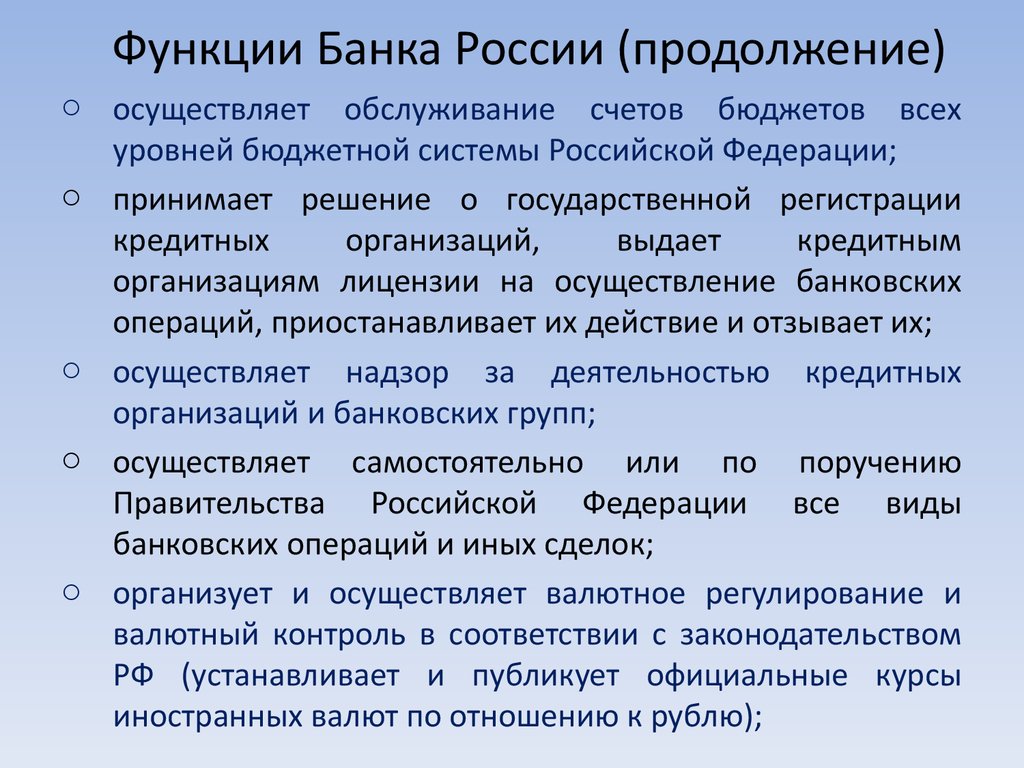

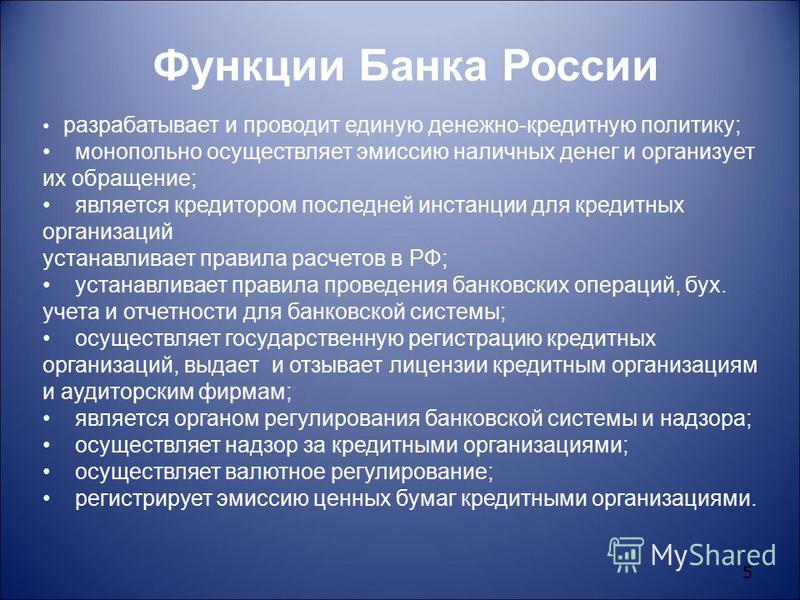

Помимо выше упомянутых функций, он занимается следующим:

- Контролирует инфляцию.

Отсутствие резких скачков цен, стабильный рост экономики, оптимальный уровень инфляции 4% – за все это отвечает Банк. Именно при таких благоприятных условиях бизнес будет развиваться, а граждане могут позволить себе покупать жилье, строить планы на будущее и не бояться, что их накопления в один день станут простыми бумажками.

- Регулирует деятельность организаций финансового сектора.

Сохранность вкладов в банках, контроль деятельности микрофинансовых организаций, паевых фондов, страховых, негосударственных пенсионных фондов и т.д. За все это отвечает Центробанк.

Регулятор создает правила и нормативы, следит за их исполнением, а в случае частых нарушений прекращает деятельность организации.

- Является кредитором для банков.

Вы когда-нибудь задумывались, откуда в банках берутся деньги? Когда они не могут привлечь финансы коммерческой деятельностью или договориться с другими кредиторами, то они обращаются в Банк России. В таком случае он выполняет роль кредитора последней инстанции.

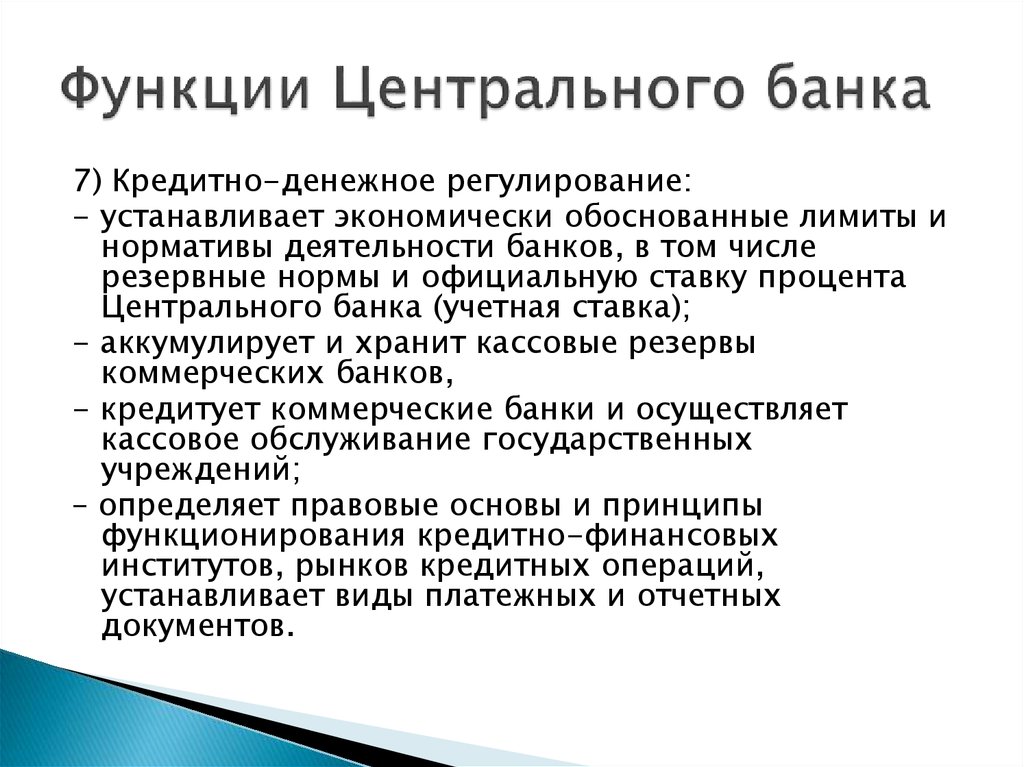

- Формирует кредитно-денежную политику.

О подробностях мы расскажем чуть ниже.

- Следит за качеством финансовых услуг.

Если вы столкнулись с навязыванием ненужных банковских услуг или с любой другой несправедливостью (например, вам безосновательно отказали в обслуживании), то вы можете оставить жалобу в онлайн-приемной Центрального банка.

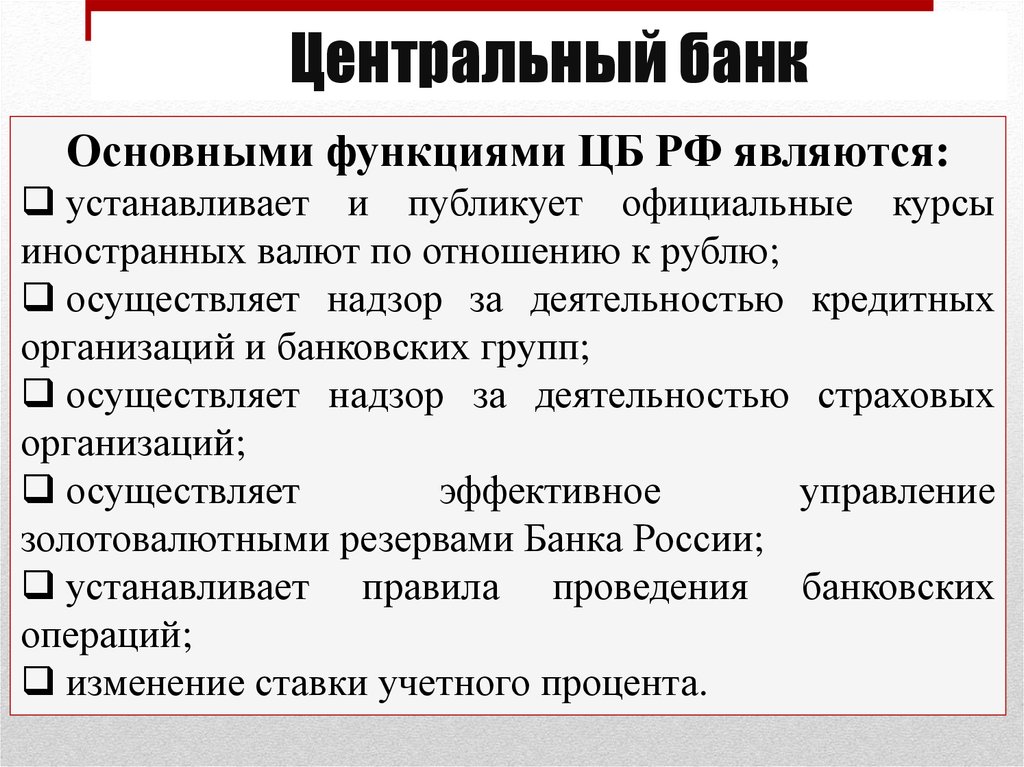

- Устанавливает ключевую ставку, регулирует курс рубля, распоряжается золотовалютными запасами, делает прогнозы на будущее, выплачивает госдолг и многое другое.

Это основные функции. На деле у Банка России их гораздо больше, ведь помимо независимой деятельности он ведет вместе с Правительством работу, которая добавляет еще больше полномочий.

Деятельность ЦБ регулируется Федеральным законом «О Центральном банке Российской Федерации (Банке России)» N 86-ФЗ.

В России эволюция банка насчитывает не одну сотню лет.

- 1769 – утверждение Государственного ассигнационного банка. Согласно указу, его главными задачами были создание ассигнаций (вспомогательных бумажных денежных средств) и их обмен на серебряный рубль.

- 1818 – Государственный коммерческий банк. Утвержден Александром I в ходе банковской реформы 1817 года. Цель – стимулирование и укрепление частных кредитов для дальнейшего развития торговли, сельского хозяйства и промышленности.

- 1860 – Государственный банк Российской Империи. Появился в ходе реорганизации Государственного коммерческого банка. Помимо укрепления системы кредитования он должен был, в первую очередь, финансировать казну, а также устранить казенные банки, оставшиеся еще с предыдущей реформы.

- 1917 – Народный банк РСФСР. Именно так стал называться главный банк страны после Октябрьской революции.

- 1922 – Государственный банк СССР. Главный банк Советского Союза, занимался эмиссией, расчетами и кассовым обслуживанием населения, а также кредитованием и финансированием предприятий.

- 1991 – начал существование Банк России в привычном нам виде.

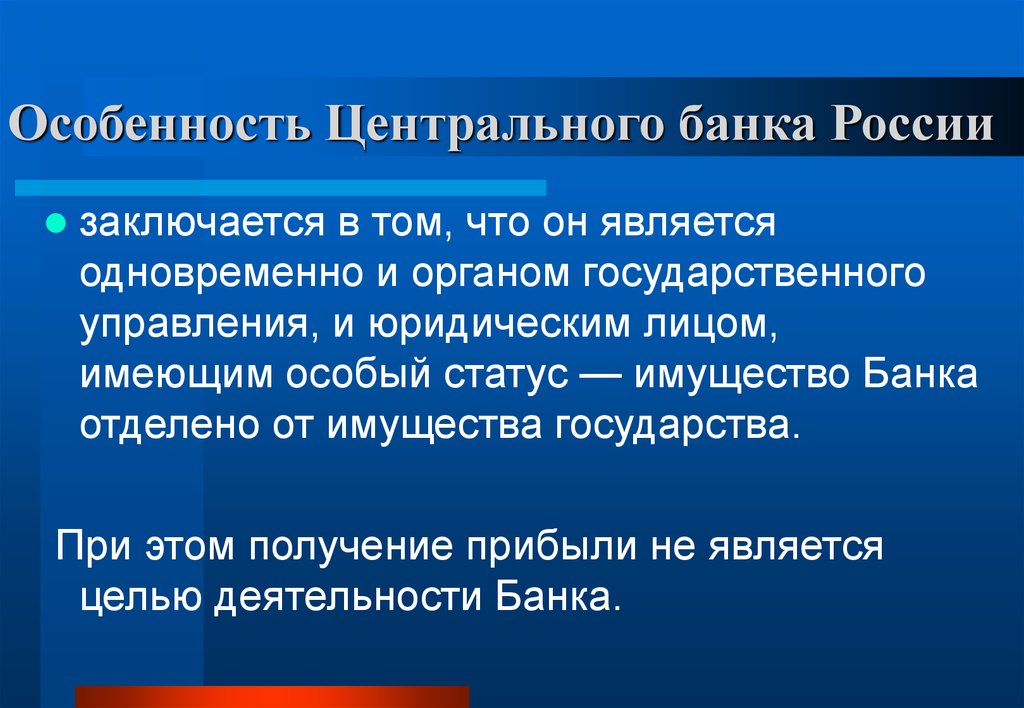

На первый вопрос можно ответить без труда: он зарегистрирован в Москве. А вот на второй однозначного ответа нет, т.к. ситуация не совсем стандартная.

Хоть Банк России – это государственное учреждение, но утверждать, что он принадлежит государству, неправильно. По факту это независимая организация, ведь ни один другой государственный орган без предварительного одобрения не может пользоваться его капиталом, а это все высоколиквидные активы (т.е. золотовалютные резервы) страны.

По факту это независимая организация, ведь ни один другой государственный орган без предварительного одобрения не может пользоваться его капиталом, а это все высоколиквидные активы (т.е. золотовалютные резервы) страны.

Также есть еще несколько нюансов, которые только подчеркивают двойственное положение Центробанка:

- Он зарегистрирован в качестве юридического лица. Существуют организационно-правовые формы, которые определяют порядок работы для юрлиц (закрытое акционерное общество, фонд, потребительский кооператив и т.д.). А Банк России является единственным юрлицом, у которого этой формы нет.

- Чтобы подчеркнуть независимый от государства статус, он не входит ни в одну ветку власти. Напомним, в России их три: законодательная, исполнительная и судебная. И все органы власти принадлежат одной из них.

- Работа Центрального банка не зависит от государства точно так же, как и работа правительства от ЦБ.

- Но если в стране приняты соответствующие федеральные законы или другие соглашения, то регулятор может взять на себя заботу и финансово «помочь» государству.

- ЦБ может получать прибыль. Например, от продажи ценных бумаг или памятных монет. По закону, 75% доходов направляются в бюджет страны.

- Несмотря на то, что совет директоров принимает независимые решения, он регулярно сотрудничает с Министерством Финансов и другими ведомствами, а также принимает во внимание текущую ситуацию в стране.

- Организация ежегодно отчитывается Госдуме о результатах работы, а также проводит обсуждения по предстоящим направлениям и предполагаемым результатам кредитно-денежной политики.

Итог: несмотря на независимость Центробанка, он все же подчиняется некоторым структурам власти и активно взаимодействует с ними в работе.

Структура управления ЦентробанкаПост главы Банка России с 2013 года занимает Эльвира Сахипзадовна Набиуллина. Срок полномочий длится 5 лет. Кандидатуру главы предлагает Президент РФ, а рассмотрением и утверждением занимается Государственная Дума.

Срок полномочий длится 5 лет. Кандидатуру главы предлагает Президент РФ, а рассмотрением и утверждением занимается Государственная Дума.

Помогают Эльвире Сахипзадовне 11 заместителей. Помимо них, у нее есть подразделения прямого подчинения.

Центробанк, в свою очередь, находится под управлением Совета директоров. Он состоит из 14 участников, которые не принадлежат ни к какой партии или сторонней организации. То есть это люди, которые работают только в Центробанке.

Сначала кандидатов в Совет предлагает председатель Госдумы. Затем, после обсуждения с президентом, Дума назначает состав управления.

Совет директоров определяет уровень ключевой ставки, а также направление финансового сектора. Именно от него зависят правила, по которым будут работать банки, а также характер монетарной политики.

Национальный финансовый совет (НФС). От лица Центробанка в него входит только его глава. Остальными участниками являются представители:

- Совета Федерации;

- Госдумы;

- Правительства России;

- Президента РФ.

Полный состав насчитывает 12 человек. Их заседание происходит раз в три месяца.

НФС занимается:

- изучает годовую отчетность;

- утверждает бюджет регулятора;

- обсуждает направления по кредитно-денежной политике, а также возможности развития банковской системы.

Иными словами, НФС является наблюдательным органом, функция которого скорее надзорная, т.к. повлиять на работу в глобальном плане не может.

Представьте два государства. В одном очень тяжелая финансовая ситуация: из-за высокой инфляции доходы людей обесценились, и население может едва позволить себе купить вещи первой необходимости. Иными словами, денег нет, и все дорого. Страна находится буквально на грани.

А во втором – ситуация кардинально противоположная: денег настолько много, что производство товаров сокращается – оно становится просто невыгодным. И складывается парадокс: покупательская способность вырастает, но купить на эти деньги просто нечего. А это, в свою очередь, тормозит экономический рост.

А это, в свою очередь, тормозит экономический рост.

Избежать первой и второй ситуации призвана денежно-кредитная политика (ДКП). По-другому ее называют монетарной.

ДКП призвана контролировать инфляцию и поддерживать ее на оптимальном уровне. В нашей стране идеальным показателем считается 4% – цифра выше или ниже будет негативно сказываться на экономике.

Это главный принцип “таргетированной” (с английского target – цель) политики: когда действия регулятора направлены на достижение установленной планки (или цели).

При такой работе основной инструмент ДКП – это ключевая ставка. А валютный курс отпущен в свободное плавание, т.е. Банк России не устанавливает его вручную и никак не вмешивается в его изменение (кроме чрезвычайных случаев).

Что такое ключевая ставка и на что она влияетРаз уж мы упомянули ключевую ставку (КС), то расскажем немного о ней. Тем более, она тесно связана с денежно-кредитной политикой.

Напомним, что КС – это процент, под который банки берут в кредит деньги у Центробанка, а также открывают депозиты.

Почему именно с ее помощью регулятор контролирует инфляцию?

Дело в том, что уровень ставки делает ваши деньги в буквальном смысле дороже или дешевле.

Например, при высокой ставке проценты по кредитам дорожают. Но при этом и проценты по вкладам тоже. Поэтому в такой ситуации компании и население берут меньше кредитов, но вместе с этим открывают больше депозитов, чтобы не только сохранить деньги, но и заработать на этом.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 8,7% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Таким образом, люди меньше покупают, цены перестают расти, и замедляется инфляция.

И, наоборот, при низкой КС деньги дешевеют, и ситуация становится противоположной: ставки на кредиты и вклады низкие, соответственно люди склонны больше тратить, чем откладывать. А чем больше средств тратит население, тем выше становится спрос на предметы, следом за этим растут цены и инфляция.

А чем больше средств тратит население, тем выше становится спрос на предметы, следом за этим растут цены и инфляция.

Именно этот принцип использует регулятор, когда встает вопрос о снижении или повышении уровня инфляции.

Как ЦБ влияет на жизнь гражданЕсли вы дочитали статью до этого пункта, то уже сможете сделать вывод самостоятельно. Но давайте вместе подытожим.

- Регулирование инфляции влияет на общее благосостояние граждан страны. Если вы думаете, что при отсутствии кредита или ипотеки ключевая ставка вас никак не касается, то это не так. От нее зависит многое. При этом следует помнить, что результаты бывают видны не сразу, а через какое-то время. Ставку могут поднять на полпункта, а рост цен вы заметите только через пару недель.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит по ставке 6,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки», и мы вернем все проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

- Главная задача всей деятельности регулятора – сделать рост цен предсказуемым, а экономику стабильной. Благодаря этому вы сможете купить жилье, строить планы на будущее, а компании будут наращивать производства и прибыль. Товаров станет больше, цены на них будут доступны. В целом, возникнет благоприятная финансовая обстановка в стране.

- Даже если вы не собираетесь брать кредит, вы все равно пользуетесь хотя бы одним из финансовых продуктов: страхование, вклад, рассрочка или даже простая оплата картой на кассе магазина. Стабильная работа всех этих сервисов зависит от деятельности Банка России.

- Все мы хотим получать качественное обслуживание, когда дело касается наших денег. Открывая депозит или подписывая договор с брокером, клиенту важна надежность компании.

Именно Центробанк рассматривает жалобы людей на недобросовестных работников финансовой сферы и принимает соответствующие меры.

Именно Центробанк рассматривает жалобы людей на недобросовестных работников финансовой сферы и принимает соответствующие меры.

Делая экономику стабильнее и прозрачнее, Центральный банк укрепляет и страну. А это влияет на жизнь каждого из нас.

Можно ли обойтись совсем без ЦентробанкаВопрос с подвохом. Мы ответим: скорее нет, чем да.

Современному государству с развитой банковской системой, с рынком ценных бумаг и активной внешней торговлей просто не обойтись без регулирующего органа.

На это есть несколько причин:

- Как бы слаженно ни работали банки, рано или поздно может возникнуть ситуация, когда в запасах не останется ликвидов, или их станет недостаточно для обслуживания клиентов. Поэтому им нужен один большой кредитор, который поможет избежать подобных проблем. Ведь даже временный дефицит средств может вызвать панику среди населения.

- Любой банк – сложная структура, которая должна функционировать по четким законам.

Нужно это не только для порядка внутри самих организаций, но и для защиты клиентов. Для этого члены ведомства и разрабатывают правила, которые защищают средства граждан.

Нужно это не только для порядка внутри самих организаций, но и для защиты клиентов. Для этого члены ведомства и разрабатывают правила, которые защищают средства граждан. - Вы никогда не задумывались, почему в каждой стране есть своя единая валюта? Это тоже заслуга центральных банков. Именно монетарная политика устанавливает платежеспособность национальной валюты на территории страны. Т.е. расплачиваться можно только ей.

- И, наконец, Банк России поддерживает благосостояние граждан, о чем мы неоднократно уже упоминали в ходе статьи. Он выстраивает свою политику, ориентируясь на особенности и потребности страны.

Но в каждом правиле есть исключения. В мире существует несколько стран, где нет центральных банков. Речь идет о так называемых карликовых государствах, например, Ватикан, Монако, Лихтенштейн, Мальта и т.д.

Особенность состоит в том, что их экономика весьма ограничена, а это накладывает ограничения и на ДКП. Внутри таких стран нет своих национальных банков или рынка ценных бумаг. У них даже отсутствует экспорт, а основной упор делается на туризм. Поэтому наличие отдельного центробанка просто не имеет смысла – он не сможет полноценно работать в таких условиях.

Внутри таких стран нет своих национальных банков или рынка ценных бумаг. У них даже отсутствует экспорт, а основной упор делается на туризм. Поэтому наличие отдельного центробанка просто не имеет смысла – он не сможет полноценно работать в таких условиях.

Поэтому они пользуются “услугами” государств, внутри которых находятся. Например, Банк Италии печатает купюры для Ватикана. А другие государства просто переходят на иностранную валюту, например на доллар.

Центральный банк – одна из эволюционных ступеней развития экономики. Чем глобальнее становится мир, чем больше финансовых операций совершается каждый день, тем более необходимым становится наличие регулятора.

Есть ли аналогичные структуры в других странахМы уже выяснили, что сложно представить современную страну без собственного Центрального банка. Но несмотря на то, что цели у регуляторов примерно одинаковые, все они устроены по-разному.

Банк Англии в ЛондонеИх основное отличие состоит в том, насколько центральный банк той или иной страны зависит от государства.

Есть банки, где весь капитал принадлежит государству: Великобритания, Россия, Германия, Нидерланды, Франция и т.д.

А в таких странах, как США и Италия, 100% активов центральных банков принадлежат акционерам. Это могут быть банки-участники Федеральной резервной системы (аналог Центробанка) Америки. А в случае Италии – банки и страховые компании.

Есть государства, где капитал регулятора поделен между акционерами и государством частично. Например, Япония: 55% средств приходятся на государство, а остальные 45% поделены между частными инвесторами.

Центральные банки могут отличаться по многим факторам. Один из самых интересных из них – то, как назначают главу.

Например, в Германии, Великобритании, Дании, России и т.д. кандидатов предлагает правительство. В Италии – наоборот, главу назначает совет Центробанка, и политики не принимают в этом никакого участия.

Несмотря на многие различия, миссия Центральных банков всех стран одна: создать максимально благоприятную финансовую обстановку для граждан и обеспечить достойный уровень жизни.

404 Cтраница не найдена

Версия для слабовидящих Вход на сайт Версия для слабовидящих Вход на сайт

Чукотский северо-восточный

техникум посёлка Провидения

- О техникуме

- Сведения об образовательной организации

- Образовательная организация

- Аккредитация

- Руководство

- Преподаватели

- Сотрудники

- История

- Документы

- Устав

- Библиотека и Библиотечно-информационная система

- Контакты

- Новости

- Лицензии

- Фотогалерея

- Объявления

- Газета «Роза Ветров»

- Дорожная безопасность

- Антикоррупционное просвещение

- Центр коллективного доступа

- Финансовая грамотность

- Наставничество

- Общественное питание

- Воспитательная работа

- Абитуриентам

- Приемная комиссия

- Документы и справки

- Правила и условия приема

- Питание

- Общежития

- Студенческая жизнь

- Студентам

- Учебные материалы

- Оплата обучения

- Документы и справки

- Студенческая жизнь

- Спортивная жизнь

- Расписание занятий

- Выпускникам

- Справочные системы

- МЦПК

- Контакты

- Обращения граждан

- Обращения граждан

- Личный прием граждан

- Письменное обращение

- Электронная приемная

- Проверить статус обращения

- Порядок рассмотрения обращений

- Порядок обжалования

- Обзор обращений граждан

- Ответы на обращения, затрагивающие интересы неопределенного круга лиц

- Правовое регулирование

- Онлайн запись

- ССТВ

- Главная

- ›

- О техникуме

- ›

- Финансовая грамотность

О ФРС: введение в Центральный банк США

Пропустить верхнюю навигацию

Федеральная резервная система — центральный банк США. Как центральный банк страны, он выполняет пять ключевых функций в интересах общества, чтобы способствовать оздоровлению экономики США и стабильности финансовой системы США.

Как центральный банк страны, он выполняет пять ключевых функций в интересах общества, чтобы способствовать оздоровлению экономики США и стабильности финансовой системы США.

сотрудниками Федерального резервного банка Сент-Луиса

Федеральная резервная система (иногда называемая «ФРС») является центральным банком Соединенных Штатов.

Как поясняется в обзоре Федерального резервного банка Сент-Луиса «In Plain English»,

«Центральный банк» — это название, данное основному денежно-кредитному органу страны. На национальный центральный банк обычно возлагается ряд обязанностей, включая определение денежной массы, надзор за банками, предоставление банковских услуг правительству, кредитование банков во время кризисов, а также содействие защите прав потребителей и развитию общества.

Федеральная резервная система выполняет пять ключевых функций в интересах общества для поддержания здоровья экономики США и стабильности финансовой системы США:

- проводит денежно-кредитную политику страны;

- способствует стабильности финансовой системы;

- способствует безопасности и надежности отдельных финансовых учреждений;

- способствует безопасности и эффективности платежно-расчетной системы; и

- способствует защите прав потребителей и развитию общества

Вместо единого центрального банка создатели Закона о Федеральной резервной системе предусмотрели «систему» центрального банка с тремя основными характеристиками: (1) центральный управляющий совет, (2) децентрализованная операционная структура региональных резервных банков и (3) сочетание общественных и частных характеристик. Вот почему Федеральная резервная система состоит из нескольких частей, которые вместе служат центральным банком Соединенных Штатов. Эта система состоит из трех основных субъектов: Совета управляющих, резервных банков и Федерального комитета по открытым рынкам (FOMC). Узнайте больше о структуре Федеральной резервной системы.

Вот почему Федеральная резервная система состоит из нескольких частей, которые вместе служат центральным банком Соединенных Штатов. Эта система состоит из трех основных субъектов: Совета управляющих, резервных банков и Федерального комитета по открытым рынкам (FOMC). Узнайте больше о структуре Федеральной резервной системы.

Федеральная резервная система предназначена для того, чтобы быть независимой, но также работает вместе с другими учреждениями, которые играют роль в национальной экономике и банковской системе, такими как Казначейство, Министерство труда, FDIC и другие.

Структура и обязанности ФРС со временем менялись по мере того, как менялась экономика и наше понимание экономики. Но от первоначального Закона о Федеральной резервной системе до Закона о банках 1935 года и до сегодняшнего дня ФРС работала над продвижением здоровой экономики. Узнайте больше о работе ФРС в Разъяснения ФРС , , подготовленные Советом управляющих, или покопайтесь в объяснении «На простом английском языке» от группы экономического образования ФРБ Сент-Луиса.

Написано 13 сентября 2021 г. См. отказ от ответственности.

История Федеральной резервной системы

О

Наши авторы

Условия использования

Политика конфиденциальности

Карта сайта

Функции центральных банков: введение и важность

Вы никогда не можете напрямую взаимодействовать с центральным банком в своей жизни. Однако центральный банк косвенно играет решающую роль в вашей повседневной жизни. Снижая процентные ставки для стимулирования экономики, центральный банк может привести к более высокому уровню инфляции и заставить вас платить больше за товары и услуги, которые вы потребляете. Хотите узнать больше о важности центрального банка? Читать дальше!

Роль центрального банка

Вы можете найти центральный банк почти в каждой стране. Европейский центральный банк, Федеральная резервная система, Банк Японии и Банк Англии являются наиболее известными центральными банками в мире. В любых обстоятельствах цель, которая движет деятельностью учреждения, является ключевым отличием между частным банком и центральным банком.

Частные банки являются коммерческими предприятиями, которые предоставляют финансовые услуги корпорациям и частным лицам.

Деятельность центральных банков направлена на то, чтобы влиять на поведение других финансовых учреждений, таких как банки и посредники. Хотя центральные банки получают прибыль, прибыль не является движущей силой их операций.

Некоторые центральные банки изначально были коммерческими предприятиями, которые начали функционировать для поддержания стабильности финансового рынка; например, Банк Англии, основанный в 1694 г., стал публичным в 1946 г. Кроме того, в Соединенных Штатах Америки название центрального банка Федеральной резервной системы было создано в 1919 г.13. Их коммерческая направленность изменилась, и теперь они стали играть неофициальную роль в том, что сейчас признано денежно-кредитной политикой. Центральные банковские учреждения были основаны в странах, где их раньше не было, поскольку правительства стали более активно заниматься денежно-кредитной политикой.

Центральные банки являются государственными организациями, которым поручено формулировать денежно-кредитную политику, действовать в качестве банков для правительства и других банкиров, выступать в качестве кредитора последней инстанции и контролировать внутреннюю банковскую систему с финансовым предложением и процентной ставкой.

Пять функций центрального банка: поддержание макроэкономической стабильности, кредитор последней инстанции для финансовой стабильности, роль банка для правительства, осуществление денежно-кредитной политики и регулирование финансового сектора.

Местопребывание Европейского центрального банка во Франкфурте, Pixabay

Функция центрального банка в макроэкономике: m

поддержание макроэкономической стабильности поддержка экономических целей правительства, таких как рост и занятость. Цель правительства по инфляции, которая в настоящее время составляет 2% от индекса потребительских цен, используется для установления мандата на стабильность цен, а не нулевой инфляции (ИПЦ). В мандате подчеркивается важность ценовой стабильности для обеспечения макроэкономической стабильности и создания оптимальных условий для долгосрочного роста производства и занятости.

В мандате подчеркивается важность ценовой стабильности для обеспечения макроэкономической стабильности и создания оптимальных условий для долгосрочного роста производства и занятости.

Необходимо учитывать понятие макроэкономической стабильности и связанное с ним понятие макроэкономических показателей. Стабильный рост, занятость, разумный уровень цен и устойчивость текущего счета платежного баланса — все это примеры макроэкономической стабильности . Степень, в которой эти желательные цели достигаются, может оценить макроэкономические показатели.

Чтобы узнать больше о различных показателях макроэкономических показателей, ознакомьтесь с нашей статьей об экономических показателях.

Функции центральных банков: кредитор последней инстанции (для финансовой стабильности) Финансовая стабильность может быть достигнута, если центральный банк выступает в качестве кредитора последней инстанции для банковской системы, а также если центральный банк осуществляет надзор и регулирование финансовая система. Функция кредитора последней инстанции является общей чертой центральных банков во всем мире.

Функция кредитора последней инстанции является общей чертой центральных банков во всем мире.

Обычно характеризуется готовностью центрального банка предоставлять кредиты платежеспособным банкам с краткосрочными проблемами ликвидности. Цель центрального банка в предоставлении этих денег, хотя и за определенную плату, состоит в том, чтобы защитить вкладчиков и, в худшем случае, избежать системного финансового краха.

Федеральная резервная система выдала несколько краткосрочных экстренных кредитов, чтобы поддерживать работу финансовой системы во время паники, вызванной биржевым крахом 1987 года, когда цены на акции в США значительно упали в определенный день. Готовность ФРС предоставлять краткосрочные кредиты по мере необходимости в период, когда банковская и финансовая системы находились в состоянии стресса, является примером роли центрального банка, выступающего в качестве кредитора последней инстанции для обеспечения финансовой стабильности.

Дополнительные функции Регулирование выпуска банкнот, функционирование в качестве банка банкиров, функционирование даже в качестве государственного банка, продажа и покупка валюты для воздействия на обменный курс, а также взаимодействие с иностранными центральными банками и международными организациями являются второстепенными функциями центральных банков.

Банки, как и физические лица, имеют счета в центральном банке. Центральный банк выполняет функции банка правительства. Правительство страны, такой как Англия, имеет открытый банковский счет в Банке Англии.

Позиция банка как банкира правительства, с другой стороны, сильно ослабла. Управление долга (DMO) выпускает долговые обязательства от имени казначейства с 1998 года. В 2000 году оно взяло на себя ответственность за выдачу казначейских векселей и удовлетворение потребностей правительства в краткосрочной ликвидности.

Банк Англии, Pixabay

Осуществление денежно-кредитной политики Основная задача центральных банков заключается в формулировании денежно-кредитной политики, которая влечет за собой действия (такие как контроль процентных ставок и условий кредита) для воздействия на объем денежной массы в экономике. Эта политика обеспечивает стабильность цен, защищает стоимость национальной валюты, максимально увеличивает занятость и создает условия для долгосрочного роста.

To implement monetary policy in the economy, a central bank has three basic methods:

Altering reserve requirements

Adjusting the bank rate

Open market operations

Центральный банк может использовать резервные требования для увеличения или уменьшения денежной массы. Резервное требование — это соотношение депозитов банка, которое по закону должно храниться в наличных деньгах или на депозите в центральном банке. У банков будет меньше денег для кредитования, если они будут вынуждены сохранять больше резервов. Если банкам будет разрешено хранить меньше наличных вдобавок, у них будет больше денег для раздачи.

Федеральная резервная система приказала банкам сохранить резервы, эквивалентные нулю процентов от первых 14,5 миллионов долларов депозитов: после этого — три процента депозитов до 103,6 миллионов долларов. Наконец, десять частей любой суммы свыше 103,6 млн долларов США, начиная с начала 2015 года.

Наконец, десять частей любой суммы свыше 103,6 млн долларов США, начиная с начала 2015 года.

Банковская ставка — это ставка Центрального банка по отношению к коммерческим банкам, когда они приобретают резервы у центрального банка.

Различные центральные банки используют банковскую ставку по-разному. Использование колебаний курса в качестве сигнала об изменении денежно-кредитной политики имеет давнюю историю. Снижение банковской ставки указывает на то, что центральный банк намерен расширить свою экономическую базу. Резкий скачок банковской ставки говорит о том, что денежно-кредитные условия становятся ужесточенными.

Заимствование у других банков с непредвиденными дополнительными резервами является одним из подходов отдельного банка к компенсации дефицита резервов. Банк, которому не хватает счетов, берет деньги у центрального банка, когда ни один банк в системе не имеет избыточных резервов для кредитования. Это создает рынок денежной базы. Процентная ставка, взимаемая центральным банком, выше межкоммерческой кредитной ставки, чтобы побудить банки брать и предлагать резервы на рынке.

Это создает рынок денежной базы. Процентная ставка, взимаемая центральным банком, выше межкоммерческой кредитной ставки, чтобы побудить банки брать и предлагать резервы на рынке.

Центральный банк покупает или продает государственные активы на открытом финансовом рынке, что известно как операции на открытом рынке. Они являются основным инструментом, который центральные банки используют для контроля размера денежной базы. Центральные банки используют операции на открытом рынке для обеспечения финансовой основы, необходимой для поддержания спроса на деньги и роста продаж по мере расширения экономики. Они обеспечивают необходимую денежную базу для удовлетворения спроса на деньги по заранее установленной процентной ставке центрального банка. Продажа на открытом рынке постоянно увеличивает капитал центрального банка и предложение валюты.

Регулирование финансового сектора Роль центрального банка заключается в том, чтобы гарантировать, что финансовые учреждения выполняют свои операции этично. Для этого центральный банк должен выполнять определенные регулятивные задачи.

Для этого центральный банк должен выполнять определенные регулятивные задачи.

Центральные банки гарантируют депозиты финансовых учреждений до определенного предела. Поскольку центральный банк обеспечивает ставки, он следит за тем, как выручка ограничивает их ответственность.

Центральные банки обязаны следить за рисками. Поэтому регулярно проводите проверки. Коммерческие банки должны гарантировать, что их уровень риска остается в пределах ограничений, установленных центральными банками.

Центральные банки также применяют антидискриминационные правила, чтобы гарантировать, что общественные или расистские мотивы не препятствуют доступу к банковскому кредиту.

Например, в Соединенных Штатах звучали обвинения в том, что банки ограничивали определенные районы, потому что латиноамериканцы и чернокожие составляли основную часть населения в этих районах.

Центральный банк следит за деятельностью финансовых учреждений и выявляет любые конфликты интересов.

Если высшие руководители консультативных советов коммерческих банков выпускают облигации для себя и других предприятий, которыми они управляют, центральный банк может и должен вмешаться, чтобы предотвратить кражу.

Если высшие руководители консультативных советов коммерческих банков выпускают облигации для себя и других предприятий, которыми они управляют, центральный банк может и должен вмешаться, чтобы предотвратить кражу.

Чтобы узнать больше о различных мерах финансового регулирования со стороны Центрального банка, ознакомьтесь с нашей статьей о регулировании финансовой системы.

Государственный контроль над центральным банкомПравительство владеет и контролирует каждый центральный банк. Центральный банк осуществляет надзор за всеми банковскими операциями правительства. Он имеет исключительное право выполнять все банковские обязанности от имени правительства. В результате центральный банк выступает в роли банкира, советника и агента правительства. Однако, в то время как некоторые центральные банки полностью контролируются государством, другие обладают независимостью в некоторых аспектах своей роли.

Независимые центральные банки Некоторые страны решили сделать центральные банки автономными. Экономический аргумент в пользу независимости центрального банка заключается в том, что результат не будет отражать цели политиков после того, как правительства передают денежно-кредитную политику на аутсорсинг независимому центральному банку, а не национальным лидерам. Что касается функций центрального банка, существуют определенные области независимости от правительства:

Экономический аргумент в пользу независимости центрального банка заключается в том, что результат не будет отражать цели политиков после того, как правительства передают денежно-кредитную политику на аутсорсинг независимому центральному банку, а не национальным лидерам. Что касается функций центрального банка, существуют определенные области независимости от правительства:

Юридическая

Financial

Персональный

Цель

Институциональный

Операционные

Сравнение независимых и контролируемых государством центральных банков

Сравнение независимых и контролируемых государством центральных банков Сравнение независимых и контролируемых государством центральных банков лучше всего проводить на основе шести аспектов независимости.

АСПЕКТЫ | Независимые центральные банки | Центральные банки, контролируемые государством |

Юридические | Центральные банки получают отдельные права, позволяющие им присоединяться к международным соглашениям без разрешения правительства. | Правительство должно одобрить юридические вопросы. |

Финансовый | Центральные банки полностью независимы от бюджета, а некоторым даже запрещено кредитовать правительства. | Правительство может занять деньги в любое время. |

Именно Центробанк рассматривает жалобы людей на недобросовестных работников финансовой сферы и принимает соответствующие меры.

Именно Центробанк рассматривает жалобы людей на недобросовестных работников финансовой сферы и принимает соответствующие меры. Нужно это не только для порядка внутри самих организаций, но и для защиты клиентов. Для этого члены ведомства и разрабатывают правила, которые защищают средства граждан.

Нужно это не только для порядка внутри самих организаций, но и для защиты клиентов. Для этого члены ведомства и разрабатывают правила, которые защищают средства граждан. Если высшие руководители консультативных советов коммерческих банков выпускают облигации для себя и других предприятий, которыми они управляют, центральный банк может и должен вмешаться, чтобы предотвратить кражу.

Если высшие руководители консультативных советов коммерческих банков выпускают облигации для себя и других предприятий, которыми они управляют, центральный банк может и должен вмешаться, чтобы предотвратить кражу.