Финансовая грамотность: с чего начать изучение

Финансовая грамотность: с чего начать изучение | Фингуру- Главная

- Развиваем финансовую грамотность

- Порядок в финансах

- Познакомьтесь с ЭОС

- Лекторий

- Контакты

Финансово грамотное поведение – залог спокойствия. Узнайте, что делать, чтобы избежать проблем

Узнайте, что делать, чтобы избежать проблем

Тест «Деньги: как с ними обращаться»

Проверьте, насколько грамотно ваше финансовое поведение и как его исправить, если необходимо

«Hакопи миллион»

Проверьте, сможете ли вы

принять верные финансовые

решения и накопить

виртуальный миллион

Может ли обычный человек получать доход от инвестиций

Разбираемся в инвестициях. Учимся действовать так, чтобы деньги приносили доход, – грамотно и безопасно

Финансы и география

Узнайте, как регион проживания влияет на ваши деньги

Куда приводят

финансовые привычки?

Силу привычки нельзя

недооценивать! Разберитесь,

какие ваши привычки ведут

к успеху, а от каких стоит отказаться

SOS! Кто-то

нарушает мои

права

Без паники! Эксперты ЭОС

в таких случаях

Финансовая грамотность поколений

Что нужно знать о деньгах детям, бабушкам и не только

Что такое финансы?

Их виды, функции и особенности управления

Личный финансовый план

Что это такое, зачем он нужен

и как его составить

Что такое

кредиторская

задолженность?

Объясняем простыми

словами

финансовыми

рисками?

Берем

их под полный

контроль

Как распознать финансовых мошенников

И как защитить от них свои финансы

Мошенники в интернете

Как их обнаружить и избежать обмана

С чего нужно начинать изучение финансовой грамотности – Андрей Ховратов

Тотальное отсутствие финансовой грамотности – одна из острейших проблем в России. Глобальные экономические связи взамен советского устройства – условия, к которым большинство людей просто не были готовы. Никто не учил финансовым отношениям раньше, стоит ли удивляться сложившейся ситуации?

Глобальные экономические связи взамен советского устройства – условия, к которым большинство людей просто не были готовы. Никто не учил финансовым отношениям раньше, стоит ли удивляться сложившейся ситуации?

Первое, на что клюнули россияне – это агрессивная реклама кредитных продуктов. Так что сегодня мечтает избавиться от кредитов чуть ли не каждый второй наш соотечественник. Неумение рассчитать свои финансовые возможности привело к долговой яме тысячи людей.

Так что финансовая грамотность заключается, прежде всего, в неких действиях или бездействиях, умении анализировать финансовое положение и возможности, и на основании этого уже принятие решений.

Содержание

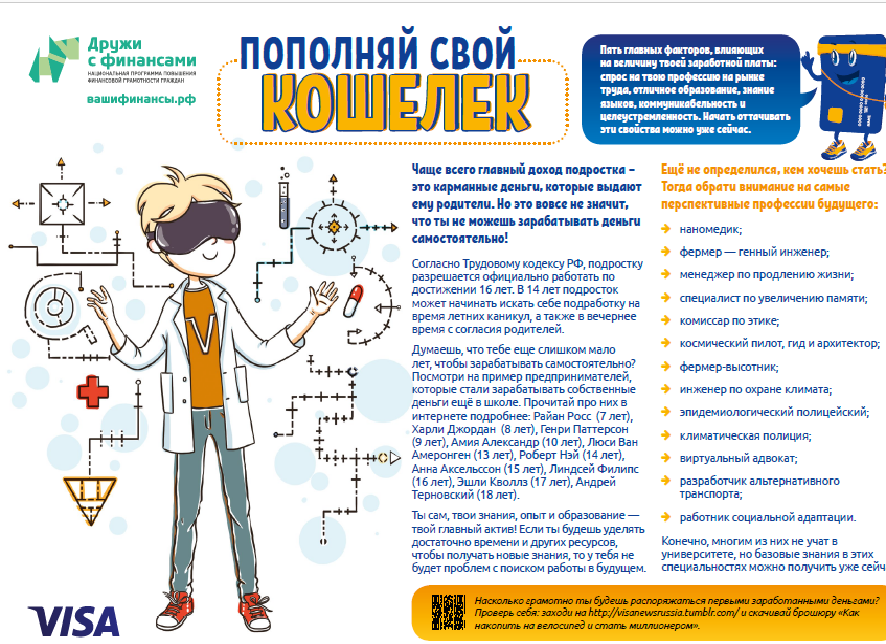

О том, что пора учить обращаться с деньгами со школьной скамьи говорят уже несколько лет. Однако в общеобразовательную программу до сих пор не включена дисциплина, которая бы полноценно справлялась с этой задачей.

Можно назвать единичные образовательные учреждения, которые занимаются внедрением финансовой грамотности, но это, опять же, единичные случаи, а не общая практика.

- Еще одна характерная черта такого обучения заключаются в том, что детей учат, как обращаться с банками, оформлять кредиты, открывать депозиты. То есть, о том, что существуют альтернативные способы получения дохода, те же инвестиции, нет ни слова. Кому выгодно учить поступать действительно разумно в плане финансов?

Большинство людей, дожив до зрелости, так и не научились чему-то дельному, а если и научились, то продираясь через тернии, и совершая ошибки. И хорошо, если осознание необходимости учиться все-таки приходит, ведь многие живут в кредит и без денег до старости.

С чего начать и как продолжить обучение

Вопрос о том, с чего начать обучение финансовой грамотности слишком обширный и более чем субъективный для того чтобы давать конкретный ответ. Существует немало учебных пособий, уроков, лекций и вебинаров, посвященных этой теме. Мы же назовем основные тезисы, освоить которые просто необходимо каждому человеку, вставшему на путь финансового «исправления».

Начните с изменения отношения к деньгам

Почему бы и нет? Если вы до сих под влиянием денег, если они управляют вами, а не наоборот, пора что-то менять в своей жизни.

- Взгляните, знакома ли вам подобная ситуация. Вы получаете деньги и тут же тратите их. До следующей зарплаты нескоро, а денег уже нет, их нужно где-то искать, занимать и так далее. Это и есть вариант, когда деньги как-то управляют человеком, а не наоборот.

А вот если после получения денег вы откладываете часть на резерв, еще часть на финансовую цель, остальное распределяете по категориям расходов, вы начинаете управлять финансами. И с этим связан следующий наш совет.

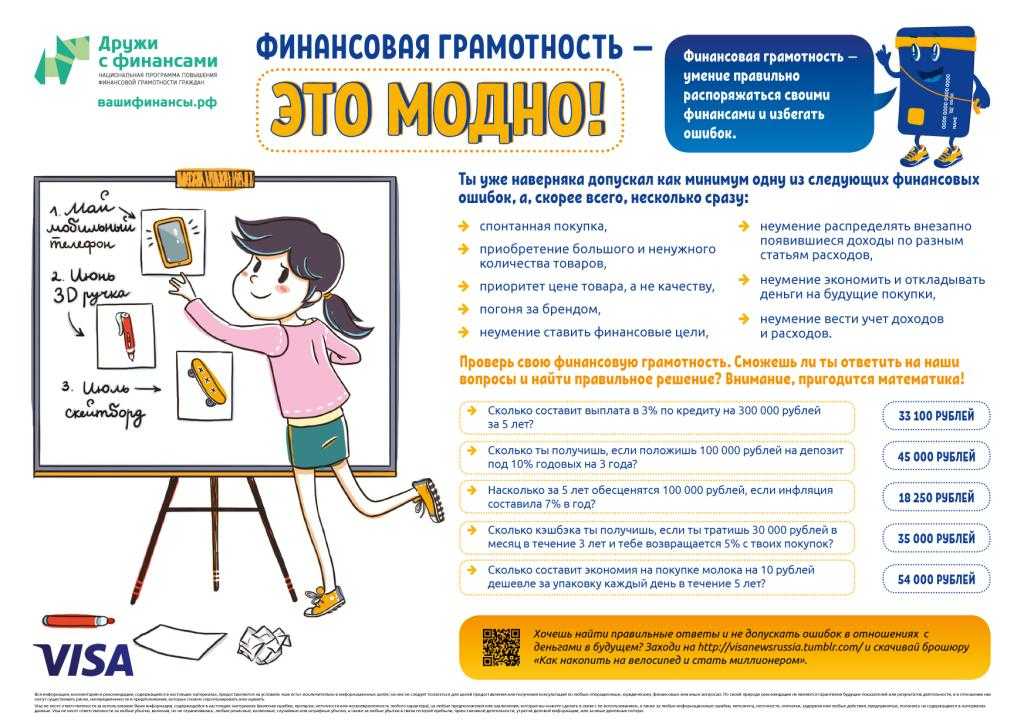

Начните вести бюджет

Если вы представления не имеете, куда и на что уходят ваши деньги, пора начинать вести бюджет.

- Ведение бюджета, контроль над финансовыми потоками, помогает выявить траты, которые вы не замечаете в обычной жизни. В среднем, на незначительные и ненужные вещи уходит порядка 30% бюджета, что, в пересчете на деньги, выливается в неслабую сумму.

О том, как вести бюджет правильно, мы уже говорили. Существует немало способов, как делать это быстро, качественно и удобно. Главное взять за привычку контролировать выбранным способом расходы регулярно.

В дальнейшем ведение бюджета поможет выявить те расходы, от которых вы легко сможете отказаться, а значит, вы сможете высвободить часть средств и направить их, например, на создание накоплений.

Начните откладывать деньги

Одна из основ финансовой грамотности гласит, что деньги нельзя тратить подчистую ежемесячно. То есть, если вы получили зарплату и до следующей получки всю до копейки ее потратили, это неправильно.

Так у вас не остается резервов на случай непредвиденных обстоятельств, вы не имеете возможности совершать крупные покупки без привлечения заемных средств, ведь вы не откладываете ни рубля для этого.

- Жить одним днем, не думая о будущем, стратегия неэффективная. Никто не знает, что нас ждет завтра, так что иметь накопления нужно обязательно.

Умение копить не так сложно. Для этого сразу после получения заработной платы необходимо отложить на отдельный счет некую, заранее установленную сумму. Так можно копить на что-то большое или создавать подушку безопасности, о которой мы поговорим ниже.

Создавайте резерв – подушку безопасности

Наличие подушки безопасности говорит о том, что вы думаете о будущем. Некая сумма в резерве помогает с минимальными потерями пережить непростые времена и выйти из сложных ситуаций достойно.

- 2020 год особенно ярко продемонстрировал, как важно иметь приличную «заначку» на черный день. Когда тысячи людей лишились работы или их заработок был сильно урезан, те, кто имел подушку безопасности, смогли протянуть нужное время.

Соответственно, при отсутствии резерва, любая ситуация, выходящая за рамки привычной, будь то поломка стиральной машины или необходимость обратиться к стоматологу, выбивает из колеи и заставляет занимать и экстренно искать деньги.

Составьте собственный финансовый план

Наверняка, у вас есть крупные финансовые цели, которые вы и не пытаетесь достичь. Кто-то мечтает о квартире, кто-то – о смене авто, а кто-то – о капитальном ремонте в доме. Естественно, такие задачи требуют больших финансовых вложение, а взять их неоткуда.

Чтобы не брать кредитов и не ввязываться в долги, составьте личный финансовый план. Это путь достижения цели на определенный срок. То есть, вы выписываете цель, оцениваете стоимость ее реализации, определяете срок, в течение которого хотели бы достичь желаемого. Далее сумму необходимо поделить на число месяцев в поставленном сроке.

Откладывая эту сумму регулярно, вы сможете собрать капитал, требуемый для реализации задуманного. В свою очередь, если ежемесячная сумма слишком велика, то срок необходимо увеличить.

Изучайте возможности получения дополнительного дохода

Те, кто живет только на одну зарплату, очень рискуют. Как показал тот же 2020 год, даже самая лучшая должность со стабильной зарплатой может оказаться ненадежной. Спросите у тех, кто потерял работу этой весной.

Спросите у тех, кто потерял работу этой весной.

Хорошо, если источников дохода несколько, и некоторые из них пассивные. Пассивный стабильный доход в принципе должен стать идеалом в вашем становлении в качестве финансово грамотного человека.

Вы можете монетизировать свои увлечения, хобби или умения, можете попробовать найти источники пассивного дохода в Интернете, можете продать лишние вещи или сдать в аренду имущество.

И если вам кажется, что вариантов нет, вы ошибаетесь. Кто ищет, тот находит, это касается и дополнительных источников дохода.

Узнайте больше про инвестиции

Инвестирование, хоть и позиционируется как невероятно простой способ заработать сегодня, на самом деле не является таковым. Однако тысячи людей во всем мире выбирают именно инвестиции в качестве способа сохранения и приумножения своего капитала.

И это может быть как традиционная торговля активами на фондовом рынке, так и вложения в альтернативные варианты: недвижимость, бизнес, краудинвестинг и так далее.

Многие люди знают только пару способов «делать из денег деньги». Это банковский депозит и недвижимость со сдачей её в аренду. Мы же рекомендуем идти дальше и узнавать новые варианты, которые могут вам подойти.

Начните обучение бизнесу и финансам

Одними основами финансовой грамотности вам явно не обойтись. Да, вы получаете тем самым фундамент, на котором будете выстраивать свое поведение в дальнейшем. Однако на этом процесс обучения явно не может заканчиваться.

Сегодня можно найти немало прекрасных книг по финансам, в которых буквально «на коленке» рассказываются тонкости правильного обращения с деньгами. Кроме того, вы можете пройти обучение, записаться на курсы, посещать вебинары и практикумы – то есть, выбирать любой из существующих способов учиться и самосовершенствоваться.

Поделиться

Полное руководство по финансовой грамотности

Никогда не поздно начать учиться, но стоит начать с форы. Первые шаги в мир денег начинаются с образования.

Никогда не поздно начать учиться, но стоит начать с форы. Первые шаги в мир денег начинаются с образования.Банковское дело, составление бюджета, сбережения, кредит, долг и инвестирование — вот столпы, лежащие в основе большинства финансовых решений, которые мы будем принимать в своей жизни. В Investopedia у нас есть более 30 000 статей, терминов, часто задаваемых вопросов и видеороликов, посвященных этим темам, и мы потратили более 20 лет на создание и улучшение наших ресурсов, чтобы помочь вам принимать разумные финансовые и инвестиционные решения.

Это руководство — отличное место для начала, и сегодня отличный день для этого. Начнем с финансовой грамотности — что это такое и как она может улучшить вашу жизнь.

Ключевые выводы

- Финансовая грамотность — это способность понимать и использовать различные финансовые навыки.

- Финансовая грамотность в Соединенных Штатах снижается в то время, когда граждане все чаще нуждаются в принятии продуманных и обоснованных решений, чтобы избежать высокого уровня долга и иметь достаточный доход на пенсии.

- Некоторые из основ финансовой грамотности и ее практического применения в повседневной жизни включают банковское дело, составление бюджета, работу с долгами и кредитами, а также инвестирование.

Нажмите «Играть», чтобы узнать, как улучшить свои навыки финансовой грамотности

Что такое финансовая грамотность?

Финансовая грамотность — это способность понимать и использовать различные финансовые навыки, включая управление личными финансами, составление бюджета и инвестирование. Это также означает понимание определенных финансовых принципов и концепций, таких как временная стоимость денег, сложные проценты, управление долгом и финансовое планирование.

Достижение финансовой грамотности может помочь людям избежать принятия неверных финансовых решений и помочь им стать самодостаточными и достичь финансовой стабильности. Ключевые шаги к достижению финансовой грамотности включают в себя обучение тому, как составлять бюджет, отслеживать расходы, выплачивать долги и планировать выход на пенсию. Самообразование по этим темам также включает в себя изучение того, как работают деньги, постановку и достижение финансовых целей, осознание неэтичных/дискриминационных финансовых практик и решение финансовых проблем, с которыми сталкивается жизнь.

Самообразование по этим темам также включает в себя изучение того, как работают деньги, постановку и достижение финансовых целей, осознание неэтичных/дискриминационных финансовых практик и решение финансовых проблем, с которыми сталкивается жизнь.

Важность финансовой грамотности

Тенденции в США указывают на снижение финансовой грамотности американцев. В своем Национальном исследовании финансовых возможностей, которое проводится каждые несколько лет, Управление по регулированию финансовой отрасли (FINRA) предлагает тест из пяти вопросов, который измеряет знания потребителей о процентах, сложных процентах, инфляции, диверсификации и ценах на облигации. В последнем исследовании только 34% прошедших тест правильно ответили как минимум на четыре из пяти вопросов.

Тем не менее принятие обоснованных финансовых решений важнее, чем когда-либо. Возьмем пенсионное планирование: многие работники когда-то полагались на пенсионные планы для финансирования своей пенсионной жизни, а финансовое бремя и принятие решений в отношении пенсионных фондов ложились на компании или правительства, которые их спонсировали. Сегодня немногие работники получают пенсии; вместо этого некоторым предлагается возможность участия в плане 401 (k), который включает в себя решения, которые сами сотрудники должны принимать об уровне взносов и выборе инвестиций. Тем, у кого нет вариантов работодателя, необходимо активно искать и открывать индивидуальные пенсионные счета (IRA) и другие пенсионные счета с налоговыми льготами.

Сегодня немногие работники получают пенсии; вместо этого некоторым предлагается возможность участия в плане 401 (k), который включает в себя решения, которые сами сотрудники должны принимать об уровне взносов и выборе инвестиций. Тем, у кого нет вариантов работодателя, необходимо активно искать и открывать индивидуальные пенсионные счета (IRA) и другие пенсионные счета с налоговыми льготами.

Добавьте к этому увеличивающуюся продолжительность жизни людей (что ведет к более длительному выходу на пенсию), пособия по социальному обеспечению, которых едва хватает на элементарное выживание, сложные варианты медицинского и другого страхования, более сложные сберегательные и инвестиционные инструменты на выбор — и множество вариантов выбора от банков, кредитные союзы, брокерские фирмы, компании, выпускающие кредитные карты, и многое другое. Понятно, что финансовая грамотность необходима для принятия продуманных и обоснованных решений, избегания ненужных долгов, помощи членам семьи в принятии этих сложных решений и получения адекватного дохода на пенсии.

Основы личных финансов

Личные финансы — это то, где финансовая грамотность превращается в индивидуальное принятие финансовых решений. Как вы управляете своими деньгами? Какие сберегательные и инвестиционные инструменты вы используете? Личные финансы — это создание и достижение ваших финансовых целей — будь то владение домом, помощь другим членам вашей семьи, откладывание денег на обучение ваших детей в колледже, поддержка небезразличных вам дел, планирование выхода на пенсию или что-то еще. Среди других тем, он охватывает банковское дело, составление бюджета, управление долгами и кредитами, а также инвестирование. Давайте взглянем на эти основы, чтобы вы начали.

Введение в банковские счета

Банковские счета, как правило, являются первым финансовым счетом, который вы открываете, и необходимы для крупных покупок и жизненных событий. Вот разбивка того, какие банковские счета вам следует рассмотреть и почему они являются первым шагом в создании стабильного финансового будущего.

Зачем мне банковский счет?

Хотя у большинства американцев есть банковские счета, 6% домохозяйств в США до сих пор их не имеют. Почему так важно открыть счет в банке? Потому что это безопаснее, чем держать наличные. Активы, хранящиеся в банке, труднее украсть, и в Соединенных Штатах они обычно застрахованы Федеральной корпорацией страхования депозитов (FDIC). Это означает, что у вас всегда будет доступ к вашим наличным, даже если каждый клиент решит снять свои деньги одновременно.

Многие финансовые операции требуют наличия банковского счета для:

- Использовать дебетовую или кредитную карту

- Использовать платежные приложения, такие как Venmo или PayPal

- Выписать чек

- Использовать банкомат

- Купить или арендовать дом

- Получать зарплату от работодателя

- Получать проценты на свои деньги

Онлайн против традиционных банков

Когда вы думаете о банке, вы, вероятно, представляете себе здание. Это называется физический банк. Многие обычные банки также позволяют вам открывать счета и управлять своими деньгами в Интернете.

Это называется физический банк. Многие обычные банки также позволяют вам открывать счета и управлять своими деньгами в Интернете.

Некоторые банки работают только онлайн и не имеют физических зданий. Эти банки обычно предлагают те же услуги, что и обычные банки, за исключением возможности посетить их лично.

Какой тип банка я могу использовать?

Розничные банки: Это наиболее распространенный тип банков, в которых люди имеют счета. Розничные банки — это коммерческие компании, которые предлагают текущие и сберегательные счета, кредиты, кредитные карты и страхование. У розничных банков могут быть физические, личные здания, которые вы можете посещать или находиться только в сети. У большинства есть и то, и другое. Банковские онлайн-технологии, как правило, продвинуты, и у них часто больше офисов и банкоматов по всей стране, чем у кредитных союзов.

Кредитные союзы: Кредитные союзы предоставляют сберегательные и текущие счета, выдают ссуды и предлагают другие финансовые продукты, как это делают банки. Однако они являются некоммерческими организациями, принадлежащими их членам. Кредитные союзы, как правило, имеют более низкие комиссии и лучшие процентные ставки по сберегательным счетам и кредитам. Кредитные союзы иногда известны тем, что обеспечивают более персонализированное обслуживание клиентов, хотя обычно у них гораздо меньше отделений и банкоматов.

Однако они являются некоммерческими организациями, принадлежащими их членам. Кредитные союзы, как правило, имеют более низкие комиссии и лучшие процентные ставки по сберегательным счетам и кредитам. Кредитные союзы иногда известны тем, что обеспечивают более персонализированное обслуживание клиентов, хотя обычно у них гораздо меньше отделений и банкоматов.

Какие типы банковских счетов я могу открыть?

Есть три основных типа банковских счетов, которые средний человек может захотеть открыть:

- Сберегательный счет: Сберегательный счет – это процентный депозитный счет, открытый в банке или другом финансовом учреждении. По сберегательным счетам обычно выплачивается низкая процентная ставка, но их безопасность и надежность делают их разумным вариантом для сбережения наличных денег на краткосрочные нужды. У них обычно есть некоторые юридические ограничения на то, как часто вы можете снимать деньги, но они, как правило, очень гибкие, поэтому они идеально подходят для создания резервного фонда, откладывания на краткосрочную цель, например, на покупку автомобиля или поездку в отпуск или просто храните дополнительные деньги, которые вам не нужны, на вашем текущем счете.

- Текущий счет: Текущий счет также является депозитным счетом в банке или другом финансовом учреждении, который позволяет вам вносить и снимать средства. Текущие счета очень ликвидны, а это означает, что они позволяют снимать средства в большом количестве в месяц, в отличие от менее ликвидных сберегательных или инвестиционных счетов, хотя проценты по ним практически отсутствуют. Деньги могут быть депонированы в банках и банкоматах, путем прямого депозита или с помощью другого типа электронного перевода. Владельцы счетов могут снимать средства через банки и банкоматы, выписывая чеки или используя дебетовые карты, привязанные к их счетам.

Возможно, вам удастся найти расчетный счет без комиссий. Другие взимают ежемесячные и другие сборы (например, за овердрафт или использование внесетевого банкомата), основанные, например, на том, сколько вы держите на счете или есть ли прямой депозитный чек или платеж по ипотеке с автоматическим снятием средств. учетная запись. Счета Lifeline и второго шанса, доступные в некоторых банках, могут помочь тем, кто испытывает трудности с получением традиционного расчетного счета.

Счета Lifeline и второго шанса, доступные в некоторых банках, могут помочь тем, кто испытывает трудности с получением традиционного расчетного счета. - Высокодоходный сберегательный счет: Высокодоходный сберегательный счет — это еще один тип сберегательного счета, на который обычно выплачивается гораздо более высокая процентная ставка, чем на стандартный сберегательный счет. Компромисс для получения большего процента на ваши деньги заключается в том, что высокодоходные счета, как правило, требуют больших начальных депозитов, больших минимальных остатков и более высоких комиссий.

Возможно, вы сможете открыть высокодоходный сберегательный счет в своем текущем банке, но онлайн-банки, как правило, имеют самые высокие процентные ставки.

Что такое резервный фонд?

Чрезвычайный фонд не является особым типом банковского счета, но может быть любым источником наличных денег, которые вы сэкономили, чтобы помочь вам справиться с финансовыми трудностями, такими как потеря работы, медицинские счета или ремонт автомобиля. Как они работают:

Как они работают:

- Большинство людей используют отдельный сберегательный счет.

- Сумма на счете должна быть достаточной для покрытия расходов за три-шесть месяцев.

- Деньги из резервного фонда должны быть запрещены для оплаты регулярных расходов.

Знакомство с кредитными картами

Вы знаете их как пластиковые карты, которые (почти) все носят в своих кошельках. Кредитные карты — это счета, которые позволяют вам занимать деньги у эмитента кредитной карты и возвращать их с течением времени. За каждый месяц, когда вы не вернете деньги в полном объеме, вам будут начисляться проценты на оставшуюся сумму. Обратите внимание, что некоторые кредитные карты, называемые платежными картами, требуют, чтобы вы полностью оплачивали свой баланс каждый месяц; однако они менее распространены.

В чем разница между кредитными и дебетовыми картами?

Вот разница:

Дебетовые карты снимают деньги прямо с вашего расчетного счета. Вы не можете занимать деньги с помощью дебетовых карт, а это означает, что вы не можете потратить больше наличных, чем у вас есть в банке. А дебетовые карты не помогут вам создать кредитную историю и кредитный рейтинг.

Вы не можете занимать деньги с помощью дебетовых карт, а это означает, что вы не можете потратить больше наличных, чем у вас есть в банке. А дебетовые карты не помогут вам создать кредитную историю и кредитный рейтинг.

Кредитные карты позволяют занимать деньги и не снимать наличные с вашего банковского счета. Это может быть полезно для крупных, неожиданных покупок, но наличие остатка, то есть невыплата полностью денег, которые вы заняли, каждый месяц означает, что вы будете должны проценты эмитенту кредитной карты. Фактически, по состоянию на первый квартал 2022 года американцы имели задолженность по кредитным картам на сумму около 840 миллиардов долларов. Поэтому будьте очень осторожны, тратя больше денег, чем у вас есть, потому что долги могут быстро накапливаться и со временем превращаться в снежный ком.

С другой стороны, разумное использование кредитной карты и своевременная оплата счетов по кредитной карте поможет вам создать кредитную историю и хороший кредитный рейтинг. Важно создать хороший кредитный рейтинг не только для того, чтобы претендовать на лучшие кредитные карты, но и потому, что вы получите более выгодные процентные ставки по автокредитам, персональным кредитам и ипотечным кредитам.

Важно создать хороший кредитный рейтинг не только для того, чтобы претендовать на лучшие кредитные карты, но и потому, что вы получите более выгодные процентные ставки по автокредитам, персональным кредитам и ипотечным кредитам.

Что такое годовых?

APR означает годовую процентную ставку. Это сумма процентов, которую вы должны выплатить эмитенту кредитной карты на любой невыплаченный остаток. Вы должны обратить пристальное внимание на этот номер при подаче заявки на кредитную карту. Более высокое число может стоить вам сотен или даже тысяч долларов, если со временем у вас будет большой баланс. Средняя годовая ставка сегодня составляет около 20%, но ваша ставка может быть выше, если у вас плохой кредит. Процентные ставки также имеют тенденцию варьироваться в зависимости от типа кредитной карты.

Какую кредитную карту выбрать?

Кредитные баллы оказывают большое влияние на ваши шансы на одобрение кредитной карты. Понимание того, в какой диапазон попадает ваша оценка, может помочь вам сузить варианты при выборе карт, на которые вы можете подать заявку. Помимо вашего кредитного рейтинга, вам также необходимо решить, какие льготы лучше всего соответствуют вашему образу жизни и привычкам расходов.

Помимо вашего кредитного рейтинга, вам также необходимо решить, какие льготы лучше всего соответствуют вашему образу жизни и привычкам расходов.

Если у вас никогда раньше не было кредитной карты или у вас плохая кредитная история, вам, вероятно, придется подать заявку на получение кредитной карты с обеспечением или субстандартной кредитной карты. Воспользовавшись одним из них и своевременно погасив кредит, вы можете повысить свой кредитный рейтинг и получить право на кредит по более выгодным ставкам.

Если у вас хороший кредит, вы можете выбрать один из множества типов кредитных карт, таких как:

- Премиальные карты для путешествий. Эти кредитные карты предлагают баллы, которые можно обменять на путешествия, включая авиабилеты, отели и аренду автомобилей, за каждый потраченный доллар.

- Кэшбэк карты. Если вы не часто путешествуете или не хотите иметь дело с конвертацией баллов в реальные привилегии, вам лучше всего подойдет карта с кэшбэком.

Каждый месяц вы будете получать небольшую часть ваших расходов обратно наличными или в качестве кредита к вашей выписке.

Каждый месяц вы будете получать небольшую часть ваших расходов обратно наличными или в качестве кредита к вашей выписке. - Карты перевода баланса. Если у вас есть остатки на других картах с высокими процентными ставками, перевод вашего остатка на кредитную карту с более низкой процентной ставкой может сэкономить вам деньги и улучшить вашу кредитную историю.

- Карты с низкой годовой процентной ставкой или без нее. Если вы регулярно переносите остаток из месяца в месяц, переход на кредитную карту с низкой годовой процентной ставкой или вообще без нее может сэкономить вам сотни долларов в год на выплате процентов.

Помните о своей защите в соответствии с Законом о равных кредитных возможностях. Изучите кредитные возможности и доступные процентные ставки и убедитесь, что вам предложат лучшие ставки для вашей конкретной кредитной истории и финансового положения.

Как составить бюджет

Составление бюджета — один из самых простых и эффективных способов контролировать свои расходы, сбережения и инвестиции. Вы не сможете начать улучшать свое финансовое положение, если не знаете, куда уходят ваши деньги, поэтому начните сопоставлять свои расходы с доходами, а затем поставьте четкие цели.

Вы не сможете начать улучшать свое финансовое положение, если не знаете, куда уходят ваши деньги, поэтому начните сопоставлять свои расходы с доходами, а затем поставьте четкие цели.

Одним из шаблонов бюджета, который помогает людям достигать своих целей, управлять своими деньгами и откладывать на случай чрезвычайных ситуаций и выхода на пенсию, является бюджетное правило 50/20/30: расходы 50 % на потребности, 20 % на сбережения и 30 % на нужды.

Как составить бюджет?

Составление бюджета начинается с отслеживания того, сколько денег вы получаете каждый месяц, за вычетом того, сколько денег вы тратите каждый месяц. Вы можете сделать это на листе Excel, на бумаге или в приложении для составления бюджета — решать вам. Как бы вы ни отслеживали свой бюджет, четко изложите следующее:

- Доход: Перечислите все источники денег, которые вы получаете в течение месяца, с указанием суммы в долларах. Это может включать в себя зарплату, доход от инвестиций, алименты, расчеты и деньги, которые вы зарабатываете на подработках или других проектах, таких как продажа поделок.

- Расходы: Перечислите все покупки, которые вы совершаете в течение месяца, разделив их на две категории: фиксированные расходы и дискреционные расходы. Если вы не можете вспомнить, на что тратите деньги, просмотрите свои банковские выписки, выписки по кредитным картам и выписки по брокерскому счету. Постоянные расходы — это покупки, которые вы должны делать каждый месяц. Их количества не меняются (или меняются очень мало) и считаются необходимыми. К ним относятся арендная плата / платежи по ипотеке, платежи по кредиту и коммунальные услуги. Дискреционные расходы — это категория необязательных или различных покупок, таких как еда в ресторане, покупки, одежда и путешествия. Учитывайте их желания, а не потребности.

- Сбережения : запишите сумму денег, которую вы можете откладывать каждый месяц, будь то наличные деньги, наличные деньги, внесенные на банковский счет, или деньги, которые вы добавляете на инвестиционный счет или пенсионный счет, например IRA или 401( k) если ваш работодатель предлагает его.

Теперь, когда у вас есть четкое представление о поступающих, расходуемых и сэкономленных деньгах, вы можете определить, какие расходы при необходимости можно сократить. Вычтите свои расходы из общего дохода, чтобы получить сумму денег, которая у вас останется в конце месяца. Если у вас его еще нет, вложите дополнительные деньги в резервный фонд, пока вы не сэкономите от трех до шести месяцев расходов на случай потери работы или других чрезвычайных ситуаций. Не используйте эти деньги для дискреционных расходов. Ключ в том, чтобы сохранить его в безопасности и увеличить его на время, когда ваш доход уменьшится или прекратится.

Как начать инвестировать

Если вы готовы начать инвестировать, вам нужно изучить основы того, куда и как вкладывать свои деньги. Решите, во что инвестировать и сколько инвестировать, понимая риски (и потенциальные выгоды) различных типов инвестиций.

Что такое фондовый рынок?

Фондовый рынок относится к совокупности рынков и бирж, на которых происходит покупка и продажа акций. Термины «фондовый рынок» и «фондовая биржа» взаимозаменяемы. И хотя это называется фондовым рынком, другие финансовые ценные бумаги, такие как биржевые фонды (ETF), корпоративные облигации и производные инструменты, основанные на акциях, товарах, валютах и облигациях, также торгуются на фондовых рынках. Есть несколько площадок для торговли акциями. Ведущие фондовые биржи в США включают Нью-Йоркскую фондовую биржу (NYSE), Nasdaq и биржу опционов Cboe.

Термины «фондовый рынок» и «фондовая биржа» взаимозаменяемы. И хотя это называется фондовым рынком, другие финансовые ценные бумаги, такие как биржевые фонды (ETF), корпоративные облигации и производные инструменты, основанные на акциях, товарах, валютах и облигациях, также торгуются на фондовых рынках. Есть несколько площадок для торговли акциями. Ведущие фондовые биржи в США включают Нью-Йоркскую фондовую биржу (NYSE), Nasdaq и биржу опционов Cboe.

Как инвестировать?

Чтобы купить акции, вам нужно использовать брокера. Это профессиональный человек или цифровая платформа, чья работа заключается в том, чтобы обработать транзакцию для вас. Для новых инвесторов существуют три основные категории брокеров:

- Брокер с полным спектром услуг, который управляет вашими инвестиционными операциями и дает консультации за определенную плату.

- Онлайн/дисконтный брокер, который выполняет ваши транзакции и дает советы в зависимости от того, сколько вы вложили.

Примеры этого включают Fidelity, TD Ameritrade и Charles Schwab.

Примеры этого включают Fidelity, TD Ameritrade и Charles Schwab. - Робот-советник, который совершает ваши сделки и может подбирать для вас инвестиции. Примеры включают Betterment, Wealthfront и интеллектуальные портфели Schwab.

Во что мне инвестировать?

Нет правильного ответа для всех. Какие ценные бумаги вы покупаете и сколько вы покупаете, будет зависеть от суммы денег, которая у вас есть для инвестирования, и от того, какой риск вы готовы взять на себя в надежде получить более высокую прибыль. Вот наиболее распространенные ценные бумаги для инвестиций, перечисленные в порядке убывания риска:

Акции: Акции (также известные как «акции» или «капитал») — это тип инвестиций, который означает частичное владение компанией-эмитентом. Это дает акционеру право на эту долю активов и доходов корпорации. По сути, это как владение небольшой частью компании.

Владение акциями дает вам право голосовать на собраниях акционеров, получать дивиденды (которые поступают из прибыли компании), если и когда они распределяются, и продавать свои акции кому-либо еще. Цена акций колеблется в течение дня и может зависеть от многих факторов, в том числе от результатов деятельности компании, внутренней экономики, мировой экономики, дневных новостей и многого другого. Акции могут расти в цене, падать в цене или даже обесцениваться, что делает их более волатильными и потенциально более рискованными, чем многие другие виды инвестиций.

Цена акций колеблется в течение дня и может зависеть от многих факторов, в том числе от результатов деятельности компании, внутренней экономики, мировой экономики, дневных новостей и многого другого. Акции могут расти в цене, падать в цене или даже обесцениваться, что делает их более волатильными и потенциально более рискованными, чем многие другие виды инвестиций.

ETF: Биржевой фонд или ETF состоит из набора ценных бумаг, таких как акции, которые часто отслеживают базовый индекс, хотя ETF могут инвестировать в любое количество отраслей промышленности или использовать различные стратегии. Думайте о ETF как о пироге, содержащем множество различных ценных бумаг. Когда вы покупаете акции ETF, вы покупаете кусок пирога, который содержит кусочки ценных бумаг внутри. Это позволяет вам покупать много акций одновременно, с легкостью совершая только одну покупку: ETF.

Во многом ETF похожи на взаимные фонды; однако они котируются на биржах, а акции ETF торгуются в течение дня, как и обычные акции. Инвестирование в ETF считается менее рискованным, чем инвестирование в отдельные акции, потому что внутри ETF есть много ценных бумаг. Если некоторые из этих ценных бумаг падают в цене, другие могут оставаться на прежнем уровне или расти в цене.

Инвестирование в ETF считается менее рискованным, чем инвестирование в отдельные акции, потому что внутри ETF есть много ценных бумаг. Если некоторые из этих ценных бумаг падают в цене, другие могут оставаться на прежнем уровне или расти в цене.

Взаимные фонды: Взаимный фонд — это тип инвестиций, состоящий из портфеля акций, облигаций или других ценных бумаг. Взаимные фонды предоставляют мелким или индивидуальным инвесторам доступ к диверсифицированным, часто профессионально управляемым портфелям по низкой цене. Существует много категорий взаимных фондов, представляющих виды ценных бумаг, в которые они инвестируют, их инвестиционные цели и тип прибыли, которую они ищут. Большинство пенсионных планов, спонсируемых работодателями, инвестируют в взаимные фонды.

Инвестирование в акции взаимного фонда отличается от инвестирования в акции, потому что взаимный фонд владеет множеством различных акций (или других ценных бумаг), а не одним холдингом. В отличие от акций или ETF, которые торгуются по разным ценам в течение дня, выкуп взаимных фондов, как правило, происходит только в конце каждого торгового дня и по любой цене акций фонда в данный момент. Подобно ETF, взаимные фонды считаются менее рискованными, чем акции, из-за их диверсификации.

Подобно ETF, взаимные фонды считаются менее рискованными, чем акции, из-за их диверсификации.

Взаимные фонды взимают ежегодные сборы, называемые коэффициентами расходов, а в некоторых случаях и комиссионные.

Облигации: Облигации выпускаются компаниями, муниципалитетами, штатами и суверенными правительствами для финансирования проектов и операций. Когда инвестор покупает облигацию, он фактически ссужает свои деньги эмитенту облигации с обещанием погашения плюс проценты. Купонная ставка облигации — это процентная ставка, которую заработает инвестор. Облигация называется инструментом с фиксированным доходом, потому что по облигациям традиционно выплачивается фиксированная процентная ставка инвесторам, хотя по некоторым облигациям выплачивается переменная процентная ставка. Цены на облигации обратно пропорциональны процентным ставкам: когда ставки растут, цены на облигации падают, и наоборот. Облигации имеют сроки погашения, которые являются моментом времени, когда основная сумма должна быть выплачена инвестору в полном объеме, иначе эмитент рискует дефолт.

Облигации оцениваются по тому, насколько вероятно, что эмитент вернет вам деньги. Облигации с более высоким рейтингом, известные как облигации инвестиционного уровня, считаются более безопасными и стабильными. Такие предложения привязаны к публично торгуемым корпорациям и государственным организациям, которые могут похвастаться позитивными перспективами. Облигации инвестиционного уровня получают рейтинги от «ААА» до «ВВВ-» от Standard and Poor’s и рейтинги от «Ааа» до «Ваа3» от Moody’s. По облигациям с более высоким рейтингом обычно выплачиваются более низкие процентные ставки, чем по облигациям с более низким рейтингом. Казначейские облигации США являются наиболее распространенными ценными бумагами с рейтингом AAA.

Безопасны ли банки?

Большинство банковских счетов в Соединенных Штатах застрахованы Федеральной корпорацией страхования депозитов (FDIC) до определенных пределов, которые в настоящее время определяются как «не менее 250 000 долларов США на одного вкладчика в каждом банке, застрахованном FDIC, на каждую категорию собственности». Если у вас есть много денег, которые вы можете положить в банк, вы можете убедиться, что все это покрыто, открыв несколько счетов.

Если у вас есть много денег, которые вы можете положить в банк, вы можете убедиться, что все это покрыто, открыв несколько счетов.

Безопасно ли инвестировать в фондовый рынок?

Акции по своей природе сопряжены с риском — некоторые больше, чем другие — и вы можете потерять деньги, если цена их акций упадет. Брокерские счета застрахованы Корпорацией по защите инвесторов в ценные бумаги на сумму до 500 000 долларов США в ценных бумагах и наличными. Однако это применимо только в том случае, если брокерская фирма терпит неудачу и не может расплатиться со своими клиентами. Он не покрывает обычные потери инвесторов.

Какая инвестиция самая надежная?

Казначейские ценные бумаги США, включая облигации, векселя и банкноты, обеспечены правительством США и обычно считаются самыми безопасными инвестициями в мире. Тем не менее, эти виды инвестиций, как правило, приносят низкие процентные ставки, поэтому инвесторы сталкиваются с риском того, что инфляция может со временем подорвать покупательную способность их денег.

Итог

Эти темы — только начало финансового образования, но они охватывают наиболее важные и часто используемые продукты, инструменты и советы по началу работы. Если вы готовы узнать больше, ознакомьтесь с этими дополнительными ресурсами от Investopedia:

- Академия Инвестопедии

- Канал Investopedia на YouTube

- Инвестопедический словарь

- Симулятор фондового рынка Investopedia

8 простых способов стать финансово грамотным самостоятельно

Партнерские ссылки

Если вы читали какие-либо финансовые статьи или новости, связанные с деньгами, вы, вероятно, сталкивались с финансовой грамотностью или «финансовой грамотностью».

Эти условия относятся к тому, насколько хорошо вы разбираетесь в своих финансах и насколько вы компетентны в принятии повседневных финансовых решений.

К сожалению, результаты финансового образования в Америке не так хороши.

«Только 28% американцев считаются «финансово здоровыми», согласно опросу CFSI, в котором приняли участие более 5000 американцев.

Несмотря на небольшой размер выборки, существует множество других статистических данных о низких сбережениях, больших долгах и т. д. Тем не менее, вы не должны быть в этих категориях.

Ниже мы рассмотрим все о финансовой грамотности и о том, как стать финансово грамотным самостоятельно.

Содержание

Что такое базовая финансовая грамотность?Быть финансово грамотным или «иметь финансовую грамотность» несложно определить. Эти термины просто означают, что у вас есть базовое понимание финансов и понимание ценности денег.

Понимание основ финансов, таким образом, позволяет вам и другим делать более разумный выбор денег и быть самодостаточным в финансовых решениях.

Лучший способ определить финансовую грамотность:

Статистика финансовой грамотности

Вы способны разбираться в финансовых вопросах, с которыми сталкиваются все, например, экономить деньги, оплачивать счета, управлять долгом, инвестировать и т. д. создать финансовую стабильность в вашей жизни.Теперь, когда у нас есть полное определение финансовой грамотности, имеет смысл подкрепить его некоторыми статистическими данными. Существует множество статистических данных о личных финансах, но я собираюсь сделать это довольно просто.

Ниже приведены некоторые из них, которые мне показались интересными, поскольку они связаны с финансовой грамотностью.

Что значит быть финансово грамотным?

- Две трети взрослых американцев не могут пройти базовый тест на финансовую грамотность. (Fortune)

- 44% американцев не имеют достаточно наличных денег, чтобы покрыть чрезвычайную ситуацию в размере 400 долларов. (Forbes)

- Большинство взрослых американцев (61%) имели долги по кредитным картам за последние 12 месяцев, и почти двое из пяти (38%) несут такие долги из месяца в месяц. (NFCC)

- Почти четверо из каждых пяти рабочих в США живут от зарплаты до зарплаты. (карьеростроитель)

- Почти трое из десяти взрослых (29%) теперь откладывают больше, чем год назад, особенно миллениалы (18–34) и молодые представители поколения X (35–44).

(NFCC)

- 56% взрослых американцев имеют менее 10 000 долларов, отложенных на пенсию, если объединить 33%, у которых нет никаких сбережений, с 23%, у которых есть небольшая сумма сбережений. (Время)

Финансовая грамотность означает, что вы разбираетесь в нескольких основных областях:

- Составление бюджета для управления деньгами

- Постановка финансовых целей

- Оплата счетов и экономия денег

- Основы кредитов (личных, долговых, ипотечных и т. д.)

- Кредитные карты и кредитный рейтинг

- Как работает инвестирование, 401k, the фондовый рынок и т. д.

Финансовая грамотность — это тоже не то, что вы можете знать по волшебству.

Большинство школ не преподают личные финансы учащимся, и финансовое образование отсутствует. Родители и семья могут быть дезинформированы или не иметь более глубоких знаний, из которых дети не могут извлечь уроки.

Что делать?

Если вы не пройдете какие-либо курсы по экономике в рамках вашего учебного плана, стать финансово грамотным можно на ВЫ .

Да, вы можете винить в этом систему образования, своих родителей, свое окружение и т. д.

Хотя все они могут оказывать некоторое влияние, в конечном итоге вы все равно контролируете это. Только у вас есть возможность изменить свое незнание и финансовое будущее.

Прочтите вышеизложенное еще раз, потому что я думаю, что это важно.

Суровая правда? Может быть. Но на самом деле никто не собирается держать вас за руку и указывать путь.

Даже если кто-то в вашей жизни вооружает вас деньгами и инвестирует идеи, то, что вы будете делать с этой информацией, зависит только от вас.

Хорошо, что многие школьные округа начинают проводить уроки, посвященные деньгам, и добавляют занятия в учебную программу, чтобы помочь повысить финансовую грамотность на раннем этапе.

Но до повсеместного принятия ему еще далеко.

Что можете сделать лично вы? В следующем разделе я расскажу о некоторых способах самостоятельного достижения финансовой грамотности.

Как достичь финансовой грамотности самостоятельноОпять же, поскольку вы, возможно, не посещали никаких курсов или не обладали достаточными знаниями, вы должны стать финансово грамотными и выработать хорошие финансовые привычки.

К счастью, в эпоху цифровых технологий и большого количества информации вы можете относительно быстро изучать финансы.

У всех разная кривая обучения, и в зависимости от графика вашей жизни это может занять некоторое время. Поэтому я рекомендую вам идти в своем собственном темпе обучения.

Тем не менее, вот несколько простых способов стать финансово грамотными.

1. Возьмите книгиДля того, чтобы начать, книги по личным финансам станут ключевыми в вашем стремлении быть финансово грамотными.

Это имело решающее значение для моего образования, особенно потому, что я не занимался финансами или инвестициями.

Каждую неделю посвящайте как минимум 1-2 часа чтению книг об управлении своими деньгами, инвестировании, составлении бюджета и т. д.

Здесь я составил список некоторых моих любимых книг, которые были важны для моего финансового образования.

2. Читайте журналы и интернет-изданияЯ считаю книги наиболее важными, но финансовые журналы и онлайн-публикации могут быть не менее важны для вашего финансового образования.

Подумайте о таких изданиях, как Kiplinger, Financial Times, Fortune, и есть множество блоггеров о личных финансах (таких как я).

Кроме того, на таких веб-сайтах, как Bankrate, Student Loan Hero, BiggerPockets, GoBankingRates и Investopedia, есть масса полезной информации, онлайн-калькуляторы и многое другое.

3. Используйте инструменты управления финансамиУправление своими финансами и деньгами не должно быть трудным или скучным.

Благодаря технологиям и Интернету существует множество денежных инструментов, которые помогут вам стать более опытным.

Но помимо того, что эти финансовые ресурсы помогут вам организовать и визуализировать свою жизнь, они также могут помочь вам многому научиться. Многие из этих инструментов имеют отличные учебные центры или блоги.

Взгляните на эти финансовые продукты:

4. Слушайте подкасты о деньгах

- Savology — Простое и бесплатное программное обеспечение для ведения бюджета, которое поможет вам оставаться организованным.

- Личный капитал . Отслеживайте свой собственный капитал, инвестиции и расходы бесплатно.

- Blooom — Убедитесь, что ваш 401k или IRA в порядке, выявляйте скрытые платежи и бесплатно получайте рекомендации по портфолио.

Возможность посвятить время чтению может быть сложной задачей. У вас может быть занятая работа и семейная жизнь, и именно поэтому подкасты идеальны.

Подкастинг — это здорово!

И есть много отличных композиций, которые вы можете слушать по дороге на работу или с работы, выполняя работу по дому или даже на работе (если это не снижает вашу продуктивность).

Слишком много замечательных подкастов, чтобы их перечислять, и все они отличаются продолжительностью от 10 минут до почти часа полезной информации. Это бесплатный финансовый совет, к которому вы можете прислушаться! Вот отличный список некоторых из лучших финансовых подкастов.

5. Пройдите курс финансовой грамотностиИтак, помимо книг и онлайн-публикаций, вы можете полностью поучаствовать в занятиях или курсах финансовой грамотности. Будь то онлайн-школа, курс колледжа, центр обучения взрослых и т. д.

Это если вы чувствуете, что хотите сделать шаг вперед или вам нужна структура для обучения. Многие из них платные, но есть несколько бесплатных онлайн-курсов, которые также могут быть отличными педагогами.

6.Займитесь математикой

Честно говоря, я не большой фанат математики. Тем не менее, чтобы быть финансово грамотным, вам необходимо развить некоторые из самых основных математических навыков.

Освежите в памяти математику или изучите базовые формулы, которые помогут вам организовать свои деньги, проценты сбережений и помочь вам в составлении бюджета.

Я знаю, что электронные таблицы могут упростить эту задачу, или программное обеспечение сделает все за вас. Хорошо, если вы это сделаете, но знайте, как работает математика, почему это число, и если вам нужно — вы можете вычислить это самостоятельно.

7. Читайте правительственные ресурсыЯ знаю, что некоторые из вас могут испытывать небольшое недоверие к правительству — шапочки из фольги, старший брат слушает и т. д.

Ладно, обо всем этом в стороне — у правительства есть несколько полезных ресурсов, которые помогут вам узнать больше о личных финансах. Более подробная информация находится на веб-сайте Казначейства со ссылками на другие ресурсы.

8. Сломайте свой потребительский менталитетБольшой проблемой для многих американцев является то, что у нас потребительский менталитет. Но это действительно неизбежно поначалу.

ВЕЗДЕ реклама на нас нацелена, средства массовой информации пропагандируют расточительный образ жизни, социальные сети вызывают зависть к чужому имуществу, мы слишком беспокоимся о том, что есть у других, и т. д.

На пути к финансовой грамотности вы научитесь ломать менталитет потребителя и развивать менталитет инвестора.

Как заставить деньги работать на вас, а не получать мгновенное удовольствие от предметов, к которым вы быстро теряете интерес? Это ключевой вопрос, чтобы избавиться от плохой потребительской привычки.

Extra : вы также можете узнать больше о деньгах или задать конкретные вопросы на Reddit. Это может быть отличным местом, чтобы узнать и по-новому взглянуть на финансы. Вот некоторые из лучших сообществ личных финансов Reddit, которым вы должны следовать.

Преимущества финансовой грамотностиК настоящему времени вы, вероятно, начинаете понимать силу финансовой грамотности. Вы, вероятно, также оцениваете выгоды, которые это окажет на ваши нынешние и будущие финансы.

И у вас есть советы, которые помогут вам выбрать правильный путь.

Но если вам нужны дополнительные убеждения, вот некоторые преимущества финансовой грамотности.

Вы получаете контрольВместо того, чтобы позволить деньгам управлять вами, теперь вы держите бразды правления своими личными финансами. Это придает вам сил и заставляет чувствовать себя более уверенно и решительно со своими деньгами.

Кроме того, меняется ваше отношение к финансам. То, как вы выглядите и думаете о деньгах, меняется к лучшему.

Как избавиться от долгов и избежать ихДолги — одно из самых больших препятствий, с которыми сегодня сталкиваются многие молодые поколения.

Когда у вас есть финансовое образование, вы начинаете по-настоящему понимать, как работает долг, процентные ставки и как избежать долговых катастроф. Это также может помочь вам составить план по борьбе с любой текущей задолженностью и сэкономить тысячи долларов.

Ценность финансовых целейПо мере приобретения финансовых знаний вы будете более склонны ставить перед собой цели. Кроме того, вы можете обнаружить, что взволнованы и полны решимости работать над достижением этих целей.

Если вы хотите узнать больше, вот несколько советов по постановке финансовых целей и их достижению.

Способность выявлять мошенничествоВозможно, об этом нечасто говорят, но финансовая грамотность может реально повлиять на ваши знания о краже личных данных и мошенничестве в финансовой сфере.

Вы можете начать ловить любые тревожные сигналы в инвестиционных, банковских или любых других схемах зарабатывания денег.

И это гарантирует, что вы можете не торопиться при принятии любых финансовых решений.

Конечно, проконсультируйтесь с кем-нибудь, если вам нужна помощь, но теперь вы также можете узнать, предлагает ли кто-то ужасный совет или услуги, которые могут вас обокрасть. И это позволяет вам задавать правильные вопросы и оценивать ваши варианты.

Рассмотрите возможность использования программного обеспечения для кражи личных данных, оно поможет защитить вашу кредитную историю, банки и личность в целом, а также поможет восстановиться до того, как будет нанесен ущерб. Некоторые тематические продукты включают:

Financial Faqs

- IdentityForce

- LifeLock

- IdentityGuard

, в то время как я освещал большинство, которые вам нужно, чтобы стать в финансовом отношении, по -прежнему в финансовом отношении. Вот несколько общих вопросов, которые могут у вас возникнуть.

Что означает финансовая грамотность?Финансовая грамотность касается вашей способности управлять деньгами и зарабатывать деньги, а также основ составления бюджета и способов инвестирования в будущее. Становление самодостаточным в основах финансов ведет к более стабильной финансовой жизни.

Каковы основные компоненты финансовой грамотности?Пять основных компонентов финансовой грамотности включают в себя:

, которые нуждаются в финансовых навыках.

- Основы бюджета

- Приоритет экономии денег

- Как работает инвестиции

- Понимание долга

- Финансовая безопасность и кража идентификации

Базовые навыки финансовой грамотности нужны каждому! От детей до нынешних школьников и, безусловно, взрослых. Многим компонентам финансовой грамотности можно научить маленьких детей, причем темы постепенно усложняются по мере взросления.

Эти финансовые концепции несложны для изучения, и если со временем их разложить по полочкам, каждый может стать мастером финансов.

Почему важно быть финансово грамотным?Финансовая грамотность важна, потому что она помогает подготовить вас к навыкам, необходимым для управления деньгами, и гарантирует, что вы не будете испытывать финансовые трудности. Без базового понимания финансов вы подвергаете себя дурным привычкам в отношении денег.

С течением времени управление своими финансами, контроль над долгами и инвестициями лежит на вас. Научиться управлять деньгами поначалу непросто, но как только вы выработаете постоянные привычки, вы обнаружите, что ваши деньги (и жизнь) становятся менее напряженными.

Какие хорошие книги помогут мне стать более финансово грамотным?Отличный способ стать финансово грамотным — это читать книги. Вот некоторые из них, которые направят вас на правильный путь:

Что такое месяц финансовой грамотности?

- Я научу вас быть богатым

- Богатый папа, бедный папа

- Ваши деньги, ваша жизнь

- Деньги: мастер игры

- Салфетка Финансы

- Книга о бюджетировании всего

Национальный месяц финансовой грамотности проводится каждый апрель в Соединенных Штатах, чтобы привлечь внимание и подчеркнуть важность финансовой грамотности, научить американцев приобретать хорошие финансовые навыки и побудить всех работать над своим финансовым благополучием.

Счета Lifeline и второго шанса, доступные в некоторых банках, могут помочь тем, кто испытывает трудности с получением традиционного расчетного счета.

Счета Lifeline и второго шанса, доступные в некоторых банках, могут помочь тем, кто испытывает трудности с получением традиционного расчетного счета. Каждый месяц вы будете получать небольшую часть ваших расходов обратно наличными или в качестве кредита к вашей выписке.

Каждый месяц вы будете получать небольшую часть ваших расходов обратно наличными или в качестве кредита к вашей выписке.

Примеры этого включают Fidelity, TD Ameritrade и Charles Schwab.

Примеры этого включают Fidelity, TD Ameritrade и Charles Schwab.

(NFCC)

(NFCC)

Но до повсеместного принятия ему еще далеко.

Но до повсеместного принятия ему еще далеко. Это имело решающее значение для моего образования, особенно потому, что я не занимался финансами или инвестициями.

Это имело решающее значение для моего образования, особенно потому, что я не занимался финансами или инвестициями. Благодаря технологиям и Интернету существует множество денежных инструментов, которые помогут вам стать более опытным.

Благодаря технологиям и Интернету существует множество денежных инструментов, которые помогут вам стать более опытным.

Займитесь математикой

Займитесь математикой

И это гарантирует, что вы можете не торопиться при принятии любых финансовых решений.

И это гарантирует, что вы можете не торопиться при принятии любых финансовых решений.