Основания для отказа в выдаче кредита \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Основания для отказа в выдаче кредита

Подборка наиболее важных документов по запросу Основания для отказа в выдаче кредита (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Кредиты:

- Аннуитетные платежи

- Бюро кредитных историй

- Валютный кредит

- Вексельный кредит

- Взыскание задолженности по кредитному договору

- Ещё…

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Постановление Двенадцатого арбитражного апелляционного суда от 25.10.2022 по делу N А12-28290/2021

Требование: Об отмене определения о завершении процедуры реализации имущества гражданина.

Решение: Определение оставлено без изменения.Судебная коллегия критически относится к доводам апеллянта об указании должником заведомо ложной информации о своем доходе, поскольку предоставляя должнику кредит, банк оценивал (либо должен был оценивать) платежеспособность заемщика, не установив при этом оснований для отказа в выдаче кредита, в том числе по признаку представления должником заведомо ложной информации о доходах, излишней долговой нагрузки либо наличия просроченных обязательств. Банк, принимая решение о предоставлении кредита должнику, не затребовал у него документальных доказательств, подтверждающих наличие дохода, справку по форме 2-НДФЛ, либо доказательства уплаты налога с получаемой прибыли не исследовал, надлежащих мер к минимизации риска невозврата кредита не принял.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Постановление Двенадцатого арбитражного апелляционного суда от 24. 08.2022 N 12АП-7438/2022 по делу N А06-5797/2021

08.2022 N 12АП-7438/2022 по делу N А06-5797/2021

Требование: Об отмене определения о завершении процедуры реализации имущества гражданина.

Решение: Определение оставлено без изменения.Судебная коллегия критически относится к доводам апеллянта об указании должником заведомо ложной информации о своем доходе, поскольку предоставляя должнику кредит, банк оценивал (либо должен был оценивать) платежеспособность заемщика, не установив при этом оснований для отказа в выдаче кредита, в том числе по признаку представления должником заведомо ложной информации о доходах, излишней долговой нагрузки либо наличия просроченных обязательств. Банк, принимая решение о предоставлении кредита должнику, не затребовал у него документальных доказательств, подтверждающих наличие дохода, справку по форме 2-НДФЛ, либо доказательства уплаты налога с получаемой прибыли не исследовал, надлежащих мер к минимизации риска невозврата кредита не принял.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

«Заем, кредит, факторинг, вклад и счет: постатейный комментарий к статьям 807 — 860. 15 Гражданского кодекса Российской Федерации»

15 Гражданского кодекса Российской Федерации»

(отв. ред. А.Г. Карапетов)

(«М-Логос», 2019)(л) Основания досрочного возврата и отказ от предоставления кредита. Как было указано в п. «а» комментария к настоящей статье, современная судебная практика рассматривает акселерацию долга (т.е. изменение срока погашения выданного кредита) и отказ от договора (направленный на прекращение обязательств по выдаче кредитов в будущем) в качестве разных средств защиты прав кредитора, которые могут применяться как кумулятивно, так и сепаратно (подробнее см. комментарий к п. 2 ст. 811 ГК РФ). Но этот подход, в целом кажущийся логичным с формальной точки зрения, порождает ряд вопросов. Первый из них такой: иногда закон устанавливает при наступлении тех или иных обстоятельств право на акселерацию долга (например, ст. 811 ГК РФ), но умалчивает о праве на отказ от договора на будущее. Означает ли это, что право на такой отказ подразумевается? Кажется логичным ответить на этот вопрос утвердительно. Если закон допускает использование столь болезненного средства защиты, как акселерация, то тем более право банка отказаться от выдачи кредитов в будущем не ставится под сомнение. Более того, это право, как правило, может быть выведено из общих правил ГК РФ о расторжении нарушенного договора (п. 2 ст. 328, п. 2 ст. 405, п. 2 ст. 450 ГК РФ).

Более того, это право, как правило, может быть выведено из общих правил ГК РФ о расторжении нарушенного договора (п. 2 ст. 328, п. 2 ст. 405, п. 2 ст. 450 ГК РФ).

Федеральный закон от 21.12.2013 N 353-ФЗ

(ред. от 08.03.2022)

«О потребительском кредите (займе)»

(с изм. и доп., вступ. в силу с 03.07.2022)5. По результатам рассмотрения заявления заемщика о предоставлении потребительского кредита (займа) кредитор может отказать заемщику в заключении договора потребительского кредита (займа) без объяснения причин, если федеральными законами не предусмотрена обязанность кредитора мотивировать отказ от заключения договора. Информация об отказе от заключения договора потребительского кредита (займа) либо предоставления потребительского кредита (займа) или его части направляется кредитором в бюро кредитных историй в соответствии с Федеральным законом от 30 декабря 2004 года N 218-ФЗ «О кредитных историях».

Почему банк отказал в кредите: 7 причин почему не дают кредит

1.

Вы не соответствуете требованиям банка

Вы не соответствуете требованиям банкаСамая распространённая причина отказа — вы не соответствуете установленным требованиям банка: по возрасту, стажу работы, месту регистрации, виду залога (если он есть), наличию залога поручителей, созаёмщиков (если они нужны) и т. д.

Например, кредит, как правило, выдаётся лицам от 21 года и до 75 лет со стажем работы на текущем месте не менее шести месяцев. Если вы моложе или старше, отработали менее полугода, банк может отказать. Поэтому лучше заранее изучить требования для получения денег в конкретном банке, чтобы сэкономить время.

2. Вы допустили ошибку в документах

Все данные, указанные в заявке на кредит, проверяются, поэтому любая ошибка может стать причиной отказа. Например, если неправильно написаны фамилия или номер телефона — этого будет достаточно для отказа.

Проверяйте несколько раз корректность предоставляемых личных данных и документов, подтверждающих платёжеспособность. Несколько опечаток могут стать причиной отказа.

3. У вас слишком много кредитов

Есть негласное правило, которого придерживаются банки, — совокупные платежи по кредитам не должны превышать 40% дохода заёмщика. Например, вы уже взяли кредиты на компьютер, автомобиль. И зарплаты едва хватает, чтобы с ними расплатиться, но при этом хотите оформить ещё один заём. Приготовьтесь к тому, что вам, скорее всего, откажут.

Посчитайте, сколько вы ежемесячно платите по всем кредитам, и, если сумма долга позволяет, идите за новым кредитом. А если нет, рассмотрите возможность рефинансирования, объединив все кредиты в один под актуальный процент. При необходимости реструктуризируйте долг — возможно, банк пойдёт вам навстречу и пересмотрит условия кредитования. Закройте лишние кредитные карты: лимит по ним учитывается при расчёте долговой нагрузки.

Материал по теме

Как выбраться из долгов: несколько действенных советов

4. Часто обращались за кредитом

Сложно взять кредит в одном банке сразу после того, как не получили его в другом — отказ отражается в кредитной истории, и при новом обращении вас будут проверять ещё тщательнее. Лучше выждать пару месяцев или работать через кредитного брокера. Специалист направит заявки сразу по нескольким подходящим кредитным программам с одновременным запросом в бюро кредитных историй. Так вас не посчитают мошенником и вы сможете выбрать лучшие условия кредитования.

Лучше выждать пару месяцев или работать через кредитного брокера. Специалист направит заявки сразу по нескольким подходящим кредитным программам с одновременным запросом в бюро кредитных историй. Так вас не посчитают мошенником и вы сможете выбрать лучшие условия кредитования.

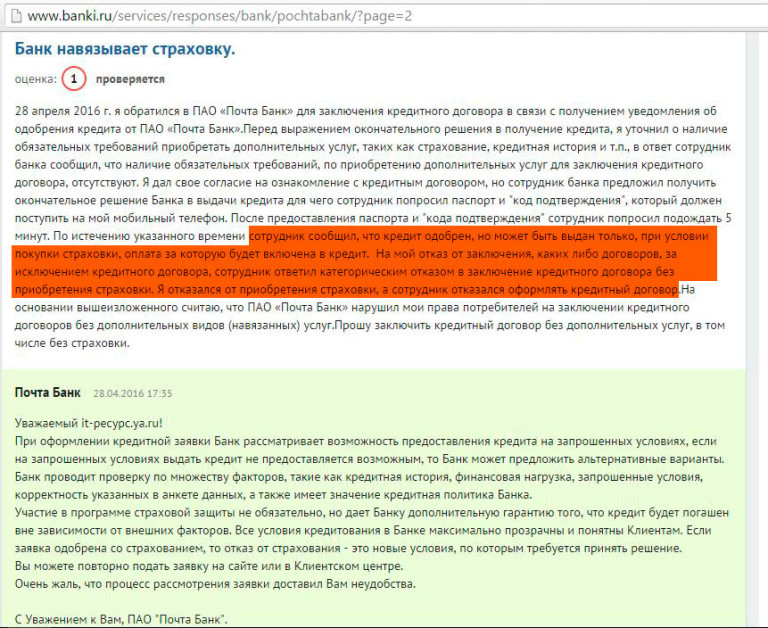

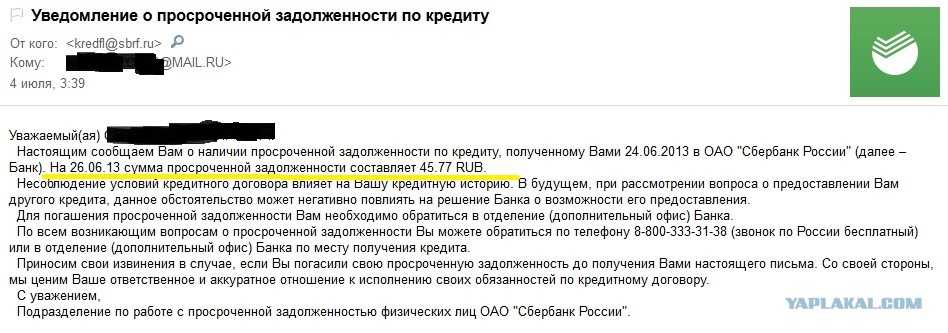

5. Испорченная кредитная история

Просрочки снижают ваш кредитный рейтинг. Если раньше платили по кредитам с опозданием, ваша история не будет безупречной, а это повод отказать.

Чтобы исправить кредитную историю, погасите просроченные платежи и далее не нарушайте сроков. После того как выплатите кредит, возьмите другой на небольшую сумму, например, потребительский, и погасите его точно в срок. Подробнее о том, как проверить или исправить кредитную историю, мы рассказывали здесь.

Увеличит ваши шансы на выдачу кредита обращение в банк, на карту которого вы получаете зарплату, а также открытый там же депозит. К своим постоянным клиентам банки более благосклонны.

6. Аналитика банка против вас

Скоринг — это анализ и оценка заёмщика, позволяющий понять, насколько аккуратно он будет выплачивать кредит. Во время оценки вопросы у банка могут возникнуть по ряду причин:

Во время оценки вопросы у банка могут возникнуть по ряду причин:

- вы поручились когда-то за безответственного заёмщика;

- забыли про старую кредитную карту, и по ней накопился долг;

- часто обращались в микрофинансовые организации;

- копили долги за ЖКУ.

7. Нет кредитной истории

Если вы привыкли жить по средствам и никогда не брали кредиты, это тоже сигнал для банка присмотреться к вам повнимательнее: ему сложно оценить, насколько вы ответственный заёмщик. Хороший доход увеличит шансы, но не даст 100%-й гарантии. Поэтому перед обращением за ипотекой или другим крупным кредитом, тоже возьмите, например, скромный заём на бытовую технику и погасите его вовремя. У вас появится кредитная история, и она сразу будет хорошей.

Зачастую отказов можно избежать, но точно не удастся взять кредит в двух случаях: вы злостный неплательщик или ваши документы попали в руки мошенников, которые взяли по ним кредит и исчезли. Здесь уже не обойтись без полиции. Но гораздо чаще проблема не столь серьезно и решается гораздо более простыми методами.

Но гораздо чаще проблема не столь серьезно и решается гораздо более простыми методами.

Отказы в выдаче кредита — явление хоть и распространённое, но чаще всего при грамотном подходе риск можно свести к минимуму. Не забывайте, что кредитная история, финансовая дисциплина и внимательность при оформлении документов всегда работают на вас.

Получить кредитТеги:

- Деньги

- Общество

- МТС Банк

Расскажите друзьям об этом материале:

Что делать, если ваша заявка на получение личного кредита отклонена

Раскрытие информации для рекламодателей

Если вам отказали в выдаче кредита, важно выяснить причину, прежде чем подавать повторную заявку.

Кэтрин Помрой Отредактировано Эшли Кокс

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда идентифицируем, все мнения являются нашими собственными.

Итак, кредитор поставил на вашей заявке штамп «отклонено». Когда это произошло, вы, вероятно, были обескуражены и задавались вопросом, почему.

Важно понимать, что ваша заявка на получение кредита может быть отклонена по нескольким причинам. Федеральный закон требует, чтобы кредиторы в течение 60 дней указали точную причину, по которой они отклонили вашу заявку. Знание того, почему кредитор отклонил вашу заявку, может помочь вам улучшить свои шансы на одобрение в будущем.

Вот что нужно знать о частых причинах, по которым кредиторы отклоняют заявки на получение кредита, и о том, как повысить свои шансы на получение кредита в будущем:

- Распространенные причины отказа в выдаче кредита

- Создайте свой кредит перед повторной подачей заявки

- Получение кредита при плохой кредитной истории

- Как повысить шансы на получение кредита

- Отказ не повлияет на ваш кредитный рейтинг

Распространенные причины отказа в выдаче ссуды

Два основных фактора обычно заставляют кредиторов отклонять заявку — кредитный рейтинг и доход.

Кредитный рейтинг

Если кредитор увидит слишком много красных флажков при просмотре вашей кредитной истории, он может счесть вас слишком рискованным заемщиком. Эти факторы кредитного рейтинга могут негативно повлиять на ваш кредит:

- Банкротство — Банкротство в течение последних 10 лет может негативно сказаться на вашей кредитной истории. В зависимости от типа банкротства, которое вы подали, он может оставаться в ваших кредитных отчетах до 10 лет. В течение этого времени может быть очень сложно претендовать на какое-либо новое финансирование, включая кредит.

- Лишение права выкупа — Лишение права выкупа также может беспокоить кредиторов, когда вы пытаетесь получить кредит. Лишение права выкупа указывает кредиторам, что у вас были проблемы с управлением кредитом в прошлом, и может заставить их с осторожностью давать вам кредит снова.

- Открытые счета для инкассации — Если у вас есть открытый инкассаторский счет, это означает, что он был отправлен в коллекторское агентство, но остается неоплаченным.

Это может повредить вашему кредитному рейтингу, пока вы не выплатите долг в полном объеме, а наличие открытых счетов для инкассации также может снизить ваши шансы на получение кредита.

Это может повредить вашему кредитному рейтингу, пока вы не выплатите долг в полном объеме, а наличие открытых счетов для инкассации также может снизить ваши шансы на получение кредита. - Просроченные платежи — Просроченные платежи влияют на вашу кредитоспособность, поскольку ваша история платежей имеет большое значение (35%) при определении вашего кредитного рейтинга. Квалификация для кредита гораздо сложнее с историей просроченных платежей.

- Высокий остаток на кредитной карте — Коэффициент использования вашего кредита или размер вашего долга по сравнению с имеющимся кредитом играет большую роль в определении вашего права на получение кредита. Большой остаток на кредитной карте может означать, что у вас есть проблемы с погашением текущего долга, а также могут быть проблемы с погашением нового долга.

- Слишком много недавних кредитных запросов — Каждый раз, когда вы подаете заявку на получение кредита, кредитор, скорее всего, будет жестко вытягивать кредит, что может привести к временному падению вашего кредитного рейтинга.

- Короткая кредитная история — Длинная и положительная кредитная история показывает кредиторам, что вы вовремя погашаете свои кредиты. Краткая кредитная история или отсутствие кредитной истории не дает кредиторам достаточно информации, чтобы определить, сможете ли вы погасить свой кредит. Это может повлиять на ваше право на получение кредита.

Если вы не уверены в своей кредитоспособности, вы можете запросить бесплатную копию своего кредитного отчета в трех основных кредитных бюро — Equifax, Experian и TransUnion — на сайте AnnualCreditReport.com.

Доход

Если вам отказали в кредите на основании вашего дохода, это, вероятно, связано с тем, что отношение вашего долга к доходу слишком велико.

Ваш коэффициент DTI равен сумме всех ваших ежемесячных платежей по счетам, деленной на ваш валовой ежемесячный доход. Хотя это не обязательно ваша вина, поскольку суммы задолженности могут расти быстрее с инфляцией, чем заработная плата, кредиторы все равно используют ваш DTI, чтобы определить вашу способность погасить то, что вы планируете занять.

Например: Допустим, вы зарабатываете 3500 долларов в месяц и имеете следующие ежемесячные платежи по долгам:

- Ипотечный кредит: 1500 долларов США

- Автокредит: $400

- Студенческие ссуды: $300

- Кредитные карты: 250 долларов США

Общий ежемесячный долг составляет 2450 долларов США, что дает вам DTI 70%.

Большинство кредиторов предпочитают коэффициент DTI не выше 36% при получении кредита. Вы можете снизить свой DTI, сосредоточившись на выплате некоторых из своих долгов, пересмотрев свои расходы, чтобы увидеть, где вы можете сократить расходы, и не беря на себя никаких дополнительных платежей по долгам.

Продолжайте читать: Каково соотношение вашего долга к доходу? Как рассчитать DTI

Другие причины, по которым ваша заявка на получение кредита может быть отклонена

Помимо вашего кредита и дохода, несколько других факторов могут привести к тому, что кредитор отклонит вашу заявку на получение кредита, в том числе:

- Трудовой стаж — долго вы были с одним работодателем, предлагая кредиты. Пробелы в занятости также могут вызывать вопросы.

-

- Продолжительность проживания в настоящем — Частые переезды могут быть дорогими. Расходы на закрытие, авансовые платежи и выплата новой ипотеки складываются. Проживание в одном и том же месте создает для вас разумный кредитный риск, поскольку показывает, что вы можете вносить ежемесячные платежи.

- Частая смена номера телефона —

Подготовьте свою кредитную историю перед повторной подачей заявки

Если вам отказали в выдаче ссуды, вот несколько вещей, которые вы можете сделать, чтобы улучшить свою кредитную историю, прежде чем подавать новую заявку:

- Проверьте свои кредитные отчеты. Бюро финансовой защиты потребителей рекомендует проверять свой кредитный отчет как минимум каждые 12 месяцев. Прежде чем снова подавать заявку на кредит, полезно следить за любыми возможными ошибками или подозрительной активностью в вашем кредитном отчете и оспаривать все, что кажется неверным.

- Держите остатки кредитной карты на низком уровне.

- Своевременно вносите ежемесячные платежи. Своевременные платежи в наибольшей степени улучшат ваш кредитный рейтинг. Просроченные платежи значительно ухудшают ваш счет.

- Избегайте многочисленных сложных запросов. Каждый раз, когда вы подаете заявку на получение кредита, кредитор, скорее всего, будет жестко вытягивать кредит. Несколько жестких кредитных запросов за короткий период времени могут быть красным флагом. По этой причине вам следует избегать подачи заявки на несколько кредитов после отказа в первый раз.

Получение кредита при плохой кредитной истории

Можно получить кредит при плохой кредитной истории — некоторые кредиторы специализируются на кредитовании людей с более низким кредитным рейтингом. Но ваш APR, вероятно, будет выше, чем если бы ваш кредит был хорошим или отличным. Кредитный рейтинг FICO от 580 до 669.обычно считается справедливым, а кредитный рейтинг ниже 580 считается плохим.

Если у вас плохая кредитная история, кредитор может потребовать от вас предоставить актив в качестве залога для обеспечения кредита. Если вы не вносите платежи по кредиту, кредитор может конфисковать ваш залог.

Если вы не вносите платежи по кредиту, кредитор может конфисковать ваш залог.

Кредитные компании, указанные в таблице ниже, конкурируют за ваш бизнес через Credible. Вы можете запрашивать ставки у всех этих кредиторов-партнеров, заполнив только одну форму (вместо одной формы для каждого) и не влияя на свой кредитный рейтинг.

| Кредитор | Фиксированные ставки | Суммы кредита | |

|---|---|---|---|

| 9,95% — 35,99% годовых | От 2000 до 35000 долларов * | Получить ставки | |

Обзор личных кредитов Avant * В случае одобрения фактические условия кредита, на которые клиент имеет право, могут варьироваться в зависимости от определения кредитоспособности, законодательства штата и других факторов. Минимальная сумма кредита зависит от штата. ** Пример: кредит в размере 5700 долларов США с административным сбором в размере 4,75% и суммой финансирования в размере 5429,25 долларов США, подлежащей погашению 36 ежемесячными платежами, будет иметь годовую ставку 29,95% и ежемесячные платежи в размере 230,33 долларов США. | |||

| 7,99% — 35,99% годовых | От 2000 до 36 500 долларов США | Получить ставки | |

Обзор потребительских кредитов LendingPoint | |||

| 5,4% — 35,99% годовых 4 | От 1000 до 50 000 долларов 5 | Получить ставки | |

Обзор потребительских кредитов Upstart 4 Полный диапазон доступных ставок зависит от штата. Средний 5-летний кредит, предлагаемый всеми кредиторами, использующими платформу Upstart, будет иметь годовую процентную ставку 25,05% и 60 ежемесячных платежей в размере 25,80 долларов США за 1000 долларов США. Например, общая стоимость кредита в размере 10 000 долларов США составит 15 478 долларов США, включая комиссию за выдачу кредита в размере 804 долларов США. Годовая процентная ставка рассчитывается на основе 5-летних ставок, предложенных в июне 2022 года. 5 Это предложение зависит от окончательного утверждения на основе нашего рассмотрения и проверки финансовой и нефинансовой информации. Ставка и сумма кредита могут быть изменены на основании информации, полученной в вашем полном заявлении. Это предложение может быть принято только лицом, указанным в этом предложении, которое является достаточно взрослым, чтобы на законных основаниях заключить договор о продлении кредита, гражданином или постоянным жителем США, а также текущим резидентом США. Полученные повторяющиеся предложения недействительны. Закрытие вашего кредита зависит от вашего соответствия нашим требованиям, нашей проверки вашей информации и вашего согласия с положениями и условиями на веб-сайте www.upstart.com. Сумма вашего кредита будет определена на основе вашего кредита, дохода и некоторой другой информации, предоставленной в вашей кредитной заявке. Не все заявители будут претендовать на полную сумму. Кредиты недоступны в Западной Вирджинии или Айове. Минимальная сумма кредита в MA составляет 7000 долларов США. Минимальная сумма кредита в Огайо составляет 6000 долларов. Минимальная сумма кредита в NM составляет 5100 долларов США. Минимальная сумма кредита в GA составляет 3100 долларов США. 6 Если вы примете кредит до 17:00 по восточному стандартному времени (не включая выходные и праздничные дни), вы получите свои средства на следующий рабочий день. Кредиты, используемые для финансирования расходов, связанных с образованием, подлежат 3-дневному периоду ожидания между принятием кредита и финансированием в соответствии с федеральным законом. | |||

100% бесплатно! 100% бесплатно! | |||

| | |||

Как повысить свои шансы на получение кредита

Не существует простого и быстрого способа повысить свои шансы на получение кредита. У каждого кредитора немного разные требования, и процесс одобрения может быть утомительным, если у вас плохая кредитная история.

Вы можете повысить свои шансы на получение кредита, выполнив следующие действия:

- Прежде чем подавать заявку, увеличьте свой кредитный рейтинг. Улучшение вашего кредитного рейтинга чрезвычайно важно, если вы изо всех сил пытались получить кредит. На самом деле, ваша оценка является единственным наиболее важным фактором для кредиторов при отборе претендентов на получение кредита.

- Ищите способы увеличить свой доход и погасить долги.

Получение другой работы или подработки, даже на короткое время, может повысить ваш доход и шансы на получение кредита. Выплата долга и снижение отношения долга к доходу также помогают вашему счету.

Получение другой работы или подработки, даже на короткое время, может повысить ваш доход и шансы на получение кредита. Выплата долга и снижение отношения долга к доходу также помогают вашему счету. - Запросить более реалистичную сумму кредита. Если у вас возникли проблемы с одобрением крупного кредита, рассмотрите возможность подачи заявки на меньшую сумму денег. Это может сделать вас менее рискованным заемщиком в глазах кредитора. Важно брать взаймы только то, что вам нужно, и следить за тем, чтобы ваши ежемесячные платежи соответствовали вашему бюджету.

- Подать заявку с поручителем. Поручитель с хорошей или отличной кредитной историей может помочь вам получить кредит, особенно если у вас нет кредитной истории или ваш рейтинг не соответствует номиналу. Подача заявки с поручителем также может помочь вам получить более низкую процентную ставку. Но ваш поручитель обязан погасить кредит, если вы не можете сделать платежи самостоятельно.

- Предварительный отбор у нескольких кредиторов.

Предварительный квалификационный отбор у нескольких кредиторов, как правило, включает в себя только мягкое кредитное вытягивание, которое не повредит вашей кредитоспособности. Хотя предварительная квалификация не гарантирует одобрения кредита, она позволяет вам сравнить ставки и условия, которые кредитор может предложить вам, если вы заполните официальную заявку.

Предварительный квалификационный отбор у нескольких кредиторов, как правило, включает в себя только мягкое кредитное вытягивание, которое не повредит вашей кредитоспособности. Хотя предварительная квалификация не гарантирует одобрения кредита, она позволяет вам сравнить ставки и условия, которые кредитор может предложить вам, если вы заполните официальную заявку.

Отказ не повлияет на вашу кредитную историю

Отказ в выдаче кредита не будет пометкой в вашем кредитном отчете, и отказ в выдаче кредита не будет отображаться в вашем кредитном отчете. Но во время жесткой кредитной тяги ваш кредит может получить временный удар.

Credible позволяет вам проверять ставки у нескольких кредиторов без ущерба для вашей кредитной истории.

[СТАБИЛЬНЫЙ ПРИЗЫВ К РАБОТЕ]

Об авторе

Кэтрин Помрой

Кэтрин Помрой занимается личными финансами уже более семи лет. Ее работы представлены на LendingTree, Intuit/QuickBooks, FundThrough, insure. com, finder.com, NextAdvisor и других ресурсах.

com, finder.com, NextAdvisor и других ресурсах.

Подробнее

Как часто андеррайтеры отказывают в кредитах?

Если вам отказали в ипотеке, не стоит терять надежду. Есть несколько вещей, которые вы можете сделать сейчас, чтобы сделать ваше приложение более надежным, когда вы будете готовы попробовать еще раз.

Поговорите со своим кредитором

Первый шаг — вернуться к источнику. Если кто и знает, почему вам отказали в ипотеке, так это ваш кредитор. А в соответствии с Законом о равных кредитных возможностях кредиторы обязаны сообщить вам, почему вам отказали, если кредит сыграл свою роль. Они должны включать письмо с конкретными деталями, а также название агентства кредитной информации, которое предоставило информацию, которую они использовали. Это может помочь определить области, в которых вам, возможно, потребуется изменить некоторые привычки, чтобы укрепить свой кредит.

Но помните, это только первый шаг. Если вы считаете, что письмо было расплывчатым или неточным, лучше всего связаться с вашим кредитором, чтобы объяснить свои опасения. Им нужен ваш бизнес, поэтому они будут рады поговорить и помочь вам выкопать корень ваших проблем с кредитом.

Им нужен ваш бизнес, поэтому они будут рады поговорить и помочь вам выкопать корень ваших проблем с кредитом.

Создание кредитной истории

Если вы впервые покупаете жилье, возможно, ваша кредитная история не соответствует требованиям вашего кредитора. В этом случае подача заявки может быть просто вопросом времени, но если вам нужно ускорить получение кредита, вы можете попробовать один из следующих вариантов:

- Обеспеченные кредитные карты позволяют вам начать использовать кредит, обеспеченный вашими собственными средствами. После того, как вы наберете свой балл, ответственно используя защищенную карту, вы можете перейти к традиционному кредиту.

- Став авторизованным пользователем кредитной карты родителя или другого члена семьи, вы сможете воспользоваться преимуществами их хорошей кредитной истории.

- Кредиты для строителей — это персональные кредиты, обеспеченные вашими средствами и погашаемые в рассрочку. Подобно обеспеченной кредитной карте, они помогут вам медленно продемонстрировать свою кредитоспособность.

Следите за своим кредитом

Не новичок в кредитовании, но пытаетесь купить дом с плохой кредитной историей? Лучший способ начать работу по восстановлению кредита — это следить за ним. Регулярно проверяйте свой кредитный отчет и баллы — существуют различные онлайн-источники, которые позволяют вам делать это бесплатно. Вы также должны отслеживать свои ежемесячные долги и использование кредита, чтобы увидеть, где вам нужно внести изменения, чтобы улучшить свой балл.

Проверка на наличие ошибок в кредитном отчете

Между кредитными бюро и кредиторами, которые играют роль в разработке вашего кредитного отчета, время от времени случаются ошибки. Эти ошибки могут снизить ваш кредитный рейтинг и стать большой головной болью для исправления.

Распространенные ошибки включают устаревшую информацию, неправильные статусы платежей, неправомерно продублированные негативы и, самое главное, мошеннические учетные записи. Вы должны исключить любую возможность ошибки, просеивая свой кредитный отчет с частым гребнем. Если вы обнаружите что-то необычное, примите соответствующие меры, чтобы оспорить свой кредитный отчет.

Если вы обнаружите что-то необычное, примите соответствующие меры, чтобы оспорить свой кредитный отчет.

Погашение и диверсификация долга

Один из лучших способов улучшить свой счет — погасить любые долги и погасить любые суммы, указанные в вашем кредитном отчете. Если для вас нереально погасить весь остаток, попробуйте договориться с кредиторами о выплате того, что вы можете, что будет отображаться в вашем кредитном отчете как «оплачено в соответствии с договоренностью». Хотя это не повысит ваш кредитный рейтинг так сильно, как полное погашение долга, платить что-то лучше, чем ничего.

Еще одним важным ключом к увеличению вашего счета является хорошее сочетание возобновляемой кредитной задолженности и таких предметов, как кредиты в рассрочку, такие как авто или личный кредит. Ипотечные кредиторы хотят видеть, что вы можете эффективно управлять различными видами долга. Просто убедитесь, что вы платите им вовремя и не берете на себя больше, чем можете себе позволить.

Держите счета открытыми

Когда вы выплачиваете свой долг, старайтесь не закрывать счета. Это может повредить вашему счету, потому что вы хотите иметь несколько открытых счетов, особенно те, которые были открыты долгое время, чтобы в полной мере показать вашу кредитную историю. Может быть полезно иметь сочетание кредитных карт, автокредитов, студенческих кредитов и потенциально личных кредитов, чтобы показать, что вы умеете обращаться с кредитами.

Хотя вы хотите погасить задолженность, полное закрытие счета может повредить вашей кредитной истории, потому что это уменьшит сумму кредита, который у вас есть. Если вы закрываете учетную запись, даже если вы тратите ту же сумму на другие кредитные карты, вы используете больший процент от оставшегося доступного кредита. Это то, что известно как «использование кредита», и если вы используете слишком много своего кредита, будущие кредиторы могут не решиться предоставить вам ссуды и другие кредиты.

Увеличьте свои кредитные лимиты

Хорошим вторым этапом восстановления вашего кредитного рейтинга после того, как вы показали свою тяжелую работу, является попытка увеличить ваши кредитные лимиты. Например, если в настоящее время у вас есть кредитный лимит в размере 500 долларов, кредитор может увеличить его до 1000 долларов, как только увидит ваши успехи.

Например, если в настоящее время у вас есть кредитный лимит в размере 500 долларов, кредитор может увеличить его до 1000 долларов, как только увидит ваши успехи.

Сохраняйте низкое использование кредита

Чтобы поддерживать высокий кредитный рейтинг, не используйте его слишком часто, так как это может быть признаком финансового стресса.

Использование вашего кредита отслеживается в форме использования кредита, которая отображает ваш текущий долг в процентах. Например, если у вас есть одна кредитная карта с лимитом в 1000 долларов США, а другая — с лимитом в 3000 долларов США и общим переходящим остатком между счетами в размере 800 долларов США в месяц, использование вашего кредита будет составлять 20% (800 долларов США/4000 долларов США). Эксперты обычно рекомендуют использовать не более 30% вашего общего кредитного лимита между всеми вашими счетами.

Создайте приложение перед повторным применением

Если ваше приложение было отклонено, помните, что вам, вероятно, потребуется предпринять несколько шагов, чтобы восстановить его.

Это может повредить вашему кредитному рейтингу, пока вы не выплатите долг в полном объеме, а наличие открытых счетов для инкассации также может снизить ваши шансы на получение кредита.

Это может повредить вашему кредитному рейтингу, пока вы не выплатите долг в полном объеме, а наличие открытых счетов для инкассации также может снизить ваши шансы на получение кредита.

доход: 1200 долл. США в месяц

доход: 1200 долл. США в месяц

доход: $12,000

доход: $12,000 Первоначальный взнос и штраф за досрочное погашение отсутствуют. Ваш APR будет определяться на основе вашего кредита, дохода и некоторой другой информации, предоставленной в вашей кредитной заявке. Не все кандидаты будут одобрены.

Первоначальный взнос и штраф за досрочное погашение отсутствуют. Ваш APR будет определяться на основе вашего кредита, дохода и некоторой другой информации, предоставленной в вашей кредитной заявке. Не все кандидаты будут одобрены.

Получение другой работы или подработки, даже на короткое время, может повысить ваш доход и шансы на получение кредита. Выплата долга и снижение отношения долга к доходу также помогают вашему счету.

Получение другой работы или подработки, даже на короткое время, может повысить ваш доход и шансы на получение кредита. Выплата долга и снижение отношения долга к доходу также помогают вашему счету. Предварительный квалификационный отбор у нескольких кредиторов, как правило, включает в себя только мягкое кредитное вытягивание, которое не повредит вашей кредитоспособности. Хотя предварительная квалификация не гарантирует одобрения кредита, она позволяет вам сравнить ставки и условия, которые кредитор может предложить вам, если вы заполните официальную заявку.

Предварительный квалификационный отбор у нескольких кредиторов, как правило, включает в себя только мягкое кредитное вытягивание, которое не повредит вашей кредитоспособности. Хотя предварительная квалификация не гарантирует одобрения кредита, она позволяет вам сравнить ставки и условия, которые кредитор может предложить вам, если вы заполните официальную заявку.