Новости

Законом от 30.12.2022 № 230-З «Об изменении законов по вопросам налогообложения» внесены изменения в Налоговый кодекс (далее — НК) на 2023 год.

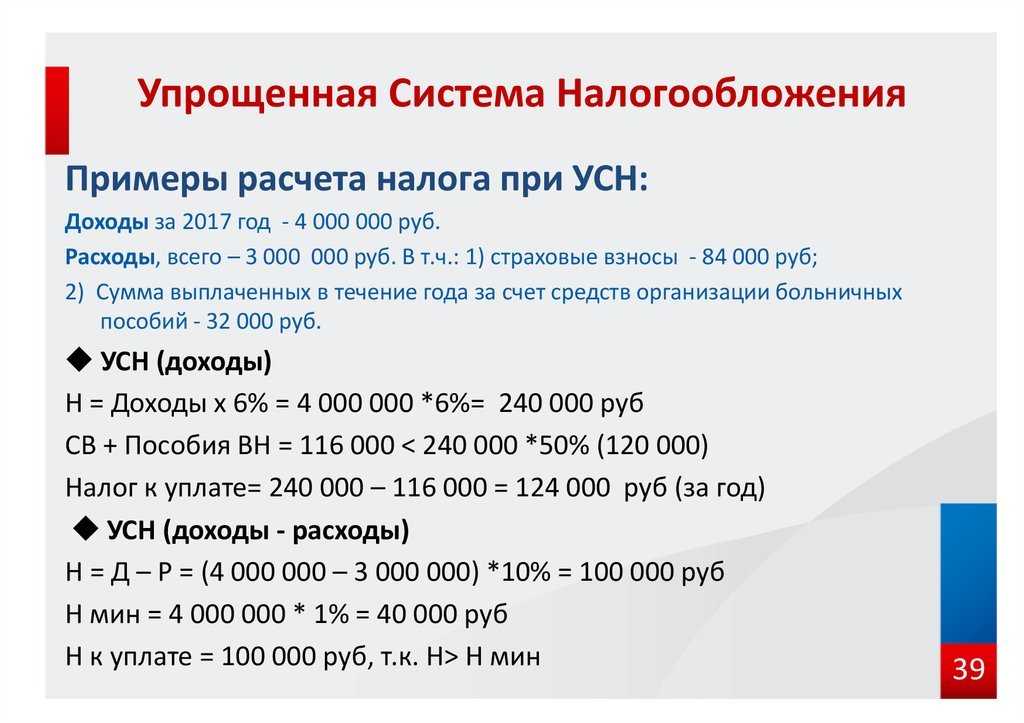

С 1 января 2023 года для индивидуальных предпринимателей (далее — ИП) полностью исключено применение упрощенной системы налогообложения.

Учитывая изложенное, с 1 января 2023 г. ИП смогут применять два режима налогообложения:

— общий порядок налогообложения (предусматривает уплату подоходного налога с физических лиц). При этом в 2023 году ставка подоходного налога увеличена с 16% до 20%;

— систему уплаты единого налога с индивидуальных предпринимателей и иных физических лиц (далее — единый налог) в порядке и на условиях, определенных в главе 33 НК.

Основные новшества по единому налогу для ИП, действующие с 1 января 2023 года:

С 01.01.2023 существенно сокращены виды деятельности, по которым ИП могут применять единый налог.

— техническое обслуживание и ремонт автомобилей, мотоциклов, мотороллеров и мопедов, услуги по восстановлению резиновых шин и покрышек, услуги по диагностированию транспортных средств, буксировка транспортных средств, оказание технической помощи в пути;

— предоставление услуг парикмахерскими и салонами красоты, услуги по нанесению татуировки, нательной живописи, перманентного макияжа, услуги по пирсингу;

— деятельность грузового речного транспорта и грузового автомобильного транспорта, деятельность по перегону, перевозке, доставке из-за границы (за границу) автомототранспортных средств;

— строительство зданий, специальные строительные работы, бурение водяных скважин, пропитка древесины, производство деревянных строительных конструкций и столярных изделий, включая монтаж и установку изделий собственного производства, производство из пластмассы и поливинилхлорида дверных полотен и коробок, окон и оконных коробок, жалюзи, включая монтаж и установку изделий собственного производства;

— медицинская, в том числе стоматологическая, практика, прочая деятельность по охране здоровья;

— деятельность по чистке и уборке;

-деятельность, способствующая выращиванию сельскохозяйственных культур и разведению животных;

— предоставление социальных услуг без обеспечения проживания;

— репетиторство;

— стирка и глаженье постельного белья и других вещей в домашних хозяйствах граждан, закупка продуктов, мытье посуды и приготовление пищи в домашних хозяйствах граждан, внесение платы из средств обслуживаемого лица за пользование жилым помещением и жилищно-коммунальные услуги, кошение трав, уборка озелененной территории от листьев, скошенной травы и мусора;

— предоставление индивидуальных услуг с помощью автоматов для измерения роста, веса;

— предоставление услуг по содержанию домашних животных, дрессировке и уходу за ними;

— сдача в аренду (субаренду), наем жилых помещений, садовых домиков, дач, машино-мест (кроме предоставления мест для краткосрочного проживания).

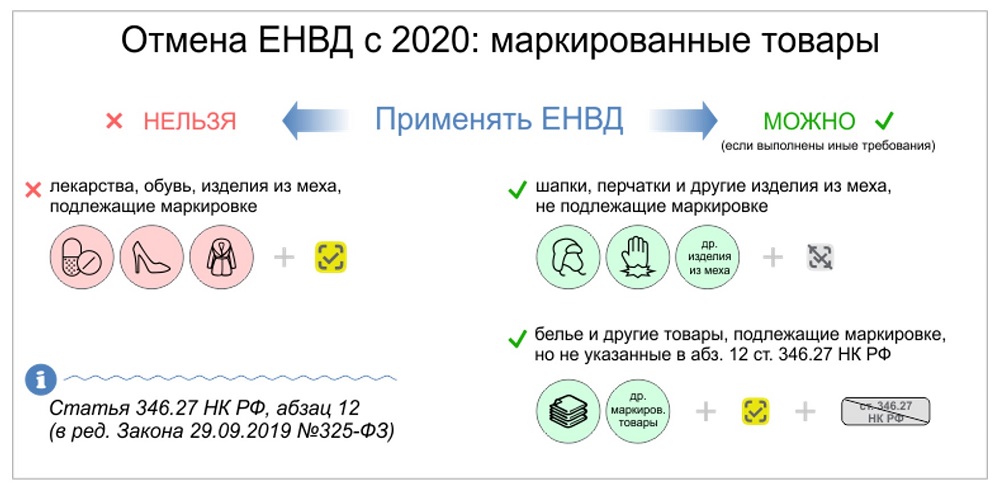

С 2023 года под единый налог также не подпадает розничная торговля одеждой из натуральной кожи (пальто, полупальто, куртки, блейзеры, жакеты, жилеты, пиджаки, плащи, костюмы), коврами и ковровыми изделиями, сложными бытовыми электротоварами.

Кроме того, ИП не вправе применять единый налог по видам деятельности, являющимися объектами налогообложения единым налогом для физических лиц, не осуществляющих предпринимательскую деятельность, предусмотренными пунктом 3.1 статьи 337 НК.

Таким образом, с 01.01.2023 в отношении перечисленных видов деятельности ИП обязаны перейти на общий порядок налогообложения с уплатой подоходного налога, так как с 2023 года ИП не могут применять упрощенную систему налогообложения.

Для тех, кто представил декларацию по единому налогу за I квартал 2023 г., но с 01.01.2023 утратил право его применять, установлена обязанность представить уточненную декларацию по единому налогу за I квартал 2023г.

Ставки единого налога увеличены от 1,5 до 3 раз по разным видам деятельности (приложение 24 к НК).

Новые увеличенные ставки применяются при исчислении единого налога, начиная с февраля 2023 г. Единый налог за январь 2023 г. исчисляется по ставкам единого налога, предусмотренным приложением 24 к НК в редакции, действовавшей по 31 декабря 2022 г.

В связи с изменением размера ставок ИП обязаны не позднее 31.01.2023 представить уточненную декларацию по единому налогу за I квартал 2023 и исчислить налог за февраль-март 2023 г. по новым ставкам.

Изменен порядок налогообложения для ИП, предоставляющих места для краткосрочного проживания. С 01.01.2023 в отношении деятельности по предоставлению мест для краткосрочного проживания ИП обязаны уплачивать единый налог и не вправе выбрать иную систему налогообложения.

ИП, которые в I квартале 2023 г. осуществляют такую деятельность, должны:

осуществляют такую деятельность, должны:

— не позднее 31.01.2023 представить декларацию по единому налогу за I квартал 2023 г.;

— не позднее 01.02.2023 уплатить единый налог за январь 2023 г. по ставкам, действовавшим в 2022 году. За февраль и март 2023 г. единый налог уплачивается в установленные сроки (не позднее 01.02.2023 и 01.03.2023) по новым ставкам.

При выявлении фактов уклонения ИП от применения этого режима налогообложения впервые единый налог будет определяться исходя из налоговой базы и ставок налога, установленных по месту осуществления деятельности, а при выявлении повторных случаев будет применяться 5-кратное увеличение суммы налога.

Предоставлена возможность перейти на подоходный налог с любого месяца I квартала 2023 г. (кроме ИП, предоставляющих места для краткосрочного проживания).

ИП, которые вправе продолжить применение единого налога и предоставили налоговую декларацию за первый квартал 2023 года, а также уплатили (исчислили) единый налог за I квартал 2023 г.

Пресс-центр инспекции МНС

по Гомельской области

тел. 79-88-22

МНС об изменениях в порядке налогообложения для ИП и физлиц

Что меняется в порядке налогообложения для индивидуальных предпринимателей и физических лиц в 2023 году, рассказал заместитель Министра по налогам и сборам Игорь Скринников, сообщает БЕЛТА.

Что меняется для индивидуальных предпринимателей

С 1 января 2023 года окончательно уходит упрощенная система налогообложения. Также с 16 % до 20 % увеличится ставка подоходного налога.

Также с 16 % до 20 % увеличится ставка подоходного налога.

Помимо этого, сокращается сфера применения единого налога для индивидуальных предпринимателей. К примеру, уйдут такие виды деятельности, как техобслуживание и ремонт транспортных средств, производство одежды и обуви, предоставление парикмахерских и медицинских услуг, в том числе стоматологическая деятельность, потому что эти виды малоиспользуемы плательщиками.

Основным и единственным налоговым режимом для индивидуальных предпринимателей при сдаче имущества в краткосрочную аренду теперь является единый налог. Его особенность в том, что ИП должны заявить все квартиры, которые будут подлежать сдаче в аренду, и на основании этой информации будет рассчитываться налог. Информация будет передаваться в том числе в жилищно-коммунальные службы.

С этого года увеличиваются ставки единого налога. Учитывая это, ведомство предусмотрело ряд переходных норм в Налоговом кодексе, чтобы эти изменения воспринимались субъектами хозяйствования и ИП максимально спокойно. Новые ставки единого налога будут применяться при исчислении налога, срок уплаты которого наступит после 30 января. «По сути, они будут применяться, начиная с февраля 2023 года», – подчеркнул Игорь Скринников.

Новые ставки единого налога будут применяться при исчислении налога, срок уплаты которого наступит после 30 января. «По сути, они будут применяться, начиная с февраля 2023 года», – подчеркнул Игорь Скринников.

Для предпринимателей, которые утратили право на применение единого налога либо которые не определились с налоговым режимом, предусмотрена возможность представления уточненных налоговых деклараций до 30 января 2023 года. Кроме этого, предусмотрено право плательщика, изъявившего желание перейти на подоходный налог в течение первого квартала 2023 года, перейти на него. Переход может быть осуществлен с любого месяца первого квартала 2023 года.

Что меняется для физических лиц

Для физлиц вводится налог на профессиональный доход. Это новый налоговый режим, полностью основанный на цифровом взаимодействии, начиная от постановки на налоговый учет и заканчивая его уплатой. Теперь все операции по этому налогу осуществляются через мобильное приложение «Налог на профессиональный доход». Новый режим возможен к применению гражданами Беларуси, а также негражданами, проживающими на территории Беларуси, желающими осуществлять некую деятельность, которая предусмотрена соответствующим перечнем для применения этого налогового режима. Что касается перечня видов деятельности, которые вправе будут применять плательщики налога на профдоход, то он регламентируется постановлением Правительства № 851.

Новый режим возможен к применению гражданами Беларуси, а также негражданами, проживающими на территории Беларуси, желающими осуществлять некую деятельность, которая предусмотрена соответствующим перечнем для применения этого налогового режима. Что касается перечня видов деятельности, которые вправе будут применять плательщики налога на профдоход, то он регламентируется постановлением Правительства № 851.

Как меняется уплата сбора для ремесленников и лиц, оказывающих услуги в сфере агроэкотуризма

В течение первого полугодия 2023 года плательщики могут применять ремесленный сбор по-старому. Но с 1 июля 2023 года физические лица смогут применять его только в том случае, если будет решение местных органов власти о том, что деятельность плательщика относится к ремесленной. Это сделано, потому что по факту людей, осуществляющих ремесленную деятельность, гораздо меньше, чем зарегистрировано. Плательщики будут уплачивать сбор не как ранее (всю годовую сумму), а ежемесячно, если с 1 июля не будет решения местных органов власти о том, что деятельность относится к ремесленной. Если госорганы не подтвердят это, то плательщик должен будет перейти на налог на профдоход.

Если госорганы не подтвердят это, то плательщик должен будет перейти на налог на профдоход.

То же самое предусмотрено для агроэкотуризма.

По информации БЕЛТА

Как использовать PIN-код IRS IRS и зарегистрировать учетную запись IRS в Интернете

Линкольн, США

@noahbuscher

Личный идентификационный номер для защиты личных данных или IP-PIN — это дополнительный уровень защиты личных данных. Защитите себя от кражи личных данных, связанных с налогами. Внимание: Мы настоятельно рекомендуем вам получить свой собственный IP-PIN для защиты вашей Налоговой декларации за 2022 год.

- Совет: Вы можете не только получить IP-PIN для себя, но и защитить своих иждивенцев с помощью IP-PIN, чтобы налогоплательщики не могли заявить о них как о иждивенцах.

IP-PIN назначается в виде шестизначного числа, т.е. 123456 Налогового управления США квалификационным налогоплательщикам в качестве защиты их номера социального страхования, не используемого мошенническим или ошибочным образом в их декларациях о подоходном налоге за 2022 год.

См. также: Что делать, если Налоговое управление США отклонило мою декларацию из-за неверного PIN-кода IP-адреса.

Важно : При подаче декларации за 2022 г. в 2023 г. в электронном виде используйте следующие ключевые моменты для успешной электронной подачи и избежания отказа:

- Введите все свои PIN-коды IP для себя и своей семьи. Если у вас и/или вашего супруга есть PIN-код IP, введите его при подаче электронной декларации на eFile.com. Если у вашего иждивенца или иждивенцев есть PIN-коды IP, введите их на зависимом экране в вашей учетной записи eFile.

- IRS выдает PIN-код IP каждый год, таким образом, ваш прошлогодний PIN-код IP больше не действителен. IRS должна выдать вам уведомление CP01A с вашим PIN-кодом IP; в противном случае вам потребуется получить свой последний PIN-код IP.

- Вы можете получить это в Интернете, используя указанные ниже ресурсы.

- PIN-код IP, выданный IRS, и PIN-код вашей пятизначной подписи — это два разных номера.

Ваш PIN-код — это тот, который вы создаете и который действует как электронная подпись при возврате; PIN-код IP IRS используется для проверки личности.

Ваш PIN-код — это тот, который вы создаете и который действует как электронная подпись при возврате; PIN-код IP IRS используется для проверки личности.

Если вам отказали, вы можете повторно подать налоговую декларацию без дополнительных затрат после получения PIN-кода IP.

Как подать заявку на PIN-код 9 для защиты личных данных0040

Когда вы подготовите и отправите свои налоги за 2022 год на eFile.com, вам будет предложено ввести свой IP-PIN во время оформления заказа. Затем этот номер будет использоваться для подтверждения вашей личности в IRS. Если введенный вами IP-PIN не совпадает с зарегистрированным, возврат будет отклонен. В этот момент вы можете повторно ввести IP-PIN или подать заявку на новый.

Прежде чем подать заявку на получение личного PIN-кода для защиты личности, сначала ознакомьтесь со следующими пунктами:

- Основной налогоплательщик, второй налогоплательщик (супруга) или иждивенец могут получить IP-PIN после подтверждения личности.

Любой налогоплательщик, который может должным образом подтвердить свою личность, имеет право на участие в программе Opt-In для получения IP-PIN.

Любой налогоплательщик, который может должным образом подтвердить свою личность, имеет право на участие в программе Opt-In для получения IP-PIN. - Подтвердите свою личность с помощью действительного номера социального страхования (SSN) или индивидуального идентификационного номера налогоплательщика (ITIN).

- PIN-код IP действителен только в течение одного года и должен ежегодно продлеваться, что IRS должно автоматически обрабатывать для зарегистрированных налогоплательщиков.

- Если это не автоматически, вам нужно будет получить его, если вы не получили его по какой-либо причине.

- Онлайн-заявка на PIN-код IP — это быстро и безопасно. Кроме того, это единственный способ получить ПИН-код ИС, который сразу же доступен налогоплательщику.

- Налогоплательщикам, которые добровольно подают заявку или соглашаются на участие в программе PIN-кода IP, не нужно подавать форму 14039 — Аффидевит о краже личных данных.

- В течение года у налогоплательщиков будет возможность отказаться от участия в программе PIN-кода IP.

- Неправильно введенный PIN-код IP в налоговой декларации или расширении, поданной в электронном виде, приведет к временному отклонению. Это можно исправить, введя правильный PIN-код IP и повторно заполнив его бесплатно.

Частью заявки на PIN-код IP является процесс регистрации вашей учетной записи IRS.

Регистрация учетной записи службы IRS

Важно : IRS переносит все старые учетные записи и требует от новых пользователей создания и привязки учетной записи ID.me. ID.me — это безопасный способ защитить вашу личность при доступе к вашей налоговой информации, чтобы уменьшить налоговое мошенничество и/или кражу личных данных. Вам понадобится та же информация, что и ниже, чтобы создать это. С 7 февраля 2022 года IRS больше не требует от вас участия в сканировании лица или «живом селфи» 9.0009, который соответствует вашему удостоверению личности, выданному правительством или штатом. Эта новая функция должна была защитить вашу личность с помощью биометрических данных, но вызвала негативную реакцию, и IRS отменила это требование.

Подавая заявку на получение IP-PIN, вы также регистрируете свою учетную запись IRS, где вы можете получать свои налоговые декларации и историю платежей IRS с течением времени. Вот что вам потребуется для подтверждения вашей личности в течение 15-минутного процесса регистрации учетной записи IRS и PIN-кода IP:

- Действительный адрес электронной почты ; проверяйте папку со спамом во время процесса, так как вы можете получить электронные письма от IRS.

- Ваш действительный номер социального страхования — SSN — или индивидуальный налоговый идентификационный номер — ITIN.

- Налоговая Статус подачи вашей последней налоговой декларации; получить копию в цифровом виде или восстановить физическую копию.

- Почтовый адрес в этой налоговой декларации; введите точный адрес, указанный в последнем возврате. Если вы только что подали декларацию с новым адресом, попробуйте ввести старый адрес, так как он может быть сохранен.

- В случае адреса PO Box введите «PO Box» в поле «Address Line 1» без точек и номера, например, PO Box 123.

- Военный адрес: Введите APO, FPO или DPO в качестве «Города» и выберите/введите AA, AE или AP в поле «Штат/США». Территория».

- Иностранный адрес может быть зарегистрирован только для портала онлайн-платежей, но не для IP-PIN, стенограммы и т. д. Подробнее: информация о налогах для иностранных иностранцев, граждан США и иностранцев-резидентов, работающих или проживающих за границей.

- Номер(а) финансового счета , связанный с вашим именем. Например, вас могут попросить ввести или выбрать последние 8 цифр вашей кредитной карты — карты American Express, дебетовые или корпоративные карты исключены. Ваша финансовая информация будет проверена Experian; некоторые номера счетов могут не пройти процесс проверки.

- Кредиты: Вас могут попросить ввести номер счета студенческого кредита, указанный в выписке по студенческому кредиту; номер может состоять из цифр и/или букв, но не содержит никаких символов.

Студенческие кредиты, выданные Nelnet, не могут быть проверены.

Студенческие кредиты, выданные Nelnet, не могут быть проверены. - Кроме того, вас могут попросить подтвердить или ввести информацию об ипотеке, кредите под залог дома или кредитной линии или информацию об автокредите.

- Мобильный телефон должен быть привязан к вашему имени; он должен базироваться в США и иметь возможность получать текстовые сообщения. При регистрации вы получите одноразовый код активации на номер мобильного телефона. У вас есть ограниченное время для ввода этого кода.

- Если на ваше имя не зарегистрирован телефон в США, выберите получение кода активации по почте. Получив код, у вас есть 30 дней, чтобы завершить регистрацию аккаунта. После этого вы можете загрузить мобильное приложение IRS для получения кодов.

- Если по какой-либо другой причине вы не можете зарегистрироваться на своем телефоне, запросите код активации по почте.

- В процессе регистрации или позднее вы можете получать налоговые сообщения с номера IRS 77958 или номера телефона: 202-552-1226.

Если вы ранее отказались от получения текстовых сообщений, отправьте это текстовое сообщение: Текст IN на номер 77958.

Если вы ранее отказались от получения текстовых сообщений, отправьте это текстовое сообщение: Текст IN на номер 77958. - Больше не требуется : Мобильный телефон или компьютер с камерой для сканирования лица или «живого селфи». Это было использовано для проверки соответствия вашей физической личности информации, введенной в учетной записи. В настоящее время IRS не требует этого, так как программа была активна только в течение короткого времени .

Зарегистрируйте учетную запись, получите PIN-код IP

Что такое уведомление IRS CP303?

Если вы получили уведомление IRS CP303, это означает, что была создана учетная запись IRS или доступ к службам IRS был осуществлен с использованием вашей информации. Вы можете получить это уведомление, если используете онлайн-инструменты IRS со своей собственной информацией. Однако, если вы получили это уведомление и не понимаете почему, возможно, кто-то использовал вашу информацию, и вам следует немедленно позвонить по номеру, указанному в уведомлении.

Получить PIN-код IP в автономном режиме

- Для получения нового PIN-кода IP: Налогоплательщики с доходом не более 72 000 долларов США могут заполнить форму 15227 «Заявка на PIN-код IP» и отправить ее по почте на адрес IRS, указанный в форме. Как только IRS получит форму, налогоплательщик получит звонок от IRS для подтверждения личности. После заполнения и прохождения налогоплательщик получит PIN-код IP на следующий сезон подачи.

- Налогоплательщики, которые не могут подать заявление онлайн или не имеют права на подачу формы 15227, могут записаться на прием в Центр помощи налогоплательщикам. Налогоплательщик должен предоставить две формы удостоверения личности с изображением. После того, как налогоплательщик пройдет аутентификацию, ему будет отправлен PIN-код IP.

- Для получение назначенного IP-PIN: Если возникли проблемы с созданием учетной записи IRS (нет кредитной карты или кредита для подтверждения личности и т.

д.), существуют альтернативы. Налогоплательщики могут позвонить в IRS по телефону 1-800-908-4490, чтобы получить помощь в этом вопросе. IRS поможет подтвердить вашу личность и отправит ваш последний сгенерированный IP-PIN на адрес, который у них есть в записи, в течение 21 дня.

д.), существуют альтернативы. Налогоплательщики могут позвонить в IRS по телефону 1-800-908-4490, чтобы получить помощь в этом вопросе. IRS поможет подтвердить вашу личность и отправит ваш последний сгенерированный IP-PIN на адрес, который у них есть в записи, в течение 21 дня.

Если налогоплательщик не может подать декларацию в электронном виде без этого и не может вовремя получить свой IP-PIN, ему, возможно, придется отправить налоговую декларацию по почте, поскольку для этого не требуется IP-PIN.

Налогоплательщики должны хранить ПИН-код ИС в безопасном месте и не сообщать свой личный ПИН-код никому, кроме своей налоговой службы. IRS никогда не запросит ваш IP-PIN; любой телефонный звонок, электронное письмо или текстовое сообщение с запросом вашего IP-PIN является мошенничеством.

Использование вашего IP-PIN при подаче или электронной подаче налоговой декларации

Когда вы подаете налоговую декларацию на eFile.com, вы вводите свой IPPIN во время процесса. Это быстро и легко подтвердит вашу личность и позволит обработать вашу декларацию и вернуть вам налог, если он причитается. Обязательно введите его правильно с первой попытки, чтобы избежать ошибок или отказов. Получите PIN-код из своей учетной записи IRS или письмо, отправленное из IRS.

Это быстро и легко подтвердит вашу личность и позволит обработать вашу декларацию и вернуть вам налог, если он причитается. Обязательно введите его правильно с первой попытки, чтобы избежать ошибок или отказов. Получите PIN-код из своей учетной записи IRS или письмо, отправленное из IRS.

Общие вопросы при использовании вашего IP-PIN:

- Что делать, если я неправильно ввожу PIN-код IP? IRS временно отклонит возврат. Войдите в свою учетную запись eFile и повторите попытку, используя правильный IP-PIN. Если вы уверены, что введенный номер правильный, проверьте его в своей онлайн-учетной записи IRS, свяжитесь с одним из наших налоговых инспекторов по номеру ® или позвоните в IRS для повторного выпуска IP-PIN по номеру 1-800-908-4490 для получения специализированной помощи.

- Как мне использовать мой PIN-код IP для совместного возврата? Если вы состоите в браке и подаете совместную заявку, вы вводите свой PIN-код ИС, как если бы вы подавали холостой, если он у вас есть.

Если он есть у вас и у вашего супруга, укажите его в декларации под одним и тем же налоговым статусом. Если он есть только у одного из вас, вводить его должен будет только этот супруг. Если вы не уверены в своем статусе, воспользуйтесь бесплатным и простым STATucator, чтобы узнать свой статус подачи налоговой декларации.

Если он есть у вас и у вашего супруга, укажите его в декларации под одним и тем же налоговым статусом. Если он есть только у одного из вас, вводить его должен будет только этот супруг. Если вы не уверены в своем статусе, воспользуйтесь бесплатным и простым STATucator, чтобы узнать свой статус подачи налоговой декларации. - Где я могу ввести свой PIN-код IP при подаче налоговой декларации? Приложение eFile Tax предложит вам ввести PIN-код вашего IP-адреса во время оформления заказа. Если у вас возникли проблемы с поиском места и способа ввода PIN-кода, обратитесь к одному из наших налоговых инспекторов. ® .

- Должен ли я использовать свой PIN-код IP для подачи декларации за предыдущий год? Нет, декларации за предыдущий год или задолженность по налогам не могут быть поданы в электронном виде. По этой причине PIN-код IP не требуется.

- Как долго действует мой PIN-код IP? Каждый IP-PIN действителен в течение одного года; IRS будет выпускать новый каждый год.

Вы можете подать заявку на его получение, следуя приведенным выше инструкциям, или налоговая служба может отправить вам письмо CP01A с вашим новым IP-PIN где-то в конце декабря или начале января.

Вы можете подать заявку на его получение, следуя приведенным выше инструкциям, или налоговая служба может отправить вам письмо CP01A с вашим новым IP-PIN где-то в конце декабря или начале января. - Должен ли я избавиться от своего PIN-кода IP после подачи заявки? Храните свой IP-PIN в безопасном месте в течение всего года, даже если вы уже использовали его. После того, как вы получили новый на новый год, можно безопасно выбросить или удалить старый, но мы рекомендуем сохранить его для ваших записей.

- Как мне использовать PIN-код IP моего иждивенца в моей налоговой декларации? Если в налоговой декларации вы указали иждивенца, и у него есть собственный IP-PIN, вы введете его при подаче декларации в электронном виде. Приложение eFile Tax поможет вам в этом, когда это применимо.

- В каких формах я использую свой PIN-код IP? IP-PIN используется только в следующих формах 1040: 1040, 1040-SR, 1040-NR и 1040-PR/SS.

Это означает, что вы не будете использовать свой IP-PIN при подаче налоговой поправки или налогового продления.

Это означает, что вы не будете использовать свой IP-PIN при подаче налоговой поправки или налогового продления. - Смогу ли я быстрее получить возврат налога, используя PIN-код IP? Использование вашего IP-PIN не определяет, как и когда вы получите возмещение, если оно вам причитается. Воспользуйтесь нашим бесплатным DATEucator, чтобы рассчитать дату возврата налога.

Дополнительные вопросы? Наши налоговики ® здесь, чтобы помочь.

Жертвы кражи личных данных, связанные с налогами

Подтвержденные жертвы кражи личных данных, связанные с налогами, должны подать форму 14039, Аффидевит о краже личных данных, если их налоговая декларация, поданная в электронном виде, была отклонена из-за дублирования SSN. Затем IRS расследует их дело, и, как только мошенническая налоговая декларация будет удалена из счета налогоплательщика, налогоплательщик автоматически получит PIN-код IP по почте в начале следующего календарного года или налогового сезона.

Подтвержденные жертвы кражи личных данных не могут отказаться от участия в программе IP PIN, в отличие от других налогоплательщиков. IP-PIN будут ежегодно рассылаться по почте подтвержденным жертвам и участникам, зарегистрированным до 2023 года. Это будет форма уведомления CP01A, которое будет содержать PIN-код.

Утерянные IP-PIN также можно восстановить через онлайн-аккаунт.

Просмотр информации IRS о краже личных данных для налогоплательщиков.

Зарегистрируйте учетную запись, получите PIN-код IP

Подготовьте налоговую декларацию с помощью eFile.com и используйте свой IP-PIN для подтверждения своей личности. Узнайте, как eFile обеспечивает безопасность пользовательских данных.

Узнайте о поддельных электронных письмах IRS и о том, как обрабатывать подтверждение личности с помощью письма IRS, которое вы получили.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

PIN-код для защиты личных данных IRS — кража личных данных

PIN-код для защиты личных данных IRS — Кража личных данных — TaxAct;

2022202120202019

- Популярные разделы справки

- Свяжитесь с нами

- пользователей рабочего стола

- Скачать

- Электронный архив и печать

- Начало работы

- Новости и справочники

- Информация для заказа и учетной записи

- Информация о продукте

- Налоговая помощь

- Профессиональный налоговый акт

- Использование TaxAct

Если вы стали жертвой кражи личных данных, вы можете получить уведомление IRS CP01A, содержащее одноразовый 6-значный PIN-код для защиты личных данных (IP). Если вы потеряли письмо IRS, содержащее ваш PIN-код IP, восстановите его на веб-сайте IRS.

Если вы потеряли письмо IRS, содержащее ваш PIN-код IP, восстановите его на веб-сайте IRS.

Вы можете ввести PIN-код для защиты личности в программе TaxAct®, выполнив следующие действия:

- В декларации TaxAct (онлайн или на компьютере) нажмите Federal в левом столбце. На небольших устройствах нажмите в верхнем левом углу, затем выберите Federal .

- В разделе Federal Quick Q&A Topics нажмите «Разные темы», чтобы развернуть категорию, а затем нажмите PIN-код для защиты личных данных (при необходимости прокрутите вниз).

- Введите 6-значный PIN-код рядом с соответствующим налогоплательщиком, указанным в декларации

Каждый супруг, который состоит в браке и подает совместную декларацию, будет иметь свой собственный PIN-код IP. Если только один из супругов получил PIN-код IP, этот PIN-код необходимо будет ввести в поле для этого супруга. Если у вашего иждивенца есть PIN-код IP, вы должны указать его в своих формах 1040 и 2441, а также в приложении EIC.

PIN-код IP будет указан в распечатанной копии вашего возврата. PIN-код автоматически передается в IRS вместе с электронной декларацией.

Что делать, если вы считаете, что можете быть подвержены риску кражи удостоверений личности, связанных с налогами:

Заполните форму IRS 14039 Аффидевит о краже личных данных и отправьте ее по факсу или почте в IRS, чтобы ваша учетная запись могла отслеживаться на предмет любых сомнительных действий. Чтобы заполнить форму IRS 14039 в электронном виде, посетите IdentityTheft.gov FTC.

Как получить доступ к форме 14039 в TaxAct:

Чтобы получить доступ к форме в онлайн-программе :

- В декларации TaxAct Online нажмите «Инструменты» в правой части экрана.

- Нажмите Просмотреть полный список форм

- Найдите форму в разделе Федеральные формы и приложения .

Чтобы получить доступ к форме в программе Desktop :

- В налоговой декларации TaxAct Desktop нажмите кнопку Формы.

Ваш PIN-код — это тот, который вы создаете и который действует как электронная подпись при возврате; PIN-код IP IRS используется для проверки личности.

Ваш PIN-код — это тот, который вы создаете и который действует как электронная подпись при возврате; PIN-код IP IRS используется для проверки личности. Любой налогоплательщик, который может должным образом подтвердить свою личность, имеет право на участие в программе Opt-In для получения IP-PIN.

Любой налогоплательщик, который может должным образом подтвердить свою личность, имеет право на участие в программе Opt-In для получения IP-PIN.

Студенческие кредиты, выданные Nelnet, не могут быть проверены.

Студенческие кредиты, выданные Nelnet, не могут быть проверены. Если вы ранее отказались от получения текстовых сообщений, отправьте это текстовое сообщение: Текст IN на номер 77958.

Если вы ранее отказались от получения текстовых сообщений, отправьте это текстовое сообщение: Текст IN на номер 77958. д.), существуют альтернативы. Налогоплательщики могут позвонить в IRS по телефону 1-800-908-4490, чтобы получить помощь в этом вопросе. IRS поможет подтвердить вашу личность и отправит ваш последний сгенерированный IP-PIN на адрес, который у них есть в записи, в течение 21 дня.

д.), существуют альтернативы. Налогоплательщики могут позвонить в IRS по телефону 1-800-908-4490, чтобы получить помощь в этом вопросе. IRS поможет подтвердить вашу личность и отправит ваш последний сгенерированный IP-PIN на адрес, который у них есть в записи, в течение 21 дня.