Как Подать Заявление На Налоговый Вычет За Квартиру?

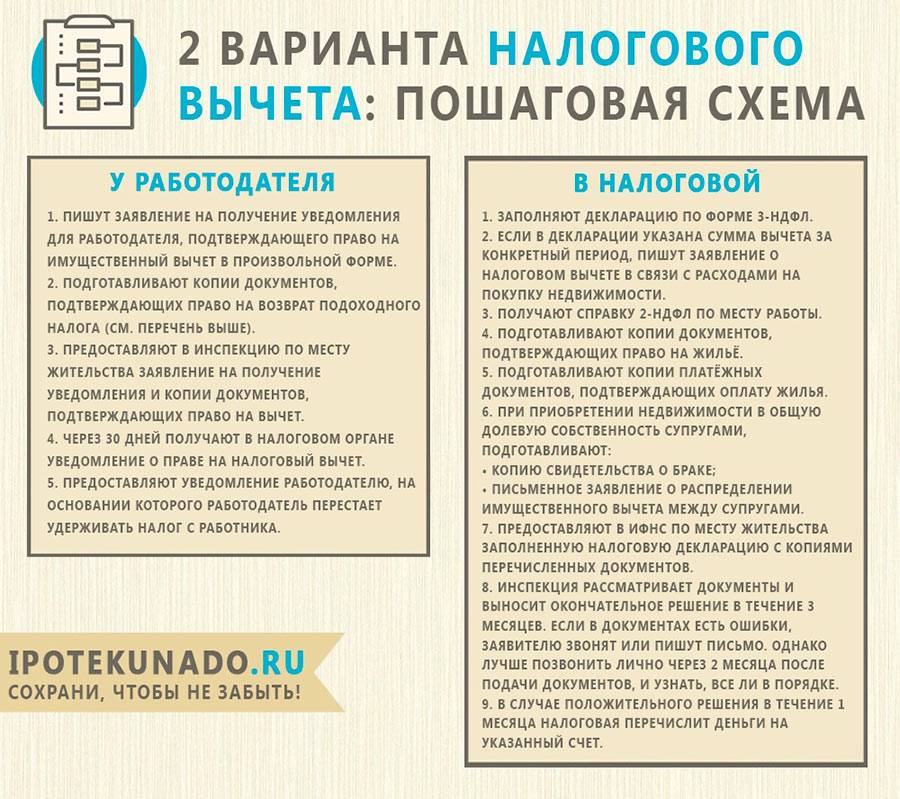

Порядок действий

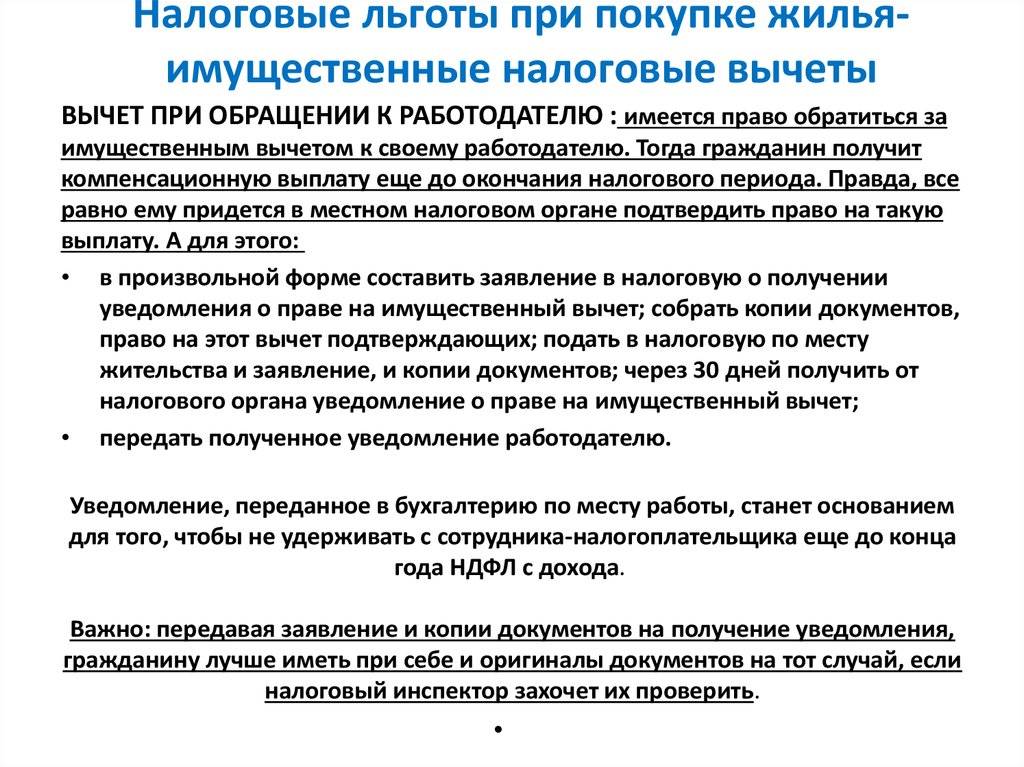

- Обратитесь в налоговую инспекцию с документами, подтверждающими право на получение вычета

- В течение 30 дней налоговый орган проводит проверку и выдаёт уведомление для работодателя

- Подайте работодателю заявление на вычет и уведомление из налоговой

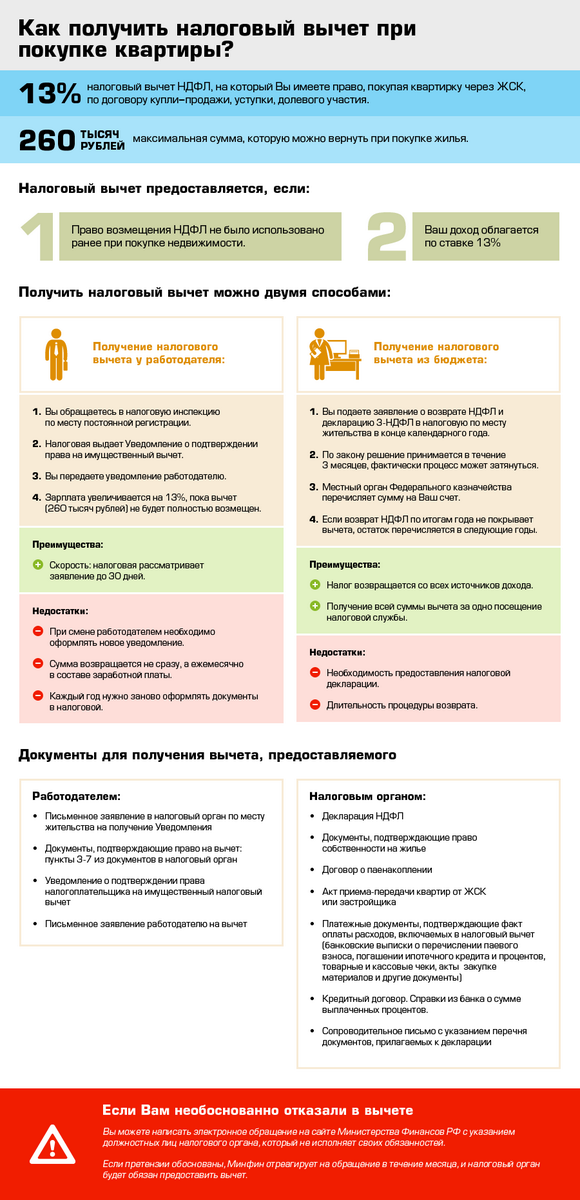

Как получить налоговый вычет за покупку квартиры?

Налоговый вычет за покупку квартиры можно получить один раз в жизни. Зачастую граждане не обладают достаточными средствами для приобретения жилья, поэтому пользуются услугами банка и оформляют договор ипотечного кредитования.

Как оформить имущественный вычет при покупке квартиры?

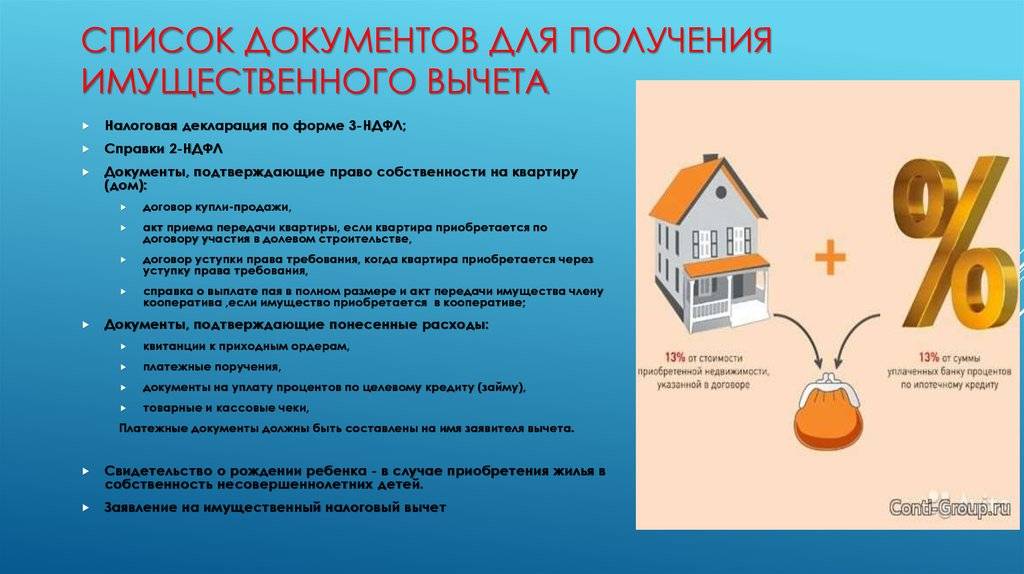

Для оформления имущественного вычета при покупке квартиры (дома, земли и так далее) через налоговую инспекцию вам понадобятся: справка от работодателя по форме 2-НДФЛ за тот период, за который вы хотите оформить

youtube.com/embed/g-rCY6lIqIY» frameborder=»0″ allowfullscreen=»allowfullscreen»/>Какие документы нужно подтвердить для вычета квартиры?

Для вторичного жилья право собственности нужно подтвердить свидетельством или выпиской из ЕГРН. Документы на квартиру должны быть оформлены на вас или супруга. Мамина квартира для вычета не подойдет, даже если она фактически ваша и платили за нее вы.

Когда подавать на налоговый вычет в 2022?

Предельный срок подачи декларации – 4 мая 2022 года. Обращаем внимание на то, что он не распространяется на получение налоговых вычетов. Для этого направить декларацию можно в любое время в течение года.

Можно ли через госуслуги подать на налоговый вычет?

Заполнить декларацию для получения вычета можно на портале Госуслуг. Еще это можно сделать в личном кабинете налогоплательщика на сайте nalog.ru. Там же есть форма заявления для подтверждения права на вычет у работодателя. Копии документов тоже можно загрузить в личном кабинете.

Копии документов тоже можно загрузить в личном кабинете.

Как подать заявление на налоговый вычет 2021?

Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется.

Когда можно подать на налоговый вычет за 2021?

Декларацию можно подать в любой день, ограничений по срокам в течение года не предусмотрено. Форма декларации должна соответствовать году, за который нужно вернуть налог. Декларацию 3-НДФЛ за 2021 год можно будет подать только в 2022 году.

Когда подавать декларацию за 2022 год?

Представить декларацию можно будет до 4 мая 2022 года в налоговую инспекцию по месту постановки на учет или в отделение МФЦ. Другой вариант – в электронном виде в личном кабинете налогоплательщика на официальном сайте ФНС России. Уплатить налог нужно будет до 15 июля 2022 года.

Другой вариант – в электронном виде в личном кабинете налогоплательщика на официальном сайте ФНС России. Уплатить налог нужно будет до 15 июля 2022 года.

Как подать на налоговый вычет за квартиру в 2022 году?

В 2022 году оформить имущественный вычет по НДФЛ станет проще. Чтобы получить выплату, физлицам не придется сдавать декларацию 3-НДФЛ. Теперь заявить право на вычет можно через личный кабинет налогоплательщика на сайте ФНС (Федеральный закон от 20.04.2021 № 100-ФЗ).

Как подать заявление на налоговый вычет онлайн?

Для оформления вычета понадобится заполнить заявление в личном кабинете налогоплательщика на сайте Федеральной налоговой службы (ФНС). В отличие от действующего порядка, не понадобится заполнять налоговую декларацию (3-НДФЛ) и предоставлять другие документы, подтверждающие право на налоговый вычет.

Где в личном кабинете налогоплательщика заполнить заявление на возврат налога?

После того, как ваша камеральная проверка завершена, Вы можете: сформировать заявление на возврат. Для этого вам необходимо перейти в раздел: Мои налоги => в разделе «Переплата» нажать кнопку: Распорядиться. Жмем распорядиться. Вносим реквизиты вашего счета.

Для этого вам необходимо перейти в раздел: Мои налоги => в разделе «Переплата» нажать кнопку: Распорядиться. Жмем распорядиться. Вносим реквизиты вашего счета.

Как отправить документы на налоговый вычет через личный кабинет?

Для этого нужно войти в личном кабинете в раздел «Жизненные ситуации», выбрать ситуацию «Подать декларацию 3-НДФЛ» и в блоке «Мои декларации» нажать на номер (голубого цвета) нужной декларации.

Как получить налоговый вычет без декларации?

Получить вычет можно через личный кабинет на сайте Федеральной налоговой службы (ФНС) без заполнения налоговой декларации и предоставления документов для подтверждения. Налоговая проверит документы в течение месяца вместо трех и вернет налоговый вычет в течение 15 дней вместо 30, пишет ТАСС.

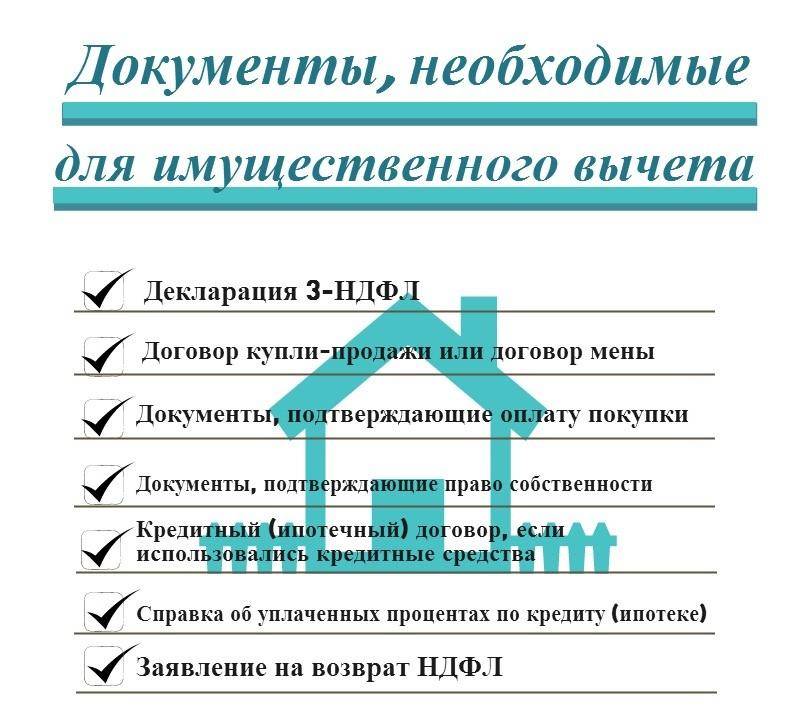

Какие документы нужны для налогового вычета?

Документы, необходимые для получения налогового вычета:

- Паспорт гражданина РФ

- ИНН

- Справка из бухгалтерии по месту работы о доходах (форма 2-НДФЛ)

- Реквизиты расчетного счета карты в обслуживающем банке, сберкнижка

- Документ, подтверждающий уплату пенсионных взносов

Как подать на налоговый вычет за медицинские услуги?

Для этого налогоплательщику необходимо:

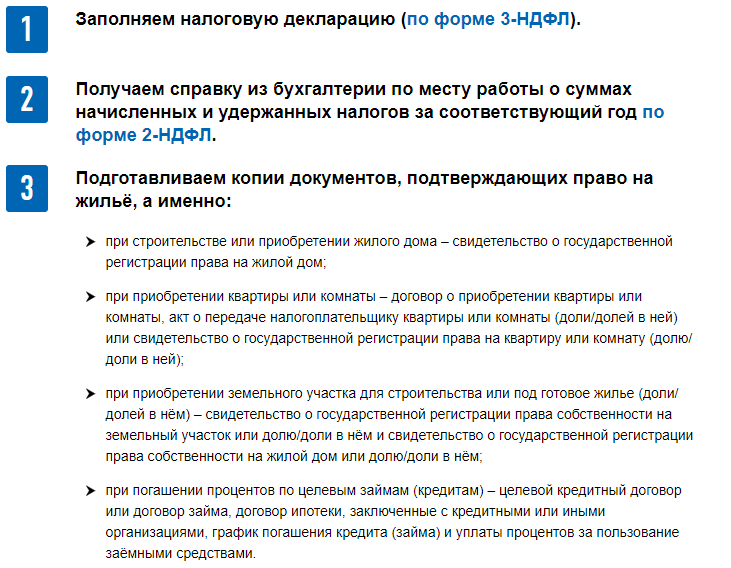

- Заполнить налоговую декларацию по форме 3-НДФЛ.

- Подготовить комплект документов, подтверждающих право на получение социального

- Представить заполненную налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства.

Когда можно подавать заявление на налоговый вычет?

Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход (от продажи имущества, сдачи жилья в аренду и т. п.). Если Вы планируете только получить налоговый вычет — срок подачи 30 апреля к Вам не относится.

Когда можно подать документы на возврат налога?

Подать отчетность нужно в ИФНС по месту вашей постоянной регистрации до 30 апреля года, следующего за годом, в котором вами был получен доход (п. 1 ст. 229 НК РФ). Заплатить подоходный налог после подачи 3-НДФЛ нужно позже — не позднее 15 июля года, следующего за годом, в котором был доход.

Когда можно вернуть налог с покупки квартиры?

Получить налоговый вычет можно только за три предыдущих года. Например, за 2018, 2019 и 2020-й. Если квартира была куплена, допустим, в 2017 году, а человек оформил право собственности в 2019 году, документы на вычет можно подавать в 2021 году за три предыдущих года.

Например, за 2018, 2019 и 2020-й. Если квартира была куплена, допустим, в 2017 году, а человек оформил право собственности в 2019 году, документы на вычет можно подавать в 2021 году за три предыдущих года.

Документы для налогового вычета за квартиру повторно

Имущественный вычет / 11 комментариев

Получить имущественный вычет за один год не всем удается, поэтому возврат 13 процентов может растянуться на несколько лет. Далее расскажем о документах для налогового вычета за квартиру, повторно подаваемых в ИФНС для получения остатка имущественного вычета. Из статьи Вы узнаете, нужно ли подавать все те же самые документы или список их сокращается, а также, какие документы нужны для повторного возврата налога за квартиру, в том числе при покупке недвижимости в ипотеку и при возмещении 13 % через работодателя.

Темой нашего разговора будут именно документы для получения остатка налогового вычета при покупке квартиры (одной и той же квартиры — одного объекта недвижимого имущества).

Если доход за год недостаточен для получения всей суммы имущественного вычета, его остаток может быть перенесен на последующие годы до полного использования. Для оформления вычета в ИФНС подаются соответствующие документы. Нужно ли повторно представлять документы на имущественный вычет в этом случае?

Нужно ли повторно представлять документы на имущественный вычет в этом случае?

Какие документы нужны для получения налогового вычета за квартиру повторно?

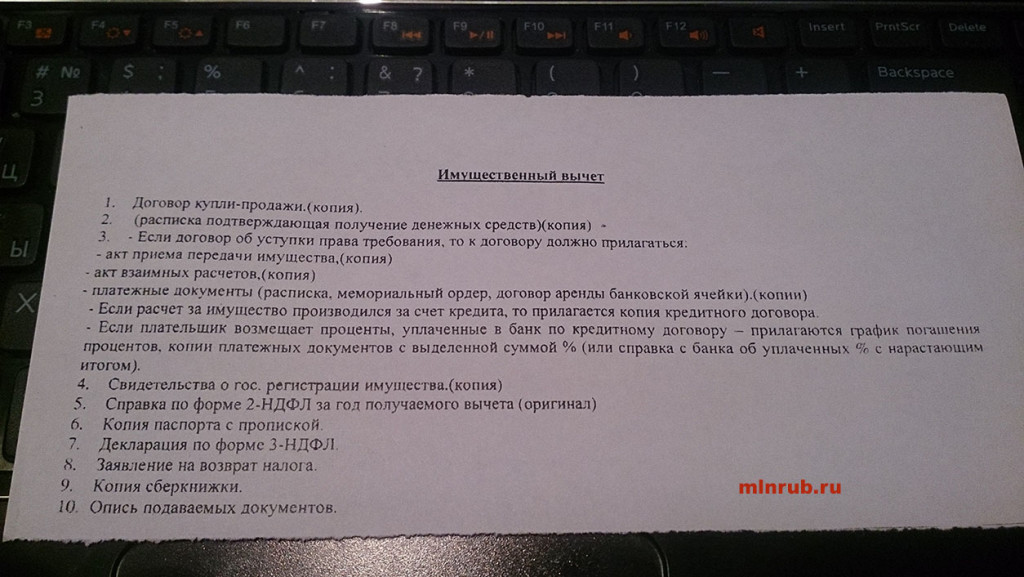

По общему правилу если Вы возвращаете налог за покупку квартиры через налоговую инспекцию, то кроме декларации 3-НДФЛ, заявления о возврате суммы излишне уплаченного налога, необходимо подать следующие документы для подтверждения права на имущественный вычет:

- копия документов, подтверждающих оплату,

- при покупке квартиры на вторичном рынке подаются договор приобретения квартиры с приложениями и дополнительными соглашениями к нему (копия), документы, подтверждающие право собственности на квартиру (копия),

- при приобретении квартиры по ДДУ подаются договор ДДУ с приложениями и дополнительными соглашениями к нему (копия), документ, подтверждающий передачу квартиры застройщиком участнику долевого строительства (например, акт приема-передачи) (копия).

К перечисленному выше перечню документов для получения налогового вычета за квартиру могут добавляться:

- соглашение о распределении расходов на покупку квартиры между супругами и копия свидетельства о браке (при распределении расходов на приобретение квартиры супругами),

- копия свидетельства о рождении ребенка (при приобретении родителями квартиры или доли (долей) в ней в собственность своих детей).

Если Вы получаете имущественный вычет второй год, обязательно ли подавать все документы? Нужно ли повторно подавать документы для налогового вычета за квартиру, подтверждающие право на вычет, если они были представлены ранее?

По данному вопросу государственные органы давали разъяснения, согласно которым в ходе проведения налоговой проверки сотрудники ИФНС не вправе истребовать у проверяемого лица документы, ранее представленные при проведении камеральных налоговых проверок данного лица. Это ограничение не распространяется на случаи, когда

- документы ранее представлялись в налоговый орган в виде подлинников, возвращенных впоследствии проверяемому лицу,

- документы, представленные в налоговый орган, были утрачены вследствие непреодолимой силы.

Поэтому «если налогоплательщик для получения имущественного налогового вычета представил налоговую декларацию с приложением копий подтверждающих право на вычет документов, и данный налоговый вычет налогоплательщиком был использован не полностью, для его получения в последующие налоговые периоды повторного представления копий указанных документов не требуется» (Письмо Минфина РФ от 7 июня 2013 г. N 03-04-05/21309, Письмо ФНС России от 12.08.2013 N АС-4-11/14599@, Письмо УФНС РФ по г. Москве от 21.04.2010 N 20-14/4/042708@).

N 03-04-05/21309, Письмо ФНС России от 12.08.2013 N АС-4-11/14599@, Письмо УФНС РФ по г. Москве от 21.04.2010 N 20-14/4/042708@).

И если Вы в прошлом году уже подали в налоговую весь пакет документов, то количество документов при повторной подаче на налоговый вычет на квартиру уменьшится. Нужно ли повторно подавать документы для налогового вычета за квартиру для получения остатка имущественного вычета?

Список документов для налогового вычета за квартиру повторно

Если ранее для получения имущественного вычета Вы подавали копии документов, подтверждающих Ваше право на вычет (и их впоследствии не потеряли в ИФНС), то Вы имеете право не сдавать их второй раз. Итак, Вы можете подать следующие документы для получения остатка налогового вычета за квартиру через ИФНС:

- налоговая декларация 3-НДФЛ по форме, действующей в соответствующий год (оригинал),

- заявление о возврате суммы излишне уплаченного налога (оригинал). С 2020 года налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного налога в составе налоговой декларации,

- справка 2-НДФЛ (при необходимости).

Если Вы приобрели квартиру в новостройке и потратили деньги на отделку, то Вы можете вернуть 13 % по данным расходам. При этом Вы имеете право заявить имущественный налоговый вычет в части таких расходов в последующих налоговых периодах (не в том же налоговом периоде, в котором была приобретена квартира). В этом случае к документам для возврата 13 процентов с покупки квартиры, повторно представляемых в налоговую, Вы можете добавить новые платежные документы (например, подтверждающие покупку отделочных материалов), которые не подавали в первый раз.

Какие документы нужны для повторного получения налогового вычета за квартиру по ипотеке?

Если для приобретения квартиры Вы брали ипотеку, то кроме вычета по расходам на приобретение квартиры, Вы имеете право вернуть 13 % по расходам на погашение процентов ипотеки. Так как погашение процентов по ипотечным кредитам, как правило, распределено на длительный период времени, то сумма фактически произведенных расходов на уплату процентов каждый год увеличивается.

Документы для налогового вычета за квартиру повторно у работодателя

Для получения имущественного вычета через работодателя в ИФНС подается заявление и документы, подтверждающие право на получение вычета. При подтверждении права на возврат 13 % выданное в налоговой инспекции уведомление передается работодателю. Так как весь имущественный налоговый вычет не всегда может быть получен в одном налоговом периоде, налогоплательщику приходится снова обращаться в ИФНС. При этом в целях оформления в налоговом органе нового подтверждения для получения остатка имущественного налогового вычета у работодателя достаточно представить в налоговый орган соответствующее заявление.

В статье мы рассказали о документах для налогового вычета за квартиру, повторно подаваемых в ИФНС. Для получения остатка имущественного вычета список документов может быть сокращен. Для возврата 13 % от покупки квартиры второй год подряд документы, подтверждающие право на вычет и представленные в первый раз, подавать снова необязательно.

Опубликовал:

Раленко Антон Андреевич

Москва 2020

Какие документы мне нужны для подачи налоговой декларации?

Документы, необходимые для подготовки налоговой декларации, зависят от вашей ситуации. Чтобы помочь вам подготовиться к налоговой встрече или к подаче собственных налогов, мы создали контрольный список, который поможет вам узнать, какие формы нужно принести.

Печать

Личная информация

Идентификационные номера налогоплательщика являются обязательными пунктами в вашем контрольном списке. Всем налогоплательщикам потребуется следующее для уплаты налогов.

Ваш номер социального страхования или идентификационный номер налогоплательщика

Полное имя вашего супруга, номер социального страхования или идентификационный номер налогоплательщика и дата рождения

PIN-код для защиты личности, если он был выдан вам, вашему супругу или иждивенцу IRS

Маршрут и номера счетов для получения ваш возврат путем прямого депозита или оплаты причитающегося остатка, если вы выберете

Информация об иждивенцах

Родители и опекуны должны собирать эту информацию, когда они анализируют, что им нужно для подачи налоговой декларации.

Даты рождения и номера социального страхования или налоговые идентификационные номера

Записи по уходу за детьми (включая идентификационный номер налогоплательщика), если применимо

Доход иждивенцев и других взрослых в вашем доме

Форма 8332, показывающая, что родитель-опекун ребенка отказывается от своего права требовать ребенка вам, родителю, не являющемуся опекуном (если применимо)

Sources of Income

Многие из этих форм не потребуются для ежегодной подачи налоговой декларации. Например, вы получите только те инвестиционные формы, которые могут вам понадобиться для подачи налоговой декларации, если вы занимались распространением или другой деятельностью.

Например, вы получите только те инвестиционные формы, которые могут вам понадобиться для подачи налоговой декларации, если вы занимались распространением или другой деятельностью.

Работающие

Формы W-2

Безработные

Безработица (1099-G)

Работающие не по найму

Формы 1099, Приложения K-1, записи о доходах для проверки сумм, не указанных в формах 1099-MISC или 1099-NEC

Записи обо всех расходах — чековые журналы или выписки по кредитным картам и квитанции

Актив для коммерческого использования информация (стоимость, дата ввода в эксплуатацию и т.д.) по амортизации

Офис в доме информация, если применимо

Учет расчетных налоговых платежей (форма 1040–ЕС)

Доход от аренды

Отчеты о доходах и расходах

Информация об арендованных активах (стоимость, дата ввода в эксплуатацию и т. д.) для амортизации

Отчет о расчетных налоговых платежах (форма 1040-ES)

Пенсионный доход

Пенсия/НДС/аннуитетный доход (1099-R)

Традиционная основа ИПС (т. е. суммы, которые вы вносили в ИИС, которые уже облагались налогом)

е. суммы, которые вы вносили в ИИС, которые уже облагались налогом)

Социальное обеспечение/доход РРБ: SSA-1099, РРБ-1099

Сбережения и инвестиции или дивиденды

Проценты, доход от дивидендов (1099-INT, 1099-OID, 1099-DIV)

Доход от продажи акций или другого имущества (1099-B, 1099-S)

Даты приобретения и записи вашей стоимости или другой основе в собственности, которую вы продали (если основа не указана в 1099-B)

Медицинский сберегательный счет и возмещение затрат на долгосрочный уход (1099-SA или 1099-LTC)

Расходы, связанные с вашими инвестициями

Учет расчетных налоговых платежей (форма 1040–ЕС)

Операции с криптовалютой (Виртуальная валюта)

Прочие доходы и убытки

Платежные карты и сетевые транзакции третьих лиц — 1099-K

Доходы от азартных игр (W-2G или записи, показывающие доходы, а также записи о расходах)

Дежурные записи присяжных

Доходы и расходы от хобби

Призы и вознаграждения

Доход от траста

Доход от роялти 1099–MISC

Любые другие полученные 1099

Отчет о выплаченных/полученных алиментах с указанием имени бывшего супруга и SSN

Возврат государственного налога

Типы вычетов

Типы вычетов, которые вы можете использовать, во многом зависят от вашей жизненной ситуации. Скорее всего, вам не понадобятся все документы, перечисленные ниже, для уплаты налогов.

Скорее всего, вам не понадобятся все документы, перечисленные ниже, для уплаты налогов.

Собственность на жилье

Формы 1098 или другие отчеты о процентах по ипотечным кредитам

Отчеты о налогах на недвижимость и движимое имущество

Поступления на энергосберегающие улучшения дома (например, солнечные батареи, солнечные водонагреватели)

Все прочие 109Формы 8 серии

Благотворительные пожертвования

Денежные суммы, пожертвованные молитвенным домам, школам, другим благотворительным организациям

Учет неденежных благотворительных пожертвований

Количество миль, пройденных в благотворительных или медицинских целях

Медицинские расходы

Суммы, уплаченные за здравоохранение, страхование, а также врачам, стоматологам и больницам

Суммы, уплаченные за квалифицированные страховые взносы, если они выплачиваются за пределами Marketplace или работодателем, предоставленным планом

Медицинское страхование

Форма 1095-A, если вы зарегистрировались в плане страхования через Marketplace (Exchange)

Расходы по уходу за детьми

Плата, уплачиваемая лицензированному детскому саду или семейному детскому саду за уход за младенцем или дошкольником

Суммы, выплачиваемые няне или поставщику услуг по уходу за вашим ребенком в возрасте до 13 лет, пока вы работаете

Расходы, оплачиваемые через Счет для гибких расходов на уход за иждивенцами на работе

Расходы на образование

Формы 1098-T от учебных заведений

Квитанции, в которых указаны квалифицированные расходы на образование

Сведения о любых стипендиях или стипендиях, которые вы получили

Форма 1098-E, если вы платили проценты по студенческому кредиту

Расходы преподавателей K-12

Квитанции на оплату классных занятий (для преподавателей классов K-12)

Государственные и местные налоги

Сумма государственного и местного подоходного налога или налога с продаж (кроме удержания из заработной платы)

Счет-фактура с указанием суммы уплаченного налога с продаж транспортных средств и/или налога на имущество физических лиц по транспортным средствам

Пенсионные и другие сбережения

Форма 5498-SA с указанием взносов HSA

Форма 5498 с указанием взносов IRA

Все остальные формы серии 5498 (5498-QA, 5498-ESA)

Федерально объявленное стихийное бедствие

Город/округ, в котором вы жили/работали/имели недвижимость

Документы, подтверждающие потери имущества (оценка, расходы на очистку и т. д.)

д.)

Записи о расходах на восстановление/ремонт

Страховые возмещения/требования к оплате

Информация о помощи FEMA

Посетите веб-сайт FEMA, чтобы узнать, объявлен ли ваш округ федеральной зоной бедствия

Контрольный список ваших личных налоговых документов – Джексон Хьюитт

Имею W-2 / работаю Частный предприниматель Собственный малый бизнес Иметь детей и/или иждивенцев Собственный дом Продал дом Владеть арендованной недвижимостью Иметь студенческие кредиты Есть обучение Иметь медицинскую страховку ACA Проданные акции или взаимные фонды Получил еще 1500 долларов в виде процентов / дивидендов Пожертвовано на благотворительность Произошла катастрофа, объявленная на федеральном уровне

Получить мой контрольный список документов

Необходимые документы

- Удостоверение личности с фотографией, выданное государственным органом (например, ваши водительские права)

- Копия налоговой декларации за 2021 год

- Карточка социального обеспечения

- Любые уведомления или письма IRS или штата

Вызов

1-800-234-1040

или посетить

www. jacksonhewitt.com

Чтобы получить больше информации.

jacksonhewitt.com

Чтобы получить больше информации.

Независимо от того, пользуетесь ли вы Tax Pro или подаете документы самостоятельно, многие из этих документов потребуются для заполнения декларации. Воспользуйтесь нашим инструментом контрольного списка, чтобы увидеть, какие документы применимы к вам.

Личный- Ваш номер социального страхования или идентификационный номер налогоплательщика

- Полное имя вашего супруга и номер социального страхования или идентификационный номер налогоплательщика

- Ваш выданный правительством ID с истекшим сроком действия

- Выданное правительством удостоверение личности вашего супруга с истекшим сроком действия

Зависимый(е)

- Даты рождения и номера социального страхования или другие налоговые идентификационные номера

- Записи по уходу за детьми (включая идентификационный номер налогоплательщика), если применимо

- Форма 8332, когда родитель-опекун ребенка передает свое право требовать ребенка родителю, не являющемуся опекуном (если применимо)

Доход

- Работающие

- Формы W-2

- Безработные

- Безработица (1099-Г)

- Самозанятые

- Формы 1099-NEC и 1099-K

- Записи о доходах для проверки сумм, не указанных в форме 1099

- Записи обо всех расходах – чековые ведомости или выписки по кредитным картам и квитанции

- Информация об активах для коммерческого использования (стоимость, дата ввода в эксплуатацию и т.

д.) для амортизации

д.) для амортизации - Информация о домашнем офисе, если применимо

- Учет расчетных налоговых платежей (форма 1040ES)

- Доход от аренды

- Учет доходов и расходов

- Информация об арендованных активах (стоимость, дата ввода в эксплуатацию и т. д.) для амортизации

- Учет расчетных налоговых платежей (форма 1040ES)

- Пенсионный доход

- Пенсия/IRA/аннуитетный доход (1099-R)

- Традиционная основа IRA (формы 8606 за предыдущий год с указанием уже облагаемых налогом сумм)

- Социальное обеспечение/доход РРБ (SSA-1099, RRB-1099)

- Сбережения и инвестиции или дивиденды

- Доход от процентов, дивидендов (1099-INT, 1099-OID, 1099-DIV)

- Доход от продажи акций или другого имущества (1099-B, 1099-S)

- Даты приобретения и записи вашей стоимости или другой базы в отношении имущества, которое вы продали (если база не указана в 1099-B)

- Расходы, связанные с вашими инвестициями

- Учет расчетных налоговых платежей (форма 1040ES)

- 1099-B и/или 1099-DIV от криптовалют, NFT и всех других доходов или убытков аналогичного типа

- Стоимость всех продаж криптовалют, NFT и других подобных видов дохода

- Прочие доходы и расходы

- Государственные возмещения (форма 1099-G)

- Доход от K-1 как инвестиции или как активный владелец

- Доход от азартных игр (W-2G или записи о доходах, а также записи о расходах)

- Дежурные записи присяжных

- Доходы и расходы от хобби

- Призы и награды

- Трасты

- Роялти (1099-РАЗНОЕ)

- Любые другие 1099, полученные

- Медицинский сберегательный счет и возмещение расходов на долгосрочный уход (1099-SA или 1099-LTC) Вычеты

- Домовладение

- Форма 1098 или другие отчеты о процентах по ипотечным кредитам

- Учет налога на недвижимость и движимое имущество

- Благотворительные пожертвования

- Денежные суммы, пожертвованные религиозным организациям, школам, другим благотворительным организациям

- Учет безналичных благотворительных пожертвований

- Количество миль, пройденных в благотворительных целях

- Медицинские расходы

- Суммы, выплачиваемые на медицинское страхование и врачам, дантистам, больницам

- миль, пройденных в медицинских целях

- Командировочные расходы на лечение, включая гостиницы, самолеты, сборы, парковку и т.

д.

д.

- Медицинское страхование

- Форма 1095-A, если у вас есть медицинская страховка на государственной торговой площадке (бирже)

- Расходы на уход за детьми

- Детский сад оплачивается для ребенка в возрасте до 13 лет, чтобы налогоплательщик (и супруг) мог работать

- Заработная плата няни

- Расходы на образование

- Формы 1098-Т от организаций образования

- Квитанции за квалифицированные расходы на образование

- Сведения о стипендиях или стипендиях

- Форма 1098-E для процентов по студенческому кредиту

- Государственные и местные налоги или налог с продаж

- Сумма уплаченного государственного/местного подоходного налога (кроме удержания из заработной платы) или сумма уплаченного государственного или местного налога с продаж

- Счет-фактура для крупных покупок, таких как автомобили, лодки, мотоциклы и т.

д.) для амортизации

д.) для амортизации д.

д.