Докапитализация банков — это что такое простыми словами

Контролирующие органы государства регулярно обязаны производить проверки в банках с целью получения информации об их финансовых показателях. Доминирующее положение в таких вопросах занимает понятие уровня капитала. Если такой показатель падает, то есть реальная угроза того, что финансовое учреждение просто не сможет нести ответственность по своим обязательствам, в результате чего произойдет удар по вкладчикам и прочим клиентам.

Чтобы этого не произошло, возможно применение такого варианта, как докапитализация. Оно может производиться государством или более крупным банком.

Докапитализация банков: что это и почему столь важно для вкладчиков? Ответы на вопросы читайте в нашей статье.

Как происходит процесс докапитализации?

Если проверки показали, что уровень капитала продолжает падать, то банку дается испытательный период, на протяжении которого он пытается урегулировать проблемы самостоятельно.

Если это не получилось, то Центральный банк имеет право временно ввести в банк свою администрацию, которая будет бороться с кризисом и одновременно вложить в банк дополнительный капитал.

В большинстве случаев оперативность применения таких мер помогает избежать финансового краха, а вместе с ним и потери кредиторов финансового учреждения.

В большинстве случаев оперативность применения таких мер помогает избежать финансового краха, а вместе с ним и потери кредиторов финансового учреждения.

Что делать вкладчику

По большому счету, опасности падение капитала на ранней стадии не представляет. Но с ней нужно бороться как экономическими, так и административными методами. При этом процесс упадка может идти годами.

Поэтому, каждый вкладчик должен интересоваться судьбой банка, которому он доверил деньги и регулярно получать публичные данные об уровне его доходности, показателе активов и капитала.

При постоянном усугублении ситуации вклад лучше забрать.

finanzy.ru

Капитализация — это что такое простым языком

Поговорим о том, что это такое – капитализация простым языком, найдем точное определение сложному экономическому инструменту? Мы подобрали четкие и ясные инструкции, составили памятки, которые помогут даже новичку разобраться в хитросплетениях экономического рынка. Приступим к изучению?

Бизнес

Определение капитализации хоть раз слышал каждый – этот термин не нов, он уже давно занял прочное место в истории развития экономики страны.

Понятие это многозначно – его можно разделить на две большие группы. Сначала обсудим, что это – капитализация организации или бизнеса простым языком. Представляет собой стоимость объекта и рассчитывается на основании текущей биржевой цены:

- Используется при расчете фондовых индексов;

- Нужна для оценки совокупной стоимости рынков и их инструментов.

Выделяется несложная классификация, которую мы подробно разберем:

- Для начала отметим, что такое капитализация акций простым языком. Представляет собой стоимость всех ценных бумаг одного вида, выпущенных за определенный срок. Значение равно произведению цены одной акции на общее количество бумаг, выпущенных в обращение;

- Касательно общества или предприятия – что это такое? Рыночная стоимость всех выпущенных акций конкретной фирмы.

Что значит капитализация простым языком в данном случае, теперь понятно. Согласно уровню компании можно выделить несколько групп организаций:

Что значит капитализация простым языком в данном случае, теперь понятно. Согласно уровню компании можно выделить несколько групп организаций:

- Высокий уровень – более 5 миллиардов долларов;

- Средний уровень – от 1 до 5 млрд долларов;

- Низкий уровень – от 300 000 000 до миллиарда в валюте;

- Незначительный уровень не достигает 300 миллионов в валюте.

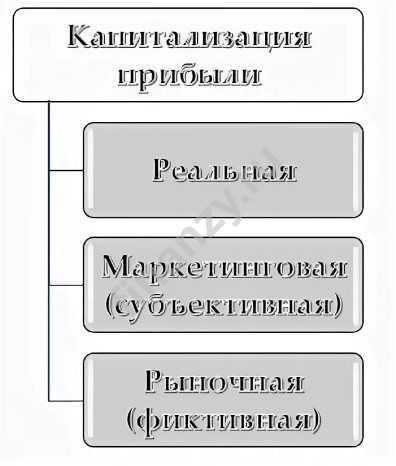

В зависимости от способа наращивания капитала можно выделить основные формы:

- Реальная. Полученный доход от деятельности предприятия реинвестируется в долгосрочные активы, что позволяет преумножить реальную стоимость компании. Этот способ позволяет увеличивать производственные мощности, повысить стоимость имущества и кредитный рейтинг;

- Фиктивная. Это произведение цены акций и их общего числа. Главная особенность – расчет производится не внутренними инструментами, а внешними заинтересованными подразделениями;

- Субъективная или маркетинговая. Рыночная стоимость увеличивается искусственными способами для поддержания репутации и продвижения на рынке. При этом реальная цена не растет, доход не реинвестируется – этот показатель производства легко уничтожается при внешнем влиянии.

Рыночные инструменты мы изучили достаточно подробно. А теперь поговорим о том, что такое капитализация в банке простыми словами.

Рыночные инструменты мы изучили достаточно подробно. А теперь поговорим о том, что такое капитализация в банке простыми словами.

Читайте так же, что такое дефолт рубля простым языком, очень интересная информация.

Банк

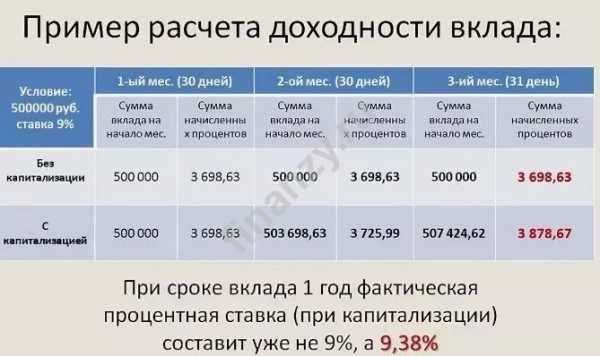

Что такое банковская капитализация простым языком – это начисление процентов на основную сумму вклада, а также на начисленные проценты. Говоря кратко, капитализация средств – это получение дохода без пополнения счета, проценты на проценты. На данный момент подобные предложения есть у всех ведущих банковских организаций.

Окончательно помочь понять, что такое капитализация платежей простым языком, поможет обсуждение доступных выгодных форматов:

- В конце периода действия. Денежные средства прибавляются только после завершения срока соглашения с банком;

- Ежегодный – подходит для долгосрочных вкладов, новые средства поступают только через год после подписания договора;

- Ежеквартальный – общая сумма умножается каждые три месяца;

- Ежемесячный. Сумма на счету умножается каждый месяц после начисления процентов;

- Еженедельный и ежедневный. Здесь все понятно и логично, но таких предложений практически не существует.

Теперь вы понимаете, что это за капитализация по счету простым языком. Чем она хороша для обычного потребителя?

Теперь вы понимаете, что это за капитализация по счету простым языком. Чем она хороша для обычного потребителя?

- Возможность преумножить доступные денежные средства;

- Возможность сберечь деньги от необдуманных трат.

Кроме плюсов, к сожалению, есть и минусы, с которыми сталкиваются вкладчики. Рассмотрим их напоследок. Вы можете узнать, что такое санация банка для вкладчика в другой статье.

Недостатки инструмента

Мы рассказали, что такое капитализация счета – основное преимущество операции очевидно. Вкладчики получают возможность повышения денежного остатка и постоянное стабильное увеличение прибыли. Есть ли недостатки?

Без отрицательных сторон не обходится ни одно понятие:

- Получить средства моментально не получится – чаще всего банк ограничивает возможность изъятия денег;

- Прибыль может наращиваться очень медленно;

- Для получения ощутимой прибыли необходимо потратить большое количество времени;

- Зачастую ставка подобных депозитов ниже, нежели ставка по обычным вкладам.

Вывод прост – если вы рассчитываете на скорое получение прибыли, стоит отказаться от подобной идеи и выбрать простой вклад.

Мы дали подробное объяснение банковского термина капитализация – что это, какими особенностями отличается, зачем необходимо. Сохраняйте наши полезные советы, изучайте инструкции и начинайте ориентироваться в обилии финансовых инструментов самостоятельно!

Далее: Яндекс деньги в Беларуси: регистрация кошелька за 1 минуту!

finanzy.ru

что это такое, как происходит

Десятки украинских банков нуждаются в увеличении их капиталов – показали предварительные стресс-тесты регулятора осенью-2014. Что означает рыночная капитализация, что она дает неплатежеспособному банку, как проходит, и становится ли после нее финучреждение надежнее – рассказывает Prostobank.ua // 07.11.2014

Банк и его капитал

По закону Украины, у каждого банка должен быть капитал – специально созданные резервы и фонды, которые обеспечили бы учреждению финансовую устойчивость и исполнение обязательств перед акционерами и кредиторами в случае возникновения каких-либо проблем, и помогли бы возместить возможные убытки. Минимальный капитал для создания банка в нашей стране – 500 миллионов гривен.

Не углубляясь в виды капитала, достаточно знать, что на деле капитал банков – ресурс банка, который предназначен для защиты интересов кредиторов и акционеров банка от финансовых потерь. Наличие достаточного капитала – своеобразная страховка для клиентов учреждения, свидетельство того, что банк заинтересован в нормальной деятельности на рынке. Ведь чем больше часть самого банка в финансировании его деятельности (вложении в кредиты, ценные бумаги, другие операции), тем больше гарантий, что эти вложения произойдут с должной осторожностью и анализом.

На деле же капитал украинских банков уменьшается из-за необходимости формирования резервов под потери от кредитов, девальвации и убытков. Кроме этого, случается, что часть капитала формируется лишь на бумаге, включая в себя переоцененные основные фонды, технику, здания и прочие материальные ценности, которые на самом деле не могут исполнять защитные функции капитала.

Важная роль банковского капитала (регулятивного) – давать возможность НБУ как регулятору отслеживать состояние дел в конкретном банке. Для этого существует ряд норм, по которым можно определить, отвечает ли деятельность банка возможностям его капитала.

Например, один из нормативов определяет, что капитал банка должен быть такого объема, чтобы на каждую одну гривну привлеченных ресурсов (в том числе, депозитов) приходилось 10 копеек капитала.

Если учреждение не соблюдает нормативы по капиталу, НБУ может применить к нему санкции вплоть от отзыва банковской лицензии.

Стресс-тесты

Чтобы оценить способность банка выполнять нормативы регулятора в случае неблагоприятных событий, в том числе для проверки адекватности капитала, учреждение регулярно проводит стресс-тесты основных направлений собственной деятельности. Для этого специалисты банка по анализу рисков просчитывают, как различные сложные ситуации в экономике повлияют на учреждение – например, резкое падение гривны, отток депозитов, увеличение доли проблемных кредитов и т.д. В идеале такая проверка должна происходить каждый квартал.

Помимо этого, тестирование может инициировать Национальный банк Украины – например, по требованию МВФ, как произошло в 2014 году. Такой стресс-тест проводит одна из авторитетных аудиторских компаний. В данном случае специалисты высчитывали, как отреагируют капитал и нормативные показатели учреждения, если продолжится отток вкладов населения из банка одновременно с ростом проблемной задолженности по кредитам и скачком курса гривны. По результатам проверки, аудиторы подсчитывают сумму, на которую необходимо докапитализировать банк, чтобы он не нарушал нормативы и не обанкротился.

Докапитализация учреждения

Чтобы докапитализировать банк, нужно внести средства в его уставный фонд либо привлечь субординированный долг. Последний вариант не приведет к росту балансового капитала банка, но увеличит регулятивный капитал, который НБУ использует в расчетах многих нормативов.

Докапитализация, в которой, как показал последний стресс-тест, массово нуждаются украинские банки, должна защитить кредиторов банка.

«Докапитализация позволяет в указанных случаях выполнять нормативы НБУ, например, «нормативы адекватности капитала». С помощью этих нормативов НБУ защищает вкладчиков банка, требуя от акционеров создавать запас на случай неожиданных проблем. В случае проблем, которые приводят к банкротству банка, акционеры не могут вернуть назад свой капитал, пока обязательства вкладчиков не будут удовлетворены», — поясняет Максим Жук, начальник управления менеджмент-контроля департамента финансов UKRSIBBANKа BNP Paribas Group.

По словам эксперта, на практике докапитализация требуется, как правило, в двух случаях:

- для увеличения активов – например, выдачи новых кредитов;

- для покрытия убытков.

Главная причина потребности в капитале у многих украинских банков в 2014 году – именно их убытки. Впрочем, наличие проблем совсем не означает, что банк обязательно должен привлекать дополнительный капитал.

За увеличением капитала учреждение обращается к своим акционерам. Если у них нет возможности провести докапитализацию, то они могут привлечь других инвесторов, продав им часть акций банка. «Увеличение капитала банка утверждается акционерами банка, вносится на счета банка и регистрируется в НБУ. После внесения на счета банка капитал может использоваться так же, как и любой другой ликвидный актив. Например, деньги могут быть выданы в виде кредитов», — говорит Максим Жук, начальник управления менеджмент-контроля департамента финансов UKRSIBBANKа BNP Paribas Group.«Докапитализация может не потребоваться даже при убытках и росте активов в случае, если у банка был значительный капитал до указанных изменений (т.е. он выполнял нормативы с запасом за счет ранее внесенного капитала или накопленной прибыли в предыдущих годах)», — отмечает Максим Жук.

Если акционеры не могут предоставить средства для увеличения капитала банка, и поиски новых инвесторов не увенчались успехом, ему остается надеяться на национализацию или слияние с другим учреждением. Если и этого не произойдет, то банку остается только сокращать масштаб деятельности (что крайне сложно осуществить) либо – отправляться на ликвидацию.

Докапитализация и надежность банка

Если банку увеличили капитал, это не обязательно означает, что он стал стрессоустойчив и надежен для вкладчиков. И дело не только в возможных проблемах в финансовой системе страны, но и в порядочности руководства учреждения.

«Увеличение капитала при условии порядочности менеджмента банка является значительным положительным моментом для вкладчика и значит, что банк стал надёжнее, — поясняет Максим Жук. – Если же акционеры и менеджмент непорядочны, то средства от размещения капитала могут пойти на значительное увеличение кредитов компаниям акционеров. Нормативы НБУ существенно ограничивают объемы таких кредитов, но махинации возможны и иногда случаются. При этом, конечно, в случае возникновения новых проблем у банка или в случае планируемого роста активов докапитализация может потребоваться снова».

www.prostobank.ua

КАПИТАЛИЗАЦИЯ — это… Что такое КАПИТАЛИЗАЦИЯ?

— 1. Реинвестирование получаемых доходов, т. е. превращение прибыли или части прибыли предприятия в добавочный капитал или в добавочные факторы производства, такие как средства производства, квалифицированная рабочая сила и т. д.2. Оценка стоимости активов компании на основе приносимого дохода.

Основные фонды, или средства производства — важнейший элемент капитализации. Вкладывание прибыли в модернизацию основных фондов — главный фактор расширенного воспроизводства стоимости, роста и развития предприятия, а в условиях жесткой рыночной борьбы — еще фактор выживания.

Уровень необходимой капитализации зависит от степени износа основных фондов, величины прибыли, общего состояния рынка и положения предприятия на нем.

История знает примеры капитализации в масштабах целых государств. Эти процессы имели место в СССР в 1930-е и в Японии в 1960-е гг. Любопытно, что в обоих случаях индустриализация осуществлялась «при закрытых дверях», т. е. собственными средствами и в соответствии с политикой полного изоляционизма. Подобный подход позволил осуществить форсированную капитализацию и практически полностью заменить, а во многих случаях создать современные основные фонды.

Высокая капитализация предприятия — один из показателей эффективности его функционирования, которое в свою очередь невозможно при наличии одних лишь средств производства и отсутствии других важных факторов. К подобным факторам относятся интеллектуальная собственность, квалифицированная рабочая сила, хозяйственные связи предприятия, модель управления, прозрачность его финансовых операций.

Распад СССР, приведший к разрыву хозяйственных связей между предприятиями страны, резко уменьшил их капитализацию. Завод, который ничего не производит, или продукция которого не находит сбыта, стоит дешевле, чем бетон, из которого он построен. Самый современный станок — всего лишь груда металла без того, кто умеет им пользоваться. Предприятие с заниженным фондом заработной платы вряд ли получит крупный кредит.

Еще одним фактором высокой капитализации предприятия является котировка его акций на бирже. Помимо того, что IPO (первичное размещение акций на фондовой бирже) дает возможность привлечь новый капитал, котировка на бирже — это своего рода сертификат соответствия предприятия требованиям легальности и прозрачности, которые лежат в основе представлений о цивилизованном бизнесе. Чтобы получить этот сертификат многие предприятия готовы мириться с такими крупными недостатками выхода на биржу, как наличие миноритарных собственников, интересы которых, как правило, хорошо защищены, а также зависимость благосостояния компании от биржевых процессов. То есть процессов, которые не всегда отражают положение дел на самом предприятии, и которые оно (предприятие) не в силах контролировать.

Противоположность капитализации — «проедание капитала», когда потребляется не только полученная прибыль, но продаются, потребляются, разбазариваются и основные фонды, нематериальные активы. Процессы «проедания капитала» активно шли в России в 1990-е гг.

Большая актуальная политическая энциклопедия. — М.: Эксмо. А. В. Беляков, О. А. Матвейчев. 2009.

Капитализация компании — это основной показатель эффективности ее работы

Сегодня слово «капитализация» можно услышать довольно часто в новостях экономического характера. Ее основными показателями принято считать два: рост либо падение.

Среди экономистов бытует мнение, что капитализация компании – это своеобразная ее стоимость. При этом необходимо отметить, что эти два показателя находятся в прямой пропорциональности. Так, чем выше капитализация, тем дороже компания. При снижении показателя капитализации теряется стоимость.

Капитализация компании – это стоимость ее акций на бирже. Например, при активной покупке акций и стоимость предприятия повышается. Интересной особенностью данных ценных бумаг является то, что сам субъект хозяйствования к ним не имеет никакого отношения. Единственное, что он может – их скупить обратно (зачастую именно так и происходит). При этом акции могут не сопровождаться начислением дивидендов. Однако всегда являются своеобразным «товаром».

Проведенный анализ показал незначительное количество исследований в сфере капитализации. В основном она рассматривается с точки зрения роста собственного капитала предприятия. Основной упор при этом делается на акционерные общества благодаря наличию их акций в свободном обращении. Оценка их стоимости производится на основе курсовой разницы таких ценных бумаг.

Проведенный анализ показал незначительное количество исследований в сфере капитализации. В основном она рассматривается с точки зрения роста собственного капитала предприятия. Основной упор при этом делается на акционерные общества благодаря наличию их акций в свободном обращении. Оценка их стоимости производится на основе курсовой разницы таких ценных бумаг.Отечественный рынок показывает, что капитализация компании – это показатель, оценку которого целесообразно проводить, основываясь на зарубежной практике. Из-за его ограниченной сферы применения капитал в акционерной форме не получил своего широкого распространения. Поэтому при таком подходе возникает вероятность выпадения существенной части российских предприятий.

Основываясь на исследованиях отечественных ученых (например, Гальцевой Е. В.), в научной литературе сформирован рейтинг капитализации компаний, зависящий от различных форм ее проявления на отечественном рынке. Так, исходя из механизма увеличения капитализации, можно выделить три ее основные формы (реальная, субъективная и фиктивная (рыночная)). Все указанные формы должны быть обязательно отражены в третьем разделе баланса предприятия как увеличение собственных источников для финансирования. При этом им присущи разные источники возникновения и инициирования. Остановимся подробнее на каждой форме.

Основываясь на исследованиях отечественных ученых (например, Гальцевой Е. В.), в научной литературе сформирован рейтинг капитализации компаний, зависящий от различных форм ее проявления на отечественном рынке. Так, исходя из механизма увеличения капитализации, можно выделить три ее основные формы (реальная, субъективная и фиктивная (рыночная)). Все указанные формы должны быть обязательно отражены в третьем разделе баланса предприятия как увеличение собственных источников для финансирования. При этом им присущи разные источники возникновения и инициирования. Остановимся подробнее на каждой форме.Реальная капитализация компании

Это отображение в отчетности естественного результата ее финансово-хозяйственной деятельности. Так, у эффективно работающего предприятия всегда существует положительный результат от основной деятельности. Повышение капитализации компании показывает ее способность генерировать свои доходы с последующим расширением бизнеса и получением более высокой прибыльности в будущем.

Субъективная капитализация

В этом случае данный экономический показатель контролируется внутренним менеджментом. Стоимостные оценки нематериальных активов носят субъективный (договорной) характер. Поэтому и увеличение стоимости имущества может считаться субъективной операцией, так как капитализация, сформированная таким образом, может исчезнуть в любой момент (изменения рыночной конъюнктуры или политической ситуации в стране).

Фиктивная (рыночная) капитализация

Капитализация компании – это ее рыночная стоимость, которая представлена произведением цены акций и общего их числа (Р. Кох). Рост такой стоимости находит свое отражение в балансе (в активе). Основное отличие данной формы капитализации от предыдущего – инициирование осуществляется не внутренним менеджментом, а внешними структурами, осуществляющими на бирже котировки акций.

fb.ru