Вклады

Частые вопросы

1. Где можно открыть вклад?

Вклад открывается в офисе банка или вкладчиком самостоятельно через онлайн сервис НС Онлайн (возможность дистанционного открытия вклада указывается в условиях вклада, размещенных на сайте Банка).

2. Можно ли открыть вклад на имя третьего лица?

Да, за исключением вкладов в иностранной валюте и мультивалютного вклада.

3. Можно ли оформить доверенность на распоряжение вкладом на имя третьего лица?

Да, доверенность на распоряжение вкладом может быть оформлена в офисе Банка сотрудником Банка (Вам потребуется предоставить сотруднику Банка ксерокопию паспорта доверенного лица). Либо Вы можете оформить доверенность у нотариуса. Доверенное лицо обязано предъявлять сотруднику Банка оригинал доверенности на распоряжение вкладом (удостоверенной сотрудником Банка или нотариусом) каждый раз при совершении операций по вкладу на основании доверенности.

4. Можно ли оформить завещание на вклад?

5. На каких условиях продляется вклад?

Если вы не забрали деньги из вклада, он может быть автоматически продлен на тех же условиях но с процентной ставкой, действующей на дату пролонгации. Это условие должно быть изначально указано в договоре вклада. Если вклад уже не действует или пролонгация не предусмотрена, он продлевается на условиях, указанных в договоре (преимущественно по ставке до востребования – 0,01% годовых).

6. Что такое капитализация процентов?

Капитализация — это прибавление начисленных за определенный период процентов к основной сумме вклада. Т.о. проценты за следующий период начисляются на увеличенную сумму. Вклады с капитализацией процентов – самые выгодные.

7. Moжeт ли банк изменить условия вклада в период его действия?

Возможность изменения любых условий депозитного договора и обстоятельства, которые могут на это повлиять, обязательно должны быть указаны в договоре банковского вклада. Если договор банковского вклада не содержит в себе оговорок о возможности и условиях изменения договора банковского вклада, то Банк в одностороннем порядке не может изменить условия договора.

Гарантия по несрочным и другим вкладам от КФГД (Казахстанский фонд гарантирования депозитов)

Как управлять риском

Вам также необходимо самостоятельно позаботиться о сохранности своего финансового резерва.

Кредитный риск: банк, в котором вы размещаете депозит, может быть лишен лицензии.

Решение. В пределах максимальной суммы гарантии Казахстанский фонд гарантирования депозитов берет на себя кредитный риск.

Крупным вкладчикам особенно стоит рассмотреть возможность размещать деньги в разных банках.

Решение. Ищите депозиты на долгий срок. Таких предложений на рынке немного, но если ставки на рынке будут снижаться, ваш депозит без ограничений может давать более высокую доходность. Выбирая депозит на долгий срок, сравнивайте годовую эффективную ставку по депозиту с годовым прогнозом инфляции: важно, чтобы депозит приносил реальную доходность, то есть перекрывал инфляцию.

Ищите долгосрочные депозиты.

Решение. Если вы храните все сбережения на несрочном вкладе, то теряете в доходности, поскольку на рынке есть более доходные сберегательные и срочные вклады. Возможно, вы не планируете снимать какую-то часть ваших сбережений. Эти деньги могут быть инвестированы под высокую ставку в другой финансовый инструмент.

Несмотря на то, что ставки вознаграждения по сберегательным вкладам на порядок выше, размещайте в этот вклад только те деньги, которыми вы действительно не планируете пользоваться в течение срока вклада. Оставьте запас денег на непредвиденные обстоятельства на несрочном вкладе. Несрочный вклад – это резерв, сберегательный – инвестиция.

Несрочный вклад – это резерв, сберегательный – инвестиция.

Возможно, вы не снимаете и не планируете снимать часть денег с депозита. Рассмотрите возможность инвестировать деньги под более высокую ставку.

Оформить банковский вклад — физическим лицам

Вклады физических лиц — лучший способ скопить средства на крупную покупку, создать «подушку безопасности» на черный день, уберечь заработанные нелегким трудом деньги от инфляции.

За счет чего каждый, кто решил открыть вклад в банке, надеется приумножить свои сбережения? Ответ прост: за счет банковских процентов. Есть два основных способа начисления процентов. Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

Есть два основных способа начисления процентов. Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

Преимущества хранения денег в ПАО КБ «Восточный»

Прежде, чем открыть вклад в банке, надо внимательно изучить информацию о нем. ПАО КБ «Восточный», более известный как Восточный банк, надежен и безопасен, что подтверждается многими фактами:

- Банк России включил Восточный банк в список организаций, в которых Пенсионный фонд имеет право размещать собранные средства, что означает высший уровень надежности.

- Рейтинговое агентство RAEX присвоило ПАО КБ «Восточный» рейтинг кредитоспособности B++, что подтвердило устойчивость банка и серьезный размер его активов.

- Филиальная сеть Восточного банка покрывает крупные города России, значит, сделать вклад, получить банковские проценты, снять свои средства вы сможете там, где вам удобно.

Основные виды вкладов физических лиц

Банковские денежные вклады можно разделить на две группы: вклад до востребования и срочный вклад. Вклад до востребования — это чековый счет, деньги с которого можно снять в любой момент. По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют наиболее высокую процентную ставку.

Банк не хранит средства вкладчиков в сейфах, он инвестирует их в проекты, деньги работают, и сумма вклада увеличивается в размере. Если вклад денежных средств может быть востребован в любой момент, банк не имеет права осуществлять долгосрочные инвестиции с использованием данных средств. Если же известно, что сумма вклада будет в распоряжении банка год или больше, то деньги уже используются для реализации более прибыльных проектов. Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают любым другим.

Как выбрать выгодный вклад в банке

Таким образом, если вы хотите оформить выгодный вклад в банке, выбирайте срочный вклад со сложными процентами. Этот процесс называется капитализацией процентов, он и делает банковские вклады физических лиц такими выгодными. Особенно прибыльными в данном случае оказываются долгосрочные вклады.

Приходите в Восточный банк, наши специалисты помогут вам открыть вклад под проценты, соответствующий вашим целям, оформят документы, и расскажут, как разместить ваши денежные средства максимально выгодно.

Депозит Прибыльный от Альфа-Банк, выгодные депозиты на любой срок

Предупреждение:

1. Последствия для клиента в случае пользования банковской услугой или невыполнения им обязательств по договору о предоставлении этой банковской услуги:

— Прибыль, полученная от вкладных (депозитных) операций подлежит налогообложению доходов, согласно действующему законодательству Украины.

— Если вкладчик получает льготы или субсидии, то получение дополнительных доходов может привести к их потере.

— При зачислении средств на вкладной (депозитный) счет, открытый в Банке, Банк, на условиях договора, обязуется вернуть их, а вкладчик оплатить услуги Банка.

2. Последствия для клиента в случае его несвоевременного обращения в банк о возврате денежных средств, привлеченных по договору банковского вклада (депозита):

— В случае несвоевременного обращения Клиента в банк относительно возврата денежных средств, привлеченных по договору на размещение банковского вклада (депозита), такой вклад будет пролонгирован на тот же срок и тех же условиях, на которых был внесен согласно условий договора на размещение вклада, за исключением процентной ставки, которая действует в Банке на дату пролонгации вклада.

— В случае отсутствия/отмены пролонгации, сумма вклада с начисленными процентами будет выплачена на счет, указанный в договоре на размещение вклада.

3. Банку запрещается требовать от Клиента приобретения любых товаров или услуг от банка, родственного или связанного с ним лица как обязательное условие предоставления этих услуг (кроме предоставления пакета банковских услуг).

4. Банк не имеет права вносить изменения в договора заключенные с клиентами в одностороннем порядке, если иное не установлено договором или законом.

5. Клиент может отказаться от получения рекламных материалов с помощью дистанционных каналов коммуникации.

6. Клиент имеет право на отказ от договора о предоставлении банковской услуги, если такое право предусмотрено законом.

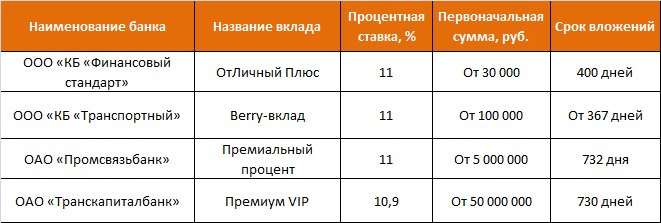

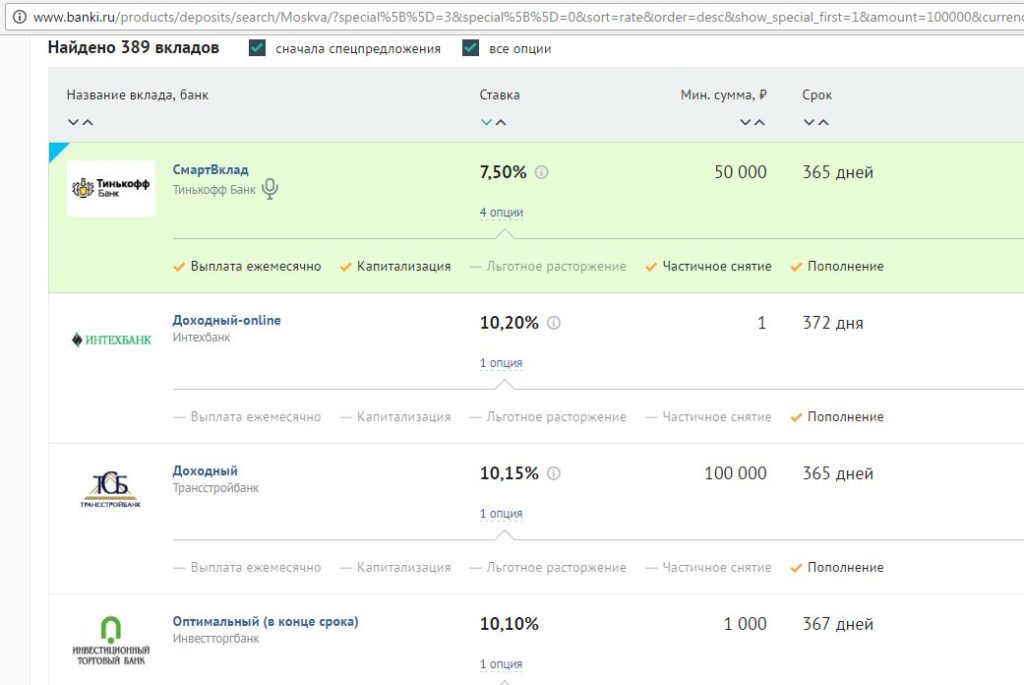

Самые выгодные депозиты в 2019 году

Открытие депозита в банке — это отличный способ для накопления денежных средств для будущих финансовых целей, а также для создания финансовой «подушки безопасности», о которой мы говорили в предыдущих статьях. При выборе депозита, вам стоит обращать внимание на цифры со знаком %. Данные цифры это номинальная и годовая эффективная ставки вознаграждения по вкладу, и чем выше эти показатели, тем больше доход. К примеру, положив 100 тысяч тенге на 12 месяцев под 9%, вы получите 109 516 тенге к выплате, а под 11% – 111 153 тенге.

Данные цифры это номинальная и годовая эффективная ставки вознаграждения по вкладу, и чем выше эти показатели, тем больше доход. К примеру, положив 100 тысяч тенге на 12 месяцев под 9%, вы получите 109 516 тенге к выплате, а под 11% – 111 153 тенге.

Номинальная ставка определяет ежемесячное вознаграждение. Годовая эффективная процентная ставка (ГЭСВ) – это номинальная ставка + сумма капитализации, которая получается за счет начисления вознаграждения не только на сумму вашего вклада, но и на проценты, которые были начислены банком.

При выборе депозита многие обращают внимание только на эти показатели. Хотя ставки по вкладу, безусловно, важны, не стоит забывать и о других факторах. Еще одним важным параметром, на который стоит обратить внимание при выборе депозита является капитализация. Капитализация – это прибавление начисленных за период процентов к основной сумме вклада и последующее начисление дохода на сумму вклада и сумму прибавленных к нему процентов. Другими словами – начисление процентов на проценты. Чем чаще происходит капитализация, тем выгоднее. Соответственно, если капитализация по вкладу осуществляется ежедневно или ежемесячно, то это довольно существенно повышает эффективную процентную ставку. А если у вас капитализация раз в квартал или раз в полгода, то это практически никак не повлияет на процентную ставку по вкладу. Скорее всего, это просто рекламный ход банка, чтобы уверенно сказать вам, что их продукт с капитализацией, в надежде, что он не будет уточнять период этой самой капитализации, а просто, услышав правильное слово, не задумываясь, откроет такой вклад. Эксперты финансового портала Finance.kz подобрали пять наиболее выгодных сберегательных вкладов, которые предлагают казахстанские банки на сегодняшний день.

Чем чаще происходит капитализация, тем выгоднее. Соответственно, если капитализация по вкладу осуществляется ежедневно или ежемесячно, то это довольно существенно повышает эффективную процентную ставку. А если у вас капитализация раз в квартал или раз в полгода, то это практически никак не повлияет на процентную ставку по вкладу. Скорее всего, это просто рекламный ход банка, чтобы уверенно сказать вам, что их продукт с капитализацией, в надежде, что он не будет уточнять период этой самой капитализации, а просто, услышав правильное слово, не задумываясь, откроет такой вклад. Эксперты финансового портала Finance.kz подобрали пять наиболее выгодных сберегательных вкладов, которые предлагают казахстанские банки на сегодняшний день.

1. Депозит «Сберегательный Хоум» от ДБ АО Банк Хоум Кредит

- Валюта вклада: тенге;

- Срок вклада: 24 месяца;

- Номинальная ставка: 13,27%;

- ГЭСВ: 14,2%;

- Капитализация: ежедневная;

- Минимальный размер вклада: 100 000 тенге;

- Максимальный размер вклада: 100 000 000 тенге;

- Частичное изъятие: не допускается;

- Пролонгация: не пролонгируется;

- Дополнительные взносы: не допускаются.

2. Депозит «Safe» от АО «Bank RBK»

- Валюта вклада: тенге;

- Срок вклада: 24 и 36 месяцев;

- Номинальная ставка: 13,2%;

- ГЭСВ: 14,2%;

- Капитализация: ежемесячная;

- Минимальный размер вклада: 15 000 тенге;

- Максимальный размер вклада: без ограничений;

- Частичное изъятие: не допускается;

- Пролонгация: Согласно условиям продукта, действующим на момент пролонгации;

- Дополнительные взносы: не допускаются.

3. TURBO Deposit от АО «Евразийский банк»

- Валюта вклада: тенге;

- Срок вклада: 24 месяца;

- Номинальная ставка: 13,36%;

- ГЭСВ: 14,2%;

- Капитализация: ежемесячно;

- Минимальный размер вклада: 15 000 тенге;

- Максимальный размер вклада: без ограничений;

- Частичное изъятие: не допускается;

- Дополнительные взносы: не допускаются.

4. Депозит «Нур Алтын Сберегательный» от АО «Нурбанк»

- Валюта вклада: тенге;

- Срок вклада: 24 и 36 месяцев;

- Номинальная ставка: 13,33%;

- ГЭСВ: 14,2%;

- Капитализация: ежемесячно;

- Минимальный размер вклада: 5 000 тенге;

- Частичное изъятие: не допускается;

- Дополнительные взносы: не допускаются.

5. Сберегательный вклад «Мечта» от АО «АТФБанк»

- Валюта вклада: тенге;

- Срок вклада: 24 месяца;

- Номинальная ставка: 13,3%;

- ГЭСВ: 14,0%;

- Капитализация: ежемесячно;

- Минимальный размер вклада: 150 000 тенге;

- Частичное изъятие: не допускается;

- Дополнительные взносы: не допускаются.

ЧИТАЙТЕ ТАКЖЕ:

Что такое «финансовая подушка безопасности» и как её создать?

На что стоит обращать внимание при выборе банка?

5 ошибок, которые люди совершают при экономии денег

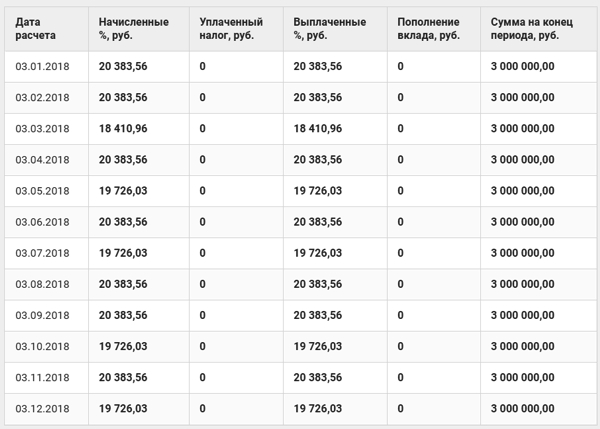

Вклады с ежемесячной капитализацией и выплатой процентов

Банковские вклады отличаются не только размером процентной ставки и сроком размещения, но и способом начисления процентов. Основное отличие – это возможность капитализации процентов или их выплата ежемесячно. Чаще всего банк предлагает выплачивать всю сумму процентов одноразово в конце срока размещения депозита. Эта ситуация наиболее выгодна банку. А что будет выгодно клиентам банка? Давайте попробуем разобраться.

Эта ситуация наиболее выгодна банку. А что будет выгодно клиентам банка? Давайте попробуем разобраться.

- Вклады с капитализацией процентов выгодны клиентам банков тем, что реальная доходность по ним выше номинальной процентной ставки за счет постоянного прогрессивного увеличения основной суммы депозита. Но это только, если процентная ставка по такому депозиту не отличается от ставки простых процентов. На практике такое встречается достаточно редко.

- Ежемесячная выплата процентов необходима тем, кто планирует тратить доход от депозита. В таком случае наиболее удобной формой перечисления процентов будет открытие карточного счета.

Банковские вклады с капитализацией процентов особенно выгодны при длительном размещении средств на 2-5 лет. Чем дольше будет такой вклад находиться в банке, тем лучше. Но не так-то просто найти банковский вклад с капитализацией под хороший процент и на длительный срок. Одно из интересных предложений – депозит «Золотой Плюс Стандарт» на 3 года. К пример ,если положить вклад под 9,5% годовых с капитализацией процентов, то при той же процентной ставке реальная доходность депозита составит 10,8%. ПАО «КВАНТ МОБАЙЛ БАНК» предлагает возможность по всем вкладам выбрать капитализацию процентов без снижения ставки.

К пример ,если положить вклад под 9,5% годовых с капитализацией процентов, то при той же процентной ставке реальная доходность депозита составит 10,8%. ПАО «КВАНТ МОБАЙЛ БАНК» предлагает возможность по всем вкладам выбрать капитализацию процентов без снижения ставки.

Если Вы хотите ежемесячно получать проценты на руки, для всех держателей рублевых вкладов в ПАО «КВАНТ МОБАЙЛ БАНК», оформление банковской карты бесплатно. Таким образом, клиент сам выбирает оптимальный способ распоряжаться процентами.

Нет единственно правильного ответа, какой способ начисления процентов по вкладу лучше выбрать. Все зависит от конкретной ситуации и целей. Важно быть информированным и иметь свободу выбора. Никто не проконсультирует по вопросам вкладов лучше банковских специалистов. Интересующие Вас вопросы Вы сможете задать по номеру бесплатной круглосуточной телефонной линии информационного центра ПАО «КВАНТ МОБАЙЛ БАНК» 8 (800) 200-2372.

Капитализации, выплаты, взносы… Разбираемся в депозитах, как профи

Банки предлагают вклады с разными опциями: капитализацией, выплатой процентов в конце срока или ежемесячно, с возможностью дополнительных взносов и частичного снятия или без них. «Бакай Банк» объясняет, что все это значит, и как выбрать подходящий вклад.

«Бакай Банк» объясняет, что все это значит, и как выбрать подходящий вклад.

Вариант 1. Меня интересуют только высокие проценты

Как правило, самые высокие проценты банки в Кыргызстане предлагают по пенсионным вкладам. В «Бакай Банке» годовая процентная ставка в сомах по такому депозиту — до 12%, в долларах — до 4% (эффективная процентная ставка — до 12,7% в сомах и до 4,5% в долларах).

Второй вариант вклада с наиболее высокой доходностью — обычный Срочный депозит. По нему нет ни капитализации, ни возможности частично снимать деньги со счета, ни пополнять. Зато проценты выплачиваются ежемесячно, и ставка в сомах достигает 11,5%, а в долларах — 4% годовых (эффективная процентная ставка — до 11,5% в сомах и до 4,0% в долларах). Важно: вы всегда можете расторгнуть договор с банком и забрать свои деньги за вычетом ранее выплаченных процентов, поэтому срочный депозит не блокирует ваш доступ к финансам на случай неожиданной необходимости.

Вариант 2. Хочу накопить на депозитном счету на большую покупку

Хочу накопить на депозитном счету на большую покупку

Если вы копите на большую покупку и хотите дополнительно защитить свои средства от инфляции, собственных импульсивных трат, вам нужен пополняемый депозит.

Все депозиты в «Бакай Банке», кроме «Срочного», пополняемые, поэтому копить на большую покупку можно на всех из них. Подсказка: накопить на крупную покупку занимает пару лет, поэтому разумно выбрать депозит с выплатой процентов в конце срока, чтобы получить наибольшую выгоду. Стоит обратить внимание на «Капитал» с ежемесячной капитализацией процентов к основной сумме (начисление процентов на проценты) и высокой ставкой — до 11% в сомах и до 3,5% в долларах (эффективная процентная ставка — до 11,6% в сомах и до 3,6% в долларах).

Вариант 3. Иногда буду то снимать деньги с депозита, то пополнять его

Если вам важно иметь возможность частично снимать деньги со вклада и пополнять его, да еще получать процентный доход каждый месяц, ваш вариант — депозит «Изобилие».

Из-за того, что банку сложнее планировать инвестиционную деятельность по такому вкладу, проценты по нему ниже, чем по другим депозитам: до 9,5% в сомах и до 2% в долларах (эффективная процентная ставка — до 9,5% в сомах и до 2,0% в долларах).

Вариант 4. Хочу накопить на будущее для ребенка

Депозит на имя ребенка с ежегодной капитализацией процентов и ставкой 12% в год в сомах и 4,5% в долларах открывается на срок от 2 лет (эффективная процентная ставка — до 12,7% в сомах и 4,6% в долларах). Ни частично снимать, ни получать ежемесячные проценты по такому вкладу нельзя. Все средства — и сам вклад и накопленные проценты — достанутся ребенку по окончании срока депозита. Уже с 14 лет он сможет сам распоряжаться средствами.

Вариант 5. Не нравятся условия ни одного банка в Кыргызстане

В «Бакай Банке» условия принятия депозитов и условия действующих депозитов, сумма которых превышает 50 000 долларов США или эквивалент в другой валюте, могут определяться индивидуально.

|

Детский |

Изобилие |

Срочный |

Капитал |

Пенсионный |

|

|

Процентная ставка в сомах |

до 12% |

до 9,5% |

до 11,5% |

до 11% |

до 12% |

|

Дополнительный взнос |

+ |

+ |

— |

+ |

+ |

|

Досрочное расторжение |

+ |

+ |

+ |

+ |

+ |

|

Выплата % ежемесячно |

— |

+ |

+ |

— |

+ |

|

Капитализация % |

+ |

— |

— |

+ |

— |

|

Частичное снятие |

— |

+ |

— |

— |

— |

Напишите нам или позвоните прямо сейчас для консультации!

Что значит проценты по депозиту капитализируются.

Что такое капитализация депозита

Что такое капитализация депозитаОдним из способов получения дополнительных доходов для физических лиц является размещение свободных денежных средств на депозитных счетах в банках. Доход формируется за счет начисленных процентов, а максимизация прибыли — это процедура капитализации процентов на счете.

Что такое капитализация процентов?

Термин «капитализация процентов» означает начисление процентов по существующим депозитным договорам не только на сумму собственных средств клиента, но и на проценты, начисленные за предыдущие периоды.То есть при ежемесячном начислении процентов каждый последующий период сумма дополнительного дохода увеличивается.

Налогообложение: согласно действующему законодательству прибыль, полученная физическими лицами в виде процентов от размещения собственных средств в банке, не подлежит налогообложению в установленных пределах:

- вклады в рублях : проценты ставка не должна превышать ставку рефинансирования Центрального банка Российской Федерации, действующую в период, за который будут начисляться данные проценты, более чем на 5 процентных пунктов;

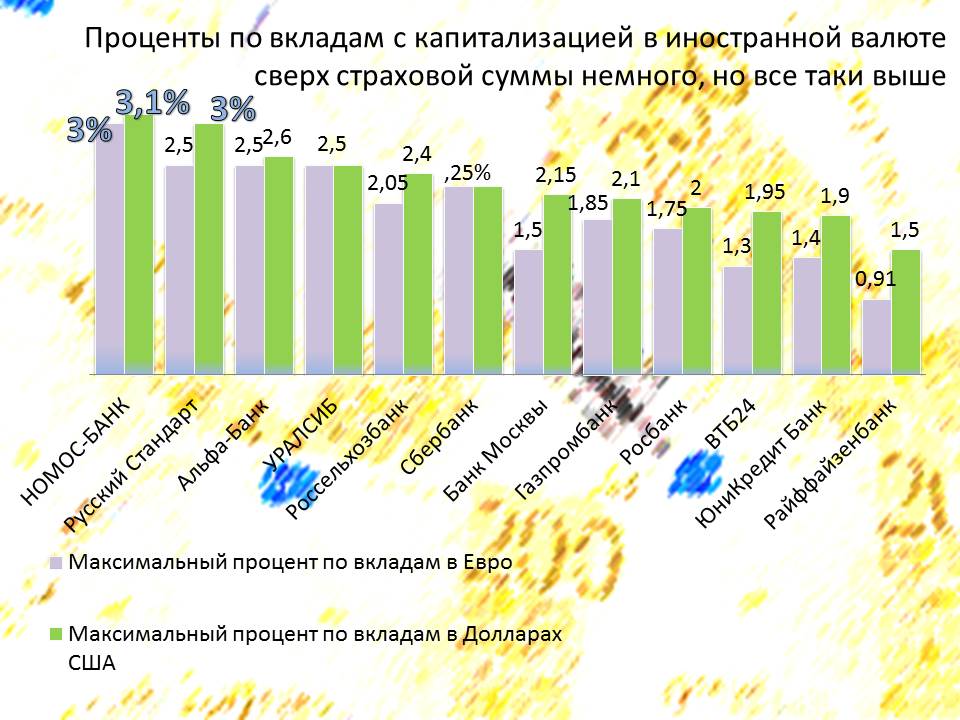

- вклады в иностранной валюте : процентная ставка не должна превышать 9% годовых.

Ставка рефинансирования ЦБ РФ в 2018 году установлена на уровне 7,25% (с 23 марта по 29 апреля).

Отличия от капитализации депозита

Капитализация — сумма процентов, начисленных по депозиту за определенный период на сумму собственных средств физического лица, размещенных на банковском депозите.

Банки предлагают два варианта капитализации вкладов физических лиц: капитализация процентов и капитализация вкладов. Основное различие между этими типами банковских продуктов заключается в том, что во время процедуры капитализации депозита проценты начисляются на сумму денег, первоначально внесенную в конце договора о депозитном счете или сразу же выплаченную клиенту.Когда проценты капитализируются, проценты начисляются ежемесячно на первоначально внесенные финансовые активы и проценты, начисленные за предыдущие периоды.

Капитализация депозита выгодна при продлении контракта, так как по окончании срока действия контракта на счете будут собственные деньги и начисленные проценты, а капитализация будет производиться на всю сумму.

Периодичность начисления процентов

Проценты по банковским вкладам должны выплачиваться клиенту по его запросу ежеквартально от суммы самого вклада, а невостребованные начисленные проценты автоматически увеличивают сумму вклада (статья 839 Гражданского кодекса) Российской Федерации).Однако в договорах может быть предусмотрена иная процедура: в зависимости от выбранного банковского продукта проценты выплачиваются каждый месяц, квартал, шесть месяцев или по окончании срока действия договора.

Как начисляются проценты. В соответствии с Гражданским кодексом Российской Федерации дополнительный доход в виде процентов по договорам банковского вклада начинает начисляться со дня после размещения денежных средств на депозитном счете и до дня возврата финансовых активов клиенту.В случае списания средств до истечения срока договора проценты начисляются до дня списания включительно.

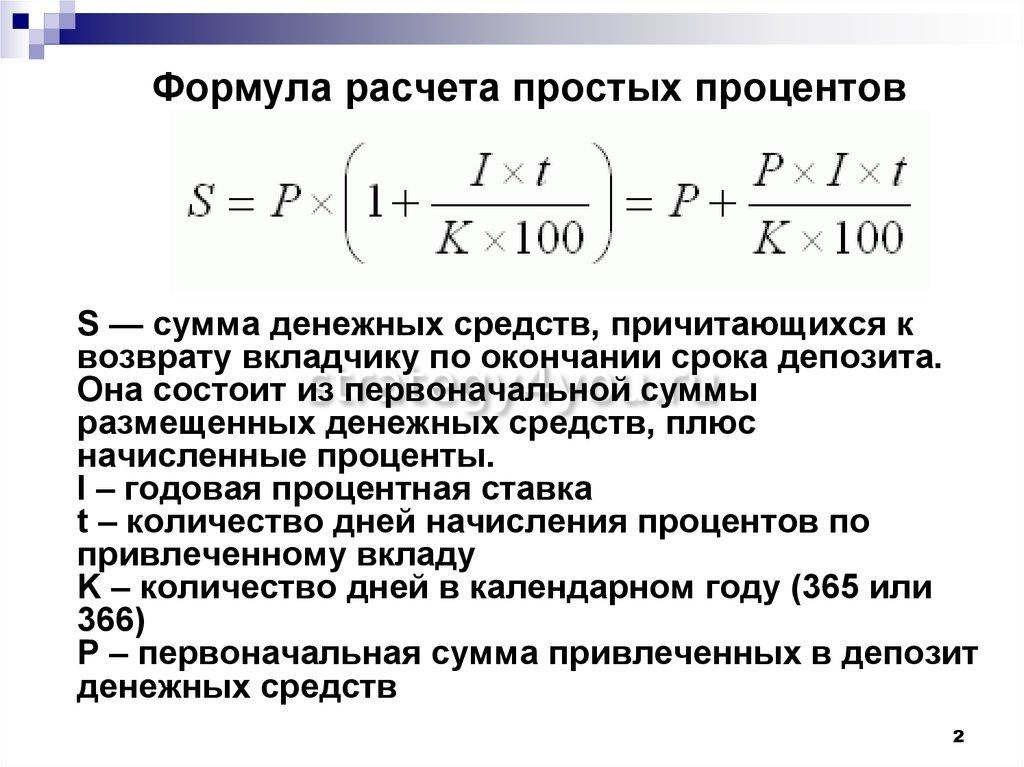

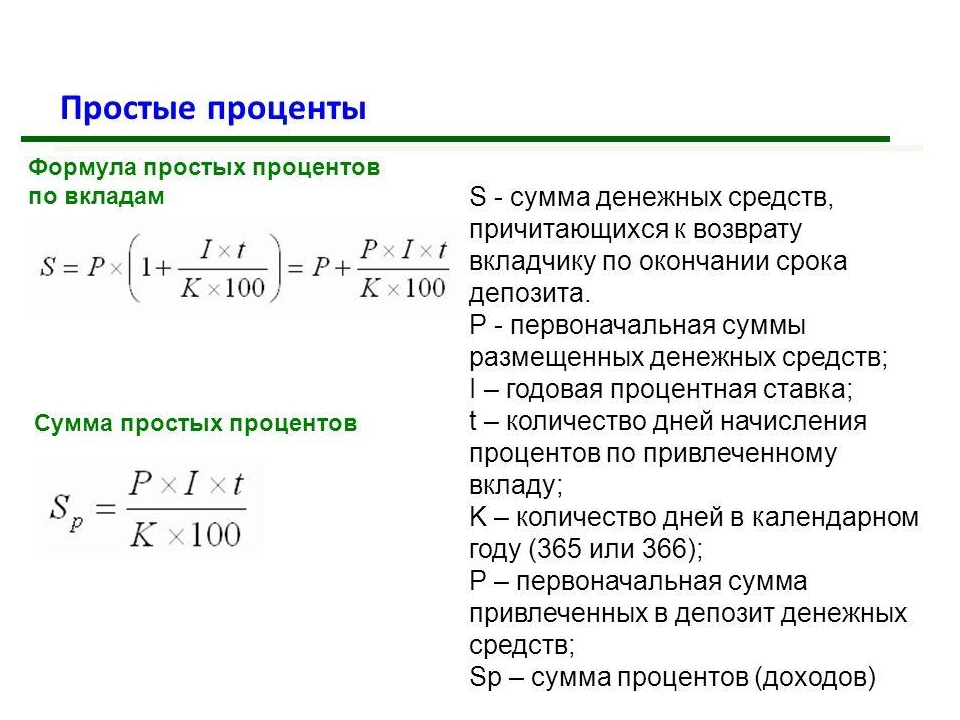

При начислении процентов без капитализации сумма расчетного дохода , рассчитанная по формуле :

t — количество календарных дней, за которые будут начисляться проценты

K — количество дней в году.

Если, например, вы зарабатываете 15000 рублей за 5 месяцев под 10%, то доход клиента будет: 15000 * 150 * 0.10/365 = 616 рублей 44 копейки.

Как считать «сложные проценты». При капитализации процентов по депозиту каждый следующий месяц проценты начисляются не только на основные личные средства клиента, но и на проценты, начисленные в предыдущие периоды. Формула расчета «сложных» процентов выглядит следующим образом:

Sp — сумма дополнительной прибыли, полученной от размещения средств

P — вложенные личные средства клиента

I — годовая процентная ставка в зависимости от тип депозита

j — количество календарных дней в периоде, за который будут капитализироваться проценты

K — количество дней в году

n — количество завершенных операций по капитализации процентов на весь срок банковский договор.

Практический пример. Клиент заключил с банком договор о размещении денежных средств в размере 15 000 рублей на депозит сроком на 5 месяцев под 10% годовых. По договору автоматически осуществляется капитализация процентов, которые начисляются ежемесячно. В этом случае количество завершенных операций по капитализации процентов за весь срок действия банковского договора будет 5 раз, а количество календарных дней в периоде, за который будут капитализироваться проценты, будет 30.

По договору автоматически осуществляется капитализация процентов, которые начисляются ежемесячно. В этом случае количество завершенных операций по капитализации процентов за весь срок действия банковского договора будет 5 раз, а количество календарных дней в периоде, за который будут капитализироваться проценты, будет 30.

Как правило, более точный результат достигается при расчете капитализации по простой формуле процентов, поскольку количество дней в месяце не учитывается в формуле сложных процентов.

Депозиты с капитализацией процентов на депозитном счете

Поскольку капитализация процентов на счете является выгодным способом максимизации дохода от вложения в финансы, многие крупные банки предлагают эти типы депозитных программ.

В Сбербанке : на данный момент во всех продуктах Сбербанка для вкладов физических лиц предусмотрена возможность ежемесячной капитализации процентов по счету.Наибольшая процентная ставка достигается при больших суммах и без возможности вывода средств и пополнения счета (например, максимальная процентная ставка по депозиту Keep — до 5,5% годовых). Минимальная ставка установлена на сберегательных счетах с возможностью управлять финансами в любое удобное время

Минимальная ставка установлена на сберегательных счетах с возможностью управлять финансами в любое удобное время

Примечание ! Дополнительно были разработаны специальные продукты Сбербанк Премьер: при открытии вклада на сумму 1 млн рублей максимальная процентная ставка 5.91% годовых. Также существуют особые условия для пенсионеров и социальные отчисления.

В ВТБ-24 : Градация процентных ставок по вкладам ВТБ-24 также зависит от возможности досрочного снятия средств в личных целях. Максимальная процентная ставка по вкладам: до 6,69% годовых без возможности пополнения и снятия (например, максимальная ставка по депозиту с возможностью управления финансами — 3,82%). Капитализация процентов по депозиту осуществляется автоматически при выборе метода начисления процентов по депозитному счету.

В других банках : в некоторых других банках предложения вкладов более выгодны, но есть определенные ограничения. Например, большинство вкладов Газпромбанка открываются с начислением процентов в конце срока без капитализации (в данном случае максимизация прибыли только при пролонгации). Альфабанк предлагает различные варианты депозита, но при досрочном прекращении расчет процентов снижается: 0,005% годовых.

Альфабанк предлагает различные варианты депозита, но при досрочном прекращении расчет процентов снижается: 0,005% годовых.

Во всех коммерческих кредитных компаниях для получения наивысшего процента необходимо разместить крупную сумму на длительный период без возможности управлять финансами.

Как выбрать вклад

- При выборе депозитной программы изначально необходимо определиться с целями инвестирования и необходимостью в них. Если вкладчику необходимо постоянно управлять средствами, накопленными на депозитном счете, то вклад с капитализацией процентов не принесет большого дохода, так как прибыль будет формироваться только от основной части вложенных средств. Если у человека достаточно свободных денежных средств, которые он готов разместить на длительный период, то вклады с капитализацией процентов — оптимальная программа для получения дополнительного дохода.

- Процентные ставки: чем выше сумма депозита и дольше срок, тем выше процентная ставка, предоставляемая вкладчику.

Максимальные ставки обычно предлагаются по вкладам с процентами в конце срока. В этом случае максимальный доход будет получен при продлении контракта.

Максимальные ставки обычно предлагаются по вкладам с процентами в конце срока. В этом случае максимальный доход будет получен при продлении контракта. - Безопасность: при выборе кредитной организации необходимо ознакомиться с репутацией банка, а также наличием страховки средств. Например, Сбербанк внесен в реестр банков Агентства по страхованию вкладов.Максимальный размер компенсации по каждому индивидуально открытому вкладу составляет 1,4 миллиона рублей.

В каких случаях это невыгодно?

При размещении средств на депозите с возможностью их использования намного выгоднее открыть вклад без капитализации с процентами в конце срока — процентные ставки по таким программам выше.

Плюсы и минусы вкладов с капитализацией процентов

Как и любой банковский продукт, депозиты с капитализацией процентов имеют определенные преимущества и недостатки.

pro :

- Получение дополнительного дохода за счет начисления процентов на проценты, уже начисленные в предыдущие периоды;

- Высокие процентные ставки при размещении крупной суммы денежных средств на длительный срок.

Минусы :

- Для максимизации дохода следует выбирать вклад без возможности управлять финансами;

- При досрочном расторжении договора проценты по вкладам начисляются без капитализации.

Дата публикации: 20-02-2019 4598

Доброго времени суток дорогие читатели! На сегодняшний день в банках представлен широкий выбор вкладов: с пополнением и без, с частичным снятием, с капитализацией. Вам остается только выбрать наиболее выгодную из них. И вроде бы все предельно ясно. Но есть одно но. Возникает вопрос: « Какая капитализация депозита ?»

А в этой статье мы поговорим о том, что такое капитализация процентов по депозиту, поговорим о пополняемом депозите с капитализацией процентов, а также выясним, какой вклад с капитализацией самый лучший.

Что такое капитализация депозита

Капитализация депозита — это термин из области финансов, который подтверждается математическими формулами. Вот почему не все могут понять смысл. В этой статье вы узнаете все об этом термине. Мы постарались объяснить все очень четко и простым языком. И вы непременно все поймете, даже если не владеете никакими знаниями в области экономики и банковского дела.

Вот почему не все могут понять смысл. В этой статье вы узнаете все об этом термине. Мы постарались объяснить все очень четко и простым языком. И вы непременно все поймете, даже если не владеете никакими знаниями в области экономики и банковского дела.

Капитализация — это начисление процентов не только на первоначальную сумму депозита, но и на все ранее начисленные проценты.

Допустим, вы ставите 10 тысяч рублей под 5% годовых. Путем несложных расчетов получаем на счету 10 500 рублей через 2 года. И вы решаете оставить их на аккаунте. Тогда даже через 2 года вы получите прибавку на 500 рублей, через 3 еще 500 рублей и так далее.

При условии годовой капитализации через год вы также получите 10 500 руб., Через 2 года — уже можно вывести 11 025 руб., Через 3 года — 11 576,25 руб.

Все расчеты месторождения с капитализацией производились по очень простой формуле:

- Через 1 год получим: 10,000 * (1 + 0.3 = 11576,25 руб.

Депозиты с пополнением и капитализацией: начисление дохода

В приведенных выше примерах мы рассматривали годовую капитализацию, однако помимо нее есть еще несколько типов:

Формула расчета немного изменит свой вид:

Появляется буква n — это периодичность начисления дохода. При ежемесячном начислении n = 12, квартальном n = 4, дневном n = 365 или 366. При сравнении всех данных, а именно всех видов периодичности капитализации, мы видим, что высота дохода напрямую зависит от периодичности начисленные проценты.На первый взгляд разница незначительная, но стоит учесть все факторы капитализации:

При ежемесячном начислении n = 12, квартальном n = 4, дневном n = 365 или 366. При сравнении всех данных, а именно всех видов периодичности капитализации, мы видим, что высота дохода напрямую зависит от периодичности начисленные проценты.На первый взгляд разница незначительная, но стоит учесть все факторы капитализации:

- Начальная сумма депозита.

- Процентная ставка.

- Период накопления.

- Периодичность начисления дохода.

Приведенная выше формула применима абсолютно для любой частоты, даже для ежедневной. Однако при изучении предложений, предоставляемых банками, вы вряд ли найдете такие условия. Но теперь все расчеты можно проводить без посторонней помощи.

Формула капитализации депозитов

Часто тем, кто инвестирует, не нужно сравнивать варианты начисления процентов. Им нужно рассчитать сумму вкладов с капитализацией и без. Стоит отметить, что формулы остались прежними. Однако пользоваться ими и все рассчитывать самостоятельно теперь нет необходимости. Есть специальные калькуляторы, которые все рассчитывают автоматически. Вам нужно только ввести нужные вам параметры. Благодаря этому вы можете рассчитывать и сравнивать условия в разных банках.Вам остается только выбрать то, что вам подходит и что вам подходит.

Есть специальные калькуляторы, которые все рассчитывают автоматически. Вам нужно только ввести нужные вам параметры. Благодаря этому вы можете рассчитывать и сравнивать условия в разных банках.Вам остается только выбрать то, что вам подходит и что вам подходит.

Прибыльный вклад с капитализацией, или какая эффективная ставка

Эффективная ставка — ставка с учетом капитализации. Она всегда выше обычного. Удобно использовать, когда сравниваешь доходность нескольких банков. Ниже приведена формула расчета. Однако тем, кто не интересуется математикой, всегда приходят на помощь специальные калькуляторы.

Депозиты в банках с капитализацией процентов

Вы также можете рассмотреть эту проблему с несколько иной точки зрения.Разберем альтернативную сторону банковских вкладов. Это всем известная дебетовая карта. Для лучшего понимания рассмотрим наглядный пример. Допустим, вам нужно положить деньги на разные счета. И ваша главная цель — накопить деньги для личных расходов. Проанализировав все возможные банковские предложения (по нужным вам критериям), вы остановили свой выбор на следующих вариантах:

Проанализировав все возможные банковские предложения (по нужным вам критериям), вы остановили свой выбор на следующих вариантах:

Вклад «Ренессанс Сбербанк» в том же банке.

Условия: ставка 6,75% годовых с ежемесячным начислением дохода, возможность пополнения, но без расходных операций.Срок депозита — 1 год, в течение которого ставка не меняется. При этом ежемесячно пополняем его, но деньги не снимаем.

Дебетовая карта того же банка с процентами на остаток.

Условия: бесплатное обслуживание при балансе не менее 30 000 руб. и начисление ежемесячного дохода 7,25%. Получается, что если вы не проводите операции по карте, то ежемесячно начисляется доход как на начальную сумму, так и на ранее начисленные проценты. И размер дохода намного больше, чем взнос.

Исходя из того, что и депозит, и карта были открыты с основной целью накопления, следовательно, вы не совершали никаких операций, связанных с расходами. Каждый из двух продуктов регулярно пополнялся с интервалом в месяц. И зная все это, вы можете сделать выводы и понять, какие преимущества дает вам дебетовая карта:

И зная все это, вы можете сделать выводы и понять, какие преимущества дает вам дебетовая карта:

- возможность пополнения и снятия при необходимости без штрафных санкций,

- доход выше депозита,

- карта всегда под рукой, пользоваться ею можно в любой день недели и время суток.

Но есть и минус: процент по остатку на счете может измениться в любой момент.

Однако предложений по дебетовым картам с процентами на баланс не так много, но они все же существуют, и их реально найти.

Онлайн-депозиты с капитализацией: плюсы и минусы

И если не учитывать все преимущества капитализации, которые просто очевидны, проявляющиеся в первую очередь в более высокой доходности (по сравнению с обычным начислением процентов), то у него тоже есть недостатки:

- В большинстве случаев банк накладывает определенные ограничения на мобильность средств.Что это значит? А это значит, что у вас нет возможности использовать собственные деньги в течение всего срока действия контракта.

Естественно, никто вам не откажет, если вы заявите, что хороните аккаунт и выводите все свободные средства. Однако вы не получите именно ту сумму, которую изначально ожидали при открытии счета. И стоит учитывать, что не все банки имеют возможность снимать деньги без потери всего или части дохода.

Естественно, никто вам не откажет, если вы заявите, что хороните аккаунт и выводите все свободные средства. Однако вы не получите именно ту сумму, которую изначально ожидали при открытии счета. И стоит учитывать, что не все банки имеют возможность снимать деньги без потери всего или части дохода. - Часто банки взимают более низкую ставку по капитализированным депозитам.Именно поэтому процесс расчета эффективной ставки и сравнения ее с предложениями в нескольких других банках имеет большое значение.

- Чтобы добиться действительно заметного эффекта, нужно потратить много времени. И если вы на 100% уверены, что в ближайшее время крупная сумма денег вам не понадобится, то можете смело переходить к открытию вклада с капитализацией. Если такой уверенности нет, то лучше присмотреться и отдать предпочтение обычному взносу, но обязательно с возможностью вывода.

В некоторых случаях банки могут предложить своим клиентам выбрать очень интересный вариант расчета дохода. Из чего он состоит? Он заключается в том, что вы можете оставить на своем счете или снять наличными (сделать перевод на карту или счет). Если вы выбрали «снятие процентов», ни о каком капитализации речи быть не может. Ведь этого просто не будет. Это потому, что вы оставляете на своем счете только ту сумму вложений, которая была изначально.

Из чего он состоит? Он заключается в том, что вы можете оставить на своем счете или снять наличными (сделать перевод на карту или счет). Если вы выбрали «снятие процентов», ни о каком капитализации речи быть не может. Ведь этого просто не будет. Это потому, что вы оставляете на своем счете только ту сумму вложений, которая была изначально.

Алгоритм выбора лучшего вклада с капитализацией

Давайте разберемся, из чего он состоит и из чего состоит:

- Для начала необходимо определиться с основной целью открытия депозита.Ниже перечислены все возможные цели: сбережение, краткосрочное или долгосрочное накопление, получение пассивного дохода.

- Второй шаг — определение условий. Они могут быть: с возможностью пополнения, частичным снятием или без начальной суммы, сроков и процентной ставки.

- Мы выбираем несколько банков, наиболее соответствующих нашим критериям.

- Рассчитываем эффективную ставку для каждого предложения и делаем окончательный выбор.

Важно не забывать про анализ дебетовой карты с процентами на баланс.Однако если вы очень импульсивны и какая-то сиюминутная слабость может подтолкнуть вас потратить все деньги, то лучше не выбирать этот вариант. Что ж, если есть действительно четкая цель и вы готовы идти к ней через все препятствия, то вас ничто не остановит. Это так?

Сводка

В заключение этой статьи хотелось бы сказать, что прежде чем принимать какие-либо важные решения, необходимо несколько раз проанализировать все возможные варианты, взвесить все «за» и «против» и, исходя из этого, сделать соответствующие выводы.Если у вас есть вопросы по этой теме, вы всегда можете задать их нам. Вы всегда рады ответить на все ваши вопросы. Удачи во всех начинаниях! Хорошего дня!

Какова капитализация процентов по депозитному счету? Как рассчитываются проценты по депозиту с капитализацией? Где открыть вклад с ежемесячной капитализацией и пополнением?

Здравствуйте! И снова с вами я, Алла Просюкова, одна из авторов статей проекта HeatherBober!

Главное правило инвестирования: «Деньги должны приносить деньги. « Следовательно, если у вас было желание не только хранить свои сбережения на банковском вкладе, но и приумножить их, то вам наверняка будет интересно познакомиться поближе с таким понятием, как капитализация процентов по депозиту.

« Следовательно, если у вас было желание не только хранить свои сбережения на банковском вкладе, но и приумножить их, то вам наверняка будет интересно познакомиться поближе с таким понятием, как капитализация процентов по депозиту.

Об этом и пойдет речь в статье.

Кроме того, я дам несколько полезных практических советов, которые помогут избежать досадных ошибок при открытии депозита с капитализацией.

Начнем, друзья!

Депозиты популярны форма сбережения и сбережения денежных средств среди граждан всех возрастов с разным уровнем доходов.

И если любой гражданин России легко ответит, что это размещение денег физических лиц на банковских счетах под проценты, то что такое капитализация, знают не все.

Капитализация депозита — это начисление начисленных процентов за период, предусмотренный условиями договора, на основную сумму депозита. В дальнейшем с этого дополнительного дохода будут взиматься проценты, а также с основной суммы депозита.

Чтобы окончательно прояснить суть использования заглавных букв, рассмотрим пример.

Простая идея, что деньги должны работать, а не просто лежать дома мертвым грузом под подушкой или матрасом, и приносить доход своему владельцу, посещается многими светлыми умами. Результатом этих мыслей обычно является решение открыть вклад. Затем начинаются мытарства в поисках подходящего кредитного учреждения.

Сегодня финансовые системы знают множество объектов для инвестирования — недвижимость, бизнес, драгоценные металлы, ценные бумаги. Естественно, инвестиции сопряжены с рисками, но, научившись правильно их оценивать, можно добиться реальных успехов в этой сфере.Рассмотрим, какова капитализация процентов по депозитному счету.

Капитализация процентов — что это?

Капитализация в данном случае — это вид расчетов и начислений на сумму, которая находится на депозите. Если быть точным, это начисления, производимые не в конце срока от суммы, которая была изначально, а за весь период вклада на определенных условиях. Например, это может происходить раз в квартал в течение года. При каждом начислении процент рассчитывается не от первоначальной суммы, а от суммы, которая в данный момент находится на счете.Сумма со временем будет быстро расти (или нет, в зависимости от вашего выбора). Стоит ли ежемесячный капитализационный взнос?

Ежемесячные процентные вклады

В большинстве случаев, если вы выбираете инвестиции с условиями ежемесячного зачисления на счет, но с меньшим процентом, вы можете выиграть финансово больше, чем при начислении раз в год, но в более высоком банке тарифы. Накопление денег на депозите — одна из самых популярных возможностей приумножить депозит. Деньги в этом случае частично застрахованы от инфляции, и из соображений безопасности этот вариант, безусловно, надежен.

Типы и количество вкладов различны, как и количество банков, предлагающих эти услуги. Вам нужно выбрать тот, который подходит вам по срокам, целям и процентной ставке. Одна из важнейших характеристик банковских вкладов — это сроки, в течение которых клиент может получить доход. Рассмотрим положительные и отрицательные стороны капитализации процентов по депозитному счету.

Достоинства и недостатки

Преимущества такого размещения средств, казалось бы, вполне очевидны.Приведенный выше пример доказывает это. Однако, как и многие другие финансовые инструменты, этот вариант не лишен недостатков.

В данном случае к недостаткам можно отнести то, что кредиты снимаются только в определенный срок, указанный в договоре, в противном случае проценты по депозиту теряются. Но не каждого инвестора это сбивает с толку (ведь у каждого свои обстоятельства). В случае досрочного вывода вложенных сумм в полном объеме инвестор получает совсем другой доход.

Сложные проценты не всегда выгоднее стандартного метода расчета ставки депозита, так как эта ставка обычно не очень высокая, поэтому не всегда стоит делать выбор в пользу депозита со сложными расчетами. Лучше, проанализировав все предложенные варианты, перестать выбирать наиболее выгодные с точки зрения доходности. Какая капитализация процентов по депозитному счету?

Виды

Конечно, в случае банковских вкладов сложный процент работает на вкладчика, конечно, с правильным расчетом и пониманием условий.Но иногда такой фактор, как капитализация, не работает полностью положительно. Например, в случае кредитов. Везде мы сталкиваемся с ситуацией, когда человек берет совсем не астрономическую сумму, но платит ее довольно длительный период времени. За этот период можно было бы давно погасить весь долг, однако иногда оказывается, что выплачена только часть кредита. Вот тут-то и проявляются очень сложные проценты. В этих ситуациях расчет выглядит следующим образом: с каждым месяцем начальная сумма растет в соответствии со своим процентом, определяемым соглашением.

Как происходит капитализация процентов по счету?

Это означает, что расчет переплаты производится от суммы с уже начисленными процентами. Можно понять, что это далеко не самый выгодный вариант кредитования, так как изначально предполагается, что можно меньше переплатить, погасив долги быстрее. В момент выбора кредита никто не задумывается о капитализации, а недостаток условий не всегда очевиден.

Существует такой вид капитализации, как рыночная.В этом случае они анализируют рост денежной массы как показатель эффективности определенного сектора экономики, сферы деятельности или отдельного предприятия. Если, например, вы выбрали конкретную организацию, то, изучив ее бухгалтерскую отчетность, вы сможете отследить движение оборотных средств данной компании в этом направлении. Чтобы получить полную картину, нужно учитывать только капитал, принадлежащий самой организации, исключая из расчетов все заемные средства.Рыночная капитализация никак не коррелирует с депозитами, а позволяет увидеть общие тенденции развития этого процесса.

На что обращать внимание при выборе?

В первую очередь необходимо изучить информацию о самом банке и, несмотря на все предлагаемые преимущества, попытаться объективно оценить плюсы и минусы. Независимо от запретительного характера предлагаемого дохода, безопасность денег является первым выбором. Например, такой очевидный факт, что чем нереалистичнее и выгоднее для вкладчика проценты по вкладам, тем больше банку нужны ваши средства, тем меньше у него денег.Обычно это прямой путь к банкротству.

Как правильно выбрать депозит с пополнением и капитализацией?

Конечно, небольшие вклады почти всегда страхуются. Тем не менее, лучше иметь дело только с проверенными кредитными организациями. Выбор нужно делать по нескольким критериям: отзывы клиентов, срок службы банка, репутация. Второй важный момент (при выборе капитализации депозита) — насколько быстро эти деньги могут понадобиться и понадобятся ли они клиенту в ближайшее время.Если ответ на этот вопрос утвердительный, то очевидно, что следует рассматривать краткосрочные инвестиции.

Не стоит останавливаться на первом попавшемся предложении, потому что в нашей стране, и довольно успешно, существует множество крупных банков и других финансовых институтов, предлагающих выгодные, конкурентоспособные банковские продукты. Стоит сравнивать не только разные учреждения, но и разные типы вкладов, так как многие из них имеют уникальные условия для клиентов.

Что такое капитализация процентов на счете 08? Давайте разберемся.

В бухгалтерском учете начисленные проценты по ссуде должны быть кредитированы по дебету счета 08. Но только если ссуда взята для создания инвестиционного актива, проценты включаются в его первоначальную стоимость.

Периоды вкладов

Все периоды, в которые банк начисляет проценты, банк сам выбирает и предлагает. Вкладчик соглашается с ними или отклоняет предложенные ему условия. Различают такие варианты зачисления:

Капитализация в Сбербанке

Популярна капитализация процентов по депозитному счету в Сбербанке.Там вы можете выбрать наиболее подходящий взнос из продуктовой линейки, например, «Пополнить», «Сохранить», «Управление». Для каждого такого взноса доступна капитализация. То есть начисленные проценты будут засчитаны с общей суммой, а в последующие периоды проценты будут более прибыльными

Выход

Из всего сказанного выше можно сделать вывод, что такое явление, как капитализация процентов по депозитному счету, все же имеет больше положительных, чем отрицательных факторов.Этот вид вкладов предназначен для людей, заинтересованных в стабильности доходов, а также тех, кто хочет получить максимально возможную прибыль в кратчайшие сроки.

В настоящее время банки предлагают на выбор потенциальным клиентам большое количество видов финансовых продуктов для сбережения и накопления капитала. Депозиты с капитализацией процентов представляют собой отличную альтернативу срочным депозитам.

Прежде чем переходить к практике, давайте посмотрим на используемую терминологию.Под капитализацией принято понимать особые условия начисления процентов. В таком банковском продукте они будут списываться с суммы, изначально зачисленной на счет, с периодичностью, установленной соглашением. Обычно это происходит раз в месяц. При последующих начислениях проценты будут добавляться не только к сумме депозита, но и к ранее начисленным доходам.

Перед тем, как заключить договор с банком, многие предпочитают перепроверять информацию об условиях вклада, которую предоставляет сотрудник банка.В такой ситуации их интересует, как рассчитать взнос с капитализацией процентов.

Итак, для расчета капитализации процентов по депозиту можно использовать следующую формулу.

где

- Dv — общий доход, состоящий из первоначально внесенной суммы и начисленных на нее процентов;

- C — сумма, внесенная клиентом в банк;

- RP — размер годовой процентной ставки по контракту;

- Т — срок размещения денежных средств.

Можно рассчитать общую сумму вклада по общей формуле, но это будет удобно делать исключительно для вкладов с годовой капитализацией процентов. Если частота начисления процентов будет более частой, то этот расчет претерпит некоторые изменения.

Выше мы уже говорили, что чаще всего капитализация ежемесячная. В то же время отдельные банковские учреждения могут разрабатывать и предлагать на рынке депозиты с разной периодичностью капитализации.Также может быть ежедневным или ежеквартальным.

Поэтому для удобства наших читателей ниже мы будем размещать готовые формулы для таких расчетов.

Формула ежемесячного вклада капитализации

где

- Дв — рентабельность;

- C — сумма;

- T — на сколько месяцев открыт вклад.

При проведении подобных расчетов необходимо учитывать важный аспект, без которого вы не сможете получить нужный результат.По условиям всех банковских вкладов процентная ставка указывается в виде числа со знаком процента. Например, 8% или 10%. Однако при расчете мы должны привести их к следующему виду 0,08 и 0,1 соответственно.

А теперь проанализируем начисление процентов по депозиту с ежемесячной капитализацией на конкретном примере. Допустим, у нас есть депозит со следующими условиями.

- Сумма депозита в банке 100 000 руб.

- Размер годовой процентной ставки — 8%.

- Депозит открыт на 12 месяцев.

Теперь посчитаем реальный доход, который вкладчик получит по данному вкладу в конце срока.

Формула депозита с ежедневной капитализацией

В этом случае начисление процентов будет выглядеть так:

где

- Дв — размер дохода;

- C — сумма депозита;

- RP — размер годовой процентной ставки;

- T — сколько дней открыт вклад.

Конечно, когда вы произведете необходимые расчеты, вы увидите, что разница между депозитом с капитализацией и срочным банковским продуктом не слишком велика. Но все же она есть. Следовательно, выбрав рассматриваемый финансовый продукт, инвестор в результате получит больший доход.

Формула вклада с квартальной капитализацией

В этом случае начисление процентов будет выглядеть так:

где

- Дв — рентабельность;

- C — сумма;

- RP — размер годовой процентной ставки;

- T — на сколько кварталов открыт вклад.

Внимательные читатели, конечно, уже заметили закономерность: чем меньше процентов прибавляется к сумме депозита, тем меньше конечный доход.

Определение прописных букв | Bankrate.com

Использование заглавных букв имеет несколько значений. В бухгалтерском учете под капитализацией понимается процесс списания затрат на приобретение актива в течение срока его службы, а не периода понесения расходов. Вместо того, чтобы перечислять актив в качестве расхода, актив добавляется в баланс компании и амортизируется в течение срока его полезного использования.

В финансах под капитализацией понимается сумма акций, долгосрочного долга и нераспределенной прибыли корпорации. Нераспределенная прибыль — это процент от чистой прибыли, удерживаемой компанией для реинвестирования в ее основной бизнес или для погашения долга.

В финансовом поле также используется термин капитализация для обозначения количества находящихся в обращении акций корпорации, умноженных на цену акций. Это также называется рыночной капитализацией.

Более глубокое определение

В бухгалтерском учете большая часть доходов и расходов регистрируется во время их возникновения.Однако компания может получить выгоду от списания определенных активов на более чем один отчетный период. Обычно это происходит с крупными активами, которые могут быть расходами в течение 20–30-летнего периода.

Балансовая стоимость — это еще один термин для капитализации в финансовой области. Когда инвесторы говорят о балансовой стоимости компании, они имеют в виду сумму акций компании, долгосрочного долга и нераспределенной прибыли.

Чтобы определить рыночную капитализацию компании, умножьте количество выпущенных акций компании на цену ее акций.Компании с рыночной капитализацией от 300 до 2 миллиардов долларов классифицируются как компании с малой капитализацией.

Компании с рыночной капитализацией от 2 до 10 миллиардов долларов считаются компаниями со средней капитализацией, а те, что выше 10 миллиардов долларов, считаются компаниями с большой капитализацией.

Пример капитализации

XYZ Construction Co. покупает новый самосвал за 70 000 долларов. Ожидается, что грузовик прослужит 20 лет. Компания также заплатила 2000 долларов за доставку грузовика на место.Вместо того, чтобы перечислять 72000 долларов в качестве расходов, компания капитализирует всю сумму и списывает расходы в течение следующих 20 лет.

Ajax Corp. имеет 5 миллионов долларов долгосрочного долга и 10 миллионов долларов собственного капитала. Следовательно, его капитализация составляет 15 миллионов долларов.

У ABC Co. 10 миллионов акций в обращении, и в настоящее время они продаются по цене 20 долларов за акцию. Таким образом, его рыночная капитализация составляет 200 миллионов долларов.

(PDF) Капитализация банковского сектора и прибыльность депозитных банков в Нигерии

L.E.J. Konboye и A. Nteegah (2016) Int. J. Soc. Sc. Управлять. Vol. 3, Issue-3: 203-213

Полный текст этого документа можно загрузить в Интернете по адресу www.ijssm.org/ и http://nepjol.info/index.php/IJSSM/issue/archive

иногда Центральные банки все во всем мире

поддержки ликвидности или иногда Международный валютный фонд

(МВФ) также играет интервенционистскую роль

с целью помочь обуздать кризис.

Консолидация в форме слияния и поглощения или

рекапитализация и создание Активов

Управляющих компаний для остановки ситуации с помощью процесса

поглощения контрольной доли компании и

восстановления процесса активов и обязательства, а иногда

— полная ликвидация рассматриваемого банка. Как процесс,

большинство комментаторов рассматривают консолидацию как

необходимое требование для эффективных банковских услуг и

операций; поскольку консолидация дает возможность (i) снизить затраты на

; (ii) увеличение доходов; (iii) снижение отраслевого риска банковского

; (iv) усиление функции банков в области финансового посредничества

; и (v) создание дополнительных возможностей для бизнеса

в других отраслях для банков.Консолидация банка

может происходить без банковского кризиса, и с

, независимо от причин, важность консолидации не может быть переоценена, потому что консолидация укрепляет банковскую систему

, охватывает глобализацию, улучшает здоровую конкуренцию

, внедряет передовые технологии и использует

эффект масштаба с общей целью усиления роли посредника

и улучшения экономических показателей

и повышение общественного благосостояния

Консолидация банковской отрасли здесь будет рассматриваться с

с двух разных точек зрения, основанных на задействованных участниках, а именно: (i)

рыночная консолидация; и (ii) государственная консолидация

.С одной стороны, рыночная консолидация

(которая в основном характерна для развитых стран

) обусловлена стремлением к корпоративным преимуществам, повышением конкурентоспособности

банка, «защищенностью от банкротства» и эффективным предоставлением услуг

. ; С другой стороны, консолидация

, инициированная государством, вызвана необходимостью

(i) найти долгосрочное решение проблем, приводящих к финансовым затруднениям банков

(ii) защитить отрасль

от финансового кризиса, и (iii) изолировать банки

, которые работают ниже ожиданий с точки зрения эффективности

(Ajayi, 2005).Консолидация банков

также инициирована с целью сокращения большого числа существующих

слабых банков до нескольких сильных банков, которые могут обеспечить развитие сектора и экономики в целом на

. Таким образом, деятельность банка

привлекла столько исследований, по сути,

в связи с тем, что банки депозитных денег занимают особое место

и играют важную роль в национальной экономике.

Согласно Хайзу (2011), роль банков в росте и

развитии нации наиболее ярко проявляется в предоставлении

финансовых ресурсов для производства товаров и услуг.

Консолидация банков осуществляется с целью построения

банковской отрасли, которая является сильной, технологически продвинутой,

эффективной в предоставлении услуг, способной генерировать высокий уровень прибыли

, имеющей адекватные позиции для конкуренции и глобализации

(Adegbaju и Олокойо, 2008). За последние

нескольких десятилетий исследования, как правило, больше касаются воздействия

, создаваемого консолидацией банков (Jones and

Critchfield, 2005).Одна область, которая привлекла внимание

ученых в области консолидации банков, — это конкуренция. Недавнее исследование

, проведенное Оке (2012), показало, что маркетинг стал основной функцией

в банковской отрасли в результате усиления конкуренции

, вызванного консолидацией банков

и реформ. Фактически, персонал банков, участвовавший в маркетинговой деятельности

в эпоху после консолидации, на

человек превзошел таковой в эпоху до консолидации (Oke, 2012).

Обзор существующей эмпирической литературы о причинах и

последствиях консолидации отрасли финансовых услуг

показывает, что консолидация соответствует

увеличению рыночной власти, особенно в случае консолидации

на одном рынке (слияния и поглощения на рынке), т.е.

улучшений в эффективности прибыли и диверсификации

рисков, но незначительное улучшение рентабельности в среднем

(Berger, Demsets and Dtraham, 1999).В ходе исследования 10

мегаслияния в период 1989-2000 годов результаты

предполагают, что мотивация мегаслияний заключалась не в повышении эффективности

, а в том, чтобы воспользоваться преимуществами правительства. Политика провала (Okada, 2005). Яморис Харимая и

Кондо (2005) изучали финансовые холдинги

региональных банков и обнаружили, что эффективность прибыли имеет тенденцию к увеличению на

при увеличении доли рынка в регионе.

Сакаи и Цуру, 2006 проанализировали мотивы и

последствий кредитного корпоративного (синкин) банка в течение

1984-2002 гг., И их результаты показали, что; меньшая прибыльность

и экономически эффективные банки с большей вероятностью будут покупателем

и целью. Банки-покупатели повысили рентабельность, но

по-прежнему ухудшили соотношение капитала к активам после консолидации

. Консолидация shinkin-банков имела тенденцию к повышению прибыльности на

, когда разница в ожидаемой прибыльности

между банками-эквайерами и целевыми банками была на

больших, что согласуется с гипотезой относительной эффективности

(Akhavein, Berge and Humphrey, 1997).

Согласно Митчеллу и Малхерину (1996), если

слияний и поглощений обусловлены мотивацией повышения эффективности, то

волн слияний являются результатом потрясений в экономической отрасли,

технологической или нормативной среде, далее

утверждали, что эти шоки приводят к реорганизации отрасли. В дополнение к

, анализируя волны промышленных слияний

в США в 1980-х и 1990-х годах, Харфорд (2005) обнаружил, что операционные показатели

, измеренные по рентабельности инвестиций, росту продаж

,и другим, были высокими до волн слияний.Harford,

(2005) использовал среднюю рентабельность капитала для каждого типа банка, чтобы отразить экономическую среду

, и индекс цен на акции для банковской отрасли

, чтобы отразить степень финансовых ограничений

. Во-вторых, если слияния и поглощения вызваны мотивацией

для усиления рыночной власти, банки, работающие на менее концентрированном и более конкурентном рынке

, будут более склонны

к слиянию друг с другом. В-третьих, он отметил, что если слияния и поглощения

вызваны мотивацией воспользоваться политикой слишком большого сбоя —

или политикой стабилизации местного рынка, то волны слияний

происходят, когда определяется общее состояние банка.

слов с заглавной буквы: правильное против общего

Нэнси Тутен

2 декабря 2019 г.

Использование заглавных букв: собственные и нарицательные

Правила, регулирующие использование заглавных букв в словах в предложениях (в отличие от использования заглавных букв в названиях или заголовках или заглавных букв в названиях или должностях людей), на первый взгляд кажутся простыми: мы используем собственных существительных, и мы строчные буквы общих существительных. Но поскольку различать правильное и обычное употребление часто бывает сложно, многие авторы стремятся использовать слова и фразы с заглавной буквы, которые на самом деле должны быть в нижнем регистре.

Можете ли вы различить нарицательные и собственные и прилагательные в следующих предложениях? Правильные слова пишутся с заглавной буквы? (Ответы и объяснения разбросаны по всему последующему обсуждению.)

- Многие жители Нью-Йорка с облегчением отмечают рост стоимости недвижимости вдоль Ист-Ривер за последнее десятилетие.

- Поскольку сильный ветер дул через кедровые деревья на заднем дворе, наша такса по имени Кьюти Пай сегодня утром отказалась выходить на улицу.

- Бизнес-ориентированные веб-сайты часто содержат страницу часто задаваемых вопросов.

- Городская торговая палата закупила праздничное освещение и назначила комитет по планированию, чтобы решить, какие улицы следует украсить.

- Местная газета сообщила, что университет на севере Южной Каролины объявил о приостановлении приема на работу, но мы не знаем наверняка, относилась ли статья к Университету Бальзака или Университету культурных искусств.

Итог

- Имя собственное или прилагательное — это собственное имя — оно обозначает конкретного человека, место или предмет.В предложении 1 выше мы пишем с заглавной буквы New York City и East River , потому что они являются существительными собственными. Оба являются географическими названиями.

- Нарицательное существительное или прилагательное, напротив, представляет собой родовое обозначение — оно обозначает общий тип человека, места или предмета. В следующих двух предложениях мы не пишем с заглавной буквы ни east , ни river , потому что эти слова используются в их родовом смысле (в первом они используются как существительные, а во втором как прилагательные):

- «Баржа шла на восток, прочь от устья реки.”

- «Восточный ветер дул через бассейн реки».

Во втором предложении вступительного упражнения ни кедр , ни такса не должны быть заглавными буквами. Хотя такие существительные, как такса , мягкошерстный пшеничный терьер , нарцисс , календулы , jack-in-the-амвон , tiger beetle , alfalfa robtch leaf miner , алый танагер , магнолия и кедр — это названия очень специфических видов собак, цветов, насекомых и т. Д., Они являются существительными нарицательными.

Конечно, бывают случаи, когда имена собственные становятся частью родовой ссылки, как в этих примерах: «ирландский сеттер», «черноглазая Сьюзен» или «атлантический белый кедр».

Использование справочных материалов

В общем, лучший ресурс для писателей по вопросу о заглавных буквах — это словарь. И Merriam-Webster’s Collegiate Dictionary , и The American Heritage Dictionary , например, использовались для утверждения, что мы пишем слово Web с заглавной буквы, когда (как в предложении 3 вступительного упражнения) оно используется как сокращение для имени собственного. Интернет .

Теперь, как и предсказывали обе эти ссылки много лет назад, web и website стали нарицательными и, следовательно, должны быть в нижнем регистре.

Тем не менее, в некоторых случаях справочные материалы не согласуются в отношении имен собственных и использования заглавных букв, особенно в отношении прилагательных.

Например, один словарь может предпочесть «римские цифры», «арабские цифры» и «французскую заправку», но отстаивать также слова «картофель фри», «брюссельская капуста» и «жалюзи».”

Другой словарь или руководство по стилю могут полностью отличаться этими вариантами, напоминая нам, почему для предприятий, агентств и даже частных лиц важно выбирать авторитетный справочник, регулярно его просматривать и использовать последовательно. (Профессиональные организации и предприятия часто имеют свои собственные индивидуальные руководства по стилю).

Организации, группы и другие субъекты

Обращение к «торговой палате города», как мы это делаем в предложении 4 вступительного упражнения, означает использование общего ярлыка.С другой стороны, обращение к «Торговой палате Баквилля» означает называть организацию ее индивидуальным именем, ее собственным именем.

Аналогичным образом, чтобы сказать «Историческое общество Рейвенвуда», нужно использовать официальное название конкретной организации. Сказать «историческое общество в сообществе Равенвуда» — значит говорить об обществе в общем смысле. Первое пишется с заглавной буквы; последний — в нижнем регистре.

Мы пишем ключевые слова с заглавной буквы в официальных названиях конкретных сущностей, поскольку они являются именами собственными.(См. Нашу статью «Использование заглавных букв в названиях», чтобы узнать больше о том, почему все слова в этих именах собственные не пишутся с заглавной буквы.):

- Общество по развитию грамматически корректной электронной почты

- Транспортный совет района Гранд-Странд

- Корпорация Крайслер

- Консорциум изучения языков

- Лос-Анджелесская школа для глухих

- Национальный консультативный совет по вспомогательным технологиям

Чтобы понять различие здесь, нам нужно только подумать о том, говорим ли мы о конкретном названном человеке, месте или предмете или используем общее описание.Формальные названия, подобные приведенным выше, сильно отличаются от неспецифических названий: «руководящий комитет», «региональный консультативный комитет», «консорциум», «окружная школа для глухих», «консультативный совет по вспомогательным технологиям», « комитет по планированию »,« подкомитет », слово школа в« воскресная школа »и так далее.

В предложении 5 вводного упражнения первый экземпляр слова University не пишется с заглавной буквы, потому что он используется как нарицательное существительное в его родовом смысле.Однако два вторых вхождения этого слова в предложении 5 являются частью собственных существительных и пишутся с большой буквы.

Следующие списки могут помочь прояснить различие между существительными и прилагательными собственными и нарицательными:

| СОБСТВЕННОЕ СУЩЕСТВО | ОБЩЕЕ СУЩЕСТВИТЕЛЬНОЕ |

|---|---|

| Университет Огайо | университет в Огайо, университет Огайо |

| Средняя школа Айкена | средняя школа в Айкене, одна из средних школ Айкена |

| Stamford Charter School | чартерная школа в Стэмфорде |

| Уезд Вабаш | графство Вабаш, Вабаш и Блэкфорд |

| Попечительский совет Барнард-колледжа | попечительский совет Барнард-колледжа |

| Комитет областных центров образования | Наблюдательный совет областного образовательного центра |

| Евангелическо-лютеранская церковь в Америке | лютеранская церковь в Вабаше |

| Битва при Горе королей | битва на Королевской горе, битва на Королевской горе |

| Восточное полушарие, Восточная Румелия | восточная синяя птица, восточный Огайо, восточная Европа |

| Штат Нью-Йорк | штат Нью-Йорк |

| Весенний турнир Молодежной лиги, семестр Весна 2020 | весенний семестр |

| Зимний забег снеговика | распродажа зимний |

| бакалавр искусств | степень бакалавра, бакалавр музыки |

| Магистр искусств | магистр гуманитарных наук, магистр педагогического образования |

Сокращение vs.Инициализм

Термин аббревиатура относится к типу аббревиатуры, образованной из начальных букв или основных частей составного термина и произносимой как одно слово; Примеры включают CENTCOM (Центральное командование США), DHEC (Департамент здравоохранения и контроля окружающей среды), HAZMAT (опасные материалы), НАТО (Организация Североатлантического договора) и NOAA (Национальное управление океанических и атмосферных исследований).

Другой тип аббревиатуры, очень часто называемый акронимом, — это более строго инициализм: аббревиатура, образованная из начальных букв составного термина и произносимая как серия букв — CDC (Центры по контролю за заболеваниями), FBI (Федеральное бюро расследований) , OMB (Офис управления и бюджета) и так далее.

У многих авторов сложилось ложное впечатление, что все слова, представленные буквами в инициализме (или акрониме), должны быть заглавными просто потому, что сам акроним представлен заглавными буквами.

Конечно, буквы в некоторых аббревиатурах действительно обозначают имена собственные: NBA будет переведено как «Национальная баскетбольная ассоциация», GM — как «General Motors», MSC — как «Школа Монтессори в Колумбии» и так далее.

Но многие аббревиатуры не обозначают имена собственные, и их не следует писать с заглавной буквы.

Аббревиатура ATM, например, означает «банкомат», DVD означает «универсальные цифровые диски», CD означает «депозитный сертификат» или «компакт-диск», PI означает «частный детектив», APB означает «универсальный бюллетень». , »UHF — это« сверхвысокая частота »и так далее.

Аналогичным образом, в предложении 3 в вводном упражнении фраза «часто задаваемые вопросы» в выписке к аббревиатуре FAQ не должна начинаться с заглавной буквы.

И последнее замечание: верно и то, что даже некоторые аббревиатуры сами по себе не пишутся с заглавной буквы: например, mph («мили в час»), rpm («обороты в минуту») и cc («кубический сантиметр»).В случае сомнений обратитесь к авторитетному словарю.

Проверьте себя

Какие слова в нижнем регистре в следующих предложениях нужно писать с заглавной буквы? Какие слова с большой буквы должны быть в нижнем регистре?

- Кливленд Дэвис назначен председателем Транспортного совета района Гранд-Странд.

- Пересмотренный дресс-код школьного округа будет введен с началом нового учебного года.

- Департамент надеется нанять нового помощника по административным вопросам в январе и доцента английского языка, которые начнут преподавать в осеннем семестре.

- В сентябре Департамент образования штата провел восемь региональных семинаров для школьных консультантов.

- Каждый ноябрь сотрудников просят принять решение о своем плане вознаграждений после консультации с Джейн Доу, директором программы вознаграждения сотрудников компании.

Ответы

- Кливленд Дэвис назначен председателем Транспортного совета района Гранд-Странд.

- Пересмотренный дресс-код школьного округа будет введен с началом нового учебного года.

- Кафедра надеется нанять нового помощника администратора в январе и доцента английского языка , которые начнут преподавать в осеннем семестре.

- В течение сентября Государственный департамент образования провел восемь региональных семинаров для школьных консультантов .

- Каждый ноябрь сотрудников просят принять решение о плане вознаграждений в консультации с Джейн Доу, директором программы вознаграждений сотрудникам .[Все эти слова, выделенные жирным шрифтом, используются в их общем смысле. Если бы вместо этого мы написали «по согласованию с директором Джейн Доу», ее название было бы правильно написано с заглавной буквы. И если бы мы ссылались на фактическое название ее офиса, например, «Директор Джейн Доу Управления по выплате пособий персоналу», тогда эти слова также должны быть написаны с заглавной буквы.]

© 2009 Get It Write. Пересмотрено 2019 г.

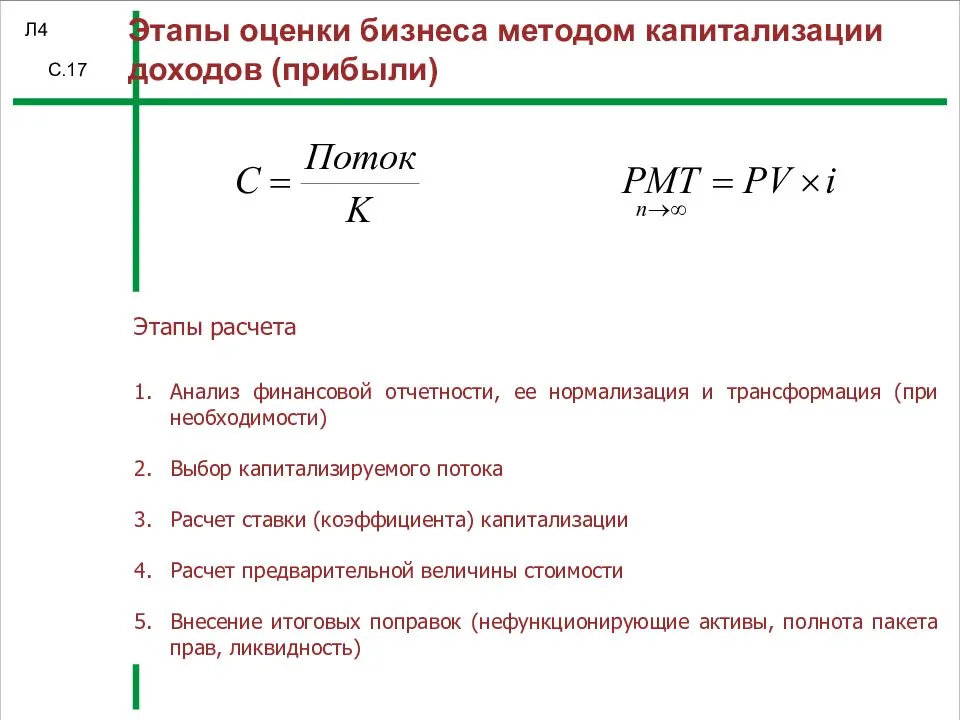

Урок 8 — Капитализация: преобразование потока дохода в стоимость (доходный подход к стоимости)

В начале урока 5 мы обсудили определение доходного подхода к стоимости и определение потока дохода, в уроке 6 мы обсудили обсуждались компоненты и формы потока доходов, а в Уроке 7 обсуждались доходы и расходы и обработка валового дохода до определенного уровня чистого дохода.В этом уроке представлен обзор процесса преобразования потока дохода в стоимость:

Справочник оценщика Раздел 501, Базовая оценка обсуждает доходный подход в главе 6. На страницах 100–102 обсуждается преобразование дохода в стоимость и базовая формула капитализации. ; пожалуйста, прочтите эту часть, чтобы улучшить свое обучение.

Использование заглавных букв — это любой метод, используемый для преобразования потока дохода в стоимость. Существует два метода капитализации первичного дохода: прямая капитализация и капитализация доходности. (ставка капитализации — это любая ставка, используемая для преобразования оценки будущего дохода в оценку рыночной стоимости.

Прямая капитализация — это метод, используемый для преобразования оценки ожидаемого дохода за один год в указание стоимости за один прямой шаг. Разделение оценки дохода на соответствующую ставку или умножение оценки дохода на соответствующий коэффициент преобразует поток доходов в оценку стоимости.По сути, прямая капитализация выражает ценность как отношение между доходом и ставкой или мультипликатором. В методе прямой капитализации используются ставки капитализации и мультипликаторы, извлеченные из сопоставимых продаж. Изменения доходности и стоимости подразумеваются, но не идентифицируются напрямую.

Как получить стоимость путем прямой капитализации будет подробно рассмотрено в Уроке 9 (Множители — Деривация и оценка) и Уроке 12 (Оценка имущества с использованием общих ставок).

Капитализация доходности — это метод капитализации, используемый для преобразования будущих выгод в приведенную стоимость путем дисконтирования каждой будущей выгоды с соответствующей ставкой доходности.Будущие выгоды также можно дисконтировать, разработав общую ставку капитализации, которая явно отражает структуру дохода от инвестиций, изменение стоимости и норму доходности. Таким образом, этот метод также известен как модель дисконтированного денежного потока (DCF). Ставка доходности представляет собой многопериодную доходность, которую инвестор ожидал бы при инвестировании в недвижимость с учетом риска потока доходов. Капитализация доходности явно учитывает размер, форму и продолжительность потока доходов, а также любые изменения в стоимости собственности.Будущий доход дисконтируется с использованием коэффициентов приведенной стоимости (PW1 и PW1 / P).

Как получить ставки капитализации доходности будет обсуждаться в Уроке 13 (Определение ставок доходности).

- Appraisal Institute, Словарь оценки недвижимости , четвертое издание, стр. 83.

Как правило, потоки доходов конвертируются в показатели стоимости с использованием ставок и коэффициентов. Две основные формулы:

- Доход, разделенный на коэффициент, равен значению: I ÷ R = V.

- Доход, умноженный на коэффициент (множитель), равен значению: I × F = V = I × M.

Ключевые переменные капитализации дохода включают: (1) доход, который будет капитализирован; (2) ставка капитализации или коэффициент, используемый для преобразования дохода в показатель стоимости; и (3) период времени, в течение которого должен быть реализован доход. Ставка или коэффициент капитализации должны обеспечивать как возврат части инвестиций, так и возврат инвестиций.

Формула 1 — доход, разделенный на величину, равную

В простейшей форме процесс капитализации может быть представлен уравнением:

В = I ÷ R

Где:

В

=

указанная приведенная стоимость потока доходов

Я

=

(чистый) доход, подлежащий капитализации

р

=

ставка капитализации

ПРИМЕР 8-1: Решение для значения

Банковский вклад с 10-процентной ставкой приносит 1000 долларов в год; сколько на депозите?