Кредит для бизнеса — 348 предложений в 83 банках, взять кредит на открытие и развитие малого бизнеса с нуля

Отзывы о кредитах на открытие и развитие малого бизнеса

Центр-инвест

Кредитование бизнеса

Подали заявку на кредитование бизнеса, требовались средства для дополнительного… Читать

Юлия, г Ростов-на-Дону, Ростовская область

Альфа-Банк

Получил кредит.

Очень редко пишу отзывы, но сейчас решил написать!В Альфа-Банке обсуживаюсь давн… Читать

Александр , г Королев, Московская область

Уральский Банк реконструкции и развития

Хорошо работают

Четкая работа менеджеров, очень детальная консультация и оформление по кредиту д… Читать

Виталий, г Санкт-Петербург

МСП Банк

Отличные условия

Быстрое обслуживание, все документы можно подгружать в специальную программу сам. .. Читать

.. Читать

Леонид Сергеевич, г Хабаровск, Хабаровский край

Совкомбанк

Самый лучший банк +5

Мне как начинающему ИП не какой банк не довал кредит. Этот банк единственный кат… Читать

Пользователь, г Краснотурьинск, Свердловская область

Кредитование бизнеса. Овердрафт

Здравствуйте. Я — ИП, обслуживаюсь в Точке около двух. В процессе ведения бизнес… Читать

Владимир, г Омск, Омская область

Тинькофф Банк

Очень хороший банк. Всё быстро, чётко, профессионально.

Обратилась для открытия расчетного счета и получения кредита на развитие бизнеса… Читать

Марина , г Московский, Московская область

Вологжанин

Кредит и обслуживание

Я И.П. и работаю уже 6 лет, захотела приобрести для работы помещение и столкнула. .. Читать

.. Читать

Инга , г Череповец, Вологодская область

Сбербанк

Брал кредит для бизнеса.

Хочу отметить сотрудницу вашего банка, который находится в посёлке Агинское, Б…. Читать

Андрей, г Ясногорск, Тульская область

МТС-Банк

Кредитование

Счет в МТС-банке наша компания открыла полгода назад. За это, казалось бы, непро… Читать

Ольга, г Москва

Читать все отзывы

Лучшие кредиты для бизнеса

Альфа-Банк

Деньги на дело

2.54 440 отзывов

до 50 млн. ₽

до 10 лет

Ставка

от 18%

Реклама АО «Альфа-Банк»

Промсвязьбанк

Без бумаг | Оборотный

2.21 311 отзывов

до 10 млн. ₽

до 36 месяцев

Ставка

от 11,35%

Реклама ПАО «Промсвязьбанк»

Альфа-Банк

На развитие бизнеса

2. 54 440 отзывов

54 440 отзывов

до 30 млн. ₽

до 60 месяцев

Ставка

от 15,5%

Реклама АО «Альфа-Банк»

Агророс

На развитие бизнеса

4.76 отзывов

до 150 млн. ₽

до 120 месяцев

Ставка

от 12,5%

Реклама АО «Банк «Агророс»»

Сравнить лучшие предложения по кредитам для бизнеса

* Мы отобрали предложения банков с самыми выгодными условиями для получения кредита для малого и среднего бизнеса. Ставка рассчитывается индивидуально и зависит от суммы, а также срока кредитования

| Банк | Сумма кредита | Продолжительность (дни) | Ставка |

|---|---|---|---|

| Альфа-Банк | до 50 млн ₽ | от 0 до 3 650 | от 18% |

| Промсвязьбанк | до 10 млн ₽ | от 90 до 1 080 | от 11,35% |

| Альфа-Банк | до 30 млн ₽ | от 540 до 1 800 | от 15,5% |

| Агророс | до 150 млн ₽ | от 0 до 3 600 | от 12,5% |

| Банк «Санкт-Петербург» | до 10 000 млн ₽ | 0 | 1 — 5% |

| МСП Банк | до 500 млн ₽ | от 0 до 3 650 | от 2,5% |

| Ак Барс | до 1 000 млн ₽ | 0 | от 4% |

| Совкомбанк | до 100 млн ₽ | от 0 до 3 650 | от 4,25% |

| Центр-инвест | от 0 до 1 095 | 5,25 % | |

| Азиатско-Тихоокеанский Банк | от 0 до 1 080 | 5,25 % |

Что важно знать о кредитах для бизнеса

Как получить кредит на развитие малого бизнеса?

Чтобы взять кредит, сделайте следующее:

- Сравните предложения банков с условиями кредитования.

- Изучите требования к бизнесу и обеспечению.

- Выберите оптимальное предложение.

- Соберите необходимые документы.

- Подайте заявку онлайн на сайте банка с пакетом документов.

- Получите одобрение.

- Подпишите договор.

- Деньги будут перечислены на расчетный счет.

Как получить кредит на открытие бизнеса с нуля?

Необходимо ли обеспечение, чтобы взять кредит под бизнес?

Можно ли получить кредит для юр лиц, если имеются кредиты в других банках?

Какой лучше всего взять вид кредита юридическим лицам?

Какую сумму в кредит дают банки на малый бизнес?

Взять кредит для бизнеса

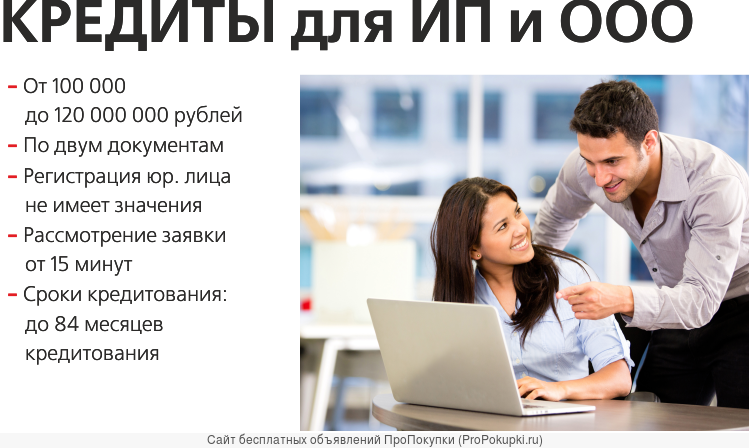

Кредитование малого бизнеса осуществляется наследующих условиях:

- Собственниками бизнеса являются резиденты РФ.

- Срок деятельности компании от 6–12 месяцев.

- Годовая выручка не более установленной банком величины.

- Расчетный счет должен быть открыт в банке кредитора.

- Обороты по расчетному счету должны быть не менее 3–6 месяцев.

- Безубыточная деятельность.

Кредиты на развитие малого бизнеса с нуля выдаются, как правило, под поручительство учредителей и под залог их личного имущества.

Обеспечением по кредиту может быть залог недвижимости (жилая, производственная, административная), автомобиля, спецтехники, оборотных средств. В качестве обеспечения может выступать гарантийный депозит. Залог может принадлежать компании или быть оформленным на учредителя. Можно оформить кредит без обеспечения.

Сумма выдачи будет зависеть от показателей финансовой деятельности компании, качества кредитной истории, оборотов по расчетному счету.

Необходимые документы

Чтобы взять кредит для малого бизнеса, нужно подготовить следующие документы:

- Кредитное заявление с указанием целей.

- Актуальная выписка из ЕГРЮЛ.

- Перечень движимого и недвижимого имущества (основные средства) на последнюю отчетную дату.

- Копии основных контрактов/договоров на закупку и реализацию товаров, работ, услуг.

- Финансовая отчетность за 2–4 последние отчетные даты, в зависимости от используемых режимов налогообложения.

- Документы по залогу, поручителям.

- Если кредит на открытие бизнеса, потребуется технико-экономическое обоснование сделки.

На какие цели выдается кредит для бизнеса

Кредиты малому и среднему бизнесу могут быть выданы на конкретные цели:

- Приобретение оборудования, транспортных средств.

- Покупка производственной, коммерческой недвижимости.

- Финансирование госконтрактов.

- Проведение весенне-посевных, уборочных работ.

Банк может предложить воспользоваться кредитом не на конкретную цель, а обобщенную, например, пополнение оборотных средств, покрытие кассовых разрывов. В этом случае целевое направление расходования заемных средств банк не контролирует.

Особенности кредитов для юридических лиц

Банки предлагают юридическим лицам разные формы кредитования:

Разовый. Кредит выдается в одной сумме, затем погашается единовременно или по графику. Такие кредиты подходят для конкретных сделок: приобретение оборудования (пополнение оборотных средств), недвижимости (инвестиционные), целевыми (финансирование госконтрактов). Применяются в случаях, когда покупателю выписан конкретный счет, который необходимо оплатить в полной сумме.

Такие кредиты подходят для конкретных сделок: приобретение оборудования (пополнение оборотных средств), недвижимости (инвестиционные), целевыми (финансирование госконтрактов). Применяются в случаях, когда покупателю выписан конкретный счет, который необходимо оплатить в полной сумме.

Кредитная линия. Кредит предоставляется частями с установленным лимитом выдачи. Она может быть возобновляемой и невозобновляемой. В первом случае израсходованный лимит восстанавливается и им можно пользоваться еще раз в пределах размера выдачи. Во втором случае лимит не восстанавливается, заемщик просто берет деньги у банка частями, чтобы не переплачивать по процентам. Подходит для целей текущей деятельности, когда проект финансируется частями.

Овердрафт. Кредит работает по типу кредитной карты физического лица. Банк устанавливает лимит, в пределах которого заемщик может пользоваться денежными средствами. После погашения задолженности лимит восстанавливается и его можно использовать неоднократно в пределах срока кредитного договора. Выдается на покрытие кассовых разрывов, без указания конкретной цели кредитования. Кредит предоставляется финансово устойчивым компаниям, имеющим стабильные обороты по расчетному счету, часто без залога и поручителей.

Выдается на покрытие кассовых разрывов, без указания конкретной цели кредитования. Кредит предоставляется финансово устойчивым компаниям, имеющим стабильные обороты по расчетному счету, часто без залога и поручителей.

Сравни.ру

Кредиты

Для бизнеса

Кредиты для малого бизнеса и ИП — «Альфа-Банк»

•

Снимать наличные со счёта по чеку или картам Альфа-Cash;

•

Погашать любую задолженность перед банком;

•

Выдавать и погашать займы и кредиты;

•

Приобретать эмиссионные ценные бумаги;

•

Покупать или погашать векселя и паи паевых инвестиционных фондов;

•

Оплачивать инкассовые и другие документы на бесспорное списание денежных средств;

•

Выплачивать дивиденды акционерам;

•

Вкладывать в уставные капиталы;

•

Переводить на карту и размещать на вкладах;

•

Погашать просроченную задолженность по налогам;

•

Оплачивать участие в тендерах и аукционах.

•

Срок ведения бизнеса от 9 месяцев на дату подачи заявки.

•

Доля участия в уставном капитале РФ, субъектов РФ, муниципальных образований, иностранных юрлиц и физлиц, общественных и религиозных организаций, благотворительных и иных фондов не должна превышать 25%. Доля других юрлиц в уставном капитале не должна быть больше 49%.

•

Дополнительно для ИП: гражданство РФ, возраст не менее 18 лет.

•

Обязательное подтверждение целевого использования кредита.

•

Место фактического ведения бизнеса должно находиться в городе присутствия офиса Альфа-Банка. Либо в пределах определённого расстояния от города присутствия банка. Узнать, находится ли ваш город в зоне кредитования, вы можете у менеджеров банка.

Кредит без залога

Для ИП

Без поручителей.

Для юрлица

Нужен хотя бы 1 поручитель-физлицо, который является собственником бизнеса. Иногда после рассмотрения заявки требуется больше поручителей.

Иногда после рассмотрения заявки требуется больше поручителей.

Кредит с залогом

Для заёмщика ИП

Для заёмщика юрлица

До 3 млн ₽

Поручительство Залогодателя третьих лиц

Нужен хотя бы один поручитель — физлицо-учредитель с совокупной долей в уставном капитале заемщика более 50%, поручительство залогодателя

Более 3 млн ₽

Нужен хотя бы один поручитель — физлицо или поручительство залогодателя

Нужен хотя бы один поручитель — физлицо-учредитель с совокупной долей в уставном капитале заемщика более 50%, поручительство залогодателя

Количество поручителей рассчитывается по итогам рассмотрения заявки на кредит.

Во всех случаях могут понадобится дополнительные документы, не указанные ниже.

Анкета предприятия или ИП: с информацией о заёмщике (юрлице или ИП), согласием на получение Альфа-Банком отчёта из Бюро кредитных историй и сведений о расчётах от операторов фискальных данных.

Анкета физлица: с информацией об участниках сделки — заёмщике-физлице или поручителях (по количеству поручителей по кредиту), согласием на обработку персональных и фискальных данных и на получение Альфа-Банком отчёта из Бюро кредитных историй.

Заявка на предоставление кредитного продукта: с информацией об участниках сделки и параметрами запрашиваемого кредита.

Копии паспортов физлиц, участвующих в сделке. Обязательно: разворот с фото, страница со штампом о текущей регистрации, семейное положение, сведения о ранее выданных паспортах.

Дополнительно могут понадобиться:

подтверждение целевого использования кредита;

подтверждение финансового положения заёмщика;

при наличии других кредитных договоров у заёмщика или поручителей — их копии (можно предоставить только копии графика погашения кредита) или справка из банка, подтверждающая сумму задолженности, сумму ежемесячного платежа и сроки выплат по кредиту, если они есть;

выписка из реестра акционеров или реестра владельцев именных ценных бумаг, составленная не ранее чем за 1 месяц на дату подачи заявки на кредит — при оформлении кредита АО, ПАО (ОАО или ЗАО).

Кредит предоставляется под залог:

незастроенных земельных участков;

жилой недвижимости;

коммерческой и прочей недвижимости;

транспортных средств, спецтехники и оборудования серийного производства (за исключением лизинга).

Вся недвижимость должна находиться на территории РФ в регионе присутствия Альфа-Банка, где находится банк. Без ограничений на доступ к объекту — ЗАТО, режимный объект и т. д.

Финансирование малого бизнеса: сравните лучшие варианты 2022 года

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Основными источниками финансирования малого бизнеса являются кредиты от банков и онлайн-кредиторов, а также гранты для малого бизнеса.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Вы можете получить финансирование бизнеса, взяв долг, например, кредиты для малого бизнеса от традиционных банков и альтернативных онлайн-кредиторов, или предложив инвесторам акции. Правильное финансирование вашего бизнеса будет зависеть от таких факторов, как: зачем вам нужен капитал, как быстро он вам нужен и квалификация вашего бизнеса.

Правильное финансирование вашего бизнеса будет зависеть от таких факторов, как: зачем вам нужен капитал, как быстро он вам нужен и квалификация вашего бизнеса.

Чтобы помочь вам найти подходящий вариант, вот обзор шести наиболее распространенных вариантов финансирования для малого бизнеса и где их получить.

Сколько вам нужно?

с Fundera by NerdWallet

1. Банковские кредиты

Подходит для: Устоявшихся предприятий с залогом и надежной кредитной историей.

Традиционные банки являются отличной отправной точкой и могут помочь вам понять, на каком уровне вы находитесь с точки зрения права на получение кредита. Типы финансирования малого бизнеса, предлагаемые банками, включают срочные кредиты, кредитные линии для бизнеса, кредиты на оборудование, кредиты на коммерческую недвижимость и даже бизнес-кредитные карты.

Банковские кредиты обычно имеют низкие процентные ставки и конкурентоспособные условия, но на них может быть трудно претендовать. Вам, вероятно, понадобится сильный личный кредит, стабильный доход от бизнеса и два или более года работы, чтобы получить доступ к банковскому финансированию.

Вам, вероятно, понадобится сильный личный кредит, стабильный доход от бизнеса и два или более года работы, чтобы получить доступ к банковскому финансированию.

Даже если ваш бизнес не имеет достаточно надежной репутации или активов в качестве залога, чтобы претендовать на получение банковского кредита, разговор с кем-то в традиционном банке может помочь вам выяснить, какие документы заявки вам нужны и какие варианты могут быть оптимальными. быть.

Где взять кредит в банке

Для начала обратитесь в банк, с которым у вас уже есть отношения. Известные банки, такие как Chase, Bank of America и Wells Fargo, предлагают различные варианты бизнес-кредитов.

Если у вас нет отношений с крупным банком или банком, предлагающим финансирование бизнеса, вы можете поискать местные банки в вашем районе.

Эти учреждения, в частности, являются отличным ресурсом для кредитования малого бизнеса, потому что они часто сильно заинтересованы в экономическом развитии в сообществе. Согласно исследованию кредитов малого бизнеса Федеральной резервной системы за 2022 год, соискатели бизнес-кредитов сообщают о более высоких показателях одобрения в небольших банках, чем в известных учреждениях, а также о большей общей удовлетворенности по сравнению с крупными банками и онлайн-кредиторами 9.0006

Согласно исследованию кредитов малого бизнеса Федеральной резервной системы за 2022 год, соискатели бизнес-кредитов сообщают о более высоких показателях одобрения в небольших банках, чем в известных учреждениях, а также о большей общей удовлетворенности по сравнению с крупными банками и онлайн-кредиторами 9.0006

Федеральная резервная система США

. Исследование кредитоспособности малого бизнеса: отчет о фирмах-работодателях за 2022 год.

По состоянию на 12 октября 2022 г.

Просмотреть все источники

.

2. Кредиты SBA

Подходит для: предприятий, которые не соответствуют строгим критериям кредитования традиционных банков.

Управление по делам малого бизнеса США предлагает кредиторам, в основном традиционным банкам, федеральную гарантию по вашему кредиту. Это делает менее рискованным для банков предоставление вам капитала, необходимого для достижения успеха. Гарантируя кредиты, SBA также связывает вас с выгодными ставками, предлагаемыми традиционными кредиторами.

Гарантируя кредиты, SBA также связывает вас с выгодными ставками, предлагаемыми традиционными кредиторами.

Существует несколько типов кредитов SBA, включая кредиты SBA 7(a), кредиты SBA 504 и микрокредиты SBA. Самая популярная из кредитных программ SBA, кредиты 7(a) могут использоваться для самых разных целей и доступны на сумму до 5 миллионов долларов.

Хотя кредиты SBA могут быть проще доступны по сравнению с банковскими кредитами, вам все равно необходимо соответствовать основным критериям — хороший кредитный рейтинг (FICO 690 и выше), высокий годовой доход и не менее двух лет в бизнесе — чтобы соответствовать требованиям.

Кроме того, процесс подачи заявки непрост; вы можете оказаться в ловушке под кучей документов, пока будете работать с соответствующими формами.

Где получить кредит SBA

Большинство кредитов SBA выдается банками, кредитными союзами и другими финансовыми учреждениями. Как и в случае с банковскими кредитами, вы можете начать поиск кредита SBA с кредитором, с которым вы ранее работали, или с местным банком в вашем районе. Национальные банки, такие как Chase, Wells Fargo и Bank of America, также выдают кредиты SBA.

Национальные банки, такие как Chase, Wells Fargo и Bank of America, также выдают кредиты SBA.

Веб-сайт SBA также предлагает инструмент поиска кредиторов, который поможет вам связать вас с финансовыми учреждениями в вашем регионе.

3. Кредиты онлайн

Подходит для: владельцев бизнеса с сомнительной кредитоспособностью, которым нужно быстрое финансирование или простота подачи заявки.

Поскольку традиционные банки ограничивают доступ к капиталу, популярность онлайн-кредиторов растет, особенно среди владельцев бизнеса с плохой кредитной историей: по данным кредитный обзор Федеральной резервной системы 2022 г.

Федеральная резервная система США

. Исследование кредитоспособности малого бизнеса: отчет о фирмах-работодателях за 2022 год.

По состоянию на 12 октября 2022 г.

Просмотреть все источники

.

Онлайн-кредиторы также предлагают быстрые наличные деньги, причем некоторые из них могут одобрять и финансировать заявки в течение 24 часов.

Эти кредиторы предлагают различные варианты финансирования малого бизнеса, включая срочные кредиты, кредитные линии и финансирование счетов. Однако стоимость займа, как правило, выше; годовые процентные ставки могут варьироваться от 7% до 99%.

Где взять онлайн-кредиты

Существует множество кредиторов малого бизнеса, которые предлагают онлайн-кредиты, и лучший вариант для вашего бизнеса будет зависеть от типа финансирования, которое вам нужно, и того, на что вы можете претендовать.

Например, если ваш бизнес имеет высокую квалификацию, но предпочитает ускоренный процесс, Credibility Capital и Funding Circle — отличные варианты для традиционных срочных кредитов. Для предприятий, которым нужна гибкая кредитная линия, Bluevine, OnDeck и Fundbox предлагают конкурентоспособные продукты.

4.

Гранты для малого бизнеса

Гранты для малого бизнесаПодходит для: бесплатного финансирования.

Гранты для малого бизнеса позволяют владельцам бизнеса создать или расширить бизнес, не беспокоясь о возврате средств.

Некоторые гранты, обычно предлагаемые некоммерческими организациями, государственными учреждениями и корпорациями, предназначены для определенных типов владельцев бизнеса или конкретных отраслей.

Гранты для малого бизнеса могут быть отличным вариантом финансирования для стартапов, а также для предприятий, которые не могут претендовать на традиционное долговое финансирование.

Недостатком бесплатного капитала является то, что он нужен всем. Чтобы найти и подать заявку на получение гранта, потребуется много работы, но время, потраченное на поиск возможностей бесплатного заработка, может окупиться в долгосрочной перспективе.

Где получить гранты для малого бизнеса

Федеральные агентства и агентства штатов, а также частные корпорации предлагают гранты для малого бизнеса.

Grants.gov — одна из самых известных онлайн-баз данных о грантах, распределяемых государственными учреждениями.

Местное отделение Управления экономического развития или Центр развития малого бизнеса также могут помочь вам найти программы грантов и аналогичные возможности финансирования.

Варианты грантов, предназначенные для различных типов владельцев бизнеса, см. в следующих списках:

5. Финансирование кредитного союза

Подходит для: Членов, которым нравится индивидуальный подход.

Как и банки, кредитные союзы предлагают выгодные ставки и кредиты, обеспеченные SBA. Но, в отличие от банков, кредитные союзы увеличили кредитование малого бизнеса. Согласно отчету Бюро финансовой защиты прав потребителей, в период с 2004 по 2020 год количество кредитных союзов, предлагающих финансирование бизнеса, удвоилось.0006

Бюро финансовой защиты прав потребителей

. Кредитование малого бизнеса и Великая рецессия.

Кредитование малого бизнеса и Великая рецессия.

По состоянию на 12 октября 2022 г.

Просмотреть все источники

.

В дополнение к кредитам SBA кредитные союзы могут предложить ряд вариантов финансирования, включая кредитные линии, традиционные срочные кредиты и бизнес-кредитные карты.

Скорее всего, вам нужно быть участником, чтобы претендовать на финансирование. Но кооперативный характер кредитных союзов часто связывает их с сообществом, поэтому вы также можете воспользоваться преимуществами более личных отношений и признания имени.

Где получить финансирование кредитного союза

Поскольку кредитные союзы часто создаются по месту жительства, вам следует найти местный вариант. Вы можете использовать MyCreditUnion.gov для поиска кредитных союзов в вашем районе.

Некоторые кредитные союзы также предлагают членство в зависимости от вашего работодателя или организаций, с которыми вы можете быть связаны.

Например, Navy Federal Credit Union — это национальный кредитный союз, который предлагает членство военнослужащим вооруженных сил США, Министерству обороны и Национальной гвардии, а также их семьям. Федеральные военно-морские члены могут подавать заявки на различные типы бизнес-кредитов.

6. Краудфандинг

Подходит для: предприятий с продуктами, которые могут заинтересовать общественность.

Сайты краудфандинга, такие как Kickstarter, полагаются на инвесторов, которые помогают реализовать идею или бизнес, часто награждая их привилегиями или акциями в обмен на наличные.

Хотя популярность этих услуг в последние годы возросла, есть некоторые оговорки. Во-первых, ваш продукт или компания должны быть достаточно интригующими, чтобы привлечь внимание множества инвесторов.

В случае краудфандинга, когда инвесторы получают долю в компании, существуют строгие законы и правила о ценных бумагах, которым должны следовать как инвесторы, так и предприниматели.

Краудфандинг может быть выгодным вариантом для начинающих компаний, но не лучшим решением для долгосрочного финансирования.

Где получить краудфандинг

Такие платформы, как Kickstarter, GoFundMe и Indiegogo, являются хорошим выбором для краудфандинга на основе вознаграждений. Для краудфандинга акций жизнеспособными вариантами являются такие платформы, как Republic, CircleUp и Fundable.

Часто задаваемые вопросы

Как лучше всего финансировать малый бизнес?

Наилучший способ финансирования малого бизнеса зависит от таких факторов, как зачем вам нужен капитал, как быстро он вам нужен, а также квалификация вашего бизнеса (например, кредитный рейтинг, время в бизнесе).

Если вам нужен наиболее доступный вид заемного финансирования и вы обладаете высокой квалификацией, лучшим вариантом может стать кредит в банке или SBA. С другой стороны, если вы новичок в бизнесе или у вас справедливая кредитная история, онлайн-кредит может быть лучшим путем. И если вы хотите вообще избежать долгов, гранты или краудфандинг могут быть вашим лучшим выбором.

И если вы хотите вообще избежать долгов, гранты или краудфандинг могут быть вашим лучшим выбором.

Какой вид финансирования используют малые предприятия?

Малые предприятия обычно используют долговое или долевое финансирование или их комбинацию. Долговое финансирование включает в себя заимствование денег у третьего лица, которое вы затем возвращаете с процентами. С другой стороны, акционерное финансирование означает, что вы получаете деньги от инвестора в обмен на частичное владение вашей компанией.

Где я могу получить финансирование для своего бизнеса?

Некоторые из наиболее распространенных источников финансирования малого бизнеса включают банки, кредитные союзы и онлайн-кредиторов. Гранты также доступны из таких источников, как некоммерческие организации, государственные учреждения и частные корпорации. Инвесторы или краудфандинговые платформы могут предложить долевое финансирование.

Об авторах: Джеки Циммерман в прошлом работала автором кредитов для малого бизнеса и частных лиц в NerdWallet. Ее работы были представлены USA Today и Money.com. Читать дальше

Ее работы были представлены USA Today и Money.com. Читать дальше

Ранда Крисс — автор статей о малом бизнесе в NerdWallet. Читать дальше

Аналогичная заметка…

Найдите финансирование для малого бизнеса

Сравните несколько кредиторов, подходящих для вашего бизнеса

Начало работы

Советы по управлению финансами малого бизнеса

- Правильное управление финансами стабилизирует вашу компанию и снижает вероятность того, что ваш бизнес потерпит неудачу.

- Чтобы управлять финансами своей компании, обязательно платите себе, сохраняйте хорошую репутацию, следите за своими бухгалтерскими книгами и планируйте заранее.

- Финансирование заемных средств для малого бизнеса означает процентные платежи наряду с погашением долга, в то время как долевое финансирование исключает проценты, но может сопровождаться меньшим контролем над делами вашей компании.

- Эта статья предназначена для владельцев бизнеса, которые ищут советы по управлению финансами своей компании.

Управление финансами может стать проблемой для любого владельца малого бизнеса. Часто причиной успеха вашего малого бизнеса являются навыки, которые вы привносите в создание продукта или предоставление услуги. Если у вас нет большого опыта в управлении финансами бизнеса, это может показаться рутиной, и вы можете скатиться к плохим финансовым привычкам, которые однажды могут навредить вашему бизнесу.

Важность управления финансами вашего бизнеса

Самым важным шагом для любого владельца бизнеса является самообразование. Понимая основные навыки, необходимые для ведения малого бизнеса, такие как выполнение простых бухгалтерских задач, подача заявки на получение кредита или составление финансовой отчетности, владельцы бизнеса могут создать стабильное финансовое будущее и избежать неудач. В дополнение к образованию, поддержание организованности является важным компонентом надежного управления деньгами.

«Нет ничего более ужасающего, дорогостоящего или рискованного, чем появиться в офисе бухгалтера в конце года с обувной коробкой квитанций и девятью из последних 12 банковских выписок», — сказал Райан Уотсон, соучредитель и директор Бухгалтерский учет. «Невозможно переоценить важность и пользу надлежащего отслеживания вашей финансовой информации в течение года».

«Невозможно переоценить важность и пользу надлежащего отслеживания вашей финансовой информации в течение года».

Ключевой вывод : Управление финансами вашего бизнеса важно для создания стабильного финансового будущего, в котором ваша компания с меньшей вероятностью потерпит неудачу.

Советы по управлению финансами малого бизнеса

Вот несколько вещей, которые вы должны сделать как владелец малого бизнеса, чтобы оставаться на вершине своих финансов.

1. Платите сами.

Если вы управляете небольшим бизнесом, может быть легко попробовать внедрить все в повседневную работу. В конце концов, этот дополнительный капитал часто может иметь большое значение для развития вашего бизнеса. Александр Лоури, профессор и директор программы магистра наук в области финансового анализа в Гордон-колледже, сказал, что владельцы малого бизнеса не должны упускать из виду свою роль в компании и должны соответствующим образом компенсировать себя. Вы хотите, чтобы ваш бизнес и личные финансы были в хорошей форме.

Вы хотите, чтобы ваш бизнес и личные финансы были в хорошей форме.

«Многие владельцы малых и средних предприятий, особенно вначале, пренебрегают выплатами себе», — сказал он. «Они [считают], что важнее запустить бизнес и платить всем остальным. Но, если бизнес не сработает, вы никогда не заплатите себе. Помните, что вы являетесь частью бизнеса, и вы должны вознаграждать себя столько же, сколько вы платите другим.

2. Инвестируйте в рост.

Помимо того, что нужно платить себе, важно откладывать деньги и искать возможности роста. Это может позволить вашему бизнесу процветать и двигаться в здоровом финансовом направлении. Эдгар Колладо, финансовый директор Tobias Financial Advisors, сказал, что владельцы бизнеса всегда должны смотреть в будущее.

«Малый бизнес, который хочет продолжать расти, внедрять инновации и привлекать лучших сотрудников, [должен] продемонстрировать, что он готов инвестировать в будущее», — сказал он. «Клиенты оценят повышенный уровень обслуживания. Сотрудники оценят, что вы инвестируете в компанию и в их карьеру. И в конечном итоге вы создадите больше ценности для своего бизнеса, чем если бы вы просто тратили всю свою прибыль на личные дела».

Сотрудники оценят, что вы инвестируете в компанию и в их карьеру. И в конечном итоге вы создадите больше ценности для своего бизнеса, чем если бы вы просто тратили всю свою прибыль на личные дела».

3. Не бойтесь кредитов.

Кредиты могут быть страшными. Они могут привести к беспокойству о финансовых последствиях, которые сопровождают неудачи. Однако без притока капитала, который вы получаете от кредитов, вы можете столкнуться с серьезными проблемами при попытке приобрести оборудование или расширить свою команду. Вы также можете использовать кредитные средства, чтобы увеличить свой денежный поток и, таким образом, сталкиваться с меньшим количеством проблем с своевременной оплатой труда сотрудников и поставщиков.

4. Иметь хорошую деловую репутацию.

По мере роста вашей компании вы можете приобретать больше коммерческой недвижимости, приобретать дополнительные страховые полисы и брать больше кредитов, чтобы облегчить все эти занятия. При плохой деловой репутации получить одобрение на все эти сделки и приобретения может быть сложнее. Чтобы сохранить хорошую кредитную историю, как можно скорее погасите все свои долговые обязательства. Например, не позволяйте балансу ваших бизнес-кредитных карт находиться на балансе более нескольких недель. Точно так же не берите кредиты с процентной ставкой, которую вы не можете себе позволить. Ищите только те средства, которые вы можете быстро и легко погасить.

Чтобы сохранить хорошую кредитную историю, как можно скорее погасите все свои долговые обязательства. Например, не позволяйте балансу ваших бизнес-кредитных карт находиться на балансе более нескольких недель. Точно так же не берите кредиты с процентной ставкой, которую вы не можете себе позволить. Ищите только те средства, которые вы можете быстро и легко погасить.

5. Имейте хорошую стратегию выставления счетов.

У каждого владельца бизнеса есть клиент, который постоянно задерживает свои счета и платежи. Управление финансами малого бизнеса также означает управление денежными потоками, чтобы обеспечить повседневную работу вашего бизнеса на здоровом уровне. Если вы изо всех сил пытаетесь получить от определенных клиентов или клиентов, возможно, пришло время проявить творческий подход к тому, как вы выставляете им счета.

«Слишком много денег, связанных с неоплаченными счетами, может привести к проблемам с денежными потоками, что является основной причиной банкротства бизнеса», — сказал Джеймс Стефурак, главный редактор Invoice Factoring Guide. «Если у вас есть клиент, который хронически опаздывает, как у всех нас, вместо того, чтобы приставать к нему с повторными выставлениями счетов и телефонными звонками, попробуйте другой подход. Измените условия оплаты на «2/10 нетто 30». Это означает, что если клиент оплачивает счет в течение 10 дней, он получает скидку 2% от общей суммы счета. В противном случае полная оплата должна быть произведена в течение 30 дней». [Статья по теме: Что делать, если клиенты не платят по счетам ]

«Если у вас есть клиент, который хронически опаздывает, как у всех нас, вместо того, чтобы приставать к нему с повторными выставлениями счетов и телефонными звонками, попробуйте другой подход. Измените условия оплаты на «2/10 нетто 30». Это означает, что если клиент оплачивает счет в течение 10 дней, он получает скидку 2% от общей суммы счета. В противном случае полная оплата должна быть произведена в течение 30 дней». [Статья по теме: Что делать, если клиенты не платят по счетам ]

6. Распределите налоговые платежи.

Если у вас возникли проблемы с откладыванием ежеквартальных расчетных налоговых платежей, вместо этого сделайте ежемесячный платеж, говорит Мишель Этцель, владелец Bayside Accounting Services. Таким образом, вы можете рассматривать налоговые платежи как любые другие ежемесячные операционные расходы.

Примечание редактора: Нужен кредит для малого бизнеса для вашего бизнеса? Заполните приведенную ниже анкету, чтобы наши партнеры-поставщики связались с вами и предоставили бесплатную информацию.

7. Следите за своими книгами.

Это очевидная практика, но очень важная. Делайте все возможное, чтобы каждый день или месяц выделять время для просмотра и контроля ваших книг, даже если вы работаете с бухгалтером. Это позволит вам лучше ознакомиться с финансами вашего бизнеса, а также даст вам представление о потенциальных финансовых преступлениях.

«Не пренебрегайте выверкой банковских счетов и ежемесячно тратьте некоторое время на просмотр неоплаченных счетов», — сказал Теренс Чэннон, директор NewLead LLC. «Если этого не сделать, особенно если в этом участвует бухгалтер, это приведет к расточительным расходам или даже хищениям в бизнесе».

8. Сосредоточьтесь на расходах, а также на рентабельности инвестиций.

Измерение расходов и рентабельности инвестиций может дать вам четкое представление о том, какие инвестиции имеют смысл, а какие, возможно, не стоит продолжать. Дебора Суини, генеральный директор MyCorporation, сказала, что владельцы малого бизнеса должны с осторожностью относиться к тому, на что они тратят свои деньги.

«Сосредоточьтесь на рентабельности инвестиций, связанных с каждым из ваших расходов», — сказала она. «Не делать этого означает, что вы можете потерять деньги на неуместных или неудачных ставках. Знайте, на что вы тратите свои с трудом заработанные доллары и как эти инвестиции окупаются. Если это не окупается, сократите расходы и потратьте немного больше на инициативы, которые действительно работают для вас и вашего бизнеса».

9. Выработайте хорошие финансовые привычки.

Создание внутренних финансовых протоколов, даже если это так просто, как выделение определенного времени для просмотра и обновления финансовой информации, может иметь большое значение для защиты финансового здоровья вашего бизнеса. Отслеживание ваших финансов может помочь вам снизить риск мошенничества.

«Как малый бизнес, мы часто ограничены во времени, деньгах и имеем значительно худшие технологические возможности, но это не должно мешать любому владельцу малого бизнеса осуществлять какой-либо внутренний контроль», — сказал Кольядо. «Это особенно важно, если у вас есть сотрудники. Слабый внутренний контроль может привести к мошенничеству или краже со стороны сотрудников и потенциально может привести к юридическим проблемам, если вы или сотрудник не соблюдаете определенные законы».

«Это особенно важно, если у вас есть сотрудники. Слабый внутренний контроль может привести к мошенничеству или краже со стороны сотрудников и потенциально может привести к юридическим проблемам, если вы или сотрудник не соблюдаете определенные законы».

10. Планируйте заранее.

Всегда будут бизнес-задачи, которые необходимо решать сегодня, но когда дело доходит до ваших финансов, вам нужно планировать будущее. «Если вы не смотрите на 5–10 лет вперед, вы отстаете от конкурентов», — сказала Тина Госнольд, основатель специализированной фирмы QuickBooks Set Free Bookkeeping.

Ключевой вывод: Чтобы наилучшим образом управлять финансами малого бизнеса, платите себе зарплату из доходов вашей компании, планируйте заранее, своевременно погашайте долги и сосредоточьтесь на возврате инвестиций.

Типы финансирования бизнеса

Важно помнить, что финансирование бизнеса касается не только ваших доходов, но и того, как вы тратите свои деньги и где вы их получаете. Когда дело доходит до того, где вы получаете финансирование, вы должны понимать две основные категории финансирования:

Когда дело доходит до того, где вы получаете финансирование, вы должны понимать две основные категории финансирования:

Заемное финансирование

Заемное финансирование — это кредит, который ваша компания погашает с дополнительными процентами. Благодаря долговому финансированию вы можете быстро получить доступ к капиталу, который в противном случае вы не смогли бы получить в течение нескольких недель или даже месяцев. Банковские ссуды, государственные ссуды, торговые авансы наличными, бизнес-кредитные линии и бизнес-кредитные карты — все это формы долгового финансирования, которые вы должны погасить, даже если ваша компания терпит неудачу.

Акционерное финансирование

Акционерное финансирование, в отличие от долгового финансирования, не требует погашения, если ваш бизнес терпит неудачу. Однако вам, вероятно, придется предоставить своим спонсорам место за столом принятия решений. Венчурные капиталисты, инвесторы-ангелы и краудфандинг акций — все это формы финансирования акционерным капиталом.