Что будет, если не платить по кредиту год и более

В большинстве случаев потребительские кредиты оформляются при необходимости. При этом человек понимает, что возвращать средства придется однозначно, и намерен выполнить взятые на себя обязательства. Однако, по непредвиденным обстоятельствам, выплаты по кредитной задолженности могут прекратиться. В этом случае банк будет доступными способами стараться вернуть средства. Но в ситуациях, когда время просрочки увеличивается, а должник не выходит на связь, единственным выходом для кредитора остается продажа долгов по кредиту коллекторам.

Передача долга по кредиту коллекторам

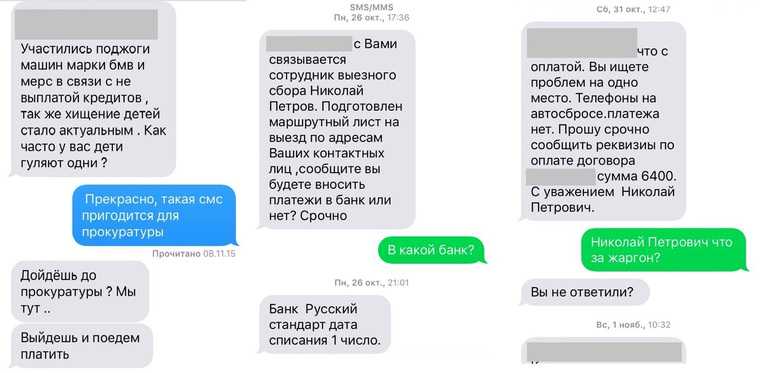

Коллекторские агентства – частные взыскательные службы, которые перекупают у банков задолженности, выплачивая первоначальному кредитору только часть от общей суммы долга. Ранее, такие специалисты коллекторы ассоциировались с людьми, которые занимаются «грубым выбиванием» средств. Однако, принятый недавно федеральный закон кардинально изменил регламент таких компаний.

Работа коллекторских агентств складывается из покупки «долговых портфелей» по низкой цене и заработке на разнице, получаемой из размера возвращенного долга и оплаты банку за передачу права на взыскание долга. Такая деятельность курируется и регламентируется законом, поэтому все взыскательные конторы состоят на учете в реестре, просмотреть который можно в открытых источниках ФССП.

Согласно установленному законом порядку, коллекторы имеют право:

1. Направлять должнику уведомления о просрочке, размере долга, штрафах и пени.

2. Подавать иск в суд, если другие методы воздействия не принесли результата.

Подавать иск в суд, если другие методы воздействия не принесли результата.

3. Приезжать домой к заемщику.

4. Общаться с должником по телефону, смс-сообщениям, электронным или бумажным письмам.

Наиболее действенным способом контакта с должниками коллекторы приставы считают взаимодействие с родственниками, знакомыми или друзьями неплательщика. Через таких людей сотрудники взыскательной службы получают информацию о неплательщике. Однако, общение с третьими лицами возможно только при условии, что:

1. Должник согласен на взаимодействие коллекторской компании с третьими лицами.

2. Родственники, друзья, знакомые не возражают против такого взаимодействия.

В противном случае, сотрудники учитывают отказ от сотрудничества и перестают беспокоить знакомых должника.

В действующем законе также прописано и то, каким образом не имеют право коллекторы выбивать долги по кредитам:

1.

2. Наносить урон имуществу должника или угрожать этому.

3. Прибегать к методам возврата долга перед МФО или банка, которые могут нанести вред здоровью или жизни.

4. Обманывать неплательщика о размере долгового обязательства, величине пени и штрафов.

5. Распространять персональную информацию должника, включая размер задолженности.

6. Беспокоить заемщика в период с 10 вечера до 8 утра (для выходных и праздничных дней установлены другие интервалы).

7. Звонить с номеров, не зарегистрированных на компанию, либо со скрытого контакта.

8. Принимать оплату наличными от должников. Заемщики не платят коллекторам лично, а переводят деньги на счет банка-кредитора или агентства, если долг по кредиту выкупили коллекторы.

9. Назначать штрафы, пени или санкции за просрочку без документального подтверждения.

Назначать штрафы, пени или санкции за просрочку без документального подтверждения.

Также сотрудники взыскательных агентств не имеют права склонять должников к продаже имущества путем обманных действий, наложения ареста или участия в невыгодных сделках.

Что делать, если не плачу кредит год?

Если заемщик не платит год по кредиту, а банк не может достучаться до должника, договор передается коллекторам. Банк имеет полное право передать дело заемщика взыскательному агентству или обратиться в суд, чтобы принудить неплательщика вернуть деньги по долгу.

Однако, в судебных разбирательствах заинтересовано единичное количество банков, поэтому чаще всего, задолженности передаются коммерческим взыскателям. В свою очередь, коллекторы требуют долг по кредиту агрессивнее и настырнее, что приносит лишь лишние неудобства должнику. Коллекторские конторы заинтересованы в возврате всей суммы долгового обязательства, поэтому будут донимать неплательщика до последнего.

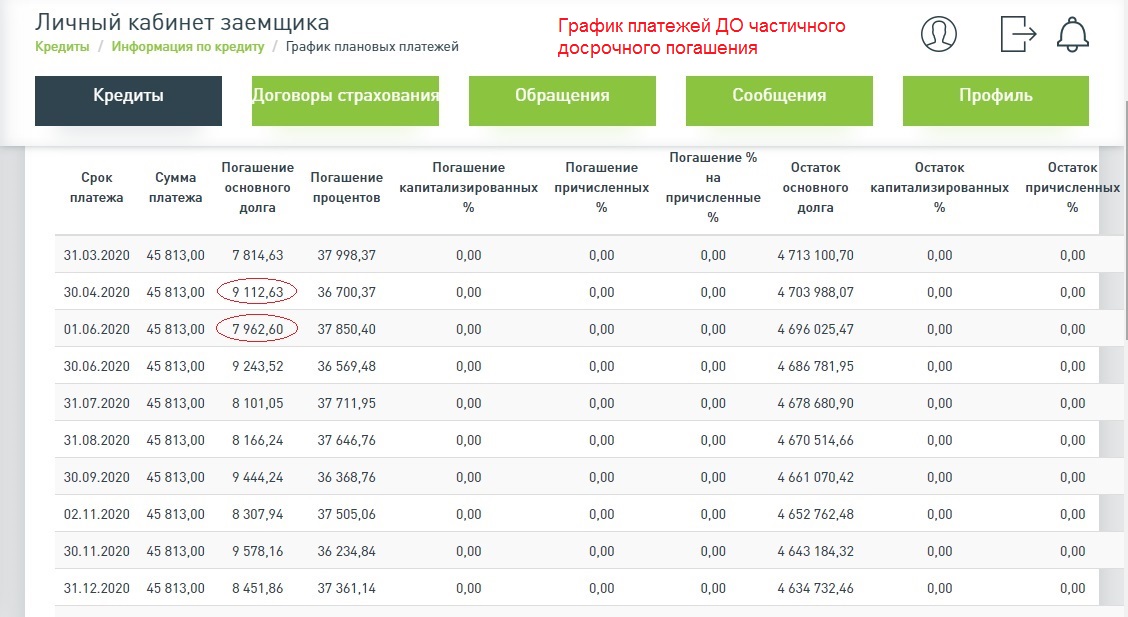

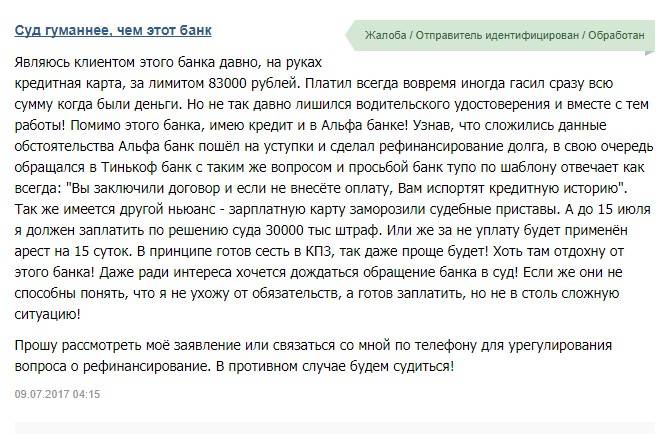

В этой ситуации, единственный способ, как не платить коллекторам и избавиться от общения с ними – договориться с банком о пересмотре условий договора. Финансовые компании часто идут на уступки клиентам, строят оптимальный график оплаты кредита, предлагают рефинансирование или микрозайм. Что делать, если не платил год – связаться с банком, объяснить причину и доказать, что из-за уважительных обстоятельств должник не выполнил обязательств, а также узнать, можно ли платить кредит на других условиях.

Порядок действий, если три года не платил кредит

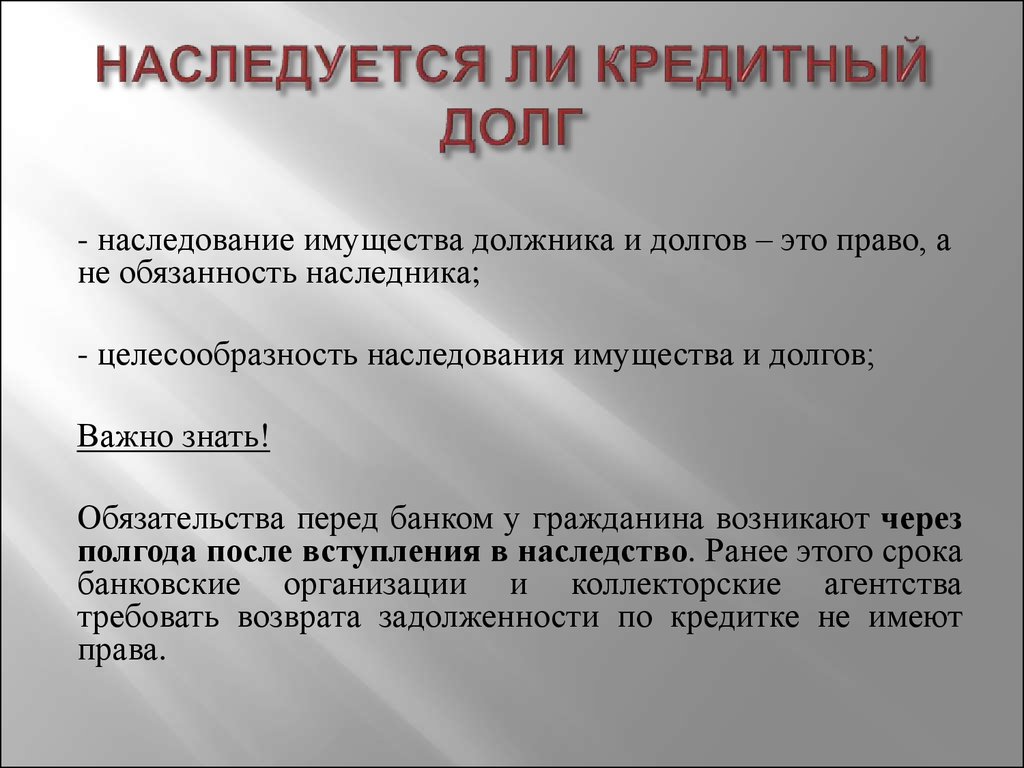

У должников, кто просрочил платеж на три года и больше, ситуация другая. Согласно действующему закону, банку отводится ровно 36 месяцев с момента последнего внесенного платежа для напоминаний о возврате долга. В теории, когда этот срок заканчивается, банк или коллекторы спишут долги автоматически. Однако, радоваться, что банк забыл о задолженности и простил неплательщика, не стоит.

Кроме того, что при окончании срока исковой давности у неплательщика становится плохая кредитная история, банк вправе и далее напоминать должнику о займе.

1. Неплательщик подтверждает факт задолженности, выходит на связь с сотрудниками и готов платить кредит.

2. Инициировано судебное разбирательство с целью продления исковой давности.

3. Должник написал заявление о признании наличия долгового обязательства.

4. Неплательщик частично погашает долг, чем самостоятельно увеличивает срок действия договора.

Если же заемщик просрочил обязательные платежи на 3 года и не может или не хочет погашать задолженность, выходить на связь с сотрудниками банка не рекомендуется. В противном случае сотрудники финансового учреждения добьются увеличения срока исковой давности, а должнику придется возместить долг.

В ситуациях, когда банк передал кредитный договор с просрочкой в 3 года коллекторам, действия должника будут другими. Здесь определяются, стоит ли урегулировать проблему с коллекторами мирно, миновав судебное разбирательство, либо не платить коллекторам и бегать от сотрудников.

Здесь определяются, стоит ли урегулировать проблему с коллекторами мирно, миновав судебное разбирательство, либо не платить коллекторам и бегать от сотрудников.

При выборе первого варианта заемщику нужно быть внимательным и избегать:

1. Устной договоренности с взыскателями, все соглашения только в официальном письменном виде.

2. Передачи средств без официальных документов, которые подтвердят отсутствие претензий и подтвердят факт передачи конкретной суммы.

3. Внесение ежемесячной платы в счет задолженности без права на ее истребование.

Когда банк передает дело коллекторской конторе, а должник согласен выплачивать долг, верное решение – получить скидку у взыскателя. Могут ли коллекторы списать долг – полностью редко, а частично – да. На скидках взыскательные агентства не теряют прибыли, но все же получают конкретную прибыль от договоренности с заемщиками.

Могу ли я не платить коллекторам – этим решением проблему пользуются некоторые должники. Однако, неплательщику придется долгое время скрываться от сотрудников взыскательных служб, в надежде, что коллекторы спишут безнадежные долги. Такое происходит редко, чаще – контора передает дело в суд.

Однако, неплательщику придется долгое время скрываться от сотрудников взыскательных служб, в надежде, что коллекторы спишут безнадежные долги. Такое происходит редко, чаще – контора передает дело в суд.

Кому платить, если банк передал долг коллекторам

Когда должнику приходит уведомление из банка, что долг передан коллекторской компании, начинается паника, фантазия рисует ужасающие картины. На деле же, нервничать и паниковать нельзя, лучше проявить ответственность и узнать всю информацию об условиях передачи договора и новом взыскателе, а также том, можно ли платить коллекторам долг по кредиту или перечислять деньги банку:

1. Уточняем у банка продан ли долг коллекторам, или сотрудники наняты только для взыскания.

2. Если первое, то ищем информацию о новом кредиторе в реестре ФССП.

3. Уточняем новые реквизиты, куда будут перечислены средства в счет задолженности.

4. Связываемся с агентством, убеждаем в намерении погасить долг или посещаем офис.

Связываемся с агентством, убеждаем в намерении погасить долг или посещаем офис.

5. Просим договор цессии для подтверждения факта продажи договора, а также условий передачи.

Если банк нанял сотрудников взыскательной компании только для возврата средств, то платежи должны отчисляться на счет финансовой компании. В ситуациях, если обладателем договора является официальная, зарегистрированная в ФССП коллекторская компания, деньги должны переводиться на новые реквизиты. Если же контора нелегальная, неплательщик подает заявление в суд.

Можно ли не платить коллекторам?

Платить ли коллекторам или искать другие методы погашения и избавления от долгового обязательства, решает каждый неплательщик самостоятельно. Должники вправе обезопасить себя от некомпетентного отношения взыскательной службы, согласившись на выплату задолженности, но только по решению суда. Перевести дело в судебное разбирательство предпочтительно для заемщика, поскольку в ходе разбирательства можно:

1. Установить, что переуступка прав была незаконной, или что договор цессии недействителен.

Установить, что переуступка прав была незаконной, или что договор цессии недействителен.

2. Списать часть от начисленных пени, штрафов и санкций.

3. Добиться комфортного графика погашения задолженности.

4. Получить рассрочку по возвращению займа.

5. Избавиться от нелицеприятного с коллекторами.

6. Получить отсрочку выполнения обязательств по договору.

По статистике, больше 50% взыскательных компаний не обращаются в суд при взыскании долгов. Объясняется это тем, что издержки на судебное разбирательство могут превысить потенциальную прибыль, которую компания получит при взыскании задолженности. Однако, если решено довести дело до суда, то неплательщику нужно приготовиться, что в случае выигрыша дела коллекторами, все издержки, а также проценты за просрочку придется оплатить.

Списывают ли коллекторы безнадежные долги?

Коллекторы не имеют право списать кредит, если компанию наняли, а не передали (продали) договор с неплательщиком. В случаях продаже, такой исход возможен, но встречается крайне редко. «Простить» кредит и забыть о должнике агентства могут только в крайних случаях:

В случаях продаже, такой исход возможен, но встречается крайне редко. «Простить» кредит и забыть о должнике агентства могут только в крайних случаях:

1. Заемщик инвалид, который не способен работать, погашать долг.

2. Безнадежная ситуация должника (нет имущества, средств для возврата и таких не появится).

3. Кредитный договор оформлен незаконно.

В остальных случаях коллекторы будут до последнего искать способы, средства или имущество для реализации, чтобы вернуть средства по кредиту, который оформил гражданин.

Способ избавиться от коллекторов для физических лиц

Для граждан, у кого образовалась долговая зависимость по потребительскому или ипотечному кредиту с большой просрочкой, предусмотрен законный способ списания задолженности – банкротство физических лиц. Инициация процедуры признания финансовой несостоятельности позволит избавиться от неприятного и навязчивого общения с коллекторами, списать задолженность по займу и набежавшие проценты, штрафы и пени.

Для получения подробной информации о процедуре банкротства физических лиц, оформляйте заявку на консультацию у эксперта. Эксперт нашей компании перезвонит в ближайшее время и ответит на все интересующие Вас вопросы.

ВНИМАНИЕ! Запишите номер телефона эксперта +7(963)3070649 Алексей Куликов

Что делать с незакрытым кредитом после сокращения на работе?

Оглавление

- Ошибки заемщиков после сокращения на работе

- Обманываем банк

- Ругаемся с банком

- Берем новые кредиты

- Что будет, если не платить кредит?

- Что делать, если платить кредит нечем?

- Договоритесь с банком об отсрочке

- Попросить банк о реструктуризации

- Рефинансируйте кредит

- Почему рефинансирование выгодно?

- Уменьшение ставки

- Уменьшение ежемесячного платежа

- Объединение нескольких кредитов в один

- Снятие обременения с имущества

Когда берешь кредит, стараешься все просчитать: какая зарплата, подработка, сколько в месяц платишь, и как быстро выплатишь долг. Но никто не застрахован от сокращений, походов в платную стоматологию, покупок вещей первой важности.

Но никто не застрахован от сокращений, походов в платную стоматологию, покупок вещей первой важности.

Хуже, когда сокращают — работы нет, впереди неизвестность, а тут еще и кредит выплачивать. Наступает паника. Кажется, что выхода нет. Как не наделать ошибок и не усугубить ситуацию? Рассказываю в статье.

Ошибки заемщиков после сокращения на работе

Когда нет работы, масла в огонь подливают менеджеры банка, которые напоминают о просрочках по кредиту. Проценты капают, к ним добавляются штрафы, долг растет. Вы в панике. В таком положении не можешь объективно оценивать ситуацию и начинаешь совершать ошибки, одну за другой.

Обманываем банк

Банк не волнует, есть доход или нет, он считает: «Взял в долг — отдавай».

Пока работали, отдавали долг. А сейчас в растерянности и на вопрос менеджеров: «Когда будете погашать кредит?» придумываете отговорки. Например: «Шел платить кредит, упал, сломал ногу, сейчас все деньги уходят на лечение». Знакомая ситуация?

Знакомая ситуация?

Мы понимаем, каково оказаться в подобной ситуации, когда хочется скрыться от всего мира, забыть о долгах, и начать новую жизнь. Но если врать банку — ситуация не изменится, а значит, и жизнь.

Не придумывайте небылицы, потому что они уже известны менеджерам банка — их рассказали другие заемщики до вас. Менеджеры банка просто сделают пометку, что вы уклоняетесь от уплаты долга.

Ругаемся с банком

Некоторые должники считают, что лучшая защита — это нападение. В ход идет грубое общение с сотрудниками банка: «Я никому ничего не должен, и платить кредит на таких условиях не буду!»

Если у вас пылкий нрав, оцените ситуацию — вы подписали договор, где были все условия, то есть согласились с ними. Агрессивное поведение только ускорит передачу дела коллекторам и в суд. Постарайтесь мыслить трезво.

Берем новые кредиты

Чтобы как-то решить проблему, мы берем новые кредиты, да еще и на менее выгодных условиях. А работу еще не нашли. Берем, чтобы перестали звонить и шантажировать судом. Чтобы пожить спокойно хотя бы месяц — а там, глядишь, и на работу устроишься.

А работу еще не нашли. Берем, чтобы перестали звонить и шантажировать судом. Чтобы пожить спокойно хотя бы месяц — а там, глядишь, и на работу устроишься.

Кредитная история испорчена просрочками. Мало какие банки рискнут дать кредит. И тогда идем в микрофинансовые организации. В МФО закрывают глаза на эти недостатки, предоставят кредит, но с процентами, которые еще глубже загонят в долговую яму.

Что будет, если не платить кредит?

Если не платить кредит и скрываться от банка, это приведет к неприятностям.

Штрафы. Проценты, штрафы, пени будут нарастать как снежный ком. И чем дольше будете откладывать решение проблемы с кредитом, тем больше будет долг перед банком.

Испорченная кредитная история. В КИ фиксируются даже факты о просрочках в 1-2 дня. Тем более информация о заемщике, который вовсе не собирается платить кредит, сразу попадет в кредитную историю и будет храниться там десять лет.

Звонки из банка. Банки могут морально давить на должников, хотя когда оформляли кредит было все иначе. Вы ездите на собеседование, а тут очередной звонок — все это выбивает из колеи.

Угрозы коллекторов. Банк продаст долг коллекторам, если поймет, что денег не дождется. В отличие от сотрудников банка, коллекторы будут звонить вашим близким, на работу, шантажировать в социальных сетях, а иногда и угрожать Решать жизненные проблемы в таких условиях будет непросто.

Боитесь столкнуться с коллекторами? Читайте статью «Коллекторы: правила игры и как себя от них защитить?»

Что делать, если платить кредит нечем?

Главное, не поддавайтесь панике. Смотрите на проблему рационально.

Договоритесь с банком об отсрочке

Не ждите звонка из банка: «Почему не платите, когда будут деньги?» Менеджеры все равно не забудут о долге.

Если знаете, что приближается срок уплаты кредита, а платить нечем — предупредите банк до наступления даты платежа. Объясните ситуацию, не сочиняйте небылицы, душещипательные истории. Честно расскажите о проблеме: уволили с работы, источника дохода в данный момент нет. В подтверждение предоставьте документы: копию приказа об увольнении, копию трудовой книжки.

Объясните ситуацию, не сочиняйте небылицы, душещипательные истории. Честно расскажите о проблеме: уволили с работы, источника дохода в данный момент нет. В подтверждение предоставьте документы: копию приказа об увольнении, копию трудовой книжки.

Тогда банк станет союзником. Менеджеры вместе с вами будут думать, как погасить кредит и вернуть долг.

Попросить банк о реструктуризации

Если еще в поисках новой работы, попросите реструктуризацию.

Условия реструктуризации на сайтах банков не публикуются и сказать заранее, что предложит банк, невозможно. Банки подходят к клиентам, учитывая все обстоятельства.

Рефинансируйте кредит

Что такое рефинансирование? Вы берете новый кредит с более выгодными условиями и погашаете с помощью него старые.

Выше мы предупреждали о новых кредитах, если их брать под высокие проценты, например, в МФО. Но при рефинансировании дела обстоят иначе. Новый кредит нельзя потратить на какие угодно цели, он выдается только на погашение старого кредита, с более низкими процентами.

Но при рефинансировании дела обстоят иначе. Новый кредит нельзя потратить на какие угодно цели, он выдается только на погашение старого кредита, с более низкими процентами.

Попросите провести рефинансирование свой банк или любой другой. «Свои» банки чаще всего отказывают в рефинансировании — не хотят терять выгоду, на которую рассчитывали.

Если получили отказ, не опускайте руки, а ищите другой банк.

Почему рефинансирование выгодно?

Какую выгоду несет рефинансирование для заемщика?

Уменьшение ставки

Заемщики часто берут кредиты на 1,5−2 года. И ставка, по которой был предоставлен кредит, может заметно превышать современные предложения банков. Например, кредит был взят в 2015 году под 20% годовых на 15 лет. А в 2021 году предлагают кредиты под 15% годовых. Платить придется еще больше половины срока.

Платить кредит с повышенной процентной ставкой, когда денег нет даже на одежду с едой, неразумно. Изменить ставку и уменьшить долг можно только путем рефинансирования.

Изменить ставку и уменьшить долг можно только путем рефинансирования.

Уменьшение ежемесячного платежа

Вносить платежи по кредиту в прежнем объеме, если остались без работы, трудно. А если их уменьшить, погасить долг возможно. Но не забывайте, что уменьшение ежемесячного платежа повлечет за собой увеличение срока погашения кредита.

Не все просрочки портят кредитную историю. Хотите знать о просрочках больше? Читайте здесь.

Объединение нескольких кредитов в один

У вас много кредитов? Так можно и забыть о сроке очередного кредита, а при просрочке платежа будут начисляться пени и штрафы. Объединив все кредиты в один, платить нужно будет только один раз в месяц.

Снятие обременения с имущества

Бывает, что старый кредит получили под залог имущества и распорядиться им до погашения кредита не можете. Если в «новом» банке договоритесь о рефинансировании без залога имущества, можно будет его продать, а на вырученные деньги погасить кредит.

Важно. Кредиты, которые банки дают под залог имущества, отличаются более низкой процентной ставкой.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

Вот что произойдет, если вы не погасите самые распространенные виды долгов

У американцев больше долгов, чем когда-либо прежде. По состоянию на 31 марта этого года общий долг американских домохозяйств составил 12,73 трлн долларов, превысив рекордные 12,68 трлн долларов, достигнутые в 2008 году. В статье New York Times 2015 года под названием «Почему я не выполнил свои обязательства по своим студенческим ссудам» писатель Ли Сигел объяснил, что он не планирует выплачивать свои студенческие ссуды, и представил себе мир, в котором заемщики коллективно делают то же самое.

Он пишет: «Если бы люди, стонущие под тяжестью студенческих кредитов, просто сказали бы: «Хватит», тогда все благоговение перед долгами, растворившееся во всех благоговениях перед высшим образованием, можно было бы привести в соответствие с реальностью. Вместо того, чтобы гарантировать кредиты, правительство должно будет гарантировать высшее образование».

Вместо того, чтобы гарантировать кредиты, правительство должно будет гарантировать высшее образование».

Но реальность невыплаты долга может быть мрачной. В прошлом году человек из Техаса по имени Пол Акер был арестован маршалами США за отказ выплатить федеральный студенческий кредит в размере 1500 долларов, который он взял 30 лет назад, и за отказ явиться на судебное слушание.

И одна из самых больших проблем для заемщиков заключается в том, что правила, регулирующие долг и его погашение, могут измениться. Долг также может переходить из рук в руки, а это означает, что заемщик может неожиданно столкнуться с новым и более агрессивным агентом по взысканию долгов.

Так что вопрос остается: Платить или не платить? Вот руководство о том, что может произойти, если вы отстаете по наиболее распространенным видам долга.

Изображения героев | Getty Images

Студенческий долг

Последствия студенческого долга зависят от того, является ли он федеральным или частным. Более 44 миллионов американцев имеют общую задолженность по студенческим кредитам на сумму 1,4 триллиона долларов. При финансировании степени федеральные студенческие ссуды являются лучшим вариантом, поскольку они часто предлагают самые низкие процентные ставки, более широкую защиту заемщика и более гибкие планы погашения.

Более 44 миллионов американцев имеют общую задолженность по студенческим кредитам на сумму 1,4 триллиона долларов. При финансировании степени федеральные студенческие ссуды являются лучшим вариантом, поскольку они часто предлагают самые низкие процентные ставки, более широкую защиту заемщика и более гибкие планы погашения.

Если вы не можете произвести платеж по федеральному студенческому кредиту в установленный срок, у вас есть 270-дневный льготный период для оплаты. Каждый пропущенный платеж повредит вашему кредитному рейтингу и повлияет на вашу способность брать кредиты в будущем.

По истечении этого периода ваш долг становится неплатежеспособным, и федеральное правительство может арестовать вашу заработную плату, чек социального обеспечения и возместить федеральный налог. Федеральный студенческий долг обычно передается сторонним агентствам по сбору платежей, которые взимают штрафы и сборы — до 18 процентов от баланса.

Правительство также имеет возможность предъявить иск неплатежеспособным заемщикам. Эксперт по студенческим кредитам Хизер Джарвис говорит Vice: «Федеральное правительство не часто предъявляет иски, потому что им это не нужно. Но они будут подавать в суд, если думают, что это даст им доступ к другим активам».

Эксперт по студенческим кредитам Хизер Джарвис говорит Vice: «Федеральное правительство не часто предъявляет иски, потому что им это не нужно. Но они будут подавать в суд, если думают, что это даст им доступ к другим активам».

Когда дело доходит до частных кредитных компаний, у заемщиков гораздо меньше гибкости. Джошуа Коэн, юрист, специализирующийся на долгах по студенческим кредитам, сказал Business Insider: «Единственное средство правовой защиты, которое есть у частного кредитора, — это подать на вас в суд, а они предъявляют иск вам в соответствии с законодательством штата, а каждый штат отличается».

Карен Касмауски | Getty Images

Медицинские долги

Согласно отчету Бюро финансовой защиты потребителей, более 43 миллионов американцев имеют медицинские долги. Из тех, кто это делает, треть имеет безупречную кредитную историю. Взятие медицинского долга неизбежно для миллионов американцев, но невыплата медицинского долга по-прежнему чревата серьезными последствиями.

Очень важно оплачивать медицинские счета как можно быстрее, чтобы защитить свой кредитный рейтинг. Известно, что страховые компании подают в суд на отдельных лиц за неуплату медицинских счетов, и 99,4% долгов за медицинские услуги поступают от сторонних коллекторских агентств, которые могут вести себя особенно агрессивно.

Женщина из Мичигана, идентифицированная как Мишель, сообщила ProPublica в 2014 году, что ее зарплата была конфискована, и агентство по сбору платежей подало на нее в суд за то, что она не поспевает за платежами по медицинскому счету на 900 долларов.

«Я просрочил платежи в больницу, и они были переданы адвокату по взысканию долгов. Я делал ежемесячные платежи и не делал их достаточно быстро для фирмы по взысканию долгов. Я думаю, что я просрочил 50 долларов, когда меня обслуживали, » она говорит. «Ни одна другая отрасль не может взимать с потребителей произвольную сумму, которую потребитель не может одобрить до получения услуги. Я чувствовал себя крошечным жуком в большой корпорации, пытающейся высосать из меня жизнь».

Есть шаги, которые вы можете предпринять, чтобы оплатить большой счет за медицинские услуги до того, как он попадет в фонд оплаты труда. Когда вы получаете счет за медицинские услуги, первое, что вы должны сделать, это проверить его на наличие ошибок. NerdWallet обнаружил, что 49% заявлений Medicare содержат ошибки при выставлении счетов, а сторонники медицинского выставления счетов утверждают, что до 80% заявлений содержат ошибки.

Если в заявлении нет ошибок, эксперты советуют вам обсудить это со своим поставщиком медицинских услуг. Врачи могут предоставлять скидки для пациентов, которые не могут платить, а некоторые поставщики медицинских услуг предлагают варианты финансовой помощи для пациентов с низким доходом.

фстоп123 | Getty Images

Жилищный долг

Американцы владеют ипотечным долгом на сумму 8,63 триллиона долларов; на самом деле остатки по ипотечным кредитам составляют самую большую часть долга США.

Согласно GoBankingRates, «если вы пропустите свой первый платеж по ипотеке, ваш кредитор обычно предлагает вам льготный период в 15 дней. В течение этих 15 дней вы можете отправить платеж, не считаясь просроченным».

В течение этих 15 дней вы можете отправить платеж, не считаясь просроченным».

Когда этот льготный период закончится, вы, скорее всего, столкнетесь с пеней за просрочку платежа в размере от 2 до 5 процентов от суммы ежемесячного платежа по ипотечному кредиту.

Если вы пропустите второй платеж, ваша ипотека, скорее всего, будет объявлена неплатежеспособной. На данный момент Министерство жилищного строительства и городского развития США предлагает заемщикам воспользоваться бесплатными программами консультирования по вопросам жилья.

Через 90 дней вам, скорее всего, будет вручено Письмо-требование, в котором будет указано, что вы просрочили выплату по кредиту. Это ваш последний шанс внести платеж по ипотеке.

После пропуска четырех ипотечных платежей обычно начинается процесс обращения взыскания. Во время этого процесса вы имеете право оставаться в своем доме. Кредитор представляет Уведомление о невыполнении обязательств, за которым следует Уведомление о продаже. В течение 21 дня после извещения о продаже дом будет выставлен на аукцион, после чего вы должны освободить его.

В течение 21 дня после извещения о продаже дом будет выставлен на аукцион, после чего вы должны освободить его.

Если ваш дом арестован, ваша кредитная история будет серьезно повреждена, но вряд ли вы столкнетесь с юридическими последствиями.

Джонатан Алкорн | Блумберг | Getty Images

Auto Debt

По данным Совета Федеральной резервной системы, в 2016 году остатки автокредитов выросли на 10 миллиардов долларов.

Бюро финансовой защиты потребителей объясняет, что если вы пропустите платежи по аренде автомобиля, последствия зависят от вашего конкретного контракта. Если вы пропустите платеж по автокредиту, вы, скорее всего, получите уведомление о пропущенном платеже в течение нескольких недель.

В зависимости от специфики вашей ситуации, ваш арендодатель может забрать вашу машину до тех пор, пока она не «нарушит порядок». Определение этого юридического термина зависит от штата, но обычно означает, что ваш автомобиль нельзя забрать с помощью физической силы — если ваш автомобиль находится в вашем гараже, арендодатель не может вывезти его из вашего дома.

Однако арендодатель может использовать устройство прерывания стартера (SID), которое дистанционно отключает систему зажигания автомобиля. Многие штаты обнаружили, что дистанционное выведение из строя транспортного средства не «нарушает общественного порядка».

Ваш контракт и закон штата могут дать вам право «исправить» или восстановить договор аренды после того, как вы пропустили платеж. Узнайте у генерального прокурора штата или в отделе защиты прав потребителей, есть ли у вас такое право.

Если ваш автомобиль будет конфискован, вы можете столкнуться с изрядной комиссией за расторжение договора, и ваша кредитная история будет повреждена.

Понравилась эта история? Нравится CNBC Сделать это на Facebook

Не пропустить: В этом возрасте большинство американцев выплачивают свои студенческие кредиты

Что произойдет, если вы досрочно погасите личный кредит?

Когда дело доходит до погашения долга, вы, возможно, слышали, что максимально быстрое погашение задолженности может помочь вам сэкономить деньги в долгосрочной перспективе. И это часто бывает. Например, если вы полностью погасите остаток по кредитной карте, вы сэкономите на процентных платежах.

И это часто бывает. Например, если вы полностью погасите остаток по кредитной карте, вы сэкономите на процентных платежах.

Как правило, чем дольше вы застряли в выплате кредита или другого долга, тем больше вы будете платить в виде процентов в течение всего срока кредита. Таким образом, кажется очевидным, что досрочное погашение личного кредита было бы хорошей идеей, но не так быстро.

Ниже Select объясняет, чем персональные кредиты отличаются от других видов долгов и как их досрочное погашение может повлиять на ваш кредитный рейтинг и ваши финансы.

Чем персональные кредиты отличаются от других долгов?

Существует множество финансовых продуктов, когда вам нужны деньги, чтобы заплатить за что-то. И каждый немного отличается, поэтому практически невозможно иметь универсальный подход к выплате долга. Вы захотите учитывать такие вещи, как процентные ставки, циклы выставления счетов, условия кредита и любые сборы при составлении плана.

Студенческие ссуды используются для оплаты обучения и других расходов, связанных с образованием. Автокредиты предназначены для помощи вам в покупке автомобиля. Персональные кредиты можно использовать практически на любые расходы — на свадьбу, ремонт дома, отпуск и даже на консолидацию долга. Хотя вам может потребоваться объяснить, как вы планируете использовать деньги в своем заявлении, обычно не существует жесткого и быстрого правила о том, как вы используете свой личный кредит.

Автокредиты предназначены для помощи вам в покупке автомобиля. Персональные кредиты можно использовать практически на любые расходы — на свадьбу, ремонт дома, отпуск и даже на консолидацию долга. Хотя вам может потребоваться объяснить, как вы планируете использовать деньги в своем заявлении, обычно не существует жесткого и быстрого правила о том, как вы используете свой личный кредит.

Как и в случае автокредита или студенческого кредита, вы получите единовременную сумму денег, которую вам необходимо выплачивать ежемесячными платежами в течение фиксированного периода времени (известного как срок кредита) вместе с процентами.

Период погашения личного кредита может составлять от двух до пяти лет, но некоторые из них могут достигать семи лет. Автокредиты обычно выдаются в среднем на шесть лет, в то время как студенческие кредиты обычно имеют 10-летний срок, но это может занять больше времени, если вы используете план погашения, ориентированный на доход.

Потребительские кредиты отличаются от кредитных карт тем, что не существует установленного срока для погашения долга по кредитной карте, однако, чем быстрее вы погасите остаток, тем меньше процентов будет начисляться. (В идеале вы ежемесячно погашаете свой остаток вовремя и никогда не платите проценты.) Кредитные карты также имеют кредитный лимит, который обычно намного меньше по сравнению со средней суммой личного кредита, которую запрашивают заемщики.

(В идеале вы ежемесячно погашаете свой остаток вовремя и никогда не платите проценты.) Кредитные карты также имеют кредитный лимит, который обычно намного меньше по сравнению со средней суммой личного кредита, которую запрашивают заемщики.

Хотя процентная ставка по потребительским кредитам обычно намного ниже, чем по кредитным картам, на самом деле она зависит от суммы запроса и вашего кредитного рейтинга. Имейте в виду, что чем выше ваш кредитный рейтинг, тем более выгодными могут быть ваши условия; хороший кредитный рейтинг поможет вам получить одобрение на более низкую процентную ставку или более длительный срок кредита или и то, и другое.

Иногда потребительские кредиты сопровождаются несколькими дополнительными сборами, включая комиссию за выдачу и штраф за досрочное погашение. Вам нужно опасаться досрочного погашения.

Подробнее

Можно ли досрочно погасить потребительский кредит?

Вы можете досрочно погасить свой личный кредит, но вы можете этого не захотеть. Внесение дополнительных платежей каждый месяц или откладывание части или всей непредвиденной денежной суммы на погашение кредита может помочь вам сократить период погашения на несколько месяцев. Однако некоторые кредиторы могут взимать комиссию за досрочное погашение кредита.

Внесение дополнительных платежей каждый месяц или откладывание части или всей непредвиденной денежной суммы на погашение кредита может помочь вам сократить период погашения на несколько месяцев. Однако некоторые кредиторы могут взимать комиссию за досрочное погашение кредита.

Штраф за досрочное погашение может рассчитываться как процент от остатка кредита или как сумма, отражающая, сколько кредитор потеряет в виде процентов, если вы погасите остаток до окончания срока кредита. Метод расчета будет варьироваться от кредитора к кредитору, но любые штрафы за досрочное погашение будут указаны в вашем кредитном договоре.

Ряд кредиторов не взимают штраф за досрочное погашение. SoFi, например, не будет взимать комиссию за досрочное погашение кредита, а также за просрочку платежа. Если вы предпочитаете искать однорангового кредитора, LendingClub — это еще один вариант кредита без комиссии за досрочное погашение. Как правило, вам понадобится хороший или отличный кредит, чтобы претендовать на лучшие личные кредиты с лучшими условиями.

Персональные кредиты SoFi

Узнать больше

7.99% to 23.43% when you sign up for autopay

Debt consolidation/refinancing, home improvement, relocation assistance or medical expenses

$5,000 to $100,000

24 to 84 months

Good to отлично

Плата не взимается

Нет

Нет

Применяются условия.

Как досрочное погашение личного кредита влияет на ваш кредитный рейтинг?

Когда вы выплачиваете остаток по кредитной карте, вы уменьшаете сумму задолженности по кредитной карте по отношению к вашему общему кредитному лимиту. Это означает, что ваш коэффициент использования, который составляет 30% от вашего кредитного рейтинга, снижается, и это может помочь вам немного повысить свой кредитный рейтинг. Так не должно ли то же самое быть правдой при погашении вашего личного кредита?

По данным Experian, личные кредиты не работают так же, потому что они долг в рассрочку. Задолженность по кредитной карте, с другой стороны, является возобновляемой задолженностью, что означает, что нет установленного периода погашения, и вы можете занимать больше денег до своего кредитного лимита при совершении платежей. Долг в рассрочку — это форма кредита, которая требует от вас погашения суммы регулярными равными суммами в течение фиксированного периода времени. После погашения кредита счет закрывается.

Задолженность по кредитной карте, с другой стороны, является возобновляемой задолженностью, что означает, что нет установленного периода погашения, и вы можете занимать больше денег до своего кредитного лимита при совершении платежей. Долг в рассрочку — это форма кредита, которая требует от вас погашения суммы регулярными равными суммами в течение фиксированного периода времени. После погашения кредита счет закрывается.

Когда вы берете личный кредит, вы увеличиваете количество открытых счетов в своем кредитном отчете. Кредит также может улучшить ваш кредитный баланс, который составляет 10% от вашего балла FICO. Но когда вы выплачиваете кредит в рассрочку, он отображается как закрытый счет в вашем кредитном отчете. Закрытые счета не так сильно взвешиваются, как открытые счета при расчете вашей оценки FICO, поэтому, как только вы погасите свой личный кредит, в вашем кредитном отчете будет меньше открытых счетов.

Если вы погасите личный кредит раньше, чем срок кредита, ваш кредитный отчет будет отражать более короткий срок действия счета. Длина вашей кредитной истории составляет 15% от вашей оценки FICO и рассчитывается как средний возраст всех ваших учетных записей. Как правило, чем дольше ваша кредитная история, тем лучше будет ваш кредитный рейтинг. Поэтому, если вы досрочно погасите личный кредит, вы можете снизить среднюю продолжительность кредитной истории и свой кредитный рейтинг. Насколько изменится ваш кредитный рейтинг, зависит от вашего общего кредитного профиля.

Длина вашей кредитной истории составляет 15% от вашей оценки FICO и рассчитывается как средний возраст всех ваших учетных записей. Как правило, чем дольше ваша кредитная история, тем лучше будет ваш кредитный рейтинг. Поэтому, если вы досрочно погасите личный кредит, вы можете снизить среднюю продолжительность кредитной истории и свой кредитный рейтинг. Насколько изменится ваш кредитный рейтинг, зависит от вашего общего кредитного профиля.

Низкий кредитный рейтинг может поставить вас в невыгодное положение, из-за чего вам будет трудно получить квартиру, хорошие финансовые продукты и даже работу. Тем не менее, практика хороших финансовых привычек, таких как регулярные и своевременные платежи и избегание слишком большого количества новых кредитных линий одновременно, может помочь повысить ваш балл.

Узнайте, получили ли вы предварительное одобрение на предложение персонального кредита.

Практический результат

Потребительские кредиты могут быть удобным и доступным способом покрытия крупных расходов и улучшения вашей кредитной истории при ответственном использовании. Но, как и в случае с любым финансовым инструментом, вы должны тщательно обдумать, позволят ли ваши обстоятельства получить максимальную выгоду от личного кредита. Досрочное погашение кредита может поставить вас в ситуацию, когда вы должны будете заплатить штраф за досрочное погашение, что потенциально аннулирует все деньги, которые вы сэкономили на процентах, а также может повлиять на вашу кредитную историю.

Но, как и в случае с любым финансовым инструментом, вы должны тщательно обдумать, позволят ли ваши обстоятельства получить максимальную выгоду от личного кредита. Досрочное погашение кредита может поставить вас в ситуацию, когда вы должны будете заплатить штраф за досрочное погашение, что потенциально аннулирует все деньги, которые вы сэкономили на процентах, а также может повлиять на вашу кредитную историю.

Если вы считаете, что существует вероятность того, что вы захотите погасить кредит раньше, чем того требуют условия, вам следует подумать о подаче заявления кредитору, который не будет взимать штраф за досрочное погашение. Всегда изучайте и читайте условия, прежде чем подписываться на новый финансовый продукт, чтобы четко понимать, чего ожидать.

Подробнее

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.