«Банки никогда не звонят через мессенджеры»

Business FM поговорила с Анатолием Печатниковым о том, как за последнее время трансформировались мошеннические атаки на россиян, насколько вырос технологический суверенитет после введения санкций западными странами, а также о новой роли юаня

Анатолий Печатников. Фото: пресс-службаЗаместитель президента — председателя правления ВТБ Анатолий Печатников дал интервью Business FM. С ним в студии радиостанции на форуме Finopolis поговорил Михаил Сафонов.

Здравствуйте, Анатолий Юрьевич, давайте поговорим в первую очередь про наш технологический суверенитет. О нем говорили всегда очень много. Удалось ли достичь его в этом году или удастся ли достичь его в этом году? К чему нам стремиться и какие сферы сейчас на гребне волны?

Анатолий Печатников: Традиционно, исторически у нас банковская отрасль, платежные сервисы и весь финтех всегда были на лидирующих позициях в мире и по уровню цифровизации в нашей банковской сфере, и по доверию клиентов к цифровым каналам, и по масштабам использования. Этих показателей мы не смогли бы достичь, не занимаясь развитием собственных технологий. Поэтому прежде всего я бы отметил, что вся банковская система подошла в очень хорошей кондиции к тем ограничениям, с которыми мы столкнулись в конце февраля. Уже очень большое число крупных банков давным-давно не живет на заказных разработках. Все технологии, которыми пользуются клиенты крупных банков, созданы сотрудниками банков без привлечения иностранной рабочей силы, иностранных вендоров, иностранных поставщиков. На конец февраля можно было бы, наверное, сказать, что у нас 80% тех решений, которые мы использовали в рознице, были собственной разработки, не зависящими от воли иностранных поставщиков. Сегодня мы находимся уже где-то в середине ноября, наверное, мы этот процент довели уже до 95. То есть действительно оставались какие-то компоненты банковской системы, баз данных, CRM-машин, телефонии, где еще присутствовали иностранные поставщики, но мы потихонечку замещаем. Даже по работе банковской системы можно судить о том, насколько технологически независимой вся российская система была к концу февраля: вы же не видели перебоев в расчетах, вы же не видели перебоев в непрерывности деятельности.

Этих показателей мы не смогли бы достичь, не занимаясь развитием собственных технологий. Поэтому прежде всего я бы отметил, что вся банковская система подошла в очень хорошей кондиции к тем ограничениям, с которыми мы столкнулись в конце февраля. Уже очень большое число крупных банков давным-давно не живет на заказных разработках. Все технологии, которыми пользуются клиенты крупных банков, созданы сотрудниками банков без привлечения иностранной рабочей силы, иностранных вендоров, иностранных поставщиков. На конец февраля можно было бы, наверное, сказать, что у нас 80% тех решений, которые мы использовали в рознице, были собственной разработки, не зависящими от воли иностранных поставщиков. Сегодня мы находимся уже где-то в середине ноября, наверное, мы этот процент довели уже до 95. То есть действительно оставались какие-то компоненты банковской системы, баз данных, CRM-машин, телефонии, где еще присутствовали иностранные поставщики, но мы потихонечку замещаем. Даже по работе банковской системы можно судить о том, насколько технологически независимой вся российская система была к концу февраля: вы же не видели перебоев в расчетах, вы же не видели перебоев в непрерывности деятельности. Даже если возникали какие-то ущербы, уязвимости, например в части приложений на операционной системе iOS, то тут же были предложены замещающие технологии, которые позволяли клиентам пользоваться платежными сервисами, иметь доступ к счетам и полноценно управлять всеми своими сбережениями и кредитами. Поэтому наша банковская отрасль обладает неплохим технологическим суверенитетом, наоборот, я бы даже сказал, те ограничения, с которыми мы столкнулись, ускорили процесс создания новых сервисов и технологий. В качестве примера могу привести технологию модернизации веб-приложений. Раньше никто и не задумывался о том, как сделать банковское веб-приложение таким образом, чтобы оно получило доступ к инфраструктуре смартфона, задачу даже такую никто никогда не ставил.

Даже если возникали какие-то ущербы, уязвимости, например в части приложений на операционной системе iOS, то тут же были предложены замещающие технологии, которые позволяли клиентам пользоваться платежными сервисами, иметь доступ к счетам и полноценно управлять всеми своими сбережениями и кредитами. Поэтому наша банковская отрасль обладает неплохим технологическим суверенитетом, наоборот, я бы даже сказал, те ограничения, с которыми мы столкнулись, ускорили процесс создания новых сервисов и технологий. В качестве примера могу привести технологию модернизации веб-приложений. Раньше никто и не задумывался о том, как сделать банковское веб-приложение таким образом, чтобы оно получило доступ к инфраструктуре смартфона, задачу даже такую никто никогда не ставил.

Потому что все уже было.

Анатолий Печатников: Да, потому что были мобильные приложения. Сегодня это реальность, сегодня web-приложение, наше, например, умеет работать с камерой смартфона, оно умеет работать с записной книжкой. Мы сейчас научим всю остальную аппаратуру телефона нашего приложения, чтобы можно было использовать геолокацию, компасы и так далее. Единственная проблема, наверное, останется — это токенизация карты. NFT-токены, которые в смартфонах, закрыты производителем от доступа для независимых разработчиков. Но здесь подоспело решение от НСПК, MirPay, которое решает эту проблему. Я почему этот пример привожу? Потому что эта технология развития именно web-решений с доступом к аппаратуре полностью технологически суверенна, она независима от поставщиков смартфонов и от позиции разработчиков операционных систем Android и iOS. И помимо удобства это дает большое конкурентное преимущество для банка, это создает возможности вообще отказаться от разработки мобильных приложений. И это выгодно потребителю, почему? Потому что, во-первых, у всех будет удобный понятный клиентский путь. К тому же не нужно ничего обновлять, ничего скачивать, потому что web не нужно скачивать, он всегда онлайн. Это один из примеров.

Мы сейчас научим всю остальную аппаратуру телефона нашего приложения, чтобы можно было использовать геолокацию, компасы и так далее. Единственная проблема, наверное, останется — это токенизация карты. NFT-токены, которые в смартфонах, закрыты производителем от доступа для независимых разработчиков. Но здесь подоспело решение от НСПК, MirPay, которое решает эту проблему. Я почему этот пример привожу? Потому что эта технология развития именно web-решений с доступом к аппаратуре полностью технологически суверенна, она независима от поставщиков смартфонов и от позиции разработчиков операционных систем Android и iOS. И помимо удобства это дает большое конкурентное преимущество для банка, это создает возможности вообще отказаться от разработки мобильных приложений. И это выгодно потребителю, почему? Потому что, во-первых, у всех будет удобный понятный клиентский путь. К тому же не нужно ничего обновлять, ничего скачивать, потому что web не нужно скачивать, он всегда онлайн. Это один из примеров.

Давайте я ваш пример немножко дополню, потому что с точки зрения обычного пользователя, когда ты в приложении, кажется, что ты вроде как защищен, а вот когда ты в интернете, ты всегда начинаешь бояться. Насколько они совершенны с точки зрения безопасности?

Анатолий Печатников: Они абсолютно идентичны. Здесь дополнительной уязвимости web-решений, честно говоря, мы не идентифицировали, и наши специалисты по информационной безопасности исходят из того, что они абсолютно равнозначны по безопасности работы с банком. Вот второй хороший пример. Мы действительно лишились платежной инфраструктуры SWIFT. Действительно, пострадала часть корпоративных международных переводов, но, во-первых, внутри страны у нас есть другие системы, у нас есть Система передачи финансовых сообщений, но это дало толчок развитию новых платежных сервисов. Наш банк уже реализовал переводы в «дружественных» валютах в девять стран, минуя вообще технологию SWIFT. С каждой страной есть собственные каналы взаимодействия и интеграции: где-то мы по мобильным номерам телефонов это делаем, где-то мы делаем платежи на счета напрямую в банки, то есть это платеж «счет — счет», где-то мы делаем зачисления на карты национальных платежных систем. Разные технологии применяются. Но главное, что эти технологии развиваются. Да, пусть их сейчас широкое многообразие в настоящий момент — в зависимости от технологической зрелости каждой страны, но это нам действительно позволяет иметь арсенал импорта независимых суверенных решений, которые мы можем тиражировать не только на эти девять стран, но и на все «дружественные» страны, которые хотят взаимодействовать с нашей страной.

Разные технологии применяются. Но главное, что эти технологии развиваются. Да, пусть их сейчас широкое многообразие в настоящий момент — в зависимости от технологической зрелости каждой страны, но это нам действительно позволяет иметь арсенал импорта независимых суверенных решений, которые мы можем тиражировать не только на эти девять стран, но и на все «дружественные» страны, которые хотят взаимодействовать с нашей страной.

Еще одна тема, про которую мы говорим последние годы, — это мошенники. С этим боролись разными методами. В данный момент, как вы считаете, насколько эта проблема стала меньше или, наоборот, что-то новое появилось?

Анатолий Печатников: Я думаю, что не раскрою большого секрета: наверное, больше 70% атак, которые сейчас осуществляются на наших граждан, идут с территории Украины и, собственно, шли. Поэтому, к сожалению, вынужден констатировать, что мы не видим пока сокращения атак на наших клиентов, они даже нарастают. Правда, эти атаки поменяли немножко сценарий. Если раньше основной вектор атак приходился на голосовой контакт с клиентом и это требовало большого человеческого ресурса, то с учетом специальной операции, которая проходит, этот ресурс задействовать в том объеме, в котором его задействовали ранее, сейчас оказалось несколько сложнее. Поэтому фокус мошенников сейчас сместился. По статистике уже с сентября-октября он сместился в интернет-сферу, где не нужен русскоязычный голосовой ресурс, где можно пользоваться мошенническими фейковыми рекламными предложениями в интернете. Но количество атак не уменьшается, к сожалению. Здесь ключевой рецепт — это защитить наших граждан от анонимных звонков и повысить ответственность компаний, которые имеют лицензию на предоставление связи, повысить их ответственность за идентификацию конечного пользователя, чтобы наш гражданин, получая звонок на свой мобильный телефон, всегда мог узнать, кто ему звонит. И вторая, аналогичная инициатива, — это повышение ответственности владельцев интернет-ресурсов, чтобы они тоже идентифицировали своих рекламодателей, несли ответственность за их действия в интернет-пространстве.

Если раньше основной вектор атак приходился на голосовой контакт с клиентом и это требовало большого человеческого ресурса, то с учетом специальной операции, которая проходит, этот ресурс задействовать в том объеме, в котором его задействовали ранее, сейчас оказалось несколько сложнее. Поэтому фокус мошенников сейчас сместился. По статистике уже с сентября-октября он сместился в интернет-сферу, где не нужен русскоязычный голосовой ресурс, где можно пользоваться мошенническими фейковыми рекламными предложениями в интернете. Но количество атак не уменьшается, к сожалению. Здесь ключевой рецепт — это защитить наших граждан от анонимных звонков и повысить ответственность компаний, которые имеют лицензию на предоставление связи, повысить их ответственность за идентификацию конечного пользователя, чтобы наш гражданин, получая звонок на свой мобильный телефон, всегда мог узнать, кто ему звонит. И вторая, аналогичная инициатива, — это повышение ответственности владельцев интернет-ресурсов, чтобы они тоже идентифицировали своих рекламодателей, несли ответственность за их действия в интернет-пространстве. Потому что из-за попустительства владельцев интернет-ресурсов мы видим такой расцвет мошеннических объявлений в интернете. Это большие системные меры на уровне государства, которые, мне кажется, просто необходимо предпринять для того, чтобы это явление полностью искоренить. Второе большое направление — это инструменты самоограничений и подсказок для клиентов. Здесь тоже большой прогресс в банковской сфере: есть и определители номера, и куча дополнительной информации, как правильно себя вести с анонимными звонками, и подсказки клиентам. Это все реализуется. Плюс большой блок сервисов по самоограничению, когда люди сами могут ограничить свою активность в цифровом пространстве, например отказаться от получения цифровых кредитов или ограничить лимиты переводов. Или вообще часть счетов убрать из цифрового доступа, оставить их только для доступа через офисный канал.

Потому что из-за попустительства владельцев интернет-ресурсов мы видим такой расцвет мошеннических объявлений в интернете. Это большие системные меры на уровне государства, которые, мне кажется, просто необходимо предпринять для того, чтобы это явление полностью искоренить. Второе большое направление — это инструменты самоограничений и подсказок для клиентов. Здесь тоже большой прогресс в банковской сфере: есть и определители номера, и куча дополнительной информации, как правильно себя вести с анонимными звонками, и подсказки клиентам. Это все реализуется. Плюс большой блок сервисов по самоограничению, когда люди сами могут ограничить свою активность в цифровом пространстве, например отказаться от получения цифровых кредитов или ограничить лимиты переводов. Или вообще часть счетов убрать из цифрового доступа, оставить их только для доступа через офисный канал.

Самая главная была инициатива, чтобы хоть несколько дней все оставалось внутри российской банковской системы, чтобы деньги не уходили за рубеж, чтобы их не уводили криптовалютой. Эта инициатива, как понял, уже прошла?

Эта инициатива, как понял, уже прошла?

Анатолий Печатников: Нет, это вы немножко о другом говорите. Вы говорите о том, чтобы пытаться остановить денежные средства в момент их перевода на стороне получателя.

Да, когда уже все случилось.

Анатолий Печатников: Здесь, честно говоря, я не наблюдаю большого прогресса, пока эта система в полном объеме не заработала так, как она задумывалась в своем дизайне. Есть эпизоды, когда нам удается успеть добежать до счета получателя и остановить деньги, и их достаточно много, но сказать, что это повсеместно работает по всей стране, я не могу, пока еще нужно эту систему достраивать. Я с точки зрения ограничений другое хотел сказать, потому что воруют же не только те деньги, которые у клиента есть на счетах.

Те, которые он может получить.

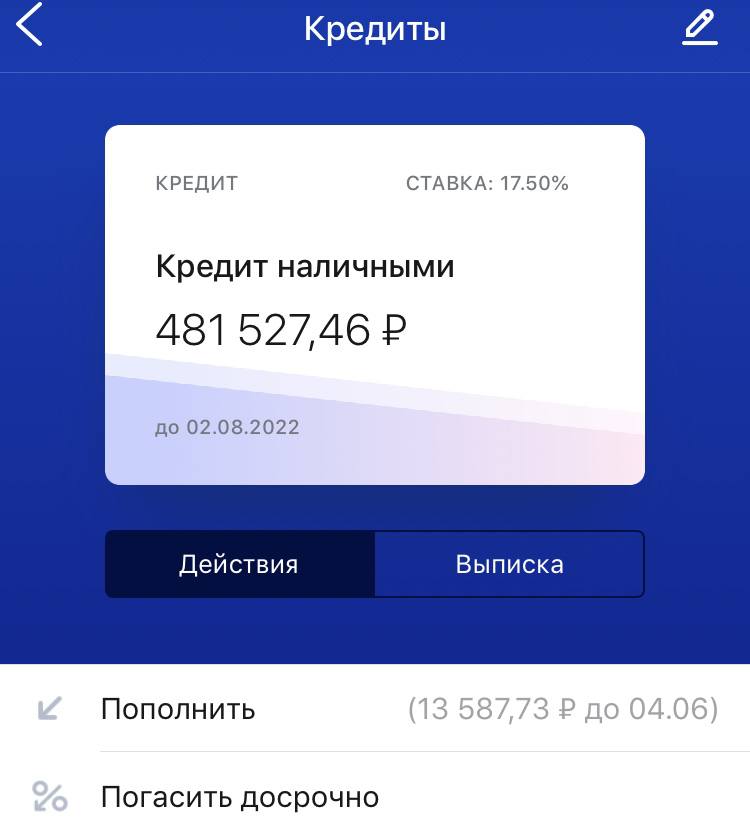

Анатолий Печатников: Конечно. Когда они видят, что у клиента нет ничего, что можно было бы украсть, они его побуждают взять кредиты, воруют уже кредитные деньги. И здесь наш банк ввел период охлаждения: мы достаточно четко идентифицируем необычное поведение клиента и запрос на кредит, который вроде бы по его платежному поведению ему не нужен. Мы блокируем возможность получения кредита на два дня, его физически невозможно нигде получить — ни в цифровом канале, ни в офисе.

Мы блокируем возможность получения кредита на два дня, его физически невозможно нигде получить — ни в цифровом канале, ни в офисе.

Я, кстати, еще один пример хочу привести, уже на личном опыте. Я с этим раньше не сталкивался, а сейчас столкнулся. И не только я один, мне и другие люди рассказывали. И я не знаю, как с этим бороться, может, вы что подскажете. Звонок по мессенджеру, по WhatsApp конкретно, в аккаунте ваша иконка, что, безусловно, сразу какую-то степень доверия повышает. Дальше мне сказали: «Здравствуйте, вам звОнят из ВТБ». Я быстро прекратил звонок. Насколько сейчас развивается такой способ мошенничества?

Анатолий Печатников: Вы имеете в виду звонки через мессенджеры?

Да-да.

Анатолий Печатников: Просто банки никогда не звонят через мессенджеры. Ни один банк в России так не поступает. Если вы через мессенджер получаете звонок от организации, это точно злоумышленники вам звонят. Если они представляются банками, это явно мошеннические действия. У нас канал взаимодействия — это голосовая связь: не через мессенджеры, а через чат-боты и «ВТБ Онлайн». Вот это защищенные легитимные каналы связи. Плюс поход в отделение и общение с живым человеком. Вот этими каналами связи мы со своими клиентами пользуемся.

Вот это защищенные легитимные каналы связи. Плюс поход в отделение и общение с живым человеком. Вот этими каналами связи мы со своими клиентами пользуемся.

В борьбе за финансовую безопасность не может ли возникнуть перегибов? Я понимаю, что лучше перегибы, чем потеря денег, но тем не менее, я вам еще один личный пример могу привести. Недавно я делал небольшую покупку в очень крупном российском интернет-магазине и выбрал способ оплаты через систему «СБПэй» Центробанка, зашел в приложение «СБПэй», которое у меня стоит и к которому привязана карта, отсканировал, нажал «Оплатить», банк заблокировал. Звоню в банк, после долгой верификации мне говорят, да, у вас действительно была операция (сумма небольшая), которая нам показалась подозрительной, поэтому мы заблокировали, через 15 минут разблокируется, пробуйте еще. Через 20 минут я снова попробовал сделать то же самое, и мне снова все заблокировали. В общем, мне пришлось старым олдскульным методом — просто ввести данные карты вручную.

Анатолий Печатников: В этой борьбе, с этим явлением позорным, мошенническим, конечно, есть и негатив в части клиентского опыта. Да и по нашему банку мы видим, что мы, конечно, блокируем избыточное количество транзакций клиентов, потому что сегодня интеллектуальные способности наших систем, которые предсказывают мошеннические действия, не достигают стопроцентной точности. И мы эти системы специально настраиваем таким образом, чтобы они все-таки охватывали, может быть, и подозрительные операции, но до конца не идентифицированные. И, конечно, иногда захватываем этой блокировкой и операции клиентов, которые осуществляются реально нашими клиентами, за которыми не стоят мошенники, это правда. И это, мне кажется, неизбежность, потому что добиться сегодня от наших систем противодействия мошенничеству, стопроцентного предсказания крайне трудно. Я думаю, что это и невозможно, всегда будет какой-то процент ошибок. Поэтому лучше в такой ситуации, как нам представляется, несколько избыточно тревожно себя вести в отношении защиты денег клиентов, чем ослаблять требования. Потому что вернуть эти деньги, к сожалению, через даже правоохранительные органы, через всю судебную систему не представляется возможным.

Потому что вернуть эти деньги, к сожалению, через даже правоохранительные органы, через всю судебную систему не представляется возможным.

Давайте перейдем к еще одной теме, уже традиционно банковской и классической, это розничный рынок банковских услуг. Давайте предварительные итоги попробуем за год подвести.

Анатолий Печатников: Сейчас уже, приближаясь к концу года, можно с уверенностью сказать, что розничные рынки восстановились, и причем не только компенсировали собственно потери весны и лета, но и в целом по году покажут прирост. Это касается и кредитного рынка, это касается и депозитного рынка, рынка сбережений. Банк России недавно выпустил отчет, они видят прирост рынка кредитования в 7-10%, в этом диапазоне. Мы немножко более оптимистичны, мы думаем, что рост в этом году будет 9%. И можно с уверенностью сказать, что ноябрь–декабрь это как раз те месяцы, когда мы увидим повышенный спрос, в том числе и на жилье, и на необеспеченное кредитование. То есть жизнь возвращается в нормальный режим.

А что конкретно по ипотеке, которая, наверное, главный показатель того, что люди верят в будущее?

Анатолий Печатников: А ипотека даже больше 9% в этом году прирастет. Ипотека даст прирост, я думаю, около 14% по году. Действительно, темпы этого года несколько хуже рекордного 2021-го. В 2021 году граждане заняли у банков на покупку жилья 5 трлн, в этом году, наверное, будет 4,5 трлн, но тем не менее это все равно сопоставимые цифры, и, главное, мы увидим прирост кредитного портфеля и прирост числа заемщиков. Не совсем верно, конечно, в деньгах-то измерять ипотечный рынок, надо в семьях измерять и в квартирах, и в квадратных метрах, тогда более понятен становится масштаб уверенности наших граждан в будущем. Если сухими цифрами его оценивать, то 4,5 трлн продаж и порядка 14% прирост кредитного портфеля, это много. Необеспеченное кредитование в силу пропорций, конечно, даст меньший прирост, потому что объективно такие спонтанные покупки и были летом под вопросом, такие короткие кредиты, такой короткий спрос немного охладился в силу известных событий, но тем не менее будет плюс в целом, что очень неплохо, мне кажется, для текущей ситуации. И вселяет оптимизм следующий год, я думаю, что на следующий год мы увидим темпы роста даже повыше, чем те, что были сегодня. Если говорить о сберегательном рынке…

И вселяет оптимизм следующий год, я думаю, что на следующий год мы увидим темпы роста даже повыше, чем те, что были сегодня. Если говорить о сберегательном рынке…

Люди вернули снятые во время паники наличные?

Анатолий Печатников: Там много факторов наложилось. Первое — это уход в наличные, уход в кеш. Второе — это активная деволютизация. Третье — это перевод сбережений за рубеж. Поэтому целиком на рынке примерно флэт будет как бы, если во всех валютах считать, и в «дружественных» и в «недружественных» и так далее, там 1-2%, с учетом еще валютной переоценки, кстати говоря. Мы для себя делаем фокус только сейчас на рублевых сбережениях, если честно, потому что именно они как раз и дают ту ликвидность банковской системе, за счет которой мы и выдаем кредиты гражданам, выдаем кредиты предприятиям, именно за счет рублевой компоненты. Интерес к рублевым сбережениям в этом году, конечно, колоссальный, по нашему банку мы увидим прирост рублевых сбережений граждан больше 18%. Мы традиционно «Банк внешней торговли» же, наши корни…

Да, Внешторгбанк.

Анатолий Печатников: Мы раньше всегда ориентировались в большей степени на состоятельный сегмент граждан, у нас была очень большая доля валюты, портфель валютных сбережений в общей структуре сбережений граждан на начало этого года у нас был где-то 26-27%, по рынку 20% где-то было на начало года. Сейчас у нас уже по факту 11%. То есть граждане активно избавляются от валюты, по-разному, кто-то действительно в рубли переводит, кто-то золото покупает, кто-то за границу переводил, когда это еще было возможно.

Юани охотно берут?

Анатолий Печатников: Юаней мы набрали сейчас где-то на 7 млрд в номинале валюты. Нет, темпы, конечно, колоссальные, потому что в начале года интереса к юаню никто не проявлял. Нет, у нас были продукты в юанях, даже сберегательных не было, были текущие счета исключительно, а сейчас действительно у нас есть депозит, 1,2% мы платим по этому депозиту, и люди интересуются. Конечно, темпы большие, но здесь мы, даже может быть, и сами сейчас осознанно стимулируем сберегательную активность граждан в юанях.

Вы ликвидность хотите создать?

Анатолий Печатников: Мы хотим новый рынок в юанях создать, потому что мы считаем, что есть спрос на кредитные продукты в юанях. Естественно, не у граждан, это запрещено, а у предприятий, тех, которые сейчас налаживают торговые связи с китайскими организациями, у кого идет активный торговый оборот.

Не только с китайскими, вообще с азиатскими.

Анатолий Печатников: И с азиатскими в том числе. Да, юань широко используется в расчетах в азиатских странах, поэтому мы видим спрос корпоративных предприятий, поэтому этот рынок хотим создать, его не было вообще в России, я имею в виду и рынок сбережений, и рынок кредитований. Поэтому в этих целях мы как раз и стимулируем интерес граждан к сбережениям в юанях, чтобы была ликвидность в юанях, которую мы могли бы передать нашим корпоративным клиентам на их нужды. Второй момент, который тоже, наверное, интересно отметить, это все-таки восстановление интереса к рублевым ценным бумагам, рынок сейчас восстанавливается, и мы увидим сейчас интересные выпуски, интересные размещения. И я думаю, деньги наших граждан в рублевые ценные бумаги сейчас активно начнут возвращаться как раз в ноябре–декабре.

И я думаю, деньги наших граждан в рублевые ценные бумаги сейчас активно начнут возвращаться как раз в ноябре–декабре.

А к чему больше может увеличиться интерес: к облигациям Минфина или корпоратов?

Анатолий Печатников: Нет, корпоратов. Граждане корпоративными, конечно, облигациями больше интересуются, прежде всего, банковскими. Секьюритизация очень хорошо идет у нас, например, мы секьюритизируем не только ипотеку, мы секьюритизируем и необеспеченные кредиты, и клиентам готовы сейчас отдавать одиннадцатую даже доходность. Поэтому, конечно, это привлекательно. Это короткие бумаги, они практически 100% гарантированы.

А тут главный вопрос доверия или вопрос, скажем так, извлечения прибыли?

Анатолий Печатников: Это микст, это и доход купонный, и надежность, конечно. Но мы для неквалифицированных инвесторов только высококлассные бумаги предлагаем, здесь нужно бережно относиться к финансовой грамотности неквалифицированных инвесторов и допускать до покупки облигаций высококлассных эмитентов.

Добавить BFM.ru в ваши источники новостей?

ВТБ перешел на российские технологии для распознавания QR-кодов и банковских карт

17 ноября 2022

ВТБ начал использовать российское решение в процессе распознавания штрих-кодов. Технология позволит повысить качество и скорость считывания данных при платежах в ВТБ Онлайн. До конца года в приложении также заработает функция распознавания данных банковских карт при переводах и пополнении счета.

Внедрение технологии в интернет-версию ВТБ Онлайн позволяет владельцам мобильных устройств использовать в веб-браузере привычный и удобный способ оплаты. Сканируя QR-код, клиенты банка могут осуществлять покупки в точках продаж через СБП C2B и оплачивать услуги юридических лиц и ИП, а также производить уплату штрафов, налогов и других платежей в пользу государства. Для сканирования через браузер используется технология WebAssembly, позволяющая запускать программы непосредственно на web-странице ВТБ Онлайн на смартфоне.

Пользователям ВТБ Онлайн станет проще и удобнее вводить данные банковских карт для переводов и пополнения счета в мобильном приложении. При сканировании карты вся необходимая информация, включая номер, срок действия и имя владельца распознается и будет автоматически введена в платежную форму. Данные не передаются в сторонние сервисы или третьим лицам, все алгоритмы искусственного интеллекта выполняются на мобильном устройстве. Система будет доступна до конца года для ввода данных банковских карт всех существующих платежных систем.

«Обновление технологии по распознаванию баркодов и банковских карт в ВТБ Онлайн значительно сократит время и повысит удобство пользователей при совершении операций. Для корректной работы такого сервиса ключевую роль играет точность «прочтения» кода. Переход на новое решение повысит качество их распознавания даже на бюджетных моделях смартфонов, оснащенных камерой с низким разрешением.

«Отраслевые аналитики отмечают, что банкам необходимо предлагать клиентам возможность сканирования QR-кодов для оплаты счетов и совершения переводов в Интернет-банке. И мы рады, что наши технологии обеспечивают омниканальность для удобного ежедневного банкинга миллионам пользователей ВТБ Онлайн. Независимо от того, с каким приложением клиенты ВТБ сканируют QR-коды или банковские карты, они получают практически один и тот же высочайший уровень сервиса», – комментирует генеральный директор Smart Engines кандидат технических наук Владимир Арлазаров.

Внедренное ВТБ решение Smart Code Engine является собственной разработкой компании Smart Engines и включено в единый реестр российских программ.

Оригинал пресс-релиза

Все пресс-релизы компании

ВТБ запускает новую технологию одобрения кредита

Добро пожаловать в Finextra. Мы используем файлы cookie, чтобы помочь нам предоставлять наши услуги. Мы предполагаем, что вы согласны с этим, но вы можете изменить свои предпочтения в нашем Центре файлов cookie.

Пожалуйста, ознакомьтесь с нашей Политикой конфиденциальности.

Принять

каналы

Новости и ресурсы по розничным банковским услугам, потребительскому финансированию и обновлению клиентского опыта в сфере финансов.

Новости

Все новости компании »

Связанные компании

Банк ВТБСвинцовый канал

Розничные банковские услугиКлючевые слова

Карты Риск кредита 22 сентября 2020 г.

Источник: ВТБ

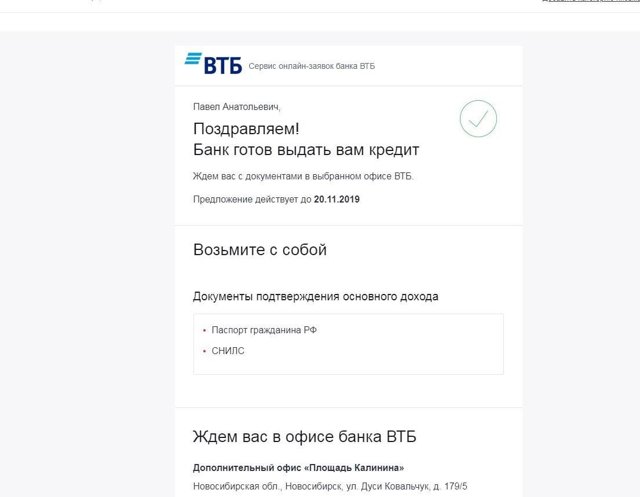

ВТБ запустил новую технологию формирования предварительно одобренных предложений по кредитам наличными и кредитным картам.

Начальный этап внедрения первого в России кредитного конвейера на базе микросервисной платформы с использованием расширенной прикладной аналитики. К 2022 году это позволит ВТБ сделать 95% решений о выдаче кредитов розничным клиентам в течении 1-3 минут. Кроме того, доля клиентов, которым необходимо предоставить справки о доходах и занятости для получения кредита, снизится с 20% до 5%.

Новый процесс позволит генерировать кредитные предложения для 30 миллионов клиентов менее чем за четыре дня. К концу года предварительно одобренные предложения по всем кредитам будут переведены в новую кредитную воронку, а входящие запросы клиентов будут переведены на новую платформу к концу 2021 года9.0004

Для обеспечения того, чтобы клиенты получали наиболее точные кредитные предложения, используются статистические модели для оценки кредитного риска клиента и его склонности к конкретному кредиту на основе анализа внешних и внутренних данных. Осенью этого года будут внедрены модели для оценки доходов, обязательств и расчета наиболее подходящего кредитного предложения.

Осенью этого года будут внедрены модели для оценки доходов, обязательств и расчета наиболее подходящего кредитного предложения.

«ВТБ разработал первый в России розничный кредитный конвейер на базе микросервисной архитектуры. Его использование в сочетании с разработками лаборатории передовой аналитики ВТБ позволит ВТБ быстро и качественно реагировать на запросы клиентов, а также предвосхищать их. В Кроме того, новое ИТ-решение позволит постоянно совершенствовать систему и повышать производительность отдельных сервисов», — отметил заместитель президента, председатель правления ВТБ Вадим Кулик.

«ВТБ принял решение о разработке новой кредитной воронки, чтобы сделать обслуживание розничных клиентов более персонализированным и быстрым. Полная реализация проекта позволит нам принимать 95% кредитных решений за 1-3 минуты. Используемые нами статистические модели помогите нам сделать наши клиентские предложения более индивидуальными: заемщики получат предварительно одобренные кредитные продукты от банка в нужное время, в удобном формате и канале обслуживания», — отметила Наталья Ревина, начальник управления розничных кредитных рисков ВТБ.

Связанные компании

Банк ВТБСвинцовый канал

Розничные банковские услугиКлючевые слова

Карты Риск кредитаКомментарии: (0)

Присоединяйтесь к обсуждению

Напишите сообщение в блоге об этой истории (требуется членство)

[Новый отчет] Запрос одобрения — Эквайеры против мошенничества с транзакциями

В тренде

Инвестор призывает Temenos сместить генерального директора

Банковская монетизация API представляет собой «миллиарды в год» Возможность

Klarna запускает механизм сравнения цен0080

Исследования

Просмотреть все отчеты »

Производительность UK Open Banking API 2021-2022

143 загрузки

Запрос одобрения — Эквайеры против мошенничества со транзакциями

191 загрузка

Будущее цифрового банкинга в Северной Америке, 2023 г.

554 загрузки

Юристы банка ВТБ не могут получить зарплату из-за санкций в отношении России (2)

Под санкциями ПАО Банк ВТБ испытывает трудности с получением нового юридического представительства, поскольку юристы не могут найти финансовые учреждения, готовые принимать платежи из России.

Федеральный мировой судья в четверг согласился приостановить судебный процесс против банка до 23 июня, примерно на неделю меньше, чем просил нынешний советник ВТБ в Latham & Watkins. Этот шаг дает новым юристам банка около недели, чтобы решить проблемы с получением зарплаты.

В этом месяце ВТБ заявил, что согласился нанять юристов Brafman & Associates, в том числе партнера Марка Агнифило, который представлял таких обвиняемых, как Харви Вайнштейн и бывший банкир Goldman Sachs Роджер Нг.

Latham & Watkins заявила в апреле, что прекратит представлять российский банк в деле, возбужденном родителями Куинна Шансмана, гражданина США, погибшего при крушении рейса 17 Malaysia Airlines.

Судебный запрос ВТБ показывает, с какими проблемами сталкиваются организации в оттоке денег из страны, в значительной степени закрытой от международных банковских операций после вторжения России в Украину.

Сотрудник юридического отдела ВТБ сказал, что банк выделил средства для Брафмана в качестве авансового платежа и что фирма находится в процессе поиска банка, который примет платеж.

Родители Щансмана судятся с ВТБ, Сбербанком и другими в федеральном суде Манхэттена, утверждая, что они финансировали Донецкую Народную Республику, которая, по их словам, является террористической группировкой, ответственной за теракт, в результате которого погибли 298 человек.

Latham & Watkins, которая по-прежнему представляет ВТБ до тех пор, пока не наймет новых юристов, попросила в среду приостановить рассмотрение дела до 1 июля, отметив, что юристы Brafman «надеются вскоре преодолеть это препятствие». Jenner & Block, представляющая Schansmans, выступает против запрошенной отсрочки, говорится в судебных документах Лэтэма.

Мировой судья Габриэль Горенштейн в четверг постановил, что дальнейшие продления не будут предоставлены, если не будет предоставлен ежедневный журнал с подробным описанием усилий, предпринятых новым адвокатом для регистрации явки по делу.

После того, как в апреле Latham заявила о своем намерении выйти из дела, ВТБ нанял российскую юридическую фирму Orion Partners, чтобы найти новых американских юристов для этого дела.

Орион говорил с Брафманом, который согласился представлять банки до тех пор, пока фирма может принимать платежи в соответствии с санкциями, согласно показаниям под присягой сотрудника юридического отдела ВТБ.

«Орион» должен выплатить гонорар Брафману от имени ВТБ, сообщил сотрудник юридического отдела банка Изамит Мамаев.

Затем Брафман поговорил с Управлением по контролю за иностранными активами Министерства финансов США, которое обеспечивает соблюдение санкций. В офисе сообщили фирме, что существует «общая лицензия», позволяющая платить американским поверенным в обмен на юридические услуги, оказываемые заблокированному юридическому лицу в незавершенных судебных делах в США, сказал Брафман из адвоката Зака Интратера в судебном документе.