28 предложений в 14 банках, взять ипотечный кредит ипотека под 10 процентов годовых.

Единая анкета и пакет документов

Поддержка на всех этапах

Бесплатный сервис

Калькулятор ипотеки

Стоимость недвижимости

Первоначальный взнос

37 %

Срок кредита

Сумма кредита

Выгодные предложения по ипотеке

Предложения не найдены

Попробуйте выбрать другие параметры, мы сотрудничаем со многими банками и обязательно что-то для вас подберём

Ваш путь к новому жилью

1

Одобрение

1 день

Вы заполняете единую анкету и загружаете документы. Банки рассчитывают свои предложения

2

Получение ипотеки

1-2 дня

Вы выбираете наиболее выгодное предложение и отправляете в банк документы по жилью, которое хотите купить

3

Покупка жилья

1 день

Помогаем вам оформить ипотеку. Наши специалисты будут сопровождать вас на всех этапах

Наши специалисты будут сопровождать вас на всех этапах

Перечень необходимых документов

Паспорт

Скан-копия всех страниц, в том числе пустых

СНИЛС

Страховое свидетельство

Трудовая книжка

Документ можно взять на работе или получить на сайте госуслуг

Справка 2-НДФЛ

Документ можно взять на работе или получить на сайте госуслуг

Популярные вопросы

Что такое ипотечный калькулятор?

Это программа, с помощью которой вы можете найти подходящие ипотечные предложения, сравнить ставки и условия программ. Калькулятор доступен на нашем сайте и в мобильном приложении.

Чем мне поможет ипотечный калькулятор?

Быстро найти и выбрать интересные и выгодные предложения и оформить заявку на ипотечный кредит сразу в несколько банков. Всё онлайн без похода в банк.

Как рассчитать ипотеку самостоятельно с помощью калькулятора?

Укажите стоимость недвижимости, размер первоначального взноса и срок кредита. Калькулятор автоматически подберёт для вас подходящие предложения от банков с указанием процентой ставки и ежемесячного платежа. Всё это онлайн без похода в банк.

Всё это онлайн без похода в банк.

Как снизить процентную ставку по ипотеке?

Можно провести рефинансирование или реструктурирование ипотеки, если появились более выгодные программы. Но предварительно уточните условия досрочного погашения в своём кредитном договоре.

Как делится ипотека при разводе?

Если есть брачный договор, то по его условиям. Если договора нет или этот момент в нём не прописан, то совместно нажитая собственность по умолчанию делится поровну (как купленная недвижимость, так и взятые кредиты) — по 50% на каждого супруга. Но можно договориться и поделить как угодно — оформить соглашение у нотариуса или через суд.

Окончательный ли расчёт даёт ипотечный калькулятор?

Нет, мы не можем учесть все параметры. Итоговый расчёт индивидуален для каждого клиента. Но около 80-90% клиентов получают кредит по рассчитанной нами ставке. В остальных случаях ставка может оказаться как выше, так и ниже.

Как снизить сумму платежа по кредиту?

Можно гасить кредит досрочно или найти программу с более низкой ставкой и рефинансировать кредит. Также ежемесячный платёж снизится, если увеличить срок кредита, но общая сумма переплат станет больше.

Также ежемесячный платёж снизится, если увеличить срок кредита, но общая сумма переплат станет больше.

Как рефинансировать ипотеку?

Сначала уточните условия досрочного погашения в своём кредитном договоре. Найдите предложение с более интересной ставкой. Посчитайте сопутствующие траты при переоформлении, например, страхование, услуги оценщика и пр. Если условия вас устроят, подайте завку на рефинансирование.

Одна заявка на ипотеку сразу во все банки

Наши банки-партнёры:

Проценты по вкладам в швейцарских банках 🦉🇨🇭 2023

Как высоки проценты по вкладам в швейцарских банках по состоянию на 2021 год? Можно ли хоть сколько либо заработать, держа деньги в Швейцарии? Каков смысл хранить депозиты в Конфедерации, если швейцарские банки взимают так называемые «негативные проценты»? Подробные ответы – в данном материале Портала «Швейцария Деловая».

От чего зависят проценты по вкладам в швейцарских банках?

Размер процентов – это результат политики того или иного банка, который, будучи независимым игроком гражданского оборота, сам определяет с кем и на каких условиях вступать в договорные отношения. Поскольку кредитные учреждения в подавляющем большинстве случаев являются сильной стороной отношений, именно их правила в итоге и становятся условиями договора.

Поскольку кредитные учреждения в подавляющем большинстве случаев являются сильной стороной отношений, именно их правила в итоге и становятся условиями договора.

Одновременно в своей политике кредитные учреждения ориентируются на поведение других банков и, прежде всего, на ставку рефинансирования Национального банка Швейцарии. Данный фактор хотя и не устраняет разницу в предлагаемых банками процентах, но помещает её в «коридор» минимальных и максимальных значений.

Общее правило состоит в следующем: чем ниже ставка рефинансирования валютного регулятора, тем ниже проценты по депозитам. Иными словами, при снижающейся ставке рефинансирования банку куда легче занять деньги у нацбанка, чем на рынке у вкладчиков. Соответственно, последние вынуждены мириться с более худшими условиями при размещении денег на счету.

Кроме того, помимо того, что у различных банков имеется своя политика, проценты по вкладам в швейцарских банках варьируются уже в рамках одного и того же кредитного учреждения в зависимости от статуса клиента (сумма вклада, место проживания). В последнем случае для банков важно, является ли клиент швейцарским резидентом или нет.

В последнем случае для банков важно, является ли клиент швейцарским резидентом или нет.

Проценты по вкладам для резидентов

С 2014 года и на конец 2017 года начисляемые на остатки открытых в Швейцарии счетов проценты фактически снизились до нуля (к причинам мы вернёмся ниже по тексту). Например, в ноябре 2014 года Postfinance (один из ведущих розничных банков, который, однако, не открывает счета иностранцам-нерезидентами) изменил свои условия по счётам и вкладам, и таким образом его клиенты получают лишь символические проценты.

Postfinance не начислят какие-либо проценты по вкладам, открытым не в швейцарском франке.

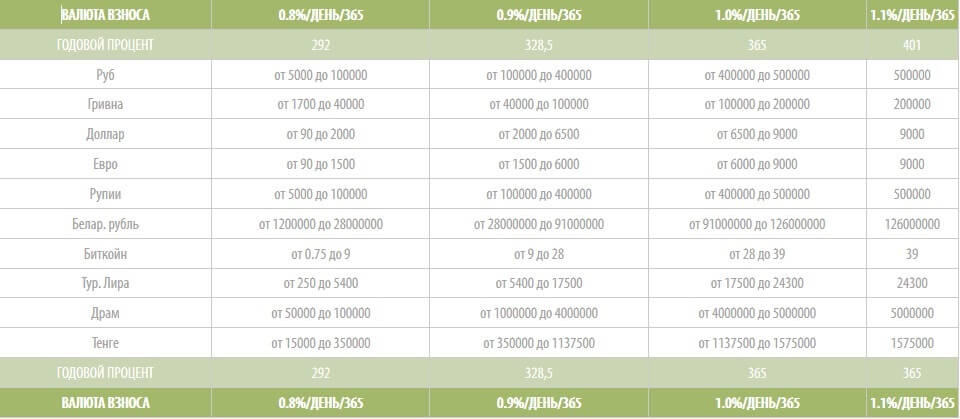

Проценты по обычным вкладам в избранных банках

Важно также понимать, что представленные проценты по вкладам отражают лишь абсолютные числа, которые сами по себе ещё не дают ответа, выгодно ли держать деньги в Швейцарии или нет. Проценты следует «читать» вместе с другими экономическими факторами. О них — ниже по тексту: «Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?».

О них — ниже по тексту: «Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?».

Немного выше (но опять же, не намного) проценты по вкладам в швейцарских банках могут оказаться для тех, кто предпочёл отказаться от части второстепенных услуг. Так, клиент может перейти только на Online-Banking (количество полученных им банковских выписок в печатном варианте не может превышать 10 штук в год).

Фактически нулевой (или даже негативный) процент по вкладам действует и в некоторых других швейцарских банках, например, UBS и Credit Suisse.

Подобное положение вещей (даже ещё больший сдвиг в сторону уменьшения процентов) наблюдается и в 2020 году.

Учитывая проценты по вкладам в швейцарских банках, нельзя забывать о комиссиях и иных платах по содержанию счета. В зависимости от действующей в соответствующем кредитном учреждении политики в итоге платы могут превышать полученные проценты.

Проценты по вкладам для нерезидентов

- Подробно: Как открыть счёт в швейцарском банке нерезиденту?

Важно понимать, что многие банки Швейцарии не открывают нерезидентам стандартные расчётные счета, ограничивая предложение только так называемыми «инвестиционными счетами», процент по которым зависит от выбранного инвестиционного портфеля и рыночной конъюнктуры.

Кроме того, сотрудничество с нерезидентами становится для кредитных учреждений Конфедерации выгодным лишь при готовности клиента внести определённый минимум (на 2020 год следует ориентироваться на минимальную сумму в 1 миллион франков.

Предложения от посредников о возможности поместить на депозит куда меньшую сумму (например, 5, 10 и т.п. тысяч франков) должны Вас моментально насторожить. В лучшем случае речь идёт об иных продуктах, нежели депозит; в худшем — о мошеннических действиях.

Если швейцарские банки всё же открывают для нерезидентов счета, то на последние могут распространяться обычные проценты (см. выше). Однако по вкладам для нерезидентов действуют куда более высокие комиссии и иные платы по содержанию счета. Причина связана с повышенными рисками банка при открытии счёта нерезидентам: по швейцарскому законодательству, банки обязаны знать идентичность своего клиента, а также источник происхождения средств (данная обязанность распространяется и на счета резидентов, но проверка по ним куда менее затратна).

В случае, если основная цель вклада – хранение денег с минимальным риском (отсутствием опции по инвестированию), то размещение денег на счету в Швейцарии, если считать в швейцарских франках, будет выходить в минус.

Следует со здоровый скепсисом относится к предложениям по открытию в Швейцарии вкладов с доходностью более 2 процентов. Обещания с процентной ставкой свыше 7 процентов и вовсе стоит обходить стороной.

Негативные проценты

Причина введения негативных процентов

Начиная с 2014-15 гг. мы живём в извращённом мире: не банки платят за то, чтобы у них размещали деньги. А, наоборот, размещающие свой капитал в кредитном учреждении вынуждены доплачивать ему за то, что он принимает деньги.

Корень данной откровенно не здоровой ситуации кроется в политике ведущих центробанков мира – ФРС США и ЕЦБ. Последние взимают на остатки по корреспондентским счетам обычных банков негативные проценты. Официальное обоснование данной политики сводится к тому, что центробанки исходят из того, что банкам будет не выгодно хранить деньги на корреспондентских счетах и они (банки) будут направлять свои деньги в реальный сектор экономики.

Однако данное предположение было изначально ошибочным: вместо кредитования реального сектора банки начали вкладываться в финансовый (спекулятивный) сектор, а также понижать проценты по вкладам своих клиентов. В результате мы имеем дело с масштабной, практически не заметной экспроприацией денег вкладчиков.

- Узнайте, кто от этой экспроприации выигрывает: Как ЕЦБ делает сбережения в евро бесприбыльными?

В настоящее время ФРС США постепенно сворачивает политику «дешевых денег»; напротив, ЕЦБ, находящийся в заложниках у тотального кризиса еврозоны, не намерен повышать ставку рефинансирования.

Негативные проценты в Швейцарии

Чтобы противостоять притоку в страну слишком большого спекулятивного капитала (прежде всего, из еврозоны), Национальный банк Швейцарии был вынужден последовать примеру ЕЦБ. Первый ввёл негативные проценты на определённые, превышающие 20-кратный минимальный размер той суммы, которую обычные швейцарские банки должны депонировать у Нацбанка.

Часть банков Конфедерации, вынужденная платить Нацбанку Швейцарии негативные проценты, перевела это бремя на клиентов. Примерный список:

- С 1 января 2016 года Альтернативный банк Швейцарии ввёл негативные проценты на ту часть вкладов, которая превышает 100000 франков;

- С 1 июня 2016 года для азиатских клиентов негативные проценты ввёл Julius Bär;

- С 1 февраля 2017 года Postfinance взимает негативные проценты с суммы, превышающей 1 миллион франков.

Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?

Уверены, что, читая данный материал, Вы уже не раз задали себе вопрос: зачем хранить деньги в Швейцарии под проценты, если последних либо нет, либо они даже являются отрицательными.

Данный вопрос является более чем уместным; и на него есть ответ, состоящий сразу из нескольких аргументов:

Какова цель вклада?

Все хотят всего и сразу: и больших процентов по вкладу, и чтобы он был надёжно защищён. Желание воспользоваться наиболее выгодными условиями – вполне понятно, и его можно лишь приветствовать. Правда, оно разбивается о скалы суровой реальности: фактически достичь обе цели одновременно невозможно.

Желание воспользоваться наиболее выгодными условиями – вполне понятно, и его можно лишь приветствовать. Правда, оно разбивается о скалы суровой реальности: фактически достичь обе цели одновременно невозможно.

Банки той или иной страны либо предлагают Вам возможность заработать (через инвестирование, спекулирование и т.п.). При этом, Вы, конечно же, должны будете согласиться нести значительный риск. Если основная цель — получить доход любой ценой, то следует обратить внимание на ведущие рисковую политику банки Кипра.

Либо же Вы делаете выбор в пользу безопасности Ваших денег и отказываетесь от планов «навариться».

Швейцария с самого момента развития здесь банковского дела предоставляла лучшую защиту для капиталов местных и иностранных вкладчиков. Однако за данную услугу нужно платить. И данная плата выражается в том, что проценты в швейцарских банках всегда были одними из самых низких в мировом масштабе.

Графика: www.business-swiss.chБудучи высоко капитализированными и, соответственно, куда более резистентными к кризисам, чем финансовые дома других стран, банки Конфедерации могут позволить себе выбирать, каким клиентам позволить открывать у себя депозиты. Несогласные с данным положением вещей могут обратиться в другие юрисдикции. Правда, за данное решение можно поплатиться деньгами (как показала банковская экспроприация на Кипре).

Несогласные с данным положением вещей могут обратиться в другие юрисдикции. Правда, за данное решение можно поплатиться деньгами (как показала банковская экспроприация на Кипре).

Нулевая инфляция по франку

Поразительно, как подавляющее большинство неверно подходит к вопросу о реальности предлагаемых по вкладу процентов. Если банки из СНГ обещают, к примеру, 8-10 процентов годовых, то на данном фоне многие начинают возмущаться, что по депозиту у швейцарских банков не получить и 0,5 процента. Подобная реакция возмущения – обычное последствие незнания элементарных экономических законов.

Задайте себе вопрос: какой смысл от 10 процентов годовых, если реальная инфляция в соответствующей стране СНГ равняется 15 процентам? В итоге получается, что покупательная способность Вашего вклада не только не увеличилась, но и сократилась. Вы можете утешаться или даже радоваться номинальному увеличению Вашего счета, но реально Вы стали беднее.

В Швейцарии годами наблюдается нулевая инфляция, которая не «подтачивает» Ваши сбережения. Кроме того, в результате отказа от привязки франка к евро, случившегося 15 января 2015 года, в стране наблюдалась дефляция.

Кроме того, в результате отказа от привязки франка к евро, случившегося 15 января 2015 года, в стране наблюдалась дефляция.

- Подробно: Инфляция в Швейцарии.

Швейцарские банки открывают счета не только во франках, но и в евро, долларах США, британских фунтах и канадских долларах. Поэтому важно понимать, что нулевая инфляциях действует лишь для вкладов, номинированных в швейцарском франке.

Графика: Jeff Belmonte, CC BY 2.0По другим валютам следует ориентироваться на инфляцию в соответствующей стране/странах обращения.

- Читайте также: В каких валютах миллионеры держат свои сбережения?

Курсовая разница

Швейцарский франк относится к наиболее стабильным валютам мира. В долгосрочной перспективе он укрепляется к подавляющему большинству других валют. Данный фактор может компенсировать нулевые/негативные проценты по вкладу в швейцарском банке курсовой разницей при переводе денег из франка в местную валюту.

Читайте также:

- Как купить недвижимость в Швейцарии?

- Вложить деньги в золото в Швейцарии.

Какая процентная ставка по кредиту выплачивается в год? | Малый бизнес

Автор Devra Gartenstein Обновлено 31 января 2019 г.

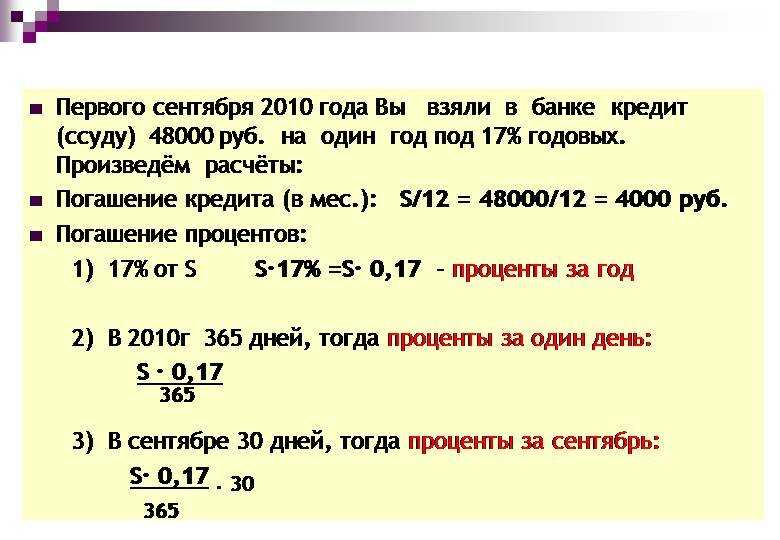

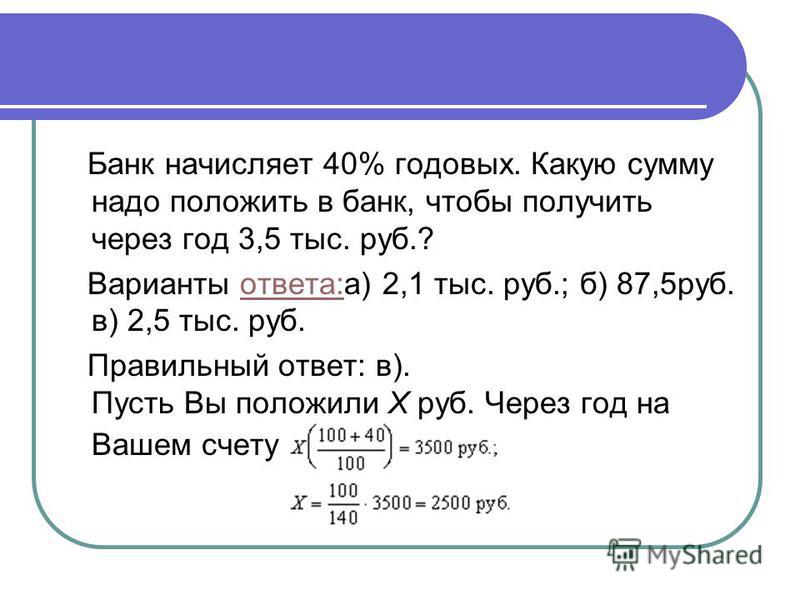

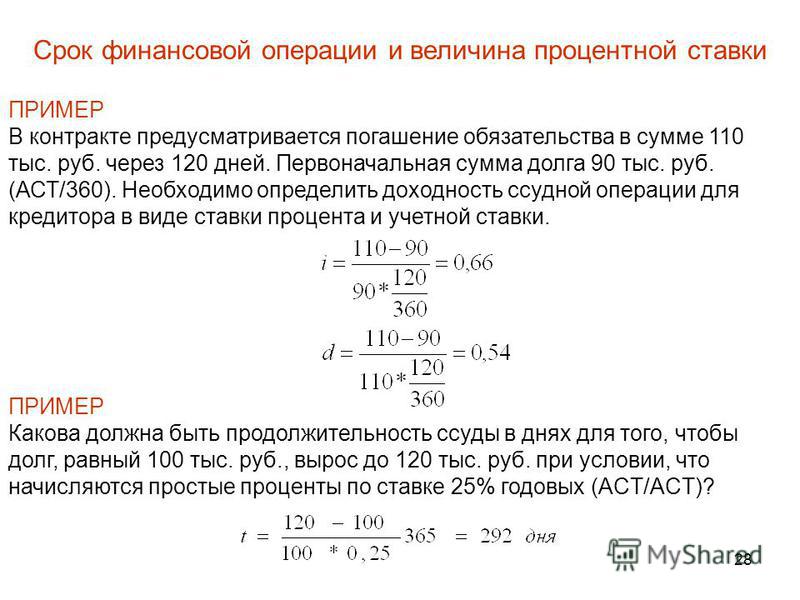

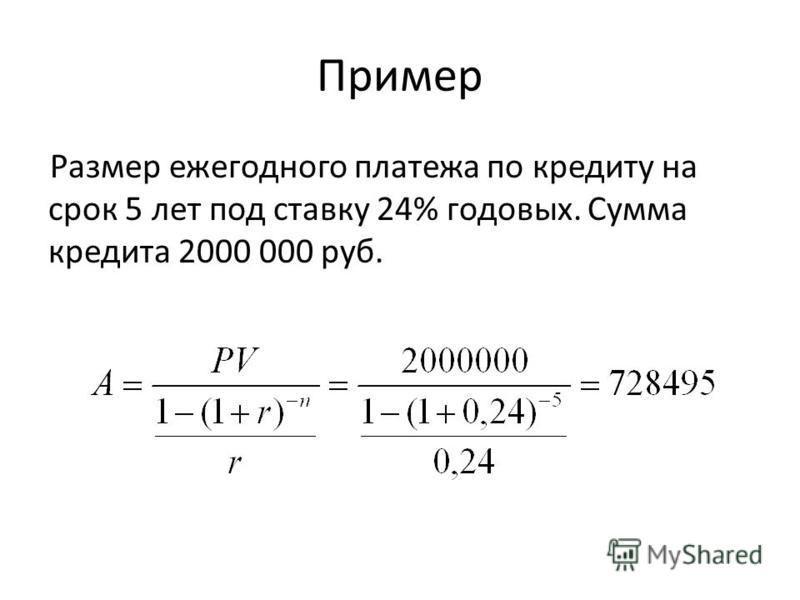

Годовая процентная ставка по кредиту — это способ расчета ежемесячных процентных платежей на основе годовой процентной ставки. Легче всего это работает с простыми кредитами, когда вы платите одинаковую сумму процентов каждый месяц на одну и ту же сумму основного долга каждый месяц, а не рассчитываете регулярно обновляемые суммы процентов на регулярно обновляемые остатки основной суммы.

Совет

Процентная ставка по кредиту, подлежащая уплате в год, представляет собой метод расчета периодических процентных платежей на основе годовой процентной ставки. Чтобы рассчитать месячную ставку на основе годовой ставки, разделите годовую ставку на 12. Если вы берете кредит с уменьшающимся остатком, ваши процентные платежи со временем уменьшаются.

Расчет годовых процентов

- Чтобы рассчитать ежемесячный процентный платеж на основе годовой процентной ставки, умножьте основную сумму кредита на годовую процентную ставку.

Например, если сумма вашего кредита составляет 20 000 долларов США, и вы заимствовали эту сумму по ставке 3 процента, ваши процентные платежи составляют до 600 долларов США.

Например, если сумма вашего кредита составляет 20 000 долларов США, и вы заимствовали эту сумму по ставке 3 процента, ваши процентные платежи составляют до 600 долларов США. - Разделите годовую сумму процентов на 12, чтобы рассчитать сумму ваших годовых процентов, подлежащих уплате каждый месяц. Если вы должны 600 долларов за год, вы ежемесячно платите 50 долларов.

- Другой способ произвести тот же расчет — разделить годовую процентную ставку на 12 для расчета месячной ставки. Одна двенадцатая от 0,03 (3 процента) составляет 0,0025, а 0,0025, умноженное на 20 000 долларов США, составляет 50 долларов США, то есть тот же ежемесячный платеж, который вы найдете, используя предыдущий метод.

Сокращение баланса по сравнению с фиксированной процентной ставкой

Расчет годовой процентной ставки прост, если ваш кредит основан на фиксированной процентной ставке или платежном механизме, в котором проценты всегда рассчитываются на общую сумму кредита, а не на оставшуюся часть основной суммы долга. С фиксированной процентной ставкой по кредиту в размере 20 000 долларов США в размере 3 процентов вы продолжаете платить проценты в размере 50 долларов США каждый месяц, даже если вы выплачивали свой остаток и больше не должны все 20 000 долларов США.

С фиксированной процентной ставкой по кредиту в размере 20 000 долларов США в размере 3 процентов вы продолжаете платить проценты в размере 50 долларов США каждый месяц, даже если вы выплачивали свой остаток и больше не должны все 20 000 долларов США.

Напротив, если ваш кредит основан на договоренности о процентной ставке с уменьшением остатка, проценты, которые вы должны ежемесячно выплачивать, основаны на основной сумме, которую вы все еще должны, поскольку вы продолжаете выплачивать свой кредит. Ссуды с уменьшающимся балансом более выгодны, чем ссуды с фиксированной ставкой, и вы можете в конечном итоге платить меньшие проценты по кредиту с уменьшающимся балансом, даже если ваша ставка выше, потому что вы будете платить эту ставку со все меньшей суммой с течением времени.

Годовые проценты по ссудам с уменьшающимся остатком

Чтобы рассчитать ежемесячный платеж на основе годовых процентов по ссуде с уменьшающимся остатком, умножьте месячную ставку на сумму основной суммы долга. Например, если вы погасите 10 000 долл. США по своему трехпроцентному кредиту в размере 20 000 долл. США через шесть месяцев, ваши платежи за оставшиеся шесть месяцев года рассчитываются путем умножения месячной ставки 0,0025 на оставшуюся сумму в размере 10 000 долл. США. Ежемесячный процентный платеж составляет 25 долларов.

Например, если вы погасите 10 000 долл. США по своему трехпроцентному кредиту в размере 20 000 долл. США через шесть месяцев, ваши платежи за оставшиеся шесть месяцев года рассчитываются путем умножения месячной ставки 0,0025 на оставшуюся сумму в размере 10 000 долл. США. Ежемесячный процентный платеж составляет 25 долларов.

Справочная информация

- Офис Университета Висконсин-Бурсар: Расчет процентов

- Loantreet: Расчет процентов по кредиту – снижение баланса по сравнению с фиксированной процентной ставкой преобразовала свое последнее предприятие, концессию на фермерском рынке и компанию общественного питания, в кооператив, принадлежащий рабочим. Она занимается индивидуальным наставничеством и консультированием, ориентированным на предпринимательство и практические навыки ведения бизнеса.

Как перевести 10% месячной процентной ставки в годовую | Малый бизнес

Автор: Уильям Адкинс Обновлено 29 января 2019 г.

Малые предприятия полагаются на инструменты заимствования, такие как кредиты и кредитные карты, так же, как и отдельные потребители.

Кредитор обычно указывает такие условия, как 10-процентная процентная ставка и ежемесячные платежи. Эта заявленная ставка обычно представляет собой простую процентную ставку. Вам нужно преобразовать простые проценты в годовую сложную ставку, чтобы определить фактическую стоимость денег, которые вы занимаете. Это связано с тем, что простые процентные ставки не учитывают эффект начисления сложных процентов, что увеличивает эффективную ставку, которую вы платите.

Кредитор обычно указывает такие условия, как 10-процентная процентная ставка и ежемесячные платежи. Эта заявленная ставка обычно представляет собой простую процентную ставку. Вам нужно преобразовать простые проценты в годовую сложную ставку, чтобы определить фактическую стоимость денег, которые вы занимаете. Это связано с тем, что простые процентные ставки не учитывают эффект начисления сложных процентов, что увеличивает эффективную ставку, которую вы платите.Простые проценты и сложные проценты

Установленная или простая процентная ставка представляет собой процент заемных денег, который вы заплатили бы, если бы проценты рассчитывались только один раз в конце года. Предположим, вы берете взаймы 1000 долларов под 10 процентов простых процентов. Кредитор берет с вас 100 долларов за год.

Однако кредиторы обычно рассчитывают и взимают проценты с интервалами в течение года. Если поставщик кредита начисляет проценты каждый месяц, он будет взимать одну двенадцатую 10 процентов от непогашенного остатка каждый месяц.

Проценты добавляются к сумме задолженности, а это означает, что в следующем месяце остаток будет выше. Проценты за следующий месяц больше, потому что они рассчитаны для большего остатка. Результат этого 9Процесс начисления процентов 0052 заключается в том, что годовая процентная ставка, которую вы платите, несколько превышает заявленную процентную ставку.

Проценты добавляются к сумме задолженности, а это означает, что в следующем месяце остаток будет выше. Проценты за следующий месяц больше, потому что они рассчитаны для большего остатка. Результат этого 9Процесс начисления процентов 0052 заключается в том, что годовая процентная ставка, которую вы платите, несколько превышает заявленную процентную ставку.Формула для преобразования простых процентов в сложные годовые: (1 + R/N) N — 1 , где R — простая процентная ставка, а N — количество начислений процентов в год.

Пример: преобразование 10-процентных простых процентов в годовую ставку

Преобразование простых процентов в месячную ставку

Разделите 10-процентную простую процентную ставку на 100, чтобы преобразовать в десятичную форму 0,10. Разделите 0,10 на 12, чтобы найти периодическую процентную ставку за один месяц, которая равна 0,00833.

Расчет годовой ставки

Добавьте 1 к месячной периодической ставке 0,00833. Это дает вам 1,00833. Возведите эту цифру в двенадцатую степень. Это равно 1,10471.

Годовая экспресс-ставка в процентах

Вычтите 1 из результата шага 2. У вас 11,10471 минус 1 равно 0,10471. Умножьте на 100, чтобы получить годовую ставку в процентах как 10,471 процента.

Совет

Процентная ставка, которую ваш бизнес платит по кредитам, — это еще не все. Кредиторы могут добавить ежегодную плату или другие сборы в дополнение к процентам. Всегда читайте условия кредита или кредитного счета и убедитесь, что вы их понимаете, прежде чем подписать пунктирную линию.

Каталожные номера

- Quickken: Сравнение сложных процентов и простых процентов

- Investopedia: Изучите простые и сложные проценты

Автор биографии

Уильям Адкинс, проживающий в Атланте, штат Джорджия, профессионально пишет с 2008 года.

Например, если сумма вашего кредита составляет 20 000 долларов США, и вы заимствовали эту сумму по ставке 3 процента, ваши процентные платежи составляют до 600 долларов США.

Например, если сумма вашего кредита составляет 20 000 долларов США, и вы заимствовали эту сумму по ставке 3 процента, ваши процентные платежи составляют до 600 долларов США.  Кредитор обычно указывает такие условия, как 10-процентная процентная ставка и ежемесячные платежи. Эта заявленная ставка обычно представляет собой простую процентную ставку. Вам нужно преобразовать простые проценты в годовую сложную ставку, чтобы определить фактическую стоимость денег, которые вы занимаете. Это связано с тем, что простые процентные ставки не учитывают эффект начисления сложных процентов, что увеличивает эффективную ставку, которую вы платите.

Кредитор обычно указывает такие условия, как 10-процентная процентная ставка и ежемесячные платежи. Эта заявленная ставка обычно представляет собой простую процентную ставку. Вам нужно преобразовать простые проценты в годовую сложную ставку, чтобы определить фактическую стоимость денег, которые вы занимаете. Это связано с тем, что простые процентные ставки не учитывают эффект начисления сложных процентов, что увеличивает эффективную ставку, которую вы платите. Проценты добавляются к сумме задолженности, а это означает, что в следующем месяце остаток будет выше. Проценты за следующий месяц больше, потому что они рассчитаны для большего остатка. Результат этого 9Процесс начисления процентов 0052 заключается в том, что годовая процентная ставка, которую вы платите, несколько превышает заявленную процентную ставку.

Проценты добавляются к сумме задолженности, а это означает, что в следующем месяце остаток будет выше. Проценты за следующий месяц больше, потому что они рассчитаны для большего остатка. Результат этого 9Процесс начисления процентов 0052 заключается в том, что годовая процентная ставка, которую вы платите, несколько превышает заявленную процентную ставку.