как проверить, застрахован ли вклад в иностранной валюте| Райффайзен Банк

Для жизни

Малому бизнесу

Граждане РФ имеют право открывать вклады в банках в национальной и иностранной валюте. Законодательство РФ предусматривает защиту таких депозитов на случай отзыва лицензии у банка. Разберем базовые условия по государственному страхованию валютных вкладов в 2021 году.

Стать клиентом

Какие вклады подлежат страхованию

Для защиты капитала граждан, размещаемого в банках, ФЗ № 177 от 23 декабря 2003 внедрил систему страхования вкладов (ССВ). Она гарантирует возврат средств по следующим вкладам в валюте и рублях:

- до востребования;

- срочные депозиты;

- зарплатные, пенсионные, стипендиальные счета, привязанные к картам;

- номинальные счета, открытые попечителями (опекунами) на имена их подопечных;

- счета эскроу для сделок по купле-продаже

- недвижимости.

Застрахованы не только накопления, но и проценты. Они рассчитываются за весь срок хранения средств на валютном вкладе вплоть до даты страхового случая.

Какие вклады не подлежат страхованию

АСВ не защищает от рисков депозиты физических лиц:

- принадлежащие адвокатам, нотариусам и используемые для работы;

- с депозитными сертификатами;

- находящиеся в доверительном управлении у банка;

- открытые в филиалах за границами РФ;

- номинальные счета, кроме указанных ранее.

Суммы компенсаций

Если банк лишается лицензии или получает мораторий на выполнение кредиторских обязательств, в результате чего не может вернуть суммы со счетов, Агентство по страхованию вкладов (АСВ) возмещает гражданам ущерб.

Стандартная компенсация

На начало 2021 года стандартный размер выплат в одной кредитной организации и на одного вкладчика равен 1,4 млн ₽. Даже если на нескольких вкладах у гражданина хранилось больше средств, АСВ возвратит лишь 1,4 млн в российской валюте.

Когда застрахованные депозиты находятся в нескольких банках, выплаты рассчитываются отдельно для каждого финучреждения.

Повышенная компенсация

С 2020 года размер компенсации увеличен до 10 млн ₽. Правило относится к физлицам, которые:

1. Временно разместили крупные суммы на депозитах ввиду жизненных обстоятельств.

2. Открыли обособленный вклад.

В первом варианте это ситуации, когда гражданин получил деньги:

- от продажи своей недвижимости;

- по наследству;

- в виде социальных выплат;

- в качестве компенсации вреда здоровью, имуществу;

- по решению суда.

Средства должны быть внесены безналичным путем на вклад в течение 3 месяцев до даты страхового эпизода. После компенсация не превысит 1,4 млн ₽.

Пример. В ноябре 2020-го Сергей получил на застрахованный счет 5 млн ₽ от продажи дома и 7 млн ₽ по наследству, а в декабре лицензию банка аннулировали. Гражданину возвратят 10 млн ₽. При отзыве лицензии в марте 2021 года будет выплачено только 1,4 млн ₽.

Если Сергей держал средства, в том числе с повышенным лимитом компенсаций, на нескольких счетах в одном банке, он все равно получит по ним не более 10 млн ₽.

Ко второй группе случаев относится открытие целевых счетов эскроу, обслуживающих сделки по недвижимости, договоры долевого строительства. Повышенный лимит по ним учитывается отдельно. Так, если клиент держал средства на вкладе с максимальной суммой компенсации и эскроу-счете, ему могут вернуть до 20 млн ₽.

Heading» color=»brand-primary»>Особенности страхования вкладов в иностранной валютеКомпенсации по валютным вкладам выплачиваются в рублях независимо от того, в долларах, евро или фунтах открывался застрахованный счет. Расчет происходит по курсу ЦБ РФ на дату страхового эпизода.

Как узнать, застрахован ли вклад в валюте

Как и в случае с рублевыми депозитами, при открытии валютного счета не нужно подписывать отдельный договор на защиту от рисков. Средства автоматически застрахованы с момента, когда банк внесен в реестр системы страхования вкладов.

Проверить, является ли финучреждение участником АСВ, можно на его официальном ресурсе. Так, Райффайзен Банк включен в реестр с 2005 года, на сайте размещены ответы на частые вопросы по вкладам в целом, их страхованию и налогообложению.

Также информацию о банках можно уточнить на сайте или горячей линии АСВ: 8 800 200 08 05.

Как получить страховую выплату

В 2021 действуют базовые условия получения страховки по вкладу. Через 14 дней после наступления страхового случая необходимо в банке-агенте заполнить заявку на компенсацию по вкладу. За день до выплат АСВ доводит до сведения клиентов на сайте и в СМИ, в какое именно финучреждение обратиться.

Средства выдаются наличными или перечисляются на счет. Компенсацию по валютным и рублевым депозитам граждане вправе получить в течение 2 лет.

Чтобы защитить накопления от рисков, рассмотрите вклады в Райффайзен Банке. Клиентам доступны депозиты в национальной и зарубежной валюте, застрахованные по программам обязательного и добровольного страхования. Дополнительную информацию по государственному страхованию вкладов можно узнать на сайте или у специалистов банка.

Header»>Эта страница полезна?+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2022 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28. 12.2015 года № 3921-У

12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2022 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

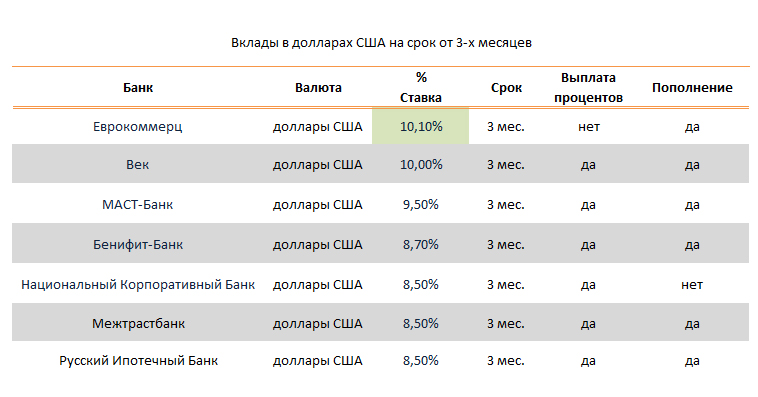

Лучшие ставки по вкладам в долларах: топ-10 летом 2022

После сообщений банков о введении комиссий за хранение валюты перед клиентами встал вопрос, куда переложить доллары, чтобы как минимум сохранить накопления. «РБК Инвестиции» собрали актуальный рейтинг долларовых вкладов

Фото: Shutterstock

- Комиссия на валюту

- Средние ставки в банках

- Лучшие долларовые вклады

Что случилось

Ряд банков уже объявили о введении комиссий за хранение иностранных валют на счетах физических лиц. Подобное нововведение не является отрицательной ставкой с юридической точки зрения, но становится ею по экономической сути — накопления россиян будут уменьшаться с каждой списанной комиссией.

www.adv.rbc.ru

Согласно Гражданскому кодексу, российские банки не имеют право устанавливать отрицательные ставки по депозитам. Однако на текущие счета такое правило не распространяется. Формально банки, скорее всего, не нарушают законодательство. Все банки, которые объявили о введении комиссий, уточняют, что они будут применяться только к текущим счетам, а не вкладам. При этом открытие новых вкладов они запретили, а ранее открытые вклады будут закрывать и переводить деньги на текущие счета.

О том, что комиссии уже введены или будут введены в скором времени, уже сообщили банки «Тинькофф», Райффайзенбанк, Росбанк, «Уралсиб», «Авангард», Ситибанк, «Санкт-Петербург», РНКБ и Промсвязьбанк. Размер комиссий в каждом банке установлен индивидуально, в зависимости от сумм, размещенных клиентами на счетах, и некоторых других условий. Однако на рынке остаются банки, которые принимают валюту на хранение без дополнительной платы.

Фото: Михаил Терещенко / ТАСС

Читать на РБК Pro: Банки ухудшают условия хранения валюты. Что важно знать клиенту

Что важно знать клиенту

ЦБ РФ сообщил, что изучает введение комиссий по валютным счетам и при необходимости примет надзорные меры.

«Банк России, понимая озабоченность банков рисками работы с валютой, тем не менее считает, что банки не должны ухудшать условия обслуживания уже существующих клиентов. По текущим счетам, открытым гражданами, Банк России изучит, соответствовало ли введение комиссий или их увеличение условиям заключенных договоров, а сами договоры — требованиям закона, и примет надзорные меры, если были допущены нарушения», — отметили в регуляторе.

Также в ЦБ обратили внимание, что после введения санкций против российского финансового сектора операции с валютой и для банков, и для граждан могут нести риски. В регуляторе уверены, что банки будут продолжать уменьшать объем своих валютных операций и могут отказаться от предложения клиентам валютных продуктов.

В кредитном рейтинговом агентстве НКР не ожидают массового введения комиссий за обслуживание текущих валютных счетов в связи с тем, что части банков по-прежнему нужно будет сохранять некоторый объем валютного фондирования.

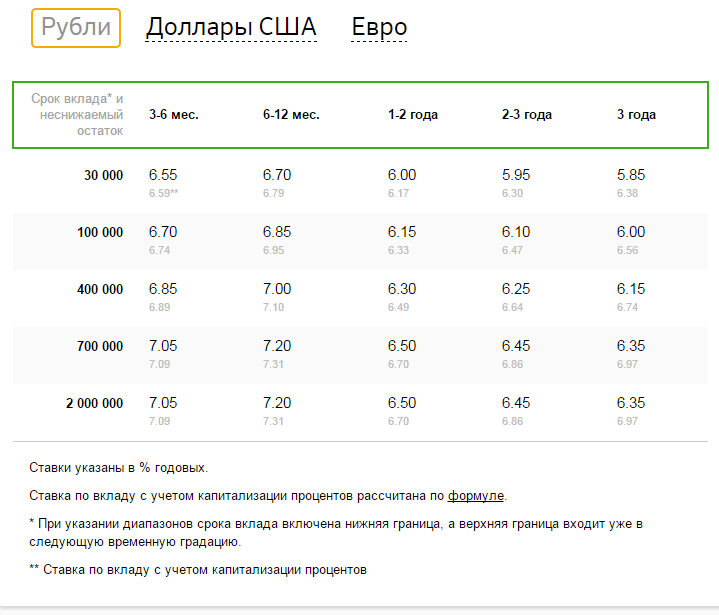

Какие ставки по валютным вкладам предлагают в среднем по рынку

За неделю с 31 мая по 7 июня ставки по вкладам в долларах (USD) в топ-50 банков снизились на 0,02–0,12 п.п.

Средние ставки по вкладам в USD составили:

- на три месяца — 0,71% годовых;

- на шесть месяцев — 0,45%;

- на год — 0,48%.

Депозит , Вклад , Банки и финансы , Доходность

Индекс доходности вкладов в евро (EUR), напротив, вырос на 0,01–0,03 п. п.

Средние ставки по вкладам в EUR составили:

- на три месяца — 0,60% годовых;

- на шесть месяцев — 0,27%;

- на год — 0,31%.

Ставки по вкладам в юанях (CNY) на 3-6 месяцев снизились на 0,04–0,06 п.п., ставки по годовым вкладам за счет изменения ставок в трех из топ-50 банков выросли на 0,07 п.п.

Средние ставки по вкладам в CNY составили:

- на три месяца — 0,93% годовых;

- на шесть месяцев — 1,03%;

- на год — 0,99%.

Топ-10 ставок по долларовым вкладам

«РБК Инвестиции » изучил предложения банков и составил топ-10 предложений с максимально возможными ставками по вкладам по состоянию на 10 июня 2022 года.

ББР Банк

- Вклад «Созвездие валют»

- Эффективная ставка: 2,5% (выплата процентов в конце срока, капитализации нет)

- Сумма: от $1000

- Срок: 6 месяцев

- Пополнение и снятие: нет

НС Банк

- Вклад «Валютный горизонт»

- Эффективная ставка: 1,81% (при условии ежегодной капитализации)

- Сумма: от $1 тыс.

- Срок: 5 лет

- Пополнение и снятие: нет

Мособлбанк

- Вклад «Блиц»

- Эффективная ставка: 1,33% (предусмотрено три периода начисления процентов от 1% до 2%)

- Сумма: от $500

- Пополнение и снятие: да / нет

Фото: Shutterstock

Читать на РБК Pro: Можно ли заработать на рынке безналичной валюты частным инвесторам

СМП Банк

- Вклад «Блиц»

- Эффективная ставка: 1,33% (предусмотрено 3 периода начисления процентов от 1% до 2%, указана средняя годовая процентная ставка за полный срок размещения средств)

- Сумма: от $500

- Срок: 375 дней

- Пополнение и снятие: да / нет

Альфа-Банк

- Вклад «Альфа-Вклад (без пополнения и снятия)»

- Эффективная ставка: 1,01% (при условии ежемесячной капитализации)

- Сумма: от $/€500

- Срок: 2–3 года

- Пополнение и снятие: нет

УБРиР

- Вклад «Правильный выбор Онлайн»

- Эффективная ставка: 1% (ежемесячная капитализация)

- Сумма: от $50

- Срок: 91 день

- Пополнение и снятие: да / частичное

Кредит Европа Банк (Россия)

- Вклад «Срочный»

- Эффективная ставка: 1% (ежемесячная капитализация)

- Сумма: от $100

- Срок: 181 день

- Пополнение и снятие: нет

Банк «Интеза»

- Вклад «Классика»

- Эффективная ставка: 1%

- Сумма: от $300

- Срок: 271/367дней

- Пополнение и снятие: нет

Московский Кредитный Банк

- Вклад «Все включено (Максимальный доход) доллары / евро»

- Эффективная ставка: 0,6% (выплата процентов в конце срока, капитализации нет)

- Сумма: от $/€100

- Срок: 1 год

- Пополнение и снятие: нет

Газпромбанк

- Вклад «Копить»

- Эффективная ставка: 0,5%

- Сумма: от $500

- Срок: 367 дней

- Пополнение и снятие: нет

В редакционной подборке:

- отсутствуют накопительные счета в связи с тем, что процентные ставки по ним в большинстве случаев банки могут изменять фактически ежедневно, то есть не являются жестко фиксированными;

- из двух и более одинаковых предложений банков предпочтение отдавалось более низким пороговым суммам вклада и/или более короткому сроку;

- минимальная сумма вкладов не превышает валютный эквивалент ₽1,4 млн, гарантированный государством для страховых случав.

Вклады в иностранной валюте пересчитываются по курсу ЦБ на дату наступления страхового случая;

Вклады в иностранной валюте пересчитываются по курсу ЦБ на дату наступления страхового случая; - вклады, которые можно пополнить безналичным способом. Для желающих разместить в банках наличную валюту, финансовые учреждения предлагают ставки до 4%.

Указанные в обзоре условия по вкладам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения о размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату открытия вклада.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Определение, обзор и способы расчета

Что такое маржинальный вклад?

Вкладная маржа может быть указана на валовой или на единицу основе. Он представляет собой дополнительные деньги, полученные за каждый проданный продукт/единицу после вычета переменной части затрат фирмы.

Он представляет собой дополнительные деньги, полученные за каждый проданный продукт/единицу после вычета переменной части затрат фирмы.

Маржинальная прибыль рассчитывается как продажная цена за единицу продукции за вычетом переменных затрат на единицу. Эта мера, также известная как вклад в долларах на единицу продукции, показывает, как конкретный продукт способствует общей прибыли компании.

Он обеспечивает один из способов показать потенциал прибыли от конкретного продукта, предлагаемого компанией, и показывает долю продаж, которая помогает покрыть постоянные затраты компании. Любой оставшийся доход после покрытия постоянных затрат является полученной прибылью.

Ключевые выводы

- Маржинальная прибыль представляет собой часть дохода от продаж продукта, которая не расходуется на переменные затраты и, таким образом, способствует покрытию постоянных затрат компании.

- Концепция маржинальной прибыли является одним из основных ключей в анализе безубыточности.

- Низкая маржинальная прибыль присутствует в трудоемких компаниях с небольшим количеством постоянных затрат, в то время как капиталоемкие промышленные компании имеют более высокие фиксированные затраты и, следовательно, более высокую маржинальную прибыль.

Маржа вклада

Формула и расчет маржи вклада

Маржинальная прибыль рассчитывается как разница между продажной ценой продукта и переменными затратами, связанными с его производством и процессом продажи. Это выражается следующей формулой:

С знак равно р − В \begin{выровнено}&\textbf{C}=\textbf{R}-\textbf{V}\end{выровнено} C=R−V

Где C — маржинальная прибыль, R — общий доход, а V — переменные затраты.

Также может быть полезно выразить маржинальную прибыль в виде доли от общего дохода. В этом случае коэффициент маржи вклада (CR) выражается как маржа вклада, разделенная на общую выручку за тот же период времени:

CR знак равно (Р − В) р \begin{выровнено}&\textbf{CR}=\frac{\textbf{(R}-\textbf{V)}}{\textbf{R}}\end{выровнено} CR=R(R−V)

О чем может рассказать маржа вклада

Маржинальная прибыль является основой для анализа безубыточности, используемого при планировании общих затрат и продажных цен на продукты. Маржинальная прибыль помогает отделить компоненты фиксированных затрат и прибыли от продаж продукта и может использоваться для определения диапазона продажной цены продукта, уровней прибыли, которые можно ожидать от продаж, и структурирования комиссионных с продаж, выплачиваемых отделу продаж. членов, дистрибьюторов или комиссионеров.

Маржинальная прибыль помогает отделить компоненты фиксированных затрат и прибыли от продаж продукта и может использоваться для определения диапазона продажной цены продукта, уровней прибыли, которые можно ожидать от продаж, и структурирования комиссионных с продаж, выплачиваемых отделу продаж. членов, дистрибьюторов или комиссионеров.

Сравнение фиксированных и переменных затрат

Единовременные затраты на такие предметы, как оборудование, являются типичным примером фиксированных затрат, которые остаются неизменными независимо от количества проданных единиц, хотя они становятся меньшим процентом от стоимости каждой единицы по мере увеличения количества проданных единиц.

Другие примеры включают услуги и коммунальные услуги, которые могут предоставляться по фиксированной цене и не влиять на количество произведенных или проданных единиц. Например, если правительство предлагает неограниченное количество электроэнергии по фиксированной ежемесячной стоимости в 100 долларов, то производство 10 единиц или 10 000 единиц будет иметь такую же фиксированную стоимость электроэнергии.

В таких сценариях электроэнергия не будет учитываться в формуле маржинальной прибыли, поскольку она представляет собой фиксированную стоимость. Однако, если стоимость электроэнергии увеличивается пропорционально потреблению, она будет считаться переменной стоимостью.

Постоянные затраты часто считаются необратимыми затратами, которые после их израсходования не могут быть возмещены. Эти компоненты затрат не следует учитывать при принятии решений об анализе затрат или показателях рентабельности.

Маржа вклада и маржа валовой прибыли

Маржинальная прибыль отличается от маржи валовой прибыли, разницы между выручкой от продаж и себестоимостью проданных товаров. В то время как маржа вклада учитывает только переменные затраты, маржа валовой прибыли включает все затраты, которые компания несет для осуществления продаж.

Маржа вклада показывает, какой дополнительный доход генерируется за счет производства каждой дополнительной единицы продукта после того, как компания достигла точки безубыточности. Другими словами, он измеряет, сколько денег каждая дополнительная продажа «вносит» в общую прибыль компании.

Другими словами, он измеряет, сколько денег каждая дополнительная продажа «вносит» в общую прибыль компании.

Пример маржи вклада

Скажем, машина для производства чернильных ручек стоит 10 000 долларов. Для производства одной чернильной ручки требуется сырье на сумму 0,2 доллара, такое как пластик, чернила и перо, еще 0,1 доллара уходит на оплату электроэнергии для запуска машины для производства одной чернильной ручки, а 0,3 доллара — это оплата труда для производства одной чернильной ручки.

Эти три компонента составляют переменные затраты на единицу продукции. Общие переменные затраты на производство чернильной ручки составляют (0,2 доллара + 0,1 доллара + 0,3 доллара) = 0,6 доллара за единицу. Если всего будет произведено 100 чернильных ручек, общие переменные затраты составят (0,6 долл. США * 100 единиц) = 60 долл. США, в то время как производство 10 000 чернильных ручек приведет к общим переменным затратам (0,6 долл. США * 10 000 единиц) = 6000 долл. США. Такие общие переменные затраты увеличиваются прямо пропорционально количеству единиц производимого продукта.

США. Такие общие переменные затраты увеличиваются прямо пропорционально количеству единиц производимого продукта.

Однако производство чернильных ручек будет невозможно без производственной машины, стоимость которой составляет 10 000 долларов США. Эта стоимость машины представляет собой фиксированную стоимость (а не переменную стоимость), поскольку ее расходы не увеличиваются в зависимости от произведенных единиц. Такие постоянные затраты не учитываются при расчете маржинальной прибыли.

Если в общей сложности 10 000 чернильных ручек будет произведено с использованием машины при переменных затратах в размере 6 000 долларов США и при фиксированных затратах в размере 10 000 долларов США, общие производственные затраты составят 16 000 долларов США. Тогда стоимость единицы будет рассчитана как 16 000 долл. США/10 000 = 1,6 долл. США за единицу. Если каждая чернильная ручка продается по цене 2 доллара за единицу, прибыль на единицу составит

( СП − ТС ) знак равно ( $ 2. 0 − $ 1,6 ) знак равно $ 0,4 за единицу куда: СП знак равно Цена для продажи ТС знак равно Суммарные затраты \begin{выровнено}&(\text{SP}-\text{TC})=(\$2.0-\$1.6)=\$0.4\text{ на единицу}\\&\textbf{где:}\\&\text {SP}=\text{Цена продажи}\\&\text{TC}=\text{Общая стоимость}\end{выровнено}

(SP−TC)=(2,0$−1,6$)=0,4$ за единицу, где: SP=Цена продажиTC=Общие затраты

0 − $ 1,6 ) знак равно $ 0,4 за единицу куда: СП знак равно Цена для продажи ТС знак равно Суммарные затраты \begin{выровнено}&(\text{SP}-\text{TC})=(\$2.0-\$1.6)=\$0.4\text{ на единицу}\\&\textbf{где:}\\&\text {SP}=\text{Цена продажи}\\&\text{TC}=\text{Общая стоимость}\end{выровнено}

(SP−TC)=(2,0$−1,6$)=0,4$ за единицу, где: SP=Цена продажиTC=Общие затраты

Однако маржинальная прибыль не учитывает компоненты постоянных затрат, а учитывает только компоненты переменных затрат. Дополнительная прибыль, полученная за каждую проданную единицу, представленная маржинальной прибылью, будет:

( СП − ТВЦ ) знак равно ( $ 2.0 − $ 0,6 ) знак равно $ 1,4 за единицу куда: СП знак равно Цена для продажи ТВЦ знак равно Общие переменные затраты \begin{align}&(\text{SP}-\text{TVC})=(\$2.0-\$0.6)=\$1.4\text{ за единицу}\\&\textbf{где:}\\&\text {SP}=\text{Цена продажи}\\&\text{TVC}=\text{Общие переменные затраты}\end{выровнено} (SP – TVC) = (2,0 – 0,6 доллара США) = 1,4 доллара США за единицу, где: SP = цена продажи TVC = общие переменные затраты

Ключевой характеристикой маржинальной прибыли является то, что она остается фиксированной на единицу продукции независимо от количества произведенных или проданных единиц. С другой стороны, чистая прибыль на единицу продукции может увеличиваться/уменьшаться нелинейно в зависимости от количества проданных единиц, поскольку она включает постоянные затраты.

С другой стороны, чистая прибыль на единицу продукции может увеличиваться/уменьшаться нелинейно в зависимости от количества проданных единиц, поскольку она включает постоянные затраты.

Использование маржи участия

Маржа вклада может помочь руководству компании выбрать из нескольких возможных продуктов, конкурирующих за использование одного и того же набора производственных ресурсов. Скажем, у компании есть машина для производства ручек, способная производить как чернильные, так и шариковые ручки, и руководство должно сделать выбор в пользу производства только одной из них.

Если маржинальная прибыль чернильной ручки выше, чем у шариковой ручки, первой будет отдано предпочтение в производстве из-за ее более высокого потенциала прибыльности. Такое принятие решений характерно для компаний, которые производят диверсифицированный портфель продуктов, и руководство должно распределять имеющиеся ресурсы наиболее эффективным образом для продуктов с самым высоким потенциалом прибыли.

Маржа вклада для инвесторов

Инвесторы и аналитики могут также попытаться рассчитать показатель маржинальной прибыли для продуктов-блокбастеров компании. Например, компания по производству напитков может иметь 15 различных продуктов, но основная часть ее прибыли может быть получена от одного конкретного напитка.

Наряду с руководством компании, бдительные инвесторы могут внимательно следить за маржинальной прибылью высокоэффективного продукта по сравнению с другими продуктами, чтобы оценить зависимость компании от своего лучшего исполнителя.

Компания, отвлекающая внимание от инвестиций или расширения производства продукта-звезды или появления продукта-конкурента, может указывать на то, что это может повлиять на прибыльность компании и, в конечном итоге, на цену ее акций.

Как улучшить маржу вклада

Основываясь на формуле маржинальной прибыли, у компании есть два способа увеличить свою маржинальную прибыль; Они могут найти способы увеличить доходы или снизить переменные издержки.

Переменные затраты, как правило, представляют собой такие расходы, как материалы, доставка и маркетинг. Компании могут сократить эти расходы, выявив альтернативы, например, используя более дешевые материалы или альтернативных поставщиков услуг доставки.

В качестве альтернативы компания также может попытаться найти способы увеличения доходов. Например, они могут увеличить количество рекламы, чтобы охватить больше клиентов, или просто увеличить стоимость своей продукции. Однако эти стратегии могут в конечном итоге иметь неприятные последствия и привести к еще более низкой маржинальной прибыли.

Когда использовать анализ маржинального вклада

Инвесторы изучают маржу вклада, чтобы определить, эффективно ли компания использует свой доход. Высокая маржа вклада указывает на то, что компания имеет тенденцию приносить больше денег, чем тратит.

Очень низкие или отрицательные значения маржинальной прибыли указывают на экономически нежизнеспособные продукты, производство и продажа которых съедают большую часть доходов.

Низкие значения маржинальной прибыли можно наблюдать в трудоемких отраслях промышленности, таких как производство, поскольку переменные затраты выше, в то время как высокие значения маржинальной прибыли преобладают в капиталоемких секторах.

Концепция маржинальной прибыли применима на различных уровнях производства, бизнес-сегментов и продуктов. Цифра может быть рассчитана для всей корпорации, для конкретной дочерней компании, для конкретного бизнес-подразделения или подразделения, для конкретного центра или объекта, для канала распределения или продаж, для линейки продуктов или для отдельных продуктов.

Как рассчитать маржинальный вклад?

Маржа вклада рассчитывается как Доход — Переменные затраты. Коэффициент маржинальной прибыли рассчитывается как (выручка — переменные затраты) / выручка.

Что такое хорошая маржа вклада?

Наилучшая маржинальная прибыль составляет 100%, поэтому чем ближе маржинальная прибыль к 100%, тем лучше. Чем выше число, тем лучше компания покрывает свои накладные расходы за счет наличных денег.

В чем разница между маржей вклада и маржой прибыли?

Маржа прибыли — это сумма дохода, которая остается после вычета прямых производственных затрат. Маржа вклада — это мера прибыльности каждого отдельного продукта, который продает бизнес.

Итог

Маржинальная прибыль представляет собой доход, который компания получает, продавая каждую дополнительную единицу продукта или товара. Это одна из нескольких метрик, которые компании и инвесторы используют для принятия решений о своем бизнесе на основе данных. Как и в случае с другими показателями, важно рассматривать маржу вклада в связи с другими показателями, а не изолированно.

Как рассчитать маржу вклада

Когда вы смотрите на финансовое состояние вашего бизнеса, возникает соблазн сосредоточить все свое внимание на «результатах». Другими словами, вы получаете прибыль или нет? Если ответ «да», многие владельцы бизнеса могут остановиться на этом, похлопать себя по плечу и пообещать продолжать делать то же самое. Но всегда есть место для совершенствования. И то, что вы делаете сейчас, может перестать работать по мере роста бизнеса. Одним из показателей, за которым следует следить, особенно для предприятий, производящих физические продукты, является маржа вклада.

Но всегда есть место для совершенствования. И то, что вы делаете сейчас, может перестать работать по мере роста бизнеса. Одним из показателей, за которым следует следить, особенно для предприятий, производящих физические продукты, является маржа вклада.

Маржинальная прибыль предприятия показывает, сколько денег остается после исключения переменных затрат для покрытия постоянных затрат. Это показатель, который редко публикуется публично, но скорее используется менеджерами и руководством для принятия решений.

Главной целью маржи вклада является помощь этим ключевым игрокам в совершенствовании производственного процесса путем анализа их переменных затрат и (надеюсь) поиска способов их снижения.

Формула маржи вклада

Формула маржи вклада проста и требует небольшого вычитания. Вот как это выглядит:

Чистый объем продаж – Переменные затраты = Доходная маржа

Двумя основными переменными здесь являются чистые продажи и переменные затраты, которые можно найти в отчете о прибылях и убытках.

Чистый объем продаж

Чистый объем продаж часто называют просто выручкой. Это все деньги, которые принес ваш бизнес, исключая только надбавки и возвраты. Обычно это первое, что вы видите в отчете о прибылях и убытках, прежде чем все расходы будут вычтены, чтобы добраться до «результата».

Переменные затраты

Переменные затраты также учитываются в отчете о прибылях и убытках, но их не так просто найти, как чистые продажи. Вместо этого они обычно указываются как отдельные позиции в себестоимости проданных товаров рядом с фиксированными затратами.

Таким образом, определение ваших переменных затрат может включать сложение всех соответствующих статей из вашего отчета о прибылях и убытках, а затем вычитание этой суммы из ваших чистых продаж.

Переменные расходы, вообще говоря, это те расходы, которые колеблются от месяца к месяцу, обычно в прямой зависимости от ваших продаж. Например, если вы управляете салоном по уходу за собаками и у вас выдающийся месяц с большим количеством щенков, чем обычно, вам нужно будет купить больше шампуня, чтобы не отставать от спроса. В этом сценарии шампунь является переменной стоимостью.

В этом сценарии шампунь является переменной стоимостью.

Общие примеры переменных затрат включают:

- Сырье

- Затраты на рабочую силу

- Стоимость доставки

Разница между постоянными и переменными затратами что такое постоянные затраты? Постоянные затраты, как следует из названия, относительно статичны. Независимо от того, был ли у вас отличный месяц или ужасный, вам все равно придется оплачивать все подписки на программное обеспечение, арендную плату и телефонные счета.

Разделение постоянных и переменных затрат может во многом зависеть от вашего бизнеса. Консалтинговый бизнес с традиционным офисным помещением может считать счет за воду, например, фиксированной стоимостью. Но бизнес по уходу за собаками, который использует воду для предоставления своих услуг, почти наверняка будет рассматривать счет за воду как переменную стоимость. Чем больше они моют собак, тем выше этот счет.

Вот почему выделение переменных затрат из постоянных затрат является относительно ручным процессом, который естественным образом не выделяется в отчете о прибылях и убытках.

Пример маржинального вклада

Давайте углубимся в наш пример ухода за собакой, чтобы увидеть маржинальный вклад в действии. Предположим, что Pup n Suds Grooming принесла в прошлом месяце доход в размере 40 000 долларов. Когда они смотрят на свой отчет о доходах, они видят следующие переменные затраты:

- Материалы (например, шампунь): 1500 долларов США

- Заработная плата: 18000 долларов США

- Водоснабжение: 1200 долларов США

- Лакомства для собак: 200 долларов США Суммируя эти переменные затраты up, Pup n Suds потратили $20,900 на переменные расходы. Если мы вычтем это из 40 000 долларов, которые они получили от продаж, мы узнаем, что у них осталось 19 100 долларов для покрытия постоянных затрат (и, надеюсь, они еще останутся после этого).

$40 000 – $20 900 = $19 100

Высокая и низкая маржа вклада

Вообще говоря, вы хотите, чтобы ваша маржа вклада была как можно выше. Высокая маржинальная прибыль означает, что вы получаете больше от своих продуктов, чем затраты на их производство, и у вас есть хорошие возможности для покрытия ваших постоянных затрат. Низкая маржинальная прибыль просто означает, что ваша маржа невелика и что вам нужно будет продать большой объем, чтобы получить достойную прибыль и оплатить фиксированные расходы.

Низкая маржинальная прибыль просто означает, что ваша маржа невелика и что вам нужно будет продать большой объем, чтобы получить достойную прибыль и оплатить фиксированные расходы.

Маржа вашего вклада также может быть оценена на уровне конкретного продукта. Таким образом, если вы производите широкий спектр продуктов, расчет маржинальной прибыли для каждого продукта поможет вам понять, какие из них наиболее эффективны, а от каких следует отказаться.

Конечно, маржинальная прибыль продукта — это просто один из факторов, который следует учитывать при оценке линейки продуктов. Попытка сократить расходы может быть не лучшим путем для предметов роскоши с низкой маржинальной прибылью, но повышение цен может быть лучшей альтернативой. Компании также должны учитывать ожидания своих клиентов, бренд и внутренние стандарты.

Другие соответствующие формулы

Основной недостаток формулы маржинальной прибыли заключается в том, что она оставляет владельцев бизнеса с суммой в долларах. Таким образом, решение о том, как выглядит сильная маржа, является субъективным. К счастью, есть несколько других способов взглянуть на маржу вклада, которые могут помочь владельцам бизнеса более объективно взглянуть на свою общую маржу вклада и маржу по конкретному продукту.

Таким образом, решение о том, как выглядит сильная маржа, является субъективным. К счастью, есть несколько других способов взглянуть на маржу вклада, которые могут помочь владельцам бизнеса более объективно взглянуть на свою общую маржу вклада и маржу по конкретному продукту.

Маржа вклада на единицу

Одним из лучших способов отслеживания производительности конкретных продуктов является расчет маржи вклада на единицу. Этот показатель, по сути, показывает вам, сколько денег вы заработаете на каждой продаже после вычета затрат на производство этого предмета (связанных с ним переменных затрат).

Вот формула:

(Доход от продукта – Переменные затраты на продукт) / Количество проданных единиц = Доходная маржа на единицу линейка продуктов, а также конкретные переменные затраты на этот продукт. Это может быть немного сложнее разобрать, чем просто посмотреть на отчет о прибылях и убытках.

Коэффициент маржинальной прибыли

Чтобы построить показатель маржинальной маржи на единицу, владельцы бизнеса также могут найти свой коэффициент маржинальной прибыли.

Вклады в иностранной валюте пересчитываются по курсу ЦБ на дату наступления страхового случая;

Вклады в иностранной валюте пересчитываются по курсу ЦБ на дату наступления страхового случая;