ЦБ вновь снизит ставку. Когда выгоднее открыть вклад и взять кредит в 2022 году

В пятницу Центробанк примет решение об уровне ключевой ставки. По прогнозам экономистов и финансистов, ее опустят с нынешних 8% годовых до 7,5%. Эксперты, опрошенные «Газетой.Ru», не исключили снижения ставки до 6,5-7% к концу года. С учетом этого вкладчикам стоит поторопиться, а желающим взять кредит – наоборот, стоит подождать. Впрочем, если покупку нужно совершить в ближайшие месяцы, затягивать с оформлением займа не стоит — к декабрю товары могут подорожать.

На заседании совета директоров 16 сентября Центробанк уменьшит ключевую ставку до 7,5% годовых. Такой прогноз «Газете.Ru» дали в «Россельхозбанке», «Зените», Уральском банке реконструкции и развития (УБРиР) и рейтинговом агентстве «Эксперт РА».

«Наиболее вероятное решение – снижение ключевой ставки на 0,5 процентных пункта до 7,5% годовых. Инфляционные ожидания населения все меньше, цены замедлили рост. С июня мы наблюдаем дефляцию. Оборот розничной торговли падает, ставки денежного рынка тоже. Курс рубля относительно устойчив», — объяснил руководитель центра макроэкономического и регионального анализа и прогнозирования «Россельхозбанка» Дмитрий Тарасов.

С июня мы наблюдаем дефляцию. Оборот розничной торговли падает, ставки денежного рынка тоже. Курс рубля относительно устойчив», — объяснил руководитель центра макроэкономического и регионального анализа и прогнозирования «Россельхозбанка» Дмитрий Тарасов.

Снижения ставки на 0,5 п.п. ожидают девять из 12 опрошенных Bloomberg экономистов. Еще по одному участнику опроса агентства полагают, что Банк России может оставить ставку на уровне 8%, снизить ее до 7,25% или 7,75%.

Какая ставка будет в конце года

Главный экономист «Эксперт РА» Антон Табах считает, что в конце года ключевая ставка достигнет 7–7,25% годовых.

«В октябре — декабре ЦБ, вероятно, вернется к шагам понижения по 0,25 процентных пункта. Затем возможна пауза», — предположил эксперт.

По его мнению, при принятии решения по ставке ЦБ будет исходить из желания поддержать структурную трансформацию экономики без сильного увеличения инфляции в процессе.

Аналитик банка «Хоум Кредит» Станислав Дужинский не исключил, что ключевая ставка к концу года будет снижена до уровня 6,5–7% годовых.

«К концу года рост цен может замедлиться до 12–13% в годовом выражении. В то же время за счет непростых внешних условий экономическая ситуация остается сложной. Падение ВВП в этом году, скорее всего, составит около 5%. В этих условиях возможно более сильное снижение ставки», — объяснил прогноз эксперт.

С ним согласился управляющий директор «Иволга капитал» Дмитрий Александров.

Когда открывать вклад

Эксперты, опрошенные «Газетой.Ru», посоветовали не медлить с открытием вклада. По их прогнозам, ставки по депозитам могут упасть в среднем на 0,25 процентных пункта после решения ЦБ.

«Если не произойдет никаких экономических шоков, к концу года ставки по депозитам еще снизятся. Значит, сейчас – самое выгодное время для открытия вклада. Тем более сейчас многие банки проводят сезонные акции. Ставки по акциям доходят до 8% годовых», — подчеркнули в пресс-службе «Новикомбанка».

Эту точку зрения поддержали в «Почта Банке».

«В сентябре для вкладчиков сложилась отличная возможность разместить деньги.

Именно на сентябрь приходятся большие объемы планового завершения вкладов, открытых в марте 2022 года на полгода. В тот период большинство вкладов привлекалось на шесть месяцев», — уточнил руководитель службы пассивов и комиссионных продуктов «Почта Банка» Геннадий Чаусов.

По его словам, многие банки сейчас активно продвигают промовклады с повышенными ставками от 7 до 9,15% годовых.

«Мы советуем вкладчикам воспользоваться моментом и переложить накопления по выгодным ставкам. После сентября таких предложений уже не будет», — предупредил Чаусов.

По прогнозам банка «Русский стандарт», депозитные ставки останутся привлекательными еще несколько дней.

«В дальнейшем ожидается их снижение на рынке. Пожалуй, в этом году не стоит ждать специальных депозитных предложений к Новому году. Если у вас есть свободные деньги, лучше вложить их сейчас», — считают в кредитной организации.

Эксперт «БКС Мир инвестиций» Валерий Емельянов не исключил, что к Новому году могут появиться праздничные спецпредложения на 1–1,5 п. п. выше, чем по основным вкладам.

п. выше, чем по основным вкладам.

«Но к тому моменту и базовая ставка по депозитам может быть на 2 п.п. ниже, чем сейчас. То есть в лучшем случае в отдельных продуктах ставки будут такие же, как сейчас», — добавил он.

Зампред «Абсолют банка» Антон Павлов обратил внимание, что максимально выгодные условия сейчас действуют по вкладам на срок около года.

В «Русском стандарте» посоветовали открывать вклад в валюте, в которой номинированы зарплата и траты.

«Такой подход делает комфортным и более предсказуемым планирование бюджета», — объяснили в банке.

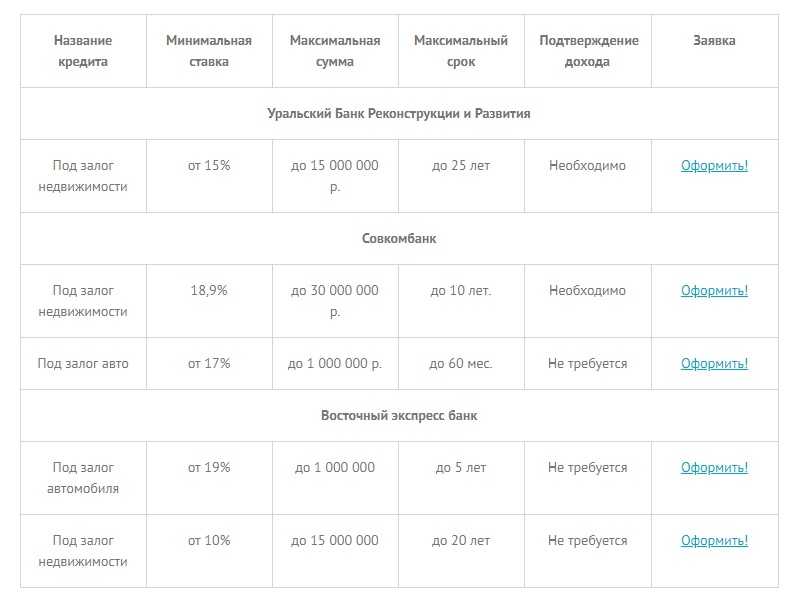

Когда брать кредит

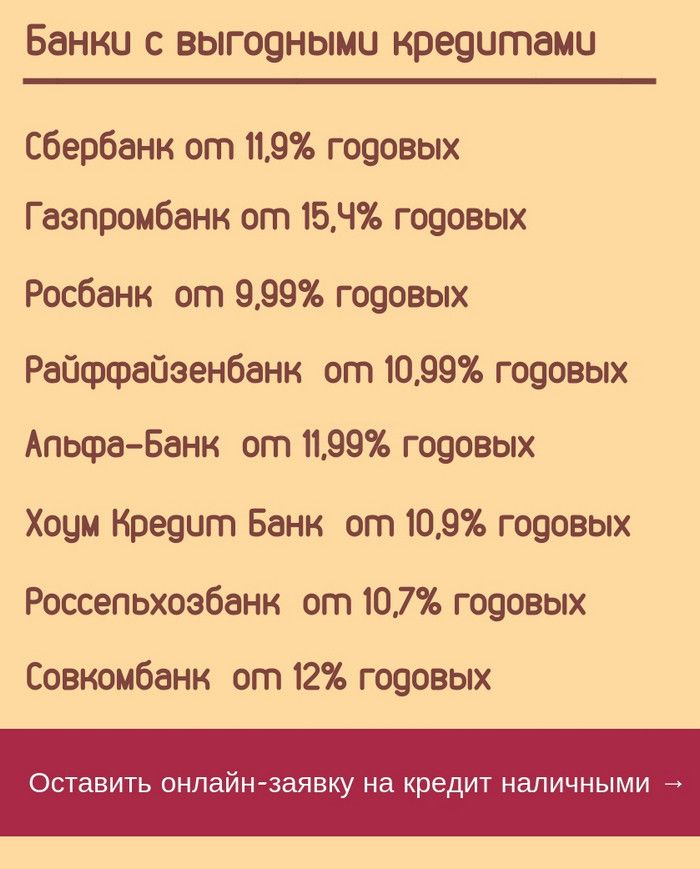

Ставки по кредитам тоже будут снижаться, ожидают эксперты. Впрочем, этот процесс будет более медленным, чем в случае вкладов. По прогнозам Павлова, кредитные ставки могут упасть на 0,5-1 процентный пункт. И если со вкладами стоит поторопиться, то с кредитами нет, добавил Емельянов.

«С кредитами — наоборот. Лучше дождаться максимального падения ключевой ставки.

Особенно если вас интересует крупная сумма на долгий срок. По автокредитам ставки могут снизиться с нынешних 16 до 12% годовых. По кредитным картам с нынешних 26–32% до 20–24%. По ипотеке средневзвешенная ставка и так ниже ключевой (6,7%). С учетом льготных программ она вряд ли будет сильно падать дальше. Исключение — вторичный рынок, где все еще займы обходятся дорого (9,2%). Там возможно снижение до 7,5–8% к концу года и до 7% в следующем», — заявил эксперт.

По автокредитам ставки могут снизиться с нынешних 16 до 12% годовых. По кредитным картам с нынешних 26–32% до 20–24%. По ипотеке средневзвешенная ставка и так ниже ключевой (6,7%). С учетом льготных программ она вряд ли будет сильно падать дальше. Исключение — вторичный рынок, где все еще займы обходятся дорого (9,2%). Там возможно снижение до 7,5–8% к концу года и до 7% в следующем», — заявил эксперт.

Павлов не советует ждать наиболее низких ставок по кредитам, если покупку нужно совершить прямо сейчас.

«Нужно понимать, что ставки снижаются, а цены на некоторые товары растут.

Поэтому , возможно, самая низкая ставка будет в декабре. Однако цены к этому моменту могут вырасти. И сэкономив на процентах, клиент потом переплатит за сам товар», — объяснил эксперт.

Эту точку зрения поддержал Александров.

«Из-за нестабильной ситуацией с поставками, возможно, целесообразнее несколько переплатить за кредит, но гарантированно купить товар. А не ждать удачных ставок, но упустить саму цель кредита», — резюмировал Александров.

Страница не найдена – портал Вашифинансы.рф

Москва

Ваш город:

Москва

ПартнерамДля СМИ

Рус Eng

Неделя

финансовой грамотности

2021

Проверь уровень

личными финансами Узнай

как защитить свои

права Финансовые

калькуляторы Как

говорить с детьми

о деньгах

С 1 октября 2021 года актуальные материалы по финансовой грамотности читайте на сайте

МОИФИНАНСЫ.РФ

В этом разделе вы можете ознакомиться с материалами, созданными в рамках совместного проекта Минфина России и Всемирного банка в период с 2010 по 2020 год.

Страница, которую вы запросили, отсутствует на нашем сайте.

Возможно, вы ошиблись при наборе адреса или перешли по неверной ссылке.

- проверьте правильность написания;

- воспользуйтесь главной страницей;

- воспользуйтесь поиском выше;

- воспользуйтесь картой сайта.

- Контакты

- Карта сайта

- Условия использования материалов

- Вводный курс

- Домашняя бухгалтерия

- Долги и кредиты

- Финансы и жилье

- Работа и зарплата

- Семья и деньги

- Права и обязанности

- Непредвиденные обстоятельства

- Обеспеченная старость

- Сохранить и приумножить

- Словарь финансовых терминов

- Вопрос? Ответ!

- Мнение эксперта

- Лайфхаки

- Калькулятор потребительского кредита

- Ипотечный калькулятор

- Калькулятор вклада с капитализацией процентов

- Калькулятор кредита на неотложные нужды

- Финансовая арифметика для школьников

- Финансовая грамотность для студентов

- Финансовая грамотность для взрослых

- Насколько вы финансово грамотны?

- Литературная классика

- Тесты сайта «ХочуМогуЗнаю»

- Родителям

- Педагогам

- Исследователям

- Детям и молодежи

- Взрослым

- Пенсионерам

- Для участников проекта

- Методические центры

— Федеральный методический центр по финансовой грамотности системы общего и среднего профессионального образования

— Федеральный сетевой методический центр повышения квалификации преподавателей вузов и развития программ повышения финансовой грамотности студентов

— Федеральный консультационно-методический центр по повышению финансовой грамотности взрослого населения

- Материалы

— Родителям

— Педагогам

— Исследователям

— Детям и молодежи

— Финансовым институтам

— Взрослым

— Пенсионерам

- Педагогам

- Календарь мероприятий

- Журнал «Дружи

с финансами» - Стратегия

- Новые

УМК— Описание

— Итоговый релиз

— Публикации в СМИ

— ТВ сюжеты

— Медиагалерея

— Методические материалы для учащихся 4 классов

— Методические материалы для учащихся 5–7 классов

— Методические материалы для учащихся 8–9 классов

— Методические материалы для учащихся 10–11 классов

— Учебно-методические материалы для учащихся 10–11 классов социально-экономического профиля

— Учебно-методические материалы для студентов среднего профессионального образования

— Учебно-методические материалы для воспитанников организаций для детей-сирот и детей, оставшихся без попечения родителей

- Материалы для

региональных

и городских

порталов— Студентам и молодым специалистам

— Подборка материалов для взрослых

— Для пенсионеров и граждан предпенсионного возраста

— Информация о COVID-19

- Библиотека

- Сельский

финансовый

фестиваль - Рейтинг

Регионов России

- Пресс-центр

5 лучших ипотечных кредиторов на ноябрь 2022 года

Процесс покупки дома, как известно, напряженный и часто запутанный, особенно если вы берете ипотечный кредит для финансирования большей части своей покупки. Когда дело доходит до процесса подачи заявки на ипотеку, нужно многому научиться, поэтому Select составил список из пяти лучших ипотечных кредиторов, чтобы помочь вам упростить процесс и найти кредитора, который наилучшим образом соответствует вашим потребностям.

Когда дело доходит до процесса подачи заявки на ипотеку, нужно многому научиться, поэтому Select составил список из пяти лучших ипотечных кредиторов, чтобы помочь вам упростить процесс и найти кредитора, который наилучшим образом соответствует вашим потребностям.

Мы оценили кредиторов на основе типов предлагаемых кредитов, поддержки клиентов и минимальной суммы первоначального взноса, среди прочего (см. нашу методологию ниже.)

Однако при подаче заявки на ипотеку важно помнить о нескольких вещах. Во-первых, процентные ставки по ипотечным кредитам могут колебаться довольно часто, однако ставка, которую вы, вероятно, получите, будет сильно зависеть от вашего местоположения, кредитного рейтинга и кредитного отчета. В то время как вы можете взглянуть на веб-сайт каждого кредитора, чтобы получить представление о том, какие процентные ставки они взимают, лучший способ получить четкое представление о том, что вам будет предъявлено обвинение, — это предоставить необходимую информацию для проверки вашей ставки.

Процесс одобрения и принятия ипотечного кредита сопровождается множеством сборов, которые в совокупности называются «комиссией кредитора». Это может включать плату за создание, плату за обработку, плату за подачу заявки и плату за андеррайтинг. В дополнение к комиссиям кредитора вы также можете оплатить сбор за подготовку документов, сбор за оценку, сбор за поиск титула, страховку титула и многое другое. По данным ValuePenguin, комиссия кредитора может составить вам в среднем дополнительные 1387 долларов.

Некоторые кредиторы могут отказаться от определенных сборов или предоставить скидки на сборы. Всегда полезно спросить, от каких сборов можно отказаться, но когда вы решите перейти к конкретному кредиту от кредитора, подготовьтесь к учету этих дополнительных сборов.

Наконец, очень важно сделать свою домашнюю работу, чтобы вы могли быть уверены, что выбираете кредитора, который может удовлетворить ваши потребности, независимо от того, покупаете ли вы жилье впервые или покупаете инвестиционную недвижимость. Мы включили раздел часто задаваемых вопросов ниже, чтобы помочь вам ознакомиться с некоторыми аспектами процесса, но если у вас есть другие, более конкретные вопросы, обратитесь к представителю или консультанту желаемого кредитора.

Мы включили раздел часто задаваемых вопросов ниже, чтобы помочь вам ознакомиться с некоторыми аспектами процесса, но если у вас есть другие, более конкретные вопросы, обратитесь к представителю или консультанту желаемого кредитора.

Выбор пяти крупнейших ипотечных кредиторов

- Лучший для более низких кредитных баллов: Rocket Mortgage

- Лучший для гибких вариантов первоначального взноса: Chase Bank

- Лучший без комиссий: Ally Bank

- Лучший для гибких вариантов кредита:

1 PNC Bank Лучший для гибких вариантов кредита: PNC

PNC для экономии денег: SoFi

Часто задаваемые вопросы об ипотеке

- Что такое предварительное одобрение и как оно работает?

- Как работает ипотека?

- Что такое обычный кредит?

- Что такое кредит FHA?

- Что такое кредит USDA?

- Что такое кредит VA?

- Что такое крупный кредит?

- Как определяется моя ипотечная ставка?

- В чем разница между 15-летним и 30-летним сроком?

Лучшее предложение для более низких кредитных рейтингов

Rocket Mortgage

Узнать больше

Подать заявку онлайн для получения индивидуальных ставок

Обычные кредиты, кредиты FHA, кредиты VA и Jumbo кредиты

8–29 лет, включая 15-летний и 30-летний сроки кредитный рейтинг, если соблюдаются другие критерии приемлемости

3,5%, если продвигаться вперед с кредитом FHA

См. нашу методологию, применяются условия.

нашу методологию, применяются условия.

Подробнее

Для кого это? Rocket Mortgage — один из крупнейших ипотечных кредиторов США, имя которого стало нарицательным. Большинство ипотечных кредиторов ищут минимальный кредитный рейтинг 620, но Rocket Mortgage принимает заявителей с более низким кредитным рейтингом на уровне 580.

У кредитора даже есть программа под названием «Новый старт», которая направлена на то, чтобы помочь потенциальным заявителям повысить свой кредитный рейтинг перед подачей заявки. Имейте в виду, однако, что если вы подаете заявку на ипотеку с более низким кредитным рейтингом, вы можете подвергаться процентным ставкам на более высоком уровне диапазона APR кредитора.

Этот кредитор предлагает обычные кредиты, кредиты FHA, кредиты VA и крупные кредиты, но не кредиты USDA, что означает, что этот кредитор может быть не самым привлекательным для потенциальных покупателей жилья, которые хотят сделать покупку с 0% первоначальный взнос. Rocket Mortgage не предлагает ссуды на строительство (если вы хотите построить совершенно новый индивидуальный дом) или HELOC, но если вы покупатель жилья, который планирует приобрести дом на одну семью, второй дом или квартиру, которая уже на рынке это не должно быть для вас недостатком.

Rocket Mortgage не предлагает ссуды на строительство (если вы хотите построить совершенно новый индивидуальный дом) или HELOC, но если вы покупатель жилья, который планирует приобрести дом на одну семью, второй дом или квартиру, которая уже на рынке это не должно быть для вас недостатком.

Этот кредитор предлагает гибкие условия погашения кредита, которые варьируются от 8 до 29 лет в дополнение к стандартным 15-летним и 30-летним срокам.

В среднем закрытие дома через Rocket Mortgage занимает около 47 дней. Однако имейте в виду, что, как правило, сроки закрытия во многом будут зависеть от того, насколько быстро вы сможете предоставить всю необходимую информацию и документацию и сможете ли они обработать их без серьезных заминок.

Лучше всего подходит для гибких вариантов первоначального взноса

Chase Bank

Узнать больше

Подать заявку онлайн для получения индивидуальных тарифов; Ипотечные кредиты с фиксированной скоростью и регулируемой скоростью включали

Обычные кредиты, кредиты FHA, VA Loans, Dreamaker℠ кредиты и джамбо кредиты

10-30 лет

620

- 3%.

с кредитом DreaMaker℠

с кредитом DreaMaker℠

См. нашу методологию, применяются условия.

Посмотреть ещё

Для кого это? Chase Bank предлагает несколько вариантов для покупателей жилья, которые хотели бы внести меньший первоначальный взнос за свой дом. Традиционный совет заключался в том, чтобы внести первоначальный взнос в размере около 20% от цены дома, однако Чейз предлагает вариант кредита под названием «Кредит DreaMaker», который позволит покупателям жилья внести первоначальный взнос всего 3% (для сравнения). , кредит FHA требует от заемщиков внесения первоначального взноса в размере 3,5%).

Этот вариант предназначен для тех, кто может позволить себе только меньший первоначальный взнос, но также имеет более строгие требования к доходу по сравнению с другими их кредитами (годовой доход, используемый для квалификации клиента, не должен превышать 80% от среднего дохода по региону ( AMI), по данным команды Chase). Если вы соответствуете требованиям к доходу для кредита DreaMaker, этот вариант может быть очень привлекательным для тех, кто предпочитает внести как можно меньший первоначальный взнос, чтобы у них было больше денег, зарезервированных для других расходов на покупку жилья.

В дополнение к кредиту DreaMaker, Chase также предлагает обычный кредит, кредит FHA, кредит VA и крупный кредит (кредиты USDA и HELOC не предлагаются этим кредитором). Как и у других кредиторов, у Chase есть требование минимального кредитного рейтинга 620 для их ипотечных вариантов.

Chase предлагает ипотечные кредиты на срок от 10 до 30 лет, а также ипотечные кредиты с фиксированной и регулируемой процентной ставкой (ARM). Этот кредитор также предлагает скидки для существующих клиентов, но требования довольно высоки: чтобы получить скидку в размере 500 долларов США на комиссию за оформление ипотечного кредита, вам необходимо иметь от 150 000 до 49 долларов США.9 999 между депозитными счетами Chase и инвестиционными счетами Chase; 500 000 долларов США или более на этих счетах могут дать вам до 1150 долларов США от платы за обработку.

Вдобавок к этому Chase предоставляет ряд ресурсов, чтобы помочь своим клиентам ориентироваться в процессе и чувствовать себя комфортно при управлении своей ипотекой, включая онлайн-поддержку клиентов, ипотечные калькуляторы и образовательные статьи. Клиенты Chase обычно закрываются в течение трех недель.

Клиенты Chase обычно закрываются в течение трех недель.

Лучший вариант без комиссии кредитора

Ally Bank

Узнать больше

Подать заявку онлайн для получения индивидуальных тарифов; Ипотека с фиксированной ставкой и регулируемой скоростью включала

Обычные кредиты, займы HomeReady и Jumbo 9003

15-30 лет

620

3%, если движущийся вперед с гонщиной седой

3%, если перемещение вперед с гонщиной кредтой

3%.

См. нашу методологию, применяются условия.

Подробнее

Для кого это? Кредиторы обычно взимают ряд комиссий за ипотечные заявки, включая комиссию за подачу заявки, комиссию за оформление, комиссию за обработку и комиссию за андеррайтинг — эти комиссии могут в конечном итоге стоить значительную сумму в процессе покупки дома. Ally Bank не взимает какие-либо из этих сборов (однако они могут взимать плату за оценку и регистрацию, а также могут взимать плату за поиск и страхование прав собственности).

Вы можете получить предварительное одобрение кредита всего за три минуты онлайн и подать заявку всего за 15 минут, если у вас есть все необходимые документы под рукой.

Вы можете получить предварительное одобрение кредита всего за три минуты онлайн и подать заявку всего за 15 минут, если у вас есть все необходимые документы под рукой.Ally предлагает ипотечную программу HomeReady, ориентированную на покупателей жилья с низким и средним уровнем дохода (независимо от того, покупают ли они это впервые или повторно). первоначальный взнос. Кандидаты также должны иметь отношение долга к доходу не более 50%, их доход должен быть равен или меньше 80% среднего дохода в этом районе, и по крайней мере один заемщик должен пройти курс обучения домовладельцев.

В дополнение к этому варианту кредита покупатели жилья могут также подать заявку на получение крупного кредита (кредиты FHA, VA и кредиты USDA недоступны через этого кредитора). Клиенты также могут выбирать между ипотекой с фиксированной и регулируемой процентной ставкой, а также сроком кредита на 15, 20 и 30 лет.

Клиентам Ally Bank также требуется в среднем 36 дней, чтобы закрыть свой дом.

Однако одним важным недостатком является то, что ипотечные кредиты Ally доступны не в каждом штате — жители Гавайев, Невады, Нью-Гэмпшира и Нью-Йорка не смогут подать заявку.

Однако одним важным недостатком является то, что ипотечные кредиты Ally доступны не в каждом штате — жители Гавайев, Невады, Нью-Гэмпшира и Нью-Йорка не смогут подать заявку.Лучше всего для гибких вариантов кредита

PNC Bank

Узнать больше

Подать заявку онлайн для получения индивидуальных ставок; включая ипотечные кредиты с фиксированной и плавающей процентной ставкой

Обычные кредиты, кредиты FHA, кредиты VA, кредиты USDA, крупные кредиты, HELOC, муниципальные кредиты и кредиты для медицинских специалистов

10–30 лет

620

0% при переходе на кредит USDA

См. нашу методологию, применяются условия.

Подробнее

Для кого это? Иногда трудно найти кредиторов, которые предлагают ссуды USDA в дополнение к другим стандартным вариантам ипотеки, но PNC Bank включает ссуды USDA в свою линейку. Этот кредитор также предлагает обычные кредиты, кредиты FHA, кредиты VA, гигантские кредиты и кредит PNC Bank Community Loan, который представляет собой специальную программу, которая позволяет покупателям жилья вносить всего 3% (без уплаты частного ипотечного страхования), при этом по-прежнему выбирая между фиксированным.

условия ипотечного кредита с регулируемой процентной ставкой.

условия ипотечного кредита с регулируемой процентной ставкой.Этот кредитор также предлагает специальный вариант кредита для медицинских работников, которые хотят купить только основное место жительства. С помощью этого кредита медицинские работники могут подать заявку на сумму до 1 миллиона долларов, и им не придется платить частную ипотечную страховку (PMI), независимо от суммы их первоначального взноса. Они также могут выбирать между условиями фиксированной и регулируемой ставки.

PNC Bank предлагает процесс оформления ипотечного кредита онлайн и лично, что может быть плюсом для покупателей жилья, которые не живут рядом с отделением PNC Bank, но все же хотят подать заявку на кредит. Вы можете получить онлайн-предварительное одобрение всего за 30 минут, если у вас есть вся документация на руках, и, как и у большинства других кредиторов, PNC Bank требует минимального кредитного рейтинга 620.

Лучший вариант для экономии денег

SoFi

Узнать больше

Подать заявку онлайн для получения индивидуальных тарифов; Ипотека с фиксированной ставкой и регулируемой скоростью включала

Обычные кредиты, Jumbo Loans, HELOCS

10-30 лет

620

3%

3%

Подробнее

Для кого это? SoFi предлагает покупателям жилья ряд скидок, которые помогут им сэкономить как можно больше денег в процессе покупки жилья. Когда вы фиксируете 30-летнюю ставку для обычного кредита, вы можете получить скидку 0,25%. А когда вы покупаете дом через SoFi Real Estate Center, который работает на HomeStory, вы можете получить до 9 долларов.500 наличными. Еще одним привлекательным преимуществом является то, что участники SoFi могут получить скидку в размере 500 долларов на свой ипотечный кредит.

Этот кредитор предлагает онлайн-опыт для тех, кто хочет претендовать на получение обычного кредита, крупного кредита или HELOC (SoFi не предлагает ипотечные кредиты FHA, VA или USDA). Сроки варьируются от 10 до 30 лет и бывают как фиксированными, так и с регулируемой ставкой. Как и большинство других кредиторов, SoFi рассматривает кандидатов с минимальным кредитным рейтингом 620.

Покупатели жилья также могут воспользоваться множеством ресурсов SoFi, таких как калькулятор доступности жилья, ипотечный калькулятор и калькулятор стоимости ремонта дома, который может действительно пригодится, если вы покупаете дом, который нуждается в некоторой работе, и вам нужно заранее выяснить, сколько в бюджете на ремонт.

Однако имейте в виду, что ипотечные кредиты SoFi доступны только в 47 штатах и Вашингтоне, округ Колумбия — жители Гавайев, Нью-Йорка и Нью-Мексико не смогут подать заявку.

Часто задаваемые вопросы об ипотеке

Что такое предварительное одобрение и как оно работает?

Предварительное одобрение — это заявление или письмо от кредитора, в котором подробно описывается, сколько денег вы можете занять для покупки дома и какова может быть ваша процентная ставка. Чтобы получить предварительное одобрение, вам, возможно, придется предоставить банковские выписки, платежные квитанции, налоговые формы и подтверждение занятости, и это лишь некоторые из них. После того, как вы получите предварительное одобрение, вы получите письмо с предварительным одобрением ипотеки, которое вы можете использовать, чтобы начать просмотр домов и начать делать предложения. Лучше всего получить предварительное одобрение в начале вашего путешествия по покупке дома, прежде чем вы начнете смотреть дома.

Как работают ипотечные кредиты?

Ипотека — это вид кредита, который можно использовать для покупки дома. Это также соглашение между вами и кредитором, в котором, по сути, говорится, что вы можете приобрести дом, не платя за него полностью авансом — вы просто вносите часть денег вперед (обычно от 3% до 20% от стоимости дома). ) и платить меньшие фиксированные равные ежемесячные платежи в течение определенного количества лет плюс проценты.

Например, вы, вероятно, не можете заплатить 400 000 долларов за дом авансом, однако, возможно, вы можете позволить себе заплатить 30 000 долларов авансом; ипотека позволит вам сделать этот платеж в размере 30 000 долларов, в то время как кредитор дает вам кредит на 370 000 долларов (оставшаяся сумма), и вы соглашаетесь выплатить эту сумму плюс проценты кредитору в течение 15 или 30 лет.

Имейте в виду, что если вы решите внести менее 20%, вы будете обязаны оплачивать частное ипотечное страхование (PMI) в дополнение к ежемесячным платежам по ипотеке. Тем не менее, вы обычно можете отказаться от PMI после того, как вы сделали достаточно платежей, чтобы создать 20% акций в вашем доме.

Тем не менее, вы обычно можете отказаться от PMI после того, как вы сделали достаточно платежей, чтобы создать 20% акций в вашем доме.

Что такое обычный кредит?

Обычный кредит — это кредит, который финансируется частными кредиторами и продается государственным предприятиям, таким как Fannie Mae и Freddie Mac. Это наиболее распространенный тип кредита, и некоторые кредиторы могут потребовать первоначальный взнос в размере 3% или 5% для этого кредита.

Что такое кредит FHA?

Ссуда Федерального жилищного управления (ссуда FHA) — это ссуда, которая обычно позволяет вам приобрести дом с более низкими требованиями. Например, этот тип кредита может позволить вам получить одобрение с более низким кредитным рейтингом, а заявители могут уйти с более высоким отношением долга к доходу. Как правило, вам нужно только 3,5% первоначальный взнос с кредитом FHA.

Что такое кредит USDA?

Кредит Министерства сельского хозяйства США — это кредит, предоставляемый Министерством сельского хозяйства США и предназначенный для лиц, желающих приобрести дом в сельской местности. Для кредита USDA требуется минимальный первоначальный взнос в размере 0% — другими словами, вы можете использовать этот кредит для покупки сельского дома без внесения первоначального взноса.

Для кредита USDA требуется минимальный первоначальный взнос в размере 0% — другими словами, вы можете использовать этот кредит для покупки сельского дома без внесения первоначального взноса.

Что такое кредит VA?

Ипотечный кредит VA предоставляется через Министерство по делам ветеранов США и предназначен для военнослужащих, ветеранов и их супругов. Они требуют 0% первоначальный взнос и отсутствие ипотечного страхования.

Что такое гигантский кредит?

Большой кредит предназначен для покупателей жилья, которым необходимо занять более 647 200 долларов США для покупки дома. Крупные кредиты не спонсируются Fannie Mae или Freddie Mac, и они обычно имеют более строгие требования к кредитному рейтингу и соотношению долга к доходу.

Как определяется моя ипотечная ставка?

Ипотечные ставки меняются почти ежедневно и могут зависеть от рыночных сил, таких как инфляция и экономика в целом. Хотя Федеральная резервная система не устанавливает ставки по ипотечным кредитам, ставки по ипотечным кредитам, как правило, меняются в ответ на действия, предпринимаемые Федеральной резервной системой в отношении своих процентных ставок.

Рыночные силы могут влиять на общий диапазон ипотечных ставок, но ваша конкретная ипотечная ставка будет зависеть от вашего местоположения, кредитного отчета и кредитного рейтинга. Чем выше ваш кредитный рейтинг, тем выше вероятность того, что вы будете иметь право на более низкую процентную ставку по ипотеке.

В чем разница между 15-летним и 30-летним сроком?

15-летняя ипотека дает домовладельцам 15 лет, чтобы погасить ипотеку фиксированными равными суммами плюс проценты. Напротив, 30-летняя ипотека дает домовладельцам 30 лет, чтобы погасить свою ипотеку. При 30-летней ипотеке ваши ежемесячные платежи будут ниже, поскольку у вас будет более длительный период времени для погашения кредита. Тем не менее, вы будете платить больше процентов в течение срока действия кредита, поскольку проценты начисляются ежемесячно. 15-летняя ипотека позволяет сэкономить на процентах, но, скорее всего, у вас будет более высокий ежемесячный платеж.

Наша методология

Чтобы определить, какие ипотечные кредиторы являются лучшими, компания Select проанализировала десятки ипотечных кредитов в США, предлагаемых как онлайн, так и обычными банками, включая крупные кредитные союзы, с фиксированной процентной ставкой и гибкой суммой кредита. условия, соответствующие целому ряду потребностей в финансировании.

условия, соответствующие целому ряду потребностей в финансировании.

При сужении и ранжировании лучших ипотечных кредитов мы сосредоточились на следующих характеристиках:

- Годовые процентные ставки с фиксированной процентной ставкой: Переменные процентные ставки могут увеличиваться и уменьшаться в течение срока действия вашего кредита. С фиксированной процентной ставкой вы фиксируете процентную ставку на весь срок кредита, что означает, что ваш ежемесячный платеж не будет меняться, что упрощает планирование вашего бюджета.

- Типы предлагаемых кредитов: Наиболее распространенные виды ипотечных кредитов включают обычные кредиты, кредиты FHA и кредиты VA. В дополнение к этим кредитам кредиторы могут также предлагать кредиты USDA и гигантские кредиты. Наличие большего количества доступных вариантов означает, что кредитор может удовлетворить более широкий круг потребностей заявителей. Мы также рассмотрели кредиты, которые подойдут заемщикам, которые планируют приобрести второй дом или сдаваемое в аренду имущество.

- График закрытия: Кредиторы из нашего списка могут предложить сроки закрытия, которые варьируются от двух недель после подписания договора о покупке дома до 45 дней после подписания договора. Конкретные сроки закрытия были отмечены для каждого кредитора.

- Сборы: Общие сборы, связанные с заявками на ипотеку, включают сборы за оформление, сборы за подачу заявления, сборы за андеррайтинг, сборы за обработку и административные сборы. Мы оцениваем эти сборы в дополнение к другим функциям при определении общего предложения от каждого кредитора. Хотя некоторые кредиторы в этом списке не взимают эти сборы, мы отметили любые случаи, когда кредитор взимает такие сборы.

- Гибкие минимальные и максимальные суммы/условия кредита: Каждый ипотечный кредитор предлагает различные варианты финансирования, которые вы можете настроить в зависимости от вашего ежемесячного бюджета и того, как долго вам нужно погасить кредит.

- Никаких штрафов за досрочное погашение: Ипотечные кредиторы в нашем списке не взимают плату с заемщиков за досрочное погашение кредита.

- Упрощенный процесс подачи заявок: Мы рассмотрели вопрос о том, предлагают ли кредиторы удобный и быстрый онлайн-процесс подачи заявок и/или процедуру личного присутствия в местных отделениях.

- Служба поддержки клиентов: Каждый ипотечный кредитор в нашем списке обеспечивает обслуживание клиентов по телефону, электронной почте или защищенному онлайн-сообщению. Мы также выбрали кредиторов с центром онлайн-ресурсов или консультационным центром, чтобы помочь вам узнать о процессе личного кредита и ваших финансах.

- Минимальный первоначальный взнос: Хотя минимальные суммы первоначального взноса зависят от типа кредита, на который подает заявку заемщик, мы отметили кредиторов, которые предлагают дополнительные специализированные кредиты с более низкой минимальной суммой первоначального взноса.

Изучив вышеперечисленные функции, мы отсортировали наши рекомендации в соответствии с общими потребностями в финансировании, быстрыми сроками закрытия, более низкими процентными ставками и гибкими условиями.

Обратите внимание на то, что ставки и структуры комиссионных, рекламируемые для ипотечных кредитов, могут колебаться в соответствии со ставкой ФРС. Однако после того, как вы примете ипотечное соглашение, фиксированная процентная ставка будет гарантировать процентную ставку, а ежемесячный платеж будет оставаться постоянным в течение всего срока кредита, если только вы не решите рефинансировать свою ипотеку позднее для потенциально более низкой годовой процентной ставки. Годовая процентная ставка, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории, кредитоспособности, соотношения долга к доходу и желаемого срока кредита. Чтобы взять ипотечный кредит, кредиторы проведут жесткий кредитный запрос и запросят полное заявление, которое может потребовать подтверждения дохода, подтверждения личности, подтверждения адреса и многого другого.

Угоняйте подробное покрытие Select Персональные финансы , Tech and Tools , Wellness 9008 9008 9008 9008 9008 9008 9008 9008 9008 9008 9008 9008 7 7 7 7 и больше US на Facebook , Instagram и Twitter , чтобы оставаться до настоящего времени.

Подробнее

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

Высокозатратный банковский кредит на аренду

27 марта 2022 г. — Краткий обзор выпуска

Ограничение процентной ставки является простейшей и наиболее эффективной защитой от хищнического кредитования. Со времен американской революции года штаты ограничивали процентные ставки для защиты своих жителей. американских избирателей решительно поддерживают ограничения процентных ставок. По крайней мере 45 штатов и предельные ставки округа Колумбия (DC) по крайней мере для некоторых кредитов в рассрочку.

Но кредиторы с высокими издержками все чаще используют схемы аренды банка с небольшим количеством мошеннических банков, на которые не распространяются государственные лимиты процентных ставок, чтобы обойти государственные лимиты ставок по кредитам в рассрочку и кредитным линиям. Несколько крупных потребительских кредиторов — American First Finance, Axcess Financial, EasyPay, Elevate, Enova, LoanMart, OppLoans, Personify Financial и Total Loan Services (через EZ$Money Check Cashing, LoanMe, Lendly LLC, MoneyKey, Quickcredit.com, и SunUp Financial) — отмывают кредиты через пять банков, контролируемых FDIC: Community Capital Bank, FinWise Bank, First Electronic Bank и TAB Bank of Utah, а также Republic Bank & Trust of Kentucky.

Несколько крупных потребительских кредиторов — American First Finance, Axcess Financial, EasyPay, Elevate, Enova, LoanMart, OppLoans, Personify Financial и Total Loan Services (через EZ$Money Check Cashing, LoanMe, Lendly LLC, MoneyKey, Quickcredit.com, и SunUp Financial) — отмывают кредиты через пять банков, контролируемых FDIC: Community Capital Bank, FinWise Bank, First Electronic Bank и TAB Bank of Utah, а также Republic Bank & Trust of Kentucky.

Схемы сдачи в аренду банка имеют сомнительную законность . Кредиторы выбирают, где они кредитуют, как правило, избегая штатов, которые строго следят за соблюдением своих законов.

См. ниже, чтобы узнать о банках и кредиторах, объединившихся для выдачи кредитов с трехзначными процентами, долговых ловушек в штатах, которые не разрешают кредиты с высокой стоимостью, и в каких штатах они их избегают.

НАЙДИТЕ СВОЙ ШТАТ в этой электронной таблице или в этом списке информационных бюллетеней отдельных штатов , чтобы узнать, сколько кредиторов, сдающих в аренду банки, пытаются избежать ограничения ставок в вашем штате.

Duvera Billing Services dba EasyPay Finance предлагает дорогостоящие кредиты через предприятия по всей стране, которые занимаются ремонтом автомобилей, мебелью, бытовой техникой, домашними животными, колесами и шинами, среди прочего, включая грабительские кредиты на щенков. . На веб-сайте EasyPay не раскрываются ставки, но примеры от потребителей в некоторых штатах включают кредиты на сумму 1500 долларов США по номеру 188,9.9% годовых . EasyPay предоставляет кредит через контролируемый FDIC банк Transportation Alliance Bank dba TAB Bank (Юта) в нескольких штатах, которые могут не разрешать такую ставку. На веб-сайте EasyPay указано, что он управляет финансированием напрямую в других штатах, скорее всего, в соответствии с законами штатов о кредитовании или розничных продажах в рассрочку.

Примечание. Карта в верхней части этой страницы о том, сколько кредиторов Rent-a-Bank работают в вашем штате, не включает штаты, в которых EasyPay работает напрямую.

OppLoans (также известный как OppFi) использует FinWise Bank, находящийся под контролем FDIC (Юта), Capital Community Bank (CC Bank) (Юта), и First Electronic Bank, промышленный банк штата Юта, для предоставления кредитов в рассрочку на сумму от 500 до 4000 долларов США по 160% годовых. в ряде штатов, которые не допускают эту ставку для некоторых или всех кредитов в этом диапазоне размеров. OppLoans также кредитует напрямую в нескольких штатах. OppLoans подал в суд от Генерального прокурора округа Колумбия за участие в схеме аренды банка, и согласились выплатить 2 миллиона долларов и перестать уклоняться от законов округа Колумбия о ростовщичестве.

- Образец кредита OppLoans/FinWise Bank : Кредит в размере 3000 долларов США под 160% годовых на 12 месяцев. 12 Платежи по 514,60 долларов США каждый на общую сумму 6 175,20 долларов США.

Компания Applied Data Finance, ведущая деятельность под именем Personify Financial, использует First Electronic Bank , промышленный банк, контролируемый FDIC, зарегистрированный в Юте (и принадлежащий Fry’s Electronics), для предоставления кредитов в рассрочку на сумму от 500 до 10 000 долларов США с Годовые процентные ставки достигают 179,99% в нескольких штатах, где такая ставка не допускается для некоторых или всех кредитов в этом диапазоне размеров. Personify также кредитует напрямую в ряде штатов.

Personify также кредитует напрямую в ряде штатов.

Wheels Financial Group, LLC dba LoanMart (под брендом ChoiceCash) использует Community Capital Bank (Юта), находящийся под контролем FDIC, для выдачи кредитов с автоматическим титулом в нескольких штатах, в большинстве из которых кредит под залог авто. Образец кредита, ранее размещенный на веб-сайте LoanMart, представлял собой кредит на 3 года в размере 3000 долларов США на 9 лет.0020 170% годовых с 36 ежемесячными платежами на общую сумму 15 431,04 долл. США. LoanMart также выдает автозаймы напрямую в ряде штатов. LoanMart не работает в других штатах.

Обновлено 26 января 2022 г. Check ‘n Go предлагает кредит в рассрочку Xact через Capital Community Bank, контролируемый FDIC. Кредиты варьируются от 1000 до 5000 долларов. Ставки варьируются от 145% годовых до 225% годовых. Кредиты Xact предлагаются в нескольких штатах, которые не разрешают кредиты в рассрочку по этим ставкам.

с кредитом DreaMaker℠

с кредитом DreaMaker℠ Вы можете получить предварительное одобрение кредита всего за три минуты онлайн и подать заявку всего за 15 минут, если у вас есть все необходимые документы под рукой.

Вы можете получить предварительное одобрение кредита всего за три минуты онлайн и подать заявку всего за 15 минут, если у вас есть все необходимые документы под рукой. Однако одним важным недостатком является то, что ипотечные кредиты Ally доступны не в каждом штате — жители Гавайев, Невады, Нью-Гэмпшира и Нью-Йорка не смогут подать заявку.

Однако одним важным недостатком является то, что ипотечные кредиты Ally доступны не в каждом штате — жители Гавайев, Невады, Нью-Гэмпшира и Нью-Йорка не смогут подать заявку. условия ипотечного кредита с регулируемой процентной ставкой.

условия ипотечного кредита с регулируемой процентной ставкой.